加密利率市场春风将至?深度解析LSD利率市场服务商Pendle

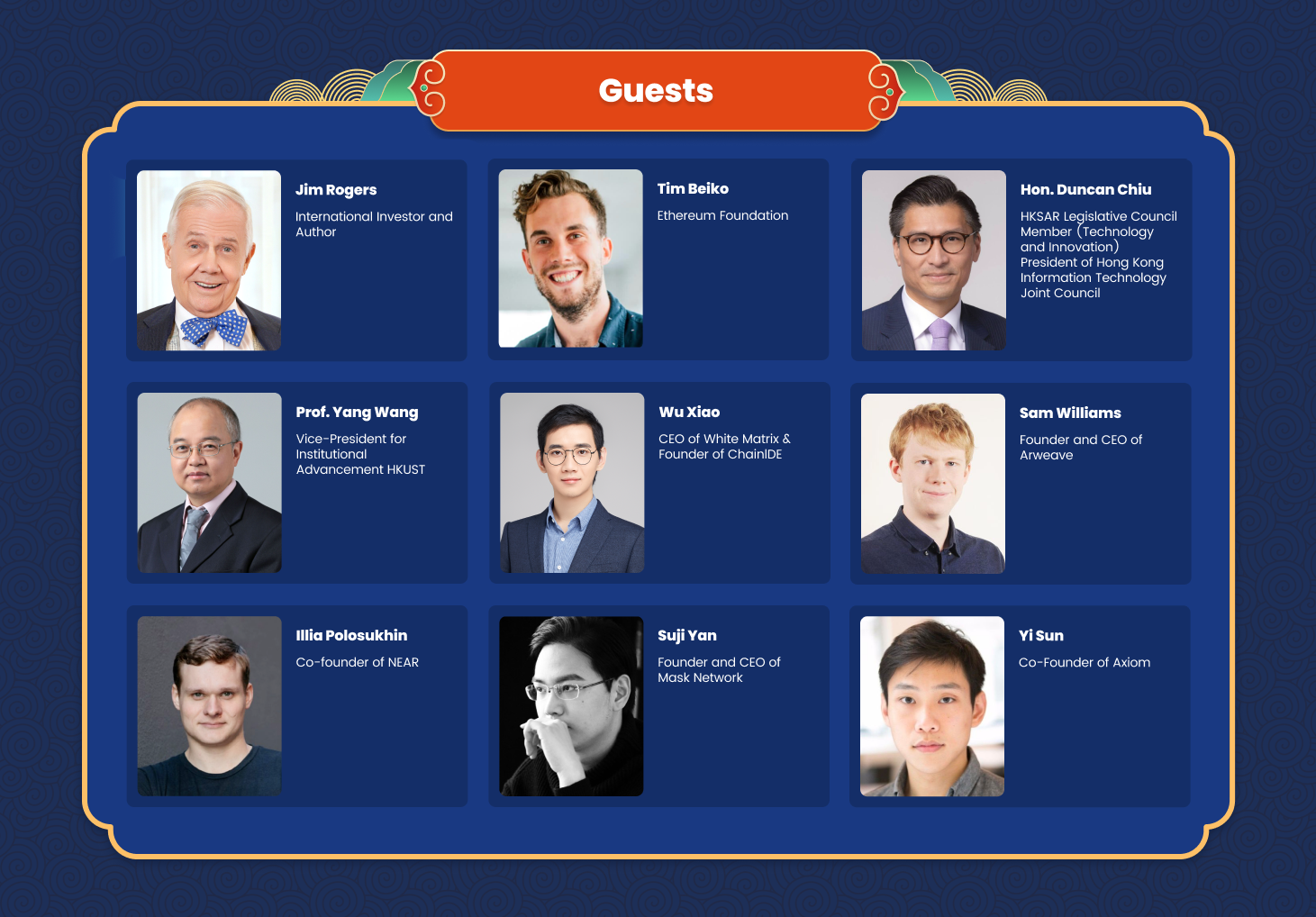

机构:

作者:Colin Li

1. 研究要点

1.1 核心投资逻辑

随着LSD叙事的深入,基于LSD发展更复杂的DeFi工具、关注和推演债券市场叙事的呼声逐渐大了起来,这其中包括开始被市场认识到价值以及挖掘新交易策略的Pendle。

- 从交易模型看,Pendle的V2版本中,基于Notional Finance提出的AMM模型,重新构建的AMM显著提升了交易效率;

- 从底层资产看,Pendle已经逐步构建起4层不同风险水平的固定收益市场,基本可以满足低风险投资者、套利者、流动性提供者和收益率投机者4种不同用户角色的需求;

引入Ve模型,PENDLE代币开始逐步拥有了更强的价值捕获能力。随着TVL等业务指标持续向好,PENDLE可能已进入了部分稳健投资者的观察范围。

1.2 主要风险

- 合约风险:如果发生此类事件,对于项目的正常运营以及代币价值捕获会有明显影响。这个风险不仅仅在于Pendle自身,由于Pendle的底层资产来自于其他DeFi项目,所以其他项目如果出现合约风险也会牵连到Pendle。

- 战略风险:如果没有选好资产、选好资产所在的公链,则可能会在下一阶段的竞争当中被竞争对手甩开。项目团队需要想清楚应该选择什么样的底层资产,以及对公链竞争的残酷性有准确的认识。

- 市场风险:如果在项目运营期间市场出现大幅下跌,导致底层资产下跌,这对于U本位的投资者来说可能并不友好。

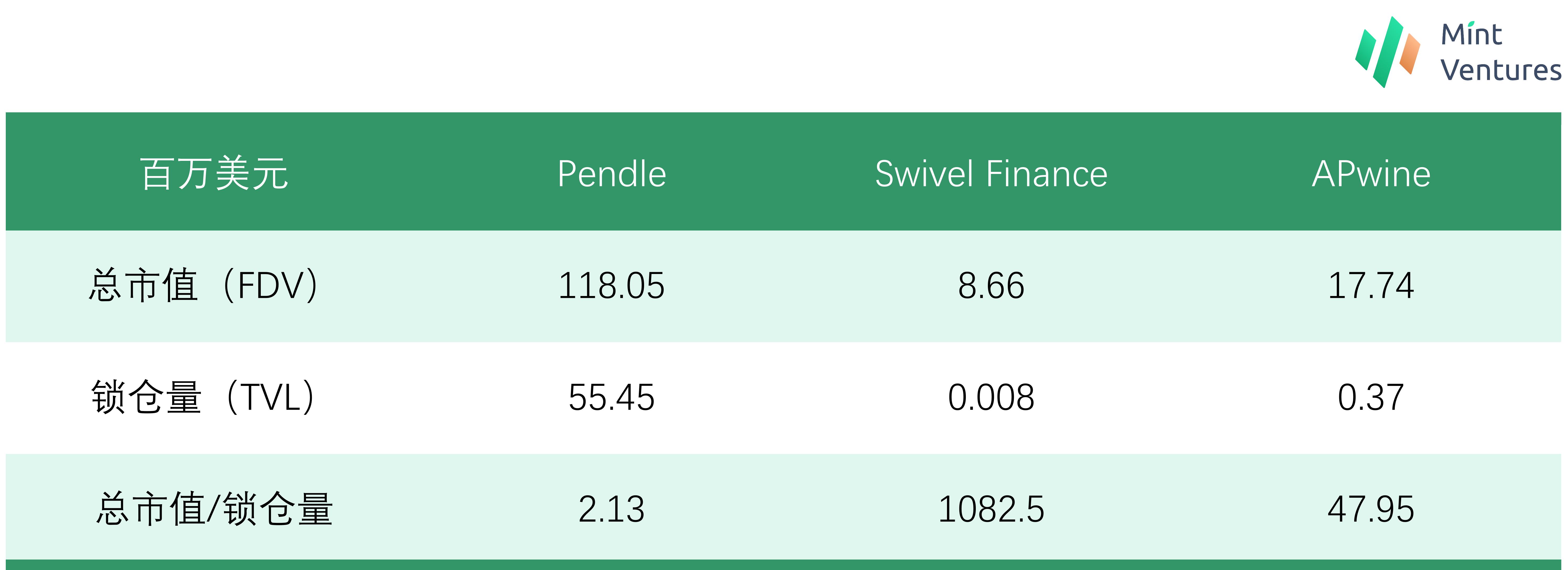

1.3 估值

从“总市值/锁仓量”这个指标来看,当前PENDLE的估值低于同赛道其他两个已经发币的项目。

2. 项目基本情况

2.1 项目业务范围

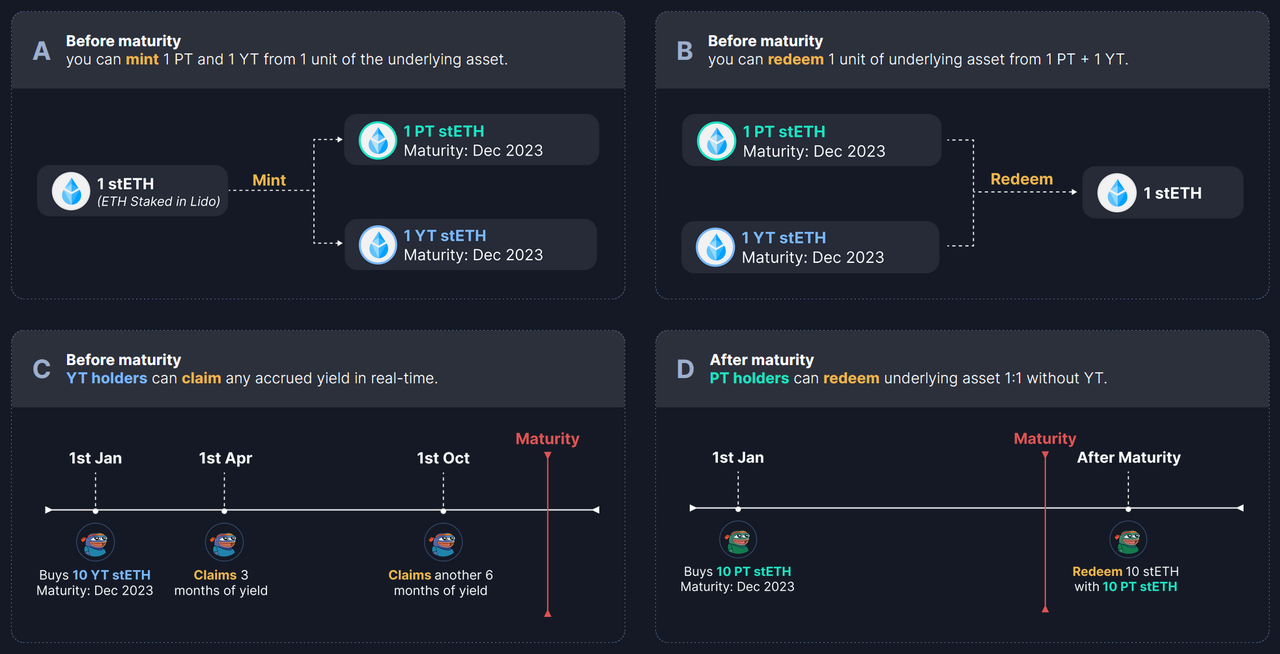

Pendle立足于收益代币化市场,将生息资产锁定期限之后,分拆为本金代币PT(principle token)和收益代币YT(yield token),满足用户低风险流动性管理的同时,也为部分能敏锐把握收益率波动的交易者提供了博取高收益的工具。

关于加密商业世界的利率市场,笔者不久前写过两篇专门的文章,讨论了加密利率市场背后的商业逻辑和发展推演,即:

感兴趣的读者可以进一步阅读。

2.2 过往发展情况和路线图

- 2021年3月,从Benchmark更名为Pendle,当月测试网上线;

- 2021年6月,Pendle主网在以太坊上线;

- 2021年11月,Pendle部署在Avalanche;

- 2022年3月,提出Project Permissionless规划,即任何人可以在上面开设资产池;

- 2022年11月,上线V2版本;

- 2023年3月,Pendle部署在Arbitrum。

2.3 团队情况

2.3.1 整体情况

根据LinkedIn数据,Pendle团队的员工一共有13位,主要由工程师、BD人员构成。

根据LinkedIn数据,Pendle团队的员工一共有13位,主要由工程师、BD人员构成。

来源:

2.3.2 创始人

TN Lee是Pendle的创始人。在创立Pendle之前,他创立过数据分析公司DSR,并在2017年进入区块链行业发展,成为Kyber Network创始团队成员,负责市场和商务发展。在2019年担任RockMiner矿场顾问。同年,TN Lee创立了Pendle和Dana Labs,后者是一个专注FPGA的研发公司。

2.3.3 核心成员

-

Long Vuong Hoang:Pendle智能合约开发负责人,毕业于新加坡国立大学。在此之前在Jump Trading担任实习软件开发工程师。

-

Jeffrey Soong:前端开发负责人,在此之前Jeffrey在多家互联网公司担任工程师一职。

2.4 融资情况

来源:

-

2021年4月,Pendle宣布获得370万美元融资,领头方是Mechanism Capital,其他知名机构包括 Hashkey Capital, Spartan Group等。

-

2023年4月,Bixin Ventures宣布通过OTC方式投资Pendle,具体交易价格和金额未披露。

3. 业务分析

3.1 服务对象

Pendle可以为低风险投资者、利率交易者、流动性提供者和套利者4种不同投资群体提供相应的产品服务。

-

低风险投资者,可以购买本金代币(PT,principle token),赚取固定收益,PT类似于零息债券,即在持有期间不付息、折价卖出的债券,随着到期日的临近,价格上涨,到期后按照面值支付;

-

利率交易者,可以购买收益代币(YT,yield token),当收益率如期上涨的时候,就可以赚取高收益;

-

流动性提供者(Liquidity provider),如果预期收益率并不会波动太大,则可以选择提供流动性,赚取交易手续费、底层资产收益和激励;

-

套利者,当收益率不匹配,或者是底层资产的变动还没有传导至pendle时,可以通过买入不同的资产类别进行套利。

3.2 业务分类

Pendle上线至今,一直专注于做收益代币化。到目前为止出现了V1和V2两个版本,通过两个版本底层资产的变化,可以看到Pendle业务战略思路的调整。

在V1版本早期,Pendle选择以借贷类DeFi的存款凭证为核心,底层资产是“稳定币+公链代币”。比如,在以太坊链上,底层资产选择的是Aave和Compound的稳定币借贷资产作为生息资产:aUSDC和cDAI;在Avalanche上,则选了Trader Joe的xJOE、BenQi的qiUSDC、qiAVAX等。这样的标的选择,符合当时“机构投资者进场”和“国库资金管理”的叙事:2020年开启的大牛市,让很多传统投资机构关注到了加密市场,伴随着市场体量的扩大,一些项目的DAO国库也充盈着大量的资金,能兼顾传统投资者熟悉的品类以及如何更好让DAO国库资金赚取更多收益,成为一些投资者和创业团队关注的重点。比如,在2021年10月Multicoin Capital就针对这样的愿景开始讨论利率管理工具。同时,与Rari Capital、Olympus合作,拓展一部分代币的应用场景。

从V1版本的晚期到现在的V2版本,Pendle进行了调整,关闭了Avalanche上的业务,开始部署在了Arbitrum上。同时,标的不再局限在公链代币和稳定币,而是主要变成了4个方向。其中,以太坊涉及到3个方向:

-

在以太坊链上,以流动性质押衍生品LSD作为主要底层资产,比如stETH、ankrETH等;

-

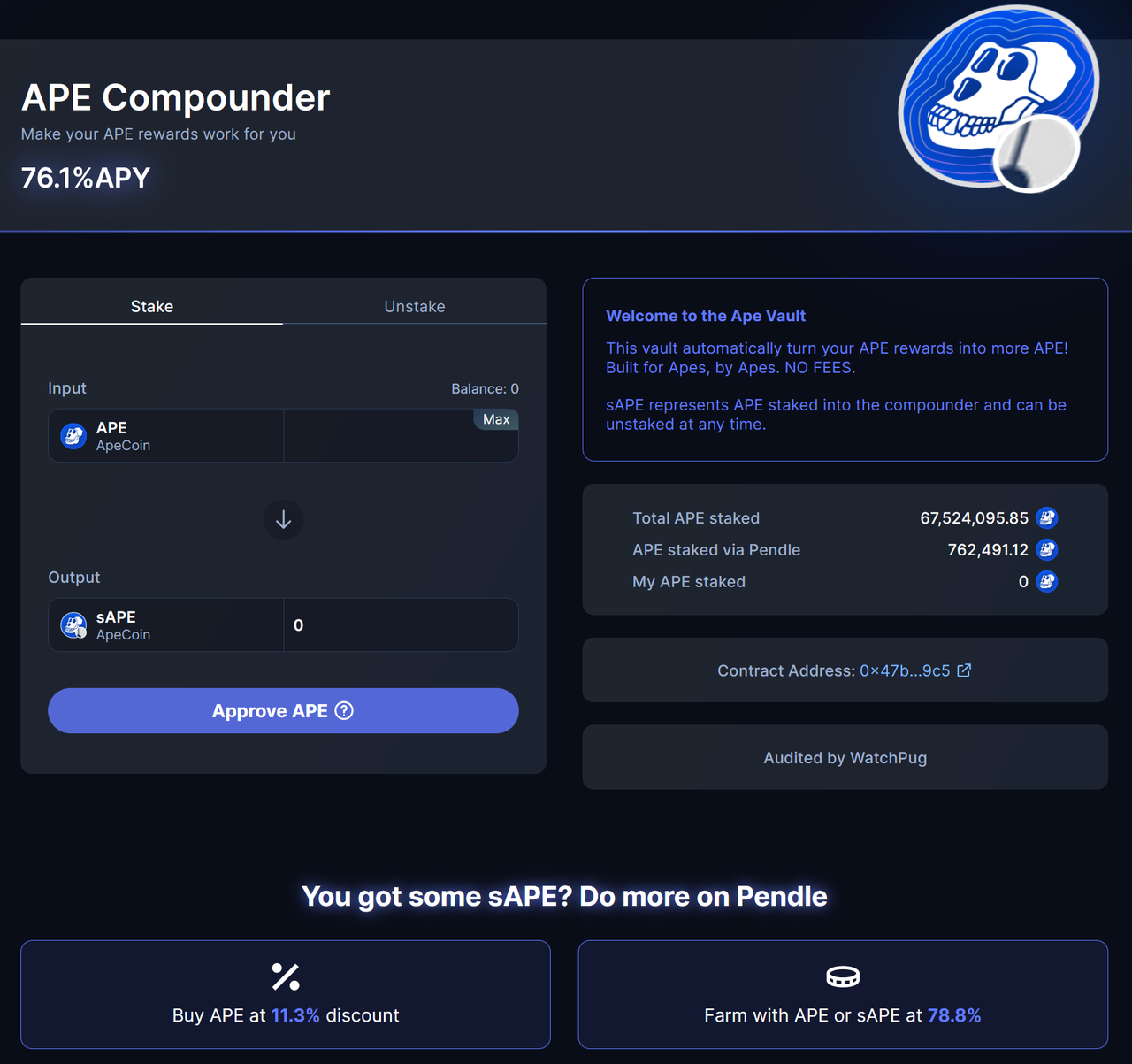

拓展质押收益高且相对热门的代币,比如APE和LOOKS;

-

对于相对热门代币,提供周边服务,比如APE Compounder,为这些代币的持有者提供复投服务,并介绍相应的收益代币池。

来源:

来源:

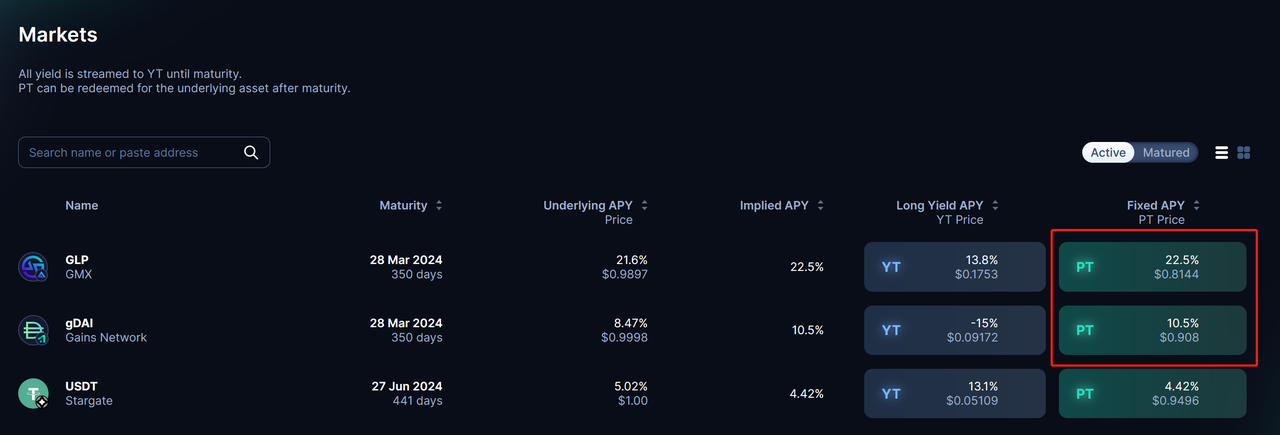

Pendle在Arbitrum上的业务涉及第4个方向:把其他收益较高且风险并不太高的标的纳入,比如GLP和gDAI。GLP和gDAI分别是衍生品项目GMX和Gains Network的流动性代币,GLP 由约50%稳定币、28%ETH、20%WBTC和一些其他主流资产组成。流动性提供者通过铸造或销毁 GLP 进入或退出市场。gDAI的构成则都是DAI。GLP和gDAI都可赚取手续费、清算收益等。

来源:

到目前为止,Pendle并没有拓展自身代币的应用场景,比如邀请其他的DAO来做国库金管理,这可能是因为Pendle希望用户来这里就是为了直接使用其服务。

之前预计的PP(Project Permissionless)计划,虽然受到了合作方Rari Capital关停以及战略调整的影响,但是仍然没有中断:推出了可封装绝大部分生息资产的新代币标准:ERC-5115,解决了以往难以被封装并进行收益代币化的LP代币的问题。

除此之外,还集成了跨链方案LayerZero和去中心化交易所Kyber Network,用于支持其他链上可能出现的较高收益率的产品。

3.3 业务详述

Pendle的收益代币化业务,简单说就是把生息类代币分拆成本金和收益两个部分。

以DAI为例,当用户把100个DAI存入Pendle之后,Pendle会先把DAI存入compound中,变成100个cDAI。然后,Pendle会把100个cDAI封装成标准化收益代币sy-cDAI(,缩写成sy),随后拆分成100个本金代币(principle token,缩写为PT)PT-cDAI和100个收益代币(yield token,缩写为YT)YT-cDAI。其中,每一个本金代币PT-cDAI在到期后,都可以兑换一个DAI;每一个YT-cDAI,可以兑换在持有期间的cDAI收益。

来源:

我们可以把本金代币PT看成是零息债券。越接近到期日,PT的价格就越接近面值;收益代币YT则获得持有期间的任何收益。比如,YT-cDAI在持有期间拥有借贷收益,也拥有Compound提供的COMP激励。

值得注意的是,在上述步骤中,YT+PT=SY。

以业务流程角度来看,用户在Pendle中存入资产后,一共会发生几个变化。我们在这里以用户存入的资产是ETH为例:

-

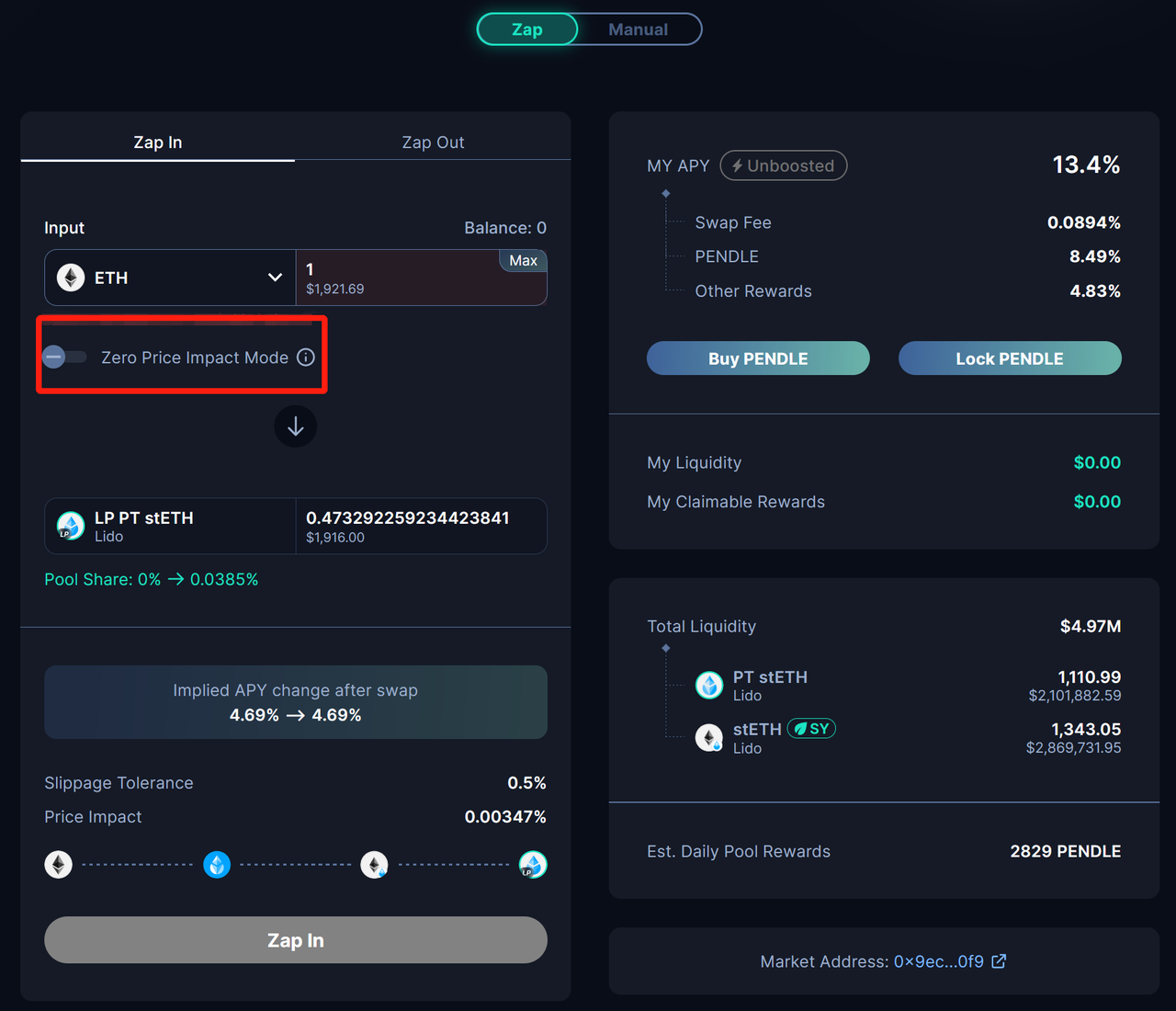

用户存入ETH,在“Zap”模式下,Pendle将自动通过Kyberswap把ETH换成stETH;

-

Pendle将stETH封装成sy-stTH。标准化收益代币(,缩写成sy)是ERC-5115标准下的代币,该代币标准下可以封装绝大部分生息资产。该代币协议也是Pendle团队设计的代币标准;

-

如果用户选择“零价格冲击模式”(zero price impact mode),则Pendle会在第三步中,将一半的sy-stTH分拆成为收益代币YT-stETH和本金代币PT-stETH,并将PT-stETH与另一半sy-stTH组合成LP放入池子中,收益代币YT-stETH存放在用户账户中;如果用户不选择“零价格冲击模式”,则Pendle会在将PT-stETH与另一半sy-stTH组合成LP放入池子中的同时,把YT-stETH自动卖出,并将获得的资金购买更多PT-stETH。如果用户选择“manual”,则上述步骤都需要用户手动操作。

来源:

除了直接存入资产组成LP之外,用户还可以直接通过Pendle购买PT和YT。

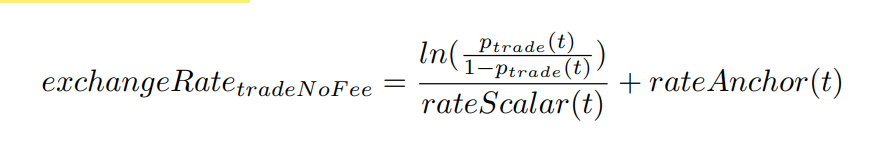

Pendle采用了AMM机制用于交易PT和YT,但这个AMM机制需要考虑时间流逝下的PT、SY价格,以及利率水平,与传统Uniswap的AMM机制有所不同。

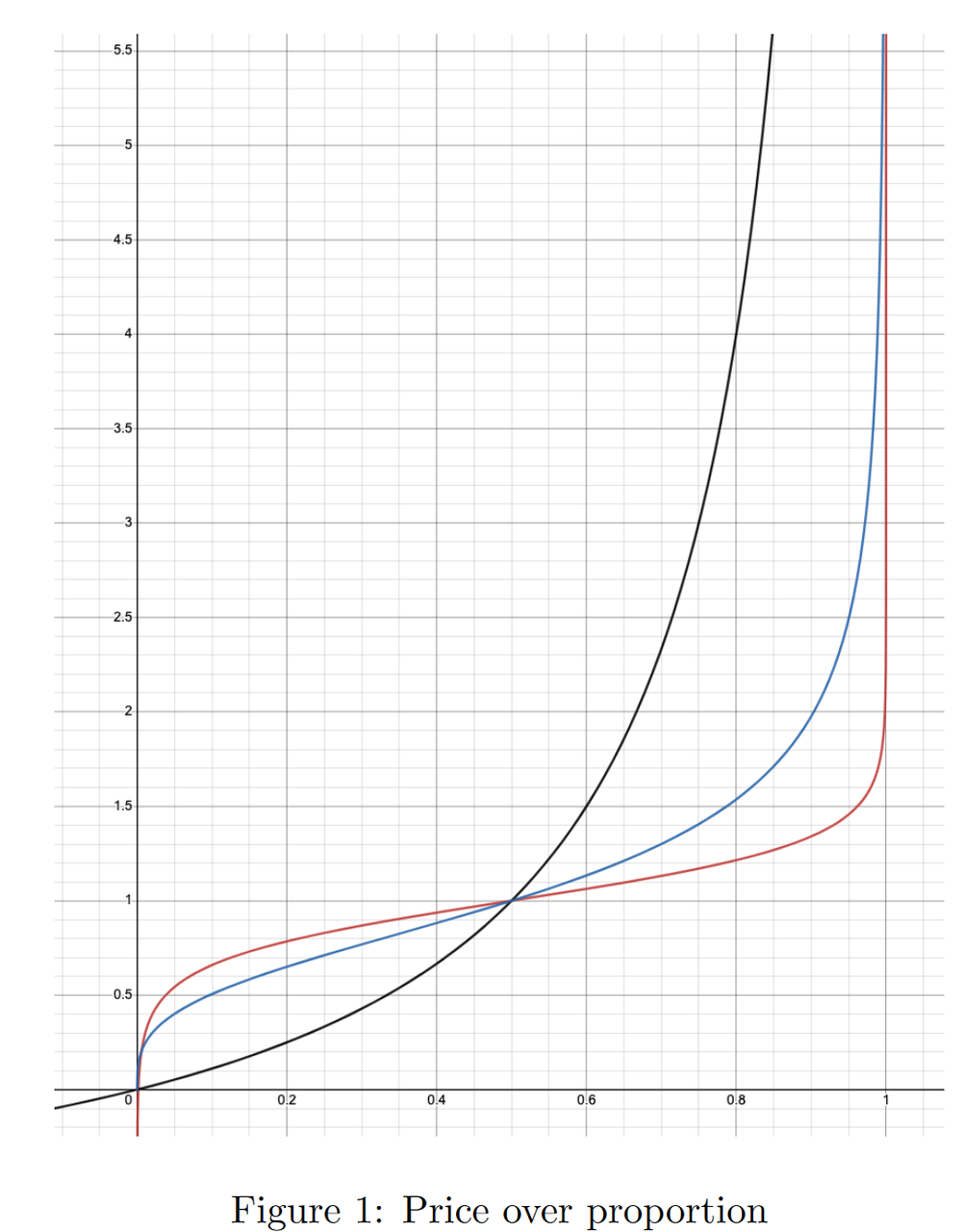

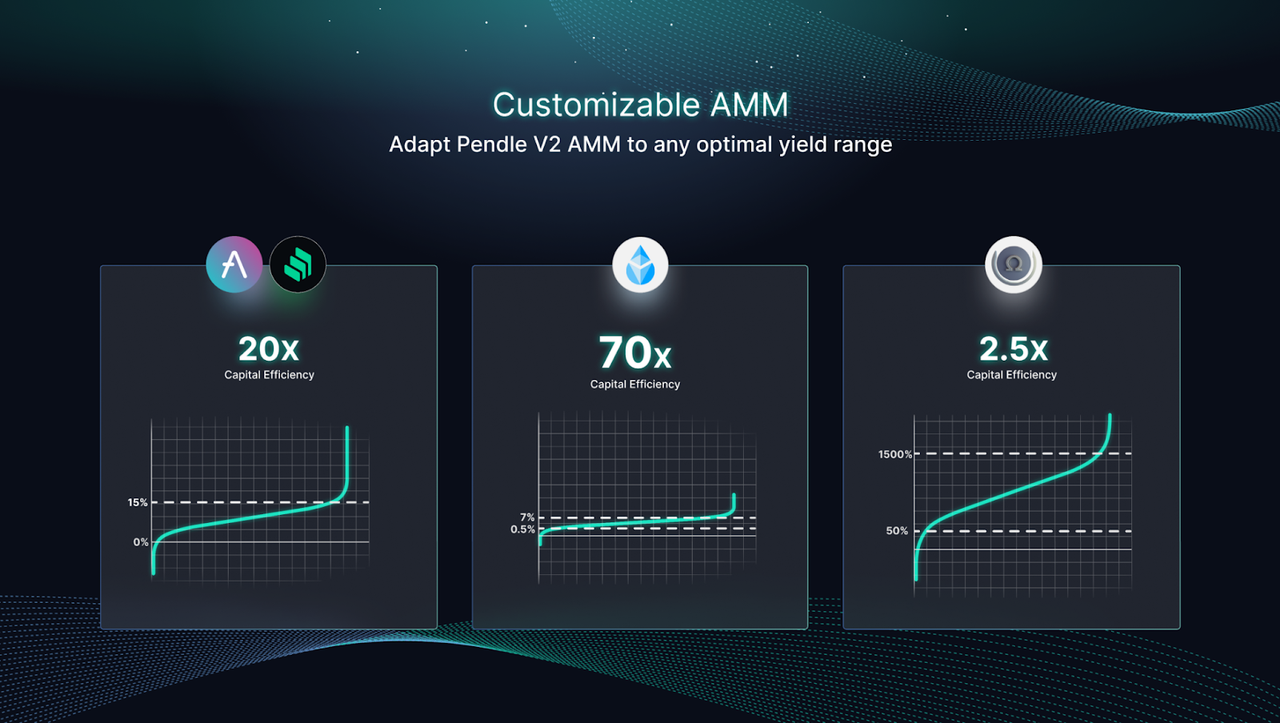

V2版本中,Pendle改进了AMM机制,借鉴了另一个固定收益项目—Notoinal Finance的AMM模型。之所以进行这样的改变,是因为Pendle发现Notional Finance的模型在同等流动性的情况下,资金效率更高、用户的无常损失更小(下图中红色的曲线即Notional Finance的模型;黑色曲线是Pendle V1版本中的AMM模型;蓝色曲线是其他固定收益项目,如Element Finance、Sense Finance的AMM模型)。

来源:

除此之外,Notional Finance的模型,相比与Pendle V1版本中的AMM模型而言,可根据不同生息资产的利率范围调整参数,制定更加适合不同资产的定制化AMM模型。

来源:

来源:

在上述模型中,调整“rate scalar”可设置到期时间,该参数可改进资本利用效率,如果到期时间越短,流动性越集中,资金的利用效率越高。通过调整“rate anchor”来设定利率范围,也可改进资金利用效率。

根据回测情况,不同的底层资产在使用新模型之后,其资金效率可以比V1的AMM模型显著提升。

来源:

这个AMM模型的初衷是为了交易本金代币PT和标准化收益代币SY。不过,因为YT+PT=SY,YT=SY-PT,所以这个AMM模型也支持收益代币YT的交易。

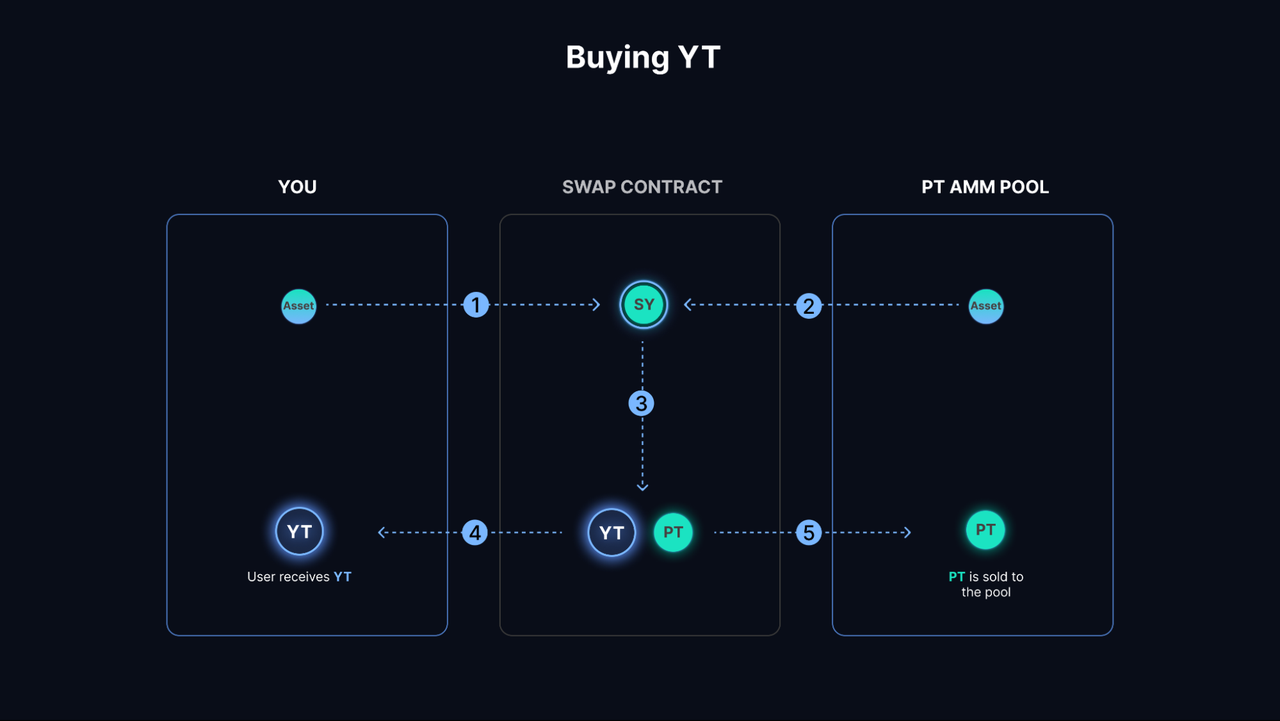

如果用户想买入YT,交易过程如下:

-

买家将1个SY送入交易合约中,希望购买YT;

-

交易合约会从池子中抽取N个SY;

-

将N个SY分拆成N个PT和N个YT;

-

将N个YT发送给买家;

-

PT送回池子。

来源:

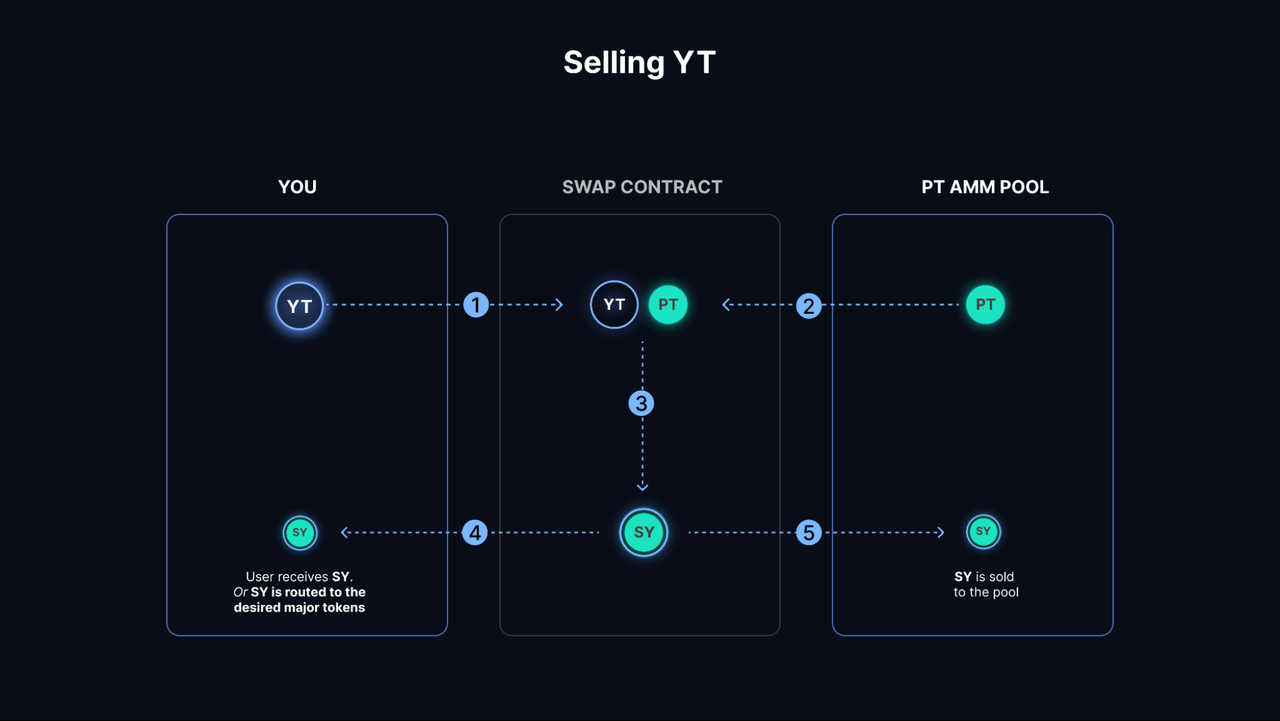

如果用户想要卖出YT,则遵循以下步骤:

-

卖家将N个YT送入交易合约中,希望卖出YT;

-

合约将从池子中借出N个PT;

-

合约将N个YT和N个PT合成为N个SY;

-

一部分的SY将换成PT发送至合约,用于偿还步骤(2)借出的PT;

-

剩余的SY将发送给卖家。

来源:

因此,在Pendle的AMM模型虽然支持YT、PT和SY3种代币的交易,但没有YT交易发生的时候,池子中只存在SY和PT两类资产。

在这样的AMM机制下,就可以衍生出几种不同的投资策略。

来源:

首先,用户可以添加流动性做LP,赚取手续费与token激励。

因为池子中只有PT和SY两类资产,而1个PT在到期之前,其价格小于1个SY,且PT和SY的关系,建立在利率之上。所以,如果在Pendle上做流动性提供者,其实可以看做提供了一类资产,即SY。因为LP=PT+ST=SYf(r)+SY=SY(1+f(r)),这里1+f(r)<2,f(r)代表是利率的函数,且与利率成反相关,因为利率越高,PT价格越低;利率越低,PT价格越高。因此,在Pendle中作为LP,则可以看做是只提供了SY一类资产,且认为未来一段时间的利率水平会降低,即做空利率。

在到期时,LP=PT+SY=2SY-YT。

所以,在到期之前,作LP的收益来源有4部分:

-

PT的升值

-

部分交易手续费

-

激励

-

SY底层生息资产带来的生息收益

如果LP持有至到期,则不会有无常损失。其次,用户可以存入付息资产,拆分成PT和YT之后卖出YT,锁定收益率;第三,用户可以直接买入PT,相当于买入零息债券,做稳健性投资;第四,用户可以直接买入YT,通过预判收益率变化的方向来博取更大的收益。

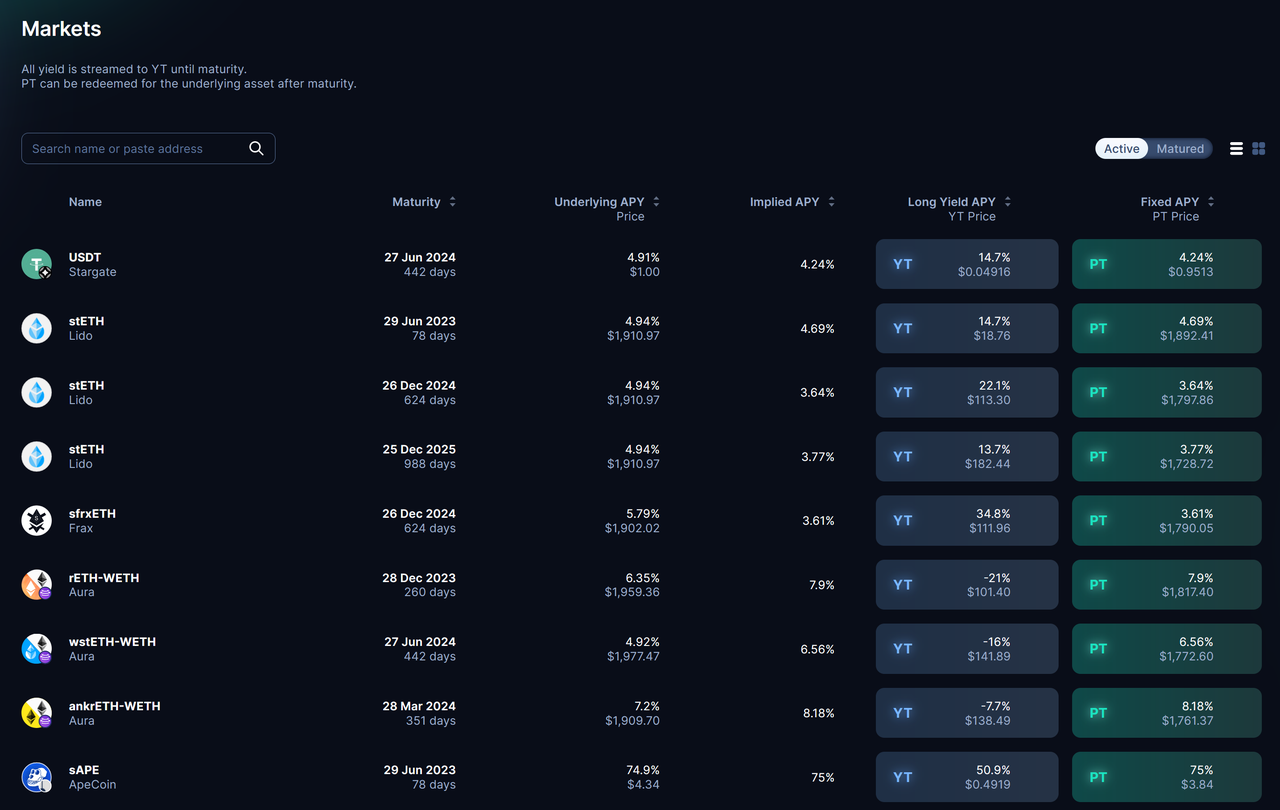

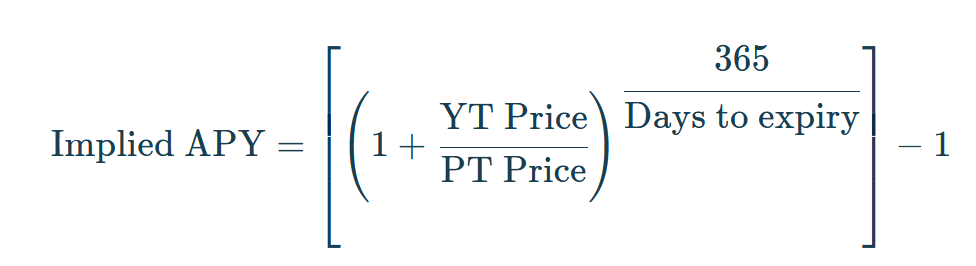

为了更好地指导用户交易,Pendle对“利率”这个概率给出了两个数据:

-

underlying APY,即持有资产的收益率;

-

implied APY,即隐含收益率,该收益率是市场交易出的结果,是对未来APY的预期。

implied APY计算方式如下:

来源:

-

当underlying APY>implied APY时,此时可以考虑买入YT,或卖出PT、做LP。不过可能underlying APY与implied APY趋同的方式,是通过underlying APY下降而非implied APY上涨实现;

-

当underlying APY<implied APY时,此时可以考虑买入PT、做LP,或卖出YT,underlying APY与implied APY趋同的方式,可能是通过implied APY下降而非underlying APY上涨实现。

来源:

来源:

来源:

来源:

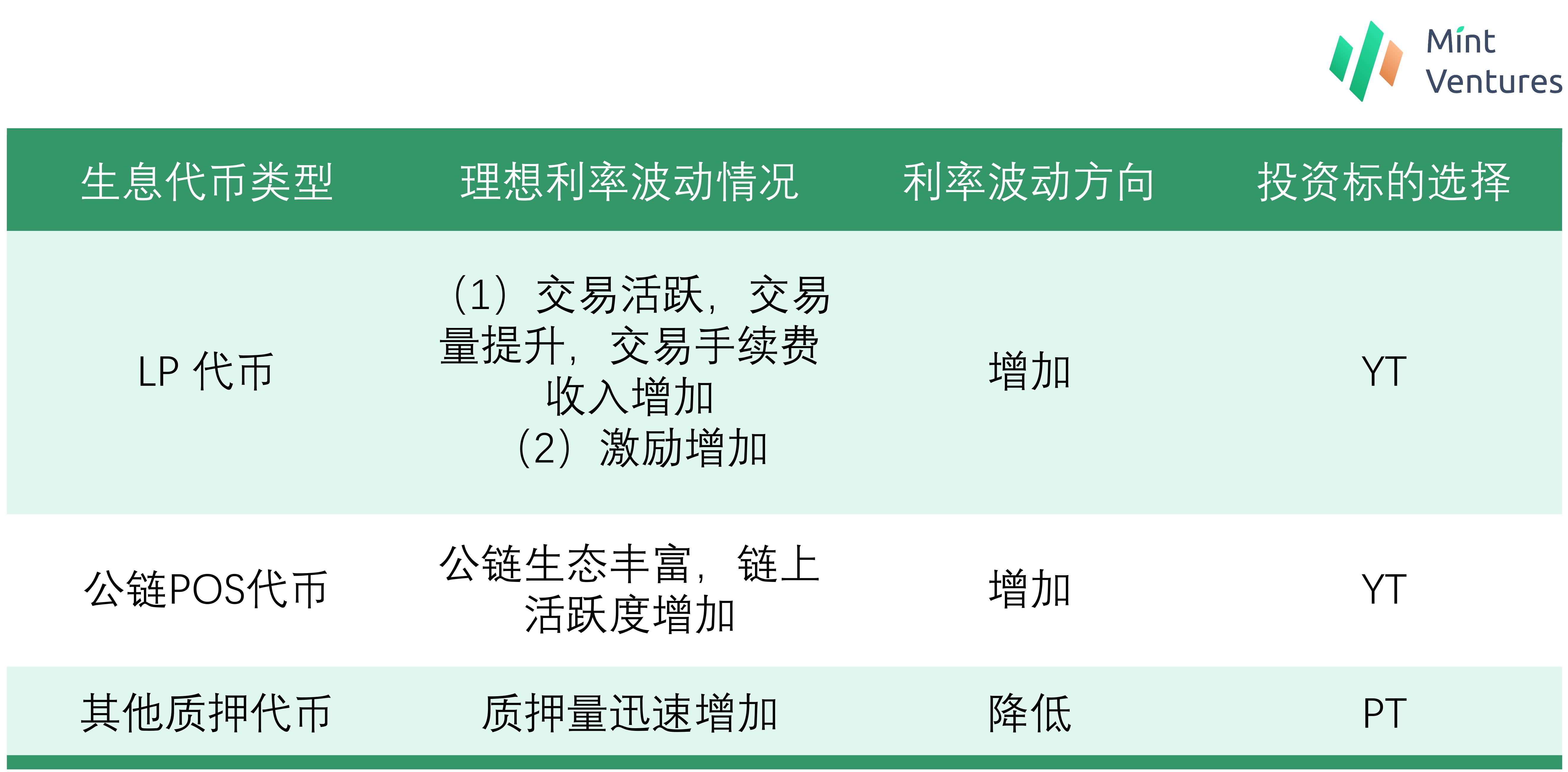

implied APY和underlying APY的关系核心是需考虑市场的实际情况。对APY方向的预判,要结合底层资产影响收益率的因素来进行分析。

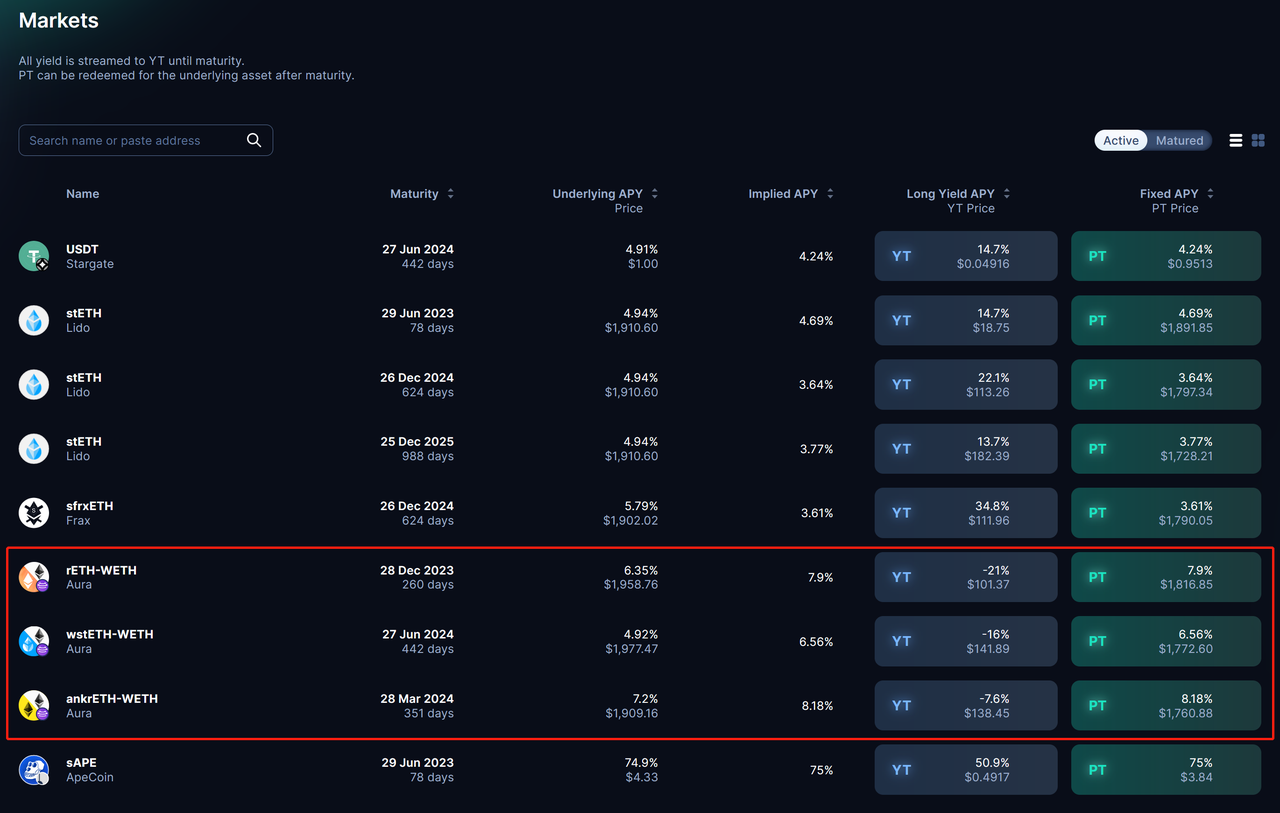

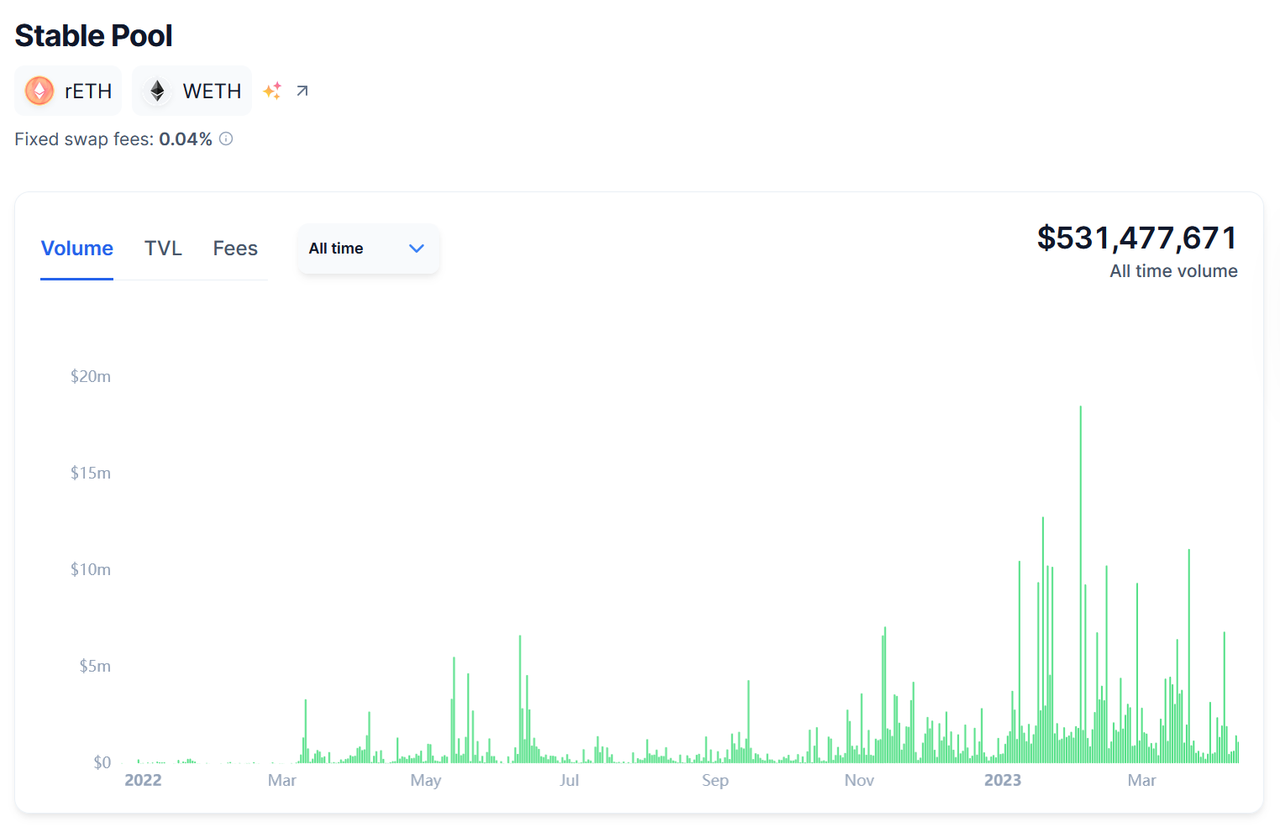

以以太坊链上的生息资产为例,当前有3类生息资产是LP代币,包括Aura Finance中的wstETH-WETH、rETH-WETH和ankrETH-WETH。这4类资产,除了来自于相应项目的token激励之外,影响短期收益率最大的因素仍然是LP手续费。

来源:

观察3个交易对的交易量情况可能就能指导我们对于收益率方向的判断。

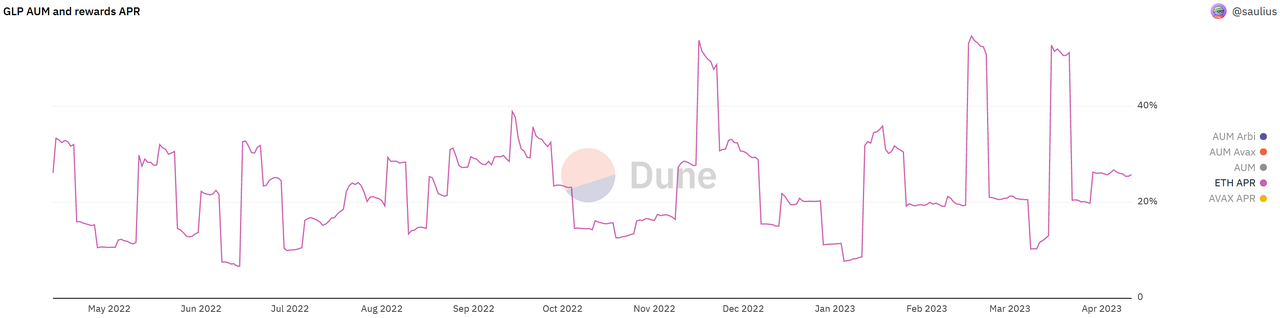

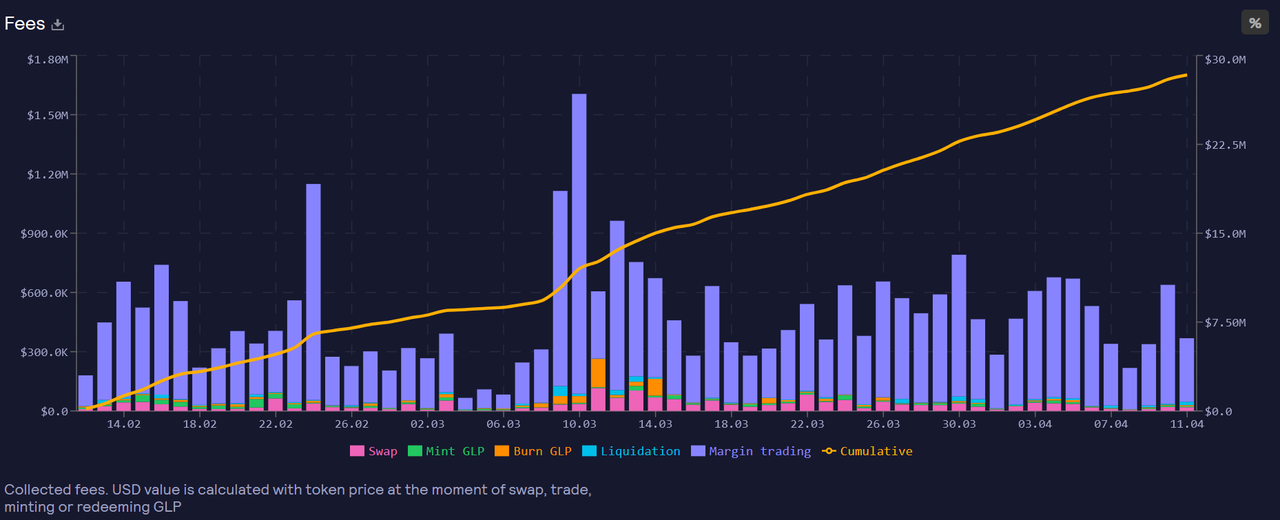

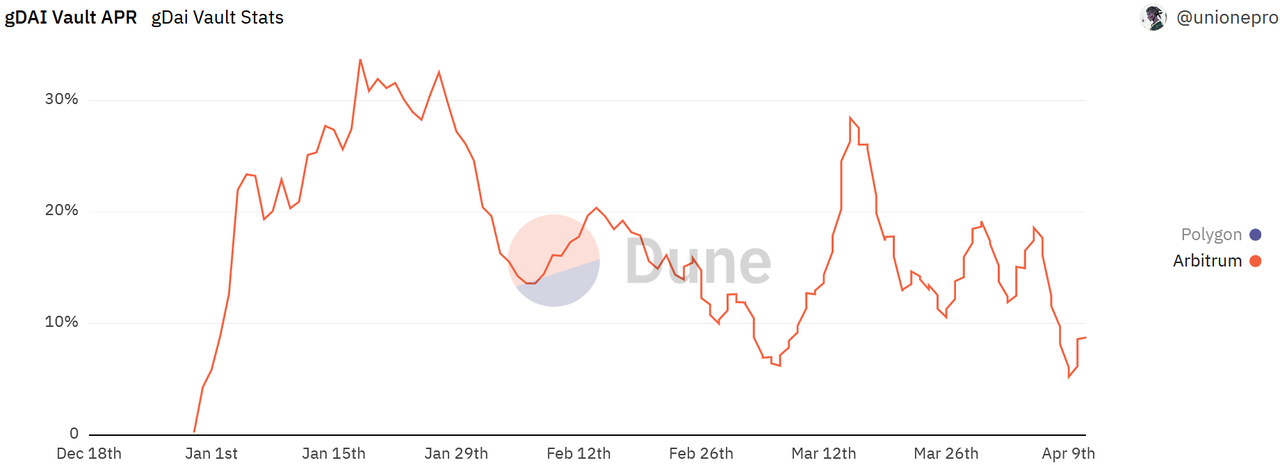

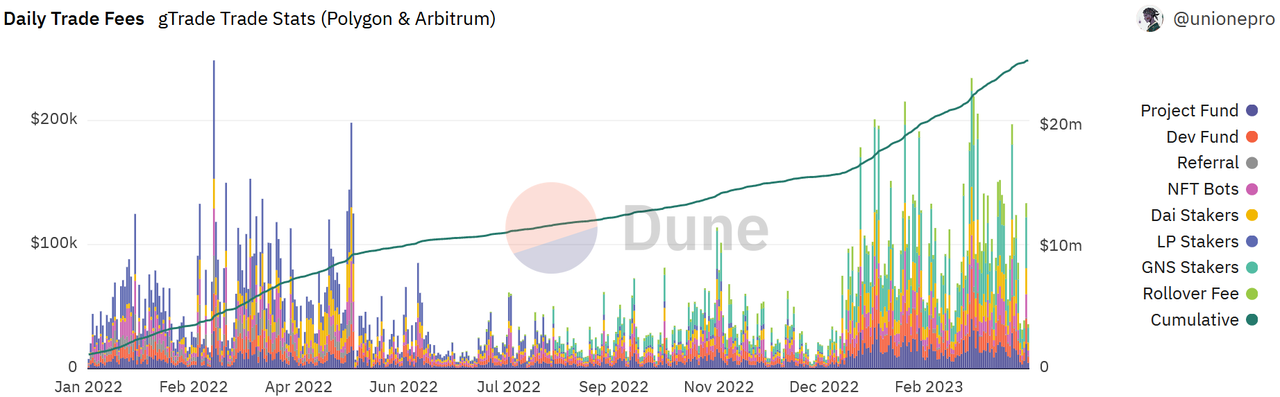

从下面4幅图可以看出,交易量在2022年的5月、6月、11月,以及2023年的1月、3月有所放大,在这期间的交易手续费会上涨。

来源:

来源:

来源:

如果能预期到当时影响市场的核心因素,以及在事件发生后及时对收益率的涨跌做出判断,可能就更有机会对Pendle中的PT、LP和YT交易策略做出指引。

来源:

来源:

来源:

来源:

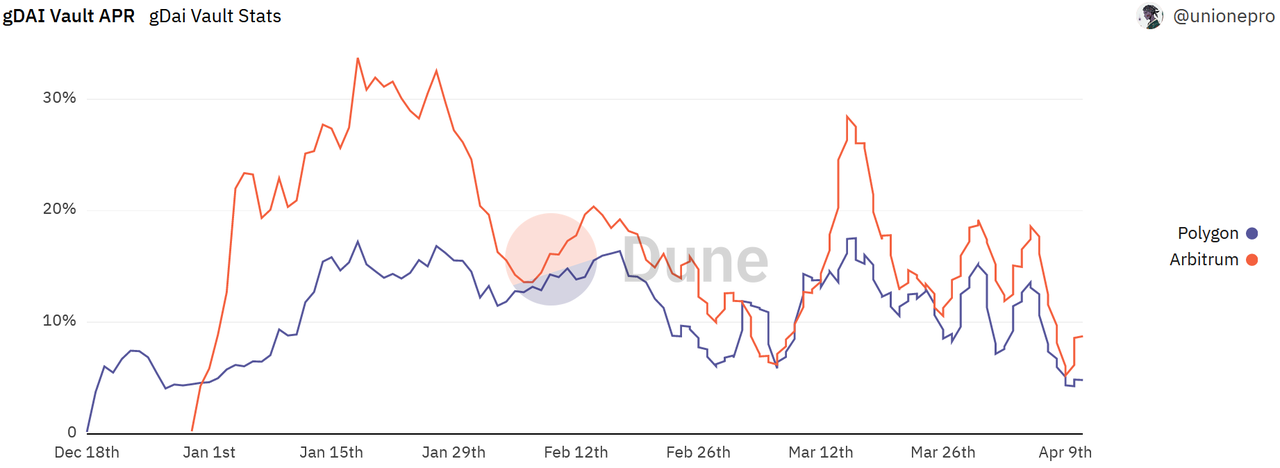

同样的道理也适用于GLP和gDAI的交易,只是GLP和gDAI的净收益率,除了考量交易量带来的交易手续费收益,还需要考虑交易者的盈利情况。如果短期内交易者整体盈利较多,GLP的净收益则会降低,甚至是亏损。

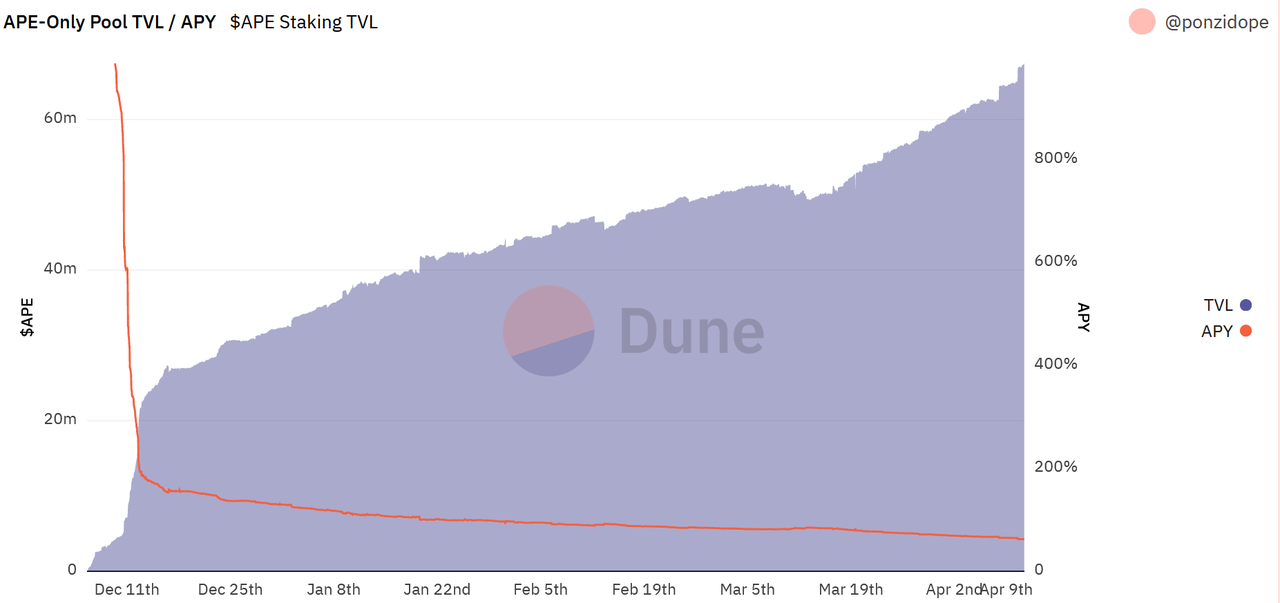

对于APE这类型项目,虽然仍然是staking类的代币,但是与stETH等公链代币不同的是,这一类代币的质押收益率可能在早期会非常高,然后会随着质押代币数量增加而迅速降低。

来源:

因为PT和收益率呈现出负相关关系,YT与收益率呈现出正相关关系,所以对于这一类代币的投资策略是选择观测其质押代币的数量和质押收益率的情况,如果出现质押收益率快速下降的局面,则PT会在短期内相对于SY出现明显上涨。

以U本位计算投资收益率的话,希望SY在上涨的同时,质押率提升、质押收益率下降,此时PT就将会是很好的投资标的。综合来看,根据标的的不同属性,我们可以得出不同的投资策略。

来源:Mint Ventures

3.4 多链部署

在V1版本中,Pendle部署在了Ethereum和Avalanche上,当时与两个公链上的部分项目达成了一些合作。

比如,在Avalanche上,与BENQI达成合作,上线了qiAVAX和qiUSDC两个池子。BENQI DAO将其持有的价值25万美元的USDC和AVAV部署到了Pendle的qiUSDC和qiAVAX pools中;与Trader Joe也达成过合作,上线了xJOE池,并在Trader Joe建立了PENDLE/AVAX池。

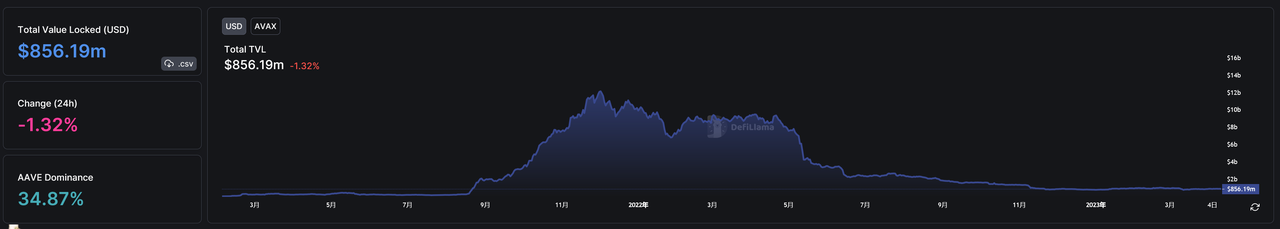

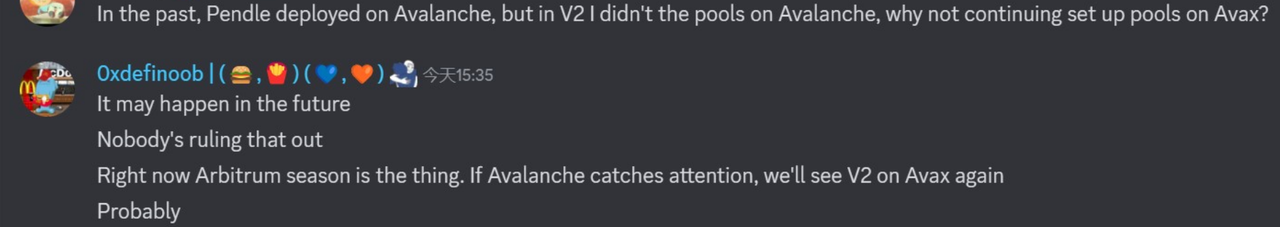

在最新的V2版本中,现阶段Pendle只部署在Ethereum和Arbitrum上,之所以做出这样的选择,可能跟Avalanche现阶段的生态状态有关系:

Avalanche的TVL不足10亿美元,其原生DeFi中,最高TVL的项目是Benqi,其锁仓量约为2.4亿美元,跟Arbitrum当前接近23亿锁仓量、最大TVL项目—GMX接近6亿美元锁仓量差距明显。这样的观点也得到了社区相关人员的正面回应。

来源:

来源:Ddiscord,Mint Ventures

3.5 行业空间及潜力

3.5.1 分类

虽然Pendle自己定位于固定收益市场,但从V2版本的改观来看,Pendle团队似乎对“链上固定收益市场”进行了分层:

-

以LSD为代表,作为低风险固定收益市场。这一类市场的特点是底层资产风险很低,收益率相对稳定,周期性对于收益率影响不大;

-

以LSD的LP token以及稳定币LP token为代表,作为较低风险固定收益市场。这一类市场的特点是底层资产风险较低,但周期性相对而言较明显,特别是市场中出现高波动的时候,某些时刻的收益率可能会偏高;

-

以GLP和gDAI为代表,作为中风险固定收益市场。这一类市场的特点是收益偏高的同时风险也较高,收益率受到其链上衍生品交易者的影响,随着行情剧烈波动;

-

以APE为代表,作为高风险固定收益市场。这一类市场的特点是跟随标的的波动剧烈,收益很高但可能波动也很大,随着单个项目质押用户的疯狂涌入,收益率可能会出现暴跌。

3.5.2 市场规模

- 首先看LSD市场

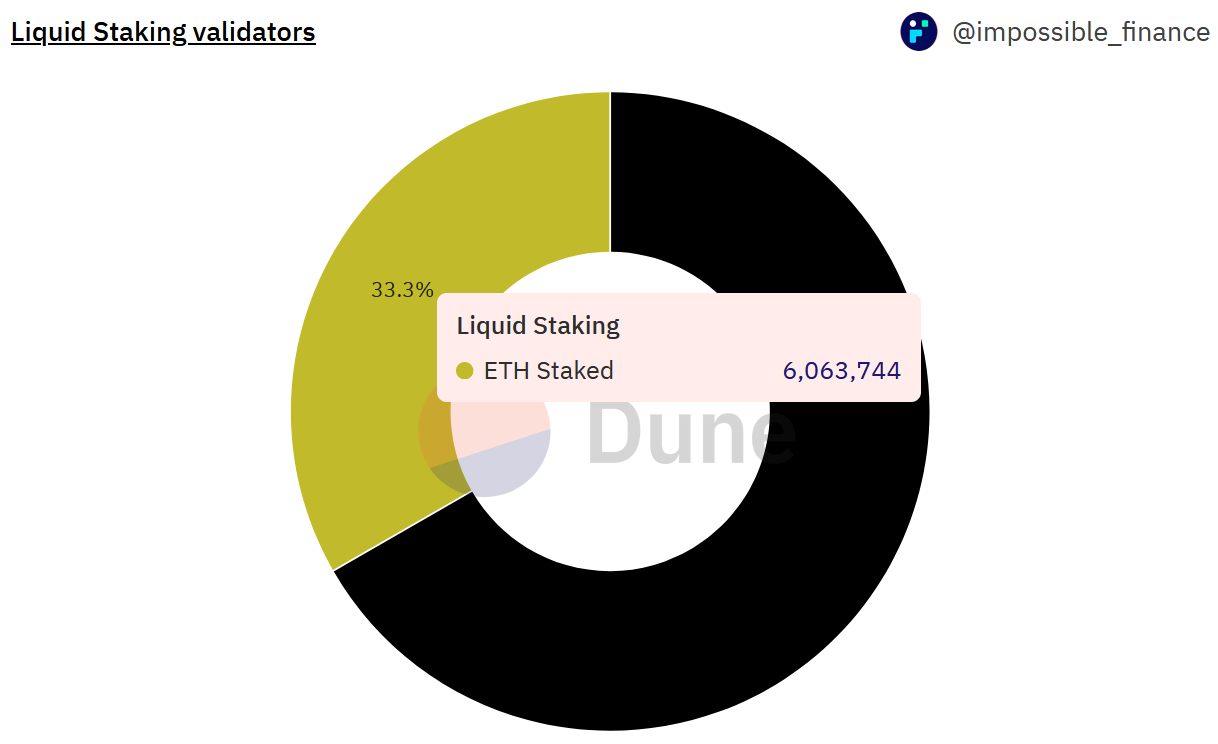

以目前TVL排名最高的且可进行质押的TOP 5公链项目来看,现阶段的平均质押率约为35%。包括以太坊在内的公链仍然有较大的增长空间。

如果达到市场预期的50%以上的质押率水平,那么头部公链的质押市场增长率更高。以目前市值最高、生态最为成熟的以太坊为例,其流动性质押衍生品的占比约33%。如果未来3年以太坊的质押率提升至50%,则约有16.5%的ETH最终会形成例如stETH的衍生品。按照当前以太坊2300亿美元左右的市场估算,LSD的市场规模可以达到380亿美元左右。

数据来源:StakingRewards,Mint Ventures,数据截至2023年4月11日

来源:

- 其次,我们来看LSD LP代币市场

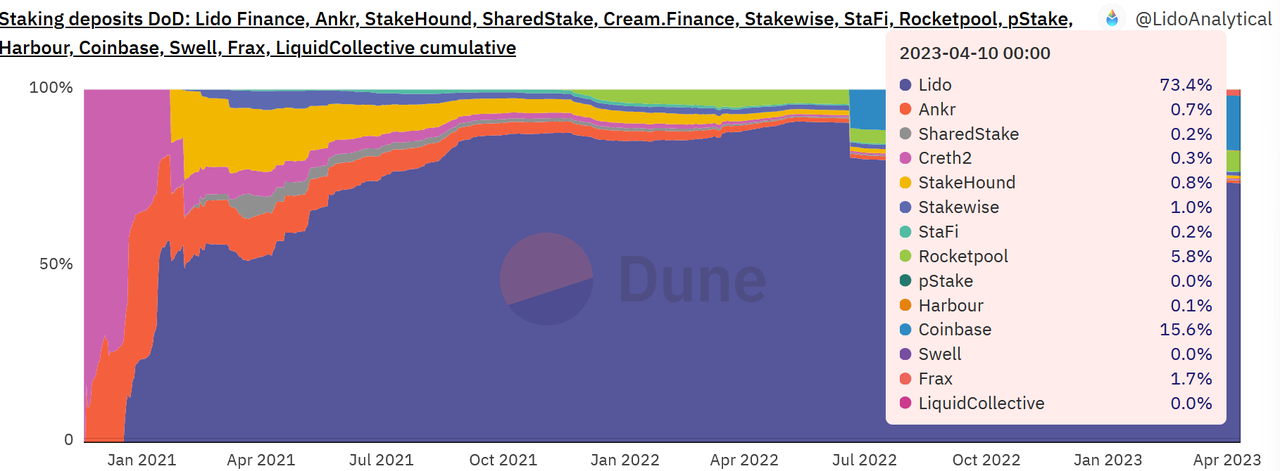

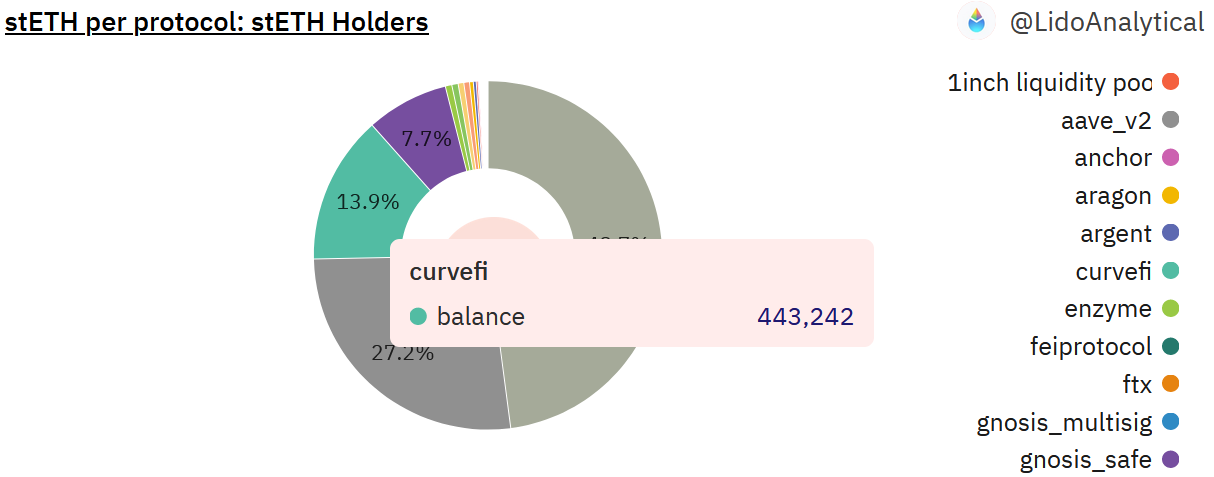

在以太坊的流动性质押赛道中,Lido的占比达到了73.4%左右。Lido的流动性质押衍生品中,有14%左右进入到了Curve中。

来源:

来源:

如果Lido未来的市场份额不会显著下滑,且LSD在DEX中的去向主要是Curve,那么未来将有约39亿美元的LSD将组成LP存在于Curve中,LP对应的市值约为78亿美元。那么LSD+LSD LP的总规模接近于460亿美元。随着以太坊市值的增加、质押率的提升以及越来越多的LSD将添加至DEX中,该规模还会进一步增加。

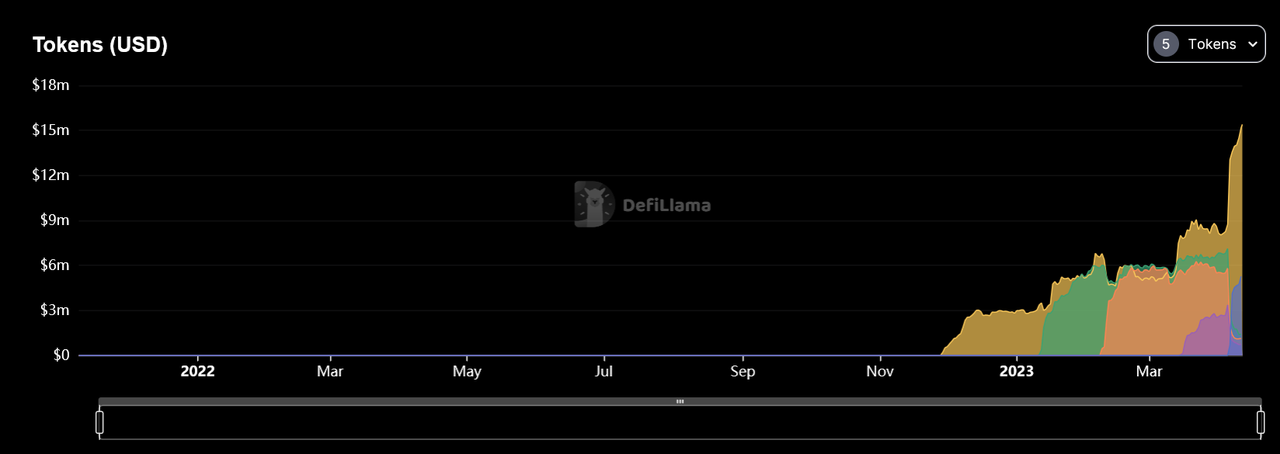

LSD和LSD LP代币的固定收益市场的需求偏强。在Pendle中相应资产池上线之后,截至目前TVL达到了2400万美元的规模。

来源:

- 第三是稳定币的LP代币市场

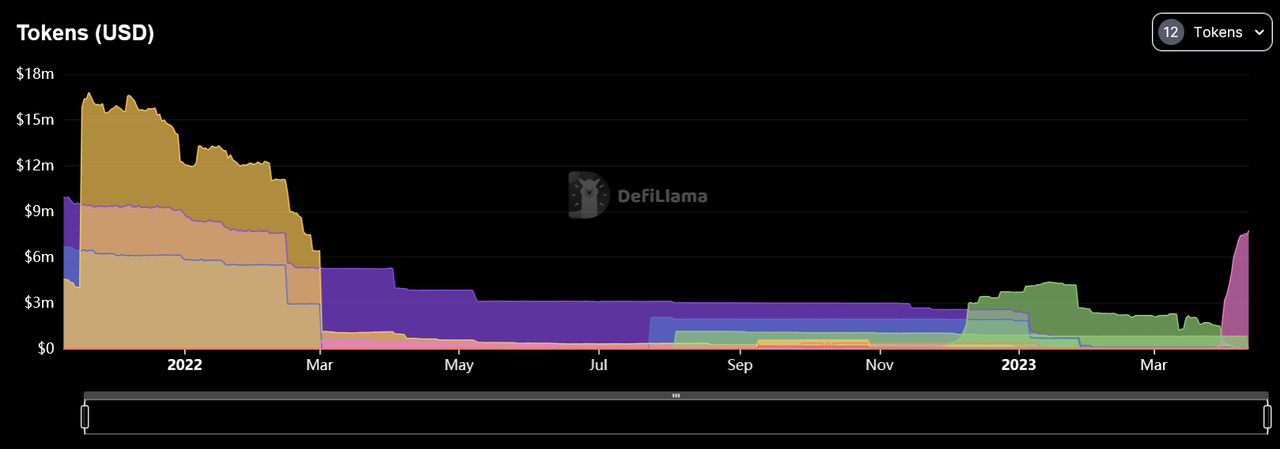

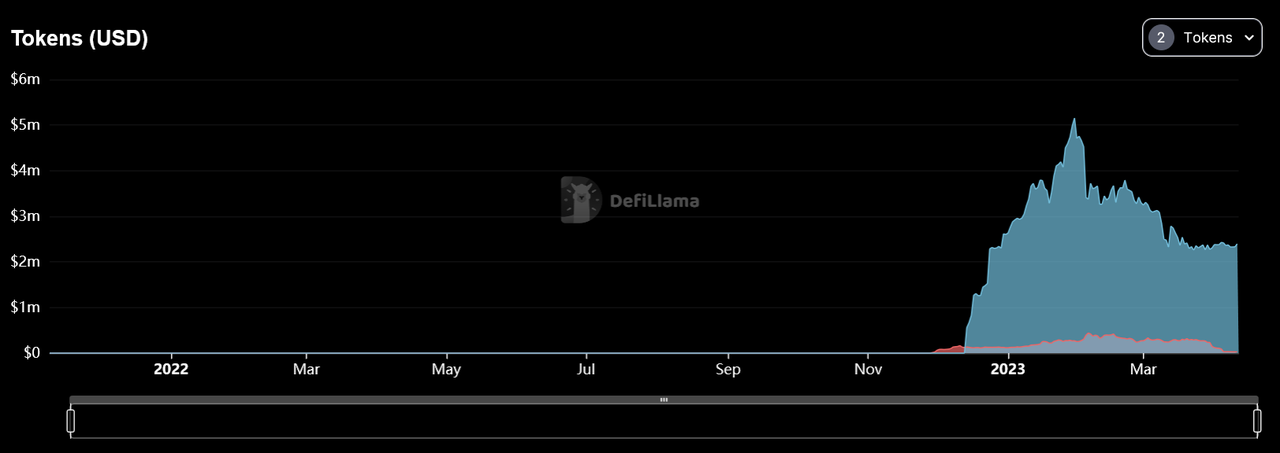

虽然稳定币的交易活跃,但似乎市场对于基于稳定币的LP代币并不感冒。这类型的池子上线了1年多,总体呈现出流动性衰减的情况。从Pendle新上池子的策略也可以看到,稳定币LP可能不会是Pendle下一阶段的重点。

来源:

- 第四是GLP和gDAI的中风险市场

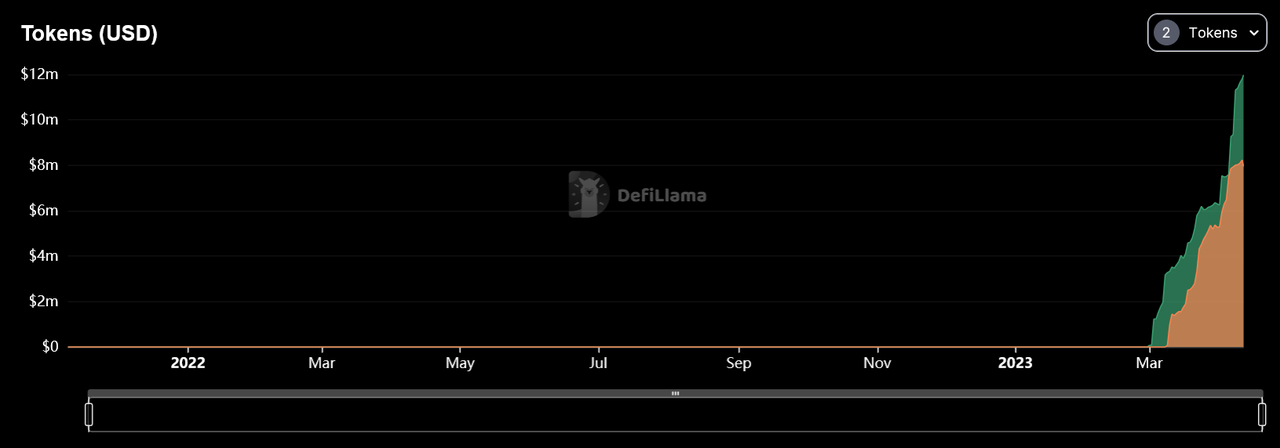

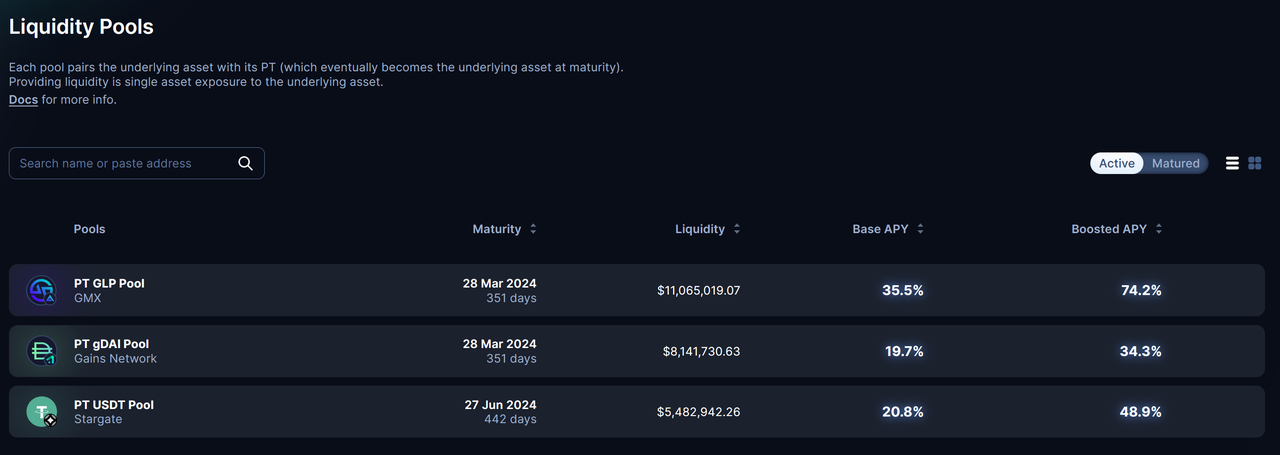

这类型市场的需求比较明确,从池子设立到现在,已经有2000万美元左右的TVL,相比之下GLP的总市值为5.3亿美元。一方面是由于Pendle给了代币激励,另一方面该市场存在更强的投机和风险对冲需求。

来源:

不论是GLP还是gDAI,当前的PT收益率诱人。仅仅是买入并持有PT就可以在收益率较高的时候锁定收益率水平,对于一些保守的投资者就足够有吸引力,且该收益率高于GLP的长期持有收益率。同样的道理也适用于gDAI。

来源:

来源:

但是,目前类似的衍生品中只有GMX和其仿盘跑通业务规模。所以该部分业务的发展空间受限于这类型项目的发展情况,短期来看,可能市场空间在10亿美元以内。

- 最后是APE和LOOKS这类型高风险固收市场

这类型市场的发展,不仅仅与代币本身的市值有关系,还和质押收益下滑的速度有关系。如果质押收益率下滑速度过快,那么这类型的池子规模也很难增长起来。

来源:

不过,这一类型池子的策略可能不是期待单个池子可以成长到很大的市值,而是比拼速度:较高市值较高质押收益的代币一旦出现,就应该快速部署上线该代币的固定收益交易池。单个池子可能最终的规模只有几百万至小几千万美元的TVL,但由于有一系列类似的池子,所以组合在一起的TVL会比较高。

不论是低风险还是高风险,市场中还存在其他不同风险和收益的策略,未来都可以纳入Pendle的范围。

3.6 业务数据

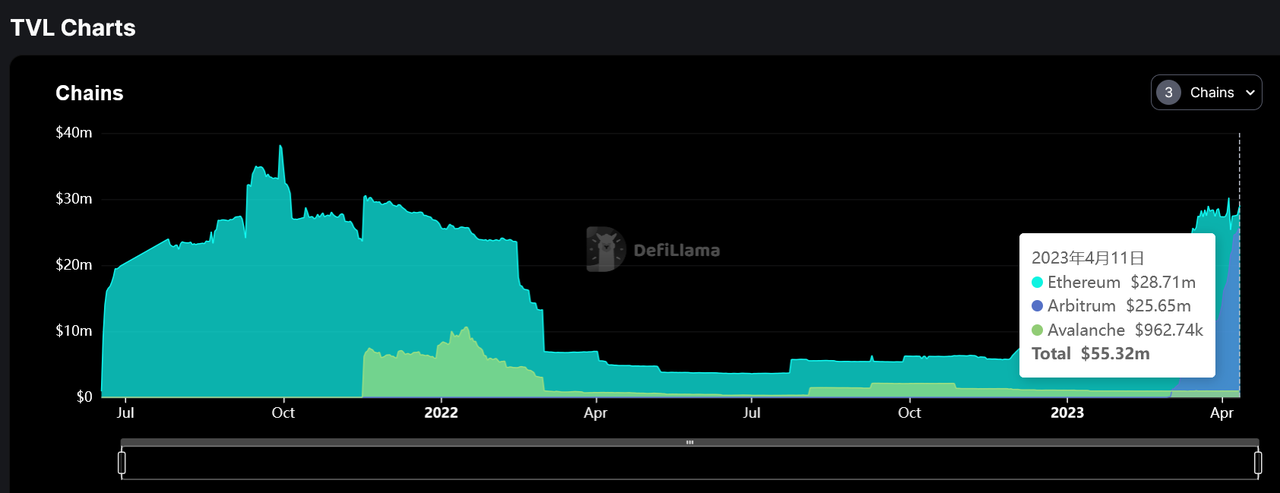

Pendle现阶段的TVL约为5532万美元,其中Avalanche的业务已经暂停,暂时还剩一些未到期的资产,TVL为96万美元。以太坊上有2871万美元的TVL,Arbitrum上有约2565万美元的TVL。

来源:

在目前存在的12个池子中,LSD相关的池子共计7个,TVL占比过半。

来源:

来源:

当前每周的交易量为1000万美元左右,最高峰达到过接近110万美元的周交易量。

来源:

3.7 项目竞争格局

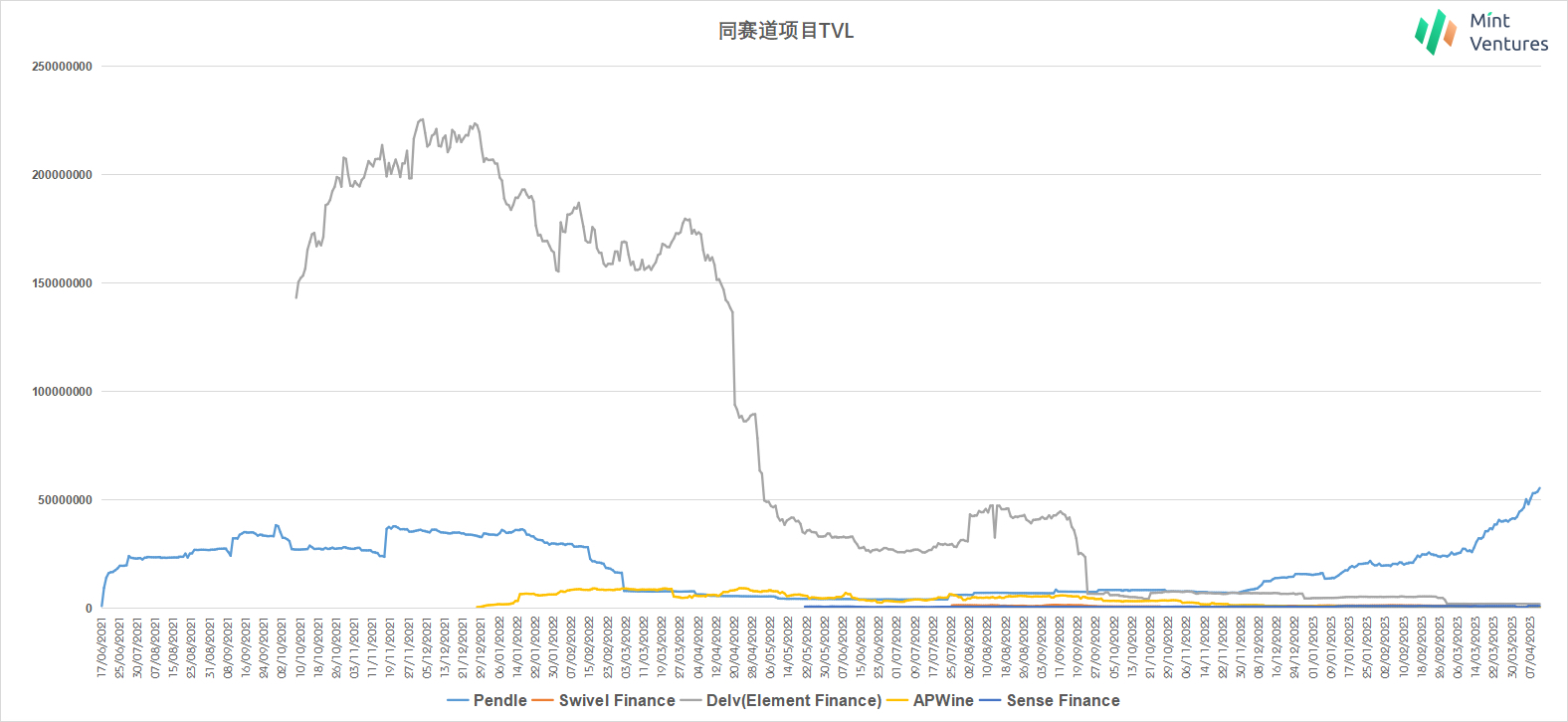

立足收益代币化深耕固定收益市场的项目还有Swivel Finance、Delv(Element Finance)、APwine和Sense Finance,从TVL、产品线2个简单维度就可以看出相互之间的差异。

3.7.1 TVL

在经历了2022年的熊市之后,大量项目的TVL暴跌,Pendle所在的赛道也不例外。目前TVL在千万级别的只有Pendle,Delv的TVL在百万级别,其他3个项目的TVL已经在几十万美元甚至几万美元徘徊。

来源:DeFi Llima,Mint Ventures,数据截至2023年4月11日

3.7.2 产品线

来源:各项目网站,Mint Ventures,数据截至2023年4月11日

从产品线的分布来看,APWine和Delv并没有选对标的。在目前加密生态中,没有交易对手风险且可支持长期价值捕获的只有LSD。

Swivel Finance和Sense Finance把LSD纳入底层资产是战略上很好的举措,不过也可以尝试将LSD的LP代币或LSD的借贷类代币纳入生态,以Lido为例,其15%的stETH在Curve中做LP,接近30%的stETH在Aave作为抵押物。

以LSD作为低风险市场可以确保项目在熊市期间仍然有相对良好的收益率,以“中风险”和“高风险”资产作为比较激进的策略又可以在市场热度较高时迎合用户的需求,这样的资产池分布是比较合适的。当前Pendle的产品线最丰富,且新的产品线,如GLP和gDAI也得到了市场的认可,TVL增长较快。综合看来,Pendle暂居于赛道内的领先位置。

3.8 通证模型分析

3.8.1 代币总量和分配情况

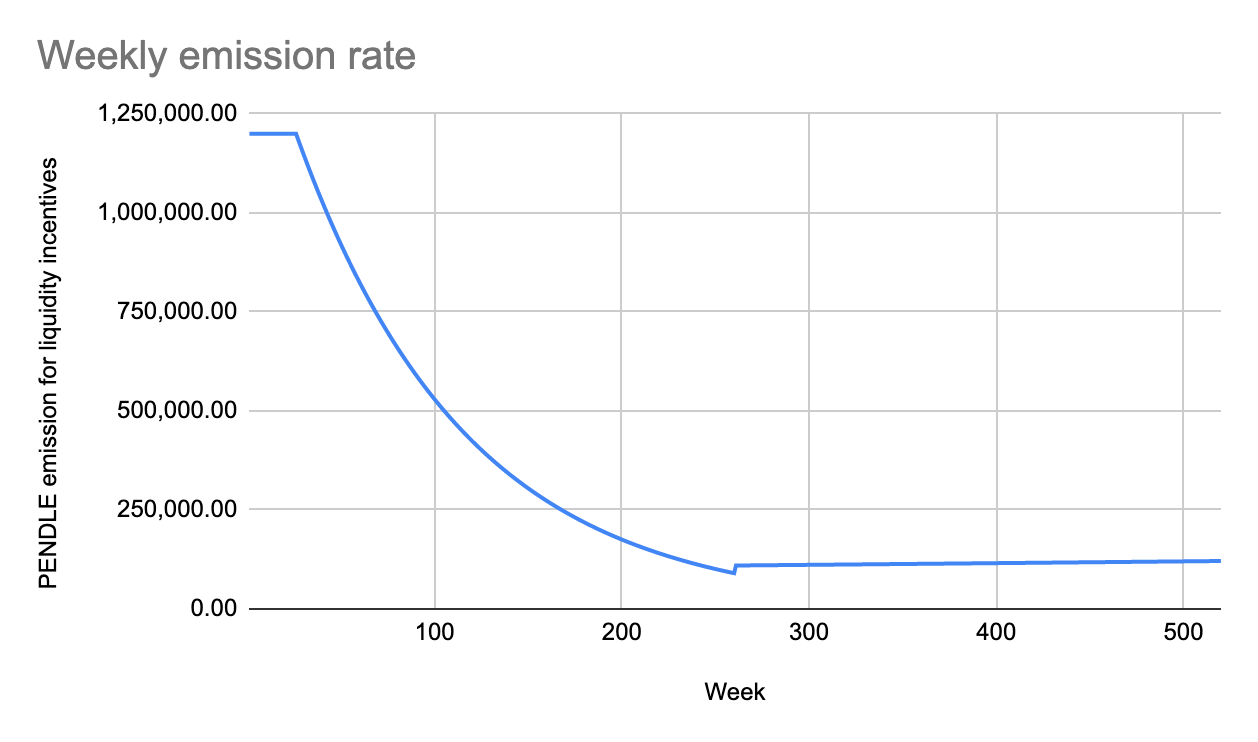

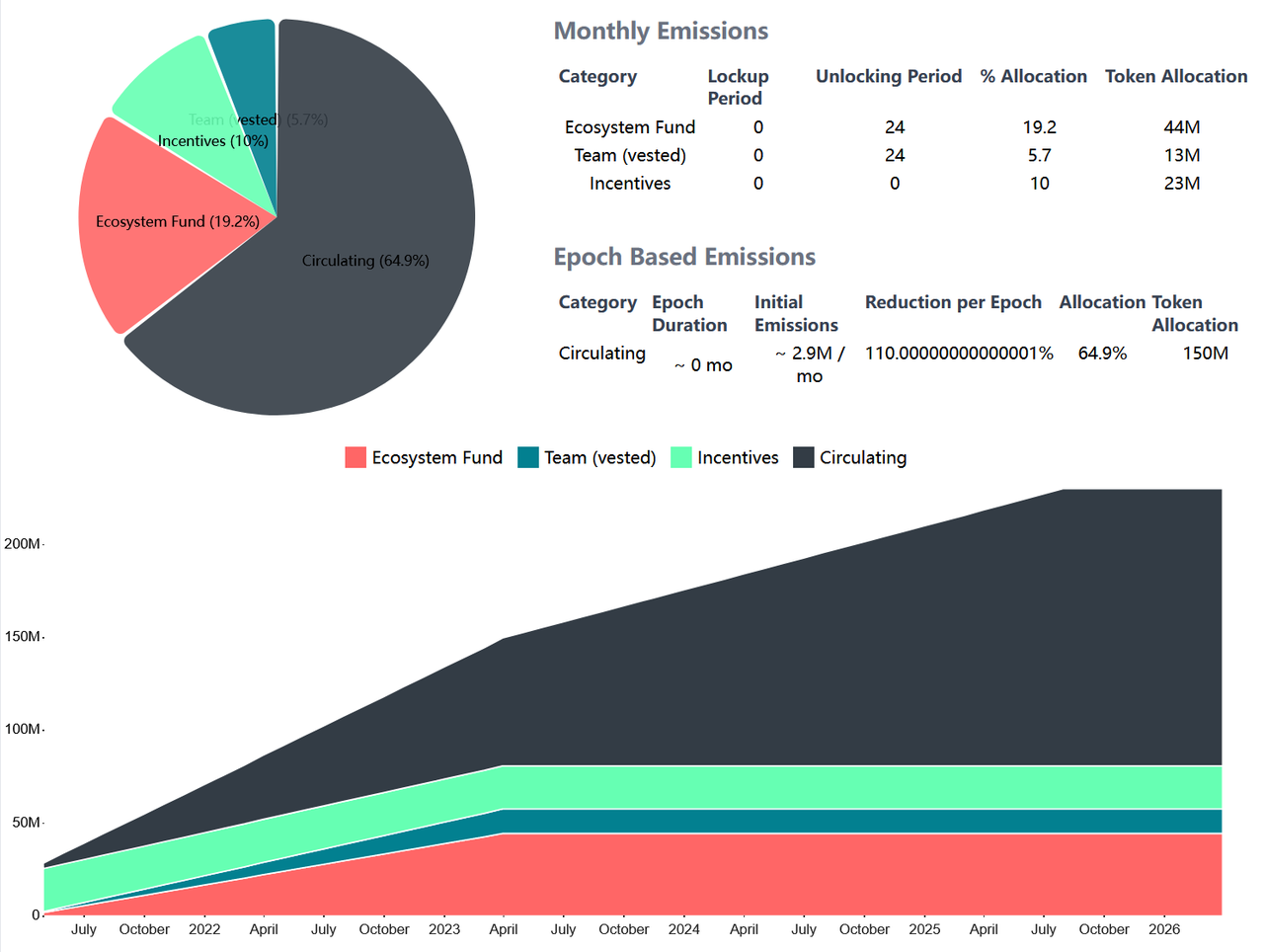

PENDLE的代币供应量没有上限,释放分为3个阶段:

-

最初的26周:每周释放120万枚PENDLE;

-

第27周至260周:每周释放量减少1%;

-

从261周开始:未来每年的通胀率为2%,用于激励用户。

来源:

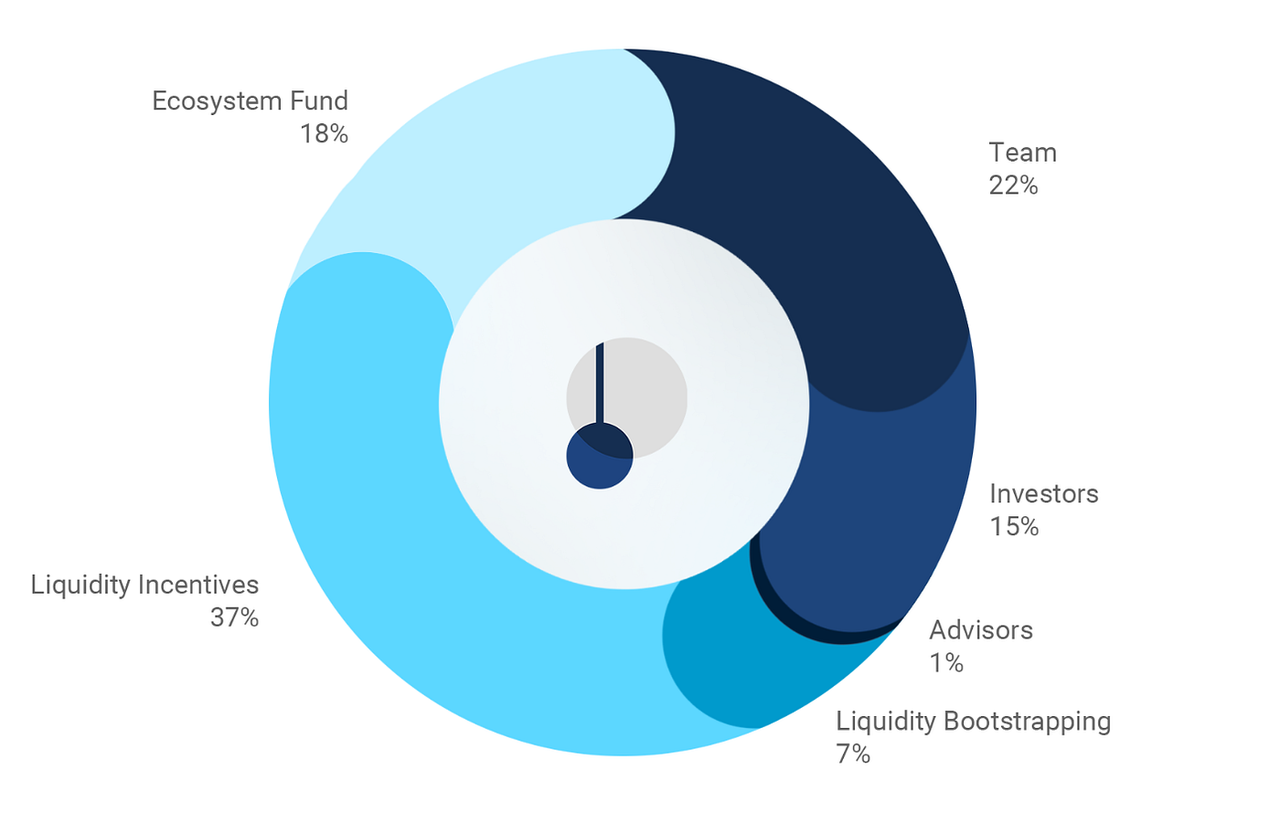

在PENDLE上线两年后,代币的分布情况如下图:

来源:

在这之中:

-

团队持有的代币:会在代币上线1年后开始按照季度线性解锁,2年解锁完毕。根据最新情况,2023年4月将全部解锁完毕;

-

投资者和顾问持有的代币:在流动性挖矿激励开启后3个月开始线性解锁,目前已经全部释放完毕;

-

生态基金:50%代币上线后即解锁,50%在一年后线性解锁。

来源:

3.8.2 代币价值捕获

在V1版本中,PENDLE只是一种效用和治理代币,主要的功能是参与项目治理。不过在当时Pendle团队已经注意到了Ve模型在治理上的优势,留下了参考Ve模型进行代币机制改进的窗口。

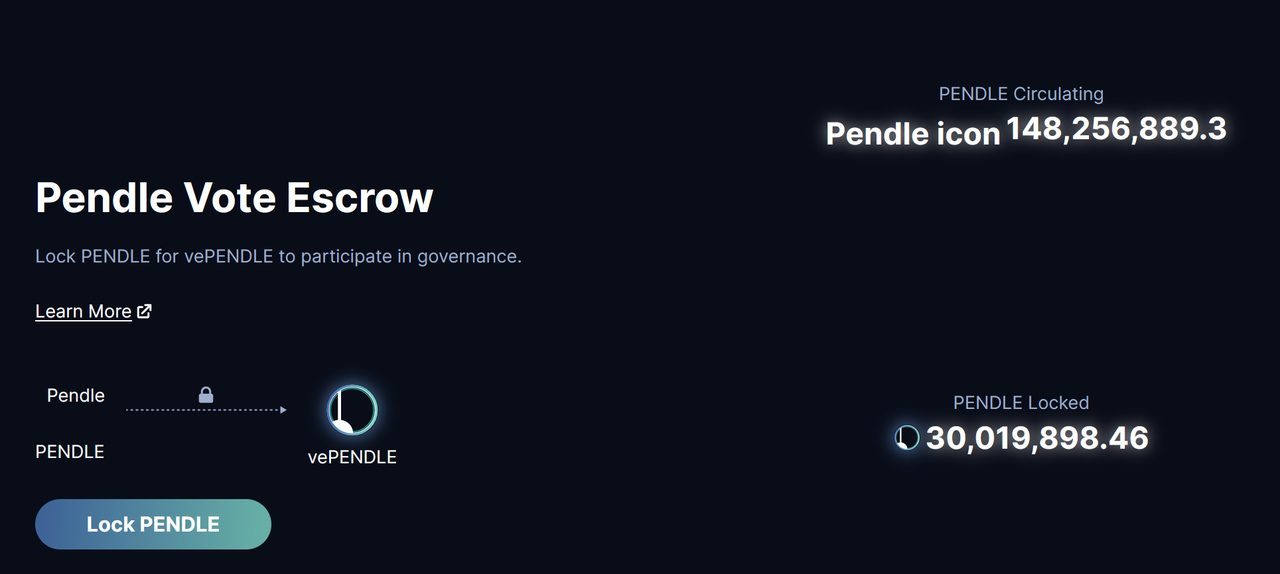

在V2版本中,Pendle团队正式将Ve模型引入了PENDLE代币,由此PENDLE代币拥有了价值捕获能力。

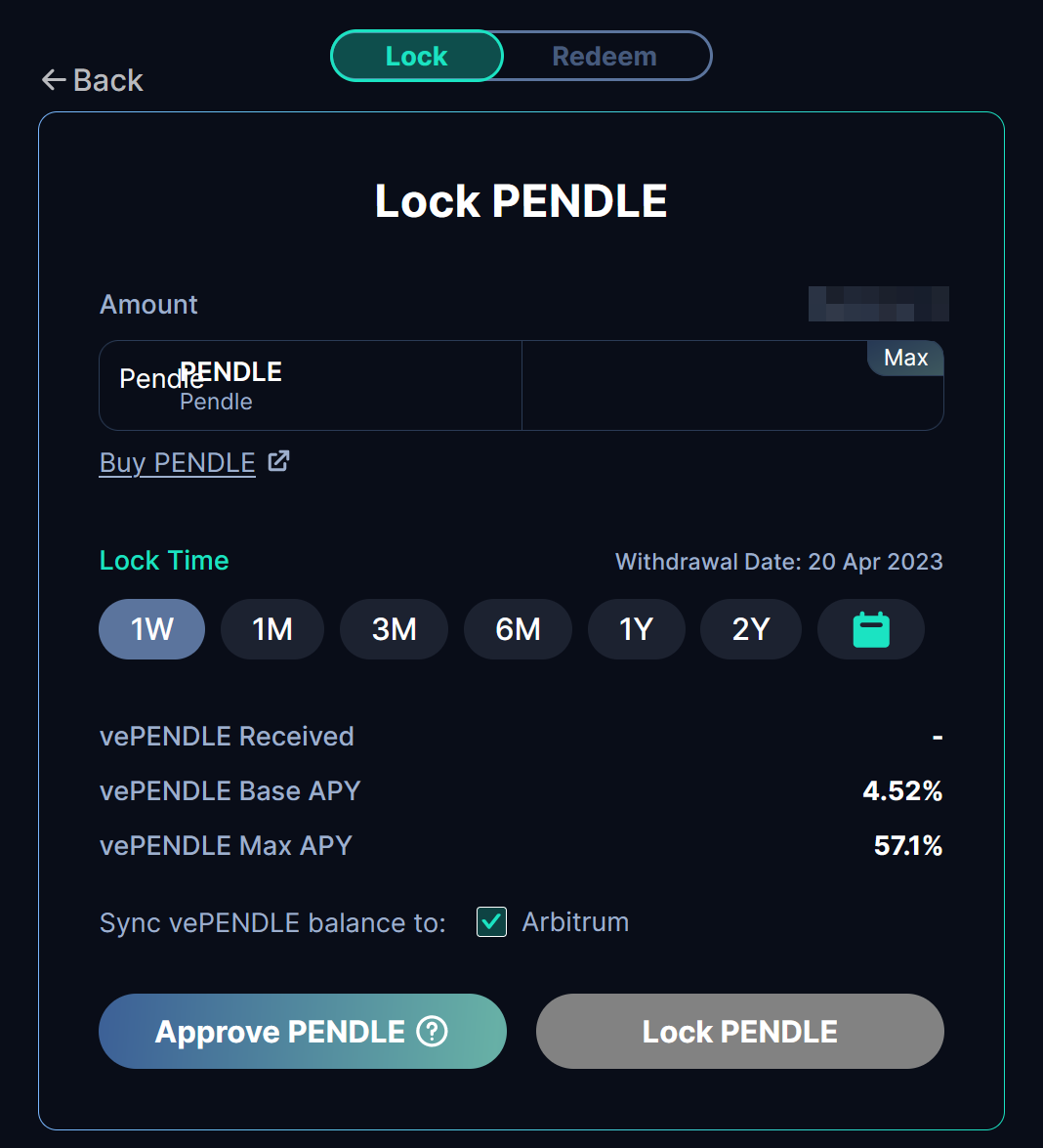

来源:

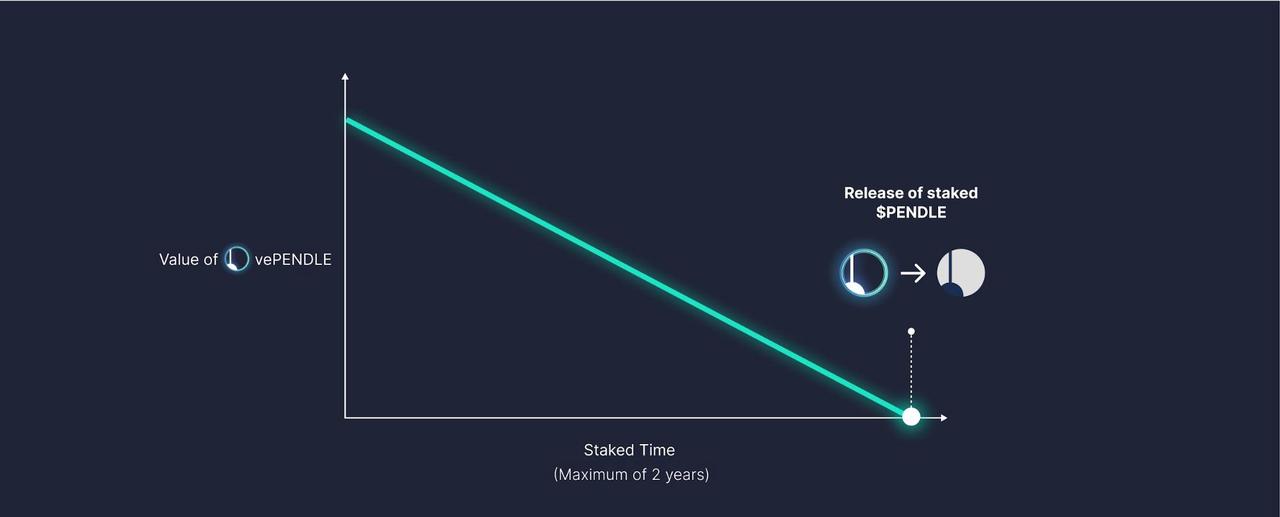

用户当前锁仓最短可选择1周,最长可选择2年。与veCRV一样,vePENDLE会随着时间缩短而价值降低。

来源:

价值捕获方面,首先,vePENDLE的持有者可参与手续费和收益的分配。

vePENDLE的持有人可以投票决定给哪个池子激励,并获得该池子内的部分收入:来自YT产生收益的3%将分配给投票该池子的vePENDLE持有者。如果PT在到期后并没有被用户赎回,到期后产生的收益也将分配给投票该池子的vePENDLE持有者。

当前在以太坊链上的池子中,绝大部分为ETH的流动性质押衍生品,TVL约2400万美元,假设这些资产提供的年化收益率为5%,则vePENDLE持有者可分配到:2400*5%*3%=3.6万美元;

当前在Arbitrum链上的池子中,只有GLP和gDAI,TVL约为2000万美元,根据两个项目过往数据,假设这两个项目可提供年化15%的收益率,则vePENDLE持有者可分配到:2000*15%*3%=9万美元。另外,每个池子产生的交易手续费中,有80%将分配给该投票给该池子的vePENDLE持有者。

年初至今,Pendle的日均交易量约为40万美元左右,交易手续费率为0.1%,如果日均交易量不变且按此比例计算,每年可为vePENDLE持有者提供的收益为:40**365**0.1%*80%=11.7万美元。

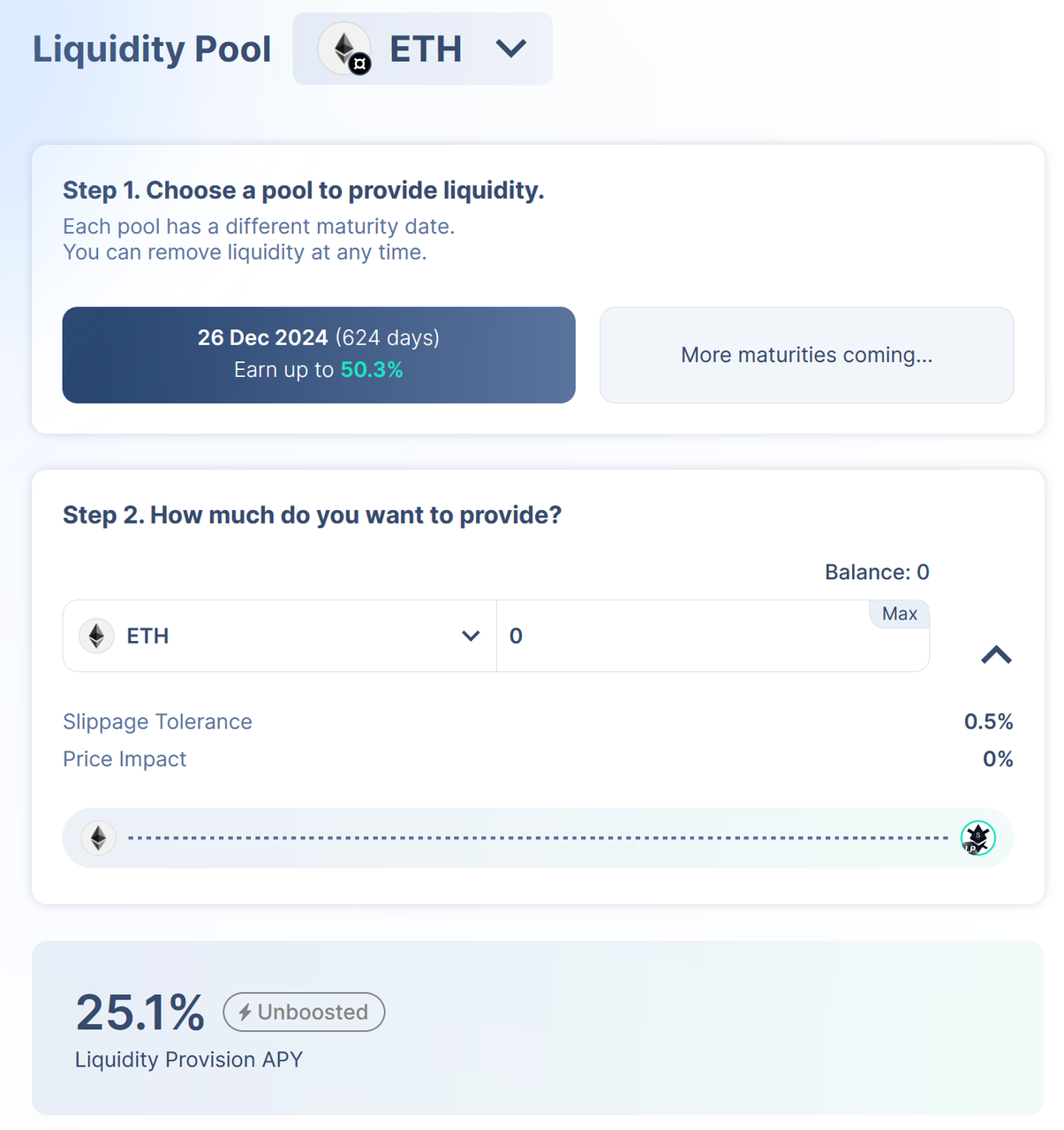

如果业务没有明显变化,vePENDLE一年产生的总收益约为24.3万美元左右。其次,除了收取手续费和收益之外,如果vePENDLE的持有者同时也是LP,则可以获得最高250%的Pendle排放激励。

以sfrxETH池子为例,用户作为LP的基础收益率为25.1%,在vePENDLE的激励下最高可获得50.3%的收益率。

来源:

对收益率的显著提升也刺激了PENDLE的锁仓规模。当前锁仓了3002万枚PENDLE,接近当前流通中PENDLE总量的1/5。

来源:

3.8.3 代币核心需求方

在采用vePENDLE模型之后,对于PENDLE的需求方变得更加多元:

-

流动性提供者(LP):对于LP而言,采用vePENDLE对收益率有显著提升,一部分投资者可能会选择购买PENDLE并锁仓,同时vePENDLE还可以获得该池子的收益和部分手续费;

-

PENDLE代币的长期投资者:由于PENDLE可以获得手续费和收益分成,对于一些希望获得长期现金流的投资者来说PENDLE开始变得有吸引力,这一部分投资者也可能会将PENDLE代币纳入自己的投资范围。不过考虑到当前vePENDLE预计年收入仅为20万美元左右,相比于这一部分锁仓的PENDLE而言微不足道,所以PENDLE的持有者更有可能在意未来的成长性。

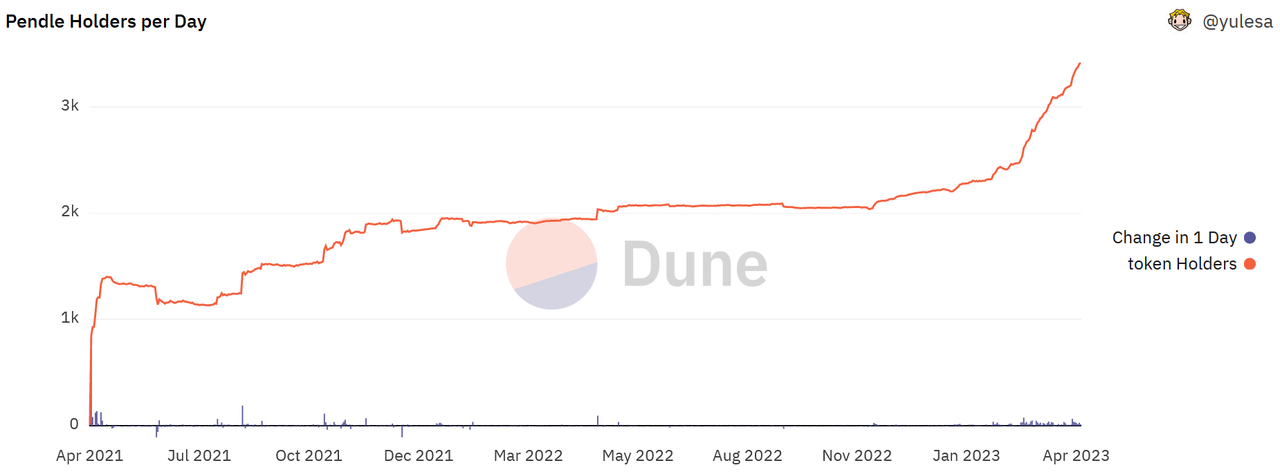

在V2版本发布之后,PENDLE的持有者数量增长了接近50%,现有持币地址为3415个。

来源:

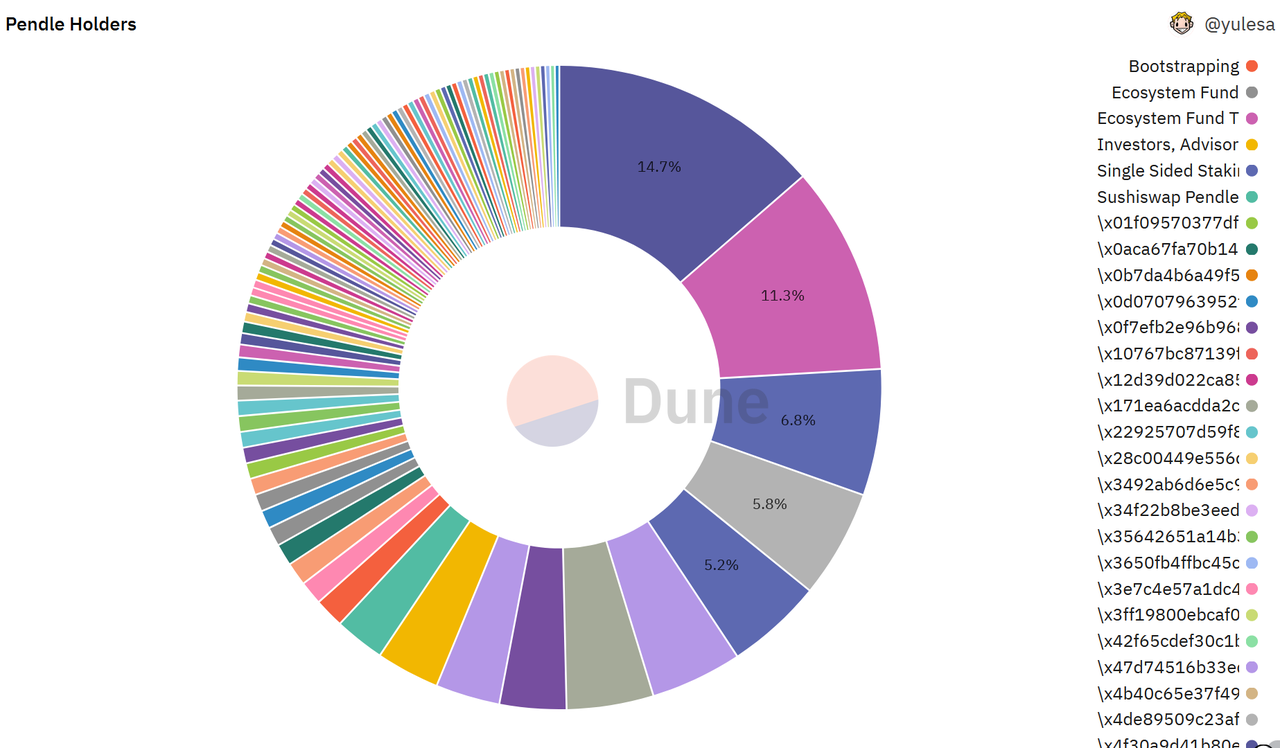

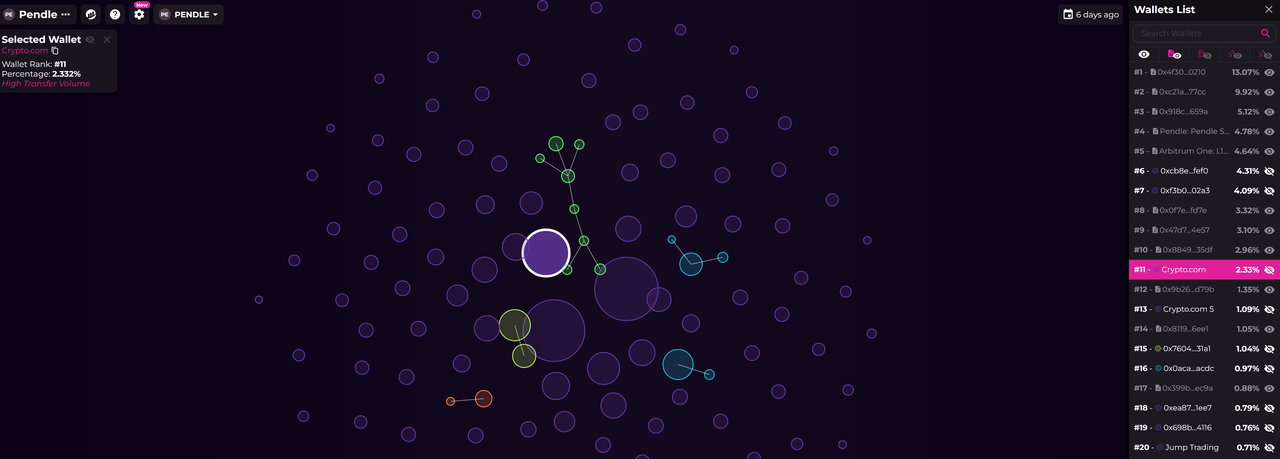

从持币集中度来看,当前TOP 5持有约44%的PENDLE代币。其中,持币量第一地址是锁仓PENDLE的地址。一些私募轮的投资者,如Crypto.com当前仍然持有代币。根据Bubblemaps数据,现阶段持有约3.4%的PENDLE代币。

来源:

来源:

3.8.4 通证模型总结

在V2版本改进之后,PENDLE的应用场景和价值捕获比以前有了较为明显的提升。如果希望能吸引到长期稳定的低风险投资者,如何丰富底层资产的品种以及做大TVL非常关键。

3.9 风险分析

-

合约风险:近期出现了多起黑客攻击事件,被盗金额也在上亿美元,被盗项目的类型不局限于去中心化交易所和借贷协议。如果发生此类事件,对于项目的正常运营以及代币价值捕获会有明显影响。这个风险不仅仅在Pendle自身,由于Pendle的底层资产来自于其他项目,所以其他项目如果出现合约风险也会牵连到Pendle,导致Pendle业务和经营情况萎缩。

-

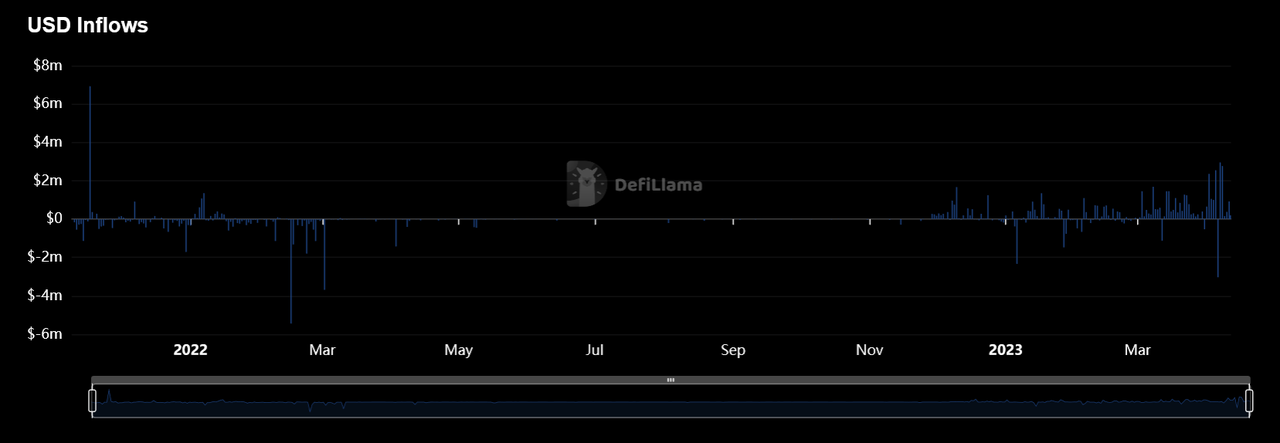

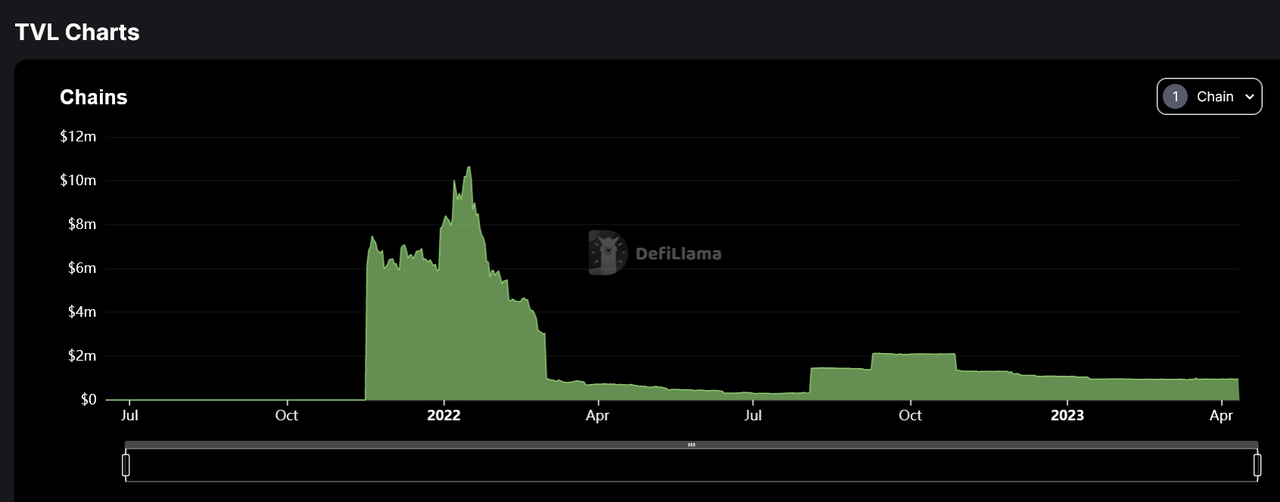

战略风险:选择好底层资产非常关键。如果没有选好资产、选好资产所在的公链,则可能会在下一阶段的竞争当中被竞争对手甩开。在V1版本时,选择部署在Avalanche上目前看来就是一个战略失误,其Avalanche业务短暂上涨后持续下跌。项目团队当时没有想清楚底应该选择什么样的底层资产,以及没有预料到公链竞争的残酷性,导致在V1版本中部署Avalanche的计划失败。

来源:

- 市场风险:部分底层资产,如GLP的价格并不锚定美元或公链代币,处于相对浮动状态,且不太方便对冲。这对于U本位投资者而言并不友好。如果在项目运营期间市场出现大幅下跌,导致以美元计价的GLP价格下跌,特别是YT的投资者,可能会遭受较大亏损,这也许会让用户流失到其他相对稳妥的项目中去。

4. 初步价值评估

4.1 核心问题

- 项目处在哪个经营周期?是成熟期,还是发展的早中期?

经过2年左右的发展,项目团队对于底层资产的选择能力得到了提升,通过学习其他优秀AMM模型,也提升了用户交易时的体验,降低了成本,产品相比于同赛道的其他项目在快速增长期。但是,收益代币化、固定收益赛道,仍然在DeFi中处于早期阶段。

- 项目是否具备牢靠的竞争优势?这种竞争优势来自于哪里?

DEX的一部分核心优势来自于交易模型和资产类别。从当前Pendle采用的AMM模型机制来看,具有一定的优越性。资产类别的选择上,以LSD作为基本盘,确保了项目在熊市也有比较稳定的收入,可以留住一部分投资者。Pendle团队还需要进一步提升模型的创新能力,以及底层资产的甄别能力,才有可能在收益代币化赛道的竞争中持续保持领先。

- 项目中长期的投资逻辑是否清晰?是否与行业大趋势相符?

PT的收益率接近低风险套利者的年化收益,YT可以满足高风险投资者对于行情的博弈,目前“低-中-高”资产类别的选择合适,比较接近当前市场中投资者的构成。

- 项目在运营上的主要变量因素是什么?这种因素是否容易量化和衡量?

主要变量仍然是AMM模型的优化以及资产类别的选择。这两种因素都可以通过交易和产品热度观测到。

- 项目的管理和治理方式是什么?DAO水平如何?

项目仍然由团队管理,未来将逐步转移至DAO。从discord群组中讨论程度来看,项目相关人员对于产品的理解能力较好。未来值得关注的是DAO的管理水平。

4.2 估值水平

由于当前赛道中的主要项目还没有全部发币,发币的项目暂时不都具备价值捕获能力,所以在这里以“市值/锁仓量”作为参考标准。从数据上看,Pendle当前的估值相较于其他两个已经发币的项目而言比较便宜。

数据来源:Coingecko,DeFi Llama,Mint Ventures,数据截至2023年4月11日