分析Trader Joe的后起之势:除了转战Arbitrum,其协议本身具有哪些创新?

原文:《》

作者:Cabin Crew

注:本文主要介绍 Defi 协议Trader Joe,不作任何投资建议

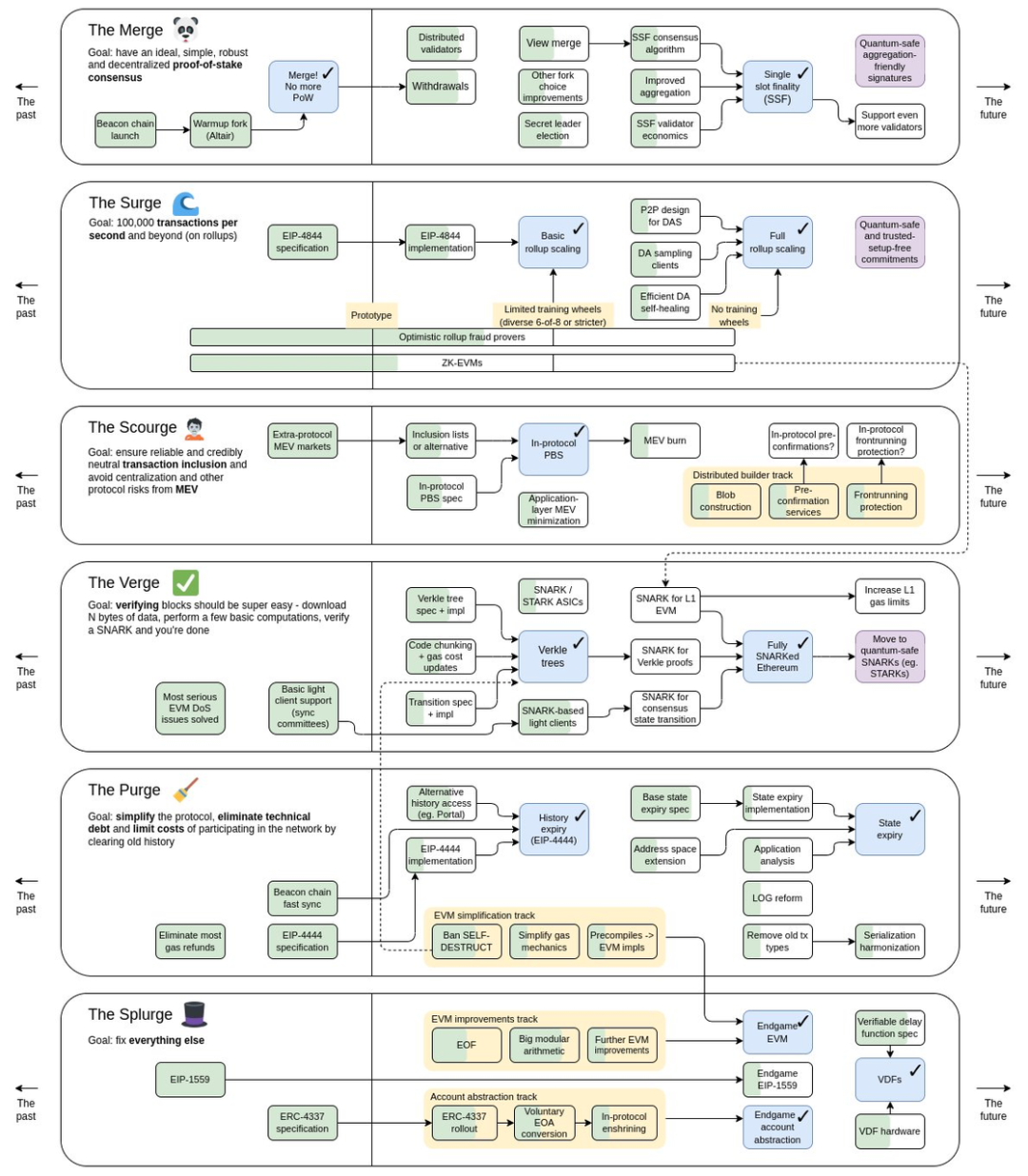

以太坊上海升级完成后,市场热点开始转向坎昆升级,EIP-4844 提案预计将于今年年中落地,主要是针对 Rollup 方案的 gas 消耗进行优化。通过引入带 Blog 的交易用于放置 L2 的压缩数据,存放在共识节点中,而不会像原先的 Calldata 那样直接上主链,届时预计 Rollup 的 gas 消耗将降低 100 倍,将极大的促进 L2 的交易繁荣。

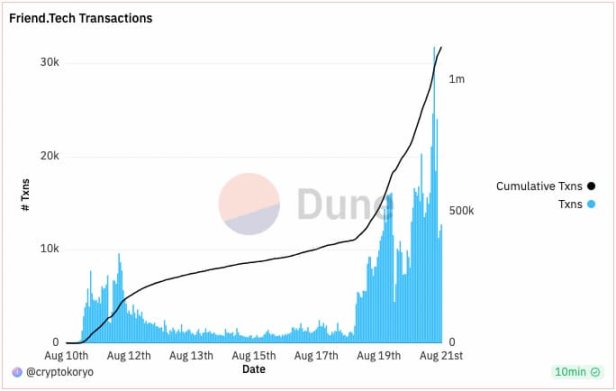

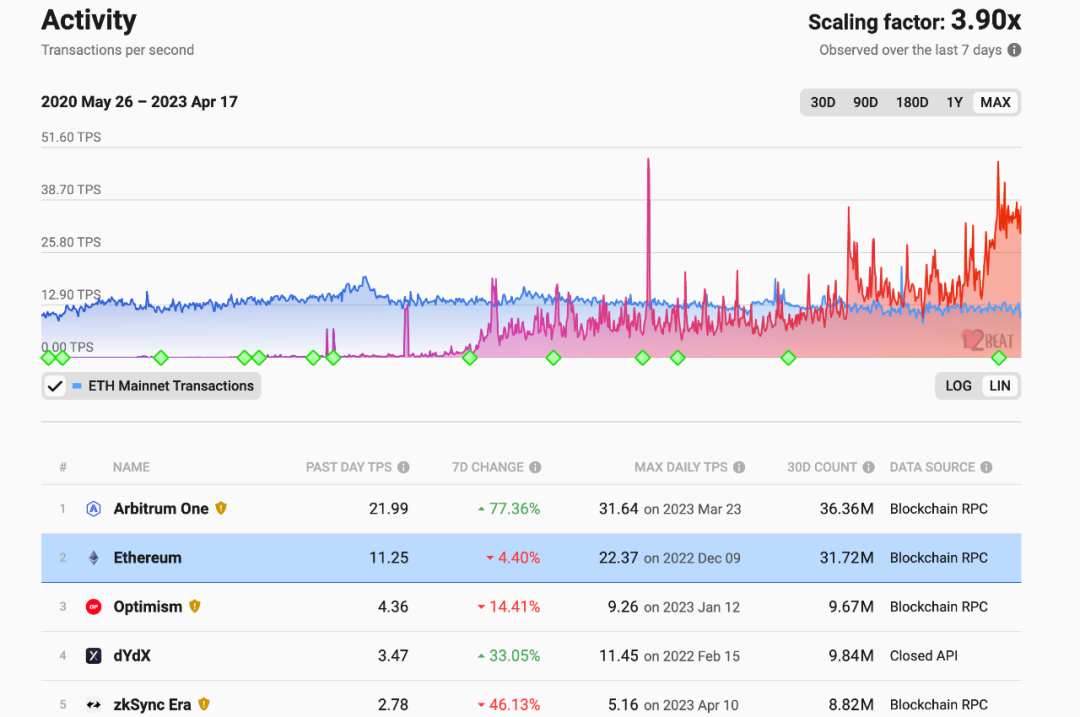

从目前的链上数据来看,Arbitrum 无疑是最受欢迎的 L2。自进入 2023 年以来,Arbitrum 的 TVL 从$1b 增长到了 $2.3b,TPS 一直处于稳步增长,近期 Arbitrum 的 TPS 约为 Ethertum 的 2 倍,Optimism 的 5 倍,zkSync Era 的 8 倍,钱包地址数超 500万个,活跃地址数超 400万个,合约创建总数超 200万个,Arbitrum 在各方面的数据都已经取得了领先地位。

(资料来源:L2Beat)

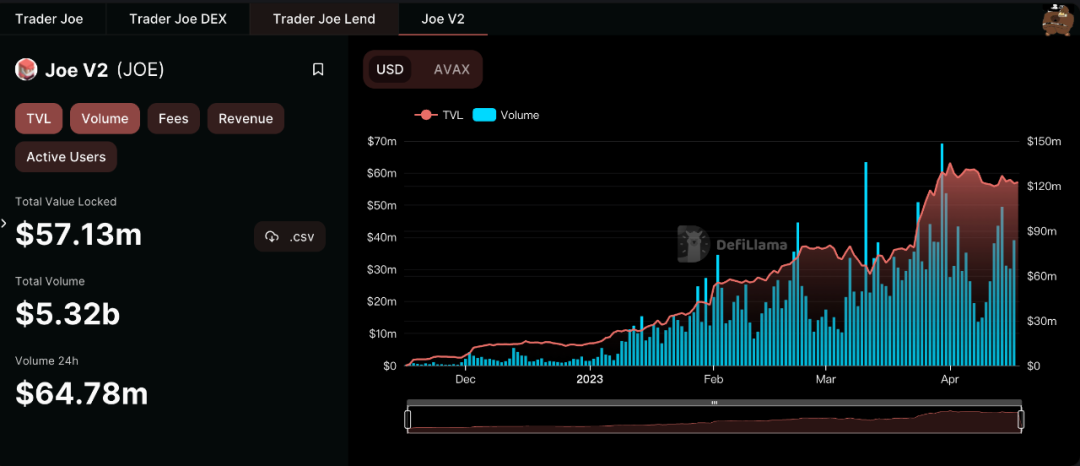

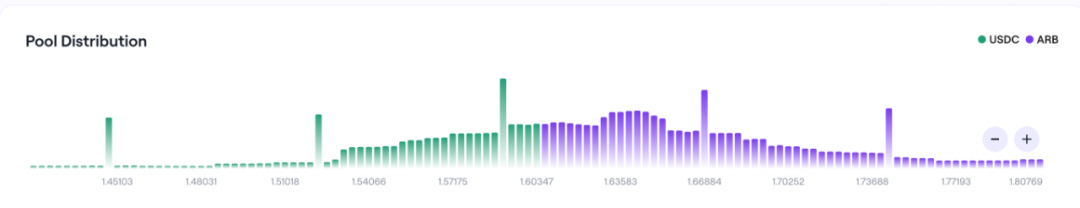

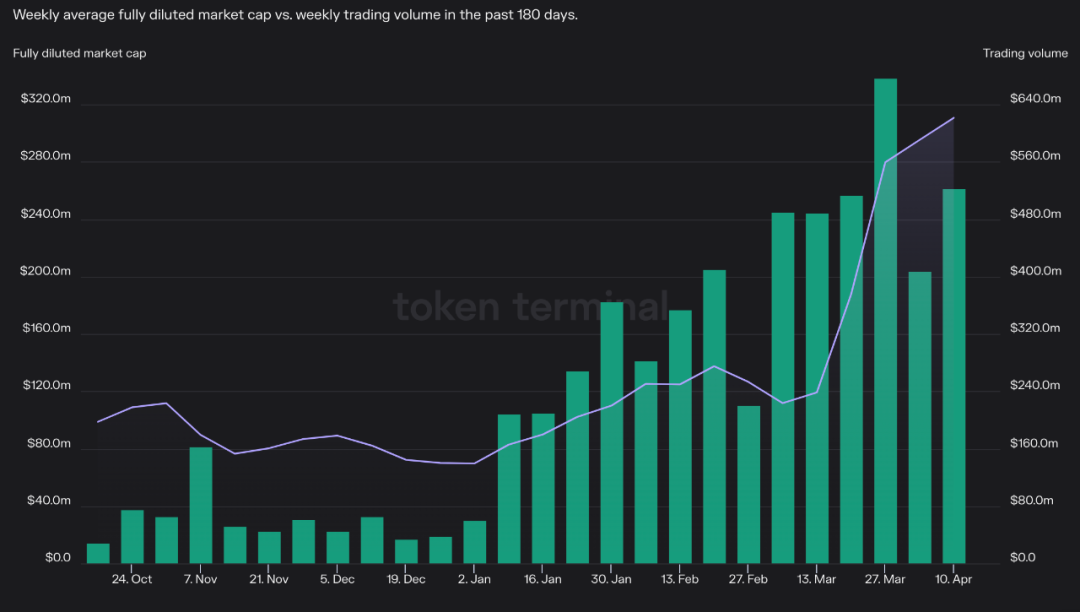

随着上个月 ARB 的上线,Trader Joe 在 ARB 的交易中脱颖而出,在第一个星期内与 Uniswap V3 基本上平分了 ARB 的链上交易份额,这主要归功于 Trader Joe V2 独特的集中流动性模型 (Liquidity Book)。自 Joe V2 上线半年以来,一直是增长最快的 DEX 之一。

(资料来源:DefiLlama)

一、Joe V2

Joe V2 是一个基于新型 AMM 模型Liquidity Book 的 DEX,目前部署在了 Avalanche、BSC 和 Arbitrum 上。Liquidity Book 可以理解为集中流动性的订单簿,将流动性按价格比例分成了一个个的 Bin,每个 Bin 代表了一个单点价格,每个 Bin 之间的距离为价格的固定百分比,这个百分比的大小是协议根据市场因素设置的,也就是说 Joe V2 是按比例来划分价格的,而不是按价格精度,即最小价差为 1 个 bin,在当前 Bin 的流动性消耗完之前,价格不会发生变动。

(资料来源:Joe 官网)

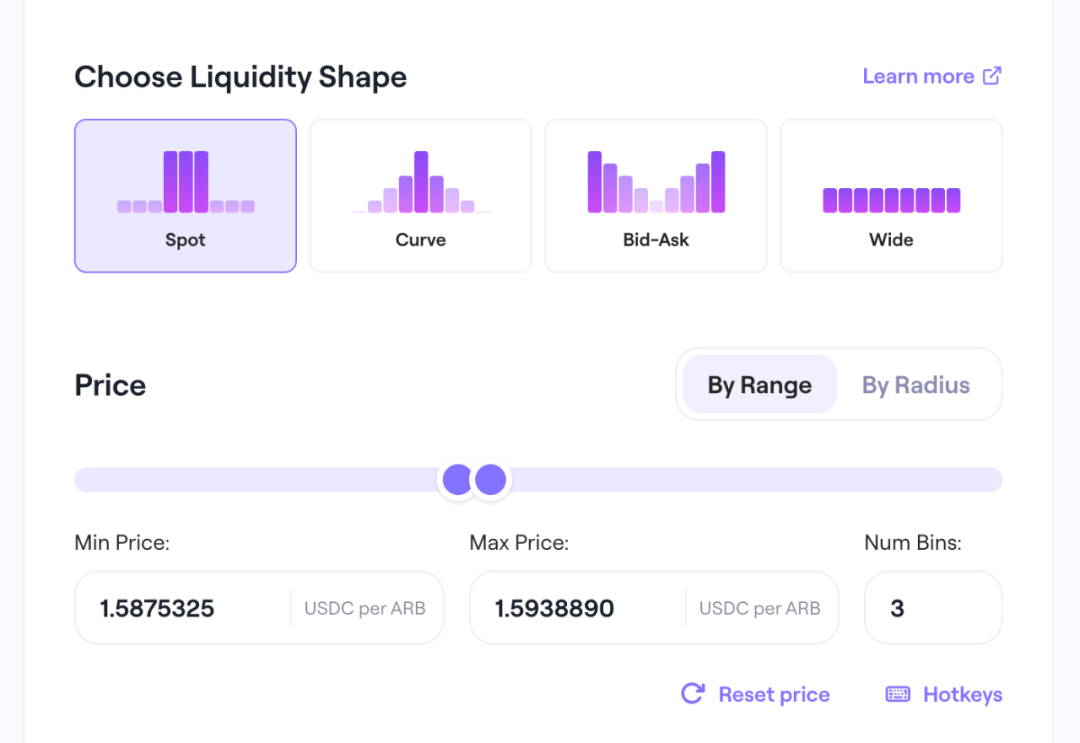

目前 Joe V2 提供了 4 种流动性策略:Spot、Curve、Bid-Ask、Wide。后面三种都是按系统预设的形状来分配流动性,比如 Curve 模式适用于稳定币,Bid-Ask 适用于高波动性 token,Wide 模式类似 Uniswap V2 的均匀流动性,只有 Spot 模式可以自定义集中流动性的范围。

Spot 模式下,用户可以选择在任意的 Bin上添加流动性,每个Bin 代表了固定比率的价差,可以直接修改Bins 的数量来在想要的价格比例范围内添加流动性,相较于 Uniswap V3 而言对普通用户更加友好。相当于是将流动性按一个个 Bin 的价格挂单,类似于 Orderbook 的模式,因此 Joe V2 将这种集中流动性机制称为 Liquidity book。

(资料来源:Joe 官网)

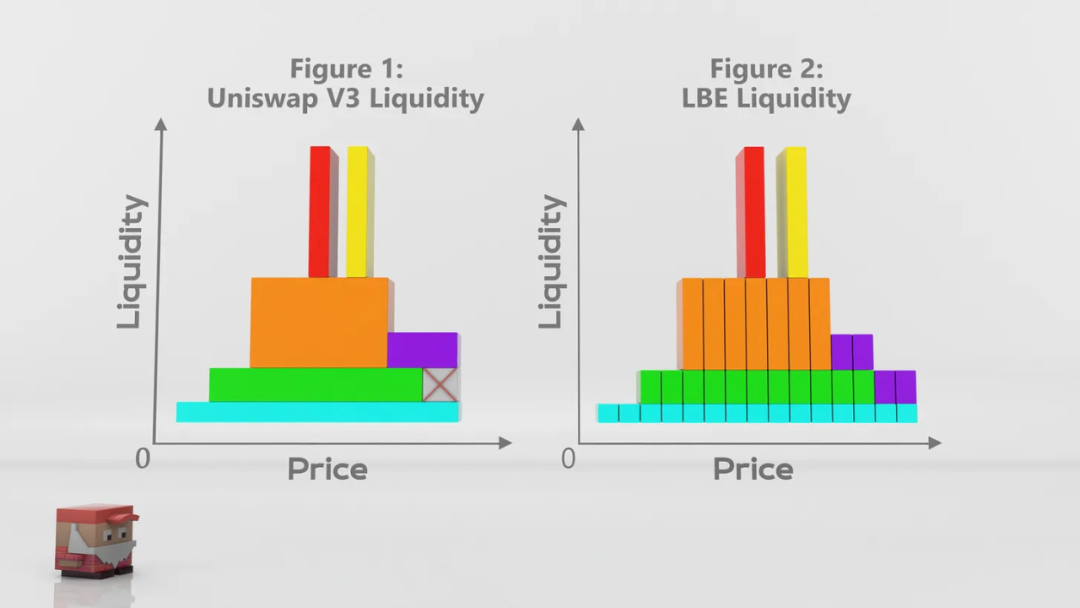

在 Liquidity book 中,用户添加流动性后,Joe会返回给用户带有不同 Token ID 的 ERC-1155 LBT,反映了用户在不同价格上添加的流动性,而相同 Token ID 的 LBT 代表了在同一个价格上添加的流动性,彼此之间是同质化的,不论是谁添加的。而在 Uniswap V3 中,用户添加流动性后返回的是一个个 NFT,两者之间有较大差别,因此 Joe 的Liquidity book 在可组合性方面有更大的优势。

(资料来源:Joe V2 白皮书)

如上图所示,Uniswap V3 中的流动性是横向聚合的,而 Joe V2 中的流动性可以通过每个 Bin 来纵向叠加,垂直聚合的好处在于,允许流动性的可替代。

在了解了 Joe V2 和 Uniswap V3 两者集中流动性的区别后,就可以直观的理解 Joe V2 是如何在 ARB 的交易中取得优势的。举个简单的例子:假设 ARB 的价格为 1,Joe 上的流动性按[0.998,1,1.002,1.004..]分布,当 ARB 的价格为 1.001 时,Uniswap 的价格会同步变动,而 Joe 上的 ARB 价格在 1 这个 Bin 上的流动性消耗完之前是不会发生变化的,因此在 Joe 上购买 ARB 具有价格优势,所以吸引了大量的聚合交易从 Joe 的路径走,提高了 Joe 的资本效率。

因此在特定的价格走势下(高波动率),Joe 较 Uniswap 会有一定的汇率优势,而随着波动率下降,这一优势又回变为劣势,这也是为什么 Joe 在今年以来交易量迅速上涨以及在 ARB 上线之初捕获大量交易量的原因。

(资料来源:Token termina)

显而易见的是,Joe 在通过 Liquidity book 机制捕获更多的交易量的同时, LP 会承担相对更多的无常损失(相当于廉价出售了部分 token)。针对这点,Joe 提供的对应解决办法是设置了可变的手续费机制。

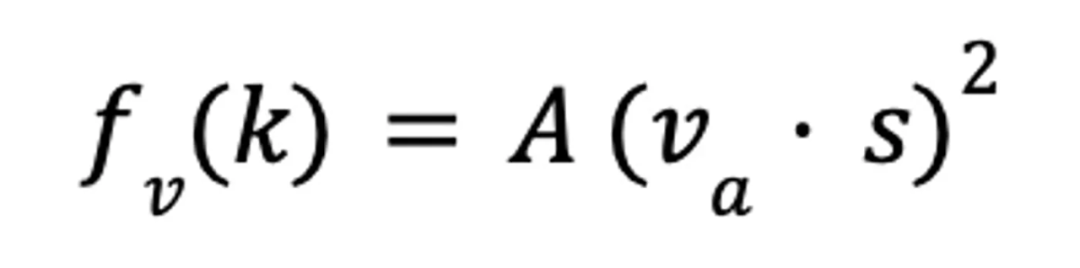

Joe 的手续费包括了两部分:固定的基本费用(0.01%-0.2%)以及基于波动率的可变费用。可变费用是通过“波动定价”的机制计算的,该机制仅根据内部交易实时衡量波动性,而不依赖外部数据。

(资料来源:Joe V2 白皮书)

- Bin step(s) : 两个连续 bin 之间的价格比

- Volatility Accumulator(v_a) : 一种通过交易量和频率来衡量波动率的机制

简单来说就是 bin 越大、波动率越高的 token 收取的手续费率也越高。通过动态调整的可变费用来弥补 LP 相对更多的那部分无常损失,所以这部分无常损失并不明显。但手续费比率高了又势必会导致部分交易份额的流失,所以这点并不能完美解决,Joe 在汇率优势和手续费率之间做了动态平衡的抉择。

二、分析总结

现货 DEX 的护城河在于流动性(TVL)、资本效率(AMM 效率)以及协议的价值捕获能力。从以上三点来看,Uniswap 和 Curve 在流动性方面都做到了目前的极致,Uniswap V3 通过首创的集中流动性 AMM 能够提供极高的资本效率,但协议几乎没有捕获价值的能力,只能通过费用抽成的开关来控制;Curve 由于大部分是稳定币所以资本效率相对 Uniswap 和 Joe 来说较低,但通过 veToken 的 Bribes 机制为协议捕获了大量的价值;

Joe 虽然在流动性方面相对头部的 DEX 来说仍有较大的差距,但通过改进的Liquidity book能够提供不输于(在特定情况下超过)Uniswap V3 的资本效率。不过 Joe 的缺点和 Uniswap 一样明显:难以为协议捕获价值,目前仅可通过费用抽成来控制,而费用抽成势必会影响到市场份额。未来可通过高效的 AMM 来吸引其他协议提供的激励来扩大市场规模,也存在一定的机会。

Joe在 4 月 7 日公布了 V2.1 版本的更新内容,主要包括:自动管理流动性头寸的AutoPools、一键式增产农业 AutoPool Farms、不需许可的 Permissionless Pool、优化的 gas 费结构、限价订单等功能,这些功能预计会在未来几周内上线。Avalanche 将在 5 月举行峰会,Joe 作为 Avalanche 上最大的 DEX 以及 Arbitrum 上增长最快、资本效率最高的 DEX 之一,在近期获得了大量的曝光,值得期待后续的表现。