LSD如何成为牛市催化剂?

文章作者:0xShadow

文章编译:Block unicorn

LSD 将是DeFi生态系统的催化剂,通过合理利用LSD资本效率,可以撬动ETH的资产杠杆,这些释放出来的流动性杠杆将大幅增加链上的资产价值和 TVL,带来第二个DeFi Summer。

LSD是加密领域新的叙事,这是一个潜在的赚取巨额利润的机会,还记得上一个DeFi Summer吗,早期参与者轻松赚取超过数百万美元的资产,现在在LSD,同样的机会来了,但大多数人还并没有意识到这一点。

LSD (Liquidity Staking Derivatives)流动性质押衍生品,是用户通过联合质押方式质押 ETH 换取的凭证,LSD 代表了持有者的质押资产,LSD是DeFi衍生品赛道的一股强劲势力,持有 LSD 可以享受质押收益,同时可以释放质押ETH的流动性。

序章

上海升级拉开了ETH规模质押的序幕,LSD撬动质押资产流动性的杠杆

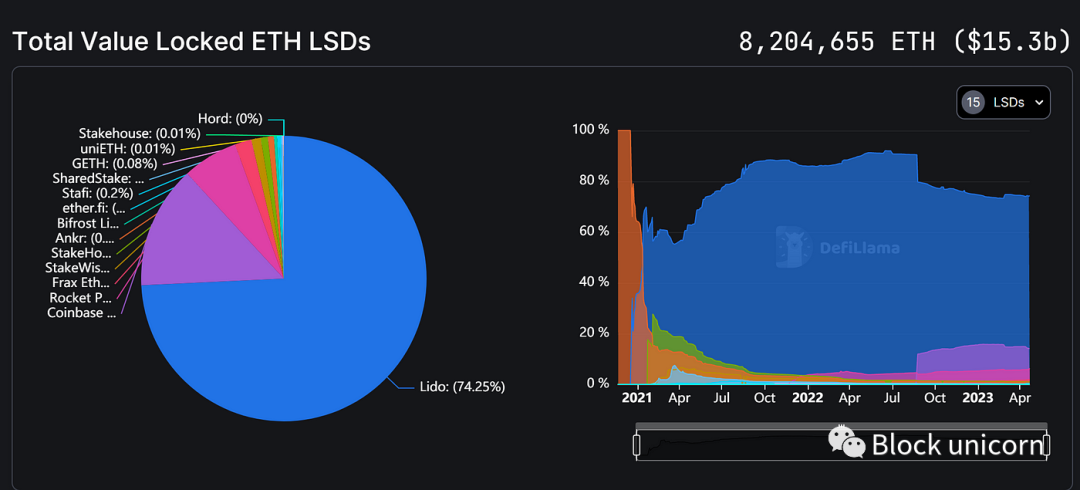

以太坊的质押的体量超过150亿美元,数据来自defillama

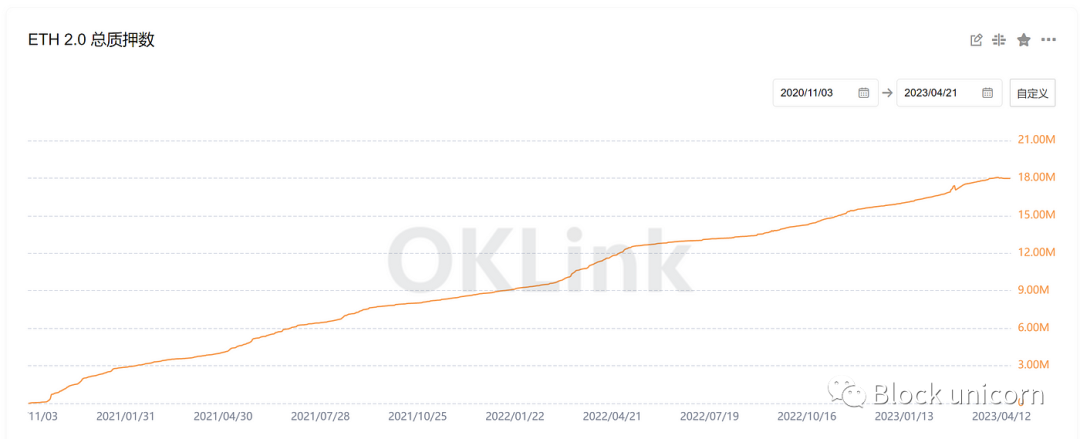

截至目前,以太坊的抵押比例仅为 14.87%,与 Cardano 的 64.98%、Solana 的 72.5% 以上和 Avalanche的 61.04% 相比,这个比例非常低,因为在上海升级之前,质押的ETH资产不能被取回,也就是说这部分资产会一直处于被锁定状态。上海升级后,打通了ETH质押提取的最后一道关卡,扫清了ETH POS质押进入的障碍,将会使更多的ETH份额进入POS节点质押,为以太坊提供更加安全的节点验证外,同时也释放了更多的LSD份额进入加密市场。

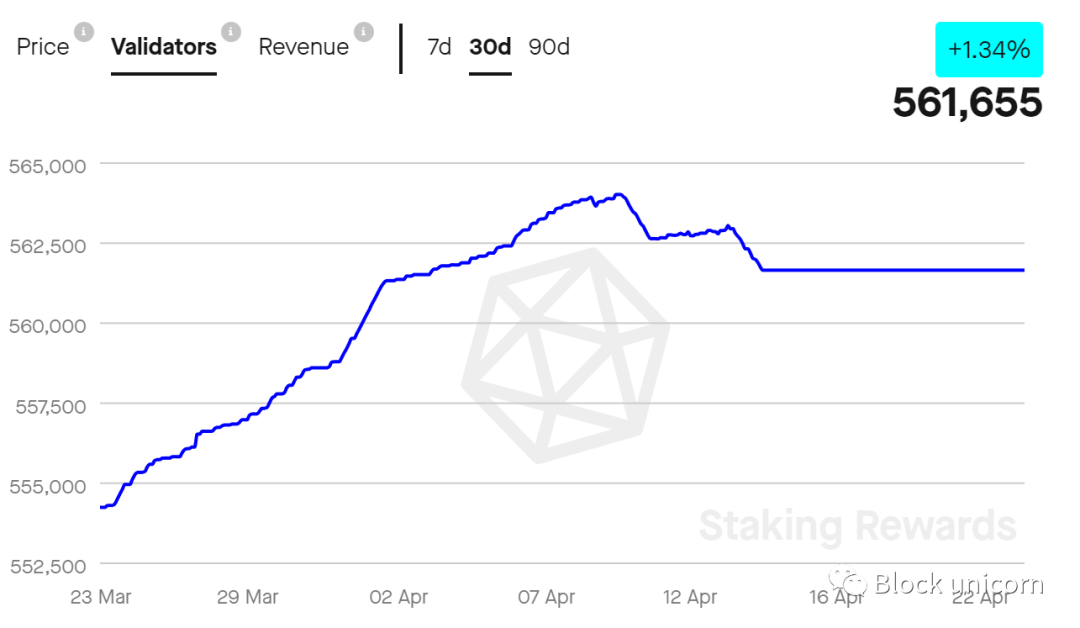

自上海升级后,彻底打通了以太坊质押的任督二脉,以太坊质押数量不断上升,质押节点也在不断增多。

以太坊质押数据变化曲线 数据来自OKLink

以太坊验证节点数据曲线,数据来自StakingReward

为什么LSD是牛市催化剂

LSD潜在市场规模巨大

按照主流公链平均质押率45%来算,目前以太坊质押率是15%,至少还有三倍的增长空间,目前流动性质押衍生品的占比约33%,按照未来三年以太坊质押率达到45%,那么约15%的ETH最终转为LSD,按照目前以太坊2300亿美元的市值,大约345亿美元的资产会通过LSD来表达,再加上各类LP凭证资产,LSD及相关资产规模将超过500亿美元,如果这些资产可以通过合理的杠杆放大,将会产生超过千亿美元的流动性。

加密市场需要LSD作为新的叙事

自上一波牛市崩盘以来,市场一直长期处在熊市和猴市,在美元加息的大背景下,加密市场一直处在一个低流动的市场状态,整个DeFi市场都迫切需要一个新的叙事来重新点燃资本对DeFi的热情,而LSD资产和LSDFi应用已经成为了以太坊生态的重要组成部分,在整个加密市场,LSD是唯一能够具备稳定收益和ETH充沛流动性的资产,通过LSD,用户可以将质押得锁定得ETH转化为流动性资产,参与流动性挖矿等操作,从而获得更多收益,LSD将会成为新的叙事为加密市场带来丰富的可组合性。

加密市场的繁荣由杠杠撬动

稳定币和借贷造就了上一轮 DeFi 繁荣,稳定币在其鼎盛时期占整个 DeFi 市场的 30% 以上,其核心是通过循环抵押为加密资产增加杠杆,通过杠杆撬动的流动性为加密市场创造了充沛的流动,这些流动性会通过流动性激励引导进入到各个协议,变成各个协议的TVL,而LSD在享受ETH质押收益的同时可以释放质押ETH的流动性,本身就是ETH的流动性杠杆。所以通过组合性可以释放更大的资本效率。

LSD是加密市场利基资产

由于以太坊公链的生态活跃度和稳定激励,以太坊质押收益可以视为加密原生无风险利率(Risk free rate),LSD 通过释放ETH质押资产的流动性可以撬动ETH更高的资本利用率,甚至利率基准 Staking 收益率远高于之前的借贷利率。ETH作为加密领域流动性最好的资产之一,本身具备充沛的流动性,而其质押凭证LSD资产将会成为ETH的利基资产,上海升级打通了LSD 产品最后的提现环节,LSD 的锚定性和流动性大幅提升。

LSD引领 DeFi 3.0

持续性收益积木

上一轮DeFi协议最大的问题是大部分协议通过高额的资本租赁费引导流动性,但无法提供持续性收益,最终变为旁氏模型进入死亡螺旋,大量的协议死亡,使DeFi行业进入流动性寒冬,而LSD作为ETH标准的无风险利率,通过搭建基础的收益积木,可以为上层的收益建立基础的持续性低风险收益,以解决DeFi协议收益持续性问题。

循环套娃的基础组件

LSD是标准的流动性凭证协议,可以被轻易的整合到链上各个协议上,通过协议的可组合性,叠加收益杠杆,可以将释放出LSD最大化资本效率。这会带来新一波基于LSD资产的DeFi创新潮,重新带来DeFi的高光时刻。

承载资本收益的载体

市场在牛市中的收益率明显高于熊市,但这种投资收益率的不稳定性,即便拥有长久期负债的投资者希望投资于较低风险的“类债券”机会,但也很难找到合适的低风险标的。

而ETH链上收益源加密原生无风险利率收益可以承载大量资金的收益需求,这可能会重新引起传统机构的兴趣,我们甚至可以将ETH质押凭证LSD视为加密市场的低风险国债,由于其最大的利息来源甚至已经超过贷款,加上其充沛的流动性和丰富的可组合型,可以有效将Staking收益通过DeFi传导至整个链上世界,成为DeFi世界的利率标杆。有了Staking收益率以后,可以以这个为基础做更多的金融创新,叠加杠杆,拉动ETH生态的M2,为资本获得更高的投资回报率。

如何在这一波LSD Summer找到机会

协议层和创业者

1.对于协议来说,可以整合LSD资产到协议,通过激励来引导LSD资产规模,占据市场份额。

2.对于创业者来说,构建LSD资产的套娃协议,将LSD资产杠杆利用最大化,进一步提升LSD资本效率。

3.或者整合去构建更加高效,更加去中心化的质押基础设施。

对于用户

1.参与POS质押,赚取以太坊质押的稳定收益,通过LSD凭证释放资产杠杆,获得更多收益。

2.发现和参与新的基于LSD的DeFi协议,赚取早期的Alpha收益。

3.关注LSD生态的创新,会有更多创新项目以LSD作为底层资产。

一些关于LSD的创新项目(非投资建议)

- 释放LSD资本效率:Dank Protocol;

- 推动LSD资产的采用:EigenLayer、Lybra;

- 指数产品:Index Coop;

- 推动LSD质押去中心化:unshETH;

总结

LSD作为DeFi 3.0的基础积木组件,通过灵活的可组合性极大释放质押以太坊的资产效率,通过几乎无风险的收益标的,可以为加密领域带来新的叙事,这会进一步撬动ETH的资产杠杆,重新带来以太坊DeFi生态大爆发。

下一篇,我们将会剖析目前市场上面的几个创新的主流协议,深度解析产品机制并分析如何通过他们将LSD资本收益最大化。