解读Reflexer联合创始人提出的RAI分叉版本HAI

4月21日,Reflexer联合创始人了基于Optimism的多抵押RAI分叉版本——HAI。RAI曾被以太坊联合创始人Vitalik评价为“理想类型”的稳定币,且也和Multichain以及多个智能合约平台的官方跨链桥合作,可以在Optimism、Arbitrum、Avalanche、polygon等链上使用,为什么还要特地在Optimsim做一个分叉版本呢?

RAI的背景

Reflexer创建了一种去中心化的算法稳定币RAI,RAI是超额抵押铸造的,完全以ETH为抵押物。虽然RAI被认为是一种算法稳定币,但RAI的价格是波动的,采用。RAI的价格调整机制参考了现代控制理论中的PID控制器。例如,在汽车的定速巡航中,如果当前速度比设定的巡航速度低,那么就需要一个正的加速度来提高速度,两个速度偏离的比例越大加速度也越大。

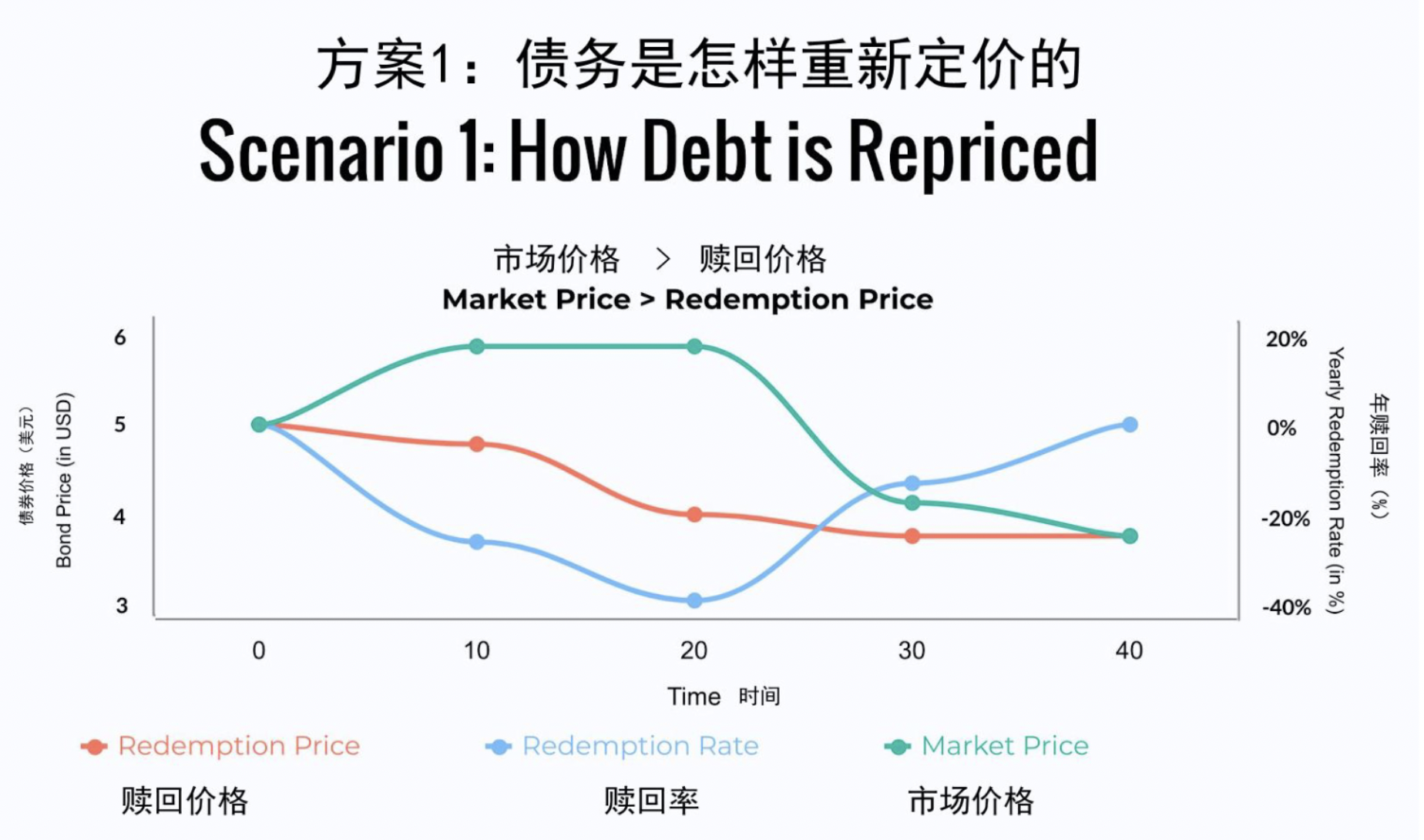

具体地,Reflexer中有RAI的赎回价格、市场价格和赎回率。赎回价格是协议希望RAI在二级市场上的交易价格,在RAI的铸造和结算时参考该价格,一开始RAI的赎回价格参考圆周率设定为3.14美元;市场价格就是RAI在Uniswap等二级市场中的交易价格;赎回率指引着赎回价格的变化,希望能进一步激励RAI的铸造者和持有者将市场价格稳定在赎回价格附近。

如下图所示,RAI的白皮书中描述了市场价格从和赎回价格相等,到高于赎回价格,再恢复到和赎回价格相等的过程。

- 一开始,市场价格=赎回价格,赎回率为0。

- 随着市场价格升高,市场价格高于赎回价格,赎回率为负。

- 市场价格进一步升高,赎回价格因为赎回率是负值逐渐减低,同时赎回率继续下降。

- 市场价格和赎回价格之间的差值,以及赎回价因为赎回率为负会进一步下降的预期,激励套利者抵押ETH铸造RAI,并在二级市场上卖出。

- 市场价格逐渐下降到和赎回价格相等,赎回率从负值回升至0。

但RAI在实际运行过程中长期处于溢价,赎回率为负值,赎回价格持续走低。RAI用于捕获协议价值并承担协议风险的原生代币$FLX被设计为一种“Ungovernance Token”,遵从“治理最小化”的要求,最后将无法控制也无法升级协议。这就导致RAI现在可能不再完全符合市场的发展需求,下面将从几个纬度对比RAI和HAI的区别。

抵押品类型

RAI希望构建的是一个纯粹的基于ETH的系统,相对于支持多种抵押品,RAI选择仅使用ETH作为抵押品,保持协议的简单性。单一的抵押品也使得RAI的系统易于管理,能够实现信任最小化和治理最小化。

但在上海升级后,wstETH、rETH等ETH的LSD使用场景越来越多,且也经过了时间的检验,相对安全,持有wstETH等LSD并以此为抵押品可能会比用ETH作为抵押品更有吸引力。因此,HAI将会考虑使用wstETH、rETH甚至是Optimism上的OP、UNI等作为抵押品,每种抵押品都将具有独立的债务上限。抵押品的多样性也可能改变RAI赎回率长期为负的局面,从而提高HAI的稳定性。

治理机制

RAI希望能够实现最小化治理,但现在RAI的某些机制面临着需要改变又无法通过治理改变的尴尬局面。

HAI将有另一种治理代币$KITE,并从上限第一天就启动治理功能。社区成员以参与决策,例如添加或删除押品类型等,这也使得HAI的治理更加灵活,有利于其长期发展。

赎回价格和调整机制

RAI的赎回价格从3.14美元开始,这可能导致人们对价格波动产生困惑。对于高于1美元的“稳定币”,在不理解的情况下也难以让人愿意铸造或持有。

HAI的价格调整机制和RAI相似,但一开始赎回价格将定为1美元,以便用户能够方便的计算HAI的价格波动。

激励机制

虽然HAI会发行新的治理代币,但HAI和RAI的利益也高度相关。HAI由Reflexer的联合创始人Ameen组建的团队创建,并由ReflexerDAO提供技术指导和运营支持,Ameen的公司SpankChain也是HAI的唯一种子轮投资者。

在HAI的治理代币$KITE的分配中,20%将分配给HAI的团队和顾问,20%分配给DAO财库,40%分配给社区激励,20%用于$FLX激励。

最后20%的$KITE将部署在以太坊主网上,任何人都可以每隔30天调用一次合约,通过CowSwap将这部分$KITE兑换为$FLX,积累的$FLX将被销毁。

小结

Reflexer的联合创始人在论坛中提出了一种RAI的分叉版本HAI。由于RAI仅支持ETH作为抵押品、治理和升级功能欠缺、RAI的赎回率又长期为负,在当前wstETH等ETH的LSD广泛使用的情况下,创建支持多种抵押品并保留治理权限的RAI的分叉版本可能符合市场需求。