逆市增长的明星项目MUX,它会是GMX杀手吗?

作者:

一、MUX Protocol基本介绍

MUX Protocol是一个去中心化的衍生品交易所,部署在五条公链之上,包括Arbitrum、Optimism、BSC、Avalanche、Fantom。整体机制类似知名交易所GMX,但并不是一般的Fork项目,而有独特创新。

这一项目背后的投资阵容相当豪华,其中包括Binance Labs、Multicoin Capital、FENBUSHI CAPITAL。详情可见下图👇

投资阵容

⚠️不负责任猜测,MUX或有上Binance的预期

二、MUX Protocol基本功能

MUX Protocol具备同类竞争对手的基本功能,其中包括👇

-

支持最高100倍杠杆

-

Zero Price Impact,开仓不需要担心价格偏移

-

全额赔付,池子多大就支持多大的交易量,风险低

基于以上三点,MUX Protocol和市场已有的产品不相伯仲,但要超越现有龙头项目依旧有些距离。因此,MUX Protocol还有其余两个独特优势。

三、优势一:共享多链流动性

如上所述,MUX是一个多链项目,Arb/OP/BSC/Avax/Fantom等公链上都可以使用他们家的产品。尽管,龙头项目GMX同样搭建在Arb和Aavx之上,但两条链之间的$GLP池子不能共享流动性,使得资金效率不能最大化。

但,MUX的流动性池子(MUXLP)能够互通有无,什么意思呢?

举个例子,当交易员在Arbitrum上开仓,但该公链的池子不够深,也没关系。因为MUX Protocol可以借用其他4条公链的流动性,确保该交易成功🏅️

四、优势二:合约交易聚合器

MUX Protocl不仅仅是一个永续合约交易的平台,同时内置了聚合器的功能,有别于一般的竞争对手。

假设「共享多链流动性」的功能依旧无法满足用户开仓需求,即五条链的流动性相加也不足够。MUX Protocol依旧可以确保用户顺利交易🤝

MUX Protocol会把自身无法承担的交易分发给其余合约交易所,例如GMX/Level FInance,以确保平台上的用户体验。类似1inch分发订单给Uniswap的功能定位。

简单理解,如果你不想要去对比,寻找充足流动性的交易所,可以直接在MUX上交易。除了可以调动5条公链流动性之外,MUX还与其他交易所合作,双重方式确保交易可以顺利进行。

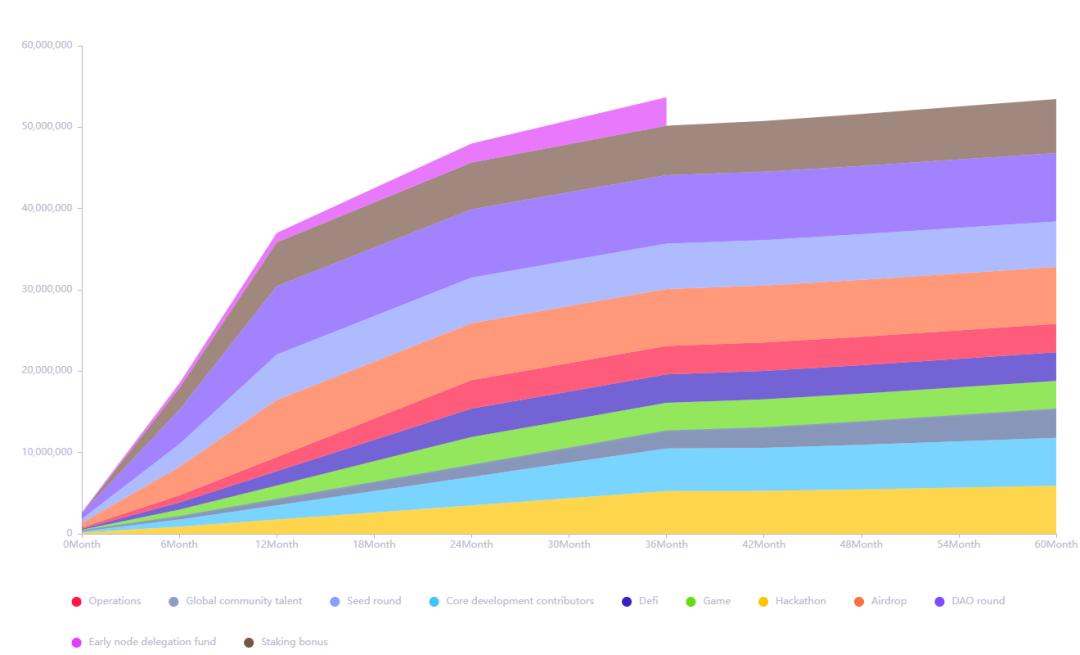

五、代币经济:四种代币

不得不说,MUX有四种代币,初看或许会愣住。请看解释👇

-

$MUXLP:流动性池子的凭证,类似$GLP;

-

$MCB:平台币,可自由流通;

-

$MUX:锁定版本的平台币,不可在市场交易;

-

$veMUx:唯一可以享受平台分成的代币,由$MCB和$MUX转换得来;

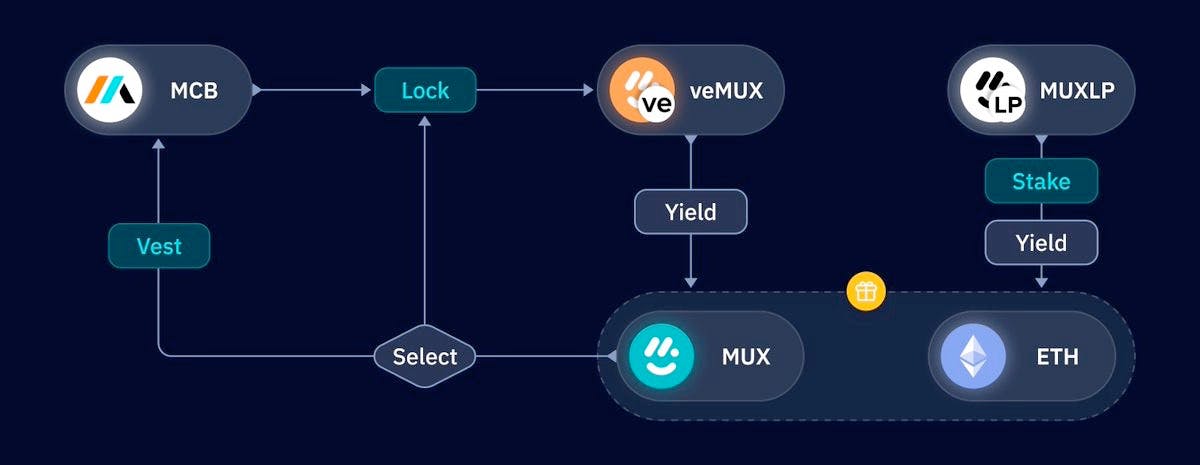

MUX平台各代币关系图

简单理解,$MCB/$MUX/$veMUX本质都是一种平台币,都能够互相转换,具体可以看上图。

如果你真的很相信MUX交易所的前景,则可以把$MCB/$MUX锁定最高4年,来获得$veMUX。

-

锁定4年:1 $MUX/$MCB = 1 $veMUX

-

锁定1年:1 $MUX/$MCB = 0.25 $veMUX

以此类推…

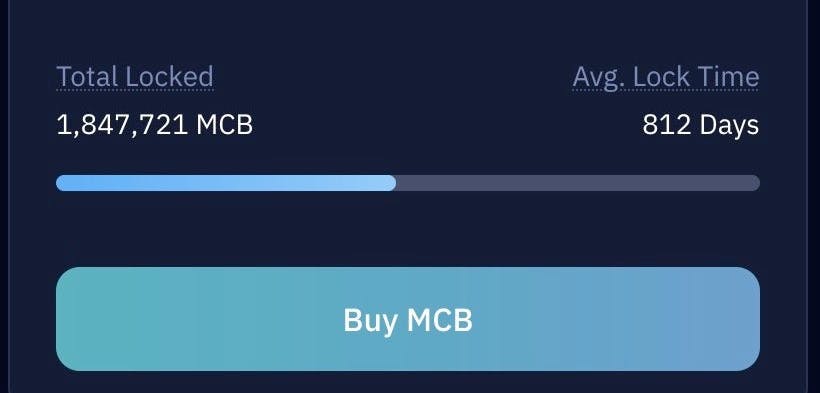

平台币锁仓情况

截止至撰稿期间,目前已有48.2%的平台币锁定成$veMUX,平均锁定时间为812天。大量用户愿意锁仓的原因是,只有$veMUX代币持有者可以分享平台利润,若拿着$MUX/$MCB则不行。

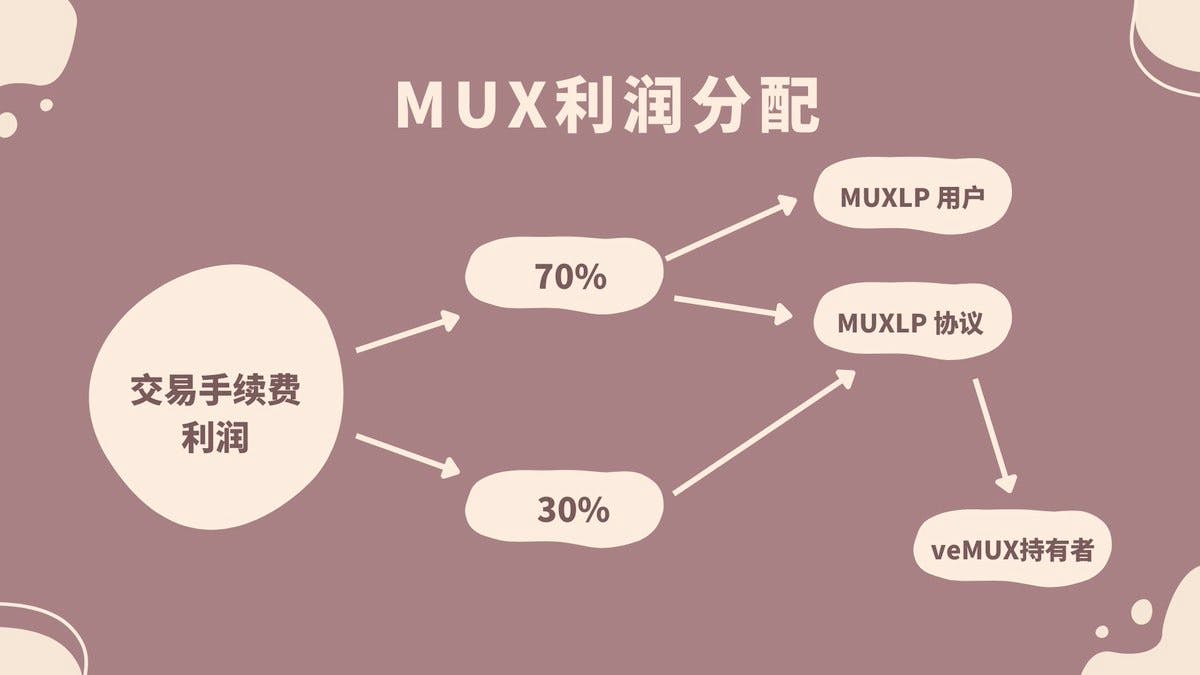

六、代币经济:利润分成

MUX Protocol近24小时的手续费收入约为7.5万美金,整体数据不错。具体详情可参考官方数据面板。

代币是不是空气币,取决于能不能分享平台利润💰MUX Protocol交易所的利润分成模式,如下👇

-

70%利润:分发给MUXLP(流动性提供者)

-

30%利润:购买MUXLP,作为「协议拥有流动性」

值得一提的是,MUXLP的流动性池子中目前有约30%为「协议拥有的流动性」。因此,这些「协议拥有的流动性」也能分享到平台70%的利润,并且将分发给$veMUX的持有者。

以「协议拥有流动性」占30%的比例计算,最终$veMUX可以获得约平台21%的利润分成。具体的关系图可参见下图👇

利润分配关系图

七、三大交易所对比

为了进一步探讨MUX是否被低估,我将MUX、GMX、Level Finance的重要数据得出汇总,得出下图👇

三大交易所对比数据表

目前MUX Protocol的市盈率与GMX相当,处于正常估值水平。但,考虑到MUX的全流通市值尚小,只有7800万美金。未来的增长空间巨大,不排除可进一步扩展市场。

值得一提的是,BSC链上的Level Finance在盈利能力的「市盈率」上较为优秀,有可能属于被低估的项目。但,亦有可能是因为Level Finance采用了「交易挖矿」的策略,吸引大量用户频繁开单,属于非有机的真实收益。未来走势,应当持续关注。

图表亦整理了三大交易所的LP收益率,目前只有GMX的GLP池子有较大的流动性,因此平均下来的年化回报较低,只有24.26%。另外两个平台的流动性池子较小,平分得出的年化回报较高,分别为60%及76%。

八、争议事件

诚如上文所说,MUX Protocol能够实现合约交易聚合器的功能,但执行过程中颇有争议。该项目所采用的预言机服务,属于暗黑预言机(Dark Oracle)。这意味喂价系统完全掌握在开发团队手中,不透明且中心化,存在安全隐忧。

团队对此争议表示,将在未来将中心化的预言机交由veMUX持有者运营。

九、最后一些话

其实这期内容早就以视频形式分享在Youtube了,第一次聊MUX时,平台币价格$MCB也才6U,一转眼已经16U了。

如果大家不嫌弃,欢迎大家关注我们TalkChain的Youtube频道,那你就不会错过我们的研究成果。

欢迎大家批评指正🙏