一文解读交易策略自动化平台 Carbon:能否帮助Bancor走出财务困境?

原文:《》

作者:Babywhale,Foresight News

北京时间 4 月 20 日,DeFi 协议 Bancor 推出的交易和流动性协议 Carbon 正式上线了以太坊主网。在当下以 AMM 为主流解决方案的 DEX 市场中,Bancor 希望通过普通用户或者专业的交易员自身制定的交易策略来建立流动性,从而实现 CEX 的订单簿交易体验。更早之前,Bancor 社区通过了将 Carbon 产生费用的 100% 用于回购销毁 BNT 的提案,可以看出 Bancor 对该协议的未来还是充满了期待。(相关阅读:《》)

Carbon 机制设计

Carbon 的机制设计并不算复杂,简单来说,Carbon 允许用户自行设置某两种代币对之间的交易策略,包括在某一价格区间分批购入,在某一价格区间分批卖出,或者是在某一价格区间内进行低买高卖。

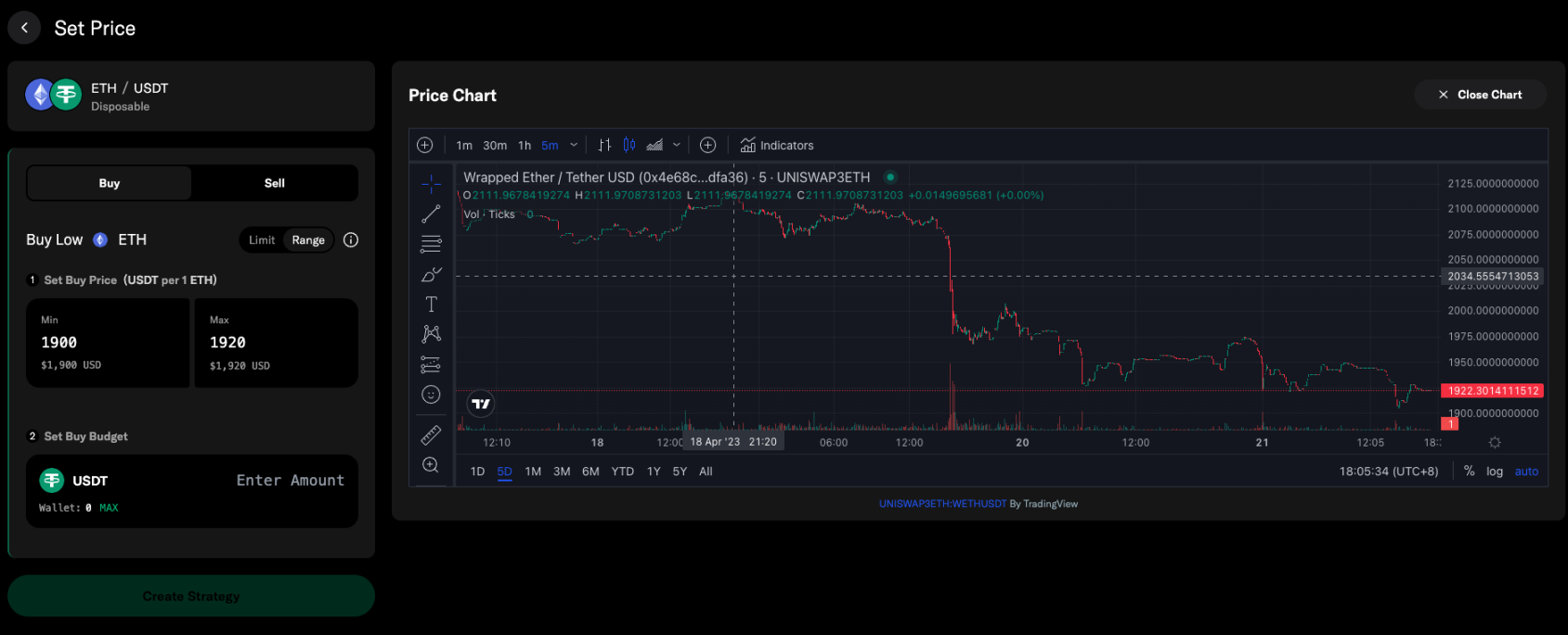

以 ETH 与 USDT 举例,用户可以设置买入(或卖出)策略,例如下图中设置在以太坊价格在 1900 USDT 至 1920 USDT 之间进行买入:

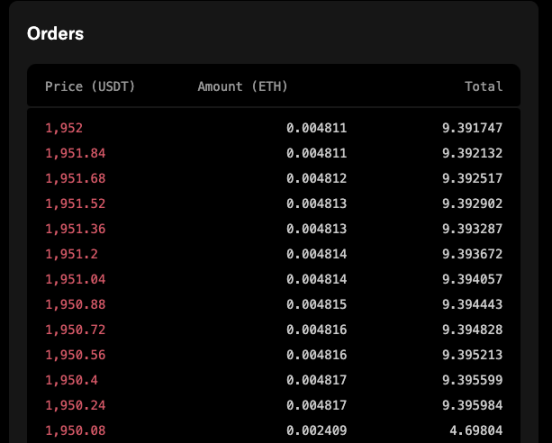

笔者设置了将以太坊在 1950 USDT 至 1960 USDT 之间卖出的策略(该策略在发文时已取消),协议自动设置了如图所示的订单簿深度:

由此可知,若用户设置了在某一价格区间进行买入或卖出时,协议会自动在该价格范围内形成多笔订单。例如笔者设置的策略中,协议自动从 1950.08 开始每 0.16 USDT 设置了一笔卖单,鉴于协议前端没有设置具体的价格间隔,以上展示的间隔应该是协议自身设置的深度分布。

Carbon 的优劣势

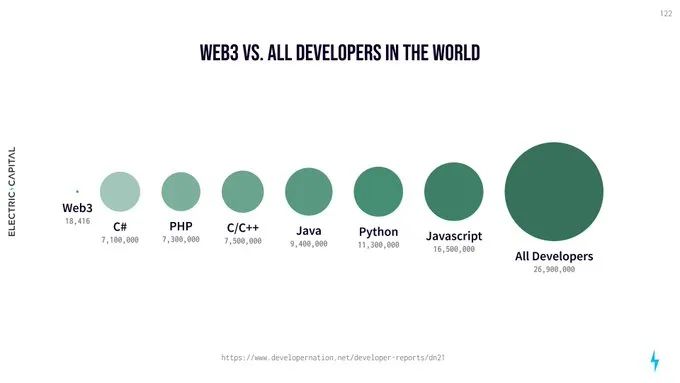

利用用户或专业交易者自身的策略来建立流动性是一个创新的形式,该机制意味着 Carbon 无需在任何价格区间均设置流动性,当行情遇到急涨或者急跌时,用户无需使用 Carbon 来进行交易。所以 Carbon 在项目文档中也明确表示,它不像 Uniswap 这样的 AMM 一样在几乎所有价格区间均设置流动性,而是只需要在某些多空分歧比较严重,买卖比较活跃的区域设置流动性,并将该流动性通过 SDK 路由给聚合器,从而使得挂单者可以实现自己设置的交易策略。

Carbon 的机制相较当前例如 1inch 提供的限价交易方式而言,实现了可在某一价格区间进行交易的功能,更加适合做市商等专业交易者进行操作,规避了行情可能没有达到特定价格点导致限价订单无法成交从而错过交易机会的问题。此外,该流动性方案从根本上降低了 MEV 出现的可能性。

但另一方面,经过笔者的实际测试,部署交易策略需要的 Gas 费用是较高的,这可能导致在 Carbon 上做市的成本高于中心化交易所。如果未来该模式可以引入以太坊 Layer 2 网络,使得部署策略的成本和修改策略的成本降低,或许其使用体验和应用场景会大大增加。

最后,笔者想说的一点是,虽然 AMM 模式实现了去中心化的流动性解决方案,但其还是遵循着固有的模式,也就是流动性并未跳脱出最初就设计好的算法,这样的流动性其实并未完全体现市场「随机性」的这一特征。笔者并不认为 Carbon 未来在流动性上能够超越 AMM,但其无许可的特性可以很好地体现在某一个价格区间内市场上交易者情绪的「随机性」,即更加符合市场规律。Carbon 也在文档中表示,其机制决定了策略设计者可以实现单向的交易,而不是为 AMM 提供流动性后被算法按照某一固有的规律进行分配。