DEX格局之变:从Velodrome到Chronos,ve(3,3)模式为何屡受青睐?

机构:

作者:Alex Xu

概述

本篇研报主要关注当下ve(3,3)Dex项目的发展现状,以及该模式在商业上的优势和挑战,并对Dexs赛道的长期发展进行了进一步的思考。

Dexs(去中心化交易平台)与Lending(借贷),是Defi领域最早实现PMF(产品市场契合)的两类产品,而Dexs作为价值互联网的基础设施,一直是用户量和交互金额最大的赛道,也是Defi整体生态的底层。

也正因为如此,Dexs始终是竞争和创新最为活跃的领域,同赛道选手在产品、经济模型、生态组合上保持着很快的进化速度。而Andre Cronje在2022年初提出的ve(3,3)模式的Dexs正是这个领域的重要实践之一。

本研报围绕ve(3,3)这一主题,尝试回答以下问题:

- ve(3,3)的完整概念是什么?它在尝试解决哪些问题?

- 当下代表性的ve(3,3)项目的实际业务表现如何?它们基于最初的ve(3,3)机制做了什么改良?以及项目的估值水平如何。

- ve(3,3)会成为长期有效的Dexs模式吗?

以下报告内容为笔者截至发表时对于ve(3,3)概念以及所涉项目的阶段性看法,可能存在数据、事实和观点的错误和偏见,不可作为投资理由,期待同业在观点和事实上的指点和斧正。

本文有大量关于ve模型的内容,或需要读者对Curve为代表的项目有初步了解,关于Curve可阅读:

- (2023年2月发布)

- (2021年9月发布)

1.ve(3,3)模式的定义和价值

ve(3,3)并不是一个项目名称,而是一种构建和运营Dex和流动性协议的方式,其中,ve=vote escrowed(投票委托),来自于Curve的ve经济模型,其核心优点在于通过质押投票机制,进一步统一了参与者与协议的长期利益。

而(3,3)来自于OlympusDAO的(3,3)博弈理论(源自纳什均衡理论),其基本原理是:Olympus官方以债券形式将OHM低于市场价格卖给用户,官方获得用户支付的USDC、ETH等资产,使得国库得到价值资产支撑,并生成OHM通过Rebase机制分配给OHM质押者。若越多的用户进场购买OHM代币,国库就会增发更多OHM代币分配给到质押者,以此创造了一种在OHM币价持续上升时,质押者拥有高额APR的正向循环效应,但前提是市场用户不抛售OHM,而是选择不断去质押代币,也就是所谓(Stake,Stake)——即(3,3)。即鼓励用户不断的参与质押,以此享有OHM代币持续增发的权益,减免代币被稀释的风险。

如果读者对于(3,3)机制觉得难以理解,我们可以把其抽象为这样一种博弈机制:

- 某个项目具有网络效应,其多边或双边规模的用户和参与资金越大,竞争壁垒越强,因此它具有不断扩大其规模以打造网络效应壁垒的诉求。

- 它引入了一种机制,这种机制极端鼓励所有持币者都动作一致地质押复投代币(或是其他协议希望用户进行的动作),将会让协议的规模持续扩张,网络效应越来越强大,直到形成强大的竞争壁垒,足以获取所在赛道的垄断收益。而用户作为项目的“股东”,只要其维持住自己在整个项目的代币份额,其拥有的价值自然也随着项目的规模扩张和垄断性提高而上升,构成了“共赢”的局面。

- 这种机制的脆弱点在于,一旦部分用户选择采取了逆向动作(比如不再质押而选择抛售离场),整体预期、币价可能会逐渐形成共振,用户开始集体退出,变成一个衰退的螺旋,导致项目失败。

在OHM为代表的稳定币项目中,其追求的网络效应在于稳定币的网络越大,其场景、用户越多、后来者就越难赶超。在Solidly为代表的Dex项目中,其追求的网络效应在于Dex的LP、ve代币质押者和Trader三者的相互强化,它在交易市场的份额越大,后来者就越难以追赶。所以说,所谓(3,3)机制在DeFi领域的应用,主要目的在于帮助项目在特定阶段扩大其网络效应,构建壁垒。

除了ve和(3,3),ve(3,3)的Dex还叠加了在项目冷启动层面的新手段以及治理凭证的可组合性,综合以上设计,试图打造一个整体更优的Dex模式。

从抽象回归具体来说,ve(3,3)类Dex项目具备以下特点:

- 项目主体采用了Curve的ve经济模型,这意味着:

- 项目除了是Dex,更是一个流动性的聚合和采购市场,项目的权益代币是本平台流动性的采购货币

- 项目代币需要质押才能拥有治理权和收益(手续费+贿赂费)分红权,想从平台提取价值的前提是与平台的发展长期绑定

- 而ve(3,3)项目与Curve的不同在于:1.curve会把所有Pool的协议交易手续费分给ve质押者,而ve(3,3)项目的ve质押者只会拿到自己投票的Pool的交易手续费;2.ve(3,3)项目的LP只获得项目代币作为做市奖励,交易手续费全归ve质押者所有;3.Curve的贿选模块是由外部平台(Votium或Votemarket)搭建的,ve(3,3)类项目则自带贿选模块,短期采购流动性会更简单

- 参考了Olympus的(3,3)博弈机制,这意味着:

- 鼓励用户将项目的权益代币进行ve锁仓(stake),针对锁仓的ve凭证持有人进行等比的代币激励排放,避免代币持有人的代币比率被稀释,以鼓励用户积极质押

- 通过质押率的提高,降低代币的抛压,推动代币价格上涨,代币价格上涨导致做市APR上涨,进一步吸引到更多的流动性聚集和创造更好的交易深度,吸引到更多的交易量,形成一个自强化的业务飞轮

- 冷启动时,往往将初始的ve凭证空投给生态(往往指该项目所在的公链)内业务和影响力靠前的项目,为其流动性采购市场网罗第一批“B端客户”,其逻辑类似于互联网产品给客户发“免费体验券”,这里体验的就是项目的“流动性采购服务”

- 权益代币的质押凭证由veToken变成了veNFT,veToken是不可转移的,veNFT则可以,这意味用户可以转售或再抵押自己的ve凭证,进一步提高资本效率

总体来说,ve(3,3)类项目是Curve模式的再升级,希望着重提升以下3点:

1.提高用户ve质押的意愿,进一步提高持币用户与协议的利益和行动一致性

2.更加的“交易费”激励导向,因为Pool的手续费仅分配给那些给Pool投票的人,进而迂回激励交易量(更好的流动性可以招来更多交易以创造更多的手续费)

3.更加的“TOB”导向,既为代币发行的项目方提供更好的流动性采购体验,以及更高的初始激励,积极绑定B端客户

因此,笔者也将重点考察ve(3,3)项目在以上三点的表现。

2. ve(3,3)代表项目分析

在具体ve(3,3)项目的选择上,笔者综合考虑了项目所在链的竞争力排名、交易量、贿赂金额等指标,选择以下业务表现较好的项目进行对比和分析:Velodrome(Optimism)、Thena(BNBchain)、Euqalizer(Fantom),以及最近刚刚上线Arbitrum的Chronos。

2.1 Velodrome:ve(3,3)首批实践者,OP链头部Dex

Velodrome是Solidly fork项目中最具代表性的项目,笔者将花更多的篇幅进行介绍。

2.1.1项目介绍和差异机制

a.机制设计

Velodrome目前仅部署在以太坊的L2网络OP上,其产品机制设计源于ve(3,3)的鼻祖Solidly,不过做了一些调整,具体来说:

- 针对Pool的流动性贿赂奖励,只有在下一个周期可以领取

- 对Velo代币的激励发放的Pool采取了白名单机制,白名单现阶段是开放申请制,没有走链上治理流程,而Solidly的排放申请则是无许可的,这意味着只要掌握投票,可以把代币激励导向那些完全没有交易费用产生的Pool。此外,Velodrome还有一个委员会,可以随时暂停对任意Pool的排放。

- 降低了对ve代币holder的增发奖励比率,相对于Solidly对ve代币的持有者的代币占比不会被稀释的保证,在Solidly的机制设计下,ve代币的排放奖励为:(质押总量 ÷ TOKEN总量)× 0.5 × 总激励排放,而Velo对ve凭证的增发奖励比率计算方式为:(veVELO的质押总量 ÷ VELO总量)³× 0.5 × 总激励排放。假设目前Velo的质押率为50%,那么传统ve(3,3)模式下,veVELO的用户将获得总排放量的50%;而在Velo调整后的模式下,veVELO用户仅将获得50%³=12.5%的总排放量,仅为传统模式的1/4。这种改进实际上已经大幅削弱了ve(3,3)机制里的(3,3)部分。

- Velo排放量的3%将作为运营费用转入团队的多签钱包,为项目的长期运营提供预算

- 取消了LP Boost机制(承袭自Curve的基于ve代币的数量可以为LP挖矿加速的机制)

b.团队情况

Velodrome Finance由原Fantom生态的veDAO背后团队孵化。而veDAO又是由匿名区块链研究组织Information Token所孵化,其初始任务是获取Andre Cronje提出的Solidy生态系统治理权。22年初,Andre Cronje在Fantom推出Solidly,并表示将Solidly的初始治理权(veNFT)会按照TVL的比率分配给Fantom上前20大项目。veDAO顺势推出,高峰时期吸引到了近26亿美元的TVL。

然而Andre Cronje不久后宣布退圈, 加上Solidly上线后问题不断很快“天折”,此后Fantom生态也在熊市中持续滑坡,不复AC所在时的活跃。此后,veDAO团队开始转向Optimism生态,并开发了Velodrome。

c.大事记和路线图

项目大事记如下:

| 时间 | 事件 |

| 2022.4 | veDAO表示将在Optimism上以Solidly为模板推出Velodrome,并宣布会进行代币空投。 |

| 2022.5 | 宣布Optimism成为其官方启动合作伙伴,Optimism官方将获得代表约5%初始投票权的veNFT。 |

| 2022.6 | 产品正式上线,并获得OP提供的400万OP代币空投。 |

| 2022.7 | TVL超越Uniswap(OP链)。 |

| 2022.8 | 团队钱包被盗,损失了价值35万美金的运营资金,后确认盗窃者为前团队成员。 |

| 2022.11 | 启动总预算为400万OP的激励计划“Tour de OP”,用于激励流动性和veVELO的锁仓用户,尤其是对合作的协议项目提供了高额的奖励。 |

| 2022.12 | 发布了Velo2.0的功能规划,其中包括了ve权益的代理和收益优化功能,以及集中流动性的基础功能、自定义Pool、veNFT的分割和交易等,当时评估V2会在2023年的一季度推出。 |

| 2023.2 | 发布VELO FED概念,表示后续veVELO用户将可以通过治理调节Velo的排放速度,此外还宣布将提供Pool的可选费用等级(fee level)功能。 |

| 2023.2 | 发布OP激励计划“Tour de OP”的新版本,调整了针对流动性和veVELO锁仓的激励比率。 |

Velodrome接下来最重要的里程碑是Velo2.0的上线发布,官方此前规划在23年一季度发布,但截至目前(23年5月初)尚未上线。笔者也在官方社区咨询了Velo2.0的上线时间,社区大使的回复是目前审计已经完成,5月应该就会上线。

Velo2.0包含的内容较多,主要分为5大块:

- Velodrome “Night Ride” UI升级:数据看板丰富、交互友好度提升、视觉优化

- Velodrome Relay:围绕ve质押委托的贿赂收益优化等功能

- 新功能:LP自定义(集中流动性的基础功能)、Pool自定义(类balancer的可编辑Pool功能)、费用层级、投票模块升级(类Votium)、veNFT的交易、碎片化等

- 技术升级:代码库精简、审计、风控等

- 治理升级:veVELO可以对VELO的排放进行治理控制

不过考虑到2.0包含的内容较多,笔者认为以上承诺的功能同步上线难度较大,分批上线的可能性更高。此外,Lauchpad功能、LP的自动复投、完整的集中流动性功能、组合池(类似于curve的metapool)以及veNFT的借贷等功能也被团队安排为23年的重点工作。

2.1.2业务情况

在业务的评估上,笔者将从四个方面对Velodrome和其他项目进行评估,即:流动性(TVL)以及对应的流动性采购开支、交易量、贿赂金额和贿赂项目数量,以及Velo的质押比率。

作为一个ve(3,3)模型的现货Dex+流动性采购市场,Velodrome的商业模式可以用一句话来概括,即:通过平台权益代币(Velo)采购和聚集流动性,然后将流动性用于:1.满足交易者(用于换取手续费);2.出售给项目方(为其代币提供流动性)。

所以,通过流动性(TVL)以及对应的流动性采购开支、交易量和手续费、贿赂金额和贿赂项目数量,可以较为全面地掌握项目的收入、客户和成本情况,而Velo的质押率则用于评估项目的(3,3)机制效果。

a.流动性(TVL)以及对应的流动性采购开支

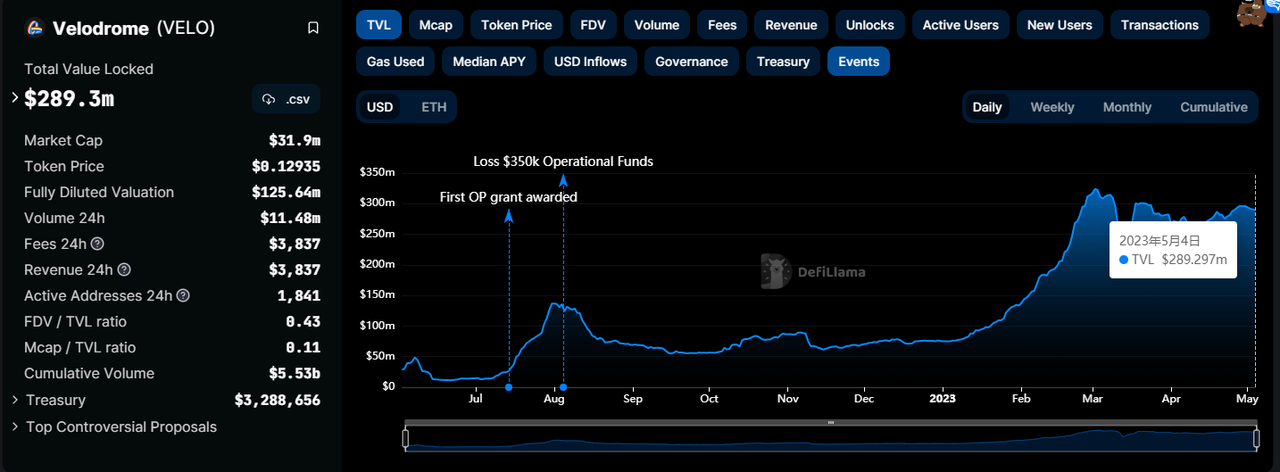

根据Defillama数据,Velodrome目前TVL为2.89亿美金(截至23年5月4日数据),且近两个月大部分时间TVL均在2.7-3.2亿美金之间震荡。

数据来源:

而最近一期的Velo周流动性激励为9,166,759个,价格为0.129$,如下图。

数据来源:Velodrome官方DC

则周流动性激励为:9,166,759×0.129=1,182,511$。我们将TVL/周流动性激励,即289,300,000/1,182,511=244.64$,我们可以粗暴地理解为:Velodrome目前每周通过1$的激励支出可以维持244.64$的流动性(当然,流动性的指标除了绝对金额之外,其资产的构成、交易曲线的算法都存在差异)。

b.交易量和交易手续费

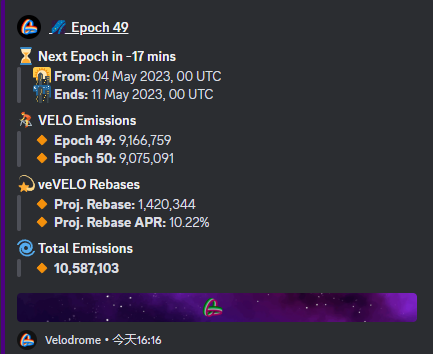

根据Tokenterminal数据,近3个月Velodrome每周交易量在8000万-3亿美金之间,其中大部分时候每周交易量在1-1.5亿美金左右。

数据来源:

而其周交易费用收入大部分时间在2.5万-10万美金之间。

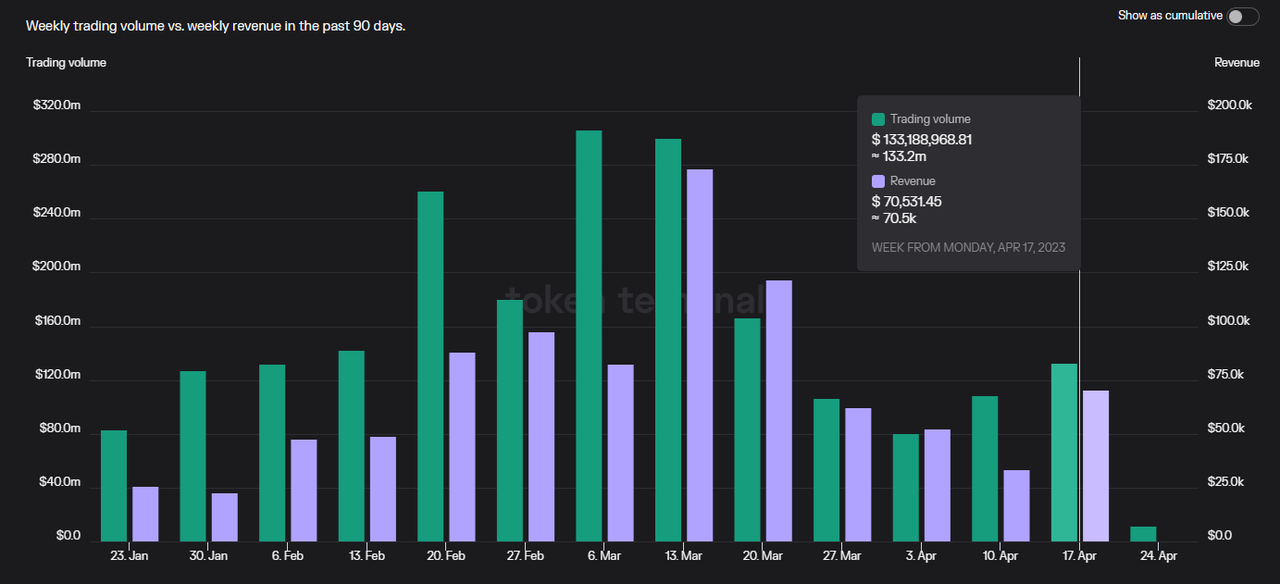

而Velodrome交易费的来源主要是非稳定交易对,即Volatile AMM(vAMM),根据社区用户构建的看板数据,过去7天Velodrome的交易手续费排名中,前5大都是vAMM Pool,其交易手续费贡献占到62.7%。

数据来源:

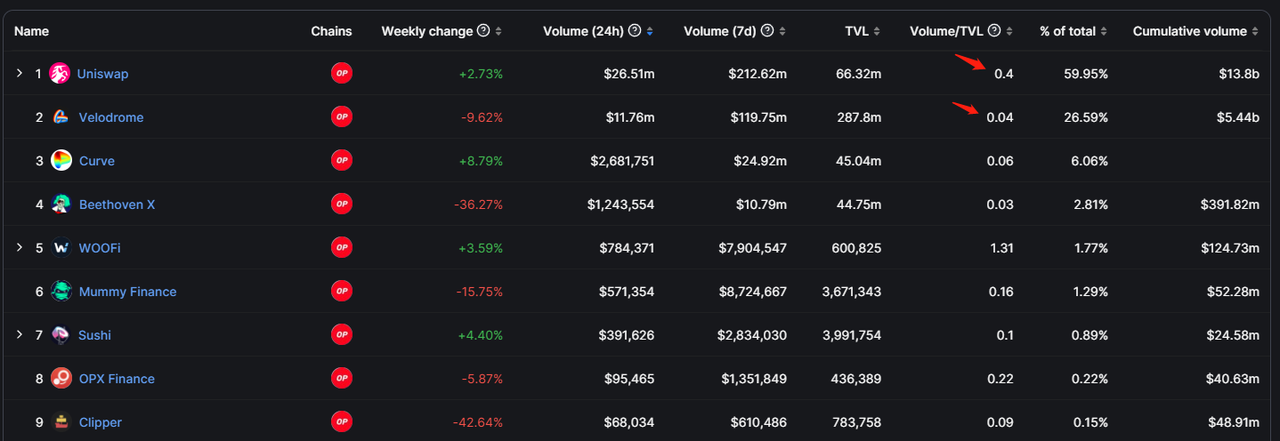

然而,就LP的资本效率上Velodrome明显低于Op上的Uniswap,两者的【交易量/TVL】的比值整整差了一个数量级,Uniswap V3为0.4,Velodrome为0.04。

数据来源:

这个巨大的数据差异,来自于Uniswap的集中流动性机制,集中流动性机制虽然给LP带来了更高的管理难度,但在交易量的捕获上拥有明显的优势,这也是Velodrome2.0以集中流动性为主要课题的核心原因之一。

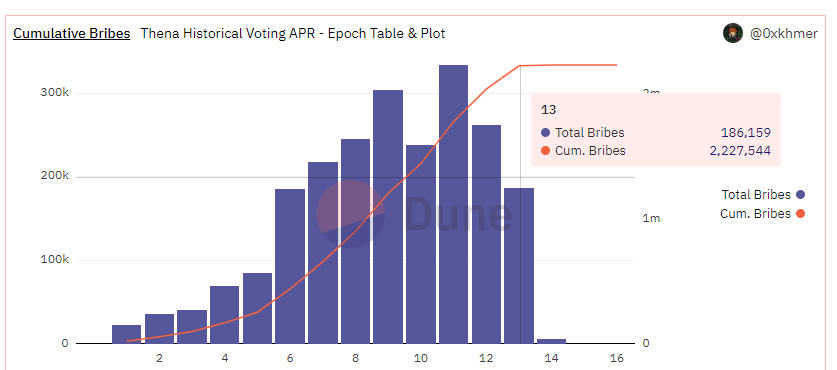

c.贿赂金额和项目数量

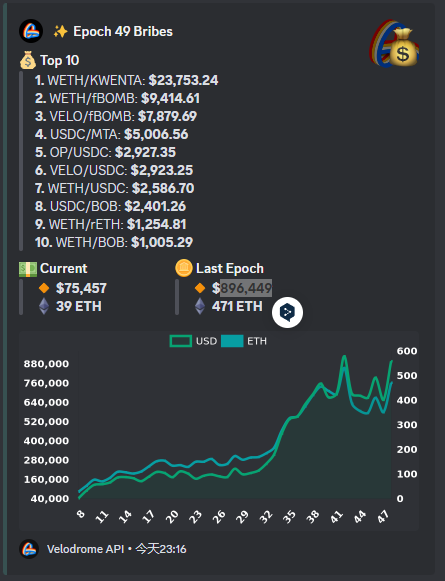

笔者撰稿至此时是Velodrome为第49个投票周期(Epoch49),上一期的总贿赂金额为89.6万美金。

数据来源:Velodrome DC官方频道

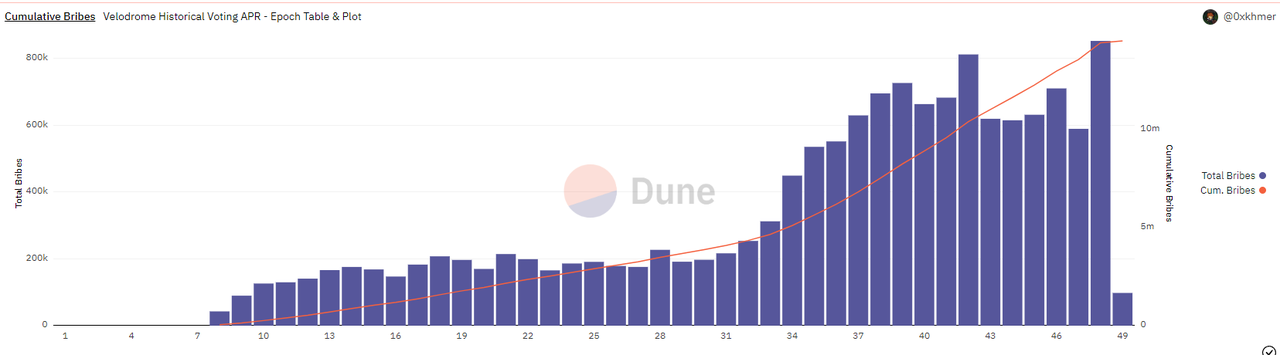

而从过往数据来看,Velodrome的贿赂金额已经连续15周站上30万美金,近12周更是都在50万美金以上。

数据来源:

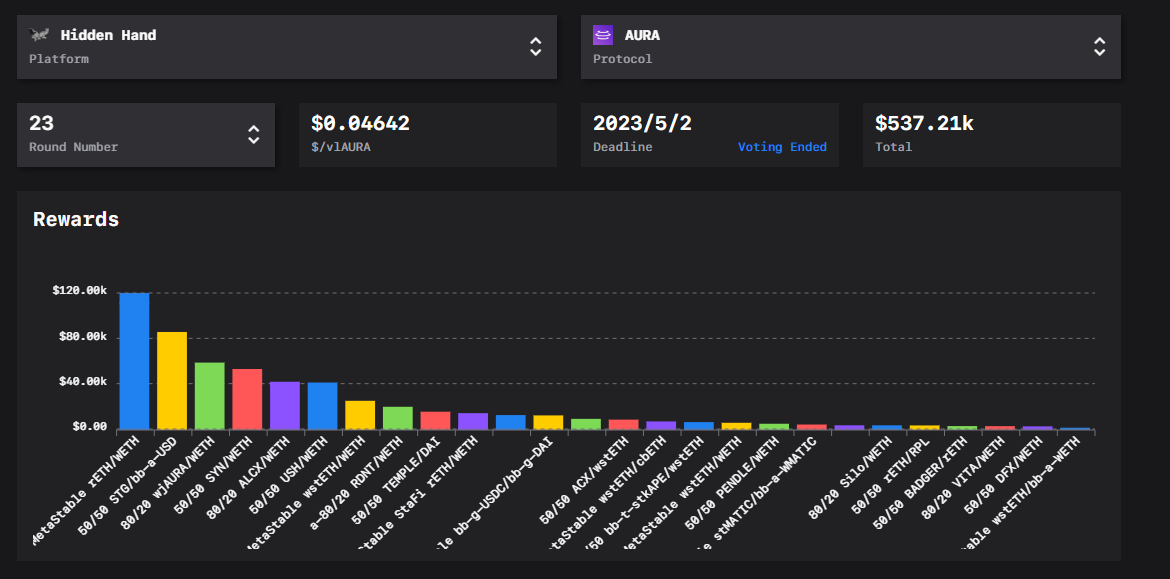

这个周贿赂数据已经超过了同样采用ve模型,兼营Dex和流动性市场的老牌项目Balancer近来的贿赂金额。目前TVL为12亿美金的Balancer最主要的贿选平台hidden hand最近一次的贿选金额为53.7万美金,但其治理周期为2周,所以周贿选金额为26.85万美金。

数据来源:

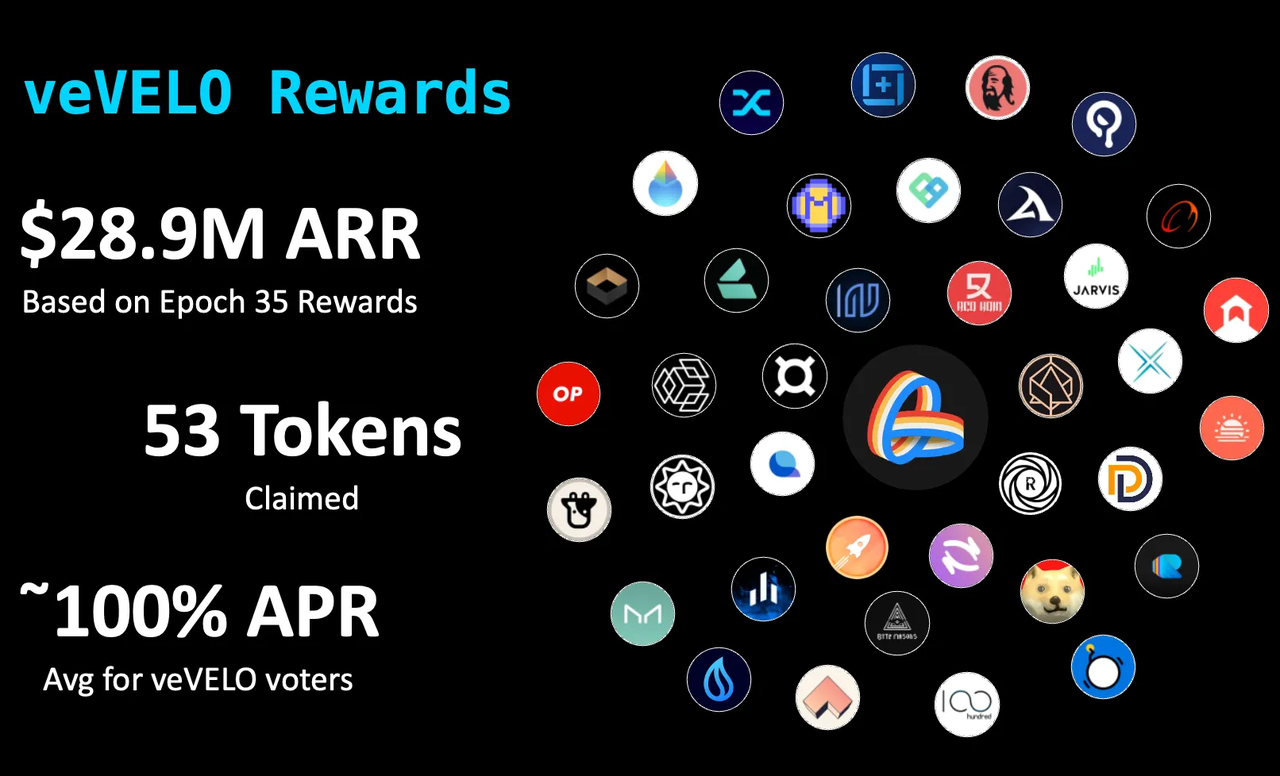

尽管这里需要考虑到Balancer在Hidden参与换票上的ve治理权不足30%,但是也能侧面印证Velodrome在贿赂收入上的强劲。这个数据或许也侧面印证了直接集成了贿选模块的ve(3,3)项目,在ve治理的调动、在贿选金额的募集上,比传统ve项目的积木式服务更有优势。从合作的协议数量上来说,根据Velodrome今年2月公布的数据,Velodrome已经发放的贿赂代币数量超过53个。

图片来源:Velodrome Medium

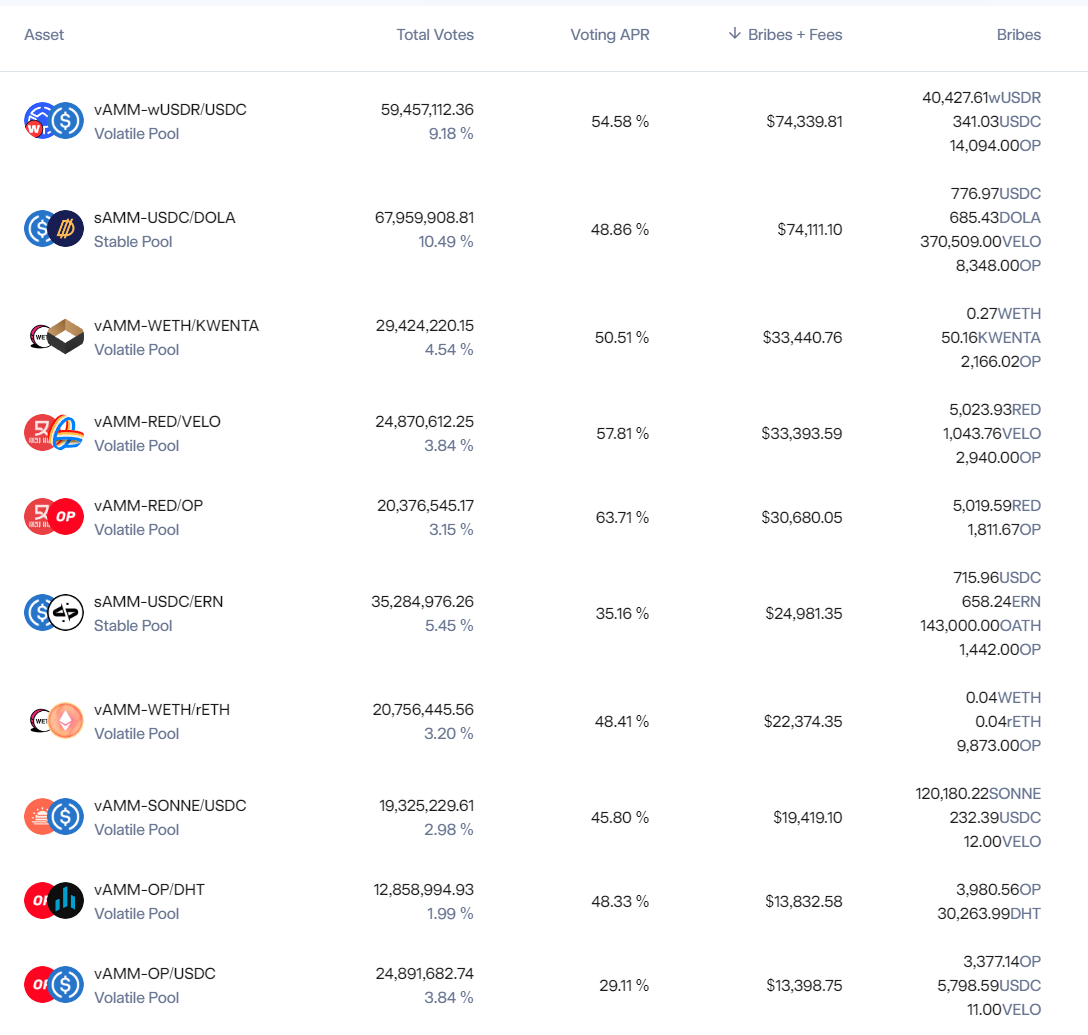

根据Velodrome4月26日的贿赂数据,活跃的Pool有248个,其中周贿赂金额前10的Pool的贿赂金额都在13000$以上,周贿赂在1000$以上的Pool有49个。

当期(Epoch47)贿赂金额前10的Pool的出资分别来自9个项目,项目类别也比较丰富,包括借贷和稳定币协议(Tangible、Inverse、Ethos、Sonne)、衍生品(Kwenta)、娱乐(Red)、LSD(Rocket Pool)、资管(dHedge)和L2基础层(OP)。

图片来源:

而目前OP上TVL排名前10的DeFi协议中,有5个在Velodrome进行流动性采购,没有采购行为的5个项目中3个是同为Dex赛道的竞品(Uniswap、BeethovenX和Curve),另外两个是已经登陆大所,流动性已经足够良好的Aave和Stargate,而Stargate近日也刚刚通过在Velodrome上开展流动性采购的社区治理提案。

数据来源:

总体来看,Velodrome的流动性采购客户来源丰富,分散程度较高,处于比较好的发展态势。

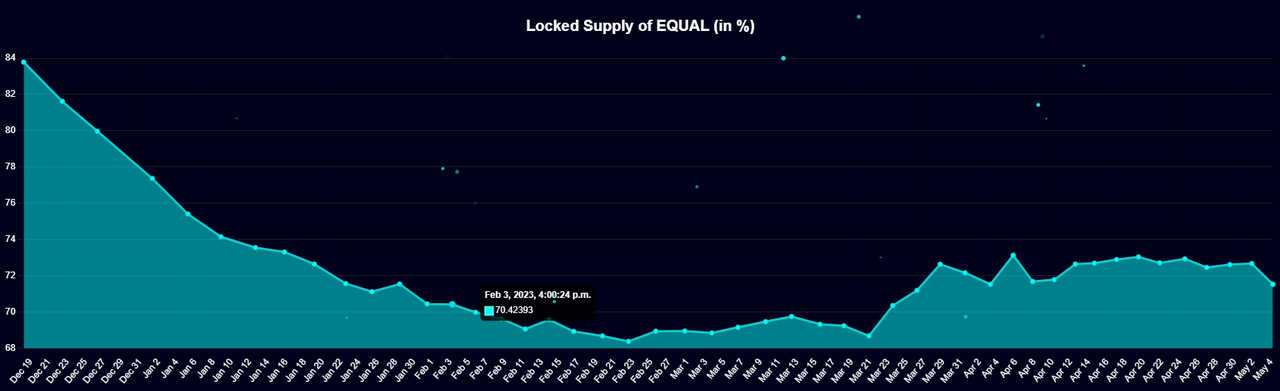

d.质押比率

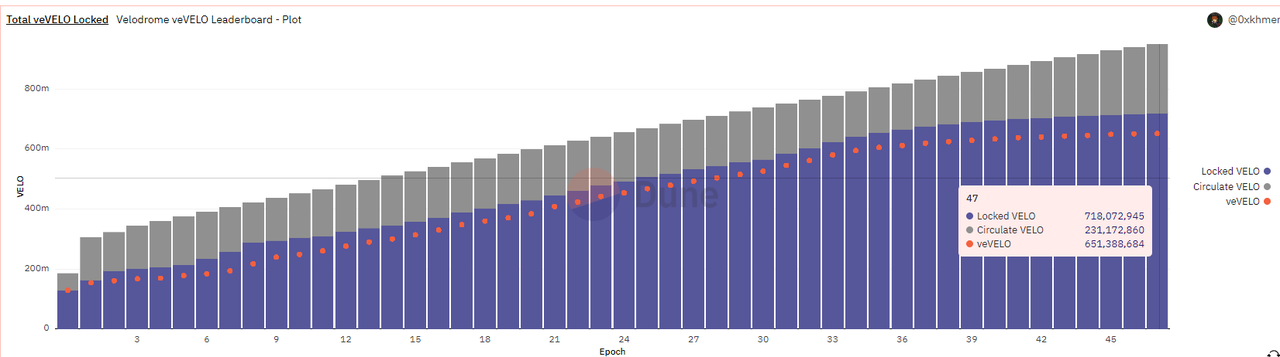

Velodrome自上线以来Velo的质押率一直处于上升趋势。

数据来源:

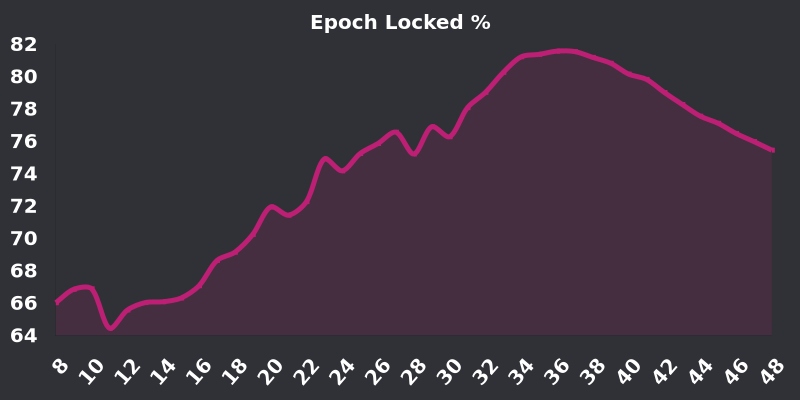

但在今年2-3月(Epoch36)质押率到达峰值开始拐头下降,尽管质押总量仍在上升,但新流通的Velo代币质押比率明显下降,如下表所示:目前Velo质押率距离高点81.6%已经跌去近7%,来到74.67%。

| Epoch(7天一个周期) | Velo质押量 | Velo流通量 | 总量 | 质押比率 |

| 30 | 565,639,745 | 170,949,630 | 736,589,375 | 76.79% |

| 31 | 585,737,428 | 164,238,230 | 749,975,658 | 78.10% |

| 32 | 603,193,493 | 160,147,579 | 763,341,072 | 79.02% |

| 33 | 623,285,770 | 153,362,162 | 776,647,932 | 80.25% |

| 34 | 641,514,001 | 148,415,713 | 789,929,714 | 81.21% |

| 35 | 653,491,823 | 149,638,123 | 803,129,946 | 81.37% |

| 36(拐点) | 665,936,276 | 150,284,907 | 816,221,183 | 81.59% |

| 37 | 676,158,080 | 152,966,021 | 829,124,101 | 81.55% |

| 38 | 683,352,452 | 158,547,376 | 841,899,828 | 81.17% |

| …… | …… | …… | …… | …… |

| 49(当前) | 725,284,186 | 246,032,283 | 971,316,469 | 74.67% |

数据来源:Dune制表统计:Mint Ventures

Velo质押率曲线,图片来源:Velo官方DC

而Velo质押率见顶下降的原因可能有四个:

- Velo代币价格从23年1月下旬开启了一波持续的上涨,虽然同期Velodrome的交易费和贿赂收入也有上涨,但幅度远不及币价的涨幅,这直接导致了veVELO的APR的快速下降,质押的收益回报下降,

数据来源:CoinmarketCap

- 2-4月期间Velo代币价格波动剧烈,动辄几倍的涨跌幅,让投资者倾向于持币保持更好的流动性而非进行质押。

- 从去年11月开始的“Tour de OP”计划已经持续了5个月,而该预期总跨度为6-8月的计划的主要内容是通过Velodrome获得的400万OP奖励用于激励Velo的锁仓,随着计划进入尾声,OP的激励告一段落,锁仓的激励会进一步下跌,形成潜在的抛压。

- 70%-80%本身就已经是很高的锁仓比率,保持和提升锁仓率的综合边际成本是越来越高的,同样采用ve模型的Curve目前的质押率为38.8%。

2.1.3 小结

Velodrome是目前发展最好的ve(3,3)项目之一,TVL位于OP的第一位,同链的交易量仅次于Uniswap。而其流动性业务的发展也比较顺利,无论是客户数量、质量还是金额都处于第一梯队。不过由于目前代币距离1月已经有了较大的涨幅,且震荡幅度较大,质押率也来到了高位区间,出现质押率回落的情况,再综合考虑“Tour de OP”活动结束后对质押的OP奖励减少,中期veVELO的质押比率可能进一步承压。而长期来看,Velodrome2.0上线后带来的集中流动性,有望帮助Velodrome进一步提高LP的资本效率、费用收入和在OP上的交易量市场份额。此外,Velodrome目前属于和OP社区高度绑定的状态,其业务天花板由OP生态的发展情况决定,除了OP本身作为一条L2之外,其主打的基于OP Stack的Superchain L2网络最终能有多少L2运营商和应用加入,或许也会影响Velodrome的发展潜力。

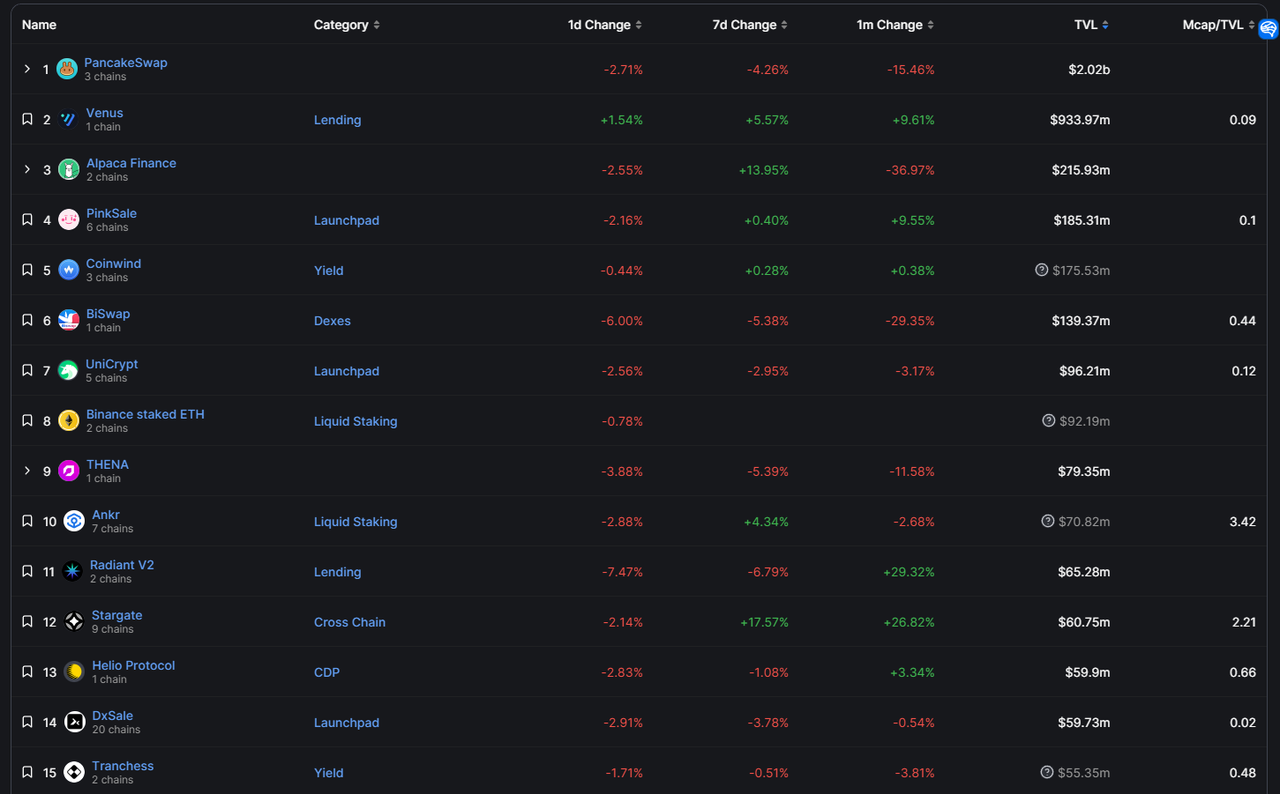

2.2 Thena:BNBchain上的集中流动性ve(3,3)领头羊

Thena于今年1月上线,目前TVL在BNBchain上排名第9,也是最早实现了集中流动性功能的ve(3,3)Dex。

2.2.1 项目介绍和差异机制

a.机制设计

Thena目前仅部署在BNBchain上,其在Velodrome的基础上进一步对ve(3,3)进行了改造,重要的机制变化包括:

- 目前启动了名为Fusion的集中流动性功能,且支持基于集中流动性的自动做市区间管理策略

- ve代币的rebase奖励,占每期产出的30%(为上限值,也是目前的固定值)

- 引入推荐机制,推荐人可分享新用户交易费,新用户通过推荐启用则有彩票奖励

- 早期采用NFT进行募资,NFT质押后可分享协议10-20%的手续费分润

- 提高费率,sAMM池的费率为0.02%,vAMM池的费率为0.2%(Velodrome为0.01%和0.05%)

除此之外,Thena与Velodrome一样,采用了Gauge申请许可制、取消LP boost、每期排放代币的2.5%(Velodome是3%)给到项目方。

Fusion:集中流动性+自动化=更低的参与门槛和资本效率

除了项目整体机制设计之外,在这里有必要重点说明一下Thena4月上线的Fusion功能,这也是目前Thena区别于其他ve(3,3)项目最大的特点,同时也是Thena V2的核心功能。

Fusion的主要功能点如下:

- 引入集中流动性(CLMM)能力,让LP可以自定义做市的区间。好处是同样的资本由于集中在一个区间内,因此在【特定的价格区间内】可以提供更厚的深度,更低的滑点,因此捕获更大的交易量和手续费,从而提升LP在【这个区间内】的资本效率。之所以要反复强调【特定价格区间内】,是因为一旦LP做市的资产对突破该价格区间,资产对就会被兑换为单一资产,且不再能捕获手续费(此时资本效率为0),且这一过程意味着更高的无常损失风险,因此在集中流动性机制下,做市者需要具备更高的做市水平(对价格趋势的预测、动态调整做市区间的精力和策略)来匹配。

- 提供自动化的LP管理策略,以部分解决上文提到的集中流动性机制较高的做市门槛。具体来说,其方案主要针对做市难点中的2个,即:1.自动调整LP做市区间,以避免价格长期超出做市区间的问题;2.提供模板化的做市策略,涵盖5种主要的LP场景,方便专业能力普通的用户也能很快找到适合自己的LP策略,如下:

| 策略 | 对应资产 | 好处 | 负面影响 |

| 窄区间模式 | 价格联动明显,较低相对波动性的非关联资产,比如:BTC和ETH | 在低波动性情况下赚取更多费用 | 在高波动情况下更高的无常损失 |

| 宽区间模式 | 价格联动不明显,较高相对波动性的非关联资产,比如:ETH和某山寨币 | 在高波动情况下更少的无常损失 | 在低波动性情况下赚取的费用更低 |

| 手动模式 | 任何资产 | 完全的LP自主权 | 1.需要积极的管理动作,深厚的交易专业知识

2.只能获得LP交易费,没有挖矿收益(THE) |

| 锚定模式 | 封装资产(Wrapped token),如multiBTC | 1.低费用+低滑点

2.流动性集中在1%→更高的手续费 |

脱锚时,你的LP会全部变成脱锚资产 |

| 关联模式 | LSD资产,如wstETH(特点是代币净值不断增长) | 自动化的再平衡策略,无需持续的手动做再平衡 | 脱锚时,你的LP会全部变成脱锚资产 |

| 稳定币模式 | 稳定币 | 流动性集中在1%→更高的手续费 | 脱锚时,你的LP会全部变成脱锚资产 |

制表&译制:Mint Ventures

- 引入动态费用模式,随着pool内资产的价格变动幅度增加,手续费比率随之增加(以补贴LP的无常损失);当价格变动收窄,手续费降低,以捕获更多的交易量。

总的来说,Fusion为Thena带来了明显的好处,尤其是简化了基于集中流动性做市的复杂性。但正如前文所说,集中流动机制下的做市挑战,除了需要持续调整做市区间,更重要的是预判价格趋势(是波动还是单边?是宽幅波动还是窄幅波动?),这是自动化策略没有办法帮用户解决的问题,也是用户必须承担的风险。

此外,Fusion集中流动性机制和动态费用来自于Algebra Protocol的服务,而自动化LP管理则使用了Gamma的服务(LP使用Gamma服务无需支付费用,Thena给Gamma提供了veTHE作为报酬),这种积木式创新的方式让Fusion得以更快上线(而Velodrome开发多月的集中流动性模块还未发布),但另一方面由于Fusion的核心服务来自于三方的组合,也引入了更多的外部风险。

b.团队情况

Thena团队目前没有公开实名信息,其主要成员来自Fantom上的收益聚合和流动性服务项目Liquid driver,此前Liquid driver与同属Fantom的SpookySwap、Scream、Hundred Finance和RevenantFinance组建了0xDAO,采用类似于veDAO的模式吸收流动性,最终募集到了高峰期20亿美金的流动性,也获得后续Solidly最大比率的ve空投份额。

目前Liquid driver项目本身的业务已经比较萧条,TVL仅为8百万美金左右,代币FDV也仅有1700万美金左右。预计团队目前更多精力已经放在Thena上。不过尽管Thena团队目前并没有公开核心成员信息,但是社区内不少成员表示“知道他们是谁”,所以团队并非严格的匿名状态。同样根据社区成员提供的信息,Thena核心团队成员人数为8人,属于比较精干的团队。

c.大事记和路线图

项目大事记如下:

| 时间 | 事件 |

| 2022.10 | 项目官宣,介绍了Thena的理念以及后续的NFT筹资计划。 |

| 2022.11 | 发布NFT筹资细节和筹资时间,共3000个创始NFT,单个mint成本为2-2.5BNB。 |

| 2022.11 | 发布THE代币经济模型。 |

| 2022.12 | NFT销售完成。 |

| 2023.1 | Thena正式上线发布,同月TVL突破1亿美金。 |

| 2023.2 | 启动交易推荐系统,采用了MUON的服务。 |

| 2023.3 | 官宣Fusion功能。 |

| 2023.4 | Fusion功能上线。 |

2.2.2业务情况

a.流动性(TVL)以及对应的流动性采购开支

根据Defillama数据,Thena目前TVL为8141万美金(截至23年5月4日数据)。

数据来源:

与Velodrome类似,Thena平台的流动性采购开支即The的给Pool的排放激励,目前(epoch17)Thena周总排放为2,213,790个(根据官方文档计算,初始每周排放2.6M,后续每周衰减1%),其中用于流动性激励的排放占到67.5%,THE单价为0.33$,即用于流动性采购的激励为1,494,308×0.33=493,121$,我们以流动性除以周流动性激励:81,410,000/493,121=165.1$。我们可以粗暴地理解为:Thena当时每周通过1$的激励支出可以维持价值165.1$的流动性。

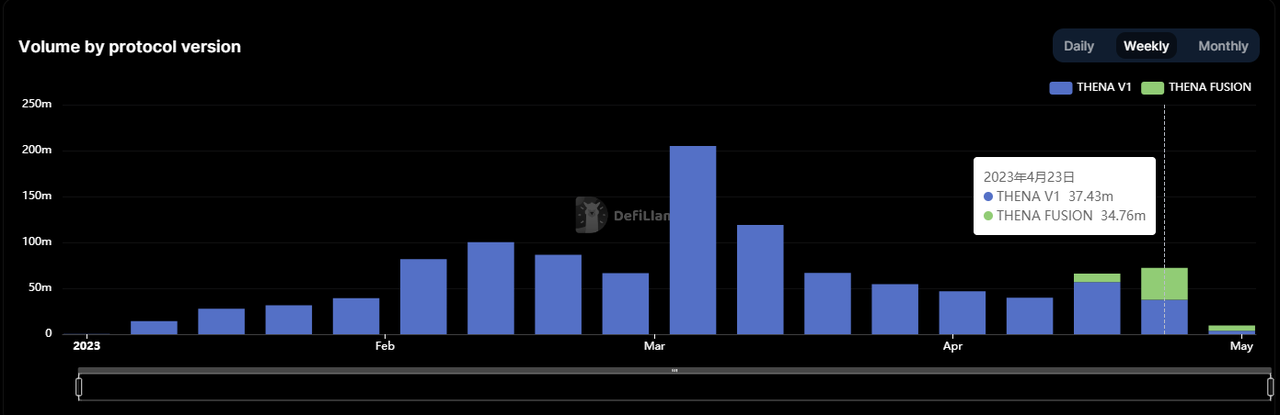

b.交易量和交易手续费

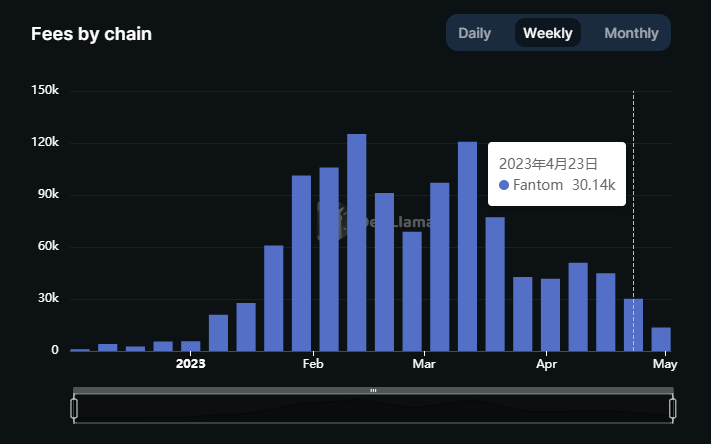

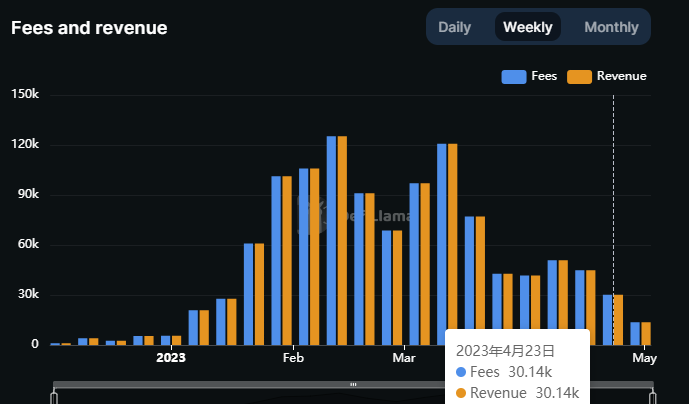

根据Defillama数据,近3个月Thena每周交易量在5000万-2亿美金之间,其中大部分时候每周交易量在5000万-1亿美金左右。

手续费,数据来源:

而其周交易费用收入大部分时间在4万-10万美金之间。与Velodrome相比Thena的交易量更低,但整体创造了更高的交易费收入,主要原因在于其V1版本的vAMM和sAMM的手续费比率设置得都更高,vAMM为0.2%(Velo为0.05%),sAMM为0.04%(Velo为0.01%)。

值得注意的是Fusion上线后,其产生的无论是交易量还是手续费,在Thena的业务总量占比中都在迅速上升,尤其是手续费,已经占到73.8%。更重要的是,这还是在Thena TVL下降的情况下产生的,Fusion集中流动性+动态手续费在交易量和手续费上带来的捕获能力可见一斑。

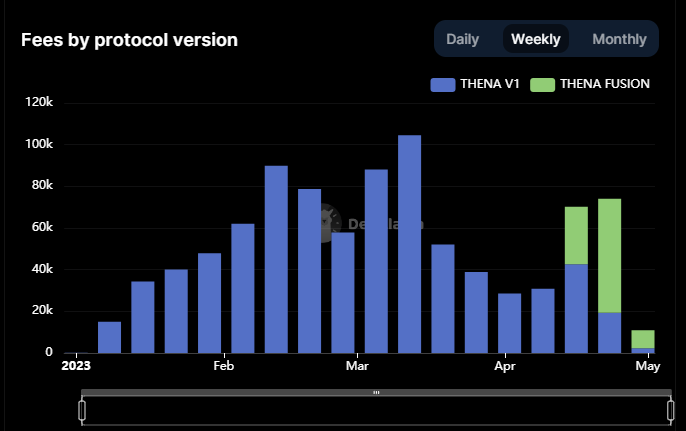

c.贿赂金额和项目数量

笔者撰稿至此时,Thena正在epoch17阶段。由于近期fusion上线的原因,大部分外部数据看板没有将挪至Fusion的贿赂进行统计。而2-4月的大部分的周贿赂金额在15-30万美金,作为一个上线不足半年的项目,这部分的收入已经表现不俗。

数据来源:

而根据Thena的官方数据,本期活跃(贿赂金额>0)的贿赂池有146个,周贿赂金额超过100美金的Pool有69个,超过1000美金的Pool有41个。

而本周贿赂金额最高的10个项目中,类型包括稳定币(Tangible)、视频流媒体(XCAD)、LSD(Ankr、Pstake、Frax)、衍生品与合成资产(Deus finance)、Ponzi土狗(Libera)等,类型比较丰富。而BNBchain排名前15的DeFi项目中,除了Thena自己之外目前有在Thena进行流动性采购的仅有Ankr(LSD)、Radiant(借贷)和Helio(稳定币)。

再排除Thena的竞品项目Pancake、Biswap,剩余的项目中Venus、Alpaca、Chess、Stargate均已经上线Binance具备不错的流动性。

总体来看,Thena的流动性采购市场业务发展较好,客户群体比较分散。尽管BNBchain近一、二年的生态活力、优质项目数量、TVL等指标均有停滞下滑的趋势,逐渐被Arbitrum等生态赶超,但是仍然保有较高的活跃用户量,吸引到了不少新项目在此部署,这是Thena流动性市场的主要客户来源。但是BNBchain作为Binance中心化CEX的“侧链”属性,也限定了它的信用上限,导致项目多而不精,创新贫乏;此外,Binance本身作为最大的交易平台,其本身也在虹吸BNBchain的交易量。

d.质押比率

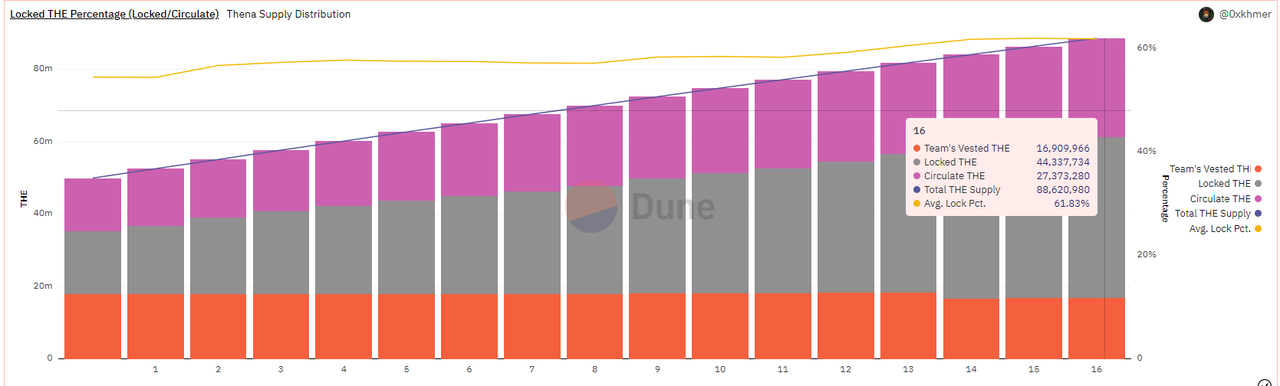

THE的锁仓率目前为61.83%,且自项目上线以来一直处于缓慢上升趋势。

数据来源:

Thena逐渐抬升的质押率的主要推动力应该来自于较高的投票APR(Thena的平均投票APR为397%,而Velodrome高于此投票APR的Pool仅有两个),而这又是由两方面原因推动的:

- THE代币本身币价较低(受到BNBchain发展滞缓导致的估值压制或是主因之一)

- 流动性采购方激烈竞价,给出了较高的贿赂费用

如果以上条件保持不变,Thena的质押率将有很大机会继续保持上升趋势。

2.2.3小结

Thena作为BNBchain最早的ve(3,3)项目,目前运营得有声有色,在BNBchain上处于Dex里的第三名的位置(第一二名均有币安的投资和扶持)。目前来看,其做对了几件事:

- 在Velodrome的实践基础上进行改良,利用好了前人的经验;

- 采用积木式创新的方式,与其他项目进行合作开发,大大提升了产品迭代的速度,比如与Algebra Protocol和Gamma合作开发集中流动性,与MUON合作引入推荐返佣功能,与Open Ocean合作了交易路由。

除此之外,Thena的业务数据也证明了集中流动性机制的采用对Dex的业务的提振是明显的,Fusion上线后它无论是交易量还是手续费都有了明显的环比上升。这一方面印证了集中流动性模式采用的大势所趋,另一方面或许也揭示了围绕集中流动性的服务市场(比如Gamma)也存在着丰富的机会。

2.3 Equalizer:Fantom上的ve(3,3)“独苗”

Equalizer是Fantom上TVL第三高的Dex,但也是本研报关注的ve(3,3)项目中目前TVL、市值最小的项目,一方面受制于Fantom生态本身的衰退,另一方面也因为Fantom激烈的竞争环境。

2.3.1 项目介绍和差异机制

a.机制设计

Equalizer目前仅部署在Fantom上,其机制同样继承自Solidly,机制上的差异点包括:

- 取消了Rebase机制,ve凭证不再获配排放的代币

- ve代币锁仓上限时间为26周,即半年

- 提高费率,sAMM池的费率为0.02%,vAMM池的费率为0.2%

- 没有特意对其他项目方做初始的ve代币治理权空投

其中Rebase的设计本来是ve(3,3)机制中最重要的一项,AC认为通过Rebase能提高用户的质押意愿。然而,大多数后续来看比较成功的ve(3,3)项目都大幅降低Rebase的比率,因为它们都发现:给现有ve代币的持有人太高的Rebase补偿,会导致治理权的固化,后进的参与者获取治理权的成本和门槛会越来越高,因而彻底放弃加入,这种局面最终将会导致系统的僵化。而通过调节给ve凭证持有人Rebase奖励占总排放的比率,实际上是在“激励和引入早期用户”与“留给后进者平等的竞争机会”之间的权衡。

至于要不要保留Rebase机制,保留的比率应该是多少,笔者认为应该根据该ve(3,3)所在链的情况决定。

如果我们预测一条链上的生态格局越是稳定,现有龙头项目未来保持领先的可能性越大,那么ve(3,3)项目就应当倾向于早早锁定这些“客户协议”,给他们足够的ve治理权以及通过治理权在早期免费采购流动性的权利;如果所在链的竞争局势仍然混沌,真正的“大客户协议”仍未冒头,那么ve(3,3)项目就应该避免给早期的ve治理权拥有者分配太多的利益,反而要给后来的进入者留出平等竞争的机会。

但是问题在于:主流公链上的头部项目,大多已经上线大所,拥有较好的流动性,其在Dex上采购流动性的动机也会减弱。长期来看,新兴项目将始终会是流动性采购的主要客户,也正是这个原因,降低或取消Rebase成为了ve(3,3)项目的主要选择。

b.团队情况

Equalizer的创始人是Blake Hooper,拥有软件和托管服务的营销背景,项目大部分的出镜视频都是由他录制的。目前团队的核心成员共有5人,也是非常精干的人员结构。

c.大事记

| 时间 | 事件 |

|---|---|

| 2022.7 | 项目启动,正式官宣。 |

| 2022.11 | Equalizer宣布上线时间和空投计划,用户将于11月21日可以开始领取空投。 |

| 2022.11 | Equalizer项目正式上线。 |

| 2022.12 | TVL突破1000万美金。 |

| 2023.3 | 发布Equalizer的V2版本,主要更新点是UI交互(集成了Firebird交易路由)以及智能合约层面的一些机制修补。 |

整体来看,Equalizer在产品层面并没有太多出彩的地方,相较于另外3个ve(3,3)项目,其交付能力和创新能力都比较普通。

2.3.2 业务情况

a.流动性(TVL)以及对应的流动性采购开支

根据Defillama数据,Equalizer5月4日的TVL为2632万美金,同期的每周EQUAL排放量为45435个,当日价格为3.45$,对应的周流动性激励价值为156,842$。我们同样以TVL/每周排放激励计算,可得:26,320,000/156,842=167.81$,即Equalizer每周通过1$的激励支出可以维持价值167.81$的流动性。

数据来源:

b.交易量和交易手续费

根据Defillama数据,Equalizer近3个月的周交易量在3000万-1.2亿美金波动,不过自从进入4月以来交易量一直保持低迷,近两周交易量仅3000万左右,最近一周手续费收入为3万美金左右。

c.贿赂金额和项目数量

笔者在公开信息中暂未找到Equalizer的往期贿赂金额,就最新一期(epoch25)的数据来看,目前共有73个开放贿赂的Pool,其中已经有50个Pool提交了贿赂(其中部分Pool包含团队自己的贿赂),不过笔者撰文时正处于这个epoch的早期,所以金额还不是很高,数据参考性不高。

不过从epoch23的官方公告截图来看,贿赂排名前20的Pool的周总贿赂金额大约为95544美金,据此推算当周所有池子的总贿赂金额应该在10万美金左右。

而其中排名前10个的贿赂项目类型以Defi项目为主,包括收益聚合器、衍生品、借贷等,还有一个域名项目。

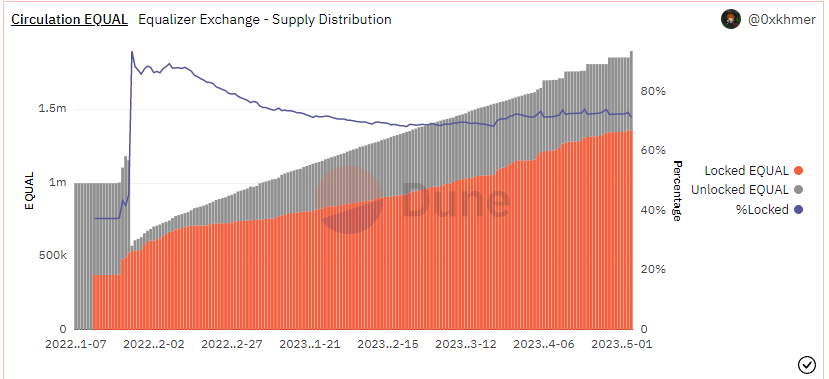

d.质押比率

Equalizer上线后的代币质押率一度高达94%,不过后续逐渐回落至70%左右的水平,目前质押率为71.55%。

数据来源:

官方提供的新增代币质押数据,也显示目前每天新增的代币进行质押的比率在71%左右。

数据来源:

根据过往数据显示,贿赂量较大的Pool的投票APR主要在80%-150%区间。

2.3.3小结

虽然Equalizer的流动性规模明显小于Velodrome、Thena,但其收入和贿赂金额与其规模相比并不逊色。但近一个月以来其TVL经历了一波明显大于对手的快速滑坡,这与其币价下跌有很大的关系,代币价格与其采购的流动性的关系依旧是高度相关的。

数据来源:

数据来源:

此外,Equalizer所在的Fantom生态自从此前AC离开后一直表现低迷,即使后来AC重回担任顾问,生态境况仍未好转,其链上的DeFi TVL已经跌至第10位,近一年的跌落速度仅次于归零的Terra和受SBF事件和FTX崩盘影响的Solana,就连AC回归后也没有明显好转。近期甚至连AC都在Twitter上对Fantom团队的营销动作迟缓表达了隐隐的不满(后又删除)。随着Arbitrum、OP、Base等L2的崛起后对开发者、用户和资金的虹吸,Fantom等L1的未来恐怕将更加艰难。

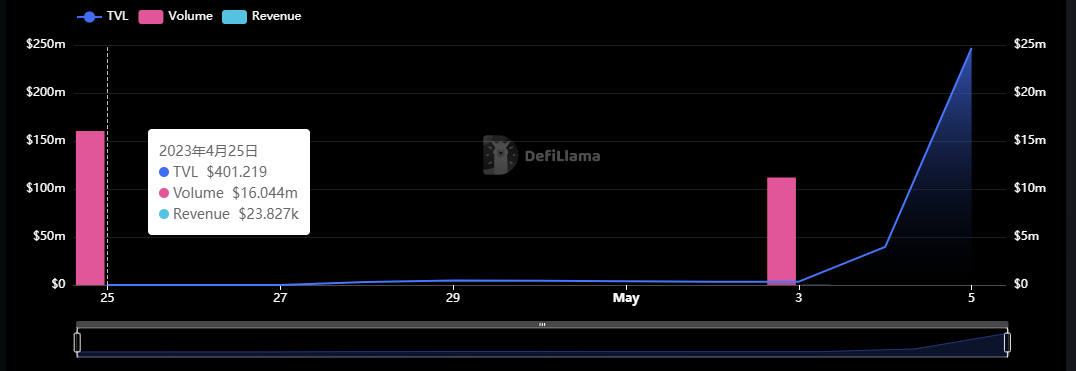

2.4 Chronos:Arbitrum上的ve(3,3)新势力

Chronos于不久前(4月26日)刚刚上线,虽然它并不是Arbitrum上的第一个ve(3,3)项目,但上线后的初步业务表现远比之前的尝试者要成功,而且也引入了针对传统ve(3,3)模式问题的新机制。尽管其正处于业务发展的早期,但目前来看项目整体质量不错,加上Arbitrum良好的发展势头,笔者认为有继续关注的必要性。

2.4.1 项目介绍和差异机制

a.机制设计

部署在Arbitrum之上的Chronos,其机制设计广泛参考了Velodrome、Thena和Equalizer,与传统ve(3,3)的机制差异体现在:

- 取消Rebase机制,ve用户不再获配排放的代币(与Equalizer一致)

- ve锁仓最长时间为2年(与Velodrome一致)

- 早期采用NFT进行募资,NFT质押后可分享协议10-20%的手续费分润,后续还将有推荐返佣机制(与Thena一致)

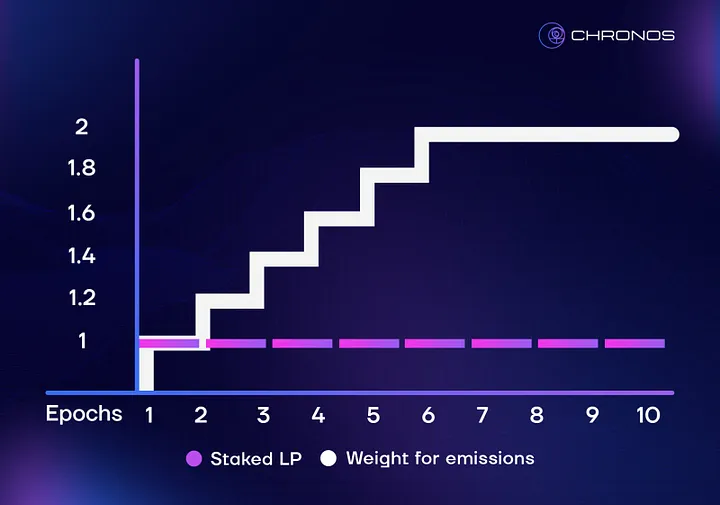

- 为流动性提供者的LP凭证引入“质押时间”的概念,用户将LP token再次质押后获得maNFT(Maturity-Adjusted NFT,即动态成熟度NFT),以maNFT作为获得流动性激励的凭证,成熟度越高,获得激励的加成效果越强(最高为2倍)

- vAMM费率为0.2%(与Thena、Equalizer一致),sAMM费率为0.01%(与Velodrome一致)

其中最主要的创新在于maNFT的应用,传统ve(3,3)机制的(3,3)博弈设计主要针对代币的质押环节,但是流动性的存留依旧是ve(3,3)Dex们的主要难题。而以maNFT作为带有时间权重属性的LP来分配流动性激励,会提升LP长时间留存的意愿,增加了撤离流动性的“时间价值损失”。此外,maNFT的用户还可以通过转售的方式来出让流动性,而质押时间较长的maNFT自然也会有更高的“时间溢价”。

maNFT的引入,把协议对流动性“量”的激励,进一步升级为对流动性“量”+“留存”的激励。当然,如果时间要素在激励分配中的权重过高,这也会导致新的LP面对老LP在流动性挖矿上的效率劣势,导致吸引新的流动性不力,如何平衡两者还需要实践来证明。

Chronos的LP的成熟度对收益加速的效果,来源:Chronos Medium

b.团队情况

Chronos的核心团队处于匿名状态,官方公示的9名核心成员仅标注了工作职能,并未提供更多个人资料。目前协议已经完成了Certik的审计。

c.大事记

| 时间 | 事件 |

|---|---|

| 2023.3 | 项目启动,宣布产品将发布在Arbitrum上。 |

| 2023.4 | 4月1日,发布NFT募资和权益细节,以及合作协议(可获得ve治理权空投)的清单。 |

| 2023.4 | 4月14日,公布代币初始分配规则以及空投细节。 |

| 2023.4 | 4月20日,给出了具体的上线发布规则,以及初始的流动性信息等。 |

| 2023.4 | 4月27日,项目上线,Epcoh0。 |

2.4.2 业务情况

需要注意的是,在笔者撰文至此时Chronos仍是一个上线不足两周的新项目,其各项业务指标和价格均处于剧烈波动的状态,请读者在阅读和参考时需将此因素考虑在内。

a.流动性(TVL)以及对应的流动性采购开支

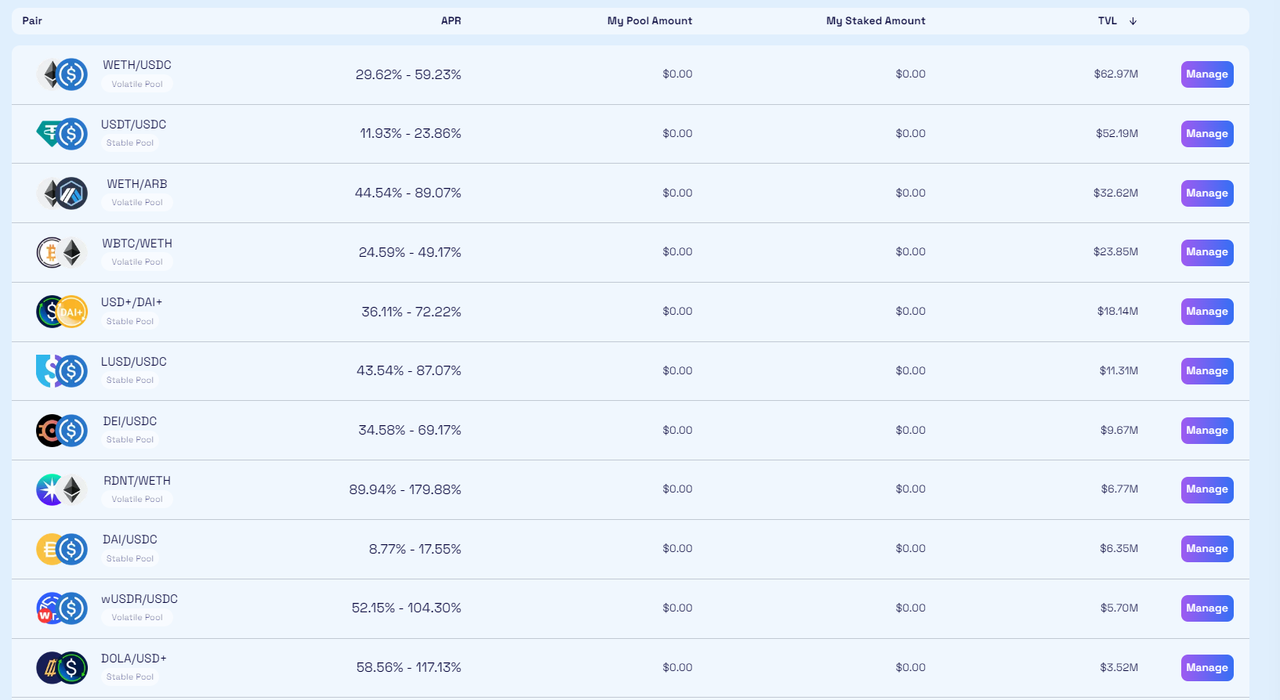

目前Chronos仅为上线的第二周(5.5),流动性已经达到了2.63亿美金。其中TVL排名前10的Pool中,有6个属于稳定币池,而稳定币池的TVL占比为37%,并不算高。

来源:

而目前Chronos处在epcoh1,,每周用于流动性采购的排放量为2,509,650个CHR(初始排放×99%×97.5%),以目前的价格1.18$计算,本周Chronos的流动性采购费用为1.18×2,509,650=2,961,387$。

我们同样以TVL/流动性采购费用,得到:263,000,000/2,509,650=104.8,即价值1$的CHR激励目前可以维持104.8$的TVL。

b.交易量和交易手续费

根据Defillama的数据,Chronos上线首周的交易量为1600万美金,手续费为23827美金。来到5月3号开启的第二周,交易量开始迅速放大。

数据来源:

c.贿赂金额和项目数量

根据官方披露的信息,Chronos首周(epcoh0)的流动性采购金额超过了18万美金。

来源:Chronos官方DC

其中贿赂金额在5000$以上的项目(根据贿赂金额降序)有:Overnight(稳定币)、Yield Farming index(收益聚合)、GMD(收益聚合)、Deus(合成资产和衍生品)、Radiant(借贷)、Tangible(稳定币)等。

除此之外,在Chronos正式上线前,项目方提前发布的veNFT空投合作协议清单非常细致,除了列明了合作项目的定位、分配份额之外,还就双方在业务层面达成的合作意向和价值进行阐述,令人印象深刻。截至目前(epoch1),Chronos上建立的贿赂Pool已经有100个。

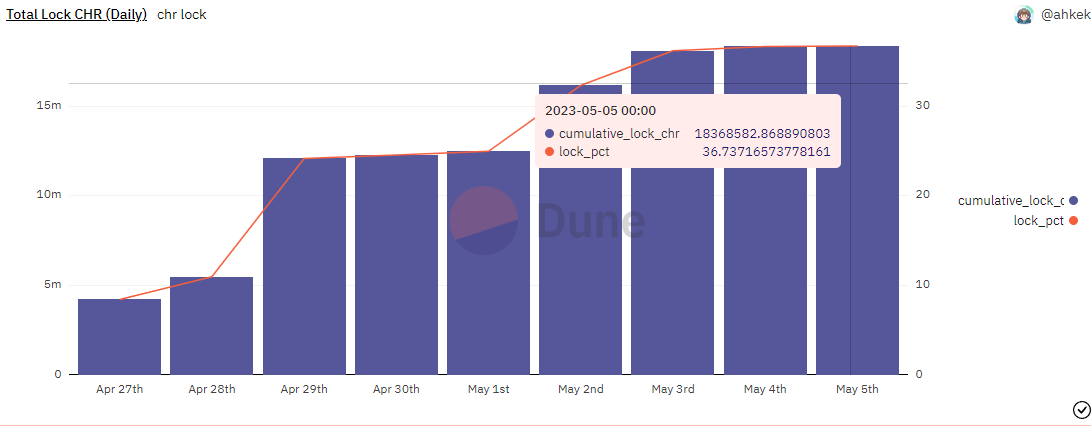

d.质押比率

根据构建的数据看板,Chronos的锁仓率走势呈现低开逐渐高走的趋势,但在达到36%后进入平台期,目前(5月5日)代币锁仓率为36.7%。

数据来源:

相较之下,Velodrome、Thena和Equalizer其他三个ve(3,3)项目的质押率大多在60-80%之间,Chr锁仓率还有很大的提升空间。

2.4.3 小结

Chronos在Velodrome、Thena和Equalizer三者的基础上进一步进行了创新,引入了LP的时间权重作为获得流动性激励的重要维度,是针对现有ve(3,3)挑战的积极尝试。加上Chronos处于生态繁荣的Arbitrum公链上,拥有更高的业务发展空间。不过,Chrono目前仍处于epoch1阶段,其代币正处于快速通胀时期,目前CHR相对于初始总量的周通货膨胀率约为5%且用户整体锁仓意愿不高,二级市场短期恐仍有较大的抛售压力。

3.总结

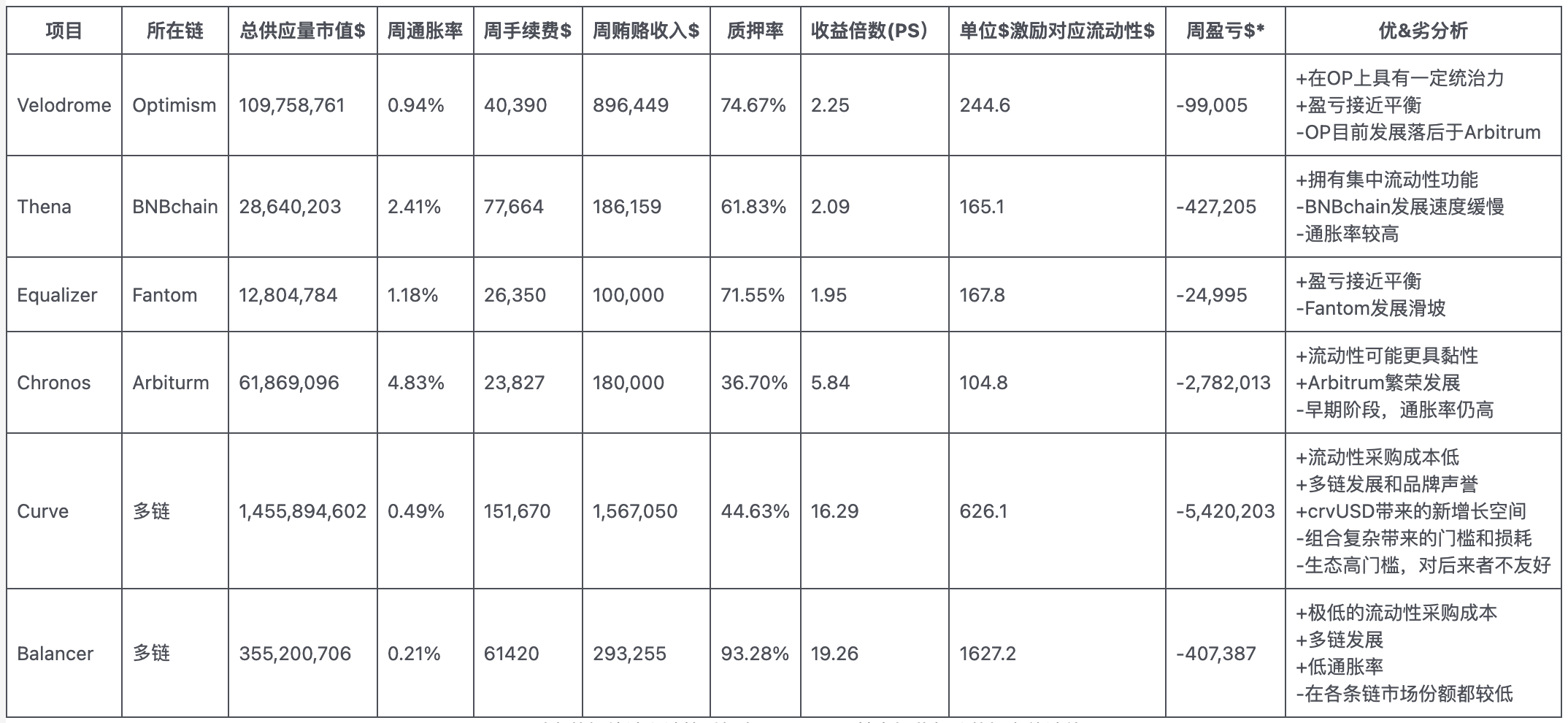

在本章节,笔者将从项目的市值、业务数据和项目特性出发,将本文覆盖的四个项目以及同样采用ve模型,兼营现货交易和流动性采购市场的Curve、Balancer进行横向对比,然后结合ve(3,3)项目对Dexs的未来发展和竞争进行梳理思考。

3.1 ve(3,3)和ve项目对比

PS:1.以上数据统计和计算时间为2023.5.5,其中标黄部分数据为估计值。

2.总供应量市值不是FDV,而是指截至目前已经铸造的总代币量(包含流通中的、质押为ve凭证的,以及未解锁的代币)的市值。

3.用于计算的基础数据来源主要为官方披露和Defillama。

4.Curve和Balancer的贿赂收入,采用了Votium、Hiddenhand和Votemarket的贿赂数据。

*【盈亏】在这里指的是收入(手续费+贿赂)- 流动性排放激励

统计&制表:Mint Ventures

从上表我们可以看出,由于Dex赛道的惨烈竞争,仅从收入与激励费用的比较(不考虑流动性采购者对治理代币的买盘)来看,目前所有veDEX都处于亏损阶段。但是由于ve(3,3)类Dex对贿赂模块的直接整合,以及更宽松的流动性采购条件(无需治理投票决定进入Gauge的权限,采用中心化申请制),让他们实现了“同样流动性下”更高的贿赂收入。

而老牌Dex由于发展的历史更长带来的品牌和信任优势,拥有明显低于新兴Dex的流动性采购成本,这或许也是Curve和Balancer能享受更高PS估值的主要原因之一,因为收入扣除成本和费用后才是净利润。

3.2 ve(3,3)和Dexs的未来

从业务数据表现上来看,Velodrome在OP上站稳TVL的位置,Thena作为后进者能在颇为成熟的BNBchain上排进前列,Chronos上线两周就登顶Arbitrum的TVL前三,这都说明了ve(3,3)模式在实践中的优越性。

在笔者看来,由AC提出、被后来者发扬光大的ve(3,3)是颇为有价值的Dex探索,其中有些实验被证明是颇为有效的,比如:

- 将流动性采购(贿赂)模块直接整合进Dex,提高采购的便利性,避免三方投票平台的“抽税”

- 强调“TOB”属性,重视对流动性采购者(其他项目方)的激励(比如对潜在客户协议空投治理权),明显提高了贿赂端收入

- 根据投票分配Pool的手续费,将激励指向更能创造费用的Pool

而有一些ve(3,3)重要机制也在实验中被逐渐证伪和淘汰,最典型的就是为了保证ve用户的治理权不被稀释而设置的Rebase机制。先是Velodrome大大下调了rebase的比例,而较新的项目如Equalizer和Chronos则完全取消了Rebase,以保证后进的流动性采购客户相比早期用户不会有明显的劣势。

更重要的是,ve(3,3)项目们强劲的流动性采购收入,似乎进一步证明了“兼营现货交易和流动性买卖”这一Curve开创的Dex模式的可行性。

笔者在中曾经大篇幅谈到过项目方为什么会倾向于在Curve或Velodrome这样的DEX平台采购流动性,而不是采用传统的“二池”模式,即:

- 在大平台采购往往有更低的成本

- 部分避免用本币做激励带来的“币价-代币流动性负螺旋”

- 缓解二池挖矿调整激励政策造成的社区预期动荡

而在具体的运营中,ve(3,3)项目们用更小的流动性规模创造出了更高的流动性转售收入,这可能来自于它们对于新客户的“开放态度”。在Curve上新项目想要采购流动性首先就要面对进入Gauge的投票表决问题,不够票连采购资格都没有。而ve(3,3)项目们虽然大多承诺后续会将Gauge的审批权放给社区,但目前均采用比较宽松的中心化申请制,一方面大大拓展了潜在客源,另一方面也带来了被竞价抬高的流动性价格,这都直接助推了收入的上升。

但这也带来了潜在的风险,即抱有恶意或是运营不善的项目方也因为审核的松弛更可以便捷地、迅速买到流动性。当恶性事件发生时,损失的将是在Dex提供流动性的LP们。比如2021年11月,稳定币USDM的发行方大量贿赂在Curve采购到流动性之后,虚印USDM进行砸盘套现,USDM的归零给LP们造成了约3500万美金的损失。而就在今年5月6日,Defi协议DEUS被黑客攻击,造成其发行的美元稳定币Dei脱锚跌至0.18$,而DEUS是众多ve(3,3)项目的流动性采购者之一,发生攻击前其稳定币Dei在多个平台都有不错的流动性。流动性采购者的评估资质究竟是应该由社区来把控,还是应该来者不拒,由LP们自行承担做市的风险,这是一个很有意思的实践课题。

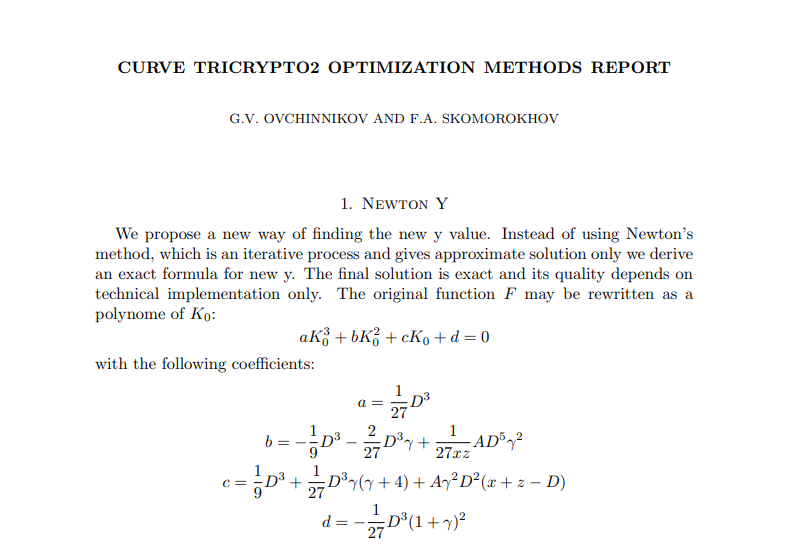

另一个值得关注的趋势是发轫于Curve的ve(3,3)型Dex,目前在保留了传统的Curve稳定交易池和Uni V2 AMM机制之外,正在积极引入Uni V3的集中流动性机制。集中流动性是Velodrome即将上线的V2最重要的功能,Thena更是通过跟外部伙伴合作火线上线了集中流动性功能,上线后其交易量也有了明显的放大。与此同时,Curve也没有停止交易算法改进的脚步,目前其关于tricrypto V2(WBTCETHUSDT)的算法改进方案已经流出,旨在进一步扩张其在头部代币品种上的交易量份额。

Curve的tricrypto V2改进方案

相对于中心化交易平台,Dexs的优势在于资产无需托管带来的隐私和自主性,可以连接整体DeFi生态的可组合性,以及更容易成为新兴项目的初始流动性发源地,它也是整个Web3商业世界的基础流动性层。

未来,我们有望看到Dexs进一步扩大自己在加密交易中的总份额,但是对于单个Dex项目来说,Dexs的竞争远远未到终局,正如笔者在所说的:

“所有的项目都处于长期的血海竞争之中,垄断地位变得遥不可及,几乎没有一个项目对用户(流动性提供者、交易者和流动性采购者)有绝对的定价权。项目的唯一生存之道就是追求极致的运营效率和持续的创新赛跑,以期望通过更优越的机制、更好的体验,获得阶段性的用户青睐(但往往后来又会被其他项目的模仿或创新所追赶或反超)。”

相比起早期的去中心化订单簿项目IDEX、AMM的首创者Bancor、把AMM发扬光大的Uniswap和引入ve模型的Curve,ve(3,3)更像是一次小型的迭代。Dexs们的创新大战仍在继续,目前只是中场罢了。

4.致谢

感谢ve(3,3)的研究者、Panews研究总监对本文的仔细审阅和宝贵意见,以及Thena的社区用户@BOBBOB15047599 和我司创始合伙人、研究员的审阅和反馈。