Origin Protocol:双代币模型,LSDFi赛道新选手

机制

OUSD与OETH两种衍生代币是Origin Protocol协议的核心产品,其最大特点就是在保持与原代币1:1锚定的基础上来为持有者提供尽可能高的收益。其中OUSD是由USDT、USDC、和DAI通过1:1来提供支持,因此1单位OUSD的价格始终接近于1美元。同样的,OETH是由ETH以及流动性质押衍生品(例如stETH、rETH和sfrxETH)通过1:1来提供支持,因此一单位OETH的价格始终接近一单位的ETH。

属性

OUSD:

▪️1OUSD=1美元

▪️由其他稳定币(USDT、USDC和DAI)1:1支持

▪️通过将基础资产部署到多样化的DeFi协议上产生收益

▪️弹性供应,不断向持有人分配额外的OUSD

▪️100%链上开源、无需许可

OETH:

▪️1OETH=1ETH

▪️由以太币和流动性质押衍生品1:1支持

▪️OETH比rETH,stETH或sfrxETH获得更高的收益

▪️无需质押或索取奖励

▪️OETH通过提供DeFi流动性和持有蓝筹流动性质押衍生品赚取收益

购买与出售

Origin Protocol的用户可以通过app.ousd.com将现有的稳定币升级为OUSD,也可以通过app.oeth.com将ETH或LSD转换为OETH。在经过升级后,用户的OUSD和OETH将会立即自动累计产量。用户在进行交易的时候,Origin DApps将会考虑滑点和gas费,并智能地为用户提供最合适的价格。这意味着DApps会鼓励用户购买已经在流通中的OUSD或OETH,而非从金库中铸造新代币。DApps会将持有者的资本部署到一套多样化的收益策略上,既能分散风险,又可以随着时间的推移重新平衡来获得强劲的收益。

用户可以随时将其持有的OUSD或OETH兑换为标的抵押品。跟购买时一样,Origin DApp会考虑滑点、gas费和金库的退出费用,并智能地为用户提供最合适的价格。这意味着DApps通常会帮助用户在AMM上出售他们的OUSD或OETH,而不是用金库赎回并产生协议的退出费。

在用户通过金库赎回OUSD时,金库会对用户收取0.25%的退出费。这笔费用将会作为额外收益来分配给金库中的其余参与者(即其他OUSD或OETH持有人)。该费用作为一项安全功能,使攻击者难以利用滞后的预言机,防止他们在标的资产定价错误的情况下从金库中窃取稳定币。另外退出费用的存在是为了激励长期持有者而不是短期投机者。在赎回后,金库将会根据用户现阶段持有量相同的比例去返回代币。当受支持的稳定币失去挂钩的情况下,这种缺乏用户可选性的设计能够保护金库。

OUSD

价格稳定机制

收益策略

AAVE和Compound

AAVE和Compound的借款人提供不同类型的抵押品,例如ETH、BTC和其他代币来借入资产。AAVE和Compound要求借款人进行超额抵押,如果借款人的杠杆超过某个阈值,协议将出售他们的抵押品。例如,在AAVE上发布ETH作为抵押品的用户最多只能借入其头寸的82.5%。如果他们借出的USDC达到其ETH的就价值的85%,他们的抵押品将被出售。使用这种机制,OUSD在平台上借出稳定币以赚取收益并将其分配给OUSD持有者。这些收益来自Aave和Compound上的稳定币池产生的利息和费用。

Curve (CRV)和Convex (CVX)

Curve上的流动性提供者允许交易者付费交换资产,例如 DAI、USDC或USDT之间的交换。Curve还用CRV代币奖励流动性提供者。Convex是Curve的收益优化器,可优先获取CRV代币。流动性提供者可以在Convex上质押他们的Curve头寸,以获得增强的奖励和CVX代币。作为回报,Convex 获得一定比例的CRV代币奖励。OUSD充当DAI、USDC、USDT和OUSD的流动性提供者,收取交易费用并出售CRV代币奖励以获得更多稳定币。通过上述协议,用户获取代币奖励和费用。

OETH

收益策略

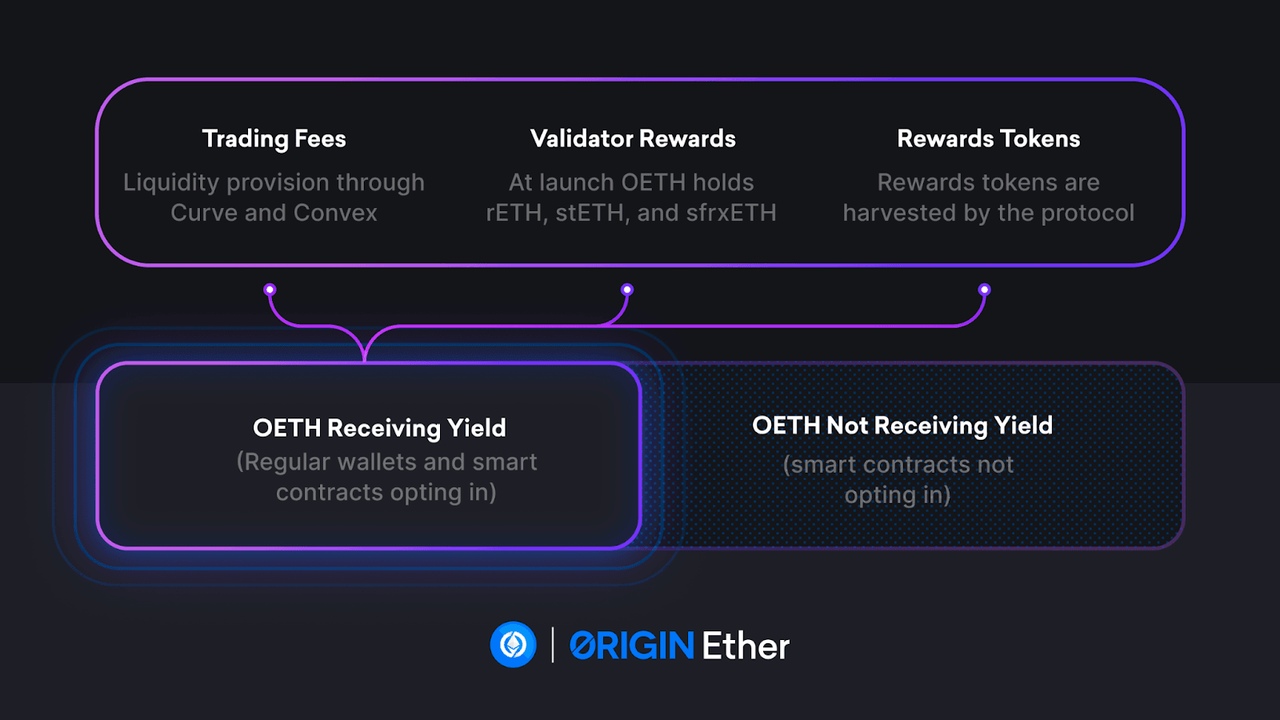

OETH的收益率以与OUSD类似的方式产生,使用抵押品从各种来源赚取收益。在默认情况下,智能合约持有的OETH不会赚取收益率,这些代币的收益被重新路由到普通持有者的钱包中。OETH和OUSD之间的主要区别在于,OETH还从流动性质押代币(LST)中赚取收益。

- 验证者奖励

- 交易费用

- 奖励代币

通过持有stETH和质押frxETH,Origin Ether通过质押奖励来增加其ETH余额。OETH还受益于Rocket Pool ETH(rETH)的升值,这也从验证者奖励中获得了价值。通过持有一篮子流动性质押代币,Origin Ether优化了验证者奖励,同时为用户提供了多样化的流动性质押入口。

Origin Ether从其Convex AMO策略中获得额外收益。OETH抵押品用于为曲线和凸面上的OETH-ETH池提供流动性,允许持有者从这些流动性池的交易费用中获得更高的收益。最后,OETH从累积奖励代币中获得收益,从CRV和CVX开始。

Tokenomics

OGV代币的初始流通供应量为10亿OGV,初始总供应量为40亿OGV,将在四年后完全分配。

OGV 代币分为初始分配:

- 25% 空投到 OGN 持有者

- 1.25% 启动前流动性挖矿活动

- 25% 未来流动性挖矿激励

- 10% 美元持有人

- 10% 当前开源贡献者

- 10% 未来的开源贡献者

- 18.75% DAO 储备

绝大多数代币被分发给非Origin控制的各方,因此可以有效防止Origin或其实体对投票权的控制。

Origin Protocol没有参与OGV的私人或公共筹款活动。该代币于 2022 年7月向社区推出,在未来几年内,大多数代币将分配给OUSD持有者、OETH持有者和流动性提供者。

Vote-Escrow OGV (veOGV)

OGV 持有者可以通过OETH质押协议来接收veOGV,同时veOGV持有者赚取协议收入并控制由Origin Ether协议获得的代币奖励。OETH协议会从OETH获得的收益中抽取20%的绩效费。这笔费用将用于获取CVX代币,通过CVX的不断增加传递到OETH-ETH曲线池的CVX和CRV奖励金额来有效地对协议进行再投资。这大大提高了Origin Ether AMO策略和OETH部署资金的资金池的收益率。

根据去中心化治理,veOGV持有者可以自主选择更改协议费用的百分比,直接向OGV质押者直接计值,或为Origin Ether协议获取新代币。协议收入也可用于回购OGV以分配给veOGV持有者。

通过质押veOGV的OGV获得的OGV 币数量取决于质押的OGV 数量和质押代币的时间。

团队信息

Origin Ether由Origin Protocol Labs创建,由现有的OGV质押者社区管理。Origin由Josh Fraser和Matthew Liu创立,后来PayPal联合创始人、Coinbase、Lyft、Dropbox和Google的高管以及来自web2初创公司的许多顶级工程师也加入了他们的行列,共同建立Origin Protocol。

Origin的主要投资者是世界上最古老的加密货币基金Pantera Capital。其他著名的投资者包括Foundation Capital、Blocktower、Blockchain.com、KBW Ventures、Spartan Capital、PreAngel Fund、Hashed、Kenetic Capital、FBG、QCP Capital和Smart Contract Japan。著名的天使投资人包括YouTube创始人Steve Chen,Reddit创始人Alexis Ohanian、Y Combinator合伙人Garry Tan和Akamai创始人Randall Kaplan。

Summary

Origin Protocol协议作为LSDFi赛道新的一员,在使用多种收益策略来增强收益,本来就”卷“的LSDFI赛道再添一员,xETH之间的流动性竞争也愈发激烈。但是如果我们仔细思考,在LSD War中,真正的赢家或许永远不在战场上。

免责声明:本文仅供研究参考,不构成任何投资建议或推荐。本文介绍的项目机制仅代表作者个人观点,与本文作者或本平台无任何利益相关。区块链和数字货币投资存在极高的市场风险、政策风险、技术风险等多种不确定因素,二级市场代币价格波动剧烈,投资者应谨慎决策,独立承担投资风险。本文作者或本平台对投资者因使用本文所提供的信息而造成的任何损失概不负责。