内忧外患,从数据多项解析币安的“流量效应”是否具备抗风险能力?

作者:Nancy,PANews

近期,币安"腹背受敌",一面是美国监管机构的步步紧逼,另一面是加密社区就围绕着币安上币标准和收益爆发争议,除了表达对回报率的不满,更对上新标准提出了质疑。与美国监管的纠缠势必又是一场旷日持久的法律官司战,外界普遍认为,将直到双方和解为止。

站在舆论风暴的中心,作为曾经的“牛市永动机”,币安生态系是否具备抗打能力?币安的价值捕获又是否仍然能够带来惊喜?这个头部加密大厂的“流量效应”是否还在?PANews试图从数据来一探究竟。

市场份额和链上生态均加速回暖

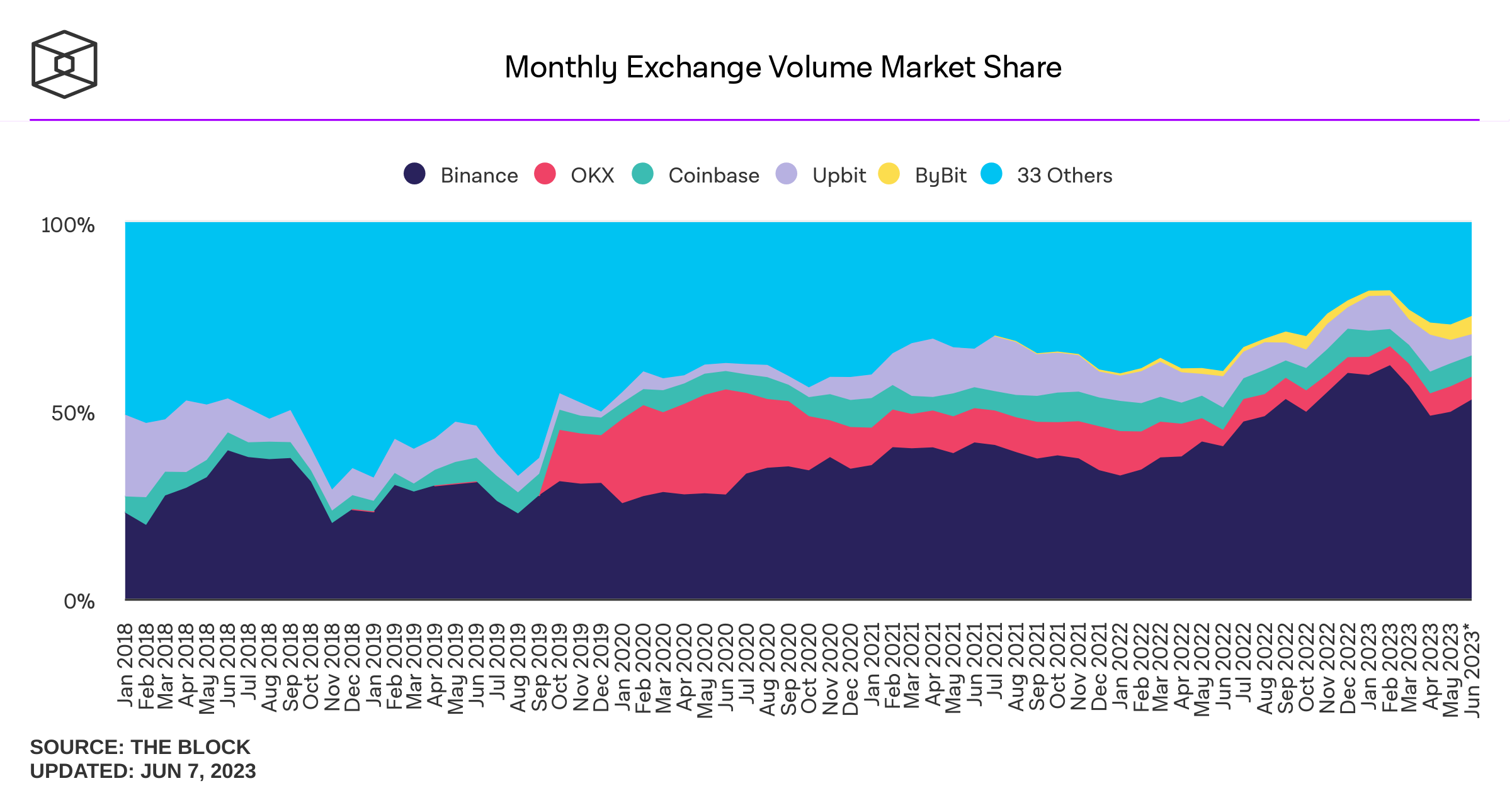

相比于主流币的低迷行情,过去一段时间,BRC20、Meme等凭借千倍万倍涨幅的暴富神话抢尽市场风头,这些概念币交易量的活跃CEX(中心化交易所)的流量被DEX和比特币交易市场瓜分。The Block数据显示,今年5月底,DEX与CEX现货交易量比率首次超过21%,CEX的交易量一度处于今年的历史最低水平,目前已大幅回落至13.9%。

但这些热门概念币看似一派繁荣景象的背后是大量的幸存者偏差,除了极少数“聪明钱”成功押注外,更多投资者面临着内幕交易、抢跑被埋和项目跑路等风险。而成功赚取高额利润的案例则更容易被社区传播。实际上,当前这些山寨币的热度在持续下降,市场资金也开始逃离,市场热度重新回到了CEX。

The Block数据显示,截至6月7日,币安月交易额的市场占比曾在2023年2月达到峰值62.01%后开,开始在3月和4月持续下滑至48.58%,而这段时间正是Meme和BRC20热潮之际。但在4月之后,币安交易额市场占比开始明显回升至目前的52.9%。

不仅如此,BNB Chain生态也已开始复苏。据Messari盘点的15条L1公链Q1市场表现,BNB Chain的第一季度财务收入和市值年度和季度累计变化百分比均位列榜单第二,仅次于以太坊,同时,BNB和ETH还是第一季度唯一的通货紧缩代币。

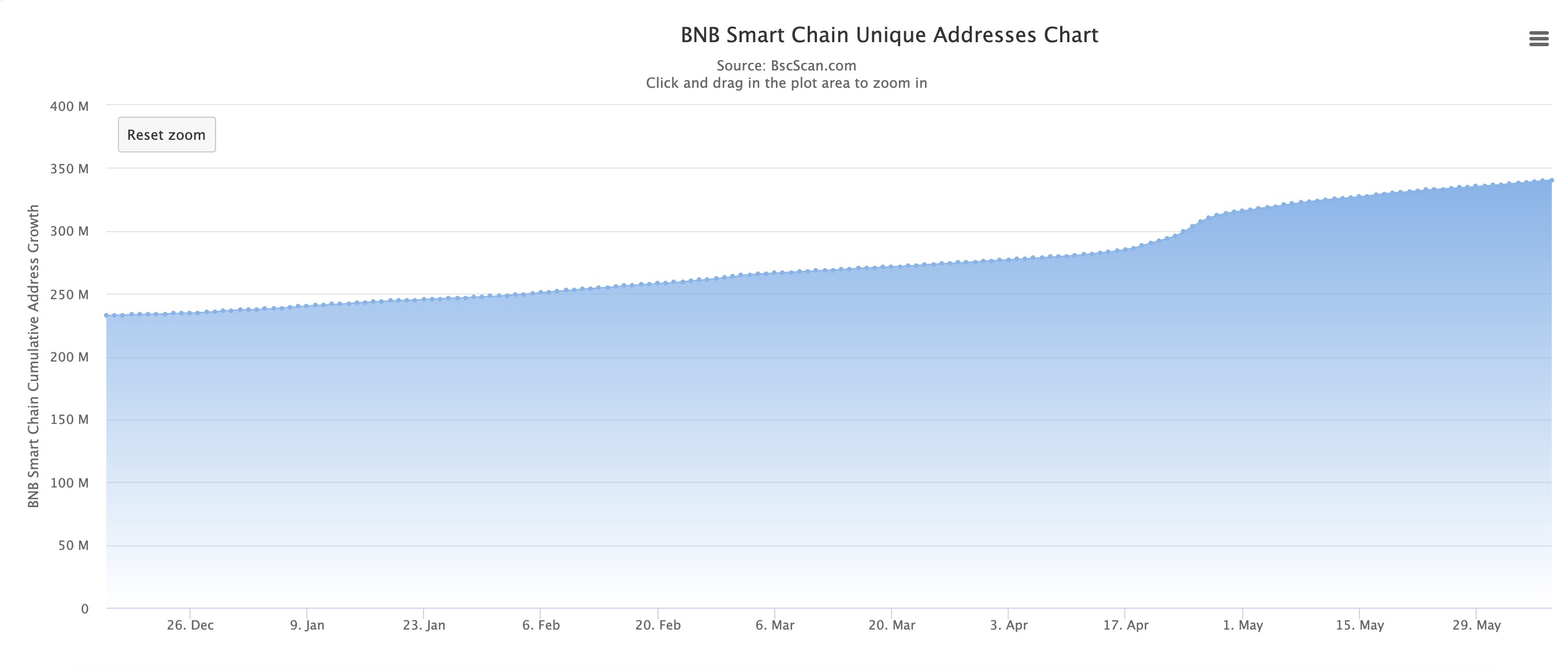

而BNB Chain浏览器数据显示,近几个月来BNB Chain链上交易开始持续活跃。截至6月8日,BNB Chain的总交易笔数已回升至406.4万笔,较年初上涨了80.2%。同时,从地址数来看,2023年至今增加了超1.1亿个,涨幅约为47.8%。

另外,BNB Chain的每日Gas费消耗也出现持续增长,较年初增长了53.1%,侧面印证了其生态呈现出活跃状态。而最近币安还推出新的Gas Grant计划,将每月向合格项目提供20万美元Gas费激励,或将吸引更多项目加入。

值得一提的是,今年4月,BNB Chain开发团队推出了推出的去中心化存储基础设施BNB Greenfield并已上线测试网“Congo”,将于今年Q3启动主网。作为BNB Chain生态系统的数据和存储层,BNB Greenfield的推出将进一步刺激BNB Chain生态的增长和繁荣。此外,BNB Chain预计将于6月12日进行“Luban”硬分叉(BEP-126、BEP-174和BEP-221)升级,将为用户打造更快、更安全的网络,用户体验的优化意味着将反哺BNB Chain的生态体系。

当然,和普通用户关系最直接的还是币安上线的资产是否能真正带来价值。“BRC20、Meme等各种乱涨,各类价值币却已无人问津了。”加密熊市之下,动辄几十倍回报率的山寨币受到资金追捧,这也让不少信奉价值投资的“古典玩家”一度焦虑。而“散户革命”背后原因主要在于,熊市环境之下资产大打折扣,投资者亟需更为稳定且丰厚的收益。

低价币更易捕获高涨幅

对于Meme等玩家而言,小资金博高倍数是参与的主要动力。除了高净值或机构用户,中小投资者也是市场的参与主体,这也让低价币成为他们情有独钟的板块,数据也印证了这一点。

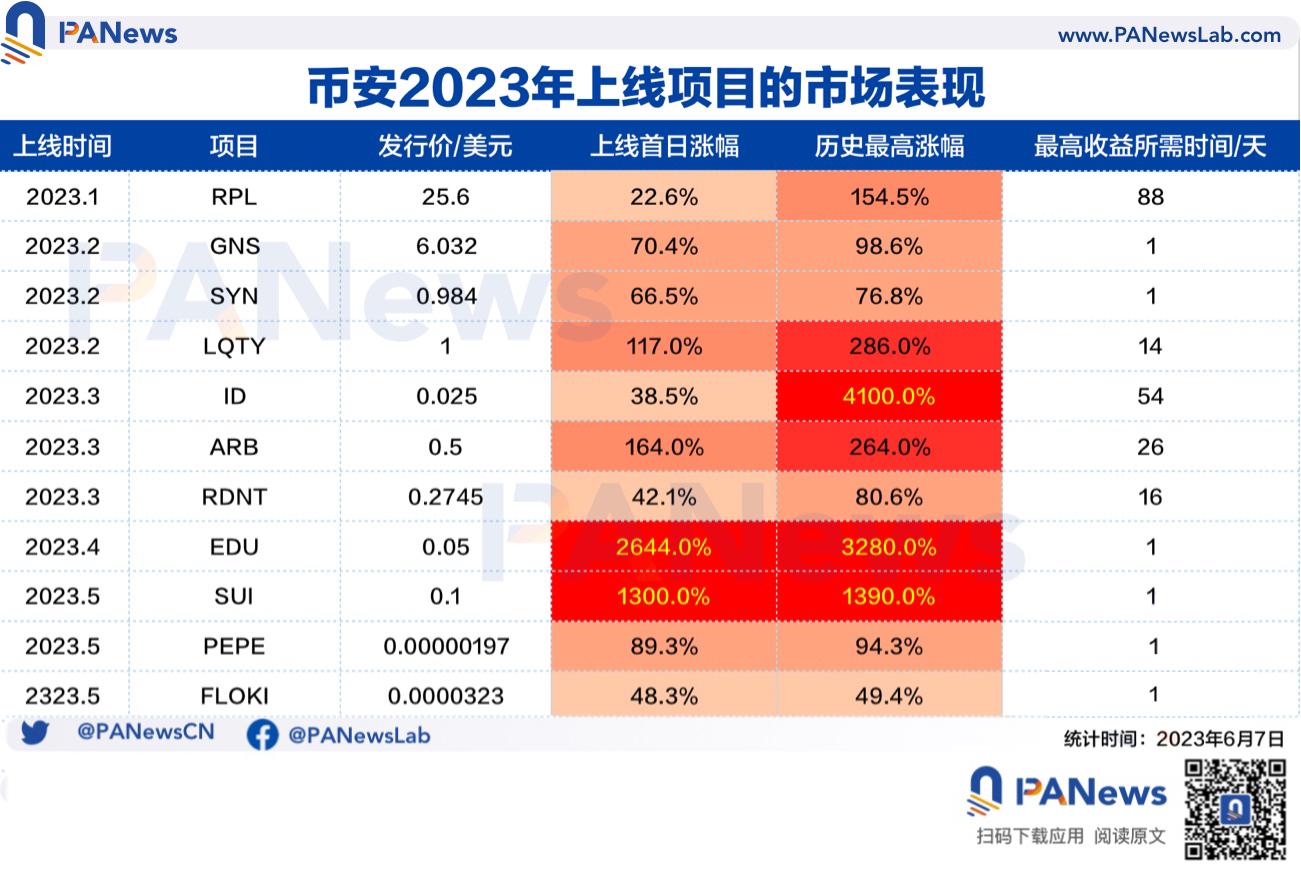

从币安2023年上线的11个项目(包含两个IEO)来看,发行价较低的项目所获涨幅相对较高,比如ID和EDU等,这也在一定程度上说明单价低的项目号召力更强,更易受投资者喜爱。

当然,整体来看这些上新项目均展现出不错的市场回报率。从首日收盘涨幅来看,这些项目的平均涨幅达383.9%,其中EDU、SUI和ARB表现最佳;从历史最高收益率来看,平均涨幅高达823.4%,特别是ID和EDU最高分别翻了41倍和32.8倍,且有83.3%的项目收益率领跑于同期的比特币;从盈利最高所需时间来看,用户平均持有17天就可以获得最高收益,且数天内创新高的项目占整体的58.3%。

由此来看,相比与Meme等高风险资产,币安在充当优质投资标的“看门人”角色的同时,还为用户普遍带来可观的收益。虽然自2022年12月的GMT后未能出现类似百倍效应项目,但币安的上币项目在熊市低迷行情之下收益率也是颇为亮眼的,且趋于为用户提供更为稳定的收益。

“币安上币的底层逻辑是尽量上项目方可以活得比较久,能给用户带来回报的项目,这里其实是投研能力和审美差异的差距,哪个平台长期能识别出合适的上币项目和时机,哪个平台的用户就能活得更长久,这是平台的核心竞争力。(对于)Launchpad项目,我们拿到什么价格给到用户,是我们能谈到的最低,所以用户IEO抢到基本都有得赚。但二级市场的价格不受我们控制,至于谁买到便宜筹码,谁抛早了,币安不做控制,但项目方必须按照公示解锁,币安也会监督。”币安联合创始人何一近期在社区表示。

熊市数十倍收益依旧存在

回顾以往币安上新市场表现,凭借出色的营销和头部交易平台的流动性,无论是对项目方的赋能,亦或是对用户的投资回报,币安曾经的“上币效应”都有目共睹。那么,当前熊市大环境下,我们从历年Launchpad项目及所持BNB的回报率,来看看币安的上币赚钱效应是否还在。

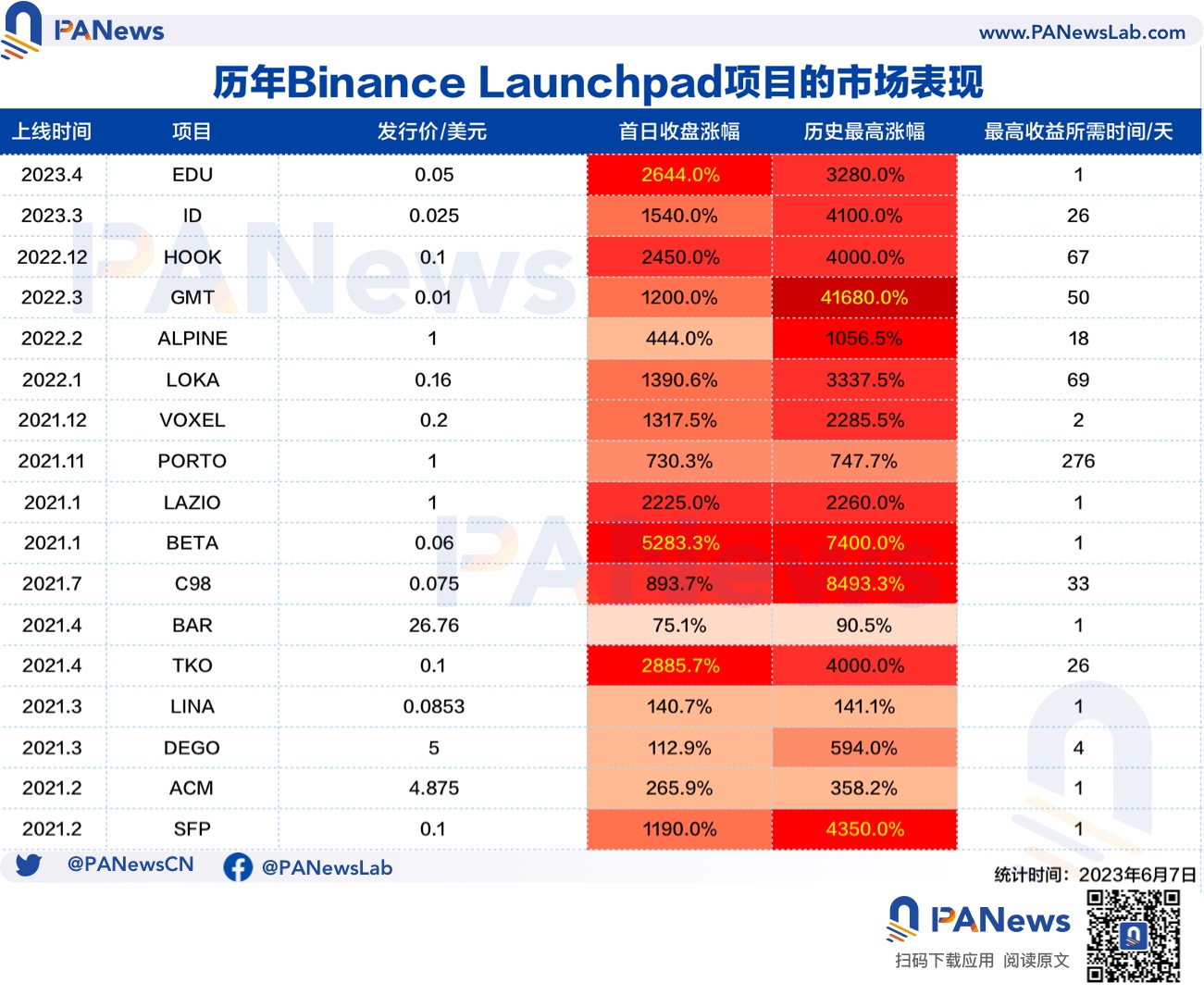

根据PANews统计(以USDT计价),币安Launchpad至今共上线了17个项目,大部分均实现了数十倍的回报率。从持仓成本来看,低价获得高涨幅的项目数量相对较多,包括TKO、C98、BETA、GMT和ID等项目更易让大部分投资者“情有独钟”;而从首日收盘涨幅来看,17个项目的平均涨幅达1458.2%,其中EDU、ID、HOOK、LAZIO、BETA和TKO表现最佳;历史最高盈利的均值则高达5186.7%,GMT、BETA和C98这三个项目回报率最高,特别是GMT的最高收益率高达416.8倍;从最高盈利时间来看,用户获得最高收益的平均持有时间为34天,其中在数天时间内创新高的项目占整体的52.9%。但从收益率要看,持仓时间维度较长的项目回报率相对更高。

而按照年度划分,从首日收益率来看,币安2021年和2022年上新数量相差较多,平均收益率却基本一致,均超1371%,而2023年虽然暂时仅上新2个IEO项目,但平均涨幅却处于领先,达2092%。另外,从历史最高涨幅来看,2022年的平均收益远超其他两个年度,超153.5倍,主要归功于百倍项目GMT,其次是2023年达3690%,且所需时间成本相对较低。币安Launchpad的上新数量也和市场的热度相符,熊市之下,虽然新项目层出不穷,但优质项目仍旧较少,上新频率也明显降低,并没有为了上新而凑数量。

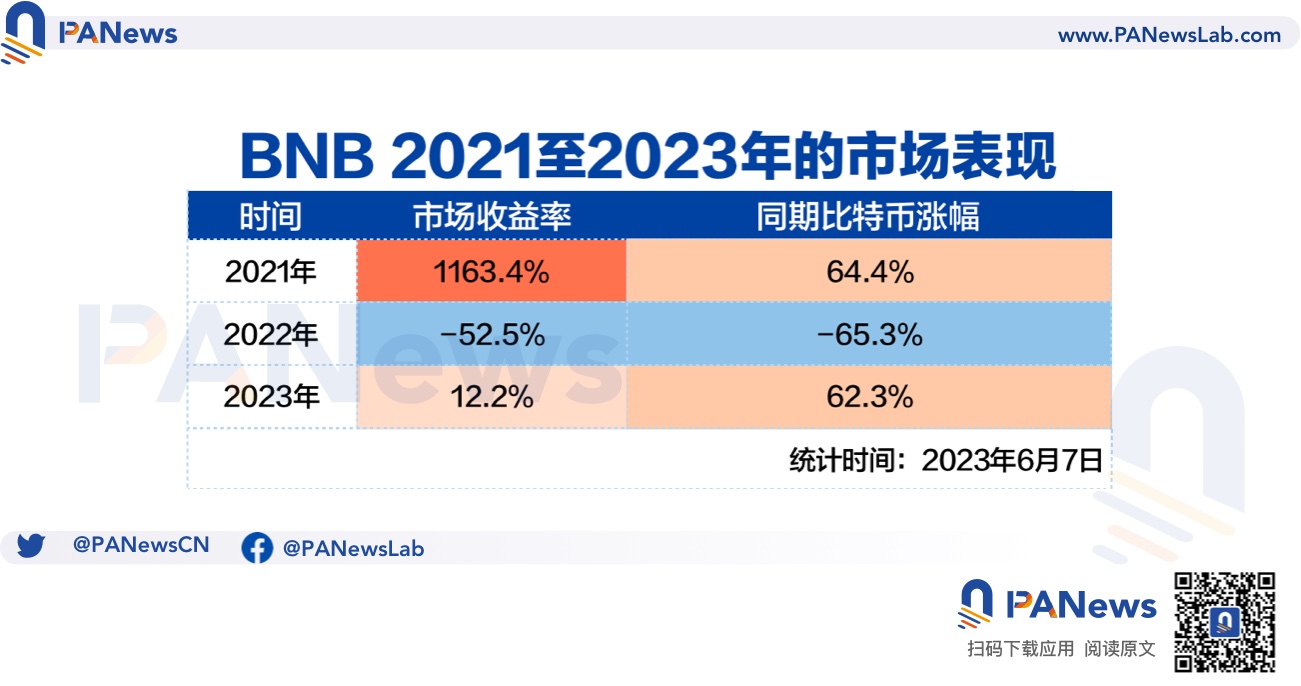

另外,根据币安Launchpad参与要求,用户投入额度是根据BNB的平均持仓确定,那么BNB的市场收益究竟如何?从数据来看,2021年BNB全年翻了超11.6倍,同期的比特币收益仅为64.4%;2022年市场开始走熊后,BNB全年下跌了约52.5%,比特币跌幅则超65.3%,相比之下BNB抗跌性更强;2023年至今BNB仅上涨了约12.2%,落后于比特币的62.3%,这背后与美国等国家轮番收紧对币安在内的加密交易所监管有关,BNB作为平台币或多或少也被波及。

但无论怎样,从整体来看,面对当前充满监管挑战的熊市环境,币安不论是从BNB Chain链上活跃度来看,还是从选品来看,不仅有着抗跌力,还具备吸引资金青睐的卖点。不难看出币安依旧能打,并且整个加密市场在经过漫长的冷静期之后,正逐步过渡到复苏阶段。