Sui生态数据与代币释放情况分析

Sui自5月3日上线以来,至今40余天。作为Move系公链的代表项目之一,Sui代表了与以太坊L2不同的发展方向。项目上线至今,争议不少,尤其是其代币发行方式和释放模型。有人认为会步ICP后尘,也有人认为可能类似2021年新公链。

目前,Sui的生态发展如何?近期内代币释放和需求如何?

一、链上数据

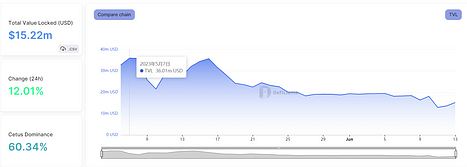

1. TVL

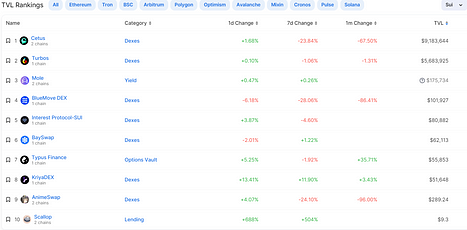

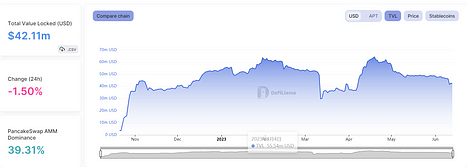

截至6月13日,Sui的TVL是1522万美元,其中,DEX Cetus占据了超过60%的TVL。在全部公链和二层中,该TVL排名在第54名。其峰值时TVL达到3601万美元,相当于下跌了50%以上。

对比另一个move系代表项目Aptos。Aptos当前TVL为4211万美元,上线至今最高到达约6500万美元,TVL排名位于34位。

2.交易量

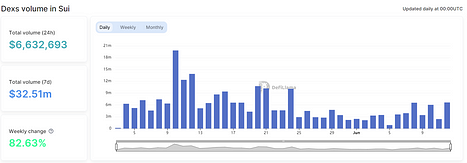

Sui上DEX的日交易量最高值发生在5月10日,超过1900万美元,此后下跌。6月份以来日交易量大多在300万至600万之间,交易量较低。

3.活跃度

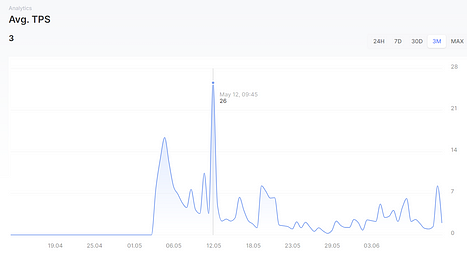

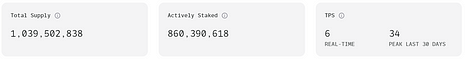

上线至今,总交易次数为1653万次,平均TPS*为3,总活跃地址数为85万个,活跃节点为104个。从下图可知,上线以来最高的TPS为26,出现5月12日,是Turbos IDO的日期。

*备注:这里的TPS指的是实际运营中的TPS,而不是理论可以运行的TPS。

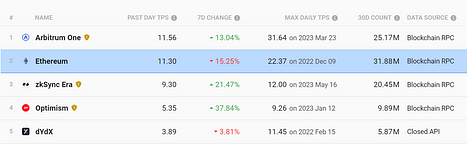

对比以太坊L2的TPS来看,目前,Sui实际TPS还很低。

从日活跃地址看,最高日活跃地址出现在5月20日,达到13万个,主要原因在于5月19日Cetus开放无许可池功能,meme项目进行全网空投。在平时的话,日活跃地址低于1万个。

4.跨链桥

目前,有3个跨链桥可以跨链资金到Sui,分别是Wormhole、kriya.finance和WELLDONE。不过,对于具体的跨链金额,跨链桥没有相应的数据看板,无法了解。

二、生态项目

截至6月14日,Sui官网上的sui.directory中一共收录了66个项目。这些项目属于项目方自行申报填写,有不少也还在测试中,尚未正式上线。

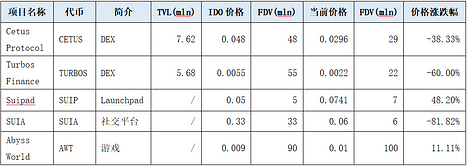

对目前已上线运营并发行了代币的项目做了一个简要梳理,基本情况如下:

可见,Sui上的生态项目上线后大多表现不佳。作为头部DEX的两个项目,均已破发。社交平台SUIA更是下跌了将近81.82%。Suipad表现相对较好,主要原因在于IDO时的定价比较低,FDV仅为500万美元。

Sui上的用户和资金都还比较有限,这导致Abyss World是在6月1日至4日进行IDO时,选择的网络是Polygon,而不是Sui。

三、代币释放与需求

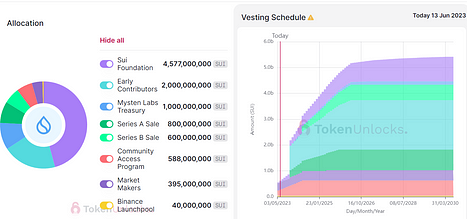

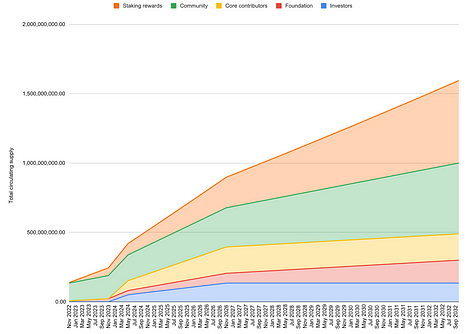

社区最为关注的是Sui的代币释放情况。这是来自token.unlocks的代币分配和解锁示意图,采用的是币安相关报告的数据。代币总量是100亿枚,初始流通量为5.28亿枚,流通占比5.28%。

在2023年5月至10月,Sui有两类释放,一类是此前参与交易所IEO发行的代币释放,另一类是质押节点所获得的激励部分代币的释放。

IEO价格是每个SUI 0.1美元,参与IEO的代币数量一共是4.5亿枚,公售时解锁1/13,此后每月解锁1/13,分12个月解锁完毕。据此,每个月约释放3461万枚代币。

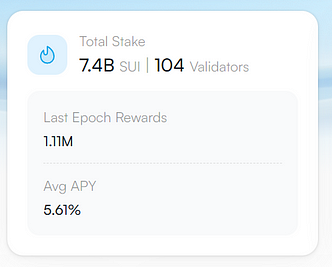

SUI代币节点质押可以获得代币激励,一共有10亿枚代币被用于节点质押激励。

在最开始的90个epoch(1 epoch=1天)中,每天将奖励111万枚SUI代币。此后每90个epoch降低10%的奖励。目前有大约74亿枚SUI代币质押在系统中,平均APY为5.61%。据此计算,这部分的代币流通量在上线后前三个月每个月增加3330万枚,在上线后第4至第6个月每个月增加3000万枚。

据此,IEO释放和节点质押激励释放,前三个月为6794万枚,占代币总量的0.67%,折合市值计算约为4755万美元;第4至第6个月为6461万枚,占代币总量的0.64%,折合市值计算约为4522万美元。

2023年11月,也就是Sui上线6个月之后,则会迎来大额解锁。当天解锁超过10亿枚,将会让流通代币翻倍。

而从代币需求端来看,根据上述链上数据和生态项目分析情况可知,交易冷清,用户稀少,短期内对SUI代币没有明显需求。

四、对比Aptos代币释放模型

对比move系Aptos,看看这两个项目代币释放的异同。

Aptos 代币总供应量(排除质押激励部分)为10亿枚,初始流通为1.3亿枚,占比13%。上线后第一年,每个月社区和基金会所持部分代币会解锁454万枚,占代币总量的0.45%,折合市值计算约为2800万美元。

上线后第二年开始,除了社区和基金会释放部分外,每个月核心贡献者和投资者部分也进入释放。第13至18个月每月释放2000万枚,占代币总量的2%;19个月至50个月,每个月释放675万枚,占代币总量的0.67%。

除此之外,Aptos还有节点质押激励。这一部分代币不在初始发行时所提及的10亿枚代币之中。当前,网络质押的最高奖励率(APY)为 7%,奖励率每年下降 1.5%,直到降至 3.25%。

目前,网络中共有8.6亿枚APT代币处在质押中,占比接近86%。可以看到,代币总供应量为10.39亿枚,这3950万枚属于节点质押激励后增发部分。Aptos上线大约8个月,则每月质押激励约为490万枚,占代币总量的0.49%。

可见,Sui与Aptos对比来看,都属于低流通、高通胀的代币。但是,SUI初始流通量比APT低,相当于APT的50%;前6个月每月的代币解锁数量较高,比APT高50%。SUI的第一次大规模释放的时间在上线6个月之后,APT在上线12个月之后;SUI采用了一次性释放,解锁当日有大量代币进入市场,而APT采用的是每月解锁,有一个缓冲期。

总体上,SUI在第一年要面临比APT更大的代币供应,APT的大量供应则是在第二年到来。

五、结论

从链上数据、生态项目来看,Sui用户不足、交易较少,还处在冷启动的过程中,需要通过持续的活动和建设,吸引用户和资金流入。

但是,结合Sui目前的运营活动来看,现阶段团队还是更关注技术端的建设,包括举行黑客松、在世界各地举行开发者活动等。暂时尚未启动用户激励措施。

与此同时,一方面,熊市环境下,资金和用户趋于保守。另一方面,以太坊二层也在持续发展,对于存量用户而言,资金从以太坊进入二层,更为便利安全,因此,吸引了大量场内资金。两相对比,Sui吸引资金和用户的难度增加。

从代币经济模型来看,对比同为Move系公链的Aptos,Sui代币释放压力集中在第一年。在需求不足的情况下,匹配如此大的代币供应,导致SUI代币面临较大的抛压。