贝莱德“顶风”申请比特币ETF,为何加密社区反应消极?

作者:Jaleel、Jack,BlockBeats

编辑:Jack,BlockBeats

今晨,全球规模最大的资产管理集团之一贝莱德(BlackRock)通过子公司 iShares 向美 SEC 提交了现货比特币 ETF 的文件申请,引起英文社区的高度关注。根据申请文件,该 ETF 被命名为「iShares Bitcoin Trust」,其资产主要由代表该信托托管人持有的比特币组成,而「托管人」则是通过加密货币交易平台 Coinbase 进行托管的方式实现。

在近期 SEC 监管压力巨大,且多支现货比特币 ETF 未被批准的情况下,全球最大资管巨头的比特币 ETF 申请令人非常意外。Variant Fund 顾问、执业律师 Jake Chervinsky(@jchervinsky)在 Twitter 上写道:「SEC 多年来一直坚决拒绝批准现货比特币 ETF,这种态度已经根深蒂固。明知道 SEC 对此的消极态度,贝莱德却仍希望在纳斯达克上市比特币 ETF。我们每个人都应该知道这事儿有多重要,对吧?」

作为资产管理规模超过 10 万亿美元的资产管理公司,贝莱德管理的资产甚至远超日本 2018 年 4.97 万亿美元的 GDP。贝莱德、先锋集团、道富银行更是一度被称为「三巨头」,控制着美国整个指数基金行业。因此,贝莱德向美 SEC 提交了现货比特币 ETF 文件申请一事,引起了社区不小的热议。

贝莱德申请比特币 ETF,加密社区反应消极

尽管对于行业而言,贝莱德的现货 ETF 申请是巨大利好。但一些加密行业从业者似乎并不支持贝莱德申请现货比特币 ETF 一事。根据比特币现货 ETF 的规则,基金公司负责买卖与存储实物比特币并创建相应的 ETF 份额,以便在证券交易所交易。因此比特币 ETF 只是作为追踪比特币价格的资产,投资者购买比特币 ETF 相当于间接投资了比特币,其拥有的是可供交易的比特币基金份额,并非直接持有比特币。这在一定程度上违背了加密精神:「Your keys, your bitcoin. Not your keys, not your bitcoin」。

另外 BlockBeats 发现,对于贝莱德顶住监管压力的「逆势操作」,英文社区大多数人并没有将贝莱德的比特币 ETF 申请视为以往那样的积极信号。在 Twitter 平台关于此次比特币 ETF 申请的言论中,「传统金融巨头」、「金融精英」,甚至「窒息点行动 2.0"」等字眼频频出现。

知名 KOL AutismCapital(@AutismCapital)认为,贝莱德选择在美国证券交易委员会(SEC)的监管压力下推出 ETF,很可能意味着 SEC 可能正在进行一次清理行动。目标是清除加密领域的「低级别骗子」,以方便美国传统金融的「精英巨头」们按自己的规则重新搭建一次游戏平台。

Hsaka(@HsakaTrades)则在 Twitter 上罗列了几个传统金融巨头进军加密行业的事件,暗示了贝莱德申请比特币 ETF 的「巨鳄金融」属性:

-贝莱德申请现货比特币 ETF 的文件;

-索罗斯基金管理公司表示,TardFi 收购加密货币的时机已经成熟;

-Citadel 支持的加密货币交易所 EDX 将于今年晚些时候上线的传闻;

此前,索罗斯基金管理公司首席执行官 Dawn Fitzpatrick 在彭博投资峰会中发言称,加密技术被传统金融(TradFi)收购的时机已经成熟。Dawn Fitzpatrick 表示,加密货币将继续存在,目前对于现有的传统金融公司来说,这是一个真正领头行业的巨大机会。另外,Citadel Securities、Charles Schwab 和 Fidelity Digital Assets 在内的金融巨头,宣布启动加密货币交易所 EDX Markets,不少人认为这是华尔街在加密寒冬期间在数字资产方面取得进展的最新证据。

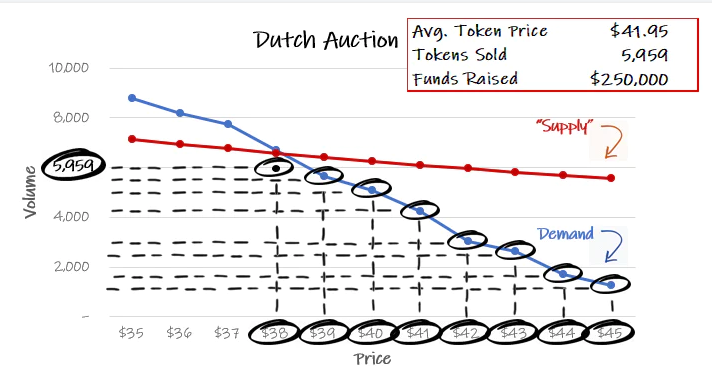

Scimitar Capital 合伙人 thiccy(@thiccythot_)指出,美国证券交易委员会已经批准了相当多的比特币期货 ETF,但却没有现货 ETF,目前在美国股票市场上交易的现货 ETF 资产管理规模很少。在 thiccy 看来,现货 ETF 是「垃圾」,美国证券交易委员会长期以来一直否认现货 ETF,理由是担心市场操纵以及「规模巨大的受监管市场」与受监管的交易所之间缺乏监督共享协议。「这种担忧是有一定道理的,因为 Coinbase 和其他美国交易所占比特币现货交易量的不到 10%。」thiccy 在推文中写道。

彭博社资深 ETF 分析员 Eric Balchunas(@EricBalchunas)认为,没有任何迹象表明 SEC 会批准申请,但鉴于贝莱德与他们关系密切,所以或许贝莱德是否知道些什么?另一个有趣的地方是:Coinbase 获得了托管权的胜利,但如果现货 ETF 获得批准,它将失去客户和交易成本的费用压力。想想看,当 ETF 是 1 个基点时,我为什么要向 Coinbase 支付每笔交易 40-100 个基点?

真正的正规军要入场?

贝莱德申请现货比特币 ETF 并非毫无征兆。早在 2021 年初,贝莱德 CEO Larry Fink 曾公开表示「看好比特币会成为全球性市场资产」,其固定收益首席投资官 Rick Rieder 随后也表示,贝莱德已经开始涉足比特币。

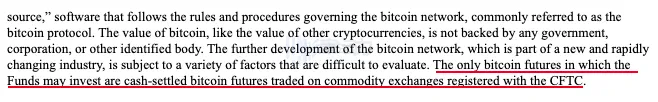

同年,贝莱德公司表示,其全球分配基金通过 CME 的比特币期货发行获得了一些比特币风险敞口。贝莱德旗下两只基金公司「贝莱德环球资产配置基金(BlackRock Global Allocation Fund)」和「BlackRock Funds V」在提交给美国证券交易委员会中的投资说明书(497 Prospectus)中表示,旗下的某些基金可参与基于比特币的期货合约交易。投资说明书还表示,并非所有的比特币期货合约都可进行投资,而是经过美国商品交易委员会(CFTC)注册以现金进行结算的比特币期货。

图源:BlackRock Funds V 497 Prospectus

有趣的是,除了在获得比特币风险敞口方面经验充足之外,贝莱德与 Coinbase 的合作也并非是头一回了。

贝莱德与「加密正规军」的过往合作:Coinbase 及 Circle

2022 年 8 月 4 日,贝莱德宣布与加密交易所 Coinbase 达成协议,为机构投资者提供加密货币,从比特币开始。而根据 Coinbase 的博客文章,贝莱德将使用 Coinbase Prime 来提供该服务,Coinbase Prime 将使其 Aladdin 机构客户获得加密交易、托管、主要经纪和报告能力。

同年 8 月 11 日,贝莱德推出了一项私人信托,为美国机构客户提供现货比特币风险敞口。该信托将提供给美国的机构客户,并将成为贝莱德的第一个直接接触比特币价格的产品。贝莱德在声明中表示:「尽管数字资产市场急剧下滑,但我们仍然看到一些机构客户对如何利用我们的技术和产品能力高效、经济地获取这些资产产生了浓厚的兴趣。」

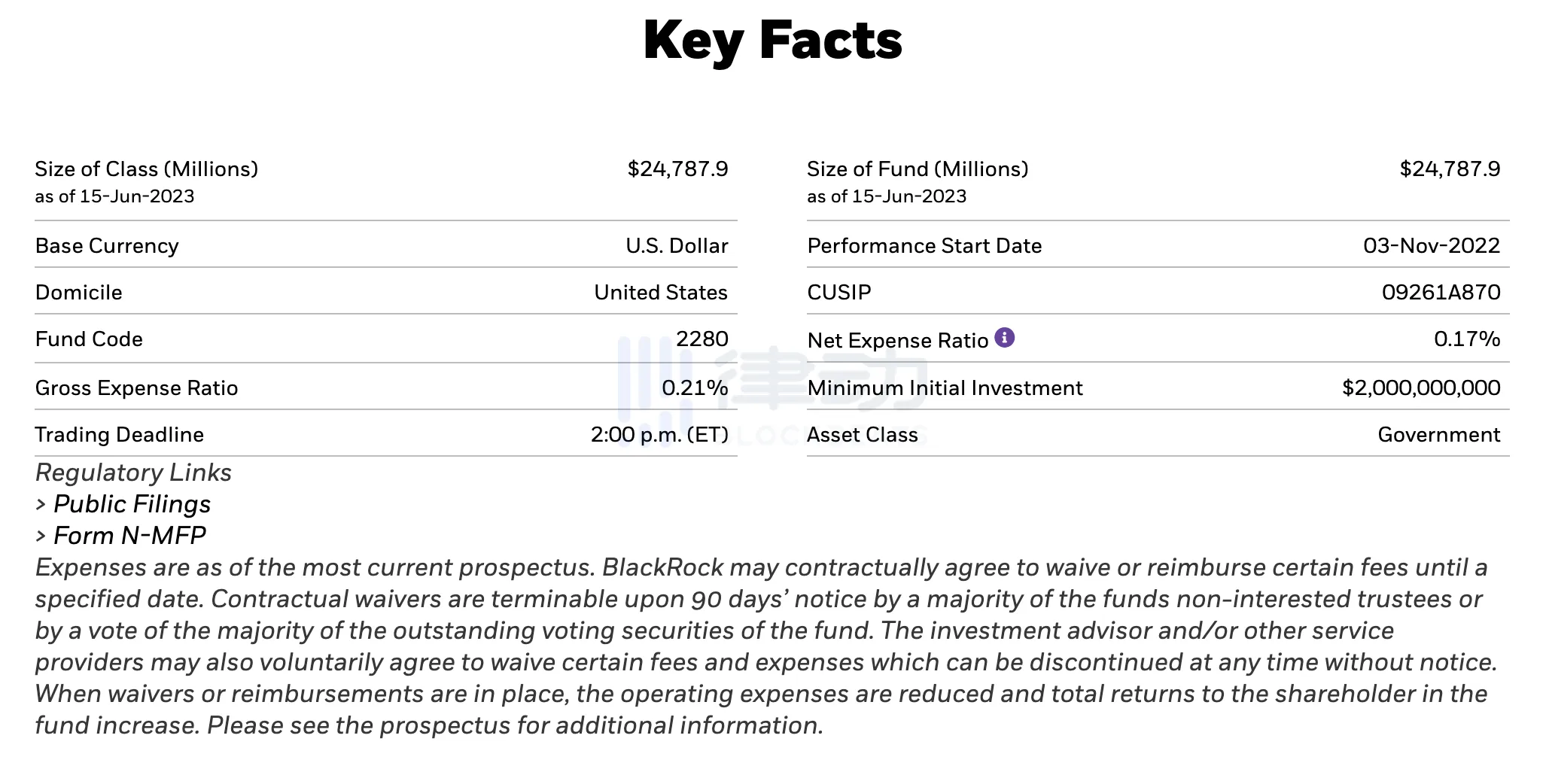

在 USDC 发行商 Circle 方面,贝莱德曾于 2022 年二季度参与 Circle 的一轮 4 亿美元融资,而 Circle 也将其储备金的绝大部分资金投资于贝莱德管理的政府货币市场基金「Circle Reserve Fund」。截止撰稿时,据贝莱德和 Circle 官方页面显示,Circle Reserve Fund 的资产规模已达到 247.87 亿美元,约占 Circle 储备金总量(285 亿美元)的 86%,其余资金将暂时保留为银行存款。

在今年 1 月,知名金融智库美国银行政策研究所(BPI)也发布研究文章指出,USDC 或将在贝莱德的帮助下变成一种「后门央行数字货币」」(Backdoor CBDC)。

研究发现,贝莱德已计划申请允许该基金使用美联储的隔夜逆回购(Overnight Reverse Repurchase Agreement Facility,ON RRP)。一旦获批,这意味着任何希望在美联储持有等量储备美元的人都可以通过购买 USDC 来实现这一目的,USDC 也将因此成为一种「Backdoor CBDC」,世界上任何人都可以通过 USDC 在美联储系统中进行 ON RRP。

而此前 BlockBeats 报道,近日 USDT 在 Curve 3pool 中遭遇的 FUD,抛售和套利双方采用的交易对正是 USDC。(相关阅读:《USDT 面临严重抛压,是做市商们在退出吗?》)

窒息点行动 2.0

在关于贝莱德现货 ETF 申请的讨论中,社区中另一流行看法就是「窒息点行动 2.0」(Operation Chokepoint 2.0)。知名 KOL 及连续创业者 Andrew(@AP_Abacus)在自己的推文中指出了贝莱德 ETF 申请的微妙时间:

-美国证券交易委员会起诉了四家大型的加密货币交易平台,包括 Gemini、Coinbase、Binance US 以及 Kraken。这意味着他们可能因为涉嫌违反美国的证券交易法规而受到调查。

-同时,美联储关闭了 Silvergate Bank 和 Signature Bank,这两家银行是知名的为加密货币业务提供服务的银行。

-再者,美联储正在决定是否批准对加密货币友好的两家银行 Custodia Bank 和 Protego Trust 的相关请求。

-而在这时,贝莱德却开始申请比特币 ETF。

自今年 2 月开始,关于美国权威欲加强监管的流言开始增多。首先是 Coinbase 首席执行官 Brian Armstrong 透露,有传闻称美国 SEC 可能会禁止面向散户的加密货币质押服务。接着,多个消息人士称美联储和金融监管机构正在采取大规模行动,对银行业施加压力,让加密企业无法得到银行账户,从而切断加密货币和银行的联系。

3 月,美国数家银行被迫破产清算。事后人们发现,被清算的几家银行,包括 Signature Bank、硅谷银行和 Silvergate Bank 都是对加密行业友好的银行。其中 Signature Bank 的日常业务中有很大一部分与加密行业相关。不少人相信,拜登政府现在正在执行一项似乎是跨多个机构的协调计划,以阻断银行与加密公司的资金通道,并将这一趋势称为「窒息点行动 2.0」。

「窒息点行动 2.0」的称呼来自美国司法部(DOJ)2013 年启动的一项计划,旨在打击欺诈和非法活动,如洗钱、贩毒等。美国政府通过对与高风险商户有业务往来的银行施加压力,来阻止某些企业获得金融服务。这项措施当时引发了一些争议,因为它导致了许多合法但被视为高风险的企业遭受严重的流动性危机,这项行动也被视为奥巴马时代一场,旨在取消合法但在政治上不受欢迎的银行业务的运动。

而在上述几家加密友好银行破产之后,美国加密企业在银行服务方面似乎变得「无家可归」。据 CoinDesk 报道,大多数银行,都对此问题保持沉默,还有银行明确表示,不愿意接纳加密客户。(相关阅读:《美国对加密行业展开「全政府」打击,加密资源正在逃离?》)

数字资产研究公司 ReflexivityRes 联合创始人 Will Clemente(@WClementeIII)在 Twitter 上表示,如果贝莱德的现货 ETF 申请获得批准,那么「窒息点行动 2.0」就极有可能是精心策划的。旨在驱逐加密原生公司,并引入与美国政府结成伙伴的大型传统公司,试图控制比特币和加密货币。

当然,这些观点均为社区单方面的猜测之词,并没有权威官方的文件作为实际证据。

贝莱德的现货 ETF 申请能通过吗?

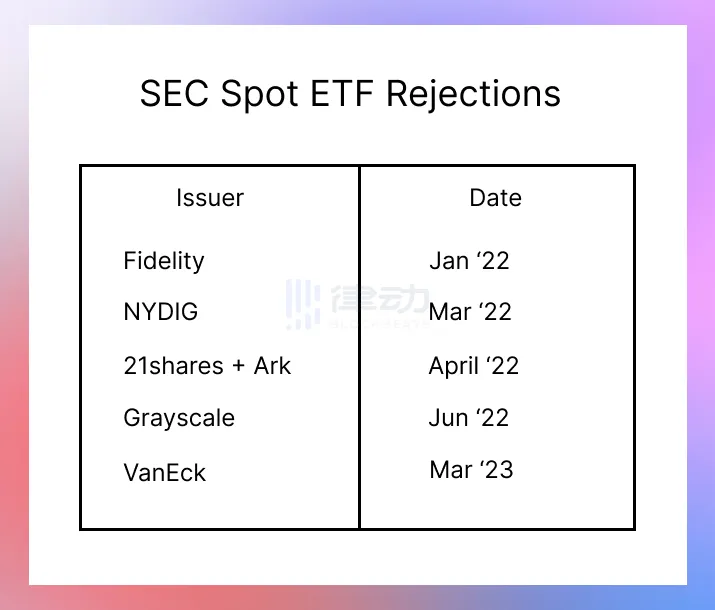

另外一个引发社区讨论的话题,就是贝莱德比特币 ETF 是否能通过。此前,SEC 曾批准了一些基于期货的比特币 ETF,但却从未批准过开设现货比特币 ETF 的尝试,其中包括 Jacobi Asset Management、Bitwise、Valkyrie、Kryptoin、SkyBridge、NYDIG、GlobalX Digital Assets、One River、WisdomTree 等。

去年 4 月,Cathie Wood 旗下的方舟投资管理公司和瑞士投资产品提供商 21Shares 曾试图在美国上市一只比特币现货 ETF,但遭到拒绝。随后两家公司于 5 月份重新提交了一份申请,又被二次拒绝了,拒绝的理由是「这只 ETF 计划上市的 Cboe BZX Exchange 未能证明其提案符合 SEC 所提出的防止欺诈和其他恶意行为的要求。」

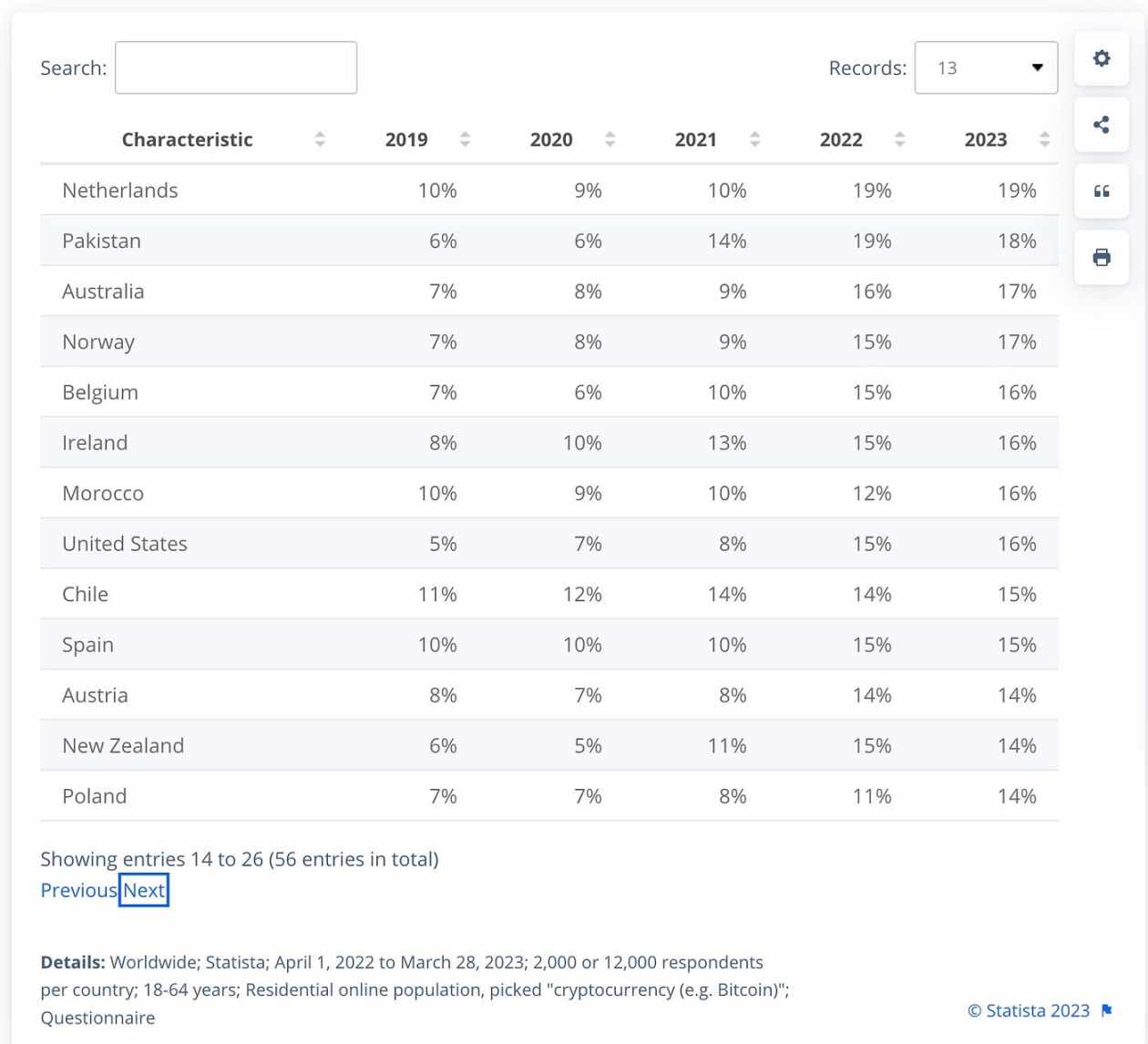

图源 @thiccythot_

2021 年 10 月,Grayscale 灰度也向美国 SEC 提交过 19b-4 文件,以申请比特币现货 ETF,希望将 GBTC 转换为比特币现货 ETF,同样被拒绝。SEC 委员 Mark Uyeda 在新加坡 ICI 全球资产管理亚洲论坛的间隙曾表示:「迄今为止我们收到了很多申请,这些都没有获得批准。」Uyeda 称,有交易平台提交的申请,SEC 会根据它们的「实际情况」予以考虑。

Grayscale 灰度申请被拒后,甚至与 SEC 在哥伦比亚特区上诉法院展开法庭辩论。SEC 认为,比特币期货 ETF 比现货市场更加抗操纵,并以此作为拒绝 Grayscale 现货 ETF 申请的理由之一。法官 Rao 对此表示了质疑:「SEC 需要解释它如何理解比特币期货与现货价格之间的关系,一种期货本质上只是一种衍生品。他们 99.9% 的时间都在一起,那在 SEC 看来,二者存在什么区别?」SEC 还辩称,「99% 的相关性并不等同于因果关系,期货数据仅指每日一次的价格,而非日内价格。在 SEC 看来,比特币现货市场无可争议是去中心化的,与仅在芝加哥商品交易所(CME)交易的比特币期货形成鲜明对比。」

迄今为止,SEC 尚未批准任何比特币现货交易所交易基金(ETF)上市。因此 VanEck CEO Jan 认为,投资者不太可能很快在美国看到比特币现货 ETF,或许在未来一年半内也无望在美上市。有趣的是,CustodiaBank 创始人兼首席执行官也发起了一个投票:

如果贝莱德比特币现货 ETF 的申请被批准通过了,那么您认为美国政府是?

1. 腐败的;

2. 尽职尽责且毫无问题的

其中,超 80% 的投票者都认为,如果这支 ETF 的申请得到通过将进一步反映出美国权威部门的腐败情况。

在「贝莱德的申请是否会被通过」的这个问题上,Scimitar Capital 合伙人 thiccy(@thiccythot_)认为,作为最大和最受尊敬的资产管理公司,贝莱德可能与 SEC 建立特殊关系。此外,共和党对 Gensler 的压力越来越大,SEC 或许会做出一些武断的决定。而在 thiccy 看来,如果贝莱德的 ETF 获得批准,将是对加密行业的巨大推动力。