Radpie:即将推出的RDNT的 “Convex”

Penpie$PNPIDO 开盘至今一度上涨 5 倍。Magpie趁热打铁宣布将继续以 subDAO 模式推出 Radiant$RDNT的 "Convex" -Radpie 在多重叙事的加持下,能否复制甚至超越 PNP 的收益?

本文将为你介绍 Radpie 机制、产品优劣势、叙事标签以及 Magpie 系 IDO 的参与方

A. Radpie 机制

简单来说, Radpie 之于 RNDT,类似于 Convex 之于 Curve。全链借贷协议、Layerzero 概念Radiant在流动性激励方面采取了限制措施,简单来说就是你需要间接锁仓一定的 RNDT 才能获取挖矿收益具体为你需要相当于存款金额 5% 的 dLP, dLP 即为一个 80%RDNT/20%ETH 的 Balancer 池子的 LP,一旦比例小于 5%,那么你就拿不到 RDNT 排放收益了。

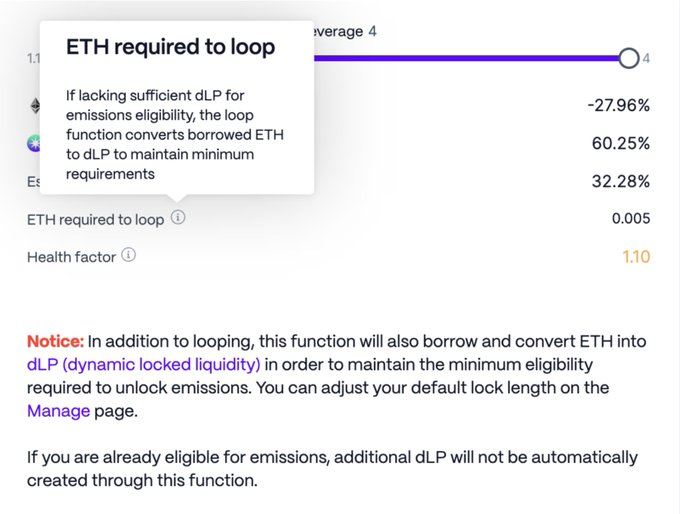

如果你使用了 RDNT 的一键 loop 功能,一旦你的 dLP 占比不足 5%,系统将自动帮你借钱买 dLP。

这样也给 RDNT 带来了比较好的持续性,毕竟你在挖 RDNT 矿的时候,其实你也在为 RDNT 提供长期流动性

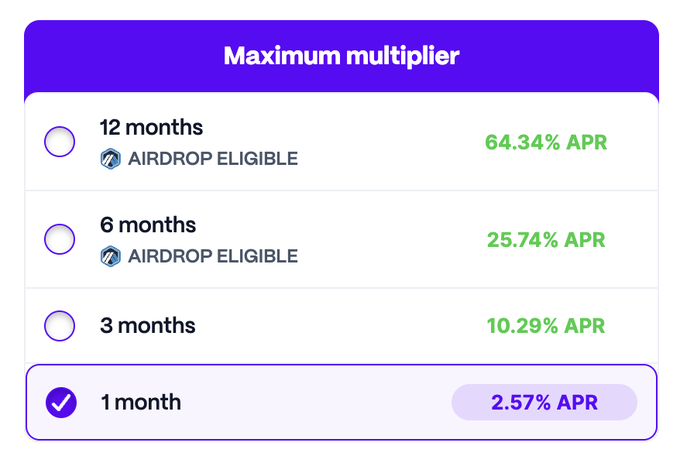

毕竟 dLP 是有锁仓时间要求的,而且锁得越长 APR 越高。

Radpie 所做的,就是募集 dLP 然后共享给 DeFi 矿工,让 DeFi 矿工不必持有 RDNT 就可以挖矿,这和 Convex 的共享 veCRV 其实是比较类似的。募集的 dLP 也会给予 mDLP 代币,跟 CRV 通过 Convex 转换成 cvxCRV 也是一样。

对于 RNDT 持有者而言,可以组成 dLP 后通过 Radpie 转换成 mDLP,持有 RNDT 头寸的同时享受高收益,逻辑和 cvxCRV 也是类似的,毕竟 dLP 内含 80% RNDT,价格变化与 RDNT 非常接近。对于 Radiant 项目而言,这也是好事,毕竟转换成 mDLP 后就永续循环锁定了,将部分 RNDT 直接送入黑洞中支持 RDNT 的长期流动性,此外也有助于吸纳更多的轻量级用户。

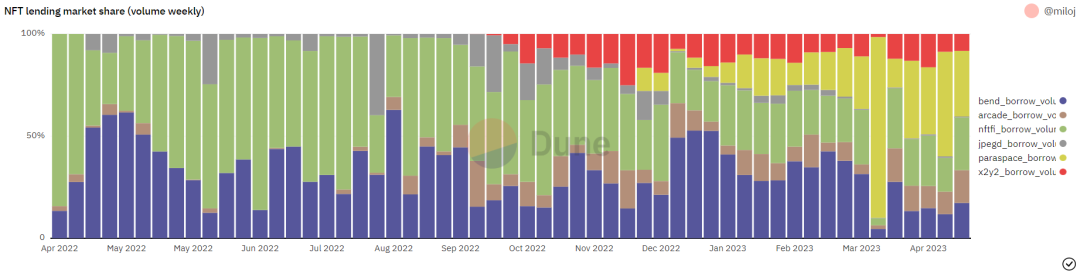

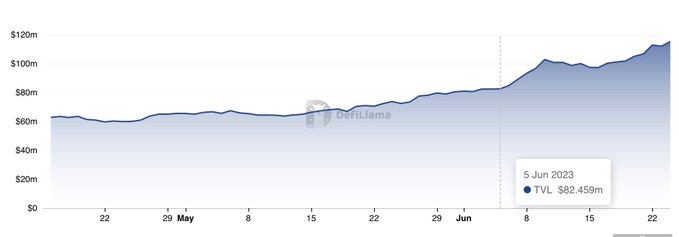

比如下图中Pendle 在 Pendle 系“Convex” 产品发布后开启了加速增长,Radiant 预计也会受益于此

美中不足的是,Radiant 不像 Pendle/Curve 一样由投票决定激励分配,所以缺少了贿赂收入这一块。

不过 Radiant 已经明确会持续 DAO 的建设,那么治理权在将来也有望获得更多价值,而持有海量治理权(dlp)的 Radpie自然也有望受益于此。

B.产品优劣势

和 Penpie 类似,Radpie 也是一个站在巨人肩膀上的项目,这样的项目上下限都比较明确。横向对比 Aura FDV 为 Balancer 的 35%, Convex 则为 Curve 的 14%。RDNT 身为一个 FDV 3 亿美元并且上了币安的项目,Radpie 的估值也有一定的可比性。按照 Magpie subDAO 一贯的风格,Radpie IDO 的 FDV 应当在 10M 以下,这样对于 IDO 参与者有一定的获利空间。

劣势就是 Radpie 不具有母 DAO Magpie 一样的横向拓展能力,不过其也将受惠于 Magpie 诸 subDAO 内外循环体系,这里请参见下一节的内容。

C. 叙事标签

LayerZero/ ARB 空投 / 超主权杠杆治理 / 内外双循环 / subDAO 将是 Radpie 的叙事标签

LayerZero,RNDT 是知名 LayerZero 概念币,Radpie 也自然将利用 LayerZero 实现跨链互操作性。

ARB 空投,RNDT DAO 已经决定将获得的 ARB 40% 空投给接下来一段时间新锁定的 dLP,30% 平均空投给接下来一年的存续的 dLP,而 Radpie 正巧赶上了这个时间点,有望参与瓜分这 2M+ ARB 的盛宴,这对于项目的启动很有有帮助。

超主权杠杆治理, 按照惯例将有大量 的 RDP 分配给 Magpie 财库,一方面这些代币带来的收益会分给 MGP 持有者,另一方面在 Radiant DAO 进行决策时, MGP 持有者也可以通过所控制的 RDP 来参与。

考虑到 MGP 在 RDP 以及 RDP 在 RDNT ,都是作为一个整体参与的,这其实自带一种杠杆。如果 MGP 投票给某一项,由于其占了大多数 RDP 份额,那么只要其他人不集体反对,基本就能通过,在 RDNT 的投票中,100% 由 Radpie 控制的 dLP 也将投给这一选项,这就是超主权杠杆治理的精华所在

内外双循环,这是 Magpie 在治理权赛道下使用 subDAO 模式扩张产生的独有体系。

举个简单的例子,mdLP/dLP 的交易对大概率将部署在 wombat ,通过向 vlMGP 持有者贿赂来获取更多 wom 激励排放。如果未来 mDLP 上 Pendle 的话, 那么就是 Radpie 来贿赂 Penpie。

这些排放的代币还是留在 Magpie 体系中,这就是所谓的内循环,肉烂在锅里,减少对外净支出。

而外循环指的是,通过多个项目之间实现资源共享,来降本增效。比如 Ankr 通过 Penpie Bribe 获取 Pendle 激励,那将来如果 Radiant 开放 Bribe 了,自然也好谈。

subDAO,不难看出超主权杠杆治理和内外双循环体系,都建立在 Magpie 通过 subDAO 模式进行扩张带来的基础上。除去以上两条外,subDAO 其实还有其他好处,其一在 Rug 漫天的当前,做项目最重要的就是信誉,subDAO 模式可以继承母 DAO 的信誉;其二是相比直接整合,提供独立代币能够充分发挥 Tokenomics 的优势实现增长;其三是给市场提供了更多赌具,确保母项目能够跟上多数叙事。

D. Magpie 系 IDO 的参与方式

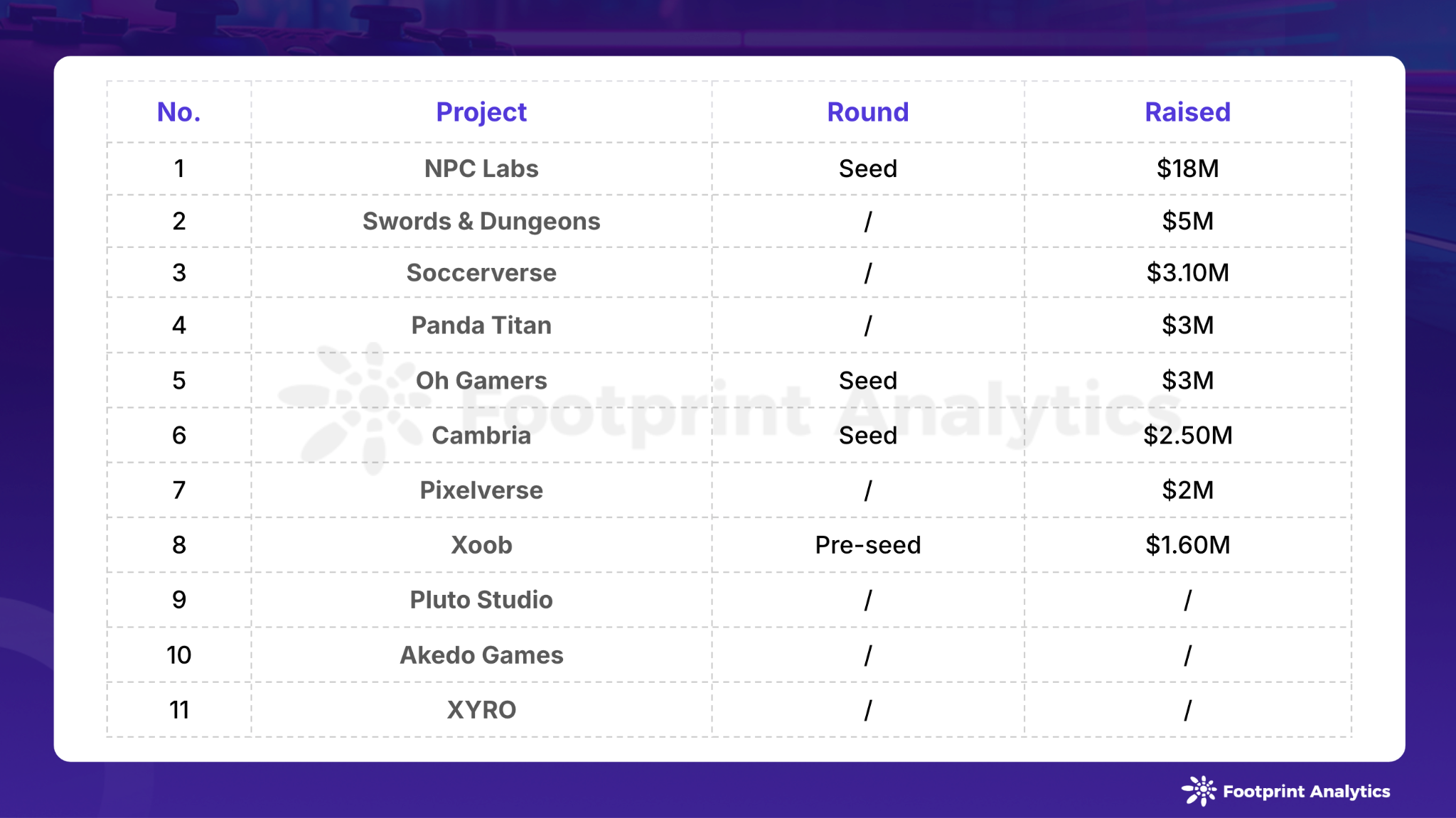

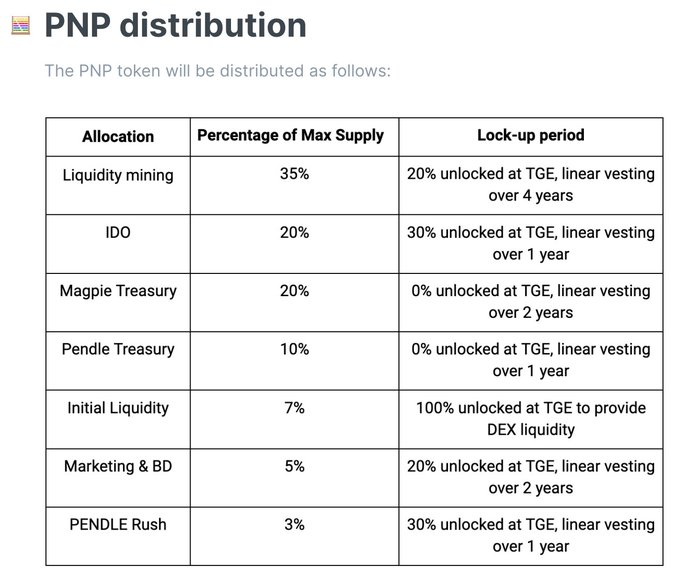

在 Penpie 中,IDO 份额是如此分配的

- 35% – xGRAIL 持有人

- 30% -mPENDLE 持有人

- 25% – vlMGP 持有人

- 10% – Penpie LP 提供者

以此类推,今后 Magpie 系 IDO 的参与方式可以分为:

长线的参与方式,就是买入并持有 vlMGP ,这样预计可以参与 Magpie 今后所有 subDAO IDO。不过这种模式受 MGP 价格波动影响大,请充分 dyor

短线套利式的参与方式,通过币安抵押借入 RDNT 或者做空合约对冲,参与 mDLP Rush 活动将 DLP 转化为 mDLP ,一边拿 RDP 空投,另一边拿 IDO 份额。如果你对基础层代币(RDNT)有持有欲望的话,也可以直接买入参与 mDLP Rush。

需要注意的是,mDLP/DLP 如同 cvxCRV/CRV 一样是软性挂钩而非强制挂钩,不一定能在你退出的时候保持 1:1, dyor dyor!

另外 Launchpad 平台自然也可以分到一部分福利,但实话说这种低估值项目通过 Launchpad 平台募资意义不大。

PNP 估计有考量通过 Camelot 吸引流量和接触 ARB 社区,帮助 Magpie 在 Arbitrum 打出名头的考量,那么 Radpie 似乎已经并没有这个必要?

Pancake/ Camelot 自然是可行的候选者 (Camelot 其实也没那么合格了🤣),但是如果没有合适条款的话,也没理由分一杯羹出去,所以这块的不确定性还是比较高。并且 Cake & Grail 盘子比较大,套利收益可能比较小,不确定性因素倒是挺大。

总结

Radpie 就是 RDNT 的 Convex,最大的优势就是估值低 + 背靠大树好乘凉, Rapie 有着 LayerZero/ ARB 空投 / 超主权杠杆治理 / 内外双循环 / subDAO 五重叙事标签。 IDO 参与方式多样化,长线和短线皆有适合的方法