前高盛员工深度分析:Waves 的「稳定币套娃」是否又是一个庞氏骗局?

,随时随地阅读更多区块链即时快讯和深度好文。

原文标题:Waves 的「稳定币套娃」:「俄罗斯以太坊」叙事背后的新庞氏骗局?

Waves 团队通过推高 WAVES 价格发行更多的 USDN,并在 Vires 平台借出 USDC/USDT,再用其进一步推高 WAVES 价格,循环往复。

撰文:0xHamZ,前高盛员工

编译:杨树

Waves 是加密领域最大的庞氏骗局,它以 35% 的利率借入 USDC 来购买自己的代币 WAVES,从而操纵了价格飙升,而 WAVES 需要持续的市值增长来保持系统的稳定,这注定它最终将会崩溃,USDN 也将脱钩。

WAVES 是 Layer1 区块链,它的主要应用场景是用来铸造其原生稳定币 USDN,可以将 WAVE 与 LUNA、MKR 进行比较,而 USDN 就是对应的 UST、DAI。

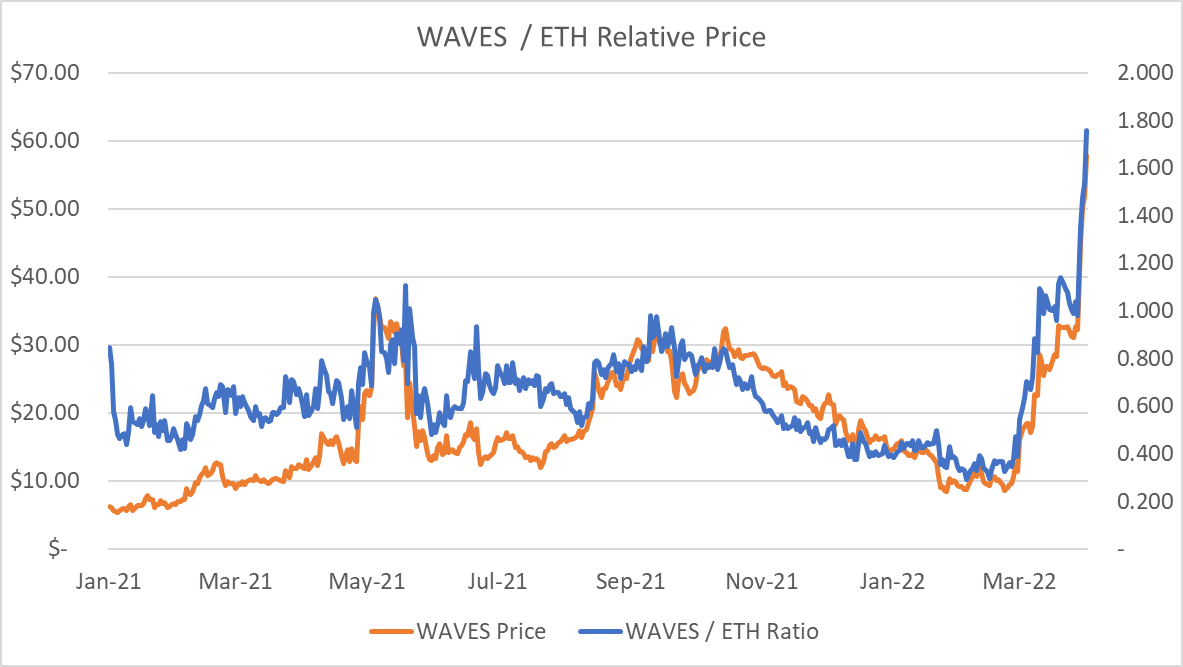

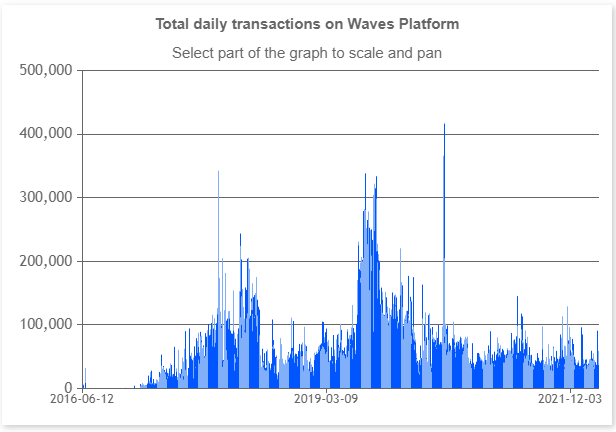

WAVES 的市值在两个月内增长了 6 倍,最初的催化剂是关于 **WAVES 是「俄罗斯以太坊」**的说法,尽管关键绩效指标为 0,但它的表现远远超过以太坊。

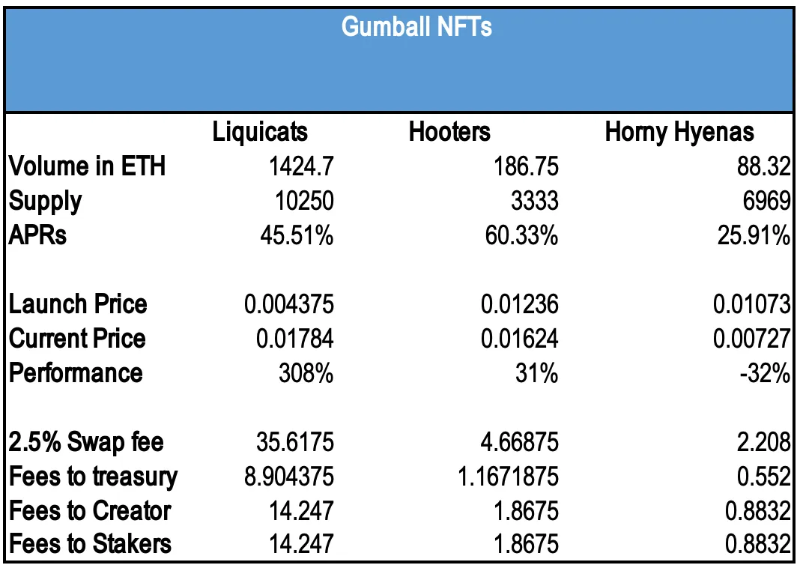

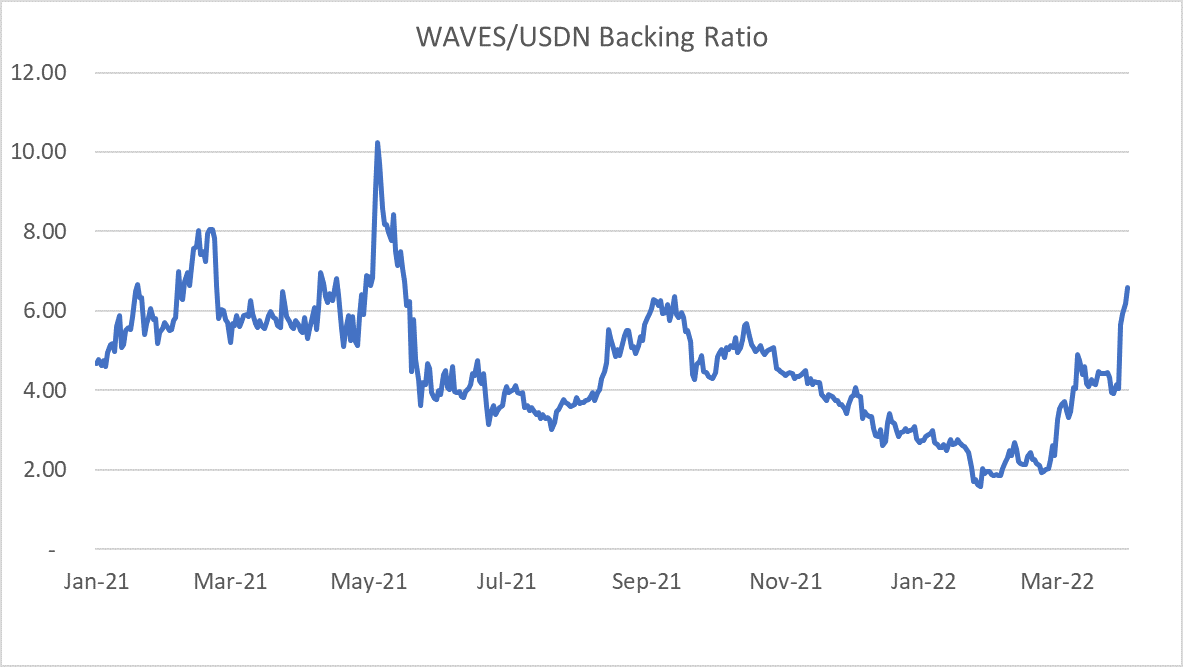

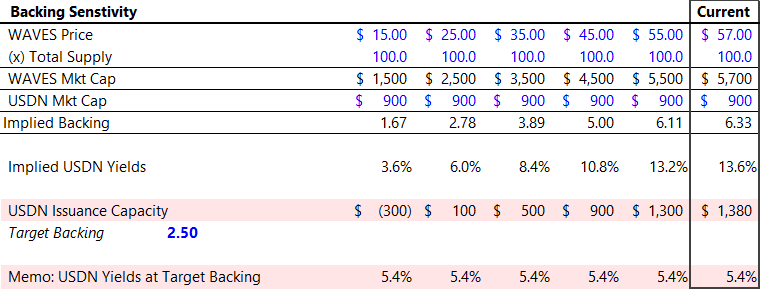

WAVES 需要增加市值,这样才能发行更多 USDN。所以了解它生态系统的健康状况的话,可以通过观察 WAVES 与 USDN 的市值之比,这个比率告诉我们可以发行多少 USDN。

下图我们可以看到,一旦该比率达到 2.5 倍(这是最低目标),USDN 供应就会萎缩。

WAVES 价格上涨,就可以帮助 Waves 不断提升发行 USDN 的能力。

假设二者比率为最低目标的 2.5 倍,那 WAVES 就可以多发行 13.8 亿美元 USDN,同时在这个目标下,USDN 的收益率将达到 5.4%,而 AAVE 的 USDC、USDT 供应利率为 3.5%。

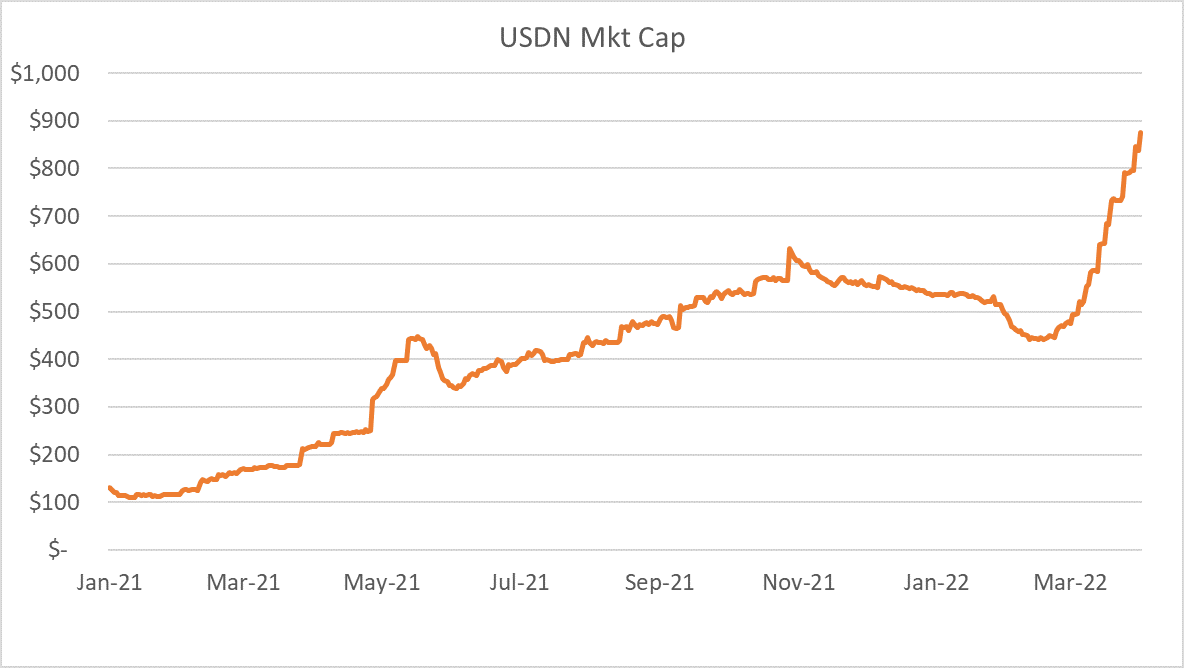

我们最近看到 USDN 以历史上最快的速度进行铸造,在过去 4 周内,USDN 从 4.75 亿美元增长到 8.75 亿美元,增长了 85%,而 DAI 同期则是下降。

为什么会有人想持有 USDN?

USDN 由 WAVES 提供支持,而 WAVES 的原生质押率为 3.13%。

所以 USDN 收益率= WAVES 原生质押率 x 支持率,也即目前 USDN 收益率为 3.31% × 6.60 = 21.8%。

但随着发行更多的 USDN,收益率将下降,为了保持发展势头,WAVES 的市值需要持续增长,一旦支持率开始下降,USDN 的收益率就会下降。

6.60 倍条件下的收益率为 21.8%,而在 2.5 倍的利率下,收益率就会降为为 5.4%,在这种收益率较低的情况下,资本外逃的风险就开始凸显。

我们来具体了解一下 WAVES 团队是如何利用杠杆来制造大规模供应短缺的,详细流程为:

在 Vires 上存入 USDN;

在 Vires 上借出 USDC;

将 USDC 转移到 Binance;

使用 USDC 购买 WAVE;

将 WAVE 交易转换为 USDN;

如此操作,周而复始,这在链上是可以跟踪的。

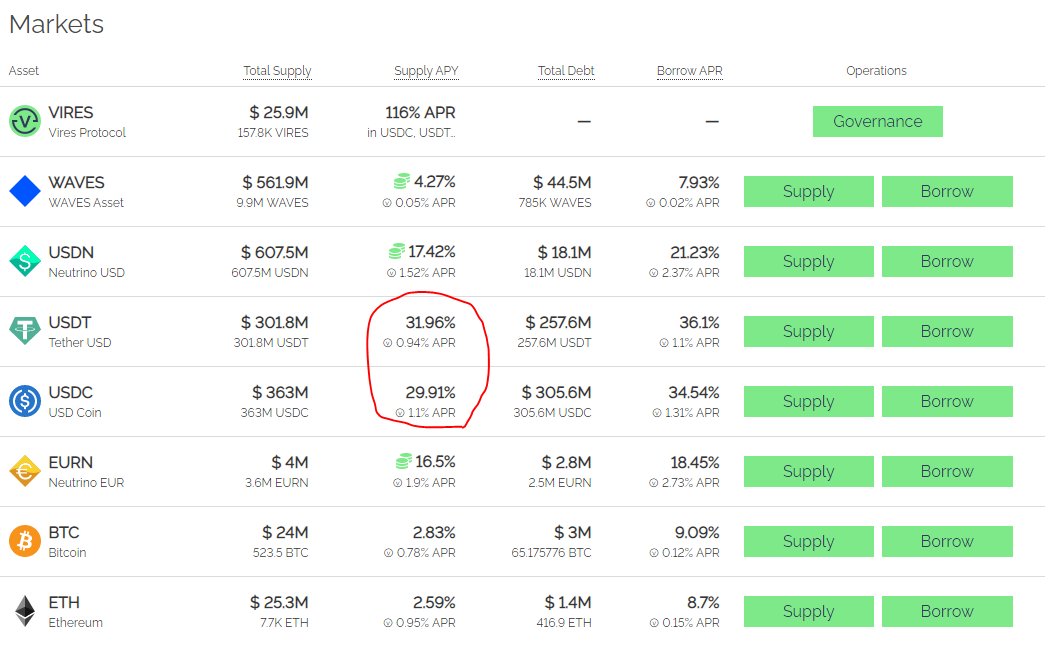

Vires 在 WAVES 协议中的地位相当于以太坊中的 Aave,而该平台目前持有 6.07 亿美元的 USDN,占 USDN 总流通量(8.75亿美元)的 70%。

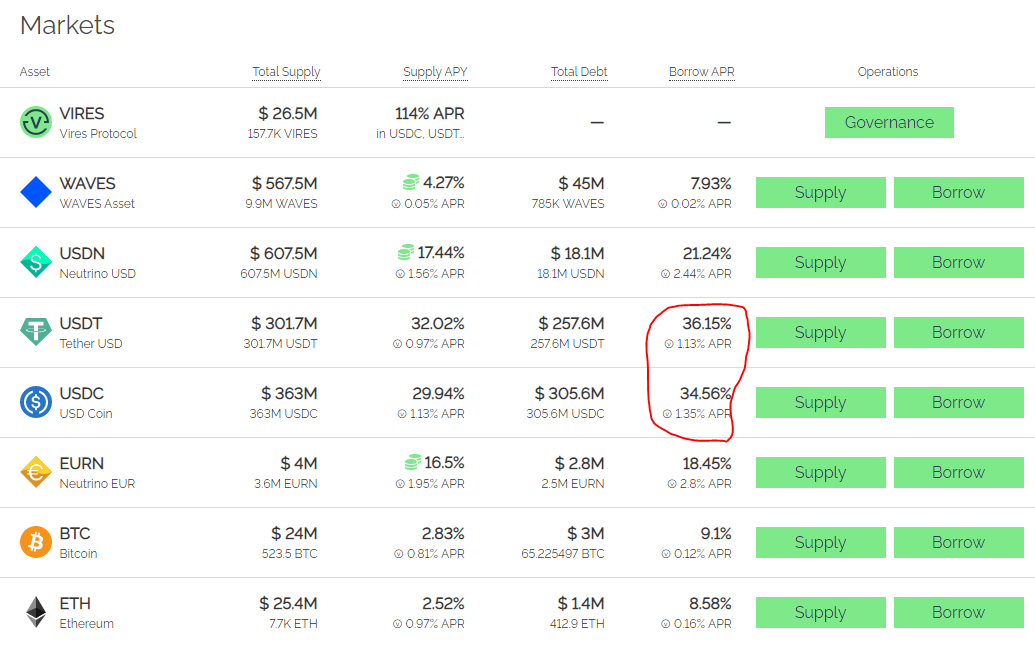

此外 Vires 还允许 USDC/USDT 的借贷交易对,且平台上 USDC 的供应利率目前是 30%,与其他货币市场协议相比,这是 USDC 市场上最大的供应利率奖励。

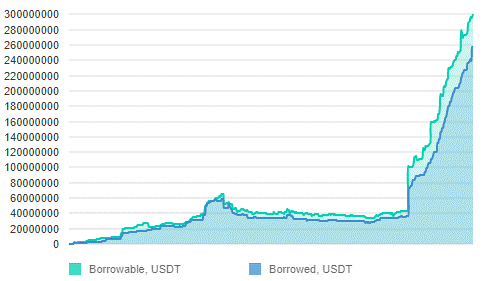

过去两个月,Vires 平台上的 USDC/USDT 的借款变得十分疯狂,借贷利率高于任何其他区块链网络上的利率。

谁在借钱,为什么?

Waves 一直在借入 USDC 或 USDT,并兑换为 USDN:

Waves 团队先发送 USDC、USDT 到 Binance,并购买 WAVE,然后将 WAVE 转移到他们的钱包中,铸造更多的 USDN,然后再在 vires 上抵押 USDN,从而能够借到更多 USDC、USDT,循环重复。

在整个过程中,Waves 必须吸引 USDC、USDT 到 Vires,从而借入新铸造的 USDN。

没有人会把钱借给用 USDN 抵押的人,因此 Waves 必须提供高于市场的价格来激励 USDC、USDT 存入该平台

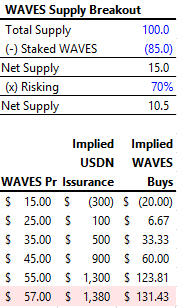

没有硬通货存入 = 没有杠杆效应。WAVES 代币有 1 亿枚的供应总量,其中 85% 的 WAVES 被抵押,只留下了约 1600 万枚的「可交易」WAVES 代币。

交易所需要营运资金、一些持有人不会出售等等因素都需要考虑,我们假设这些在 1600 万枚的「可交易」WAVES 代币中占去了 30%,那就又降为 1050 万枚,而当可交易供应只有 10.5% 时,就会很容易操纵市场的价格上限。

Waves 可以在降到最低支持目标(2.5 倍的 WAVES/USDN 市值比)之前,再发行 13.8 亿美元的 USDN,然后这 13.8 亿美元继续买入 1050 万枚的「可交易」WAVES,就意味着 Waves 可以将每枚 WAVES 推高到 131.43 美元,这就是波浪式庞氏骗局——会先壮大,然后萎缩。

但要做到这一点,就需要使用提线木偶 —— 将 USDC 存入 Vires 借贷平台,因为没有人会用 USDN。

这就是为什么 WAVES 会存入 USDN 借入 USDC ,也正因如此,Waves 的这个操作受到 USDC 供应池的限制,我认为这是合理的,不会是一个大问题。

一旦 USDN 达到最低支持目标(2.5 倍的 WAVES/USDN 市值比),USDN 的发行最终据将逐渐减少,也就不再有目前程序化的 WAVES 购买循环。

而这意味着迅速的死亡,因为如果 WAVES 价格下跌足够多,那 WAVES 的市值可能低于待偿付的 USDN 市值,这将意味着 USDN 将资不抵债,并最终脱钩。

如果 USDN 真的实质性脱钩,那 USDC 在 Vires 借贷平台上的空头可以清算 8.75 亿美元待偿付 USDN 中的 6.07 亿美元。

这将是世界末日,所以我称这个平台为庞氏骗局,因为它是由借来的钱支撑起来的,没有有机活动。

我们只需查看一段时间内的交易数量统计。

每两天在美国东部时间晚上10:00 – 12:00:

铸造发行 USDN;

Vires 借入 USDC;

买入 WAVES,推高价格;

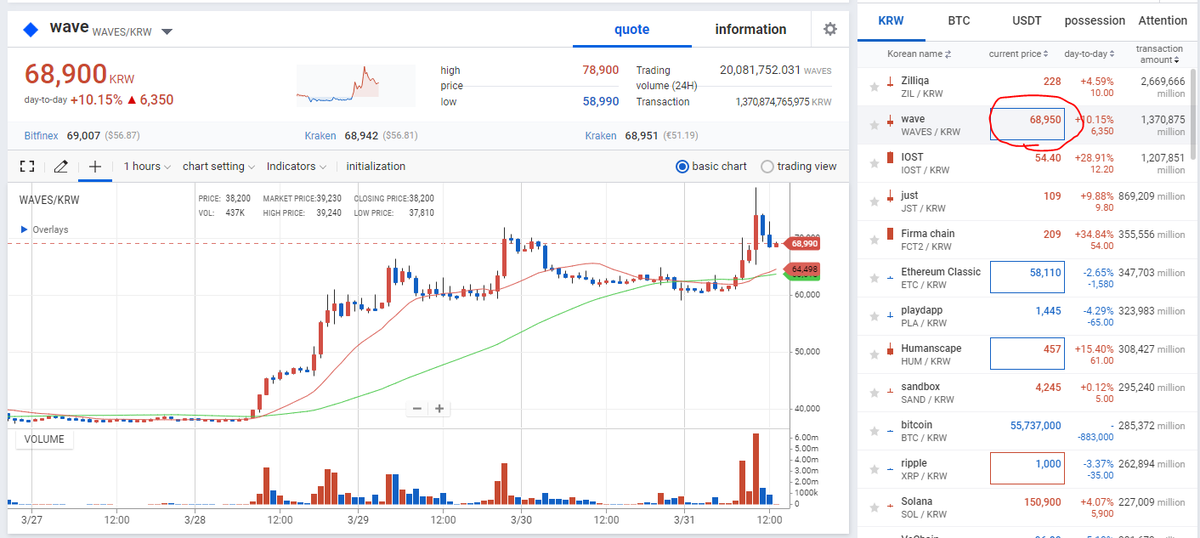

这种高交易量/高价格的走势,诱使短线交易者在极小止损的情况下做多,而韩国交易所一直是 WAVES 的主要交易场所。

庞氏骗局还在继续。

总结来看:

WAVES 没有吸引力;

WAVES 的价格最初是基于「俄罗斯以太坊」的叙事;

Waves 团队通过推高价格发行 USDN,并在 Vires 平台借出 USDC;

团队一直在不顾一切地借钱;

附带链上数据证明:

借入 USDC、借入 USDT;

将 USDC、USDT 转移到以太坊网络;

转移到币安并购买 WAVES 这一步没有办法跟踪;

将 WAVES 从 Binance 转移到 WAVES 钱包;

铸造 USDN;

抵押供应 USDN 借出其它稳定币;