一文看懂TapiocaDAO:在LayerZero解决DeFi流动性碎片化问题

DeFi仍是整个行业的根基,但流动性碎片化的问题是当下DeFi板块要面临的重大挑战。针对该问题,当下常规的解决方案大多是采用跨链桥、中间链以及多链Dapp等策略,这些策略有好有坏。除此之外,还有一种解决方案就是本文所讲的TapiocaDAO,其所采用的全链LayerZero方案;事实上,该方案也并非TapiocaDAO首创,此前Wormhole便是该方案的代表之一,只不过去年遭遇了黑客攻击,损失金额高达3.26亿美元。

但我们不应该将Wormhole的失利视为全链LayerZero方案的失利。TapiocaDAO对于全链LayerZero方案有着自己的认知和技术优势。以下为TapiocaDAO的详细介绍,通过阅读下文,或许我们能对TapiocaDAO本身和要做的事情有更清晰的了解。

本文来源@DewhalesCapital,veDAO研究院已获得中文转载授权。

原文链接:

TapiocaDAO项目介绍

链接:

本文分为两个部分。我们将从第一部分开始,深入了解Tapioca基础设施的细节:

-

Singularity

-

Big Bang

-

YieldBox

-

twAML

-

DSO

-

PearLayer

请记住:这些不仅仅是随意的术语。它们是TapiocaDAO独特的DeFi生态系统的构建模块,每个模块在创建无缝连接的金融中心中发挥着独特的作用。 TapiocaDAO的目标是解决DeFi中的流动性碎片化问题,使得在任何网络上都能借贷和利用各种资产。这一举措增强了资本效率,通过统一流动性来增加借贷机会。

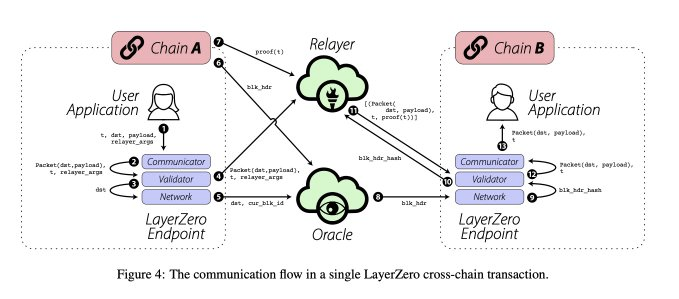

DeFi中各个链和协议之间的流动性碎片化降低了资本效率。同一资产的流动性在两个不同的链之间不共享,导致滑点较大。 多亏了LayerZero的广义消息网络,TapiocaDAO成为第一个“全链”货币市场协议。其目标是消除众所周知的桥梁相关风险,包括智能合约漏洞和用户摩擦。

TapiocaDAO独特的代币经济涉及$TAP、twTAP、oTAP和$USD0代币,每个代币都针对DeFi特定的方面。从风险管理到收益优化,这些代币构成了一个动态的生态系统,旨在推动协议的增长。

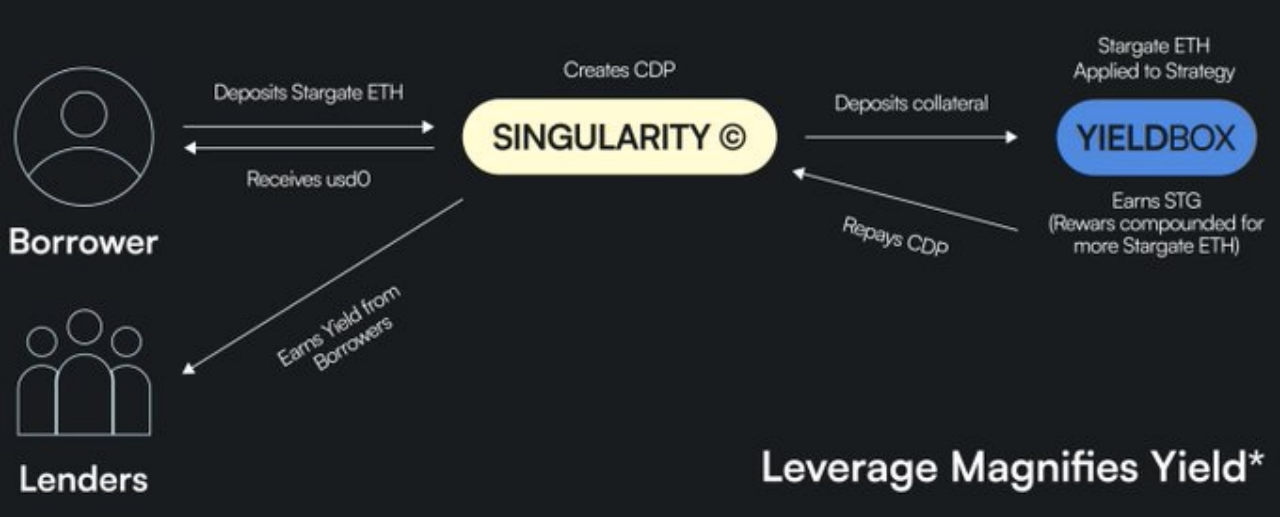

借贷市场:Singularity

我们将从Singularity开始,这是BoringCrypto的Kashi的修改版本。Singularity作为借贷市场,通过隔离市场来分散风险,从而支持风险较大的资产,而不会危及整个协议。

与传统的借贷协议相比,所有资产共享一个流动性池。这意味着如果一个资产失败,可能会对整个系统造成灾难性的影响。 另一方面,Singularity采取了不同的方法。它允许用户创建单独的借贷对。每个借贷对都与其他借贷对隔离,这意味着如果一个资产失败,它只会影响到那个特定的借贷对,而不会影响整个池子。

此外,它还允许一键杠杆,通过单击一次自动获得多达5倍的杠杆。其目的是通过在多个链上共享市场流动性来优化波动性资产的利用。

稳定币铸造机制:Big Bang

Big Bang是另一个Kashi的演变版本,它使用Gas代币作为抵押品来实现USD0稳定币的铸造。这个概念引入了自偿还贷款的协议。换句话说,它允许用户通过提供被接受的资产作为抵押品来铸造USD0。

为了确保协议的稳定性,Tapioca使用了一种称为抵押品债务比(CDR)的机制,根据市场需求调整USD0的供应。通过调整利率,这将鼓励套利,为借款人或贷款人提供更有利的条件。

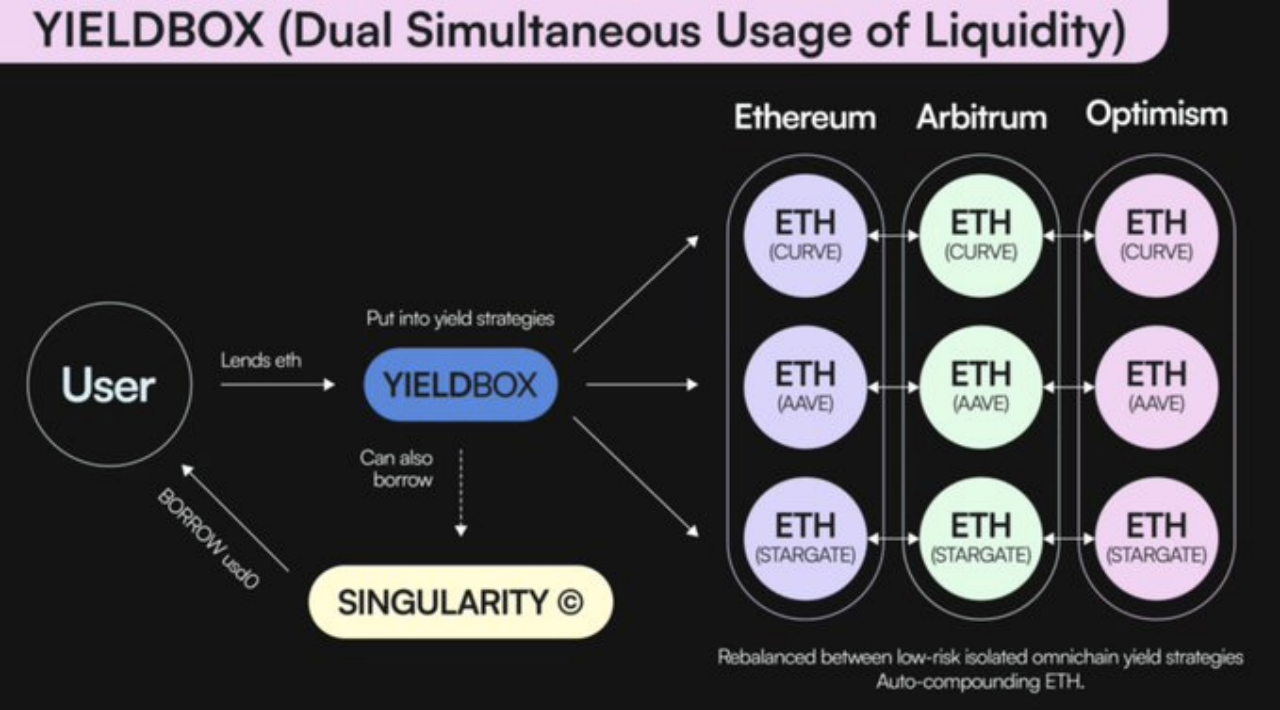

无许可代币保鲜库:YieldBox

YieldBox(BentoBox V2)是一个无需许可的代币保险库。与BentoBox V1相比,YieldBox引入了升级,优化了gas消耗,并简化了代币批准流程。它支持NFT、重置代币和隔离策略。通过隔离策略,它允许代币在不同的风险隔离收益策略之间重新平衡。Tapioca通过在支持的链外部的Arbitrum上使用代理合约来实现这一点,从而在链之间传递消息。

BentoBox本质上是一个代币保险库,用户可以将代币存入其中,并在多个DeFi应用程序之间使用这些代币,而无需将它们从保险库中提取出来。 YieldBox在这个基础上构建,但对其功能进行了精细和扩展。它旨在实现存入资产的最佳收益。为此,它利用涉及收益农场、借贷、质押等多种策略。

YieldBox不断追踪和调整,以最大化代币持有者的收益。简单来说,当用户将代币存入YieldBox时,系统会自动利用这些代币参与收益最大化的策略。

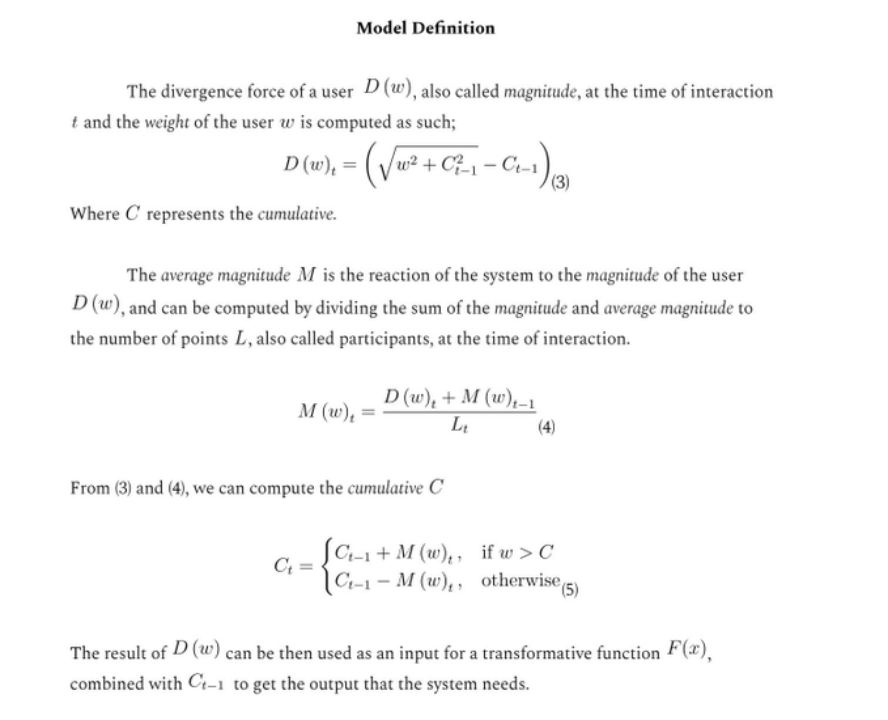

经济系统:twAML

twAML是一个经济系统,根据经济活动动态地实现最大的配置效率。它采用博弈论,用户的托管承诺不断调节AML,这是一个以共识驱动和自由市场定义的指标。 在传统的流动性挖矿模型中,经常会因为不负责任的发行和较高的通胀导致不盈利的做法,进而导致协议代币价值稳步下降,收益率、用户兴趣和流动性减少。

TapiocaDAO发布了一份详细的白皮书,旨在解决这些挑战,并改进了来自OlympusDAO、GMX、Convex & Aura、OLM和Keep3r的模型,以更好地解决它们的局限性。

链接:

AML根据用户的贡献规模和交互时的参与者总数来衡量用户的系统影响。系统激励可以根据用户行为和系统状态振荡,从而避免停滞并促进新的增长状态。 Tapioca的AML受到Keep3r的OLM(期权流动性挖矿)的影响,抑制了流动性矿工的即时获利抛售行为。它确保用户激励和长期资金库的可持续平衡,从而关键地创建了一个POL(协议捕获流动性)。

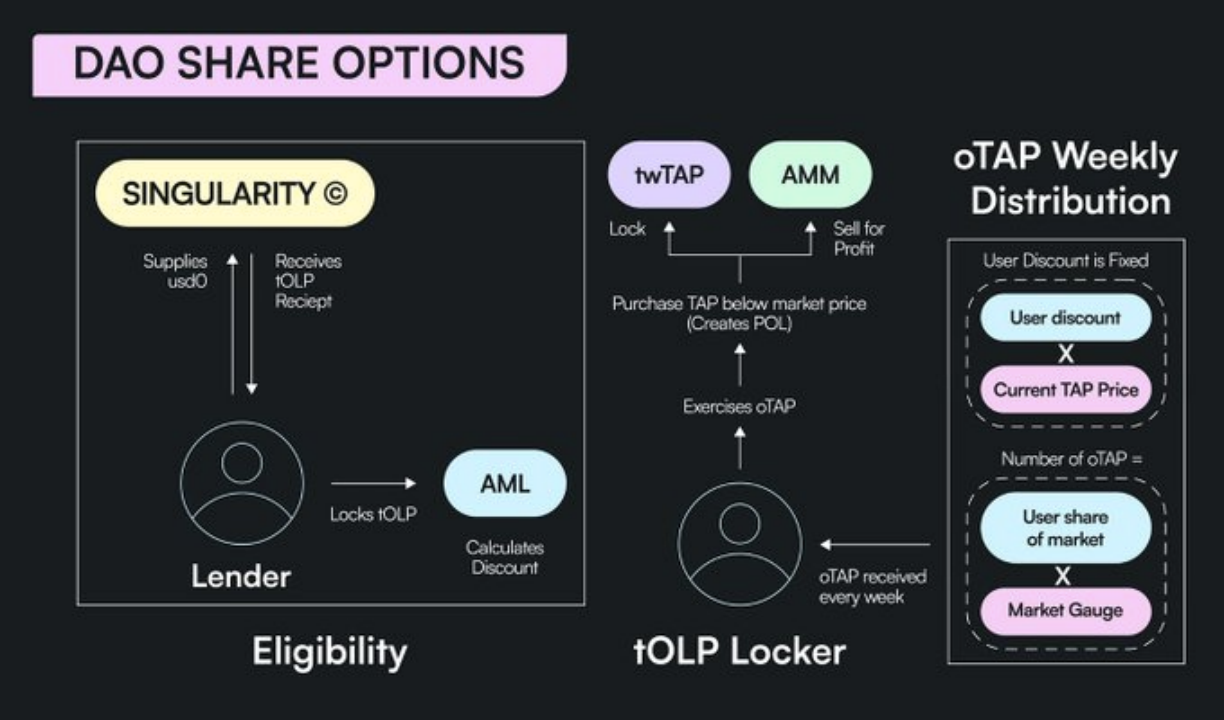

DAO看涨期权:DSO

DSO(DAO看涨期权)是一个允许创建POL(协议捕获流动性)、长期TVL和twAML的机制。这个概念作为操作他们独特经济模型的一个关键构建模块。

DSO允许OLM有效运行。受到Andre Cronje的Keep3r的启示,该机制使得创建POL、长期TVL和twAML成为可能。

通过向信贷市场提供流动性的用户将获得代币收据(tOLP),可以选择将其锁定一段时间。在此期限结束时,他们将获得一个具有指定行权价的oTAP,让他们选择(而非义务)以优惠价格购买TAP代币。

DSO的具体作用是促进创建协议捕获流动性(POL),鼓励长期的总价值锁定(TVL),并支持twAML机制的运行。

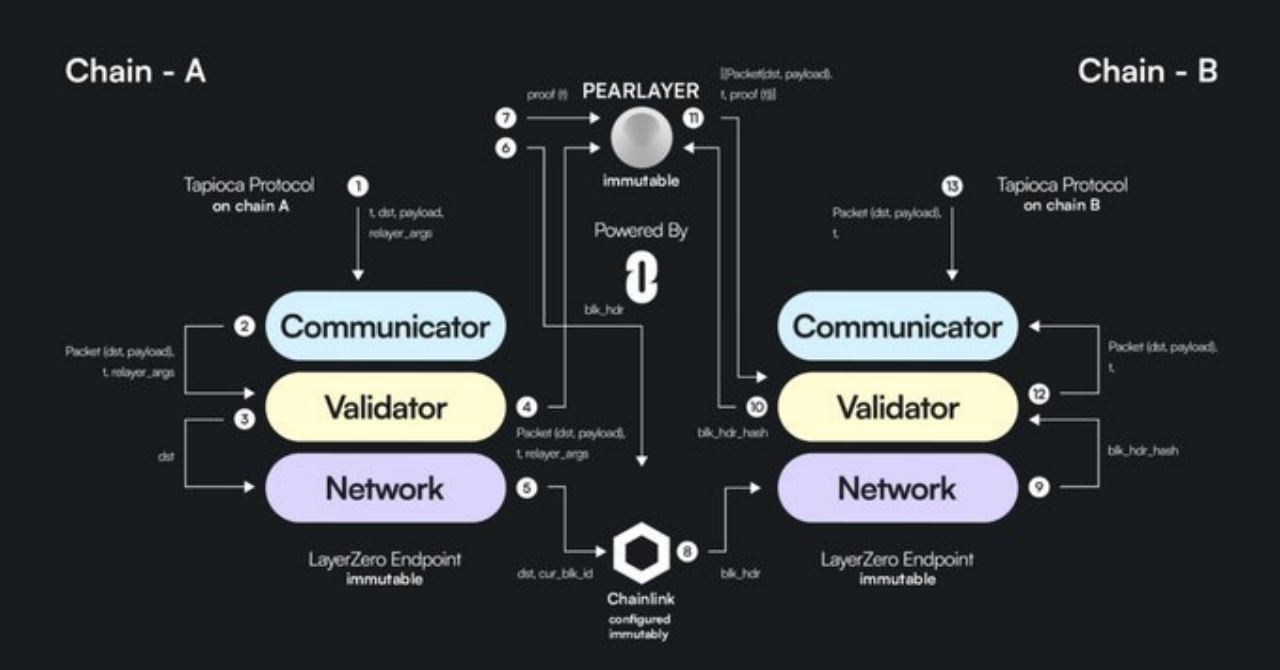

Tapioca的中继器PearLayer

PearLayer是Tapioca的中继器,利用LayerZero的Pre-Crime机制,支持Arbitrum、Optimism、Ethereum、Avalanche、Base、Berachain、ZKSync、Starknet、Mantle Network、Cosmos、Sei、Polkadot等链。

有了Pre-Crime,PearLayer可以在交付之前验证跨链消息的潜在结果,确保协议的完整性。Tapioca的预言机解决方案来自Chainlink价格数据源。