详解去中心化订单簿:定价质量和资金安全的最佳结合

撰写:ELLA、KEONE

编译:深潮 TechFlow

自从 DeFi Summer 的鼎盛时期以来,加密交易员一直在像 Uniswap 这样的 DEX 和像币安这样的 CEX 上进行交易。然而,DEX 主要是以 AMM 的形式实现的,而 CEX 主要是以限价订单簿(LOB)的形式实现的。交易员通常会发现,AMM 定价简单,可以避免将资产托付给中心化的参与者,而 CEX LOB 由于来自活跃做市商的更精确流动性,给交易员提供了更好的定价。

尽管两种类型的交易所之间存在其他权衡,比如在 AMM 上进行流动性挖矿和在 LOB 上进行更丰富的信息交易,这些权衡可以在决定在哪个平台进行交易时起到一定作用,但定价是最重要的因素。因此,自然而然的问题是,为什么我们不将中心化交易所去中心化呢?去中心化的 LOB 将是一个明显的改变游戏规则的因素,既能实现 dapp 的非托管优势,又能提供完整订单簿所提供的更好定价。

让我们来详细了解一下。

自动做市商:加密原生流动性

AMM 是链上程序(智能合约),允许用户在资产对之间进行交换。它们通过维护成对的流动性池来实现这一点,这些流动性池充当交换设施。资产的价格通常由著名的第一代 AMM 曲线公式 x*y=k 来确定,这一公式由 Uniswap v1/v2(恒定产品做市商)等 DEX 首创。还有其他类型的 AMM,如恒定总和做市商、恒定均值做市商和(更一般地说)恒定函数做市商,但维持一个不变的公式以公平地决定资产转换比率的概念是相同的。

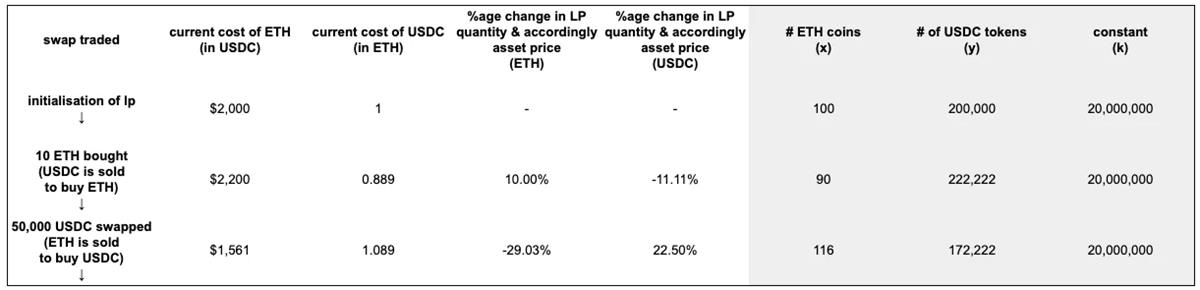

以下是 UniV2 中 AMM 定价工作的简化示例(假设没有手续费):

在进行 AMM 交易时,用户通常在指定的价格范围内提供流动性,这个范围可以是相对较窄的,也可以是从 0 到无穷大的整个范围。无论选择哪种方式,都存在资本效率低下的问题:

- 对于较窄的范围,当价格在范围内时,更多的资本可以被利用,但价格只有在很少的情况下在范围内;

- 对于较宽的范围,资本被分散开来,大部分资本在任何给定时间都无法被利用。

由于价格不断变动,只有在流动性提供者使用较窄的范围并经常更新这些范围时,AMM 上的资本才能得到充分利用。然而,频繁的更新在以太坊主网上需要大量的 Gas 费,因此提供者只会很少更新他们的范围。

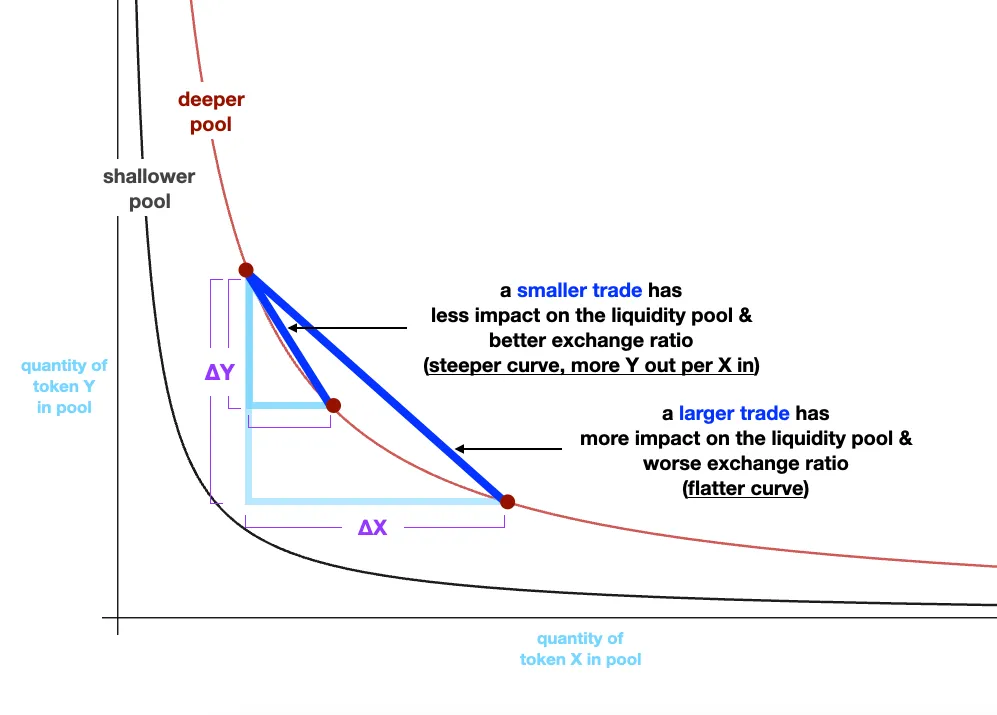

这种资本效率低下的结果是终端用户的滑点更大。交易相对于总流动性的规模越大,滑点就越大,而这还会受到流动性池的深度有多浅的影响。从下图中可以直观地看到这一点,这是一个典型的 x*y=k 曲线图:交易规模越大,我们在曲线上水平移动的距离越远,导致对角线越平坦(价格越差)。

对于规模较大的交易,更有经验的交易员往往选择 CEX。

(根据 CoinMarketCap,截至 2023 年 8 月 3 日,对于现货交易,币安的交易量超过了 UniV3(在以太坊上)的 18.5 倍。)

中心化交易所的教训

中心化交易所几乎都是以限价订单簿的形式实现的。限价订单簿是一份按价格和时间顺序排列的买卖订单列表。这些订单按照价格和时间的优先级进行成交,意味着最低的卖出价和最高的买入价首先成交,这激励做市商竞相提供最好的价格。这种竞争导致终端用户的滑点较低。

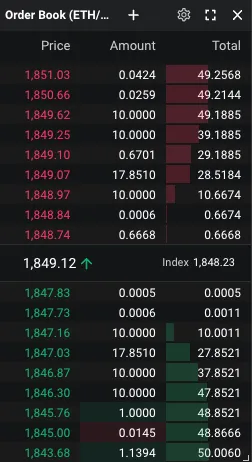

以 Deribit 上的 ETH/USDC 现货为例的订单簿。

订单簿上的价差可能非常小,因为做市商会根据供需和新信息不断调整订单。这意味着做市商在一天中不断向交易所发送大量新订单。

币安和 Coinbase 仍然是现货交易量最大的两个加密交易所,而 Deribit 则是大多数机构加密期权交易的首选。

链上限价订单簿

对于经常交易的人来说,平衡执行质量和将资金委托给中心化实体的风险之间的权衡可能很棘手。

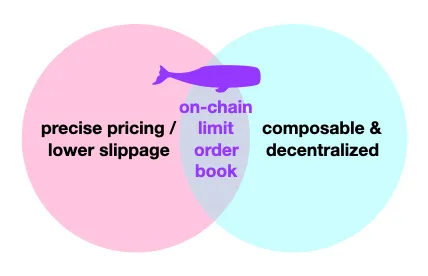

去中心化的 LOB 有潜力在 AMM 和中心化交易所之间提供最佳选择:在保留用户资产的同时,提供卓越的执行质量。

目前,在链上实现 LOB 的主要挑战是缺乏具有足够廉价 Gas 和丰富交易的环境。LOB 需要廉价且频繁的交易,因为做市商经常调整报价。新一代高吞吐量(>2k)的区块链正在逐渐使完全链上的 LOB 更具可行性。这导致了一些值得注意的链上 LOB 的例子,包括 Econia(Aptos)、DeepBook(Sui)和 OpenBook/Serum(Solana)。

实现全容量 LOB 的第二个障碍是在 EVM 上大规模运行 LOB。与 EVM 兼容的 LOB 不仅可以提供低滑点的去中心化交易,还可以为更广泛的 EVM 应用提供组合性机会。

最终,如果 DeFi 要超越 CeFi,它需要提供可比较或更好的用户体验。对于交易员来说,用户体验的一个重要方面是执行质量。链上 LOB 是缩小 DeFi 和 CeFi 之间执行差距的关键部分。