盘点8大转型LSD的“老项目”

出品:DODO Research

编辑:Lisa

作者:Flamie

导读

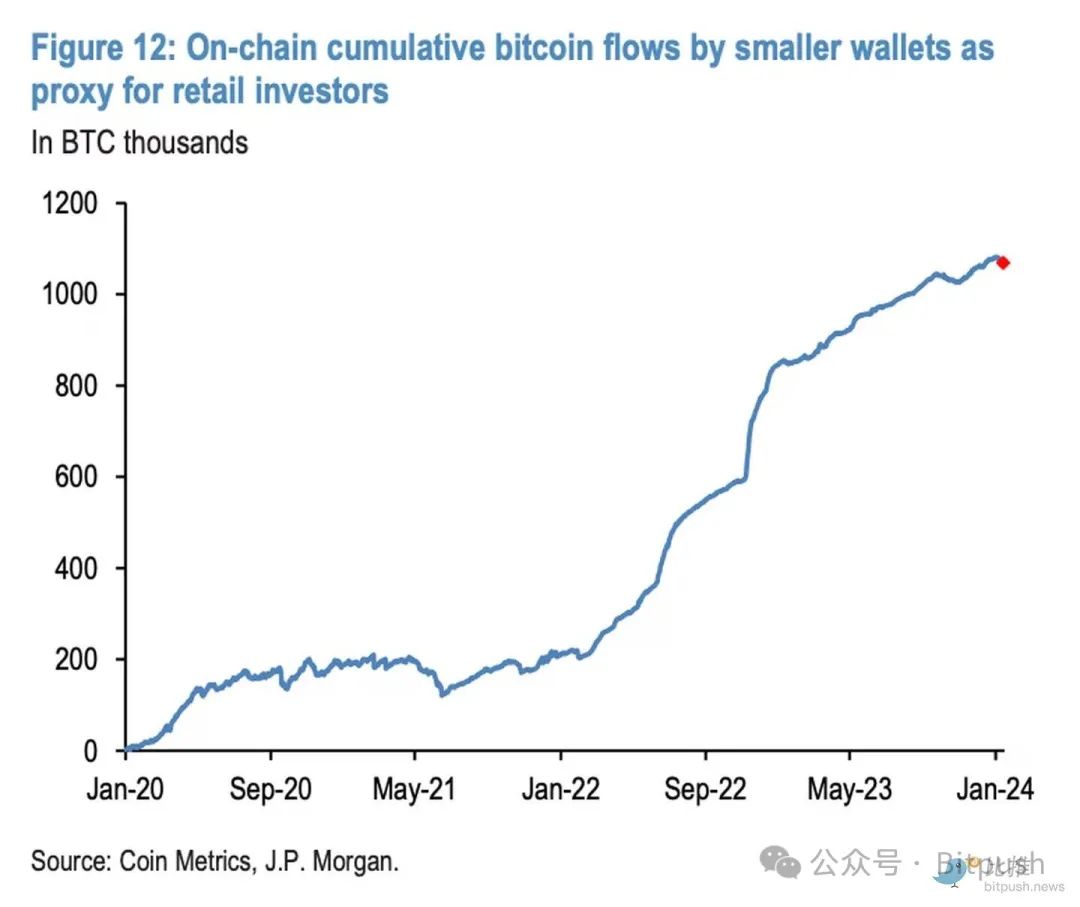

在以太坊上海升级后,LSDfi、ETH 衍生品无疑成为了热议的话题与叙事,也成为资金追捧的赛道。与 RWA 不同的是,ETH 质押用更原生的方式解决了加密用户的收益问题,成为了 Defi 未来叙事的重要部分。

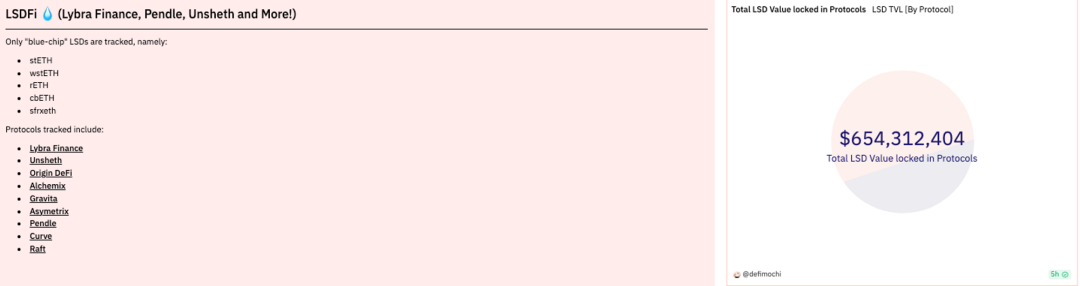

据不完全统计,目前 ETH 质押规模为 $22.7M ETH,约 414 亿美金,而锁定在 LSDfi 协议内的资金不足 10 亿美金。

https://dune.com/defimochi/lsdfi-summer / https://ethereum.org/en/staking/

如何用 ETH 衍生品打造“无风险”收益底层,并利用庞大的 ETH 资金蓄水池制造飞轮,成为了未来 DeFi 的一大看点。除了像 Lybra、UnshETH 等利用新发行的协议代币来租用 ETH 与 LSD TVL 的协议外,不乏有已经历一轮牛熊的 Defi 项目也在悄无声息的竞争吸收 TVL。

本文将盘点已经发币的项目是如何布局 ETH 质押/衍生品赛道的。

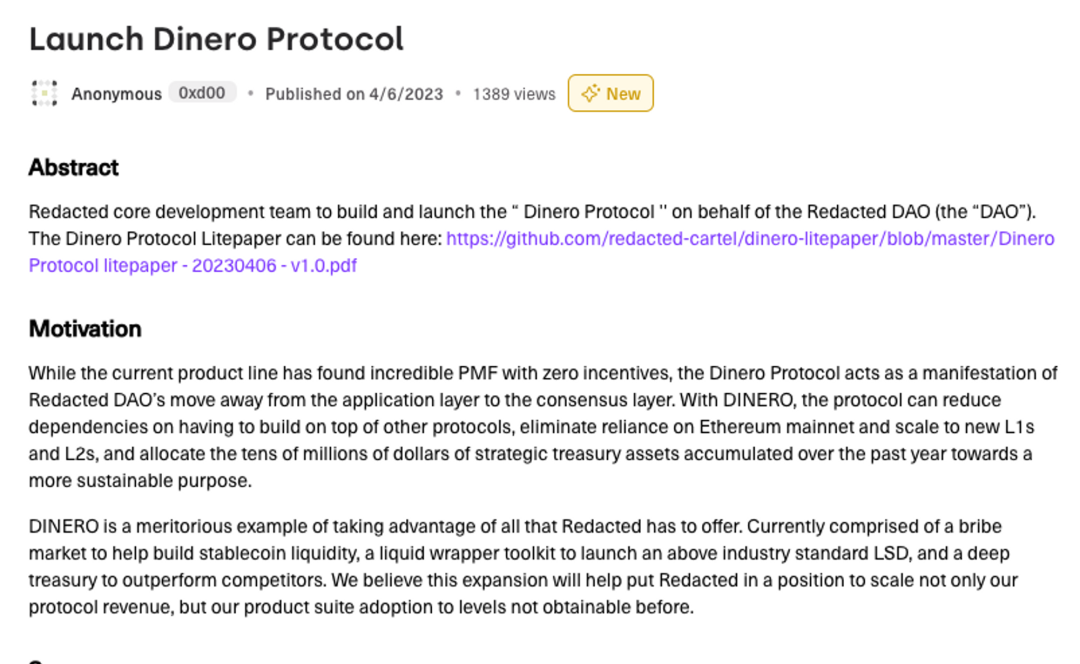

1. Redacted Cartel

贿选协议 Redacted Cartel 于 4 月正式公布了其推出由以太坊区块空间支持的稳定币协议 Dinero,一个通过创建公共且无需许可的 RPC 来利用优质区块空间市场,并与 ETH 质押相结合的衍生品协议。

https://commonwealth.im/redacted-cartel/discussion/11005-launch-dinero-protocol

稳定币 DINERO 由 ETH 超额抵押 CDP 铸造,用户的 ETH 的抵押品便通过 ETH 质押用来启动 Redacted Relayer RPC 和区块构建器,从而保护用户免受 MEV 的影响,而 Redacted Cartel 也将利用其 CVX 和 CRV 的治理权来引导 DINERO 和 pxETH 的流动性。

同时,与初代 DAI 相同,DINERO 在第一个版本中将引入 PSM 锚定稳定模块,使用 USDC 作为抵押品来缓解价格上涨压力。此外,当用户使用 ETH/pxETH 铸造 DINERO 时,产生的质押收益将使用 DINERO 进行支付,利率由 DAO 管理。Dinero 还将采用 Liquity 激发的预言机设计,使用两个预言机。

而 Redacted Relayer 是 Dinero 协议的最后一块拼图,它将允许用户进行元交易,即通过给 Redacted Relayer 以任意代币支付小费完成 0 gas 费用的交易。通过吸收足够的 ETH TVL,Redacted Cartel 处理交易并构建区块的能力将大幅增加,未来可以允许通过内存池的隐私交易,比如用于订单流量的支付。

目前,Dinero 产品未上线。

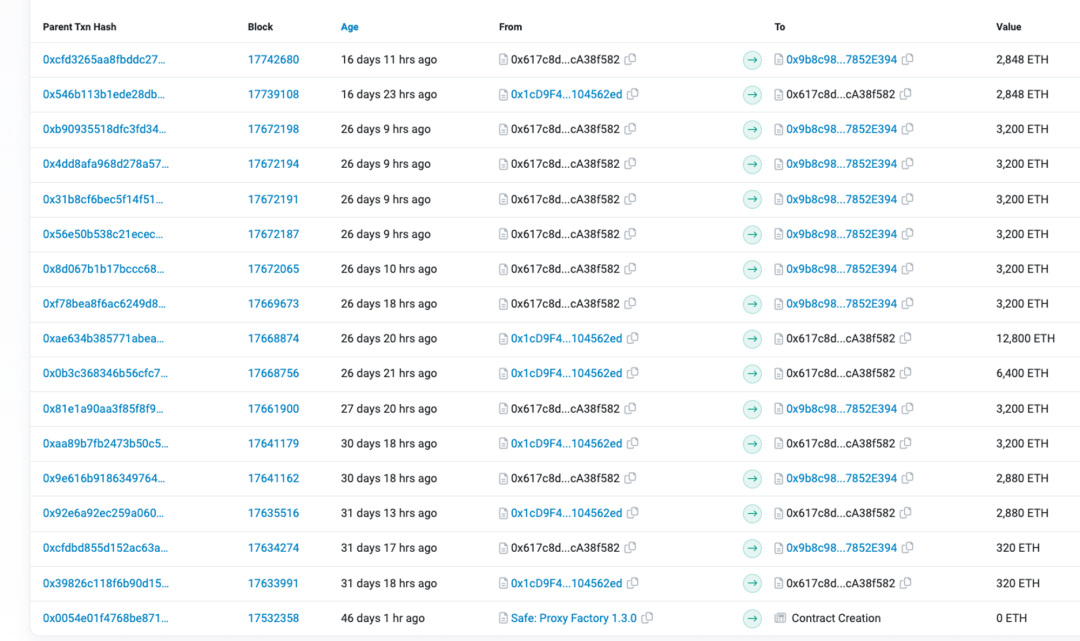

2. ManiFold Finance

ManiFold Finance 在 23 年同样推出了 ETH 质押衍生品 mevETH,并启动一个通过 LayerZero 实现全链功能的流动质押解决方案。此前 ManiFold Finance 便一直致力于打造 MEV 堆栈:区块构建器、SecureRPC Relayer 和验证器。

mevETH 是一个由 LayerZero 支持的 ETH 质押衍生品,用户通过使用 ETH 铸造 mevETH,可以获得由堆栈支持的多个 MEV 策略的额外收益。最初,协议将通过 ETH 与 mevETH 之间的差价套利来获得收益。此外,由于他们将运行自己的验证者,他们还能够创建自定义区块并确保这些区块被纳入链上。

为了启动协议,Manifold 收购了 Cream Finance 的验证器集。这意味着在 Cream Finance 质押 ETH 的用户现在将质押给 Manifold 的流动质押协议。当协议启动时,这将使其控制超过 20000 个 ETH。未来,Manifold 的目标是为 mevETH 增加再质押功能,允许抵押者的 ETH 用于保护多个链或协议,承担更多风险的同时获得更多收益。

截至目前,Cream Finance 内的 ETH 全部用户质押启动新的 ETH 验证节点,协议已有超过 50000 个 ETH 用于启动 mevETH 的质押。

https://etherscan.io/address/0x617c8de5bde54ffbb8d92716cc947858ca38f582#internaltx

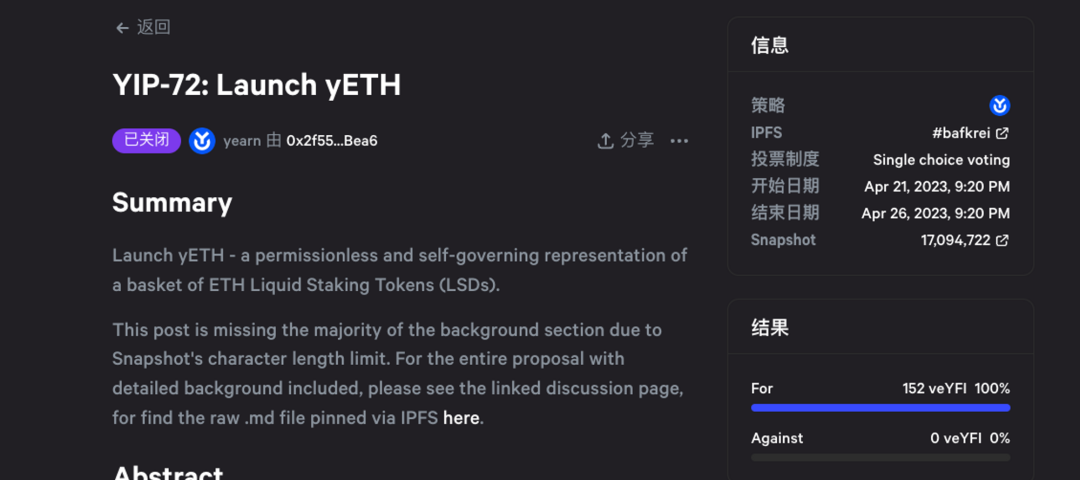

3. Yearn Finance

收益聚合器 Yearn 将推出新的收益产品 yETH,旨在以 yETH 替代一篮子 LSD 资产,通过 LSD 的多样化分散风险,并利用协议 CRV 票权引导流动性并提升收益。

用户通过存入协议支持的 LSD 资产铸造 yETH,并质押为 st-yETH 赚取复利。而 yETH 中的一揽子 LSD 资产将通过白名单的形式添加,每个寻求添加白名单的协议在投票期开始前以 yETH 的形式向 yETH 持有人支付申请费,或调整相对权重等,而申请费将分配至 POL 合约。

Yearn 团队与 4 月正式发起了提案并收获了全票通过,目前 yETH 的产品未正式上线。

https://snapshot.org/#/veyfi.eth/proposal/0x8969cde98d5d8a7be745e442a3288ce0cf3b35bf99ab72265f66c96d117a0f78

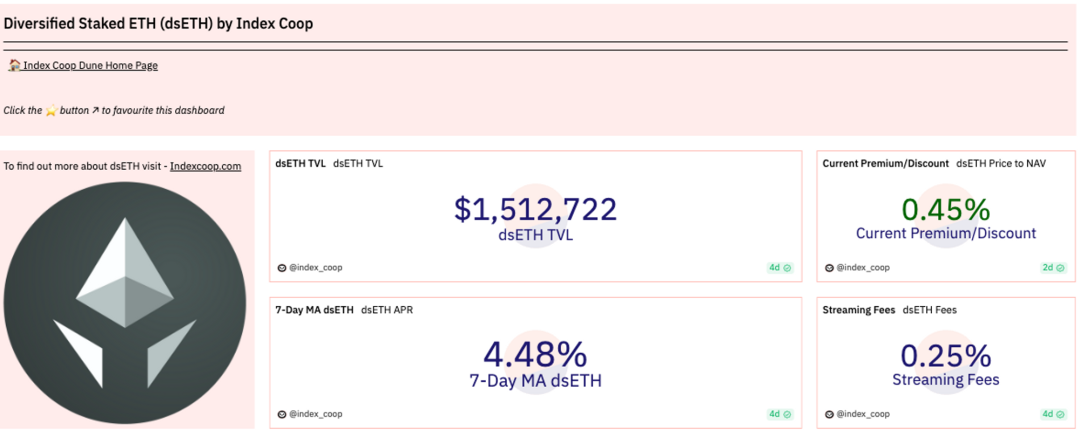

4. Index Coop

加密货币指数协议 Index Coop 推出多元化 ETH 质押指数 Token dsETH,dsETH 目前由 stETH、rETH、wseth 和 sETH2 组成。

与 Yearn 的 yETH 初衷相似,dsETH 的目标是为持有者提供对 LSD 的多元化风险敞口。dsETH 将收取 0.25% 给协议的流媒体费用(stream fee),没有铸造或赎回费用。目前,dsETH 的 TVL 达到 150 万美金。

https://dune.com/index_coop/dseth

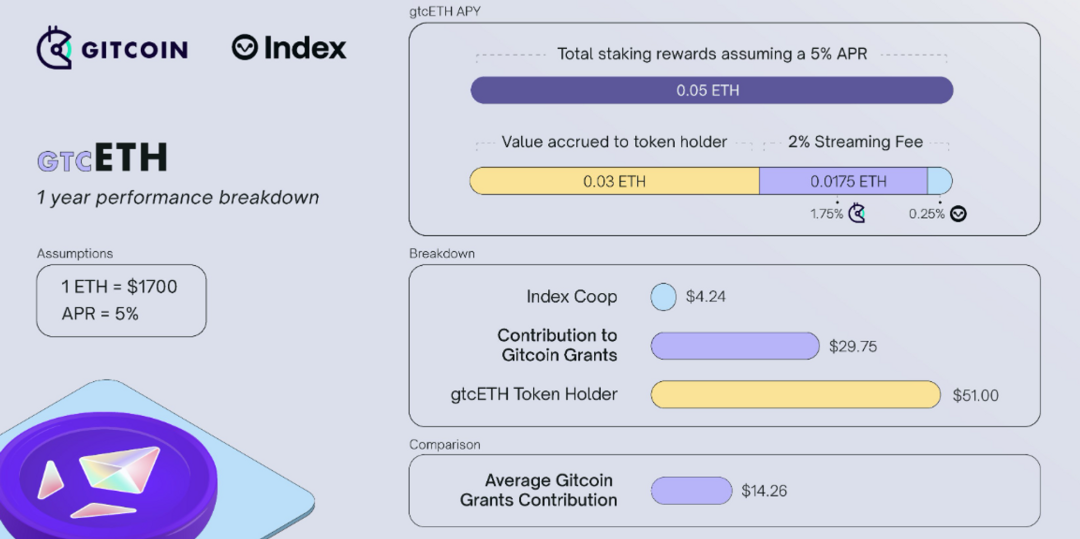

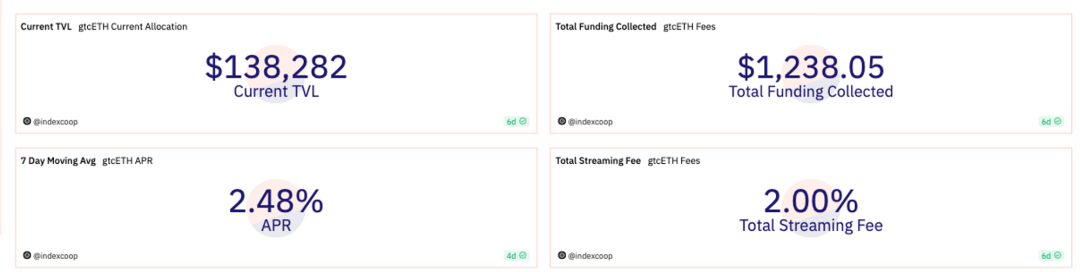

此外,Index Coop 与 Gitcoin 合作推出了 gtcETH,允许用户通过 ETH 质押奖励为 Gitcoin grants 提供资金,同时收取 2% 的流媒体费用,其中 1.75% 引导至 Gitcoin grants, 0.25% 至 Index Coop。同时,IndexCoop 还拥有基于 Set Protocol 的杠杆流动性质押策略产品 icETH,可以提供更高的 ETH 收益。目前,gtcETH 的 TVL 为 138,282 美金。

https://dune.com/indexcoop/gitcoin-staked-eth-index

5. Aura Finance

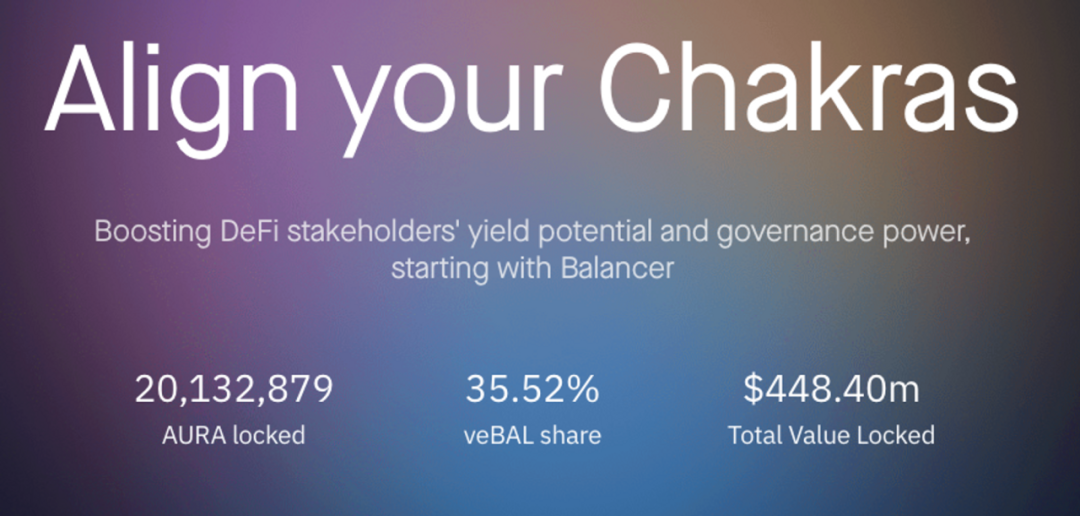

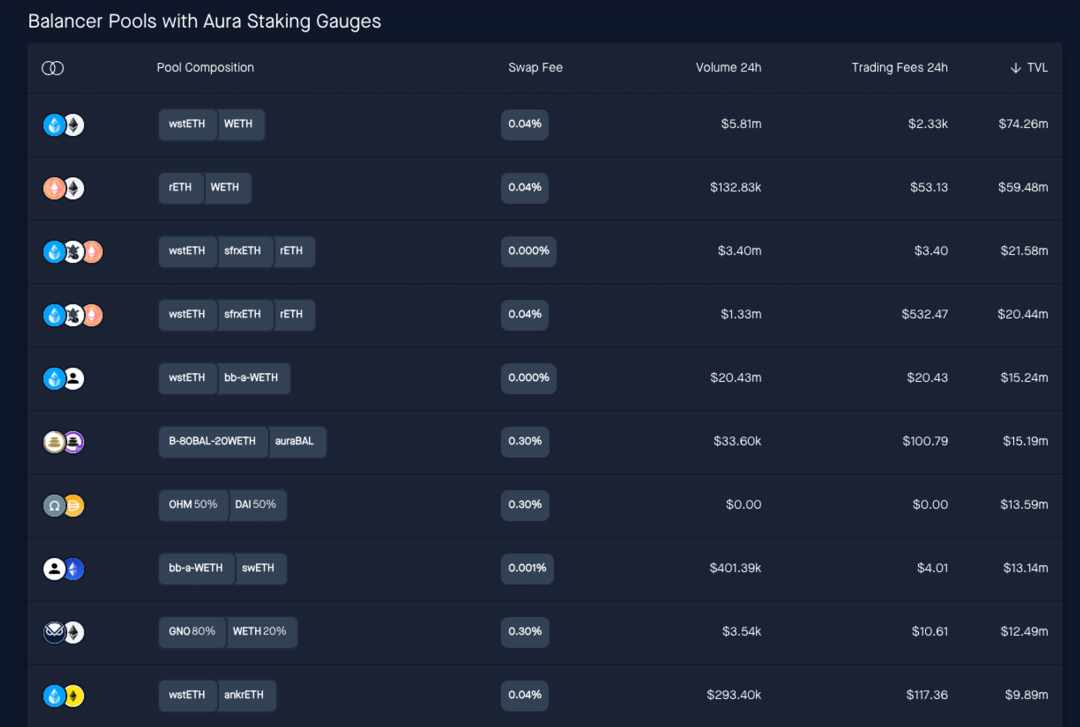

基于 Balancer 构建的生态收益治理平台 Aura,也在利用自身超过 35% 的 BAL 票权,激励着不同的 LSD 与 LSDfi 协议来 Balancer 建池。

创始人 0xMaki 通过积极的合作,与头部的 ETH 质押协议都达成了紧密的合作关系。RocketPool 是第一个与 Aura 紧密合作的底层质押协议,自从合作以来 TVL 上涨了 10 倍。

目前 wstETH 通过 Aura Finance 激励的 TVL 超过 3000 万美金,LSDfi Raft Finance 通过 Aura 引导的流动性超过 3000 万美金,BadgerDAO 的原生代币与 rETH 的流动性约 1500 万美金,总共吸收的 LSD 相关资金池超过 2 亿美金。

https://aura.defilytica.com/#/pools

6. BadgerDAO

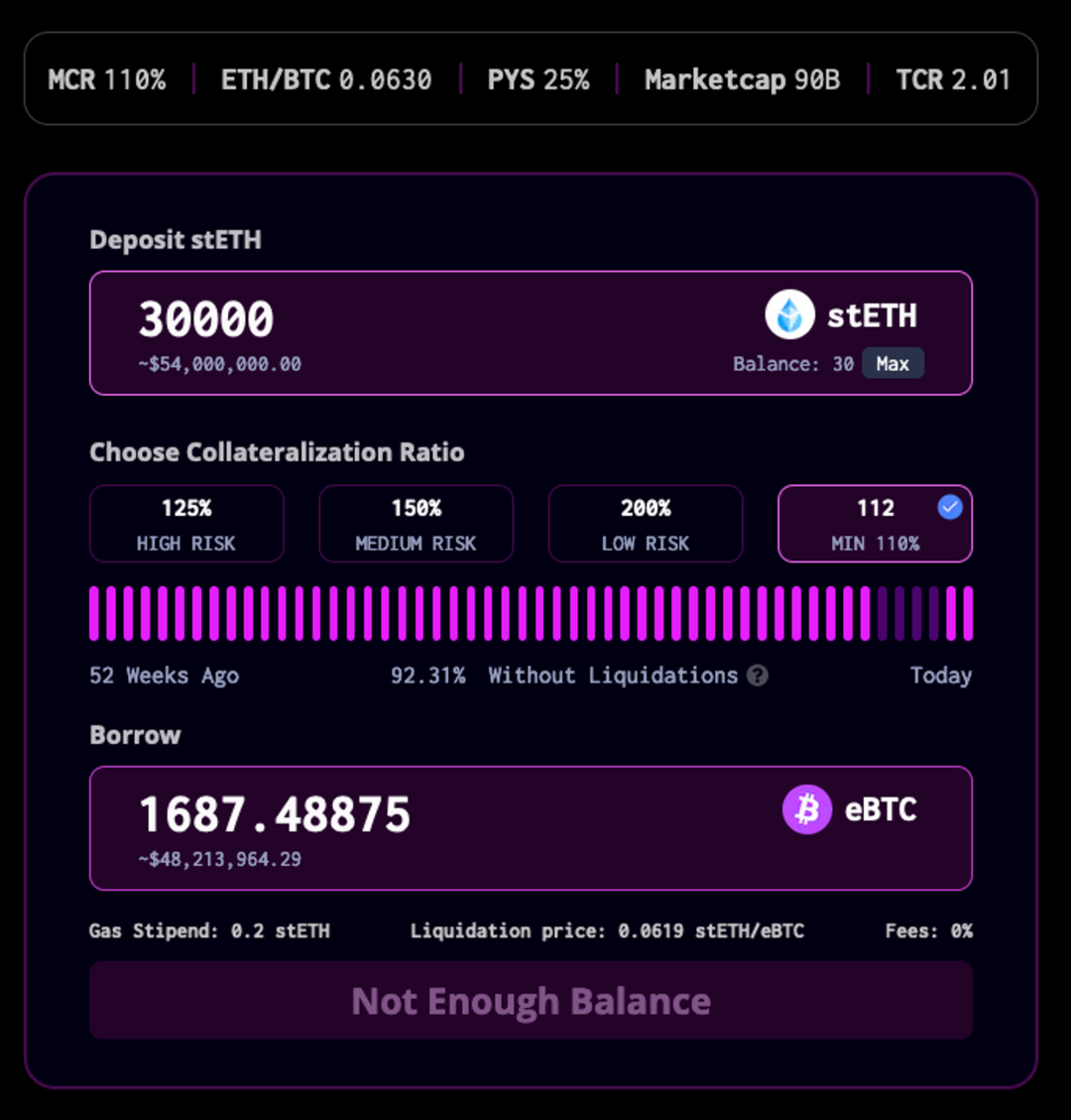

曾经风靡一时的收益协议 BadgerDAO 也公布将推出由 ETH 和 LSD 作为抵押品的合成资产 eBTC,致力于将 BTC 引入 ETH Defi 。

eBTC 采用基于 CDP 的设计,允许任何人使用 stETH 以 0% 的费用借入 eBTC,目标是成为在主网上利用 stETH 的最具资本效率的方式。eBTC 允许最低为 110% 的抵押率,并为用户提供 10 倍以上的杠杆,使他们能够最大化其资本敞口。同时,协议允许用户采用多种市场策略,包括做多 ETH 赚取利息以及以 10 倍杠杆做空 BTC。由于 ETH/BTC 的相关性,用户还可以利用其 ETH 质押收益来降低清算风险。

目前,eBTC 仍处于内部测试中。

https://github.com/Badger-Finance/ebtc-purple-paper/blob/main/eBTC_Protocol_-_Purple_Paper.pdf

7. Pendle

Pendle 无疑是 2023 年 LSDfi 叙事的最大赢家之一。协议及时的通过纳入不同的 LSD 资产,成功借到了 LSD 叙事的东风,也让 Pendle 有了比较稳健的资产来源,将自身利率的故事讲得淋漓尽致,本文不再赘述。

V2 更新后,vePendle 的升级在减少了 Gas 费的同时支持支付 ETH 给质押者,同时也催生出了基于自身 veToken 的生态项目 Equilibria 和 Penpie。截至目前 Pendle AMM 吸收的 ETH 质押 TVL 已经超过 5000 万美金。

https://defillama.com/protocol/pendle

8. Tokemak

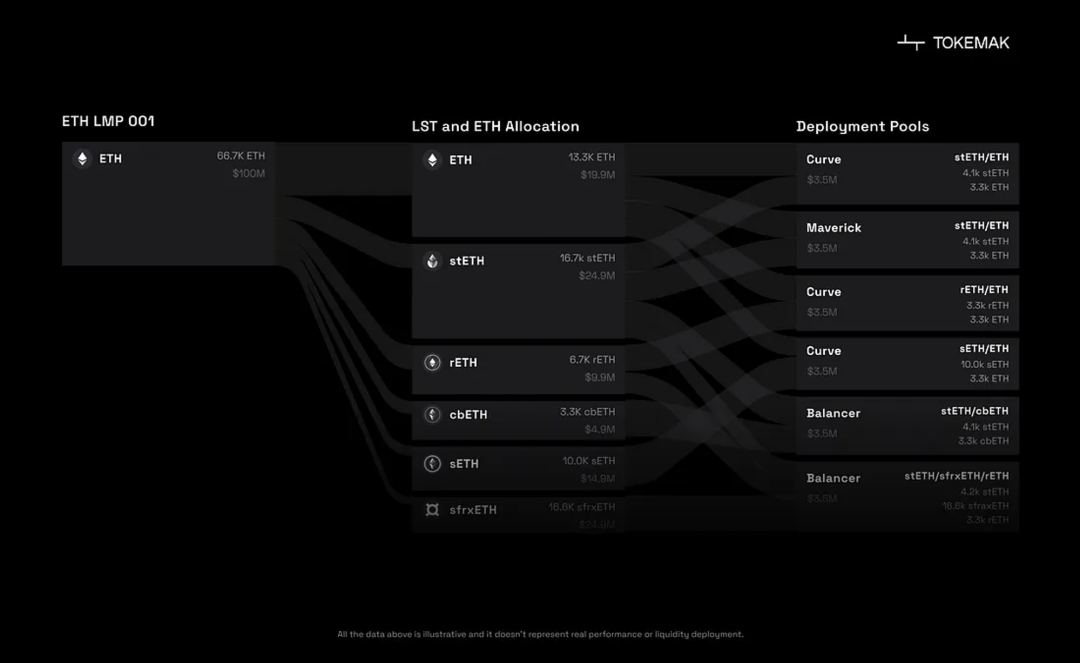

流动性协议 Tokemak 在沉淀许久的 TVL 大幅流失后,宣布即将推出 Tokemak V2,将引入动态流动性管理池(LMP)主要用于服务 LSD 资产。

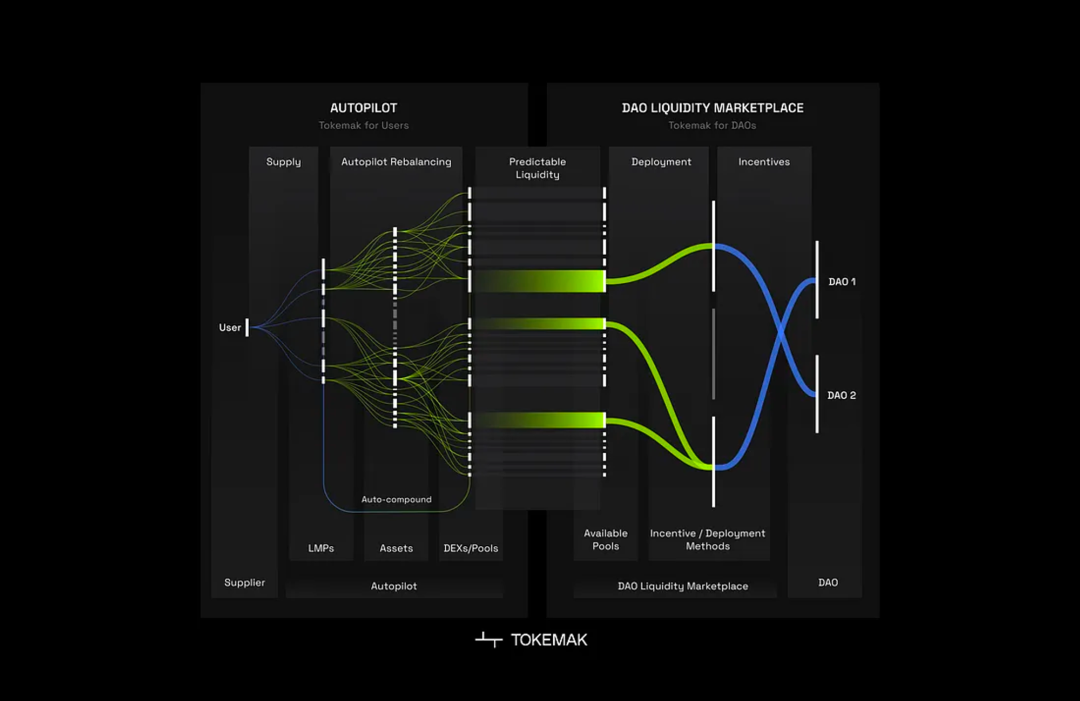

新系统包括两个独立的产品,第一个为动态池分配器 Autopilot,可优化不同池和 DEX 的 LP 的收益率,第二个为流动性订单簿,使 DAO 能够根据透明的市场利率租用流动性。Tokemak V2 将按次序启动,Autopilot 是第一个产品,其次将推出 DAO 流动性市场。

Tokemak V2 为 DAO 和 LP 提供流动性管理池,最初的重点是 ETH 流动性质押 Token,为 LP 提供 ETH 的动态敞口,并为 LSD 协议提供新的流动性管理工具。之后,Tokemak V2 会将其产品范围扩展到稳定币、其他稳定池以及波动性资产对。

https://medium.com/tokemak/tokemak-v2-introducing-lmps-autopilot-and-the-dao-liquidity-marketplace-86b8ec0656a

总的来说,目前的 LSD 与 LSDfi 的相关协议依然在飞速增长,不乏出现很多新协议比如基于 Curve 生态的稳定币协议 Prisma、实现 Arthur Hayes 的 ETH Delta Neutral 稳定币协议 Ethena 等等,目前只是打响了掠夺庞大 ETH TVL 的第一枪。

参考文献

https://github.com/redacted-cartel/dinero-litepaper/blob/master/Dinero Protocol litepaper – 20230406 – v1.0.pdf

https://commonwealth.im/redacted-cartel/discussion/11005-launch-dinero-protocol

https://snapshot.org/#/veyfi.eth/proposal/0x8969cde98d5d8a7be745e442a3288ce0cf3b35bf99ab72265f66c96d117a0f78

https://dune.com/indexcoop/gitcoin-staked-eth-index

https://aura.defilytica.com/#/pools

https://github.com/Badger-Finance/ebtc-purple-paper/blob/main/eBTC_Protocol_-_Purple_Paper.pdf

https://defillama.com/protocol/pendle

https://medium.com/tokemak/tokemak-v2-introducing-lmps-autopilot-and-the-dao-liquidity-marketplace-86b8ec0656a