Lybra V2上线在即,解析V2功能以及产品拓展

作者:Yuuki,LD Capital

引言:

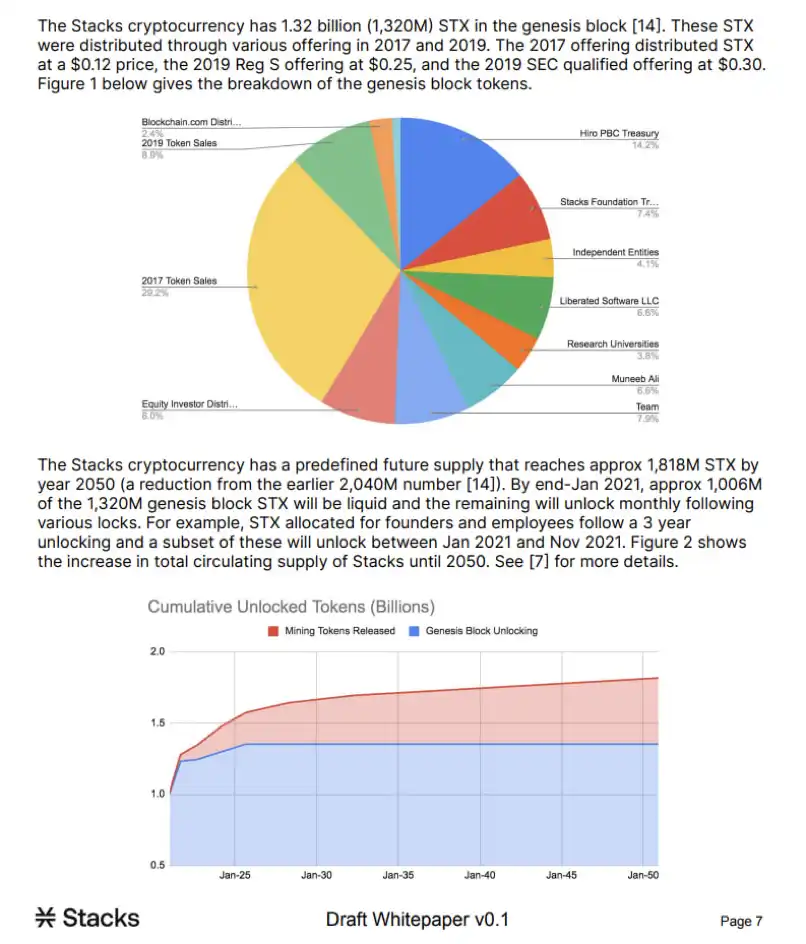

Lybra目前TVL3.28亿,超过crvUSD、Pendle、Raft、Gravita等主流LSDFi协议的总和,已经成为最大的LSDFi协议。目前正值Lybra V2升级之际,下文主要分析Lybra V2解决了哪些现存问题以及做出了哪些协议拓展。

Lybra在LSDFi赛道市占率超50%

来源:Dune@defimochi,LD Captial

正文:

Lybra V2目前由Cod4rena和 Consensys的代码审计已经完成,Halborn的最后审计即将结束;确认将会于8月底上线。主要功能更新包括推出peUSD支持非rebase的LST、上线Abitrum、引入LBR War通过治理控制代币排放(类似Curve War)、引入提前解锁罚金与dLP罚金,以此引入LBR燃烧与eUSD价格稳定基金等。

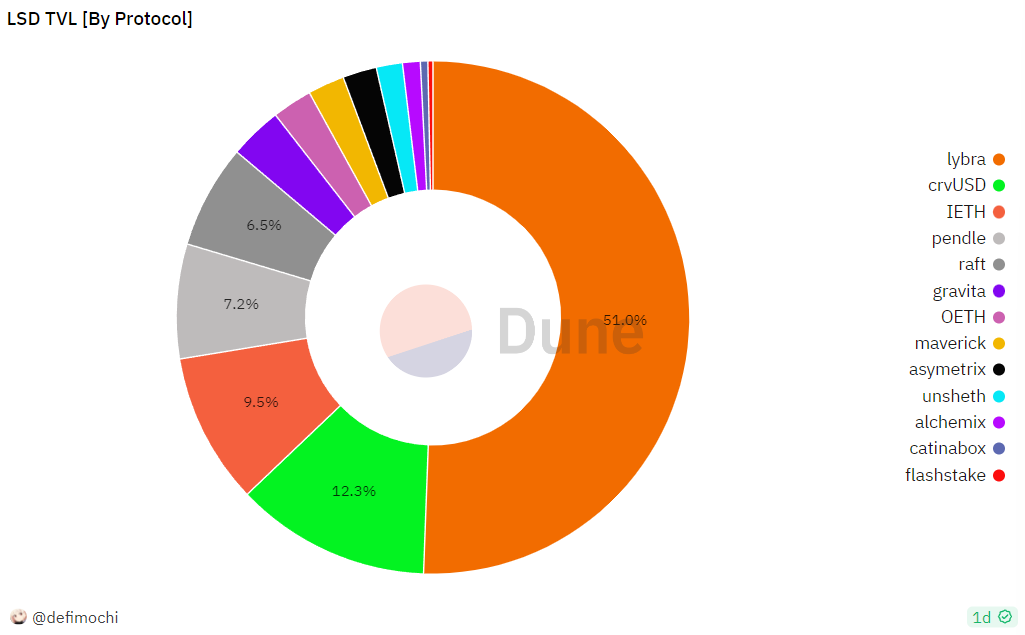

LybraV2与V1功能对比

来源:Lybra,LD Captical

在Lybra V1中,协议凭借创新的生息稳定币的机制设计吸引了市场关注,累积了大量的TVL,但也暴露了以下四个问题:

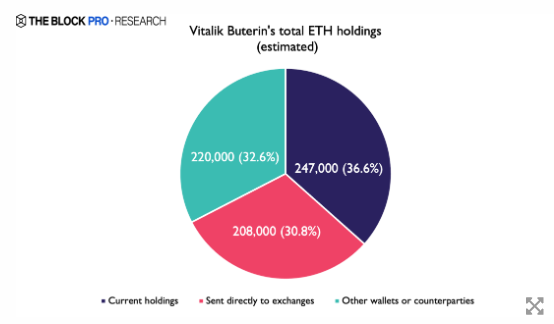

1、eUSD铸币的收益风险不平衡:LybraV1收取铸币者抵押品产生的利息抽水1.5%归协议收入,剩余部分兑换为eUSD分配给eUSD的持有人实现生息稳定币的功能。这导致对于eUSD的铸币人来说损失了1.5%的利息收入同时承担了合约风险,为了激励铸币行为需要esLBR补贴,这会造成LBR流通量的严重通胀;从5月初到现在(8月23日),LBR流通量从4.33m上升至12.87m,通胀297%,LBR+esLBR从5.42m上升至16.9m,通胀312%。

LBR通胀严重

来源:Dune@defimochi,LD Captial

2、eUSD持币可以获得利息使得铸币者持币意愿强(铸币者放弃持币意味着放弃全部抵押品收益),市场购买意愿强(相较于USDT等不生息稳定币,持有eUSD可以获得年化7%-10%的收益率),叠加协议持续购买eUSD用做利息分配使得eUSD长期正溢价;

eUSD长期正溢价

来源:Coingecko,LD Captial

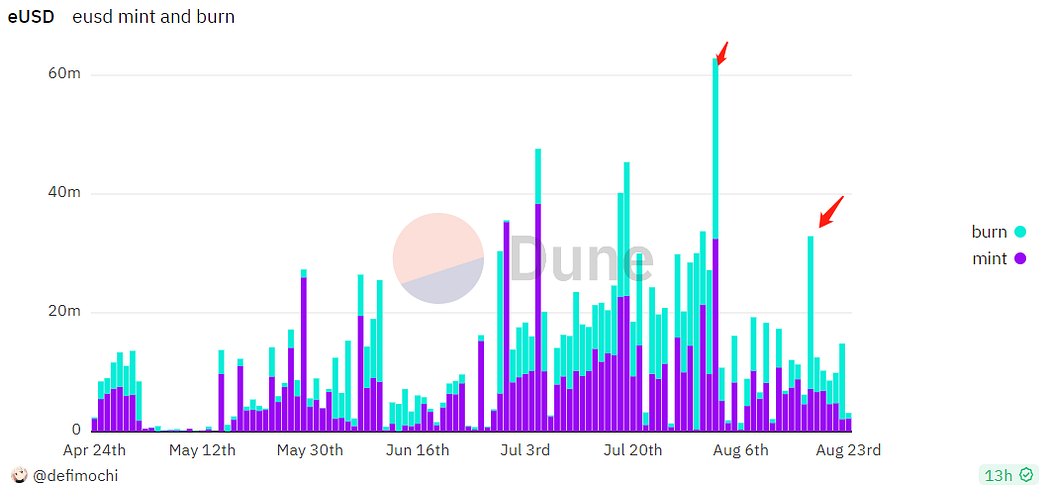

3、stETH抵押品利息收归协议兑换成eUSD分配给eUSD持有者使得铸币者为了利益最大化通常选择最高的杠杆率,使得整个协议抵押率CR太低极易触发清算;在最近8月2日与8月17日ETH单日出现较大跌幅,eUSD均出现了大额清算,这在导致铸币人收损失的同时也提高了协议的坏账风险。

eUSD高杠杆率容易触发清算

来源:Dune@defimochi,LD Captial

4、eUSD通过收取底层抵押品利息将其兑换成eUSD在分配给eUSD持有者这一生息机制使得Lybra无法支持rETH,WBETH等非rebase的LST,限制了协议抵押品的拓展。

针对上述问题LybraV2推出了以下调整:

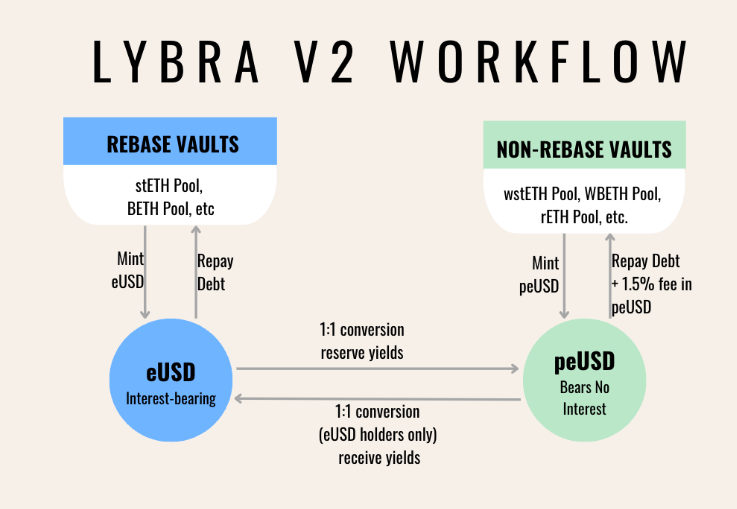

1、协议的高补贴,高杠杆以及稳定币的应用场景难以拓展本质上都是由于eUSD的生息机制导致;在LybraV2版本中peUSD的推出一定程度上解决了上述问题。peUSD不是生息的稳定币,其产品形式与其他的CDP抵押铸造稳定币类似,具体可以解决抵押品端无法拓展非rebaseLST以及eUSD难以和其他Defi应用集成的问题,同时不存在eUSD高杠杆倾向与正溢价。peUSD按照OFT标准设计支持多链集成,推出闪电贷完善产品功能。

上线之初peUSD的抵押品支持rETH、WBETH与eUSD,要求LST的抵押率大于130%,eUSD与peUSD1:1锚定。eUSD与peUSD两者结合使用可以让eUSD的持币者保留eUSD利息的同时释放流动性,但这有可能会引发循环贷套利,预计市场会通过eUSD的溢价与peUSD的折价平衡。总的来说peUSD在另一个维度上拓展了协议发展,但其也将面临crvUSD、Raft等其他相对同质化产品的竞争,如何降低peUSD的流动性成本是协议V2版本面临的又一挑战。

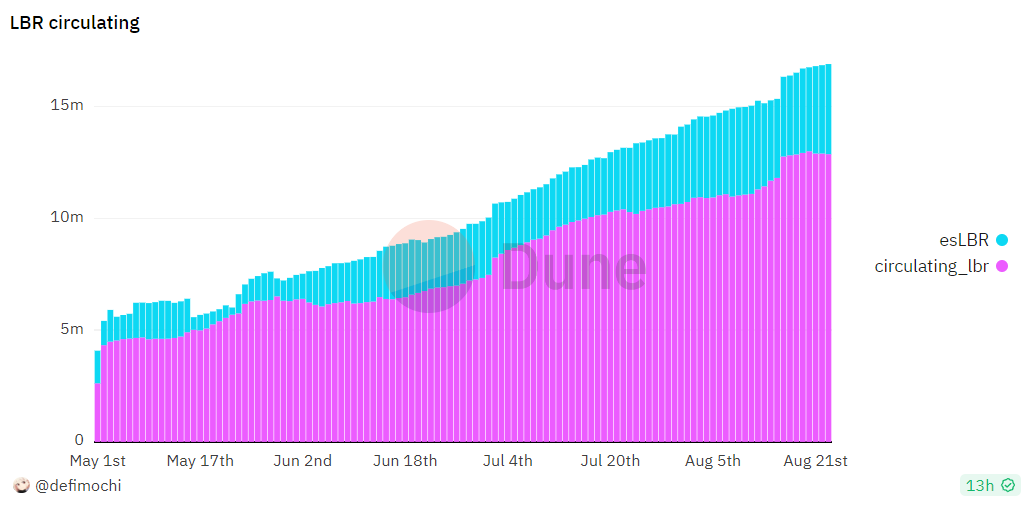

peUSD铸造流程图

来源:Lybra,LD Captical

2、协议引入提前解锁罚金与dLP罚金用以燃烧LBR与维持eUSD价格稳定。在LybraV2中esLBR解锁为可在二级市场交易的LBR代币需要90天,但用户可以选择支付总解锁份额的25%-95%作为罚金以加快解锁;该部分罚金协议允许市场用LBR或eUSD支付以50%的折扣购买。dLP的罚金设计与上述类似,在V2中,铸币者被要求持有相较于铸币头寸价值超过5%的LBR/ETH LP才可以享受esLBR的奖励。如果铸币者所持有的LP总价值不符合要求,则该奖励部分也将作为罚金允许市场用LBR或eUSD支付以50%的折扣购买。

上述两部分罚金拍卖可以使协议获得一部分LBR和eUSD收入,LBR收入部分协议将会销毁以减少LBR供应,eUSD部分将作为协议的战略储备维持eUSD的二级市场价格锚定。

dLP的设计可以将LBR/ETH LP与eUSD铸币者绑定,减少维持协议良性运转所需要的参与方,或许也有利于降低LP激励从而降低LBR的通胀速度;缺点是提高了铸币人的参与门槛。

3、V2中新增eUSD的溢价抑制机制,主要分为两部分:一是当累计平台费超过1000eUSD时,如果eUSD/USDC大于1.005,协议将会把多余的eUSD兑换为USDC发送至协议奖池(此时eUSD的持币人的收益以USDC的形式分配);当eUSD/USDC不高于1.005时,多余部分的eUSD将被兑换为peUSD发送至协议奖池。总的来说就是将eUSD持有人的利息分配更改为USDC和peUSD,从而减少了来自协议利息分配带来的潜在二级市场买压。(目前eUSD持有人的收益分配所需的eUSD是协议使用抵押品收益与协议收入交换所得,但长期来看协议收入是不足以支付eUSD持有人利息的,需要协议向二级市场购买eUSD用以分配;V2将eUSD持有人的利息分配更改为USDC和peUSD短期来看增加来自协议eUSD的卖出,长期减少来自协议eUSD的买入)

其次在提前解锁罚金和dLP罚金模块累计的eUSD部分也会作为协议储备稳定eUSD的价格,当eUSD溢价时协议可以选择出售该部分eUSD来调控二级市场价格。

另外值得关注的是LybraV2中由于可以支持多种抵押品,esLBR在不同抵押品池中的排放份额就变为了可治理的模块。由于Lybra目前在LSDFi协议中的龙头地位,或有可能吸引资产发行方(LSD协议)为了拓展其LST的应用场景累积esLBR参与Lybra协议治理,或者通过贿赂市场为esLBR的持有者增加收入。