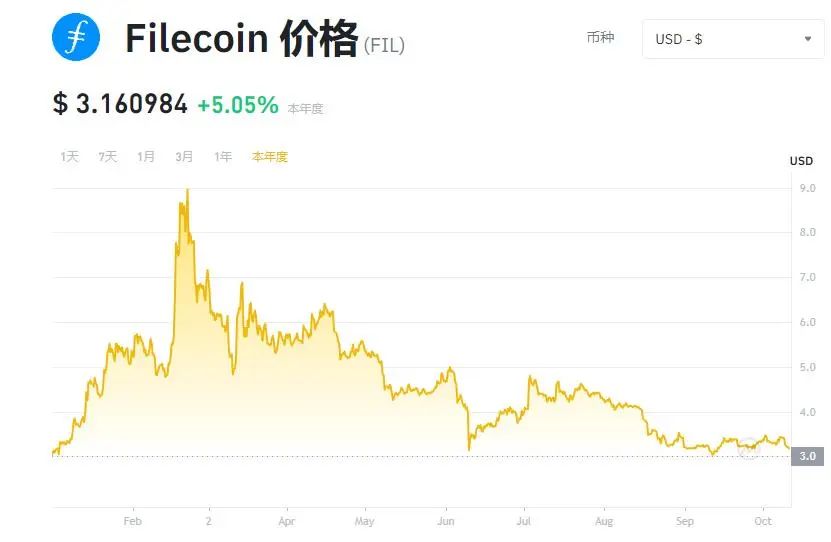

全球加密货币流转税概览:税收现状与未来展望

作者 | TaxDAO

加密货币交易除涉及收益税问题外,还可能涉及流转税问题。本文将从流转税的角度分析加密货币的税收现状及未来,旨在为加密货币投资者提供相应的参考信息。本文认为,相较于流转税,未来更多国家仍会倾向于使用所得税或其他形式的税收征收加密货币。

1. 流转税与其主要税种

1.1 流转税概述

流转税(Circulation Tax, Turnover Tax)是一种以商品或服务的流转额或数量为征税对象的税收。流转税属间接税,在商品流通的过程中征收。

按照征收方式分类,流转税可以分为从价税和从量税。从价税是按照商品或服务的价值或价格征收的,如增值税和消费税。从量税是按照商品或服务的数量或重量征收的,如关税与资源税。

1.2 主要的流转税

流转税主要包括以下五种税种:增值税、销售税、消费税、营业税和关税。

- 增值税(Value Added Tax, VAT)是一种以商品或服务在生产、流通和消费各个环节中增加的价值为征税对象的流转税,反映了商品或服务的真实增值额。

- 销售税(Sale Tax)是对商品或服务的销售额或价格征收的一种流转税。其在商品或服务的最终销售环节征收,只涉及最终消费者。征收销售税的典型代表国家是美国,在美国,是否开征销售税以及税基和税率如何设定,均由各州和地方政府自行确定。

- 消费税(Consumption Tax)是对特定商品或服务在生产、进口或销售环节中征收的一种流转税。与增值税不同,消费税通常只针对特定商品如香烟、奢侈品等,其目的是调节消费结构,促进节约环保。

- 营业税(Business Tax)是对提供服务、转让无形资产或者销售不动产所取得的营业额征收的一种流转税。营业税是我国旧有的流转税,已于2015年被增值税取代。

- 关税(Tariff)是以进出境的货物和物品为征税对象的流转税,只在进出境的缓解进行征收。

特别地,资本利得税不属于流转税,因其不在商品或服务的生产、流通和消费各个环节中征收,而在资产的转让或交易时征收。

2 加密货币流转税

2.1 加密货币流转过程中可能产生的税收

加密货币流转税是指对使用加密货币进行的交易或活动征收的税收。一般而言,加密货币因不具备奢侈品或“有害物品”的性质而不适用消费税;也因其属于数字资产而非实物商品而不适用关税。2023 年 7 月 IMF 发表的工作论文 Taxing Cryptocurrencies 中对加密货币的流转税讨论也限于这个范围。因此,加密货币流转税主要包括增值税与销售税,本文试对全球主要国家加密货币增值税与销售税的税收情况作一简要分析。

不同的国家或地区对加密货币的定义、分类和课税方式可能有所不同,因此加密货币投资者需要根据自己所在的司法管辖区查询相应的流转税规定。

2.2 对加密货币征收流转税的国家和地区

目前,大部分国家和地区对加密货币都不征收流转税,这和其对加密货币的法律定义有关。只有当加密货币被定义为“商品”或“资产”时,才可能被征收流转税;认为加密货币属于“货币”的国家和地区不对加密货币征收流转税。

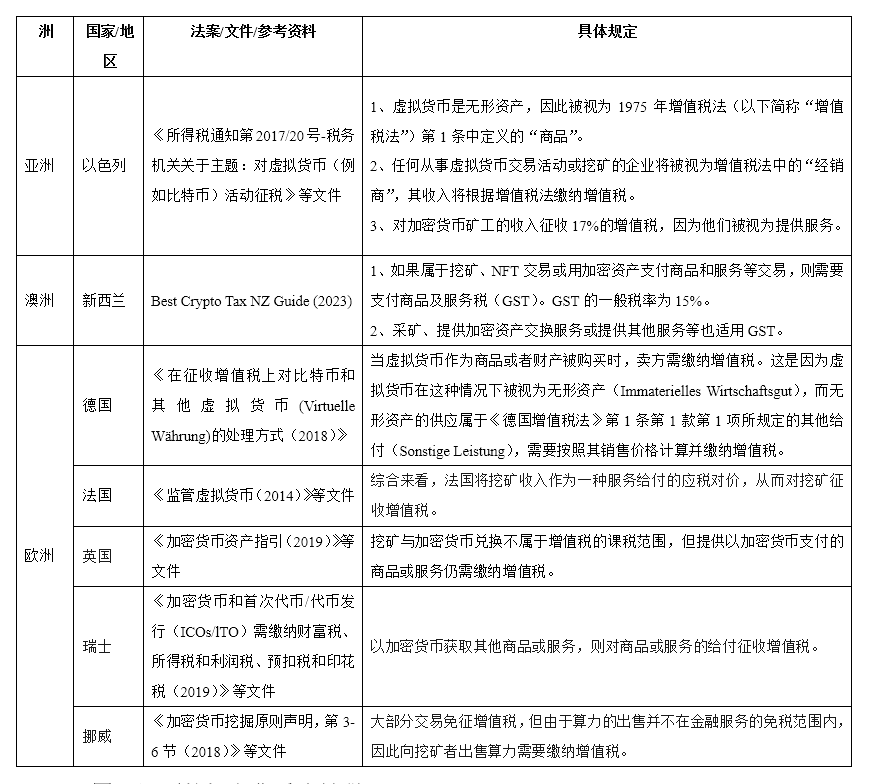

本文简要梳理对加密货币相关交易征收流转税的代表性国家和地区,如下表所示。

2.3.1 欧盟的加密货币流转税

欧盟对加密货币流转税的规制在国际上处于领先地位。早在 2015 年的 Hedqvist 案中,欧洲法院就判决法定货币与比特币之间的兑换服务构成增值税应税服务。

Hedqvist 案之案情大致如下:瑞典居民 Hedqvist 打算提供法定货币与比特币的兑换服务,瑞典行政法院为确定该兑换服务中 Hedqvist 取得的增值是否需要缴纳增值税将此案提交给欧洲法院。欧洲法院认为:由于比特币并非一种有形资产,因此法定货币与比特币的兑换不属于商品的给付,而是服务的给付,且 Hedqvist 与兑币方在交易中形成了“对价”。因此,欧洲法院认定法定货币与比特币的兑换服务属于《欧盟增值税指令》第2条第(1)款(c)项下的应税服务。

同时,欧洲法院认为增值税指令第 135 条第(1)款(e)项规定的精神适用于加密货币兑换,因此可以推定,将法定货币兑换为加密货币可免征增值税。

因此,在加密货币兑换上,欧盟国家受该判例影响,均将加密货币与法定货币之间的兑换以及加密货币之间的兑换纳入增值税的课税范围,但可适用免税规定。但针对挖矿业务,情况又有所不同:除法国外,大部分国家(如德国、爱尔兰、瑞典等)都认为挖矿业务不适用增值税。

2.3.2 其他国家的一般做法

欧盟以外的欧洲国家基本采纳了欧洲法院对 Hedqvist 案判决的相关精神,如英国、挪威等。而欧洲以外的国家一般都采取和以色列类似的做法,将虚拟货币的兑换排除在增值税课税范围之外;同时,这些国家将以虚拟货币购买商品或服务的行为作为应税销售行为处理(即征收增值税)。至于针对“挖矿”的增值税处理更显多元化,尚未形成主流政策意见。

另一种对加密货币征税的设计思路是完全免征流转税,转而从收益税方面规制,典型如新加坡、日本、南非和中国香港等。

3 加密货币流转税的未来展望

加密货币流转税在全球范围内还没有形成统一的标准和规范。不同国家和地区对于加密货币的定义、分类、认定、计税依据、税率等方面存在较大的差异,导致了加密货币流转税的复杂性和不确定性。

目前,大多数国家和地区倾向于将加密货币纳入收益税的范畴,对于加密货币的买卖、交换、赠与、捐赠等行为产生的收入进行课税。本文认为,相较于流转税,未来更多国家仍会倾向于使用所得税或其他形式的税收征收加密货币。这是因为相较于流转税而言,收益税征收和核算更为方便。其不仅能够更灵活地适应加密货币市场的波动和创新,避免因为价格不确定或产品多样而造成的税收损失或过度征收,还能够协调不同国家和地区的税制差异、避免国际双重征税,促进跨境交易。因此,收益税相较于流转税而言,更能体现加密货币的价值变化和纳税人的负担能力。相比之下,流转税在征收成本、效果、公平性等方面都存在一些问题和挑战。

参考文献

[1] 以色列税务局. (2017). 所得税通知第2017/20号-税务机关关于主题:对虚拟货币(例如比特币)活动征税

[2] Divly. (2023). Best Crypto Tax NZ Guide (2023).

[3] 德国财政部. (2018). 在征收增值税上对比特币和其他虚拟货币的处理方式

[4] 法国财政部. (2014). 监管虚拟货币

[5] 英国税务与海关总署. (2019). 加密货币资产指引

[6] 瑞士联邦税务局. (2019). 加密货币和首次代币/代币发行(ICOs/lTO)需缴纳财富税、所得税和利润税、预扣税和印花税

[7] 挪威税务局. (2018). 加密货币挖掘原则声明,第3-6节

[8] Hedqvist, D. (2015). Case C-264/14 Skatteverket vDavid Hedqvist. Court of Justice of the European Union.

[9] International Monetary Fund. (2023). Taxingcryptocurrencies. IMF Working Paper No. 23/17.

[10] 茉莉·科尔曼, 刘奇超, 吴芳蓓.(2021). 欧盟加密货币的增值税问题研究及其引申