Curve生态是套娃还是 DeFi乐高的巧妙组合?读懂 Redacted Cartel

Curve War

从 Curve War 的理解方式通常比较简单。在介绍这个之前,我们需要大概了解 Curve War 到底是什么?

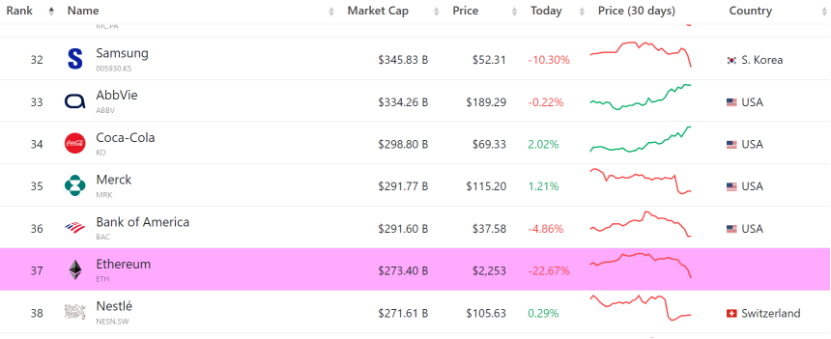

Curve War 的本质就是争夺 Curve 的流动性。流动性越高对于项目来说肯定是更好的。比如 UST 想要生态扩张,更好的流动性肯定是第一步,而在 Curve 拥有更高的 TVL 池子就是重要的标志之一。所以 UST,FRAX 这些项目会疯狂的想要自己的币在 Curve 的池子有更高的流动性。

提供更高的流动性最简单的方式肯定是自己提供,但是很明显这样的成本非常之高。比如 UST 不但需要大量 UST,还同时需要大量其他稳定币如 USDC/USDT 组成池子。所以实际上最优的方式是吸引别人来提供流动性。而各个外部协议吸引流动性的方式以及由此引发的冲突就是所谓的 Curve War。

钱总是流向收益最高的地方。Curve 的机制设定导致拥有的 CRV 投票权多少,就能够决定 Curve 中不同池子的收益高低。这时更加明确的 Curve War 就是指对 CRV 投票权的争夺。获得 CRV 投票权的方式有两种,一种是直接购买更多的 CRV。第二种是“贿赂”别人来帮自己投票,仅购买 CRV 的投票权。

事实上直接购买 CRV 的方式成本要高出很多。所以不同的项目方更加偏向于“贿赂“的方式,通过购买 CRV 的投票权,而不拥有 CRV 本身这种更加经济的方式来达到目的。

到这里,Curve War 更加明确的范围就是不同项目购买 CRV 投票权的“战争”。

Convex War

有趣的是,参与 Curve War 的项目似乎都在围绕着 Convex 来进行,而非 Curve 本身,这是为什么呢?

原因很简单,因为 CRV 的投票权很大一部分被 Convex 控制。事实上,Convex 控制了非常大一部分的 CRV,进而控制了它的投票权和收益权。但是其他协议并不是很关心收益权,而只是关心投票权。

这就相当于总经理把权力大部分交给了秘书,所以行贿的人本质上是要向总经理行贿,但是大部分权力实际上已经转移到了秘书身上,所以这时候行贿的目标就变成了秘书。而在转交给这个秘书之前,实际上有很多个秘书都在争夺总经理的权力,最终有一位胜出了。而 Convex 就是这位胜出的秘书。至于具体 Convex 能够胜出的原因,本篇文章就不做过多描述。

读到这里,你应该能够理解

为了更高的流动性,不同的协议需要争夺在 Curve 上的投票权来吸引其他人提供 TVL,因为这样比自己提供更省钱

争夺投票权的方式从直接购买 CRV 转向于“贿赂” CRV 持有人,只购买投票权,因为这样也更省钱

由于非常大一部分 CRV 已经被 Convex 控制,所以“战争”的主战场在 Convex 上

别急,Convex 也不是终点。

既然 Curve War 已经演化成了 Convex War,这意味着在 Convex 拥有的 「Curve 的投票权」被转移到了 Convex 自己的 Token:CVX 之上。结果就是,在 Convex 质押了 CVX 的用户,可以在 Convex 平台投票,决定 Curve 平台上的流动性池子奖励的多少,从而影响 Curve 平台不同池子的流动性高低。

但是投票又出现了问题:一个用户实际上并不知道投哪个池子,也不知道什么池子的收益最高,或者投票+领取投票奖励的流程过于复杂。为了解决这样的问题,帮助用户投票收益的最大化,新的所谓“投票聚合器”出现了。

Redacted Cartel

这篇文章是要介绍 Redacted Cartel 的,这时候出场正合适。Redacted Carted 要做的就是这样的投票聚合器。

由于概念比较多,我们再次做一个小小的 Recap:

Curve 上各个池子互相争夺流动性

Convex “作为” Curve 的池子聚合器,控制大量 CRV 的投票权

Convex 的币 CVX 从而能够指挥 CRV

Curve War 演变为对 CVX 的投票争夺

投票过程用户不友好,投票聚合器出现

Redacted Cartel 就是这样的一个聚合器,只不过除了 Convex 只是其中一个,未来将会支持更多类似的项目,帮助更多有需要的项目和用户实现投票最优化

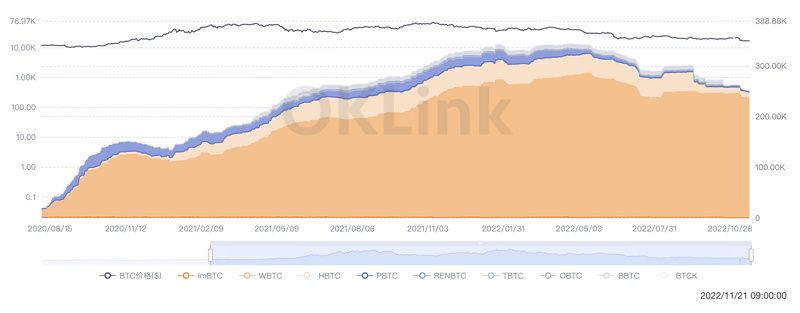

为了拥有 Convex 的投票权,Redacted Cartel 就需要像 Convex 控制 Curve 一样,拥有大量的 CVX 或者 CRV(CRV 可以直接质押到 Convex)。如果 Redacted Cartel 还想支持其他协议的投票,那么也就同样需要大量其他协议的治理代币。如何获得大量这些代币就成了核心问题,因为只有数量大了才能对被治理的项目产生影响。

Redacted Cartel 采用的方式是 Fork 了 OHM 的 Bonding 机制。用户通过折价的方式购买 Redacted Cartel 的原生代币 BTRFLY,这个过程和 OHM 的一样。而 Bonding 过程目前接受的 Token 包括 TOKE,ETH,FXS,CVX,CRV 以及 BTRFLY-OHM LP。很明显,支持的 Token 也指明了 Redacted Cartel 的 Bribe 聚合器未来将会支持的协议。

所以总结上面的内容,再来回头看看到底什么是 Redacted。

Redacted 是一个 OHM 的 Fork,原生代币是 $BTRFLY,它同时结合了 OHM 和 Convex 的机制,并且致力于把治理/投票/贿赂作为一个标的构建了一个交易市场。Redacted 是 Convex War 的延伸,同时自己也不仅仅服务 Convex,还计划服务其他类似的机制的项目。

如果要用比较时髦的话说,DeFi 2.0 是流动性服务解决方案 Liquidity as a Service,LaaS,那么 Redacted 以及同类项目就是投票服务解决方案 Vote as a Service,VaaS。

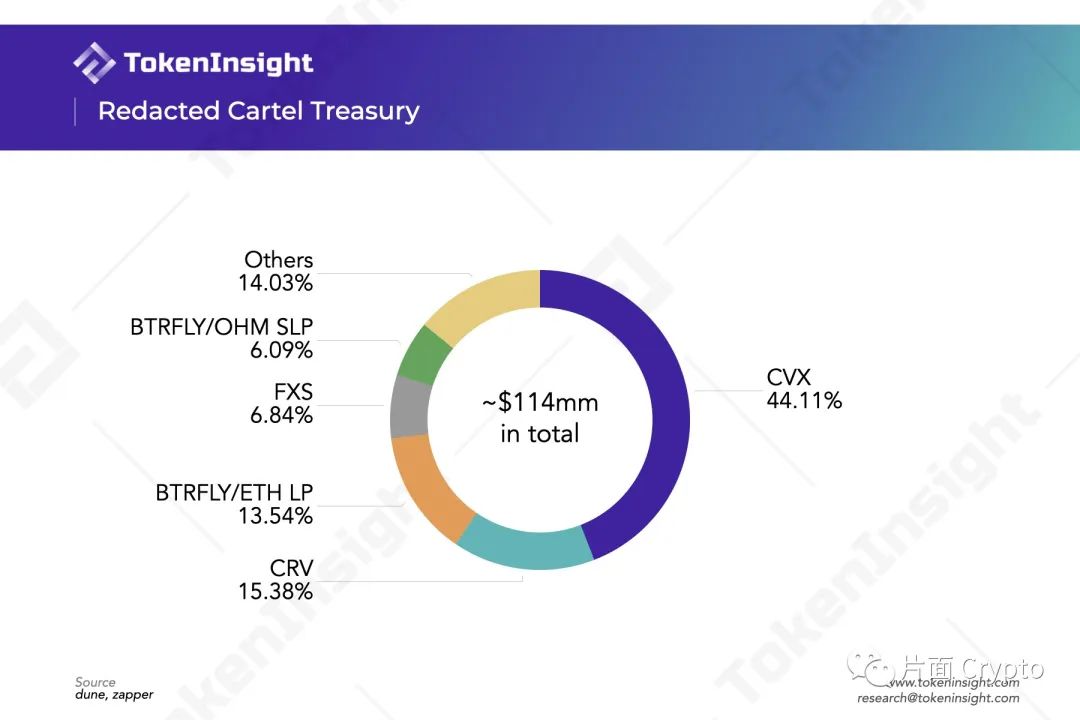

目前 Redacted 的 Treasury 一共拥有约价值 1.14 亿美元资产。

其中 CVX 和 CRV 占比超过一半,CVX 的数量超过 100 万。作为对比,目前 Frax 和 Terra 是 CVX 最大的两个持有人,一共持有约 365 万的 CVX,Redacted 排在第三位。所以从这个角度,Redacted 已经能够对 Convex 的结果产生一定的影响。

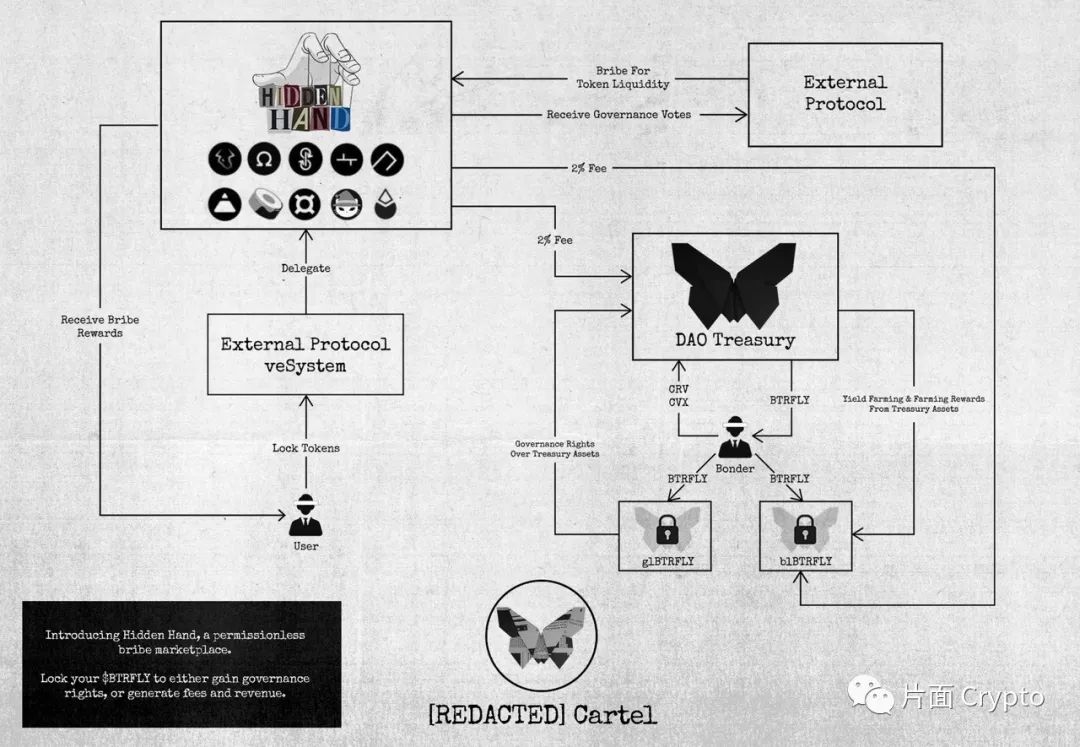

Redacted 收购了 Votemak(Tokemak 治理投票的地方)之后,将会整合重新推出一个 Bribe 交易市场 Hidden Hand。Hidden Hand 将会是 VaaS 的核心场所,同时支持 Redacted 拓展除了 Convex 以外的其他协议。

具体的流程

用户将拥有投票权的资产委托给 Hidden Hand

Hidden Hand 将投票权出价卖给外部需要的协议,作为回报 Hidden Hand 获得 Bribe 奖励

Hidden Hand 将奖励重新分配,一部分给用户,另外一部分给 Redacted Treasury,随后分给 BTRFLY 的持有人

Source: Redacted Cartel

所有的投票流程,以及投票收益最大化都交给 Hidden Hand 负责,在上述第二步中完成。同时 BTRFLY 的持有人通过质押 BTRFLY 之后,又能够获得指挥 Hidden Hand 的权力。

不知道到了这里你是否完全明白了 Curve War 到 Convex War,再到 Redacted(以及未来可能会出现的 Redacted War)。

用之前秘书的例子来继续解释的话,秘书一通过自己的能力获得了总经理的信任,从而也获得了总经理委托的权力。秘书二同样因为自己解决了部分问题获得了秘书一的信任,从而从秘书一那里获得了二次委托的权力。秘书三… …

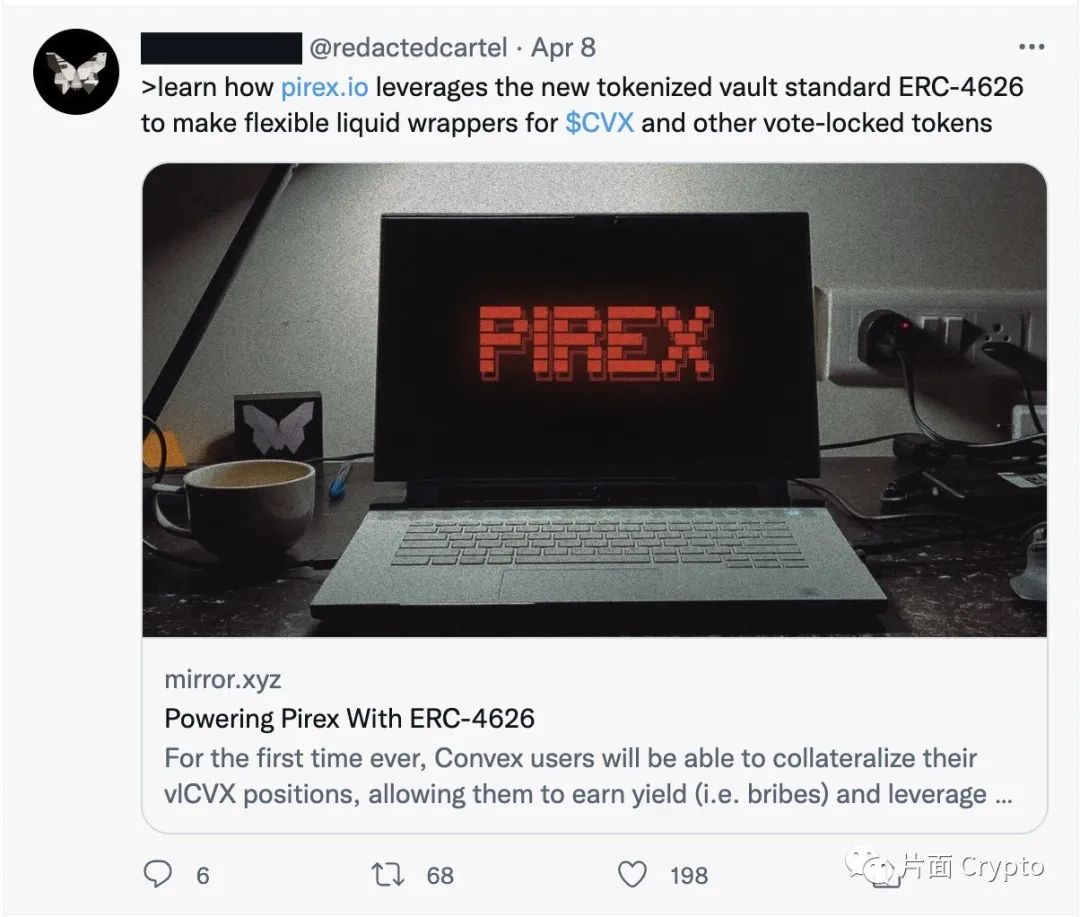

除此之外,Redacted 还计划推出 Pirex。Pirex 可以理解为是投票权的衍生品交易市场。如果你觉得未来 Bribe 的价格会变高(也就是投票权变贵),你可以提前买入投票权,在未来价格升高之后卖掉,反之亦然。

Source: @RedactedCartel Tweet 8th April 2022

还有很多应该涉及到但是没有涉及到的地方

本文只是尝试从一个比较简单的方式介绍 Redacted 是什么,其中迫不得已涉及到了许多关于 Curve War 的内容,涉及到了多个项目,希望能够帮助你理解 Redacted 以及 Curve War 大概是什么内容。被本文忽略掉的东西非常之多。

比如 Curve 本身就有一个 Bribe 市场,用户可以直接在该市场对 Curve 的不同池子投票。

与上面类似的情况还有 Votium,Votium 是一个建立在 Convex 之上的 Bribe 市场,而且也是目前主要的 Convex 市场。用户在 Convex 质押 CVX 之后,获得 vlCVX 凭证,可以用于投票。如果用户不想自己投票,也可以把 vlCVX 代理给 Votium,让 Votium 一站式解决这些问题。从这个角度讲,Votium 和 Redacted 存在一定的竞争关系。

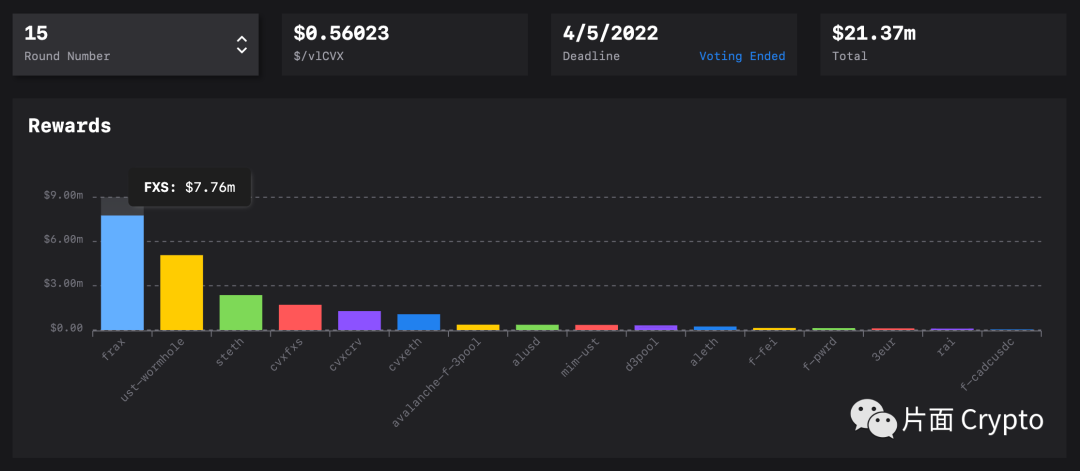

Source: llama.airforce

Votium 上的投票两周进行一次。在最近的一次投票中,外部协议花费的 Bribe 金额共达到了 $21.37m. 单票(也就是购买一个 vlCVX 两周投票权的价格)均价达到了 $0.56。其中花费最多的是 Frax 和 Terra,分别为 $7.76m 和 $5.07m。

上面都是从 Curve 的角度去理解 Redacted,还有一个角度是从 OHM 的角度。把 OHM 的底层收益逻辑换成是 Bribe 收益。同类的理解方式如 FloorDAO,同样是利用 OHM 的 Bonding 机制,然后底层收益是给 NFT 资产提供流动性获得收益。

对于上文说的 Curve War 本质是争夺更高的流动性是从外部协议的角度出发,普通用户参与 Convex 的目的肯定是比在 Curve 上直接 Stake 有更高的收益。

另外,Curve 的收益不仅仅是由投票的量决定,同时也会考虑池子本身的 TVL。池子的 TVL 本身越高,能够获得的奖励也越高。

前段时间 Terra 要推出的 4pool,就是冲着 3pool 去的,可能会是未来争夺流动性的主战场。如果花重金,把 3pool 的流动性抢占一部分,甚至超越也不是没有可能。不知道 DAI 会不会做出反击,也拿出钱来购买投票权,给 3pool 奖励。

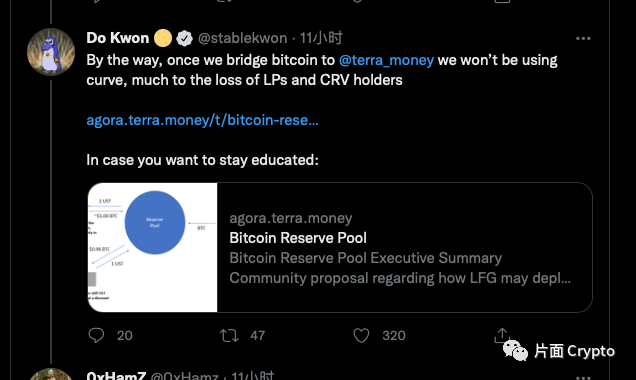

此外,Do Kwon 在本文撰写时的约10个小时前在推特上表示,一旦 Terra 自己的 Bridge 做好,未来可能就不会再使用 Curve,届时可能会对 Curve 以及 Convex 是较大利空。

Bribe Marketplace 是否会是一个 Big Thing?如果是,目前这些项目的竞争格局未来会发生怎样的变化?从 Curve 到 Redacted,甚至再到下一个指挥 Redacted 的协议,如此无限套娃下去是否存在任何意义?

In crypto, don’t under-estimate everything.

In crypto, don’t over-estimate everything.

关于各种字母的简单解释:

$CRV – Curve 平台的原生代币

$veCRV – 在 Curve 锁定之后的凭证,拥有收益和治理权

$CVX – Convex 平台的原生代币

$cvxCRV – 把 $CRV 质押到 Convex 之后,用户获得的凭证。实际上 Convex 还是把 $CRV 质押换成 $veCRV,只是给用户的凭证是 $cvxCRV

$vlCVX – 把 $CVX 质押之后获得的 Token

$BTRFLY – Redacted 的原生 Token,可以通过 Bonding 获得

$xBTRFLY – $BTRFLY stake 之后获得的 Token

$wxBTRFLY – wrapped version of $xBTRFLY,可以用于作为其他协议的抵押物

$pBTRFLY – 为团队准备的 Token,未来团队可以以低价将 $pBTRFLY 换成 $BTRFLY

$glBTRFLY – Stake 之后获得 Hidden Hand 的治理权凭证

$blBTRFLY – Stake 之后获得 Hidden Hand 的收益凭证

3pool – Curve 最知名的 Pool:USDT/USDC/DAI

4pool – Terra 发起的在 Curve 的池子,计划超越 3pool:USDC/USDT/UST/FRAX