《香港债券代币化》报告解读:以Evergreen “绿债”为例,梳理债券代币化的理论和实践

作者:Spike @ Contributor of PermaDAO

审阅:Kyle @ Contributor of PermaDAO

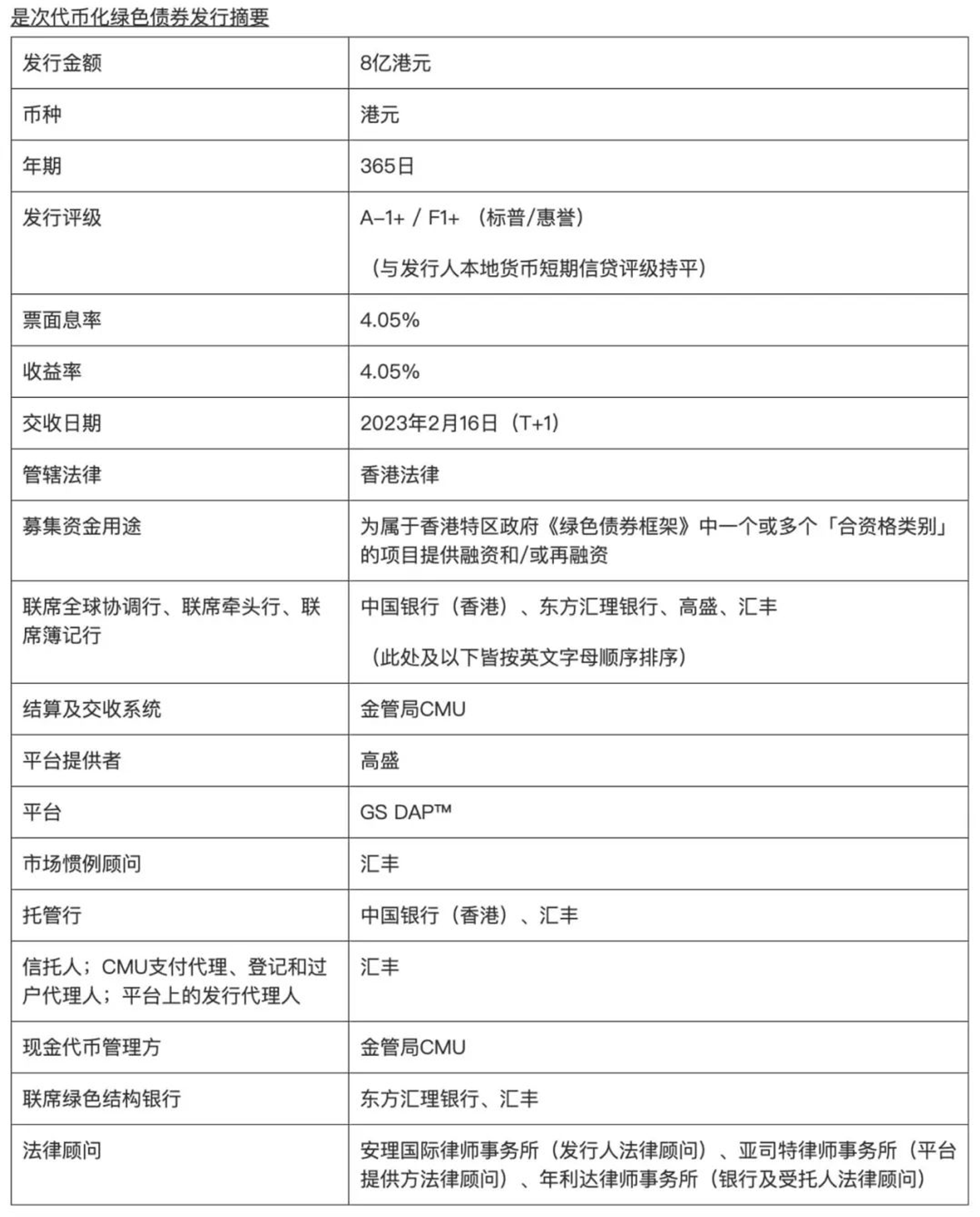

近日,香港金融管理局(HKMA)发布了《Bond Tokenisation in Hong Kong》(《香港债券代币化》)的报告,以香港政府 2 月份发行的首个代币化债券 Evergreen “绿债”为例,详细梳理了债券代币化的理论和实践。everPay 也曾和亚洲数字银行合作发行离岸人民币稳定币 ACNH,认为 RWA 将引领下一波 DeFi 发展的浪潮,因此 PermaDAO 特地整理了报告要点,分享给读者:

1. 以香港金管局和国际清算银行(BIS)合作进行带来的经验,并介绍了他们协助香港特别行政区政府发行首个数字债券的项目(Evergreen 项目);

2. Evergreen 展示了在现有的香港法律框架下,利用分布式账本技术(DLT)进行真实资本市场交易的可能性,并展示了 DLT 在债券市场中提高效率、流动性和透明度的潜力;

3. 报告还讨论了数字债券交易中的技术和平台设计方面需要注意的细节,并提供了对债券代币化感兴趣的发行人的指导和参考意见;

4. 最后,文章还探讨了数字债券代币化的未来发展方向和行动计划,并强调了需要解决的挑战和调整现有法律和监管制度的重要性。

从时间上而言,目前全球的代币化债券市场在 2021~2023 年间突破 39 亿美元,基本和上轮牛市发展同频,沉淀的大量基础设施已经足以支撑大规模使用。

典型的债券的发行流程可以分解为以下步骤:

1. 债券的准备和发行:包括债券的代币化和发行准备工作,例如债券的代币化和初始发行;

2. 参与者的入驻:现有平台只能由特定参与者访问,包括发行人、中央证券存托机构、支付代理人、分销商、托管人和债券的二级交易商;

3. 发行和认购:债券的发行分为链下和上链两个过程。在链下环节,需要进行债券的标准化和定价,在上链后,需要使用智能合约代表债券的权益并进行代币化,然后才可以进行认购工作;

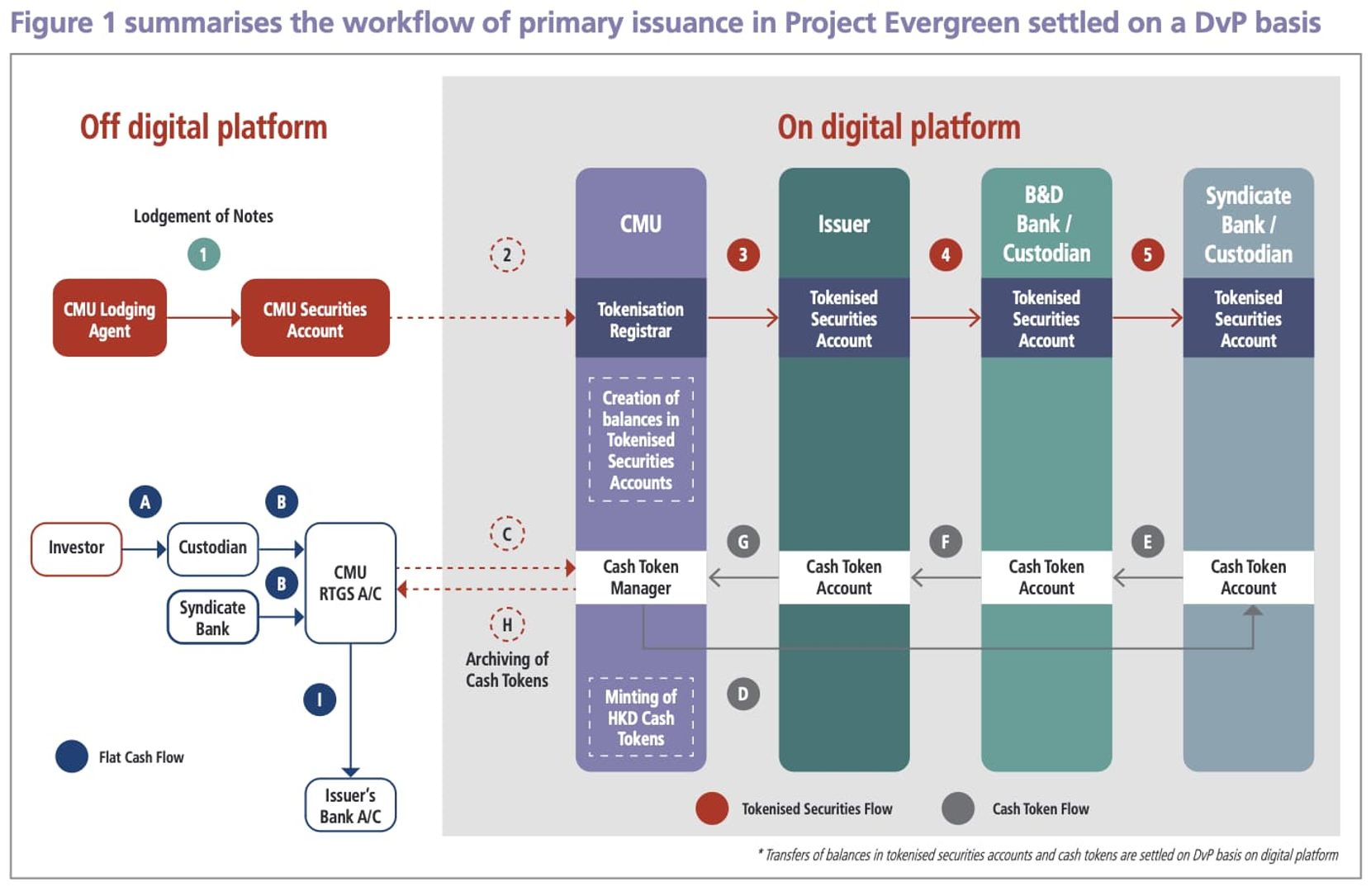

4. 配售、结算和交割:在发行日,各银行将相应的现金转入中央证券存管机构的实时结算账户;然后将各方集合起来,促进配售、结算和交割活动,并需要提高效率,减少结算延迟和结算风险;

5. 证券法规的适用:数字债券的发行需要遵守证券法规的要求,包括证券发行和许可要求的规定;

6. 信用评级:发行人可以考虑为数字债券获得信用评级。

而在实践中,DLT(分布式记账技术)也再次展现了自己的优势,在代币化债券发行的进程中,香港金管局也总结了 DLT 的如下技术优势:

- 无纸化(Paperless creation):在代币化债券的创建过程中,可以消除对物理证书和手动标记的需求,节省了工时,并消除了手动处理错误的风险;

- 各方在 DLT 平台进行交互(Facilitate interaction between different parties on a common DLT platform):一个通用的 DLT 平台通过将所有不同的各方聚集在链上,在不可篡改的公共平台上,参与者具有特定权限、实时验证和涉及多方工作流程,从而可提高处理效率;

- 原子交易(Atomic DvP Settlement):债券交易和现金支付在 DLT 平台上进行,可以即时进行结算,减少了结算延迟和结算风险;

- 端到端交易(End-to-end DLT adoption across the bond lifecycle):在一级发行、二级交易结算、息票支付和到期赎回中使用 DLT 可以大大减少多次人工处理,降低服务时间和成本,并消除不同渠道之间的同步需求,实现显著的运营改善;

- 透明性(Enhanced transparency ):DLT 实现了不同参与方之间的实时数据同步,从而提高了系统的透明度。

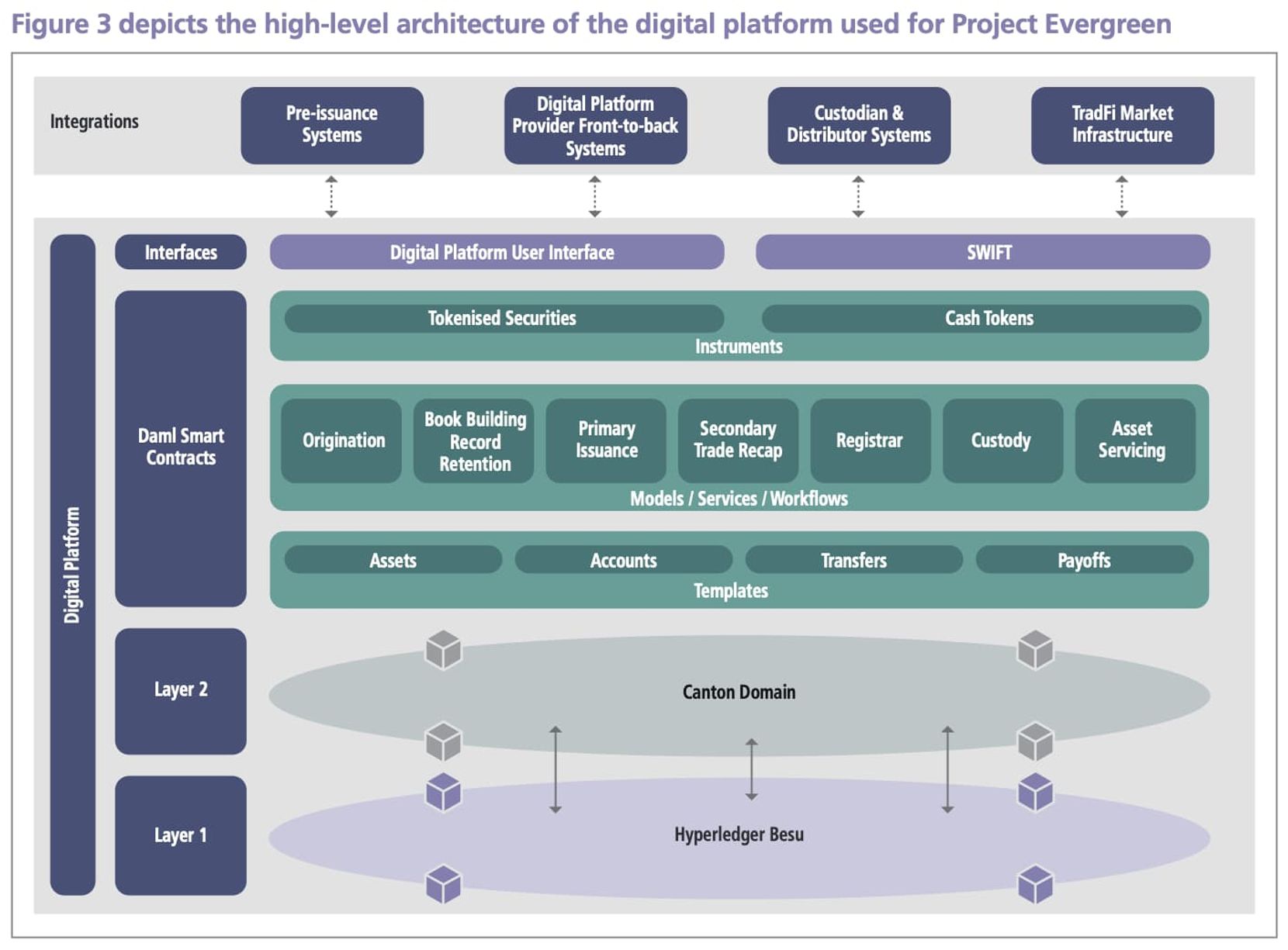

而在系统搭建上,大致从下至上可分为四层,分别是 Layer 1 和 Layer 2 作为公链基础设施,其上是智能合约层以及和用户用户交互界面,当然这部分比较偏技术,因此只做简单介绍。

- Layer 1 区块链:数字平台使用 Hyperledger Besu 4 作为 Layer 1 区块链,这是一个私有的的以太坊区块链,用于保存节点间的通信和作为共识层;

- Layer 2 区块链:数字平台使用 Canton 作为 Layer 2 区块链,这是一个支持隐私和可扩展性的分布式账本技术(DLT),用于解释和执行智能合约,并在参与节点之间保持一致的执行效率;

- 智能合约解决方案:数字平台选择了 Digital Asset Modeling Language (Daml) 作为智能合约解决方案。Daml 是一个企业级、注重隐私的开源智能合约语言,用于定义 Canton DLT 网络中参与者之间的工作流程、模式、语义和交易执行等多方面;

- 交互界面:数字平台的参与者可以采用节点托管、应用程序接口(API)或用户界面(UI)的形式。

除此之外,DLT 平台也设计了二级交易,这是指在数字债券发行中,债券的受益权在数字平台外通过传统的场外交易(OTC)进行交易,而只有结算和转让是在数字平台上进行。

与传统债券类似,OTC 交易可以让参与各方直接协商交易的条款和条件。如果 DLT 平台能够包括证券代币交易等交易功能,可以增强二级市场的流动性和透明度,提供标准化和自动化的流程和协议,并可能降低交易对手方和结算风险,因为可以利用区块链技术和智能合约来实现更安全和高效的验证和结算。

当然,包括这样的交易功能具有复杂的技术和法律要求,需要考虑成本、时间和基础设施设置等方面的影响。同时,还需要考虑交易平台业务的法律影响,长期可能都会在计划中,而并不能真正推向市场。

更进一步而言,DLT 技术也会在多个方面改进现有的市场和产品现状,比如在以下方面具备应用潜力:

- 跨平台。建立跨平台的互操作性和连通性,在不同的公链、DLT 平台之间链接资产,以及在链下和链上之间搭建出沟通桥梁;

- 稳定币。不仅可支持数字港元,也可以发行其他法币的链上版本,也可以发行商业性质的稳定币,或者更进一步接入链下支付系统;

- 标准化。促进协议的链上标准化,促进资产的互联互通,甚至为全球性的资产分类和监管框架建立提供实践参照。

DLT 有望彻底改变金融市场的运作,而在本份报告中,基本上涵盖了 DLT 技术的思路框架,在 Evergreen 的实践中,实验性的验证了 DLT 技术实践。

早在 7 月份,PermaDAO 就曾出品过《RWA 的思路与实践》 一文,其中将香港政府的绿债发行作为合规性最强的范例进行介绍,而今天香港金管局以之为例出台报告,PermaDAO 感觉之后的合规框架也会基于此次实践去搭建,届时,真正广阔的链下资产将迎来真正的应用爆发期。