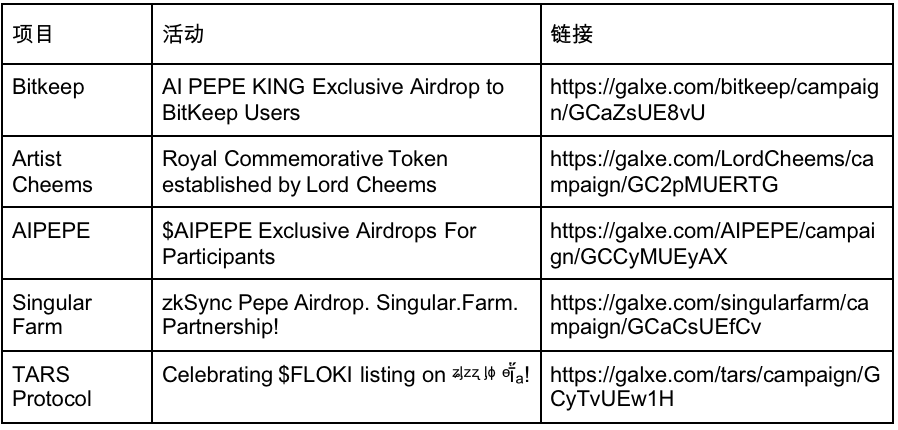

一个月市占从10%到73%,衍生品DEX ApolloX的V2带来了哪些创新?

撰文:雨中狂睡

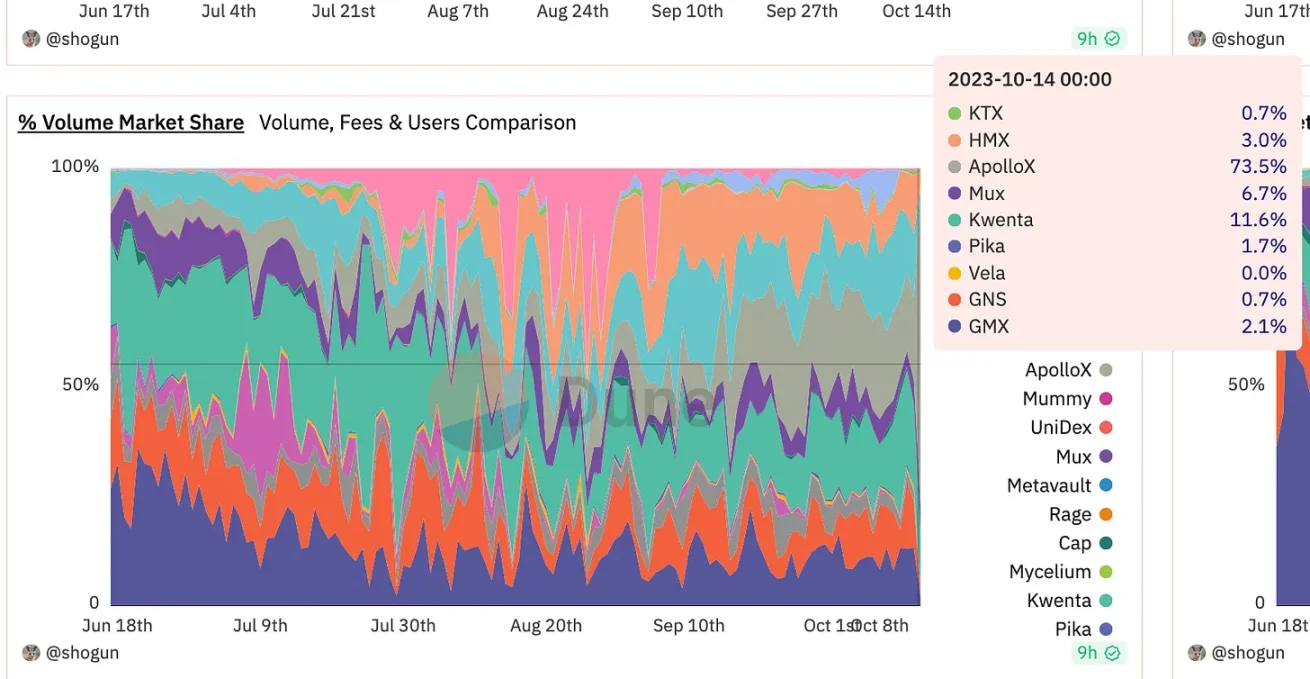

一个颇为微妙的事态是, ApolloX 在 10 月 14 日 Perpetual DEXs 市场份额中,占比已经达到了 73%,而为我们熟知的 GMX 仅占到 2%,Kwenta 占比 11%。而在一个月前,9 月 14 日,ApolloX 只占到整体市场份额的 10%。

它是如何做到的?

让我们一起潜入进去,探寻 $APX 的增长秘诀。

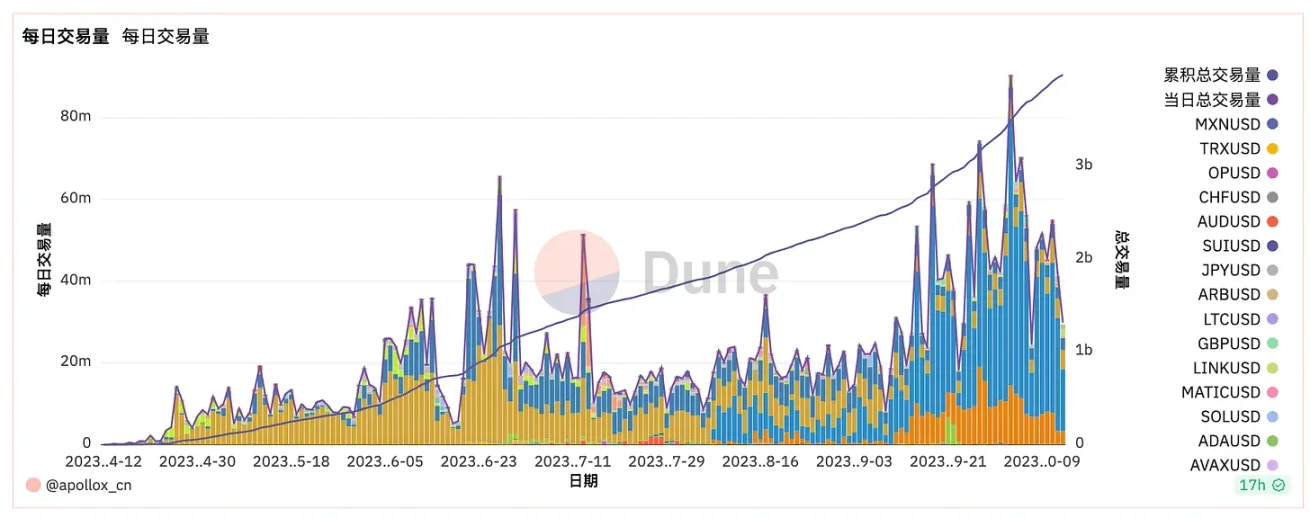

首先来解释一下上图中的微妙数据。14 号市场份额占比是当天的数据,如果我们想要获得更加真实的市场趋势,还需要把时间拉长。结合上图中的时间数据我们可以看到,即使每天的市场竞争份额一直在波动,但毫无疑问的是,ApolloX 的市场份额正在逐步扩张。而 14 日的数据,也并非幸运使然。从其每日交易量数据中也可以看到这种趋势。

从我的个人理解出发,ApolloX 近期的增长的源动力来自其的 v2 升级。

那么此次 ApolloX v2 升级了哪些东西呢?

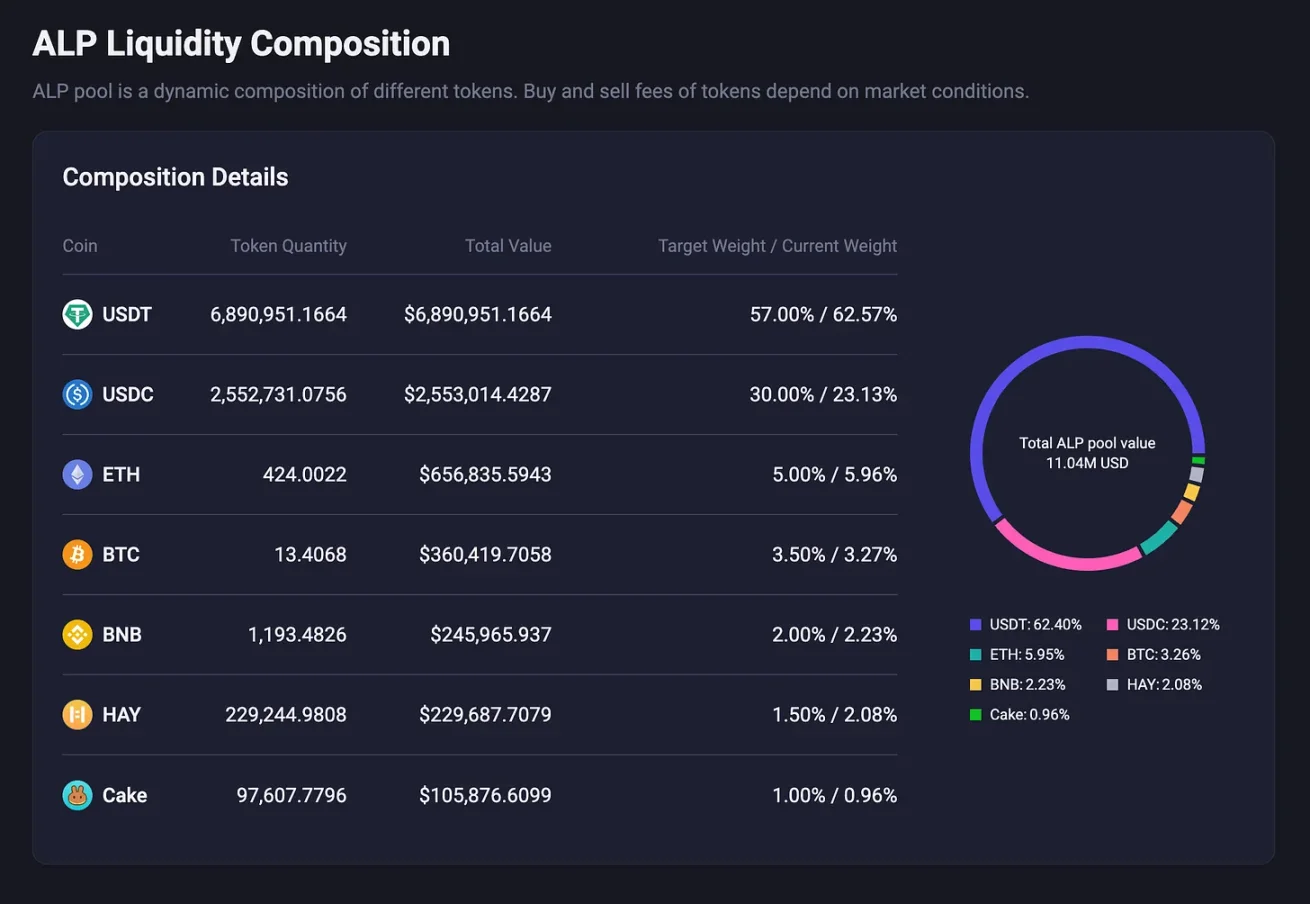

ApolloX v2 推出了 ALP。这一点很好理解,类似于 GMX 的模式,提供流动性 +LP 吃费用和 Trader 盈亏。ALP 的资产组成如下图。

而 ApolloX v2 上的交易对都是跟踪对应资产价格指数,类似于 GNS 合成资产的概念,价格跟踪靠预言机 Binance Oracle 和 ChainLink 实现,因此 ApolloX 也能够支持更丰富的资产类别,比如长尾资产、外汇等。

费用方面, BNBChain 上,Crypto 开仓费和平仓费都是 0.08%,外汇开仓费和平仓费都是 0.02%;Arbitrum 上,Crypto 开仓费和平仓费都是 0.05%。

资金费率方面,由于是合成资产,因此没有借款费用。ApolloX 通过多空双方使用相同的费率,多空双方 OI 差值 * 费率的部分归于协议收入。

滑点方面,因为是合成资产和跟踪价格,因此协议每笔交易的滑点依据 CEX 上的深度计算,深度越大,滑点越小。而 ApolloX v2 的整体 OI 越高,开仓价值越高,滑点越大。

另外,值得一提的是,ApolloX 为了满足潜在 Degen 用户的需求,推出了 Degen Mode 和 MADBTCUSD 两种模式。

Degen Mode 目前只支持 BTCUSD、ETHUSD 和 MADBTCUSD 三种交易对,MADBTCUSD 我会在后文中详细解释。

Degen Mode 为用户提供了 250x、500x、750x 三种极高的杠杆,支持多头和空头市场订单,支持 Trader 以 0 滑点、高杠杆和低费用的体验来进行短线交易。

低费用部分值得我们进行特别说明:Degen Mode 开仓费用为 0,执行费用为 0.3 USD (BNB Chain) / 0.2 USD (Arbitrum)。平仓费用根据用户利润抽成(如果盈利的话)。高杠杆下,盈利期望为负,因此这部分 Trader 亏损也会流向 ALP,推动 ALP 资产的增长。

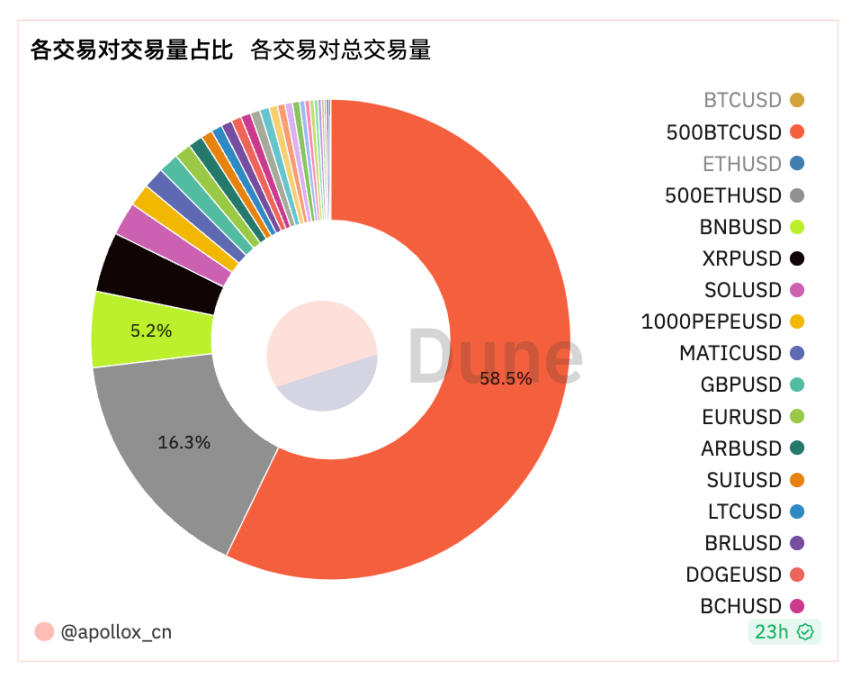

目前,除去 BTCUSD、ETHUSD 交易对,在 ApolloX v2 的整体交易量中,500BTCUSD、500ETHUSD 占比最大。

MADBTCUSD 指数是基于 BTC 的高波动性指数,它的整体波动性与 BTC 的涨跌有关,涨跌预期波动是 250%。这一波动率产品的推出,主要目的是为了满足那些希望通过预测 BTC 波动率,并交易波动率的用户的需求。

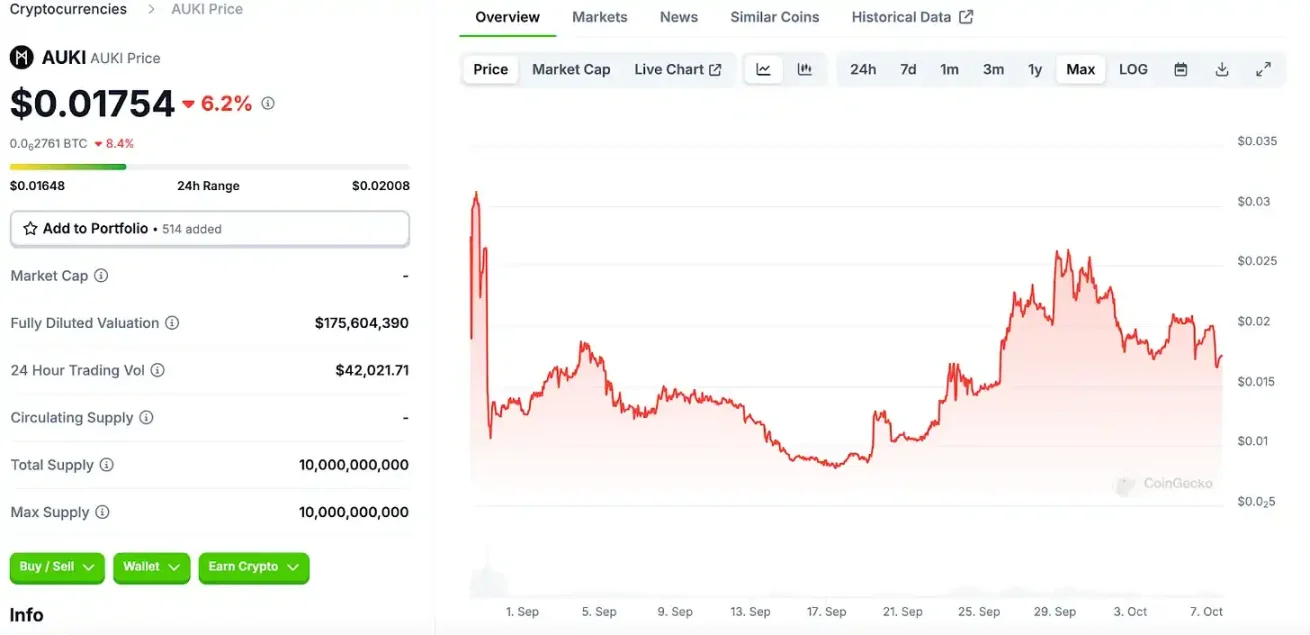

那么,在交易量快速增长的情景下,ApolloX 协议原生 Token $APX 又会得到哪些反哺呢?

- DAO 自动回购,并分配给 $APX Staker;

- 协议手动回购 $APX ;

- 协议每 7 天会分配 $APX ,作为 Staking 奖励;

以及,用户也可以抵押 Pancake 的 LP 来获得 Staking 奖励。

最后,归根结底,ApolloX v2 做的就只有两件事:

1、通过提供更高杠杆 + 更高波动率来吸引 Degen 用户;

2、通过降低费用来吸引费用敏感性用户;

而从我个人的理解来看,对长尾资产和高杠杆的支持,是 Perp DEX 对一线 CEX 的竞争优势,ApolloX 此次升级正符合 Perp DEX 对 CEX Derivatives 的竞争路径。

就像我们看到的,GMX v2 的一大提升就是提供了更多的资产交易对,但本质上还是不够「长尾」——因为 GMX v2 的模式仍然需要底层资产的支持。

而由于采用 LP+ 合成资产 + 预言机跟踪资产价格的模式,ApolloX 则有能力推出更多的长尾资产,以及为 Trader 提供高杠杆服务,在未来的 Perp DEX 竞争中获取更多的交易量和市场份额。