数学方法分析加密领域的“玄学问题”:币价上涨与技术升级,谁驱动了谁?

在上一篇文「团队在做事和币价真的有关吗?」,我们分析了行业整体的 GitHub 开发情况与代币价格涨跌幅的相关性,得出 GitHub 六因子与币价涨跌幅在牛熊市都呈正相关的结论。

本文就「相关性」这一结论进一步拓展,研究二者的因果性,即「是因为技术升级促进了币价上涨,还是币价上涨拉动了技术升级」?从而帮助投资者与开发者更加明确「技术开发」这一基本面因子在币价涨跌盘中的位置。

文章大体思路如下:

- 首先,我们针对单个 token 构建 GitHub 开发活跃度指标 Github Development Activity Index (GDAI)。

- 其次,在此基础上,结合行业市值排名、GitHub 项目数量随时间发展的规律性趋势等因素,构建反映全行业整体 GitHub 开发活跃度的指标 Industury Github Development Activity Index (IGDAI)。

- 然后,通过比较行业开发活跃度指标 IGDAI 与币价涨跌幅近 6 年来的变化趋势,判断技术与价格的因果关系。

- 最后,将 GDAI 指标应用于近 6 年来一直开发的 token,比较其开发活跃度指标值和币价涨幅与 BTC、ETH 二者的差异,以印证前文对技术与价格因果关系的判断。

Step1. 用层次分析法构建针对单个项目的 GitHub 开发活跃度指标 GDAI (Github Development Activity Index)

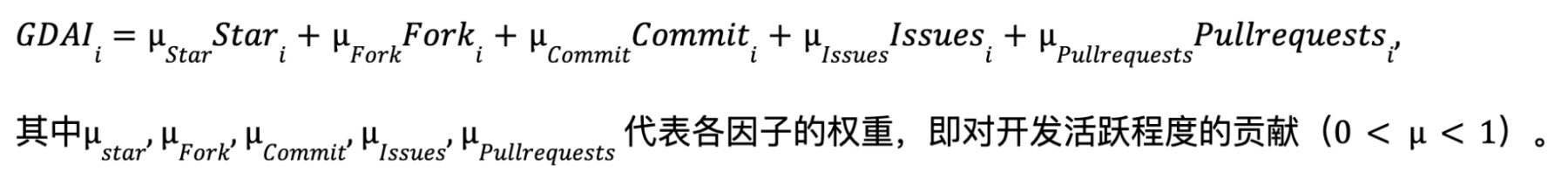

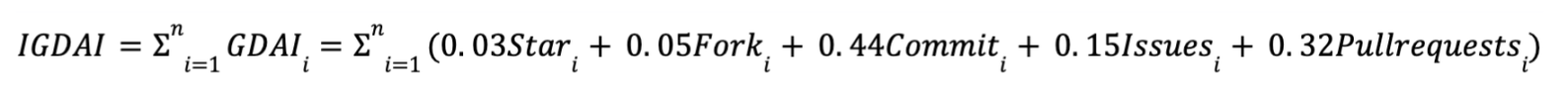

具体的 GDAI 公式如下:

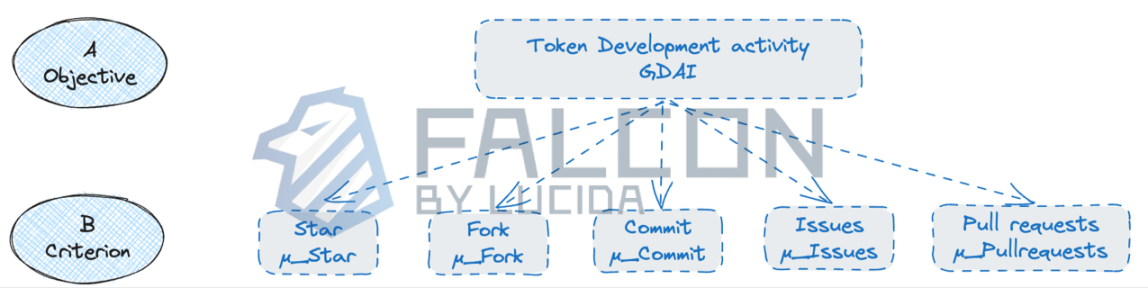

层次分析法(The Analytic Hierarchy Process 即 AHP)是一种系统分析与决策的综合评价方法,将所需决策的元素分解为目标层(objective)、准则层(criterion)和方案层(scheme)。在分解的基础上再次进行定性和定量分析,计算方式简单高效。

(1) 分析系统中各因素之间的关系,建立系统的递阶层次结构

将目标层 GDAI 分解为 5 个准则层:μStar, μFork, μCommit, μIssues, μPullRequests。

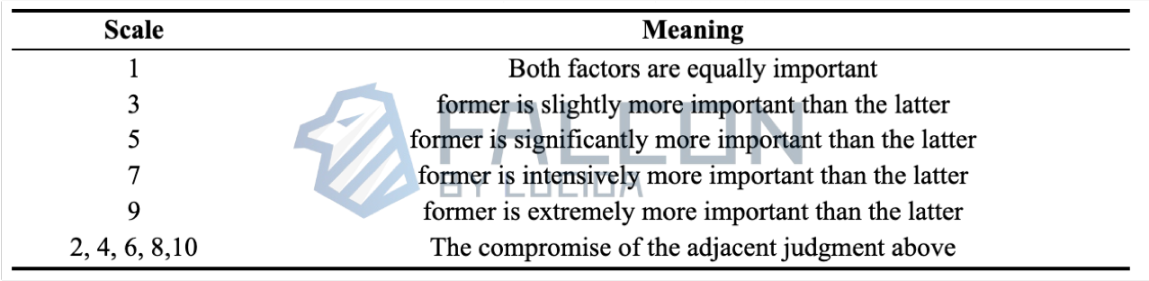

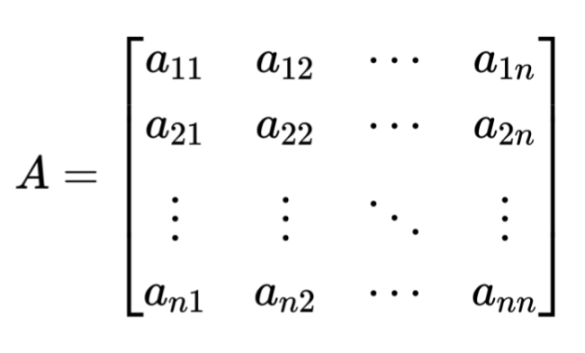

(2) 建立判断矩阵

对于同一层次的各元素关于上一层次中某一准则的重要性进行两两比较,构造两两比较矩阵(判断矩阵)。我们在表 2 上确定了不同重要程度的度量。

为准则层 B 创建以下判断矩阵。根据经验和指标的性质,对 GitHub 开发活跃程度贡献的优先级为 Commit>Pullrequests>Issues>Fork>Star。由于 Star 和 Fork 指标与开发活动没有特别直接的联系,我们将给它们的权重分配相对较低的分数。

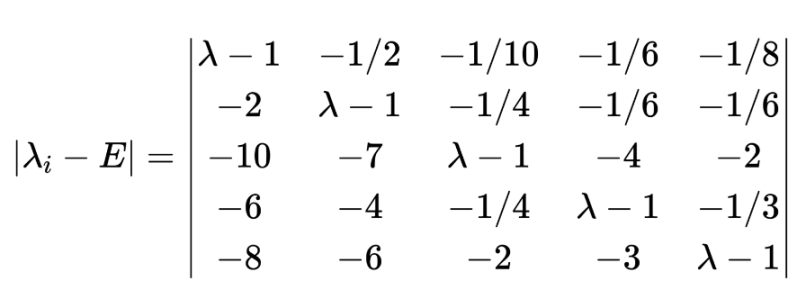

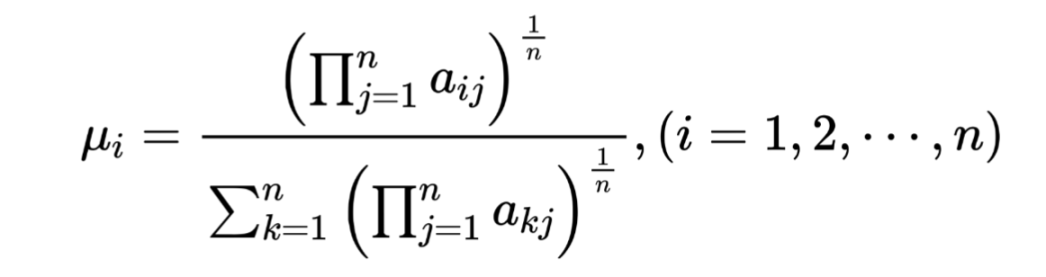

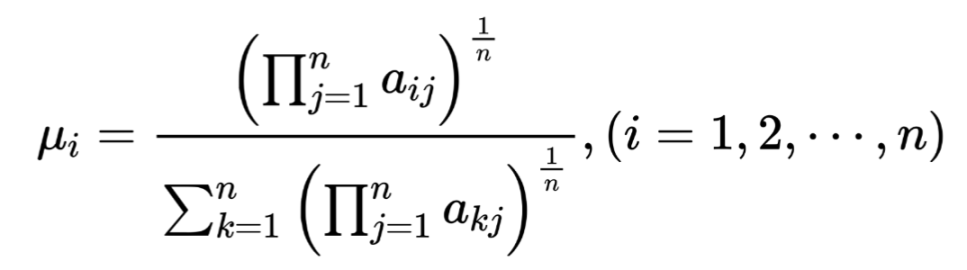

(3) 一致性检查(CI)

矩阵 B 的特征方程:

(4) 3 种方法计算权重

方法 1: 算术平均法

其中推导出的权重向量公式是:

方法 2: 几何平均法

方法 3: 首先使用特征值法确定矩阵 A 的最大特征值和相应的特征向量。然后将特征向量归一化为所需的权重。

将以上 3 中方法所求权重取均值,即为最终确定的权重值。具体结果如表四所示:

因此,具体的 GDAI 指标公式可有如下形式:

$$(GDAIi =0.03Star i + 0.05Forki + 0.44Commiti + 0.15Issuesi + 0.32Pullrequestsi.)$$

Step2. 基于 GDAI 优化的全行业 GitHub 开发活跃度指标 IGDAI (Industry Github Development Activities Index)

在 Step 1,我们构建了针对单个 token GitHub 开发活跃度指标 GDAI 。现基于 GDAI ,综合考虑加密货币行业全部上市流通且在 GitHub 开源的 token,通过汇总其所有 token 的 GDAI ,求得全行业 GitHub 开发活跃度指标 IGDAI。具体的 IGDAI 计算公式如下:

其中 n 代表某一区间段所有在加密货币市场流通且在 GitHub 开源的 token 总数量。

构建某一指标反映全行业情况,通常有两种思路:

1.选取代表性标的计算其表现 2.综合考虑全行业的情况

对于思路 1,我们首先考虑到当下的加密货币行业生态并不十分完善,许多有币价且市值表现良好的 token 并未开源,第三方无法获取其具体的开发信息,所选取的标的「代表性」有待商榷;其次,当下的加密货币行业仍是一片蓝海,发展空间广阔,对于每个 token,都有可能在短时间内取得飞速的发展;再次,加密货币行业 24 小时交易的高流动性特征使得行业市值短期波动较大。若参考 A 股市场半年内更换选取的标的,有可能错过大量 token 市值变动的信息。

因此,本文综合考虑全行业 token 的开发信息以计算 IGDAI。

Step3. 「技术革命」 与 「币价上涨」 究竟孰因孰果?币价变化单向影响 GitHub 开发程度

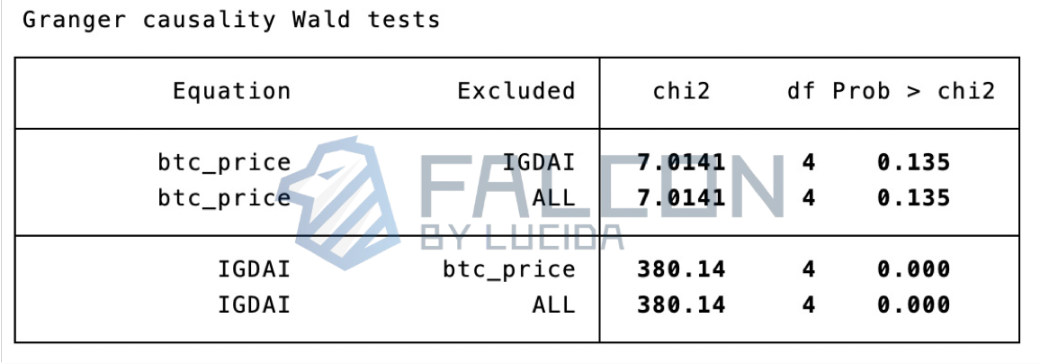

我们运用格兰杰因果关系检验(Granger casuality test)分析行业开发活跃度 IGDAI 与 BTC 币价变化两串时间序列数据的因果关系,其中时间段为 2015-2023.10.31,指数维度为「日」。首先确定滞后阶数为 4,通过单位根检验(Unit root test)** 确定两类数据都为平稳序列(数据「平稳」格兰杰因果关系检验的前提),并得出以下结果:

其中 0.000<0.05,说明该 F 检验拒绝原假设(原假设 H0: 二者不存在格兰杰因果关系),BTC_price 是 IGDAI的原因,即行业 GitHub 开发活跃程度 IGDAI 受到币价变化滞后项的影响。

0.135>0.05,说明该 F 检验接受原假设,IGDAI 不是 BTC_price 的原因。综上,币价变化单向影响行业开发活跃程度。

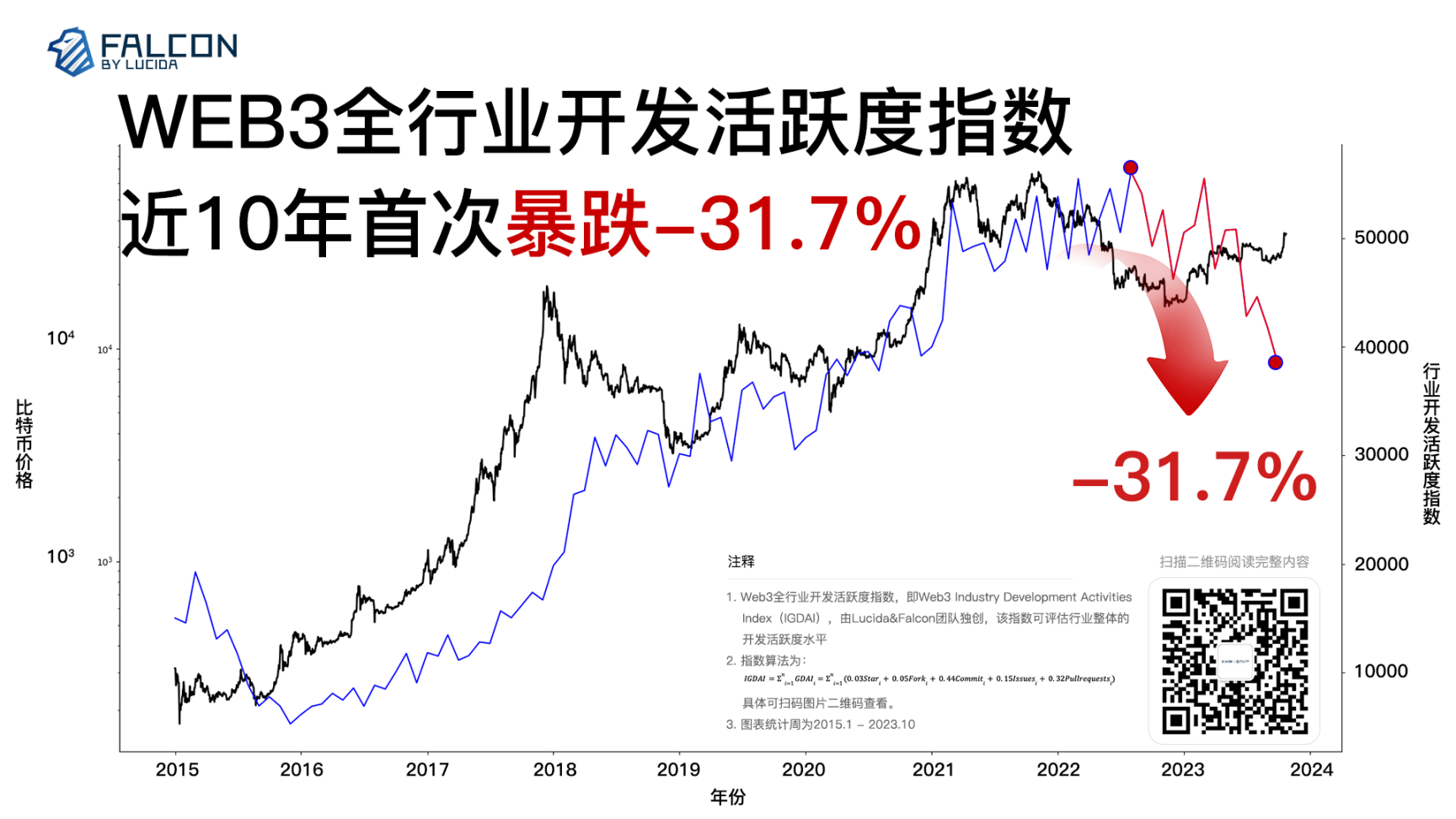

同时,我们借助图表更直观的分析。考虑到以日为区间的开发活跃度指标波动幅度较大,存在较多偶然因素,且视图不直观,我们进行指数平滑处理并扩大时间段为「周」。图 2 是从 2015 至今,时间段为「月」的 IGDAI 指数和 BTC 价格变化情况:

该图十分直观的展现了在不同时期行业开发生态的变动滞后于 BTC 币价的变化,且二者呈相似的波动的幅度,印证 IGDAI 单向受币价变化影响的结论。

并且我们从图中发现,在过去几个月中,行业开发活跃度指数暴跌 31.7%,创下了近十年最大跌幅!

Step4. 只要开发团队不摆烂,一直开发,熬过了熊市,币价就不会太拉胯吗?错!

在 Step3 部分我们通过格兰杰因果关系检验确立了币价单向影响技术开发的结论。但我们还想探讨是否存在一种特殊的关系:即使 GitHub 开发的程度并不是改善币价涨跌的前因,但只要团队不摆烂,一直开发,熬过熊市,币价表现是否就不会特别拉胯。考虑到 token 开发生态的成熟期和 token 种类丰富程度的变化,我们决定寻找 2018 年至今持续开发的 token,并比较其 GitHub 开发活跃度 GDAI 和币价涨跌幅与 BTC 之间的关系。

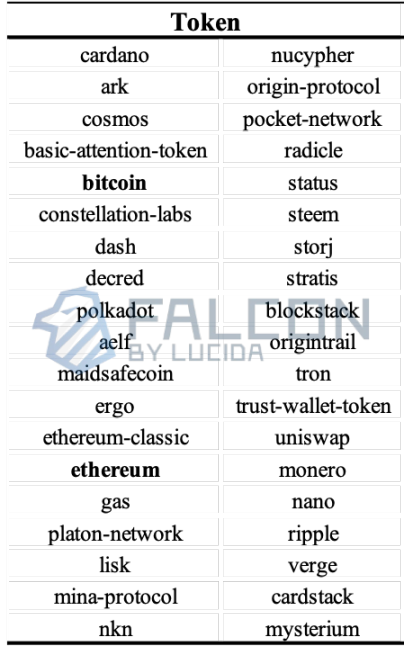

其中,我们将「持续开发」定义为 GitHub 开发核心的 commit、issues、pull requests 三因子在时间段为 2018 至 2023 年 10 月中每一周不同时为 0。币价涨跌幅定义为该时期(最高价 – 最低价)/ 最低价。通过海量的数据爬取和分析,我们首先确定 2018 至今共有约 1400 个 token 同时开源并上市,在 1400 个 token 中找到 38 个符合上述条件(其中包含了 BTC 和 ETH,考虑到 BTC 与 ETH 开发生态与市值已经非常成熟,十分具有代表性,考虑到文章篇幅,本文重点阐述剩余的 36 个 token 与 BTC 比较的结果)。具体 token 名单如表 6 所示:

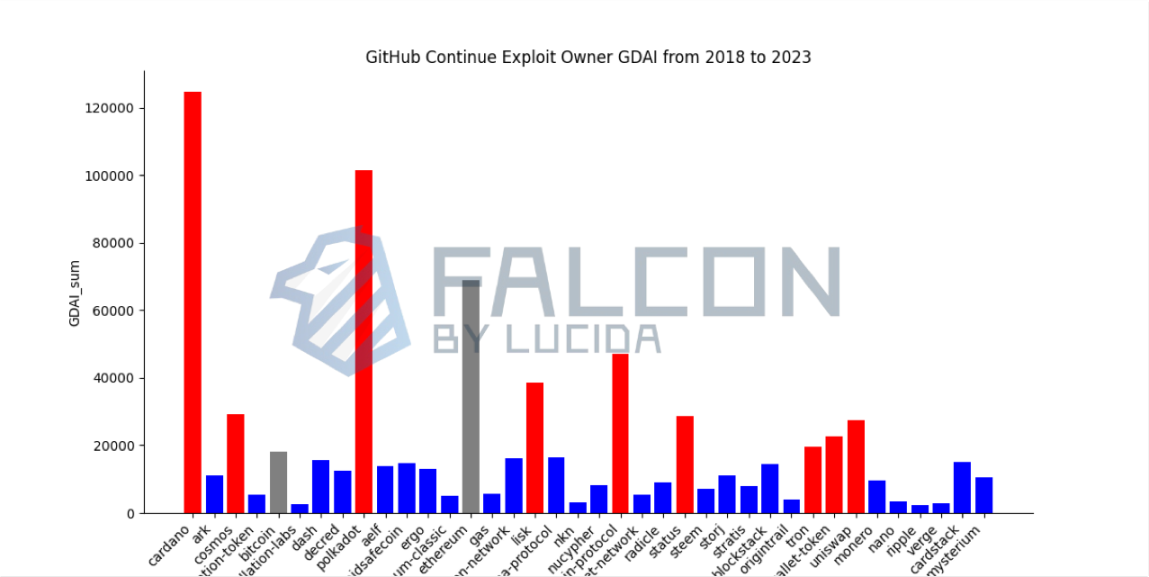

关于 GitHub 开发活跃度 GDAI,统计 38 个 token 情况,得到图 3:

红色表示 IGDAI 超过 BTC 的 token,蓝色表示未超过的。在持续开发的 token 中,有 9 个 token 的开发活跃度超过 BTC。

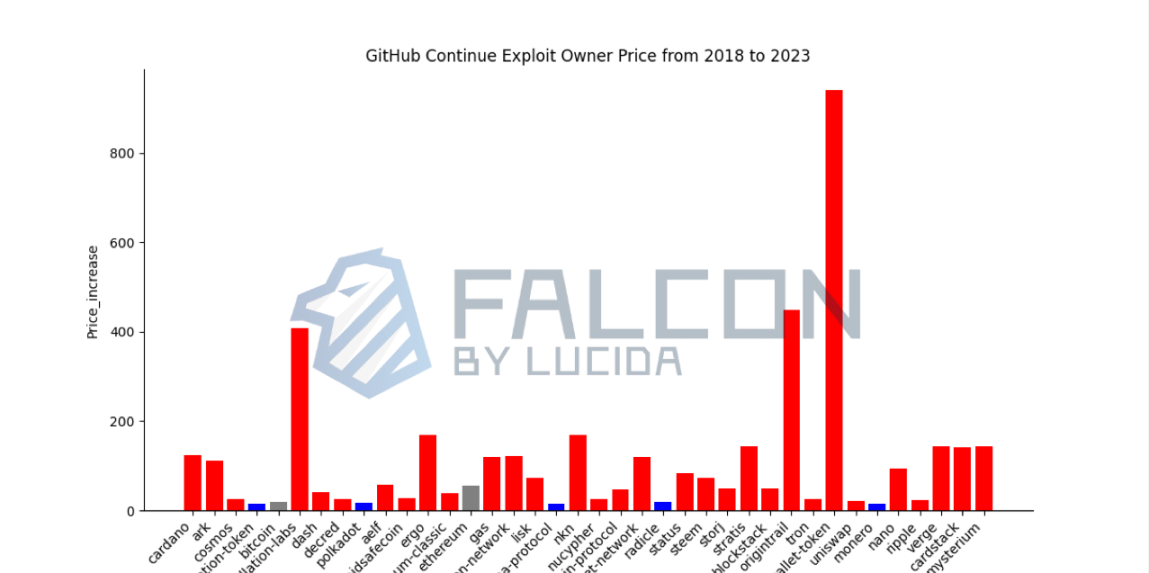

关于币价涨跌幅,得到图 4:

红色表示币价涨跌幅超过 BTC 的 token,蓝色表示未超过的。在持续开发的 token 中,有 31 个 token 的币价涨幅超过 BTC。

汇总两张图情况,红色的 token 相互重合的有 8 个,即从 2018 至今,有 8 个 token 的 Github 开发活跃度 GDAI 和币价涨跌幅表现同时优于 BTC(行业风向标),占该区间持续开发的所有 token 22%。具体 token 如表 7 所示:

从持续开发的角度考虑,22% 的重合率偏低,因此我们只能得出持续持续开发对币价有一定程度影响,但无法绝对的说明持续开发对币价存在十分积极的拉动效应。此观点也与 step3 格兰杰因果关系检验的结果相互印证。

文章结论

通过上述内容,Falcon 对本文的结论做一个总结:

- 借助层次分析法,本文针对单个 token 建立了开发活跃度指标 GDAI,也针对全行业分别建立了全行业 GitHub 开发活跃度指标 IGDAI。

- 通过分析 2015-2023.10 的「全行业 GitHub 开发活跃度指标 IGDAI」和 「BTC 价格数据」,发现币价仅单向影响 GitHub 开发活跃度。并且在过去几个月中,行业开发活跃度指数暴跌 31.7%,创下了近十年最大跌幅。

- 「团队持续开发不摆烂」并不是熊市过后币价上涨的核心推动要素。投资时还需综合考虑其他因子对价格的影响。