2023印度加密货币税收全攻略:政策、优化与合规要点详解

编译 | 作者 |Ektha Surana

日期:2023年6月8日

来源:

https://cleartax.in/s/cryptocurrency-taxation-guide

印度加密货币概况

加密货币在印度是“货币”还是“资产”

加密货币和NFT被归类为“虚拟数字资产(VDA)”,并在《所得税法》中添加了第2(47A)条来定义该术语。该定义非常详细,但主要包括通过加密方式生成的任何信息、代码、数字或令牌(不是印度或外国法定货币)。简而言之,“虚拟数字资产”指所有类型的加密资产,包括NFT、代币和加密货币,但不包括礼品卡或代金券。

印度对加密货币征税吗?

是的,加密货币的收益在印度需要纳税。政府对加密货币和其他虚拟数字资产的官方立场在2022年预算中得到了明确。

印度如何对加密货币征税?

在印度,加密货币被归类为虚拟数字资产,需要纳税。

-

根据第115BBH条规定,加密货币交易所得收益按30%(另加4%税)征税。

-

第194S条规定,从2022年7月1日起,如果同一财年的交易金额超过50000卢比(在某些情况下如果超过10000卢比),则对加密资产转让按照 1% 的税率从源头扣税 (TDS)。

-

加密税适用于在当年转让数字资产的所有投资者,无论是私人投资者还是商业投资者。

-

短期和长期收益的税率相同,适用于投资者赚取的所有类型的收入。

因此,无论收入是否被视为资本收益或业务收入,交易、出售或交换加密货币的收益都将按30%的税率征税(另加 4% 的附加费)。除此税外,销售超过50000 卢比(或在某些情况下为10000卢比)的加密资产也将适用1%的TDS。

加密货币税收要点

-

根据2022年4月1日起适用的第115BBH条,对加密货币收入征收30%的税;

-

根据2022年7月1日起适用的第194S条,转让VDA需缴纳1%的TDS;

-

除购置成本外,不得扣除其他费用;

-

加密货币收益应根据ITR的附表VDA中进行报告。

哪些加密货币交易需要在印度纳税?

如果您从事以下交易,将需要缴纳30%的税:

-

使用加密货币购买商品或服务。

-

将加密货币兑换为其他加密货币

-

使用法定货币交易加密货币

-

接收加密货币作为服务报酬

-

接收加密货币作为礼物

-

加密货币挖矿

-

获取加密货币工资收益

-

质押加密货币并赚取质押收益

-

接收空投

如何计算加密货币税

现在您知道您必须为加密货币利润缴纳30%的税,让我们看看如何计算利润。利润是销售价格减去成本价格。

了解加密货币交易的源头扣除税

源头扣除税(TDS)旨在通过在源头扣除一定比例的方式,在加密货币交易者和投资者进行交易时对其征税。欠卖方款项的买方必须减去TDS金额并将其上交给中央政府,将余款支付给卖家。在印度,加密货币的TDS税率设定为1%。自2022年7月1日起,买方在向卖方支付加密货币/NFT转让费用时,将负责按1%的比例扣除TDS。如果交易发生在交易所,那么交易所可能会扣除TDS并将余额支付给卖方。印度交易所自动扣除TDS,而外汇交易的个人必须手动扣除TDS并提交TDS申报表。

-

P2P 交易:如果是 P2P交易,买方将负责扣除TDS并提交表格26QE或26Q(以适用者为准)。例如,通过P2P平台或国际交易所使用卢比购买加密货币。

-

加密货币交易:TDS 对买方和卖方均适用1%的税率。例如,用稳定币购买加密货币。

空投税

空投是指将加密货币代币或硬币直接分发到特定钱包地址的过程,通常是免费的。空投的目的是提高人们对代币的认识并增加新货币早期阶段的流动性。空投按30%征税。

那么空投的征税金额是多少?

-

接收加密货币:空投将按照11UA规则确定的价值征税,即按照交易所或去中心化交易所收到之日代币的市场价值征税。税款将按该价值的30%征收。

-

稍后出售、交换或花费它们:如果您稍后出售、交换或花费这些代币,则将对所得收益征收30%的税。

例如:

1) 假设Bob先生于2022年4月1日收到20000个ABC代币空投,但这些代币不在交易所或DEX上进行交易。那么就不会被征税了。

2) 现在假设Bob先生也在2022年4月1日收到了20000个ABC代币空投,并且ABC 代币在交易所或DEX上进行交易(交换、购买或出售)。2022年4月1日,ABC 代币在交易所的价格为10卢比。

-

在这种情况下,将对200000卢比(20000*10卢比)征收30%的税费

-

现在,如果Bob先生以500000卢比的价格出售这些代币,那么 200000卢比将被视为成本,余额300000卢比将按30%征税。

加密货币开采税

挖矿是指通过使用强大的计算机或专门的挖矿硬件在区块链网络上验证和记录交易的过程。

在区块链网络中,交易由一组称为“矿工”的节点或计算机进行验证,这些节点或计算机竞相解决复杂的数学难题。第一个解决该难题的矿工将获得一定数量的加密货币奖励,奖励金额因网络而异。

所收到的采矿收入将按30%统一征税。在计算销售时的收益时,加密货币挖矿的成本将被视为“0”。购置成本中不得包含电费、基础设施费用等费用。

那么加密货币挖矿的征税金额是多少?

-

接收加密货币:挖矿时收到的加密资产将按照11UA确定的价值征税,即按照交易所或去中心化交易所收到之日代币的市场价值征税。税率将按该价值的30%征收。

-

出售、交换或以后使用:如果稍后出售、交换或使用这些资产,将对所得收益征收30%的税。

加密货币质押/铸造税

在加密货币领域,铸造是指使用权益证明算法在区块链中生成新区块的过程,以换取新生成的加密货币和佣金形式的奖励。

如果抵押加密货币,可能需要为收入纳税。从质押中赚取的金额取决于验证者提供的年利率。例如,如果您以10%的年利率质押100个币,您每年将获得10%的利息。

您从质押中获得的收入将按30%征税。此外,当您出售加密资产时,您将需要缴纳30%的资本利得税。

一般来说,将您的代币转移到质押池或钱包通常不会产生税收。此外,在钱包之间转移资产通常被认为是免税的。

针对礼物的加密税

在2022年预算中,虚拟数字资产被纳入动产范围。因此,如果礼物总价值超过50000卢比,收到的加密礼物将作为“其他来源的收入”按常规固定税率征税。

亲属赠与的作为礼物的加密货币将免税。然而,如果非亲属赠送的加密货币礼物的价值超过50000卢比,则需纳税。在特殊场合、通过继承或遗嘱、婚姻或考虑死亡而收到的礼物也可以免税。

加密货币交易造成的损失

根据税法115BBH的规定,加密货币造成的任何损失都不能与任何收入(包括加密货币收益)抵消。因此,加密货币投资者在今年提交ITR(申报表格)时无法抵消去年加密资产的损失。

此外,除购置成本或购买成本外,印度加密货币投资者不得申报与其加密货币活动相关的费用。

例如,X先生购买了价值60000卢比的比特币,后来以80000卢比的价格出售。他还购买了价值40000卢比的以太坊,并以30000卢比的价格出售。该交易所收取1000卢比的交易费。这两项交易的税款应按以下方式计算:

这里,10000卢比的损失不允许用20000卢比的收益来抵消。全部20000卢比收入的税率为30%。另外,1000卢比的交易费不允许扣除。

资产负债表中加密资产的披露

公司事务部(MCA)已强制要求披露加密货币的损益。此外,还应报告加密货币在资产负债表日期的价值。因此,从2021年4月1日起,《公司法》附表Ⅲ也发生了变化。这一规定可以被视为政府监管加密货币的第一步。

请注意,此行政命令仅适用于公司,个人纳税人无需遵守此类规定。然而,对加密货币收益进行报告和纳税是所有人都必须的。

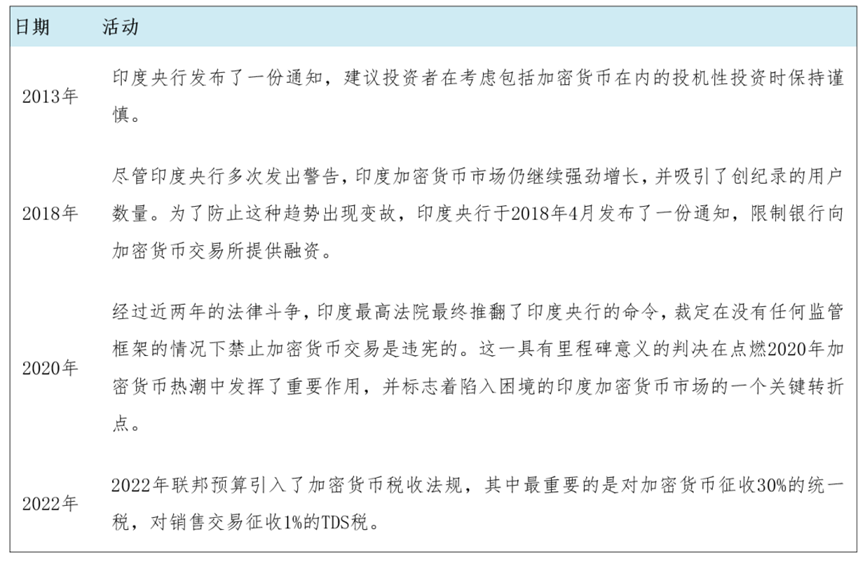

印度加密货币税收法规时间表

印度加密货币税收常见问题解答

A 印度对加密货币征收多少税?

– 根据第115BBH条,加密货币收益需缴纳30%的税(以及适用的附加费和4%的税)。

B 如何计算加密货币税?

– 如上所述,加密货币收益的征税取决于交易类型。

C 如何计算 30% 的加密货币税?

– 您从加密货币获得的收入将征收30%的加密税。收入=销售价格-成本价格

D 如何在纳税申报表上报告加密货币?

– 对于2022-23财年和2023-24年度,您需要使用 ITR-2 表格(如果报告为资本收益)或ITR-3表格(如果报告为营业收入)申报加密货币税。新的ITR表格包括一个特定部分“附表VDA”,用于报告加密货币收益或收入。根据标准所得税规则,加密货币交易的收益将按如下方式纳税:(i)营业收入或(ii)资本收益。分类取决于投资者的意图和这些交易的性质。

-

业务收入:如果交易频繁且交易量大,则来自加密货币的收益可能会被归类为“业务收入”。在这种情况下,可以使用 ITR-3 来报告加密收益。

-

资本收益:另一方面,如果拥有加密货币的主要原因是为了从长期价值增值中受益,那么收益将被归类为“资本收益”。在这种情况下,可以使用 ITR-2 来报告加密收益。