加密交易所的下半场,我们为什么要望向香港?

撰文:kayle

美国监管部门对币安开出 43 亿美元天价罚单后,这场旷日持久的审判暂告一段落。过去数年,监管针对加密行业的管控显著增加,在币安之前,Bitfinex、BitMex、Bittrex、Ripple、FTX 等加密巨头轮番与监管交手,昭示着加密草莽时代一去不返。

强监管时代来临,加密行业的旧秩序被打破,合规土壤将造就新一批行业巨擘。变局和机遇下,人们自然会将目光聚焦香港,自去年 10 月发布《有关香港虚拟资产发展的政策宣言》以来,这个历史悠久的国际金融中心,为加密行业提供了施展拳脚的舞台。

一年多时间,OSL、HashKey 两家合规虚拟资产交易平台上线,另有包括 VDX、PantherTrade 等平台出现在申牌名单中,而它们身后有着老牌券商胜利证券及富途控股的身影。正规军入场,既给原生巨头带来压力,也推进着交易所行业史无前例的大洗牌,属于香港合规虚拟资产交易所的大时代就此到来。

审判币安

「早期合规不够好,犯错就得挨打」,美国司法部下达对币安的判决后,币安联合创始人何一现身社群,开诚布公地承认了错误。

根据认罪文件,币安坐实多项罪名,包括涉嫌洗钱、无证汇款以及违反美国制裁规定。作为达成和解的代价,币安将被没收 25 亿美元,并支付 18 亿美元的刑事罚款。原 CEO 赵长鹏也在监管要求下卸任。

作为认罪协议的一部分,币安 CEO 赵长鹏卸任

监管部门对币安的审判,揭开了早期加密交易所在合规方面的「原罪」,也正式宣告草莽时代的终结。

回顾币安的发家史,它 2017 年诞生于监管尚不完善的中国市场,而后因 ICO 禁令出海。它早期的行事风格以大胆、激进著称,为了快速攫取用户,上架了大量的高风险的 AltToken(山寨币),快速成长为加密资产交易所巨头。

而在出走海外的 6 年间,币安曾屡次强调合规发展的要义,包括在多个国家和地区获得虚拟资产相关牌照、出入金业务接入多国法币等等。尽管在合规层面做了许多努力,但币安早期的成功更多建立于无监管的市场环境中,合规不完善甚至抗审查,悄然附着在它的基因里。

币安尚且如此,其他中小平台更难以撇清这种原罪。在此之前,加密交易所 BitMEX、Bittrex、FTX 等也都因合规问题被监管部门处罚,另有数不清的小型交易所欺诈、跑路。这些早期狂野生长的交易平台,显露出加密行业的灰暗一面,让众多对虚拟资产感兴趣的传统金融机构和投资者望而却步。

香港机遇

所幸,随着币安认罪受罚,监管逐步落位,并催生着行业变局。

赵长鹏的继任者,币安新任 CEORichard Teng 在赴任第一天便将合规奉为「圣经」,强调将与监管合作,提供重要的用户保护。

然而,尽管美国监管已经针对虚拟货币交易所开出了多张罚单,但 SEC 迟迟没有明确交易平台应该如何在框架和规范下运行。在这方面,就连美国虚拟货币交易所第一股 Coinbase 都颇为困惑。

去年,Coinbase 曾向 SEC 提交请愿书,要求监管机构起草针对数字资产的新规则,但并未收到回复。为此,Coinbase 在今年 4 月起诉了 SEC,后者在两个月后才回应称「需要大约四个月的时间来响应请求」,但最终也没有兑现。上个月,Coinbase 曾公开指责 SEC 继续奉行「拖字诀」。

在社交媒体上,Coinbase 的 CEOBrian Armstrong 不止一次「炮轰」SEC,称其拒绝沟通并拒绝会面,对外实行恐吓政策,拒绝就「允许什么」和「为什么」向业界提供书面意见。

相比美国监管方面的种种不明确性,香港则为合规交易所的建立敞开了大门。今年 6 月 1 日,香港证券及期货事务监察委员会(SFC)公布了《适用于虚拟资产交易平台营运者的指引》,事无巨细地针对持牌平台的财务、业务操守、胜任能力、营运、预防市场操纵、保管客户资产、内部监控、网络保安等方面做出明确规范。

在美国 SEC 采取封闭态度的背景下,香港监管明确、开放的政策和指引,给交易所行业提供了重要的合规土壤,有望孕育出新的独角兽。

新贵萌芽

自《有关香港虚拟资产发展的政策宣言》发布一年多以来,香港加密产业蓬勃发展,多家新晋虚拟资产交易所走向舞台中央。

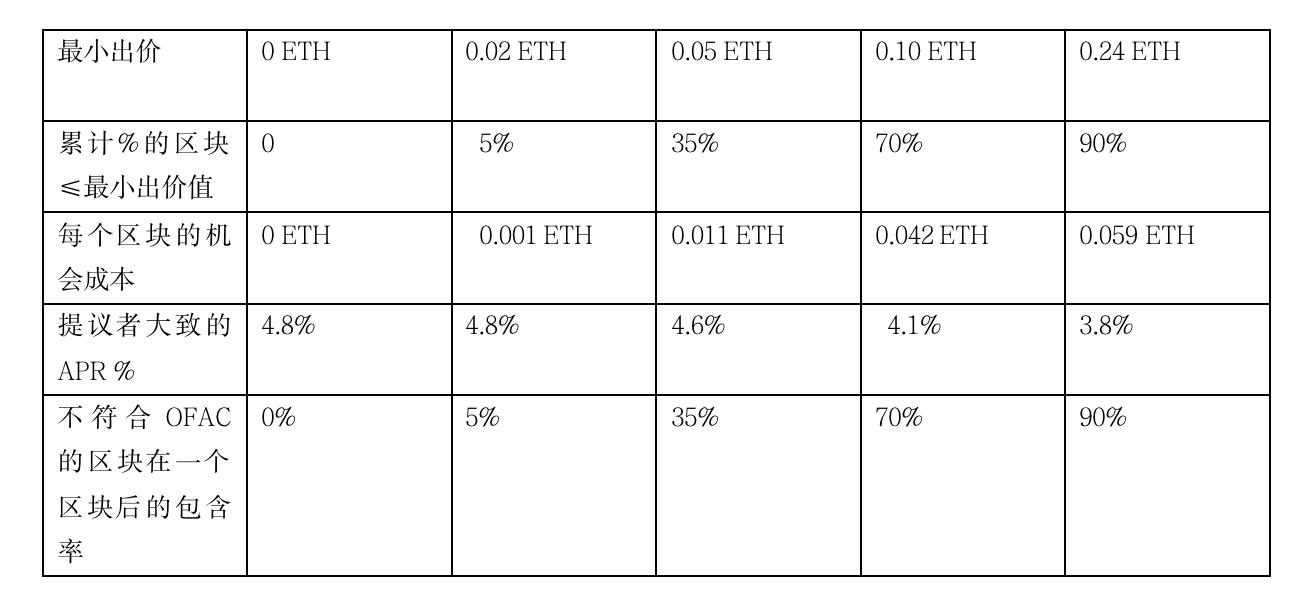

根据香港 SFC 最新的虚拟资产交易平台列表,目前已有 OSL、HashKey 两家交易所持牌,可提供虚拟资产交易服务,此外还有 BGE、VDX、OKX 等 9 家交易所正在申请牌照。

SFC 官网披露的交易所申牌名单

细数上述 11 家持牌 / 申牌平台背景,可以鲜明感受到,传统金融势力开始渗透加密资产行业。

除 OKX 及 Kucoin 提供技术支持的 VAEX 外,其余 9 家平台均有不同程度的传统金融行业背景。如 HashKey 创始人肖风曾在中国人民银行深圳经济特区分行、深圳市证券管理办公室任职;OSL 母公司 BC 科技的 CFO 胡振邦曾在香港上市科技公司、投资银行和四大会计师事务所等多家企业任职;HKVAX联合创始人吴炜梁曾任中信期货国际部的董事总经理。

而 VDX 及 PantherTrade,因背后有传统券商持股,更显「正规军」身份。据公开资料,前者由香港老牌券商胜利证券参股,后者为富途控股全资子公司。其中,胜利证券不久前获批成为香港首家可同时面向机构和零售投资者提供虚拟资产交易服务的券商。

传统金融行业人才、证券公司纷纷涉足虚拟资产行业,拉开了古典金融与新兴加密行业融合的大幕,而在合规时代下,加密产业的游戏规则也将向成熟的证券市场规范靠拢。

以往,一家交易所几乎囊括从获客、保管用户资产、撮合交易、出入金等全局,而在传统证券市场,交易所主要负责撮合交易,用户则来自于各个券商,资产分布于资管及托管机构,出入金有银行参与,此外还有审计机构定期审计等等。

香港监管对于虚拟资产行业的管控,一定程度沿用了这套成熟范式,催生了更多分工角色,这也导致上述交易所们的业务侧重不尽相同。既有 OSL、HashKey 等多数平台同时开展 To B+To C 业务,也出现了 VDX 这样不进军零售只聚焦于 B 端、给传统金融机构提供进入加密产业「桥梁」的平台。

不同的定位体现出认知差异。交易所相关负责人表示,香港加密产业正统化后,越来越多的传统券商、金融机构想要进入,他们也是增量资金和用户的主要来源。市场需要有能力且纯粹的 To B 角色。

根据毕马威(KPMG)发布的《2022 年香港私人财富管理报告》,53% 的受调查客户打算分配超过 1% 的资产给虚拟资产,17% 的私人财富管理机构对虚拟资产服务感兴趣。另外,老虎证券、南华证券、长桥证券等多家券商表达了进军虚拟资产领域的意向。

随着监管政策逐步深入,预计香港虚拟资产市场规模将持续壮大,将不断有资金从超过 5 万亿美元市场规模的港交所流向虚拟资产领域。虚拟资产交易所新贵正在香港的合规土壤中萌芽。