比特币跌至现货ETF 获批以来最低,GBTC为最大“罪魁祸首”?

作者:Mary Liu

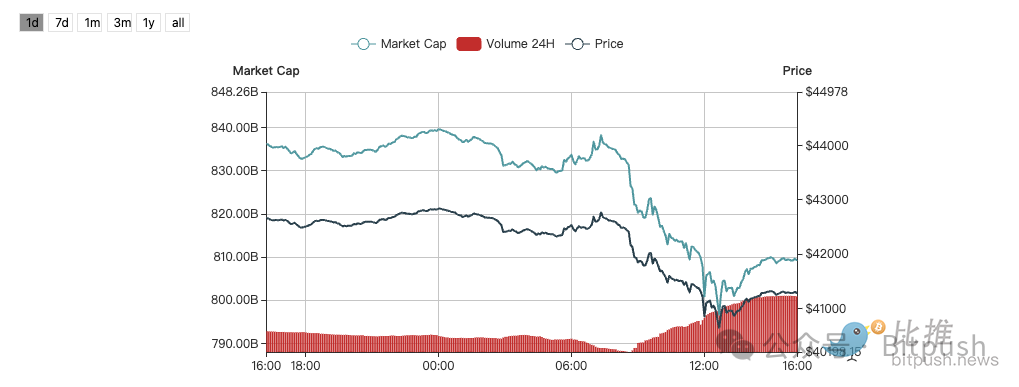

比推终端数据显示,周四比特币价格再次下跌 4.5%,一度下探至一个月来最低点–40,800 美元,自从美SEC新批准的现货比特币 ETF 于 1 月 11 日开始交易以来,比特币仅仅经历了短暂的上涨,目前已经下跌了约 13%。

加密概念股票的表现也被拖累。美国最大的加密货币交易所Coinbase下跌约 6.7%,自现货ETF批准以来已下跌 17%。比特币矿商MarathonDigital下跌 6.9%,屯币专业户MicroStrategy下跌 3%。

GBTC可能外流高达100亿美元,抛压仍在

交易员密切关注 ETF 的资金流向。不少业内人士认为,来自灰度GBTC的抛压可能是此轮下跌的罪魁祸首。

以 Nikolaos Panigirtzoglou 为首的摩根大通分析师周四表示,如果灰度现货比特币ETF(从其旗舰 GBTC 转换而来)的投资者继续获利了结,比特币价格可能在未来几周面临额外的下行压力。

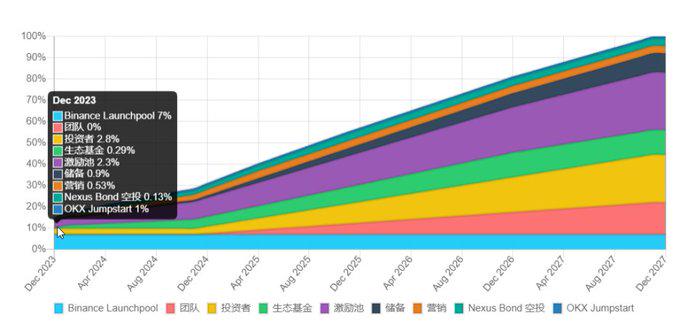

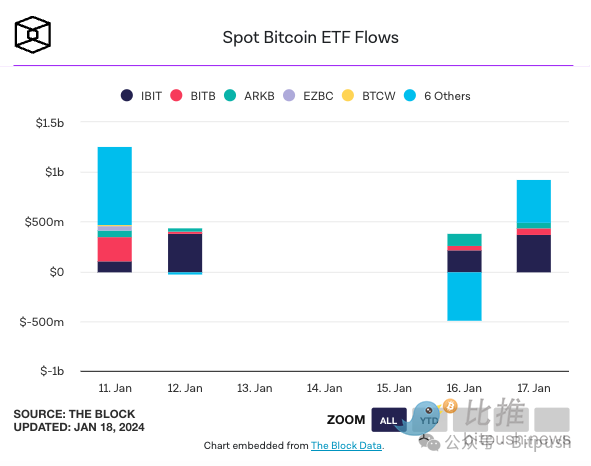

GBTC成立于 2013 年,转换为 ETF 时管理资产规模超过 280 亿美元,The Block数据显示,1 月 17 日,GBTC 流出了 4.51 亿美元,自转换为现货ETF交易以来,该基金已出现约 16 亿美元的资金外流。

部分资金被其他现货ETF产品吸收,量化交易公司Dexterity Capital 创始合伙人Michael Safai表示:“许多投资者希望等待灰度负溢价大幅缩窄后再退出头寸。现在负溢价几乎已经消失,一些交易者可能已经卖出并等待尽快重新买入 ETF。”

贝莱德(BlackRock) 现货比特币ETF(IBIT)的资金流入量超过 10 亿美元,成为同类产品中首个突破这一里程碑的ETF。

富达投资紧随其后,该公司的 FBTC 昨天迎来了3.58亿美元的资金流入,这是自该基金一周前推出以来的最高单日流入量,总流入量约有 8.8 亿美元。贝莱德和富达吸引了市场上 9 只新 ETF 资金流入的 68%,总计近 20 亿美元。

在11只现货比特币ETF中,Grayscale 的管理费为行业最高,为 1.5%。富兰克林邓普顿的0.19%为最低,但其近期的资金流入占比还不到所有产品的 2%。Ark Invest 推出第一年费用为零,此后费用为 0.21%。全球最大的资产管理公司贝莱德第一年收费为 0.12%,之后收费为 0.25%。

摩根大通分析师在一份报告中表示,GBTC 的情况可能会变得更糟,因为该投资银行估计该基金可能会流失高达 100 亿美元。

摩根大通表示:“流动性和市场深度也很重要,但如果其他现货比特币 ETF 在规模和流动性方面达到临界规模,GBTC 在这方面也将面临风险。”

流动性通常是指出售资产换取现金的能力。流动性减少给投资者带来了风险,因为他们可能会发现很难出售股票。报告称:“如果 GBTC 失去流动性优势,可能会有更多的资本退出,也许会额外退出 50 亿至 100 亿美元。”

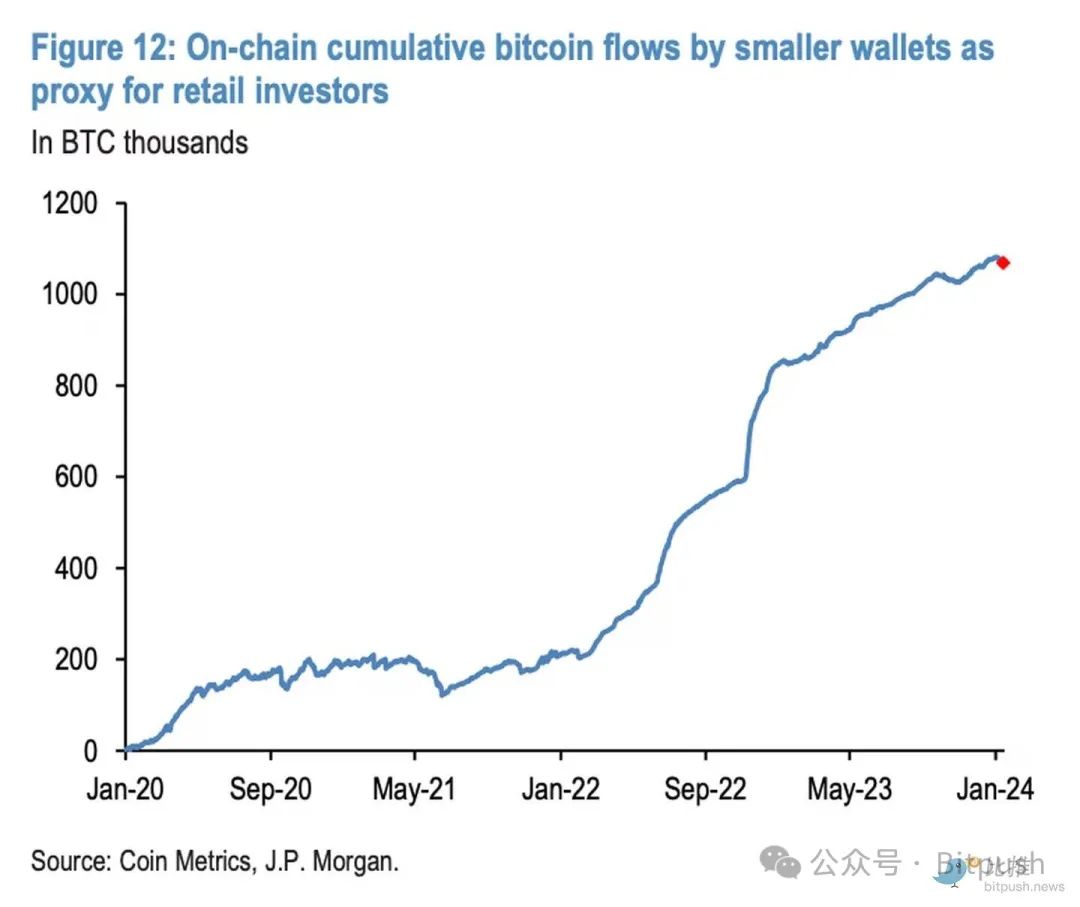

转移资金的不仅仅是机构投资者,散户似乎正在从交易所转向更便宜的现货比特币 ETF。摩根大通表示:“来自散户投资者的比特币钱包最近几天有所缩减。”

其他ETF产品相继出现资金流出

K33研究分析师Vetle Lunde表示,早在美国监管部门批准之前,全球就已经有大量现货比特币产品在交易。他表示,事实上,全球交易所交易产品 (ETP) 目前持有超过 864,000 枚比特币,从某种角度来看,迄今为止,美国交易产品的增量相对较小。

Lunde 还指出,除了 GBTC 退出之外,随着投资者获利了结和/或将资金投入更便宜的美国 ETF,加拿大和欧洲的 ETP 在过去一周也出现了大量资金外流。

还有 ProShares 比特币策略 ETF (BITO),该基金最近管理的资产超过 20 亿美元。Lunde 表示,虽然这只基于期货的 ETF 不持有比特币,但它占 CME 交易所比特币合约未平仓合约的 36%。他补充说,基于期货的比特币 ETF 合计占 CME 比特币未平仓合约的 48%。

Lunde认为,随着 BITO 和其他基于期货的基金出现资金外流,他们需要平仓(出售)在期货市场的多头头寸,这可能会给比特币价格带来进一步的压力。

交易平台Cube.Exchange首席执行官 Bartosz Lipiński 则认为:“ ETF 的炒作已经有所减弱,交易者的注意力有可能转移到其他地方。目前的期权定位表明支撑位在 40,000 美元左右,这是一个主要的心理价位。”

独立市场分析师 Michael van de Poppe 在X平台建议投资者:“不要看空BTC并持有负面前景,记住,逢低买入并持有。”