3分钟了解Ion Protocol:再质押热潮下,为Eigenlayer带来ZKML的借贷风控方案

Boo, Foresight Ventures

TL;DR

-

ION Protocol由Blockchain Capital两位前员工创立,此前参与了Eigenlayer的投资研究,并且获得了来自Blokchain Capital和Restake生态天使投资人的支持。

-

LRT资产相比LST资产,由于收益和惩罚的方差比较大,更难建立流动性和搭DeFi乐高

-

LRT资产都需要ION的抵押借贷方案,通过共识层的节点监控,无需预言机也能完成清算,并且LRT持有者能实现一键四挖。

-

ION的ZKML节点监控方案是基于Eigenlayer的共识层,风控框架可以支撑Eigelayer的DeFi生态

-

ZKML + Restake的新叙事,ION为Eigenlayer的生态提供了创新之处;同时ION的 ZKML 方案可以服务更多采用restake架构的协议和公链。

内容正文

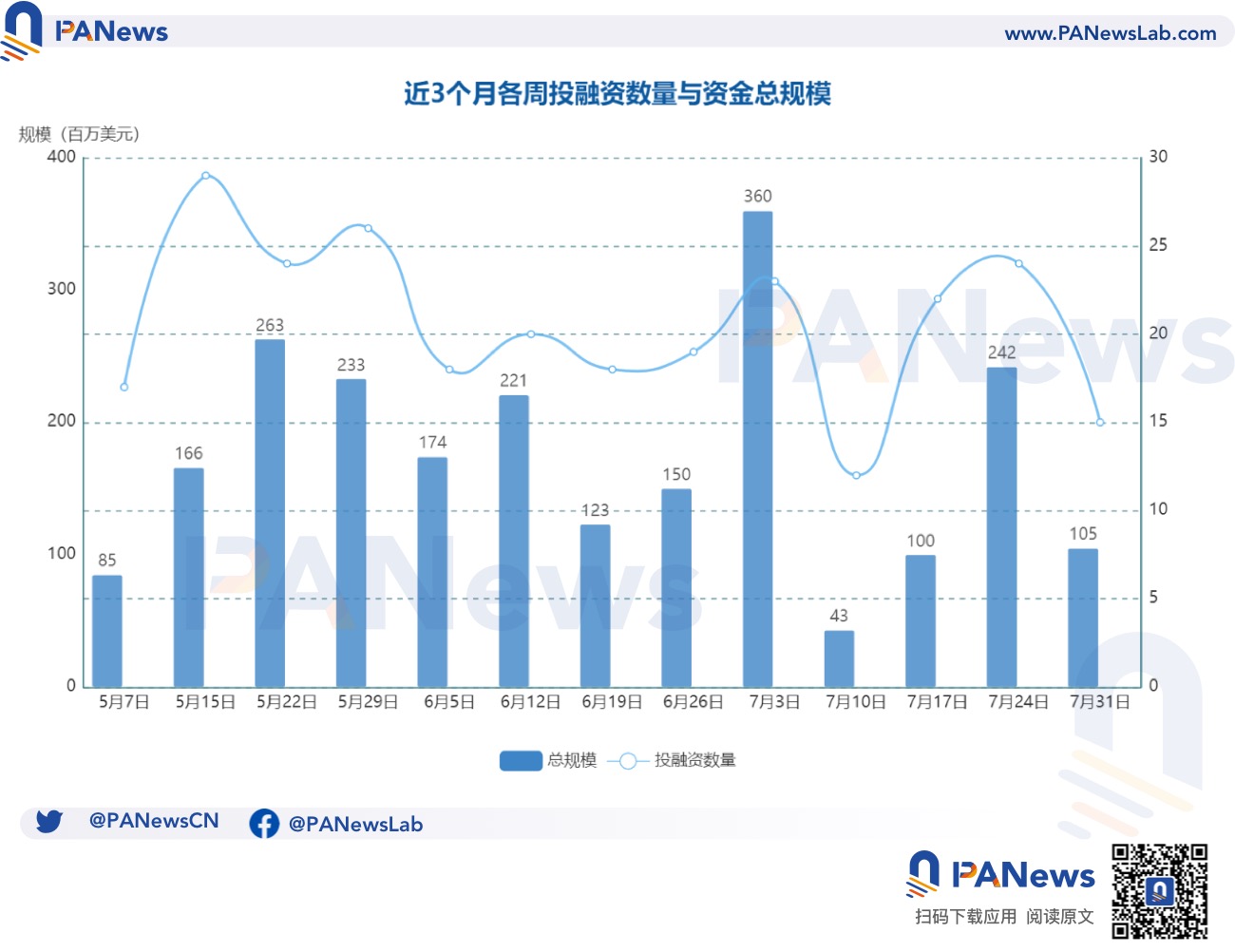

Restake赛道如火如荼,swell/renzo/etherfi/Eigenpie 纷纷上马,大有重来LSD summer的架势,而与此同时,去年LSD summer的Lybra/AGI等早已奄奄一息。Restake Summer是否会重演LSD summer的故事:新瓶装旧酒,把矿币换成Points,大户挖提卖,项目方、散户、交易所、投资机构纷纷为大户打工?

但这次还是不一样,最近ION Protocol提出的围绕Eigenlayer 的 ZKML 节点风控基础设施,能看出Restake生态的不同与其生态创新之处。

首先是底层资产不一样,LST和LRT一字差,却是有天大差别。ION Protocol是由Blockchain Capital两个前员工创建,其中一个founder也参与了Eigenlayer的早期投资研究,推动了Blockchain Capital对Eigenlayer的领投。正是基于对Eigenlayer深入了解,他们一开始就将LRT(liquid restake token)定义为NFT资产,因为每一个LRT资产背后的收益和风险都不一样。

相比stETH/swETH/rETH这类LST, LRT(ezETH/rswETH/rsETH/eETH)资产有何区别?最大的不同是在于资产的流动性和收益。

LRT背后是Re-stake, Re-stake会带来新的risk和reward, 从而为再质押资产提供更多收益,一份资产打两份工。但是第二份工与第一份工是不一样的。

Reward不一样:LST资产是ETH POS收益;LRT资产是市场收益,不同的使用方比如Altlayer客户, Lagrange, Mantle等,给的收益都是不一样的,差别会很大。因此LRT的收益不像LST的资产那么统一,方差比较大。

Risk不一样:Eigenlayer跑的是叫AVS节点,AVS相当于一个node group, 节点为Trust Network的使用方提供验证者服务,如果出现slah,就会产生惩罚。不同的AVS,他们的Slash和惩罚都不一样,Restake最终的收益也会受这个惩罚影响。

简单来说,Restaker打的这第二份工,相比POS的统一收益/风险,背后有两个撮合市场。第一个市场是使用方的收益,第二个市场是选择AVS。两个市场叠加起来,随着LRT资产的丰富,带来的是每一个LRT资产都是自定义的,这也是ION两个founder最早将他们定义为NFT的原因。

LRT资产的特殊性越强,那么相比LST资产,就越难建立一个统一的liquidity pool,来做交易。用户持有的LRT要再去做DeFi生态会比较困难。

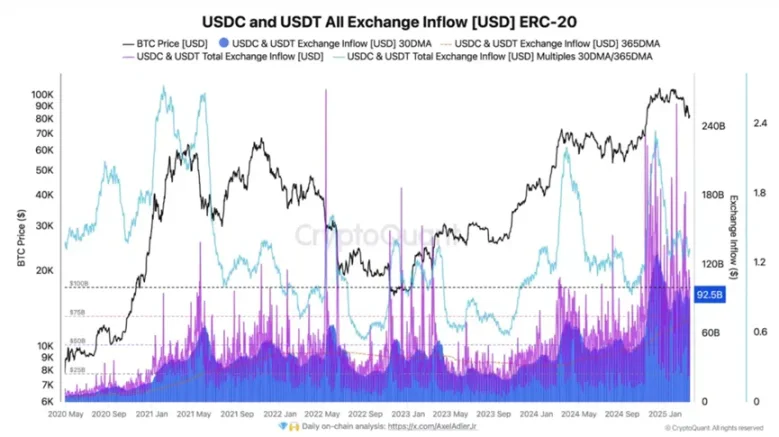

正是基于这个背景,ION提出了基于ZKML的AVS监控方案,通过评估每个Validator的余额和惩罚金额,来评估LRT资产的价值。这种基于共识层的节点监控方案,就可以让ION的LRT抵押借贷产品无需依赖CEX/DEX的价格。进一步的,LRT资产能够不用花太大成本去为LRT资产建立流动池,付出大量的额外成本。

抵押借贷是DeFi乐高最核心的基石,因此几乎所有的LRT项目方都会第一时间跟ION Protocol集成。对于LRT的持有者而言,存入ION借贷可以获得Eigenlayer Points + AVS Airdrop + LRT Airdrop + ION Airdrop,实现一键四挖。通过杠杠借贷产生的利息收益,对于ETH/stETH的存款用户,除去ION Airdrop,也能获得3x的Stake Yield.

对Eigenlayer来说,ION的方案也是非常重要的一环。在ION方案出来前,Vitalik曾经发文说Restake会过度使用ETH共识层信任层的问题,Eigenlayer的Founder就这个问题与Vitalik有过一场精彩的辩论[1]。后续Vitalik提出了一个home staker的方向[2],其实也对应Eigenlayer所说的Heterogeneous stakers[3]。ION的zkml节点监控方案正好是基于共识层的风控方案,监控每一个节点的运行情况(余额/惩罚),共识层节点越安全,对应的LRT资产被清算的风险越小,从而由抵押借贷协议穿透到共识层的信任连接。

ZKML本身也是一个大的叙事赛道,ZK+AI的结合。1kx和variant fun领投的Modulus labs与ION团队开发数月的ZKML方案,进一步验证了zkml的落地性可行性,将ZK 与AI的能力应用到共识层。而这套解决方案,不仅仅可以应用在Eigenlayer上,所有采用stake和Restake机制的公链和协议(@babylon_chain, @Picasso_Network, and @CelestiaOrg.),都可以沿用这套在共识层的ZKML方案。

索引

[1] https://twitter.com/sreeramkannan/status/1660388931622563840

[2] https://notes.ethereum.org/@vbuterin/staking_2023_10

[3] https://docs.eigenlayer.xyz/overview/whitepaper