剑指流动性质押赛道3大核心痛点,Puffer Finance能撑到牛市开启吗?

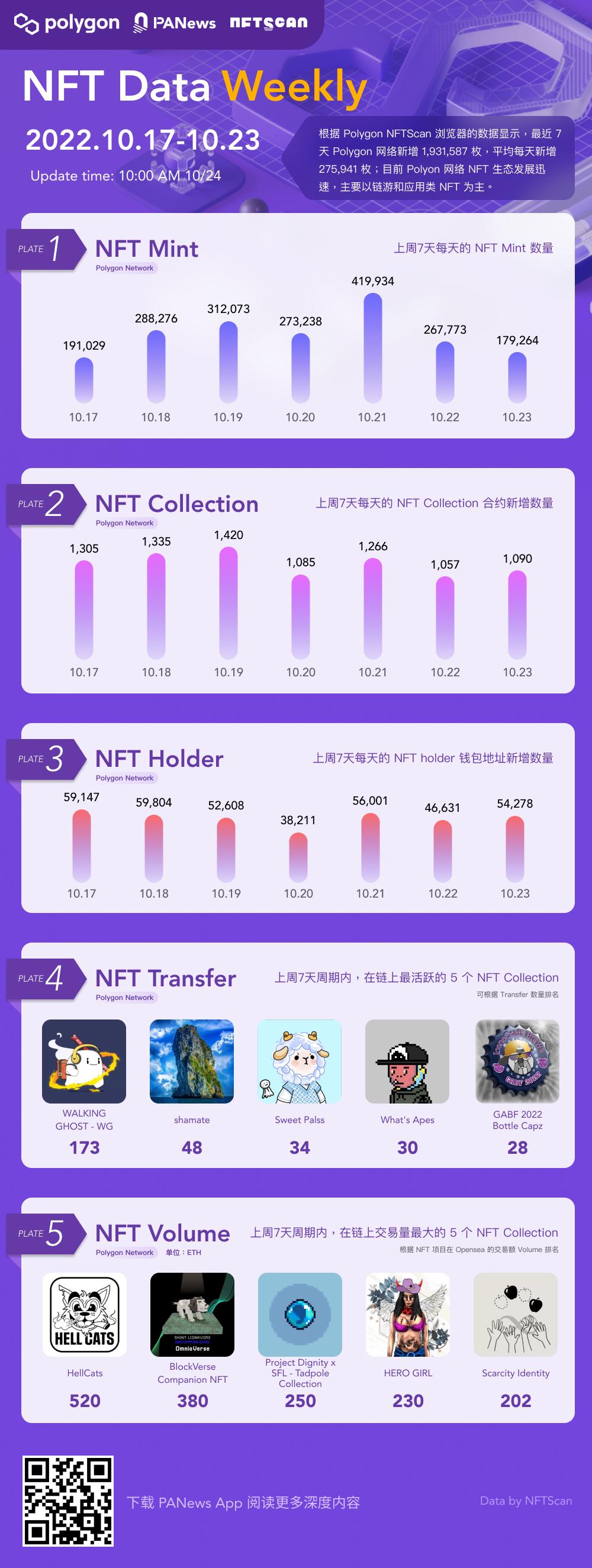

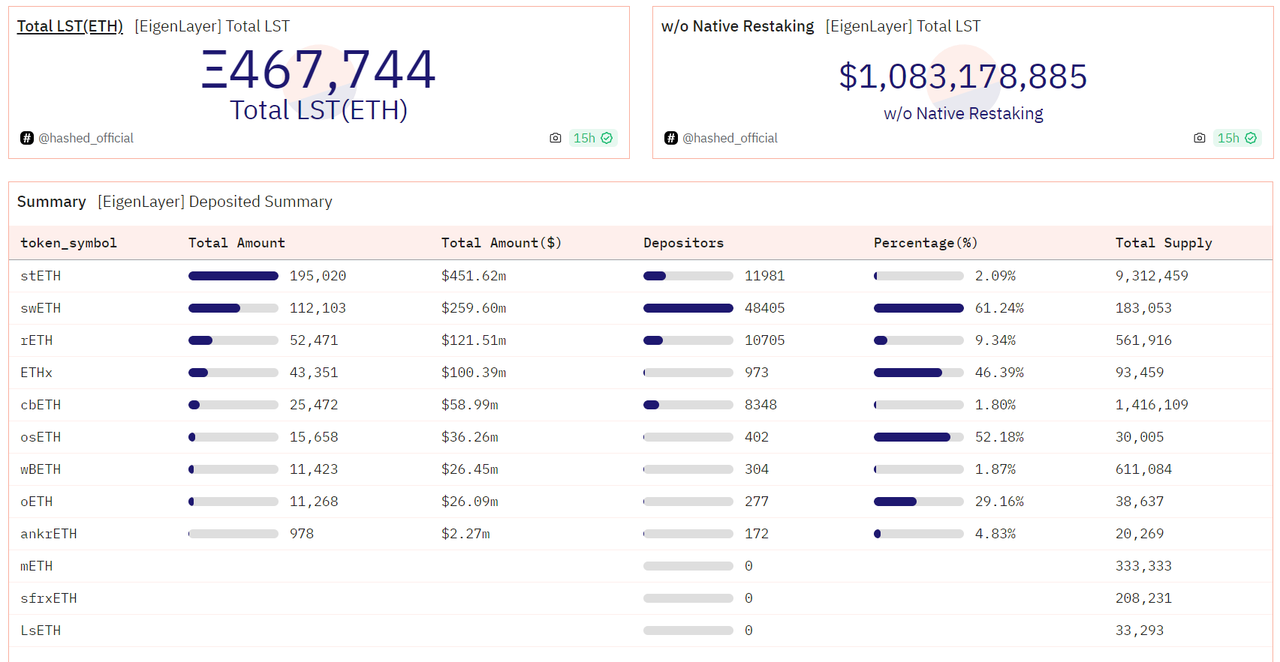

截止1月31日,Eiginlayer上质押的LST token已经达到超过10亿美金,LST赛道在Einglayer的发币预期下可谓热火朝天。

与此同时,币安Labs宣布投资Puffer Finance,这让LST赛道的热度不断上涨。

但是我们在旁观LST发展的同时,也有必要认识到行业目前直面的痛点:

随着以太坊合约规模的不断扩大,网络去中心化程度的提升尤为重要。目前Lido在以太坊质押市场上的占比已达31.8%,这对以太坊网络安全性构成潜在威胁。此外,大量ETH被锁定在中心化交易所、大型矿池以及相对中心化的LSD协议中,这些高度集中的实体更容易受到监管影响,削弱了以太坊的抗审查能力。为提升去中心化和抗审查能力,以太坊网络迫切需要吸引更多小规模个人节点的参与。

在市场的一片惊叹中,我们有必要解读下Puffer Finance是什么,并且抓住其中的潜在机遇。

LST赛道面临着的3重痛点,Puffer Finance通过创新性的方法逐个解决

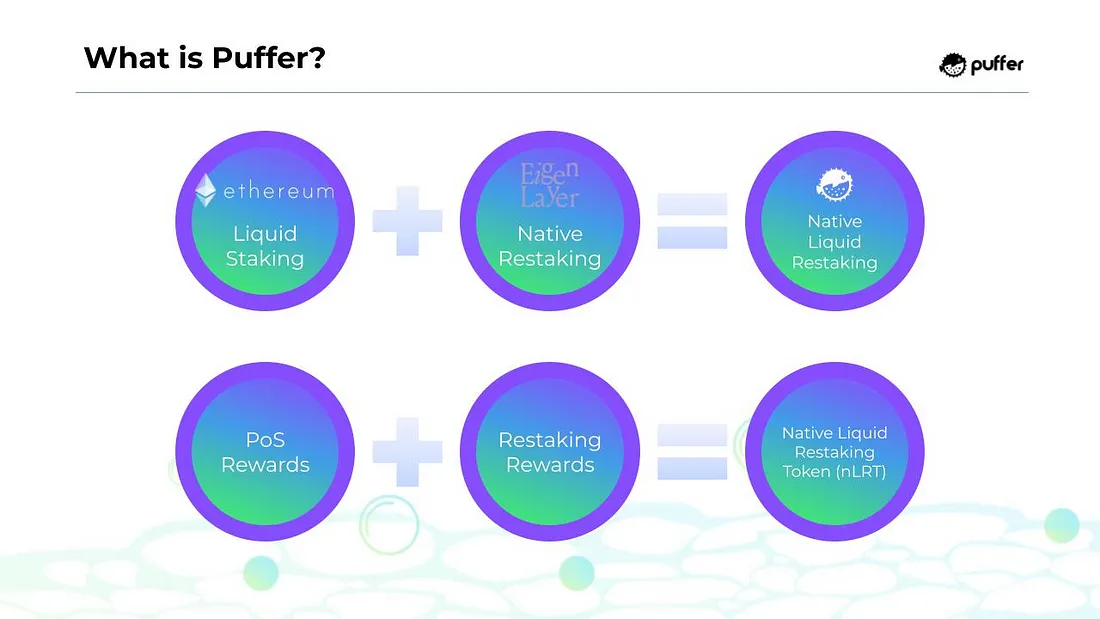

Puffer是基于EigenLayer的流动性质押协议,致力于消除个人节点参与以太坊质押的障碍。Puffer认为,个人节点面临的高门槛(32 ETH)、验证失误带来的巨额罚款以及相对较低的年化收益率,是阻碍个人参与的三大问题。

针对前述的两大问题,Puffer开发了Secure-Signer安全签名和RAVe远程证明技术。通过Intel SGX的可信执行环境,它将验证者密钥管理与签名逻辑转移到Enclave,强制执行签名逻辑并限制对验证者私钥的访问,从而防止验证错误和随之而来的资金罚没。

相较DVT技术,Secure-Signer提供了一种更经济实用的解决方案。由于节点资金罚没风险降低,Puffer还将节点保证金降至2 ETH,大幅降低个人参与门槛。这些技术获得了以太坊基金会的认可和支持。

对于收益率偏低的问题,Puffer建立在EigenLayer之上,节点可以通过再质押获得更高收益。总体来看,Puffer与Rocket Pool类似,但通过自主研发的Secure-Signer技术降低了资金罚没风险,使节点保证金能降至2 ETH,这有助于提高个人质押的竞争力。Puffer还可以利用EigenLayer获得更高收益。这些创新有助于Puffer在市场中获得更大份额。

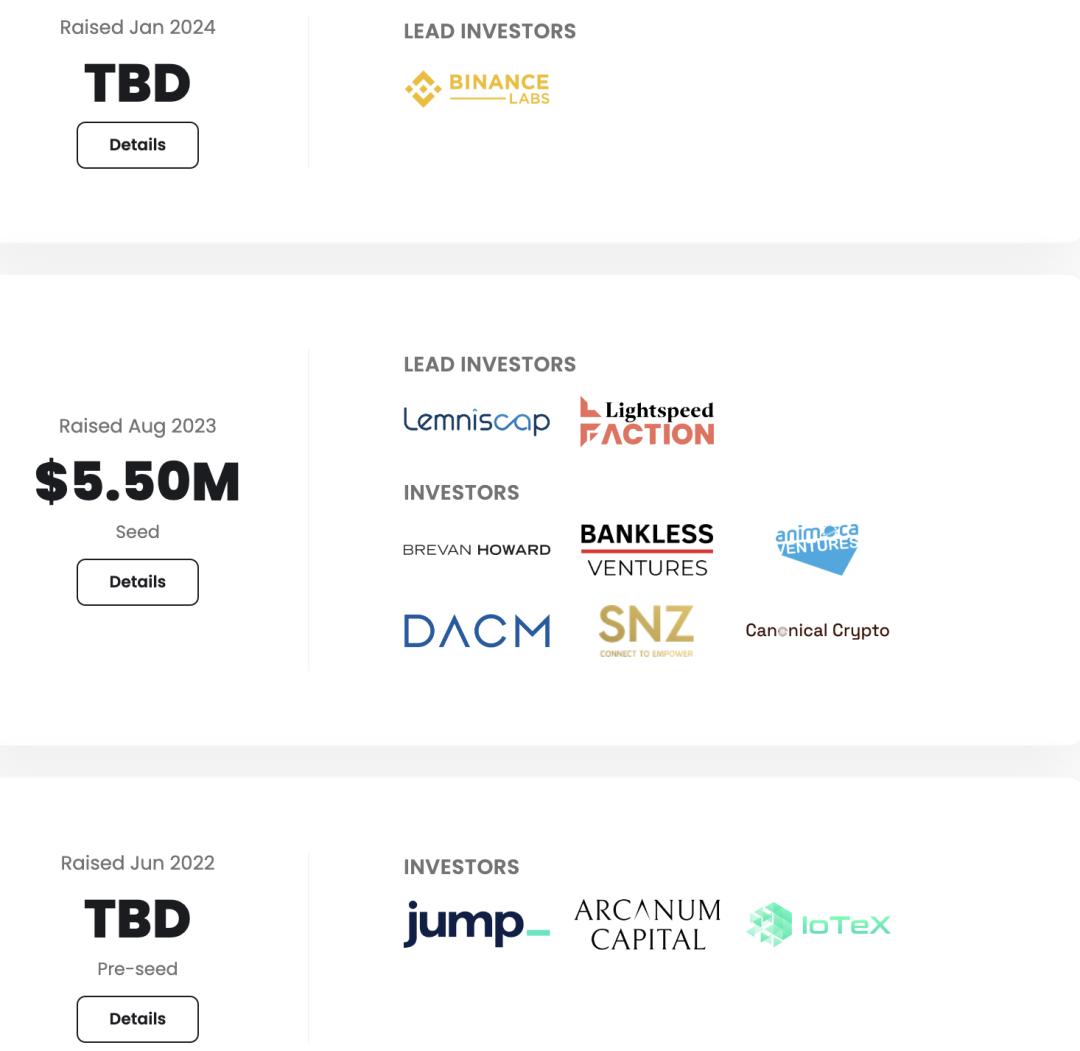

Puffer Finance早年获以太坊基金会12万美元捐赠,两轮累计融资超过610万美元

Puffer的投资人是其被众多用户追捧的原因之一,除了刚刚宣布的CEX顶流币安外,Puffer早年曾获以太坊基金会12万美元捐赠,以太坊基金会研究员Justin Drake担任团队顾问。Puffer此前的两轮融资中,投资方包括EigenLayer创始人Sreeram Kannan、Coinbase质押业务主管Frederick Allen等LSD赛道重要参与者,这些资本力量为Puffer提供了坚实的发展基础。

第一轮融资65万美元,由Jump Crypto领投,Arcanum Capital 和 IoTeX 参投;

第二轮融资550万美元,由Lemniscap和Lightspeed Faction领投,参投方包括Brevan Howard Digital、Bankless Ventures、Animoca Ventures、Kucoin Ventures、Sreeram Kannan (Eigen Layer创始人)、Frederick Allen (Coinbase质押业务主管)、神鱼 (F2pool和Cobo联创)、Richard Malone (Obol首席商务官)、区块先生 (Curve核心贡献者)、Ramble (北美区块链协会会长)等。

良好背景的投资人也将助推协议良性发展。

积分空投活动已开启,未来Puffer Finance能走多远值得关注

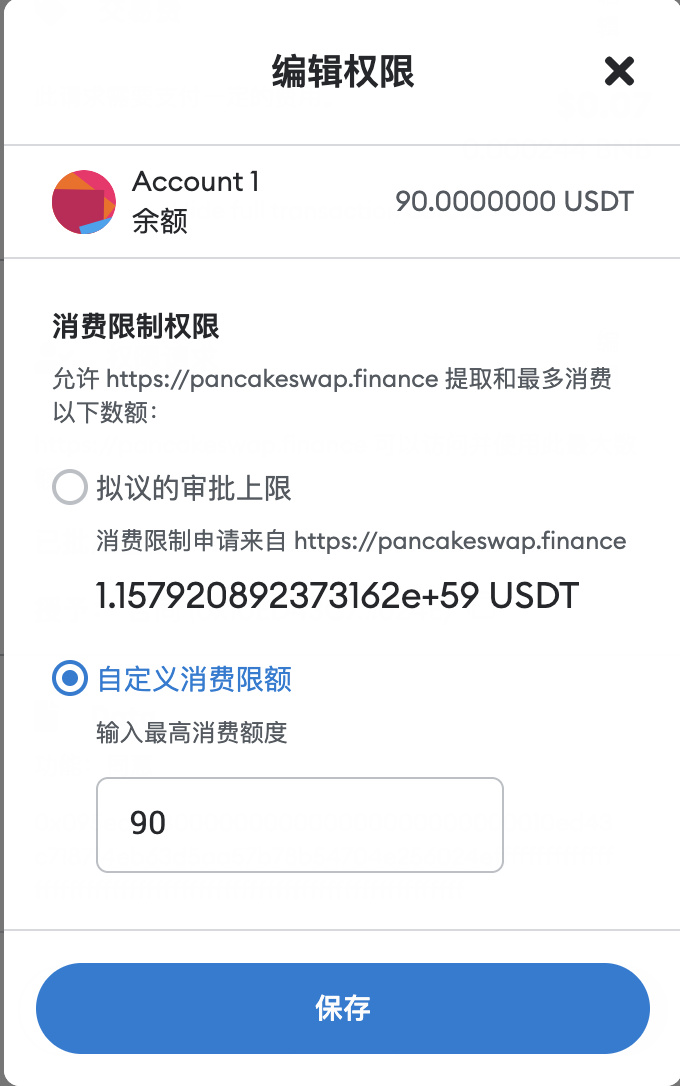

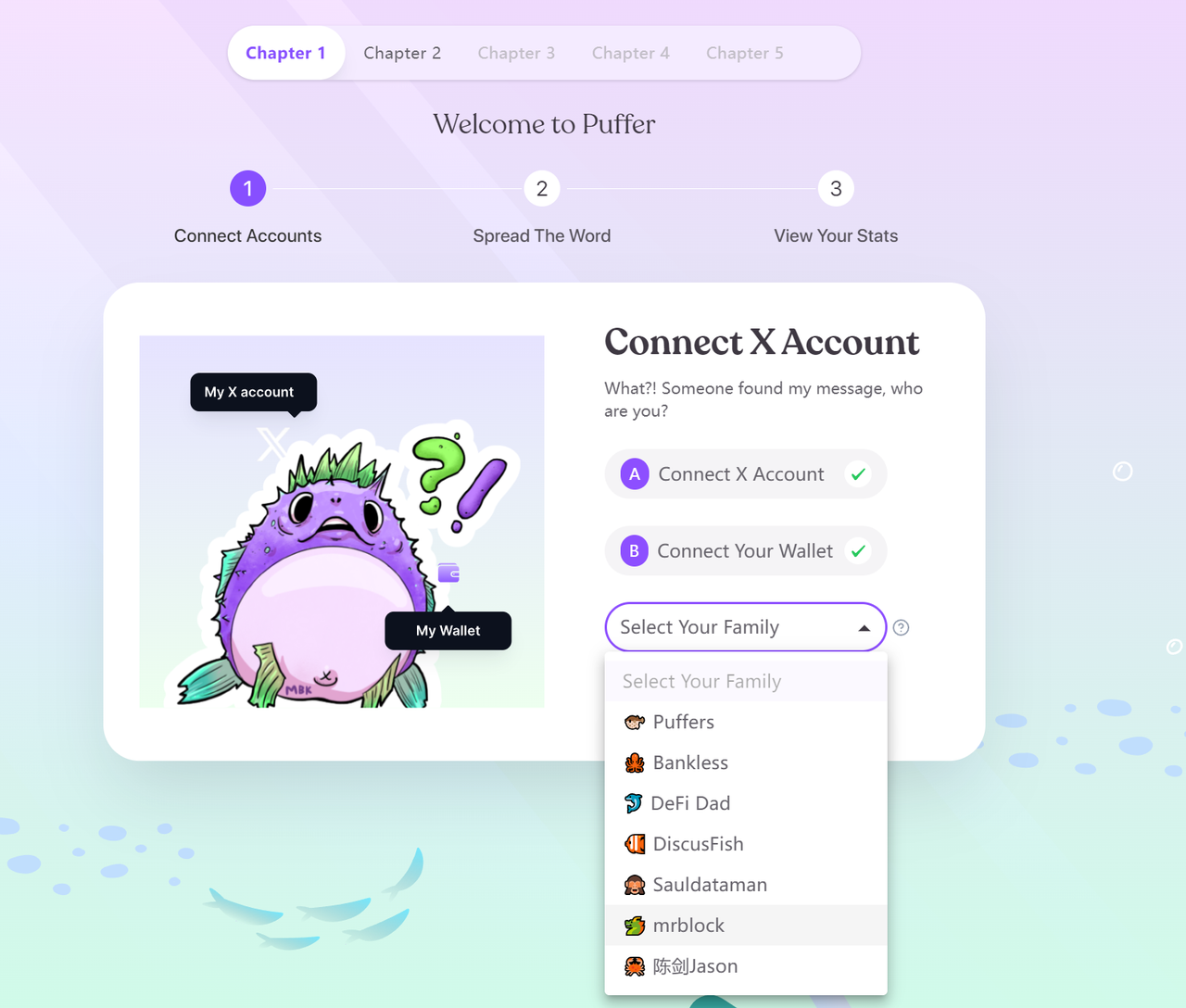

昨日Puffer开启了积分空投活动,用户只需要在Puffer官网活动页面中,连接钱包和X账户,然后转发Puffer推文,即可免费获得积分。积分在未来会兑换成Puffer代币空投。

积分活动采用了战队玩法,这使得众多KOL为Puffer卖力宣传,目前参与人数已经达6万人,社区发展速度较快,反映出用户对其追捧程度。

Puffer作为EigenLayer生态中的新星,其最值得关注的一点是即将推出的以太坊主网质押功能。届时用户可以直接通过Puffer参与以太坊共识,这将大大降低个人参与验证的门槛。

在资本与社区双重支持下,Puffer有望吸引更多用户采用其创新机制来获得ETH质押收益。这不仅丰富了Puffer的应用场景,也将有助于推动以太坊网络去中心化。我们期待Puffer的产品创新能为用户带来实实在在的价值,促进EigenLayer生态的繁荣发展。