为什么"再质押"占领了社交媒体?

EigenLayer 提出的 再质押(Restaking)协议最近越来越受到重视,它在许多问题上提供了新解法,也是流动性质押衍生品赛道很重要的叙事,下文简单聊聊「再质押」,以及一些相关的底层实现和安全风险。

质押与流动性质押

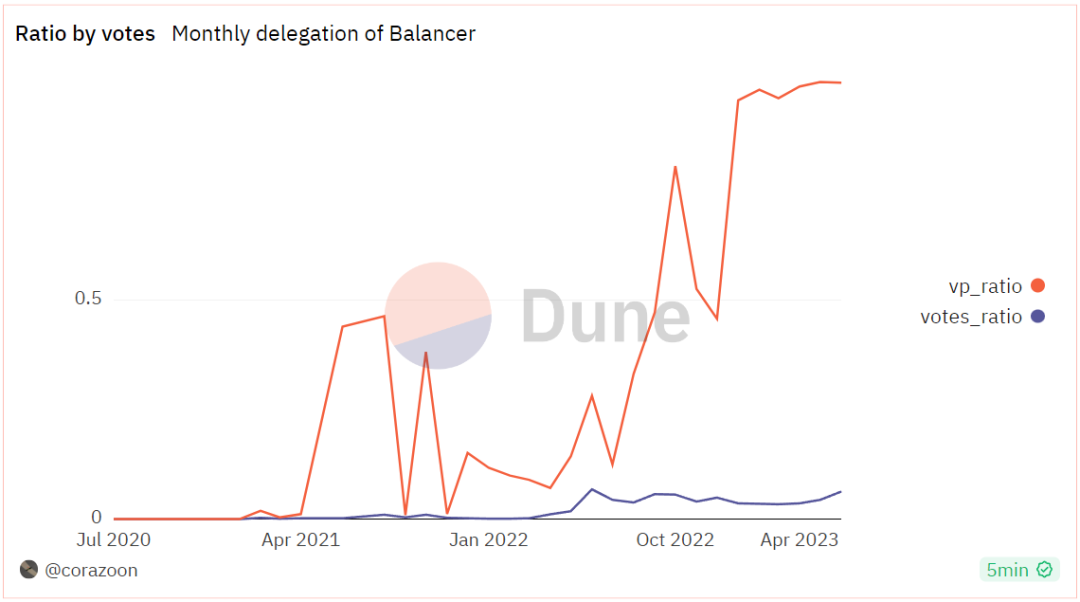

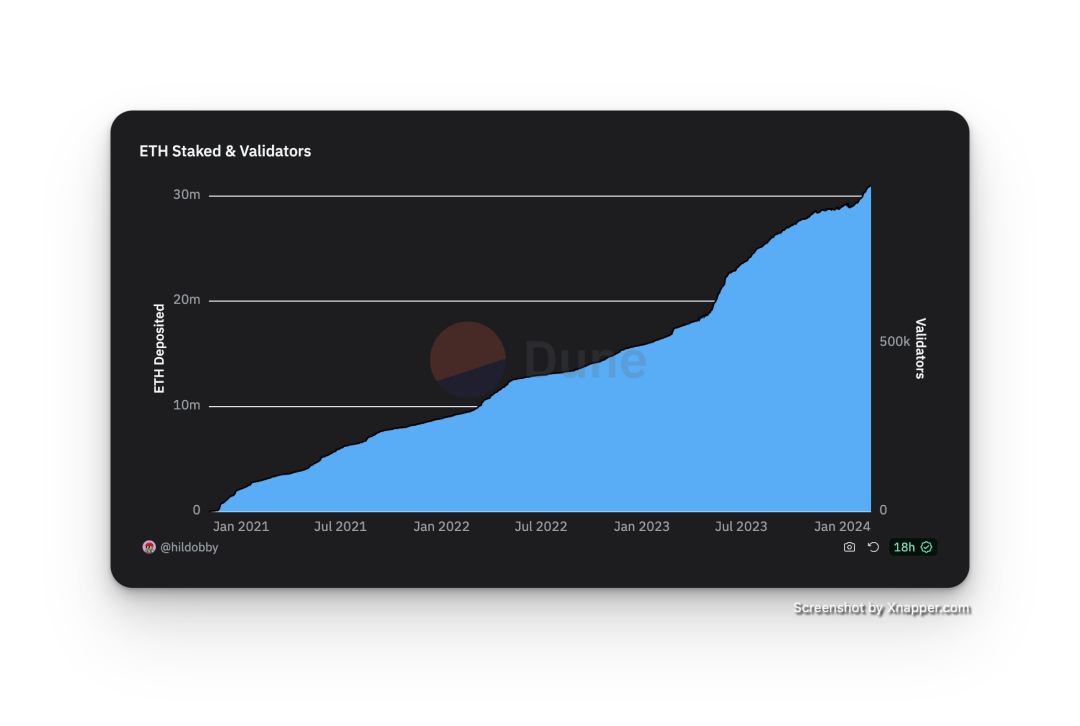

以太坊的 质押(Staking)是指用户将他们的 ETH 锁定在以太坊网络中,以支持网络的运行和安全性。在以太坊2.0 中,这种质押机制是权益证明(Proof of Stake, PoS)共识算法的一部分,它取代了之前的工作量证明(PoW)机制。用户通过质押 ETH,成为验证者(Validators),参与到区块的创建和确认过程中,作为回报,他们可以获得质押奖励。

以太坊质押和验证者趋势

这种原生质押方式存在很多问题,比如需要的资金量不小(32 ETH 或它的倍数)、需要提供一些硬件作为验证节点且保证可用性、质押的 ETH 被锁定不灵活等等。

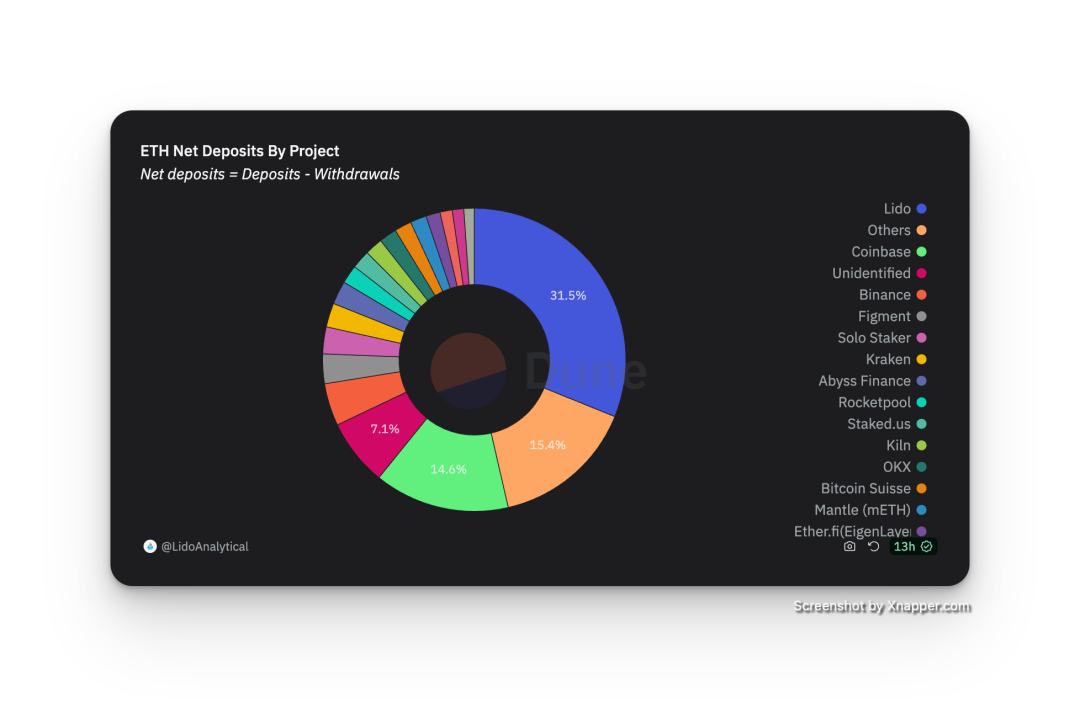

于是 流动性质押衍生品(Liquid Staking Derivatives,LSD)应运而生,它旨在解决传统质押中的流动性问题,允许用户在质押代币的同时,获得代表他们质押份额的流动性代币(如 Lido 的 stETH 或 Rocket Pool 的 rETH);这些流动性代币可以在其他平台上交易、借贷或用于其他金融活动,这样,用户既能参与到质押中获得奖励,又能保持资金的灵活性。

流动性质押通证一般会由项目方发行,并保持与原始质押资产固定的兑换比例,比如 Lido 发行的 stETH 与 ETH 的兑换关系为 1:1。

热门流动性质押项目

流动性是质押的唯一问题吗?

显然不是,目前越来越多的中间件、DA、跨链桥、预言机项目都采用节点+质押的方式运行,它们的做法在不断的分散共识,通过空投和更高的质押收益,吸引用户离开大的共识圈而进入它们的小圈子;

另外对于大部分初始项目来说,创建一个 PoS 的共识网络是很难的,说服用户放弃其他收益和流动性而参与进来并不容易;

EigenLayer 解决的问题

再质押不是指收益滚存,这是完全不同的两件事情。

以太坊共识协议中,约束验证节点的核心是它的 罚没机制(Slashing),而 EigenLayer 提出的再质押协议核心就是通过某种方式拓展了罚没逻辑,让许多 主动验证服务(Actively Validated Services,AVS)也能够编写逻辑,向作恶的玩家做出惩罚,约束行为并达到共识。

EigenLayer 是以太坊上的一个创新协议,它引入了 Restaking 机制,允许在共识层重新使用以太坊和流动质押代币(LST)。截止 2024.02,EigenLayer 协议上的锁仓价值已经达到了 45 亿美元,其中 LST 占比 40% 左右;同时著名投资机构 a16z 也刚刚宣布了 1 亿美元的投资,其生态项目 Renzo、Puffer 等都先后拿到了 Binance、OKX 等投资。这些也标志着它在完善以太坊定标基础设施和提高加密经济安全性方面取得了重大进展。

锁仓价格超过 45 亿美元

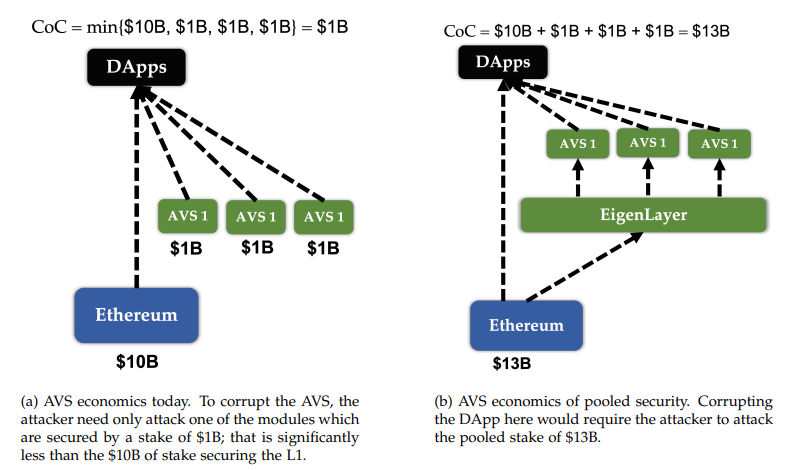

EigenLayer 的核心功能是使以太坊的安全性多样化,在下图示例(来自白皮书)中,三个 AVS 借助再质押协议更容易的获得了更大资金量带来的共识安全性,同时也没有造成 ETH Layer1 的削弱。

EigenLayer 让共识更集中

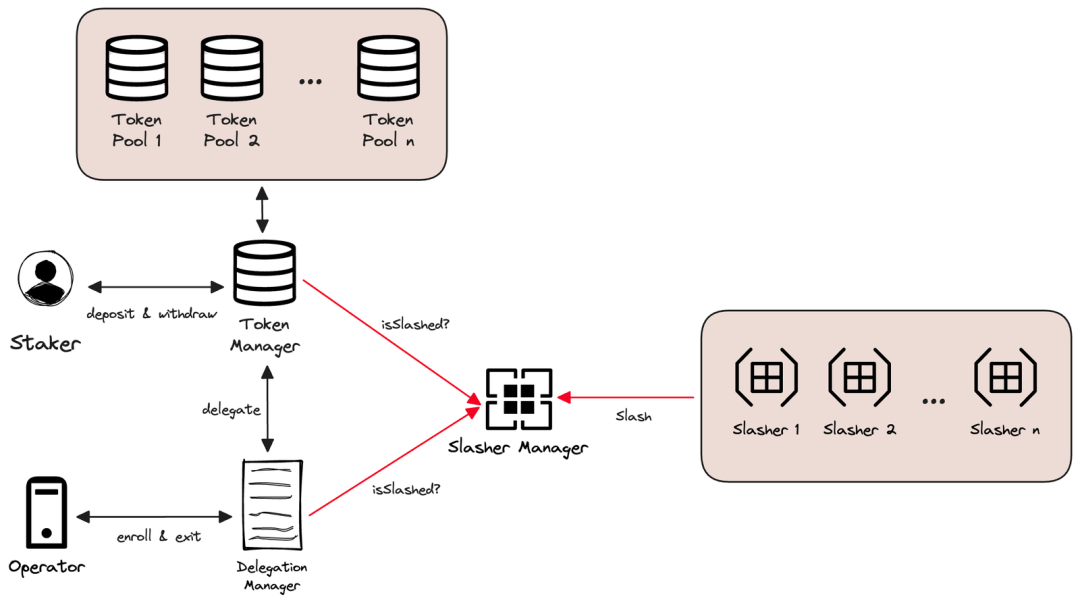

EigenLayer 包含三个核心组件,也分别对应再质押协议的三类用户:

- TokenManager:处理质押者(staker)的质押和提款。

- DelegationManager:注册运营商(operator)并跟踪管理运营商份额。

- SlasherManager:管理罚没逻辑,为 AVS 开发者提供惩罚能力接口。

EigenLayer 简化架构图

从图中可以清晰的看到各个角色之间的协同关系:

- 质押者通过 TokenManager 质押他们的 LST 并获得额外收益,同时质押者也信任对应的运营商(这一点和你在 Lido、Binance 质押没有区别,运营商运行的基础就是获得信任)。

- 运营商通过 DelegationManager 注册后获得 LST 资产,为需要 AVS 服务的项目方提供节点服务,从项目方提供的节点奖励和手续费中抽取收益。

- AVS 开发者实现一些通用或特殊的 Slasher 运行在节点上,提供给项目方(AVS 需求方)使用,这些项目方(比如跨链桥、DA、预言机等)通过 EigenLayer 购买这类服务,直接获得共识安全。

各个角色都能在 EigenLayer 协议中获得收益,整体来看是一个「三赢零亏」的局面。

如何实现再质押

这里为了更简单的说明实现逻辑,隐藏了 Operator 和 DelegationManager,与上文架构图略有区别。

首先,我们以流动性质押代币的再质押举例,最简单的 TokenPool 实现只需要满足三个功能:质押、提款、罚没,通过 Solidity 实现出来的效果如下:

contract TokenPool { // 质押余额 mapping(address => uint256) public balance;

function stake(uint256 amount) public; // 质押 function withdraw() public; // 提款

// 运行罚没逻辑 function slash(address staker, ??? proof) public;}

为了横向拓展 slash 逻辑,给 AVS 开发者提供统一的接口,可以做出如下改造,注册的多个 slasher 会根据需求依次执行并传递,在某些环节作恶时适当对质押款做削减(类似原生质押):

contract Slasher { mapping(address => bool) public isSlashed; // 实现罚没逻辑 function slash(address staker, ??? proof) public;}

contract TokenPool { mapping(address => uint256) public balance; // 管理已经注册的 slasher mapping(address => address[]) public slasher;

function stake(uint256 amount) public; function withdraw() public; // 注册 slasher function enroll(address slasher) onlyOwner;}

注册slasher实际是一个比较严格的过程,只有经过审查的 shash 逻辑才能够被 EigenLayer 和用户所接受,如何分配质押代币也是另一个比较核心问题。

目前 EigenLayer 支持了 9 种不同的流动性质押代币(LSTs),它通过在 TokenPool 上封装了一层更高阶的 TokenManager 实现:

contract TokenManager { mapping(address => address) tokenPoolRegistry; mapping(address => mapping(address => uint256)) stakerPoolShares;

// 质押 stETH 到 stETHTokenPool function stakeToPool(address pool, uint256 amount); // 从 stETHTokenPool 提款 stETH function withdrawFromPool(address pool); // …}

至此,我们已经可以实现一个简单的 LSD 再质押合约;思考一个小问题 🤔:被罚没的 LST(比如 1 stETH)流向了哪里,被销毁还是被 EigenLayer 充入国库还是其他用途?

原生再质押的原理更容易理解但实现却更复杂,因为这些质押的 ETH 存在于信标链(Beacon Chain)上,EigenLayer 协议作为智能合约运行在以太坊的执行层,它借助预言机来获取共识层的数据(比如节点验证者余额等),这部分可以参考合约实现:https://github.com/Layr-Labs/eigenlayer-contracts/blob/master/src/contracts/pods/EigenPod.sol

迸发的再质押生态

自 23 年以来,再质押叙事越来越深刻,有很多项目方基于 EigenLayer 协议做了很多上层的包装,也有很多项目希望能通过 EigenLayer 协议获取更多的共识和安全,下面是几个比较热门的项目;

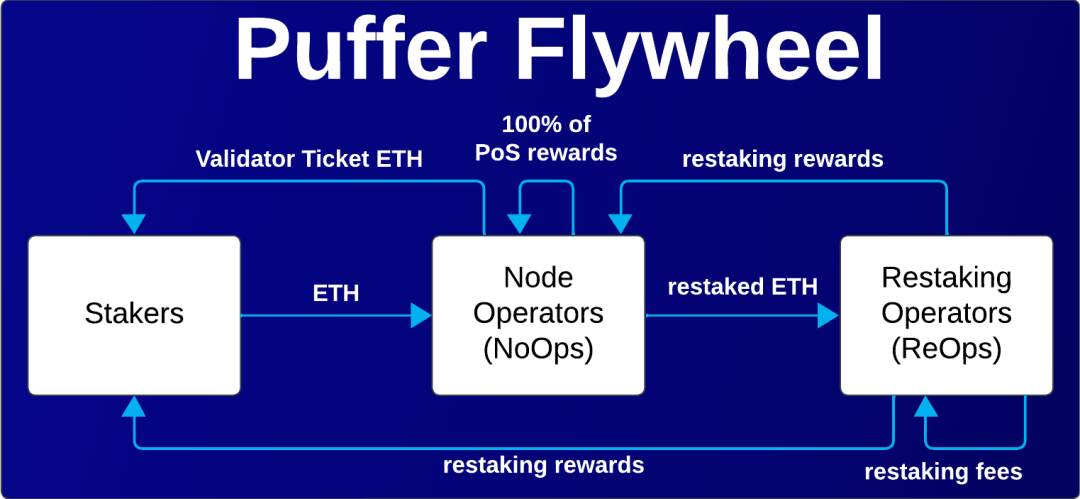

Puffer Finance (pufETH) 是一个基于 EigenLayer 的流动性再质押协议,它旨在降低个体质押者的进入门槛,重点关注 EigenLayer 中的「原生质押」领域,比如它把节点运营商的最低要求从 32 ETH 降低到了 2 ETH。

Puffer 在技术上重点提到了一个远程签名工具 Secure-Signer,远程签名者是验证器中的一个模块,允许将密钥管理和签名逻辑移至共识客户端之外,Secure-Signer 在 TEE 设备 Intel SGX 上运行,可以为验证者提供更强的密钥安全和削减保护保证。

作为目前唯一一个同时被 Binance 和 EigenLayer 投资的项目,Puffer 在普通投资者中也比较火热,我们也可以参与到 Puffer 质押中,获得 pufETH 和一定的积分。

质押者和 NoOps 之间的飞轮

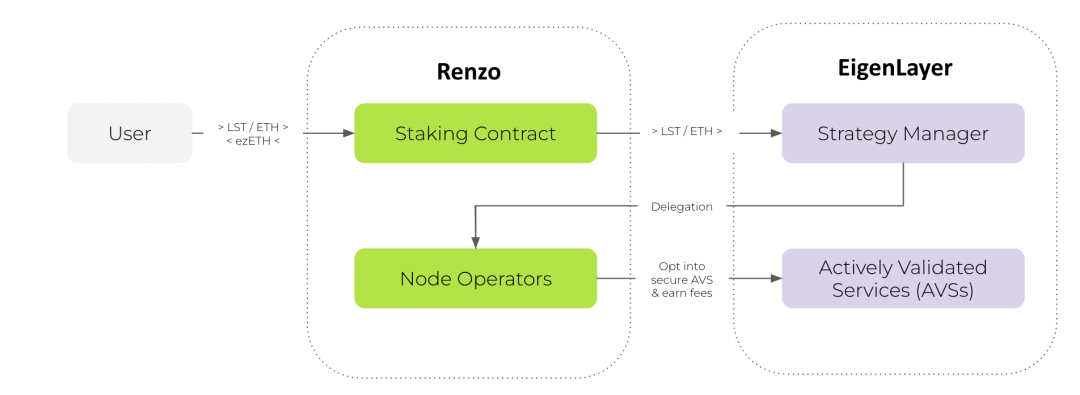

Renzo Protocol 是对 EigenLayer 协议中策略管理器(StrategyManager)的高阶包装,它的目的是保护 AVS 并提供更高的质押收益;通过 EigenLayer 的原理,我们知道 slashing 逻辑是由 AVS 开发者提供的,而这些 AVS 之间的组合策略会随着数量的增加而变复杂,Renzo 通过一层封装为节点运营商和 AVS 开发者提供了保护。

Renzo 今年也先后拿到了 OKX Ventures 和 Binance Labs 的投资,相信不久将来的再质押赛道,它也是一个重要的卷王。

Renzo Protocol 架构

EigenPie 是 MagPie 和 EigenLayer 合作推出的再质押协议,这个名字很容易被误以为是官方的项目,但实际并不严谨;今年年初 EigenPie 开启了第一轮的质押积分活动,参与者可以一举三得:EigenLayer 积分、EigenPie 积分和 IDO 份额。

KelpDAO (rsETH)是一个基于 EigenLayer 的三重收益再质押协议,与其他生态项目一样 KelpDAO 重点关注节点运营商和 AVS 之间的协作关系,提供了一些高阶的包转,保护两方的利益和协作关系。

KelpDAO 在再质押赛道是一个非常重要的头部未发币项目,撸毛大军也在积极参与中。

新的安全风险

再质押除了带来了额外的收益,也带来了更大的风险敞口。

首先就是再质押协议的合约安全风险,基于 EigenLayer 协议构建的项目资金基本都是存在其合约上的,如果 EigenLayer 合约被攻击,项目方资金和用户资金都可能受损。

其次,再质押协议又发行了更多的 LST,比如 Puffer 的 pufETH、KelpDAO 的 rsETH 等等,它们相比于传统的 LSD(比如 stETH)在合约逻辑上更复杂,更有可能出现因为 LST 脱锚或者项目 RUG 导致的资产损失。

除了 EigenLayer 协议本身以外,其他的 Restaking 协议大部分目前还都未实现提款逻辑,早期参与的用户只能通过二级市场来获得一定的流动性,所以也会因为流动性不足而亏损。

而 EigenLayer 本身也处于项目早期(Stage 2),所以也有一部分合约功能不太完善(如 StrategyManager ),早期参与者需要关注这部分风险。

总结

再质押赛道从 23 年以来一直非常火热,许多链圈的独立投资者和投资机构也都纷纷参与进来,从技术上来看EigenLayer 提出的再质押协议给流动性质押带来了新的思路、解决了更多的问题。

另一方面,再质押概念还比较新,包括EigenLayer 协议在内的许多再质押项目都还处于早期的测试网阶段,机遇和挑战并存。

目前再质押赛道上EigenLayer 一家独大,未来预计有更多项目加入进来,探索流动性质押新模式,为项目方提供新的共识安全解决方案。

随着再质押协议的逐渐兴起,ZAN 为早期再质押项目提供专业的节点服务和审计服务,助力项目在这个充满潜力的领域中稳健前行。