解读"贝壳协议":首创三线借贷模型,SUI生态的龙一项目

如果你还不知道 Sui Network 或是 Move 智能合约语言,那我们先节录一段 Haotien(@tmel0211)老师在 X 的说明,让大家快速了解 Sui+Move:

Solidity语言是以太坊上通用的构建个类型智能合约的语言,有庞大的开发者群体基础;

Move语言作为后来者在资源处理、安全性和模块化方面有明显的优势,尤其适用于金融应用领域。

-

Move语言引入了资源模型,每个Object都被视为独一无二的实体,安全性更强;

-

Move提供了严格的类型系统和所有权模型,有助于编译时监测和防治各种漏洞,特别适合处理复杂的金融交易;

-

Move支持高度模块化和可组合特性,允许开发者创建可交互操作的模块化和库。

总的来说,Move 语言有极强的安全性、可扩展性以及高效的状态管理特性,是一种原生适用于 DeFi 金融产品的底层语言。这是 Move 系公链在这一轮趋势中受到市场热捧的关键,可以称之为得天独厚的“血统优势”,但 Move 系公链能否佐证其市场潜力,公链 Token $SUI 的上涨必须有强有力的生态来支撑,不然就会是空中楼阁。

编辑:顺带一提,SUI 使用体验目前是火箭班中的学霸级别,建议体验一下。

首创的三线借贷协议

那 Scallop 是一个怎么样的 defi 项目呢?上一个在 SUI 上的借贷协议 NAVX 透过 Cetus 进行 lanchpad,整个池子暴冲 100 倍的认购量,最后有打到的伙伴大约有 5 倍的收益,在 SUI 不断创新高的同时,有这样的表现着实让人非常惊艳,这也是为什么在这个时间点,我们认为应该关注 Scallop 这个协议。

首先,SCP 参考了 Compound V3,贷方对其资金拥有完全所有权,因为抵押品不再借给他人,从而避免流动性不足的风险并提高了整体协议的风险管理,也在 comp 之上做出了些许的改进。

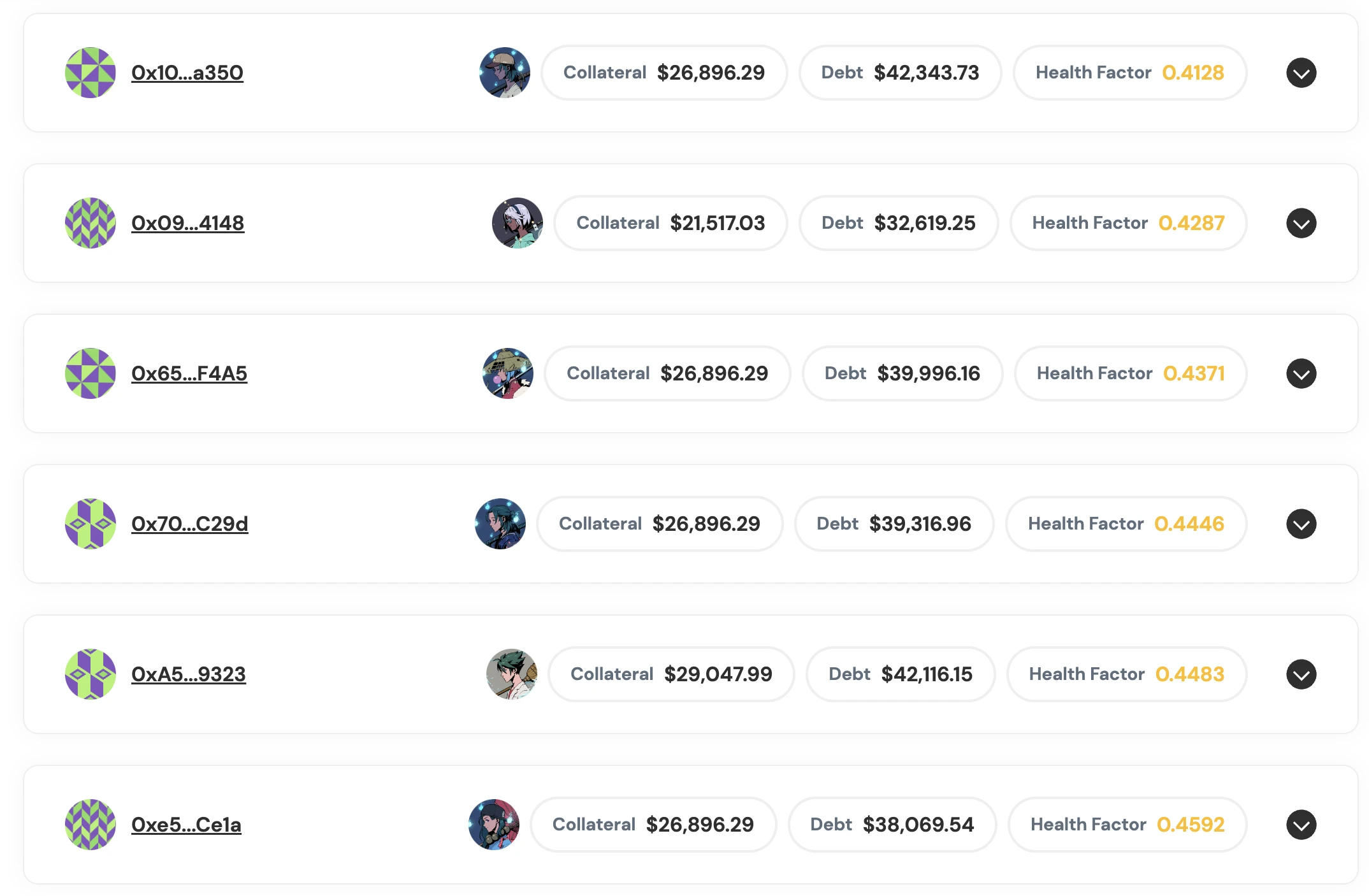

与大多数借贷协议使用的双线利率模型不同,Scallop 的三线性模型则是其最为出色的设计。三线性利率模型是专门为满足去中心化金融领域的动态需求而设计的,优化了利率的稳定性和对市场条件的响应能力。具体而言,这个模型分为三个不同的阶段,每个阶段由不同的资本利用水平触发。当资本利用率接近上限时,系统会确保流动性提供者因风险增加而得到充分补偿,同时由于借贷成本增加,借款人会收到减少头寸的信号。

Scallop Guide: How to Borrow

https://medium.com/scallopio/scallop-guide-how-to-borrow-31bef840107d

“龙一”的TVL有哪些生态合作?

1.25 亿刀的不重复 TVL 哪来?

除了第一个拿到 SUI 支持的 DeFi 项目,也是 OKX Wallet 支持的第一个 SUI DeFi 项目,另外从 Scallop 的合作伙伴来看,包含了 vSUI, afSUI, haSUI 这三个质押 SUI 节点协议都发行了 stake SUI, 这对于 SUI 的流动性控制非常重要,因为除了本身质押的协议,还有透过 Scallop 进行借贷,这就是为什么 SUI 在 2023 兔尾到龙初 TVL 涨了 5 倍的其中一个原因

另外就是安全审计团队 Movebit, 这个团队是 2022 的后起之秀,看准了 non-evm 的市场,结合团队资深的安全专员给 move 的许多团队带来了非常多的帮助,目前 movebit 审计项目带来的成绩有目共睹,当然一部分也受益 Sui 资产模型。Scallop 价格模块的组件包括 Pyth、 Switchboard 和 Supra Oracles,并且可以扩容,让多个预言机共同获得数据。

年前宣布投资 scallop 的 Cetus 身为 Sui DEX 龙一,相信中间的合作也非常密切,希望我们在不远的未来可以看见 Cetus 的 TVL 也能够成为贝壳协议的 TVL。

Scallop 与 Aftermath 的整合,由Aftermath Finance支持,此整合使Scallop用户能够轻松地从一种代币交换到另一种代币。Scallop Swap 还具有允许在一笔交易中进行多次交换的功能。Scallop 也与 Notifi 整合,该新功能使用户能够即时获取最新Scallop公告、清算提醒和义务状况。

Scallop,也有多个收益聚合器已经接入了 Scallop 的流动性,包括 Typus、FlowX Finance、Kai Finance、Haedal Protocol、KriyaDEX 等等重磅项目…

从以上合作项目上来看,也看得到团队的用心以及技术实力,SUI 的生态是既竞争又合作,Scallop 则是 DeFi 生态的最大公约数。

贝壳 DeFi 积木工具框架

Scallop Tools 是一个有使用者界面的 Sui 交易块构件工具,可让使用者建立包含多个交易的 Sui 程式化交易区块(PTB),这是在2023年 Sui Seoul Builder House Hackathon 上荣获第一名 的专案。

与相容 EVM 的链不同,Sui 透过其交易区块提供了一个独特优势,能够同时包含多个交易。例如,如果用户想要向多个地址分发一组 ERC20 代币,通常需要在链上建立一个合约,并授权该合约访问相应的代币,这不仅消耗大量 Gas,还可能暴露于安全漏洞。相反,Sui 的架构大大简化了这个过程,允许直接向多个地址转移代币。Scallop Tools 使用户能够将多个交易编译成一个单独的程式化交易区块,从而赋予最终用户建立自己的程式化交易区块的能力。

Scallop Tools V1 支援基本功能如交换代币 转移物件、转移代币、分割物件、合并物件和丢弃物件等,未来还计划引入包含组合借贷、 闪电贷等创新功能。

投资阵容

刚刚宣布了总融资 3M 刀,除了获得 Sui 基金会的官方投资外,Scallop 还拥有其他投资者,包括 CMS Holdings, 6th Man Ventures 的领投,Cetus 战投,Kucoin 战投,以及 Blockchain Founders Fund, Oak Grove Ventures, Side Door Ventures, 新加坡的 UOB Venture Management, Signum Capital, Cypher Capital, 越南一哥 Kyros Ventures, Criterion, 8186 Capital, 7UpDao, LBank Labs, ViaBTC, AC Capital, Zellic, Comma3、 Assembly Partners、Skynet Trading、Supra Oracles 战投、 Vitality Ventures、Credit Scend、PHD Capital、 LOL Capital、OtterSec、Movebit 等。

大约是目前 Sui 生态里最丰富的投资人了,下到社区上到顶级投资人,都在期待这个项目开花结果,从投资人的阵容可以看出,TVL 一龙不是浪得虚名,能对接这么多投资人,有创业过的都应该知道,这是多恐怖的过程。

代币

Scallop 即将发行协议原生代币 SCA,最大总供应量 2.5 亿枚。

SCA 在 Scallop 发挥着多种功能,即可作为治理代币参与投票,还拥有多种实用性作用。持有一定数量的 SCA 可享受借贷利息费用折扣,用户也可用 SCP 参与流动性挖矿。

具体代币分配如下:

- 45% 用于流动性挖矿;

- 18.5% 分配给 Scallop 贡献者;

- 4.00% 用于开发与运营;

- 2.00% 分配给顾问;

- 10.00% 分配给战略合作伙伴;

- 8.50% 用于生态系统、社区、营销;

- 5.00% 用于流动性;

- 7.00% 归属项目金库

引述一段官方文件,建议早期参与者可以看一下:关于之前在 Solana 上 Scallop Dapp 的早期 Solana 投票者和 NFT 持有者。我们已经记录了您的地址,并且将为这些地址提供奖励。但是,这将不会是 Scallop 珍珠系统的一部分,而是来自一个独立的奖励池。请注意,现有的 Scallop Solana NFT 将不会有任何实用价值,请不要购买它们。

展望

随着 BTC 接近前高,SUI 的生态爆发,SCA 的 Launchpad 应该也即将上线,相信有许多支持者也非常期待,贝壳团队是非常愿意和社区沟通的团队,也相信这样的团队可以在 SUI 的生态里获得更大的支持,当然上限仍然取决于 SUI 这片大海有多深,风险提示 SUI 在 5 月有一个比较大的解锁,关注 SCA 可以从scallop.io开始,DYOR。