比特币为何一直等不到回调?还有回调吗?

作者:Tide Capital

摘要

比特币现货ETF带来的增量资金,美国债务规模的快速膨胀,以及4月份挖矿产出的减半,都将进一步加剧比特币供不应求的局面,这使得市场回调时间和幅度都相当有限。

尽管ETH及大部分山寨币与历史前高仍有相当的距离,但我们认为,场外资金入市的正循环已经开启,Meme币大幅上涨只是前菜,山寨季即将到来。

需要注意的是,BTC前高压力仍在,合约费率偏高,警惕短期去杠杆的风险。

现货ETF迭加减半周期,BTC长牛正式拉开序幕

美股、黄金、BTC齐齐新高,市场风险偏好提升

在财政与经济的双重助力下,标普500指数在1月创出历史新高。黄金、比特币紧随其后,纷纷在3月创出历史新高,市场情绪欣欣向荣。

2023年9月,我们发表了研究报告《耐心与贪婪的机会:BTC短线持币者正在$26000附近卖出最后的筹码》,当时市场交投冷淡,BTC震荡筑底,而如今的上涨已经是势如破竹。在我们看来,现在的比特币与当时没有什么区别,长期上涨的逻辑仍然不变。

从上一轮牛市来看,标普500指数在2020年8月创出新高,而比特币在两个月后开始加速上涨,几乎与本轮牛市的行情节奏一致。也就是说,股市大涨提升了市场的风险偏好,场外资金加速流入加密货币市场,我们正在迎来比特币的主升浪。

标普500指数新高后,BTC开始加速上行

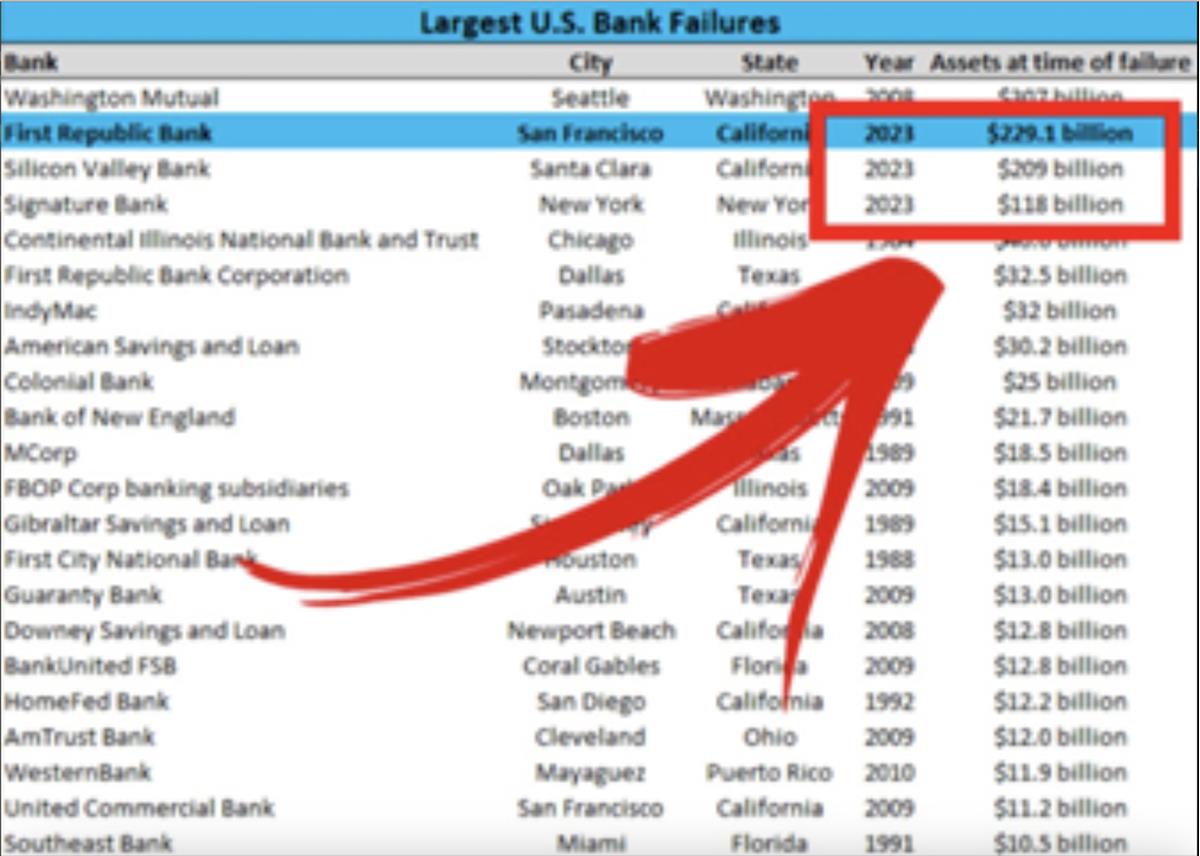

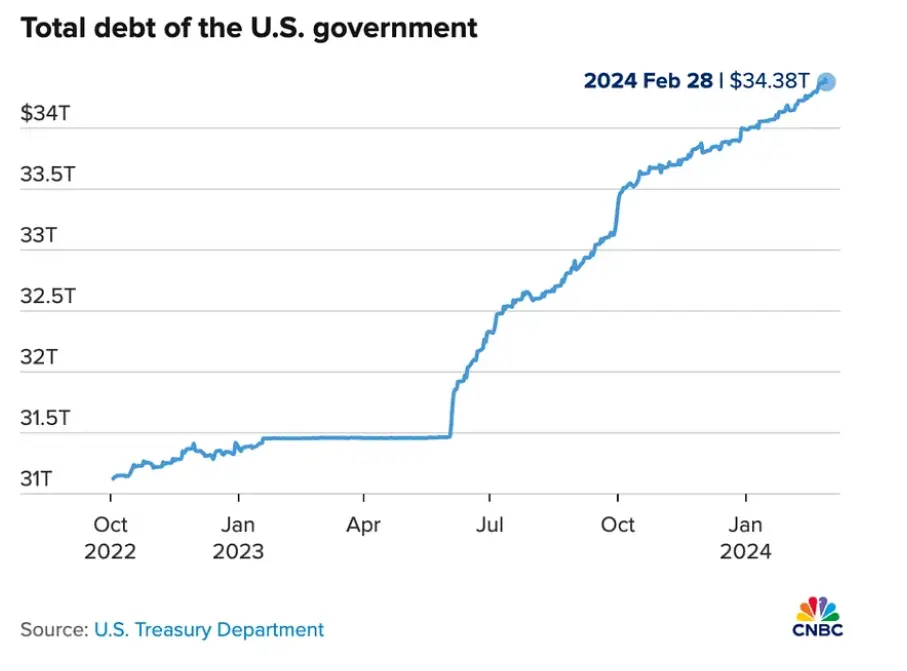

美元计价资产大涨的背后,是美国债务快速膨胀

自2023年6月以来,美国债务规模加速上行,半年内增长了接近3万亿美元,总债务规模超过34万亿美元。根据美国银行分析师的计算,按照当前的债务增长速度,美国债务规模每100天将增加1万亿美元,未来10年总债务规模将超过50万亿美元。

法币与债务的增长没有上限,而黄金和比特币的供给有限,美国债务规模的快速膨胀无疑将推升资产价格。在美国债务高增长的预期下,稀缺的黄金和比特币成为投资者的热门选项。

自2023年6月以来,美国政府债务规模加速增长

BTC现货ETF加速场外资金配置,挑战黄金市值

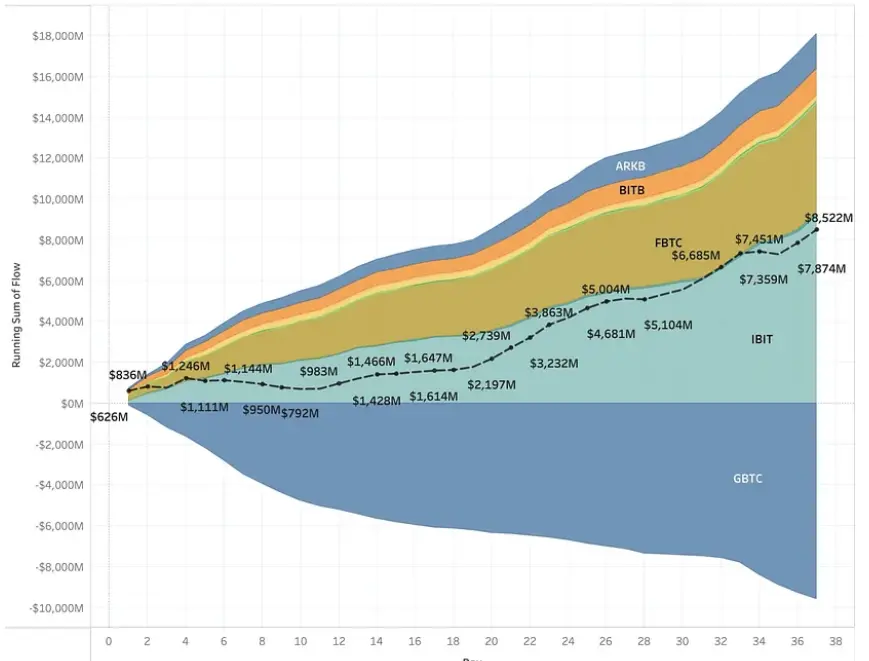

1月10日,BTC现货ETF获得批准,此后带来近百亿美元场外资金流入,推升比特币持续上行。以往的牛市中,BTC通常有多次20%以上的回调,但本轮牛市的回调次数不多、回调幅度不大,正是得益于源源不断的场外资金流入。

比特币现货ETF净流入资金近百亿美元

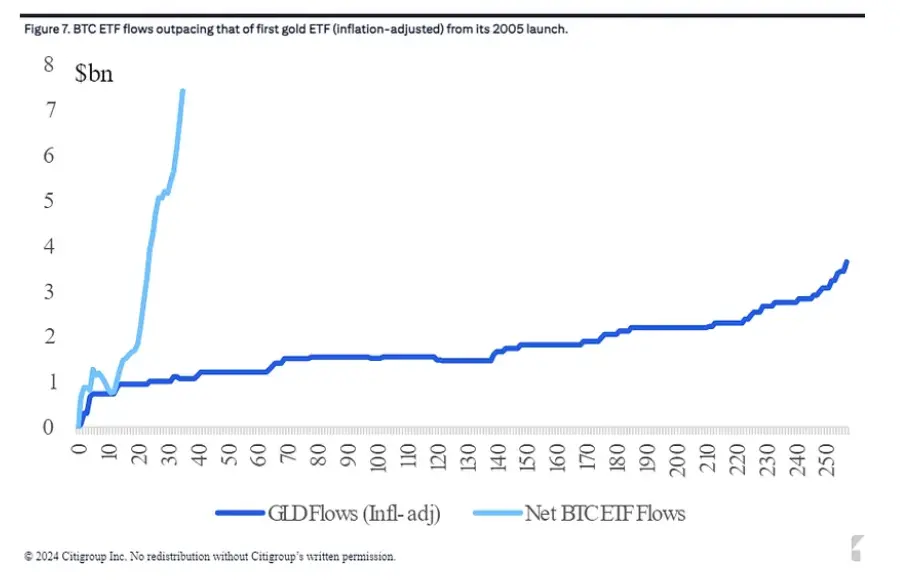

参考黄金ETF,首个黄金ETF推出后,黄金迎来近10年的长牛,涨幅超过400%。与黄金相比,BTC储存更安全、交易更便利、转移更快速,具有更优越的价值储藏特性。当前黄金市值为14.5万亿美元,比特币市值仅为1.3万亿美元,比特币距离黄金仍有10倍的空间,而比特币ETF的推出比当年的黄金ETF更受青睐,资金流入速度遥遥领先。

与首个黄金ETF相比,BTC现货ETF资金流入速度遥遥领先

BTC市值即将超越白银,用短短15年时间完成了白银数千年的进程,下一步将挑战黄金市值和地位。任何IP都是高危资产,当前BTC符合时代潮流,与古老的黄金相比,BTC更受到年轻一代的青睐。赢得年轻人就是赢得未来,当千禧年一代逐步登上时代舞台的中央,BTC也将迎来高光时刻。

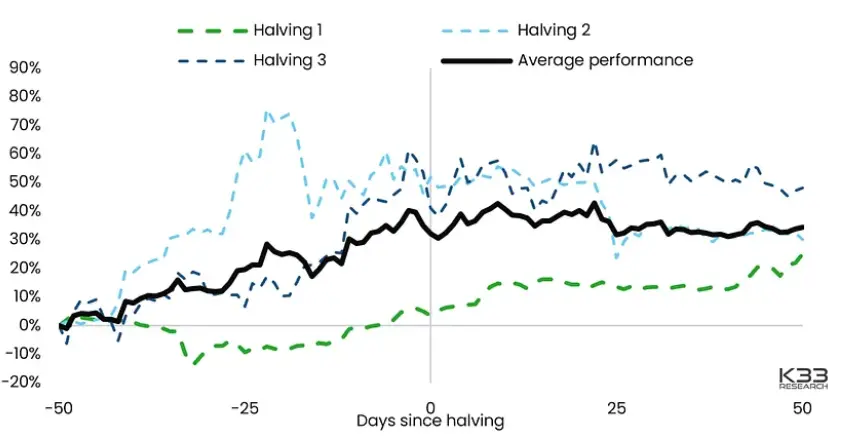

比特币减半将进一步减少供应,市场往往提前炒作

比特币将在2024年4月28日完成第4次减半,区块奖励将由6.25个比特币减少至3.125个,进一步减少比特币的产出和抛压。根据K33 Research整理比特币前三次减半的数据,比特币在减半前50天的平均回报为30%,在减半后50天的平均回报为3%。

比特币在减半前50天的平均回报为30%

在本轮牛市中,ETF为比特币带来了大量的需求,而第4次减半将进一步减少比特币的供应,这将加剧比特币供不应求的局面。目前距离减半的时间大约还有50天,比特币有很大的概率震荡上行直至减半完成。

市场资金充裕,牛市正循环开启,山寨季或将到来

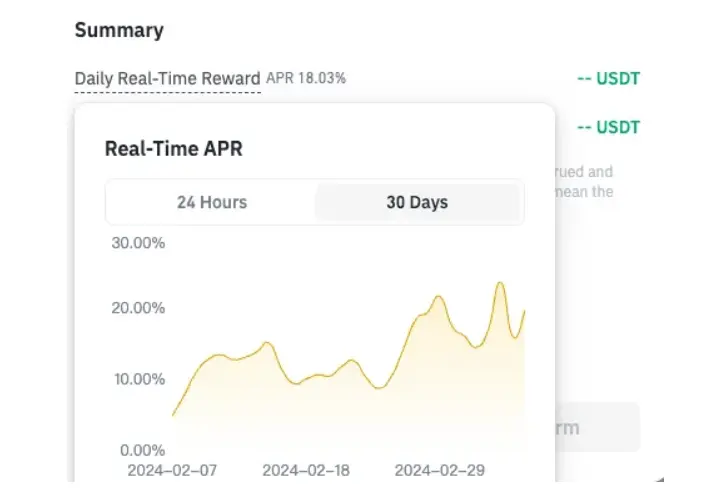

无风险利率超过10%,吸引场外资金持续进场

当加密市场开始交投活跃、情绪火热之后,对于杠杆的需求就会提升,从而提高借贷利率。币安USDT活期存款利率已达到18%,远高于美国国债5%的利率,而这也会吸引场外资金入市套利。

市场资金变得越来越充裕,多余流动性倾向于流入热门板块,持续上涨的板块则会吸引更多资金入市,形成牛市资金持续流入的正循环。

币安USDT活期存款利率达到18%

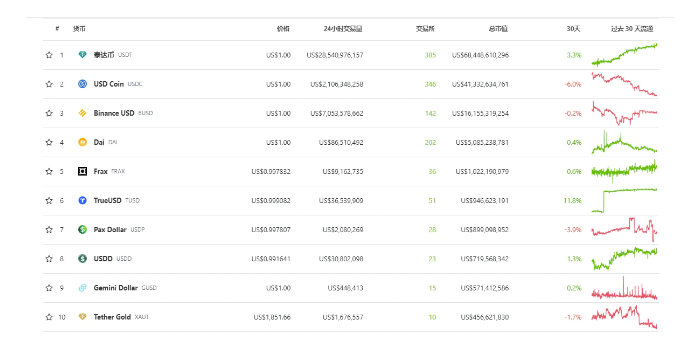

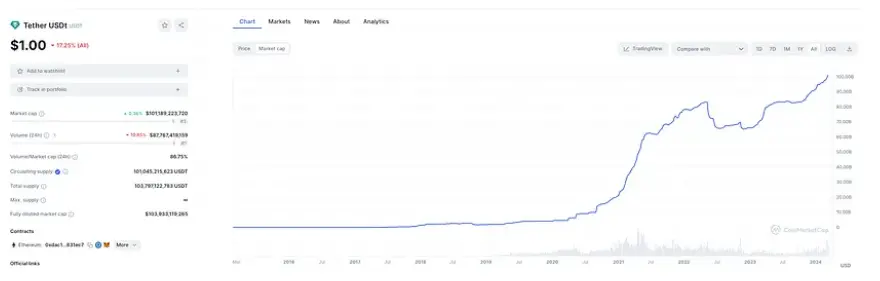

市场对于稳定币的需求因此不断增加,USDT自从2023年10月以来持续增发,市值已超过1000亿美元。在场外资金持续流入的情况下,本轮牛市的上涨时间更长、幅度更大。

USDT市值已超过1000亿美元

散户正在进场,但现在还没有顶部迹象

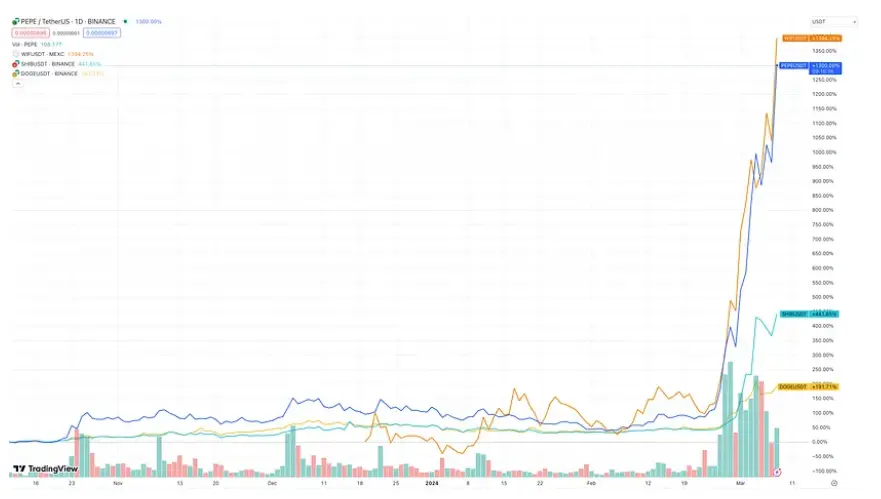

比特币强势突破60000美元之后,市场情绪高涨,Meme币开始大幅上涨。PEPE、WIF等新Meme币上涨了十倍,而SHIB、DOGE等老Meme币也有着可观的表现。加密货币暴涨的新闻头条,以及各种散户暴富的故事,在社交媒体上广泛传播,吸引着更多散户跑步进场。

Meme币大幅上涨,吸引散户进场

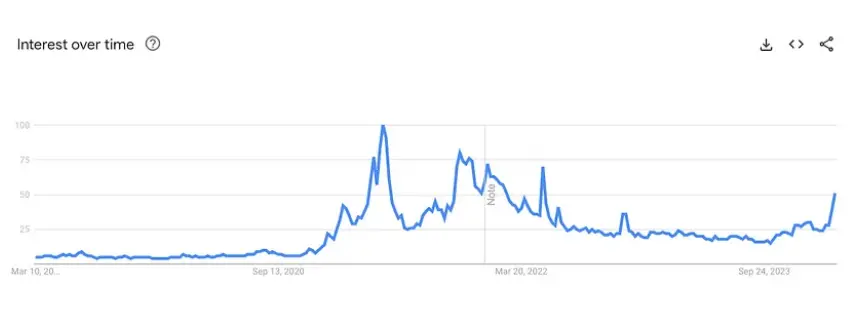

以往Meme币的大幅上涨通常意味着牛市末期,然而,现在谈论顶部可能为时尚早。从谷歌搜索趋势来看,对于关键词「Crypto」的搜索从去年下半年开始一路攀升,今年开始加速上行,但是程度仅达到上轮牛市顶峰的一半。

也就是说,散户正在进场,但是现在还没有出现顶部迹象。

「Crypto」的谷歌搜索指数达到上轮牛市的一半

Meme只是前菜,ETH强势预示着山寨季即将到来

尽管Meme币有着不错的表现,但是大部分山寨币在价格的涨幅上依然跑输了 BTC,目前还没有出现山寨币的全面牛市。然而,Meme币的上涨打开了市场的想象力,与之同时,山寨之王ETH开始走强,ETHBTC汇率从低位反弹,这可能预示着更广泛的山寨季即将到来。

ETHBTC汇率从低位反弹

自从去年的上海升级之后,ETH质押量持续上升,目前质押的ETH数量已经超过了3000万个,也就是超过26%的ETH被锁住了,这在很大程度上减少了ETH的供应。

同时,以太坊链上的活跃提高了Gas Fee,并加速ETH的燃烧。根据近7日的速度推算,ETH每年将烧毁26万个,也就是总量会减少1.4%,这将使得ETH变得更加稀缺。

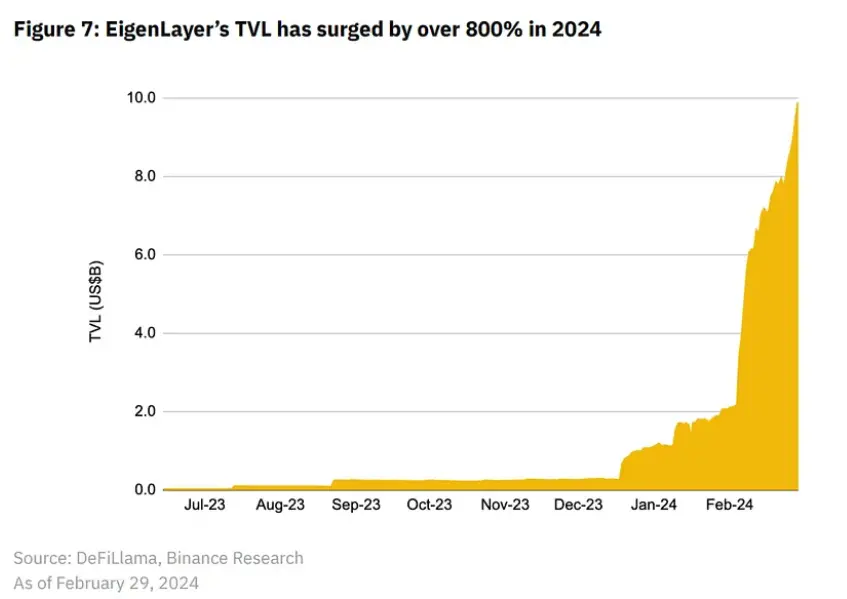

此外,今年大火的再质押项目Eigenlayer TVL超过了100亿美元,这也为ETH带来了大量的质押锁仓。

再质押项目Eigenlayer TVL超过了100亿美元

在BTC现货ETF获得批准后,BlackRock等巨头已经开始准备ETH现货ETF的申请,最快将在今年5月获得批准,而这会使得市场将目光投向ETH及其他山寨币上,我们将会看到更多山寨狂潮。

风险提示:警惕短期情绪过热,市场去杠杆

BTC短期超买,前高压力仍在

BTC涨势惊人,包括3月在内,已经实现了月线7连阳,这在历史上十分罕见。即使是2020–2021年的大牛市,BTC也只出现过月线6连阳。显而易见,BTC短期已经出现超买的情况。

此外,BTC冲击历史前高后回调,引发市场大幅下跌,69000美元俨然成为了一个较强的压力位。多头需要时间重整旗鼓,BTC可能在69000以下震荡一段时间,完成突破前的盘整换手。

BTC月线7连阳

合约费率偏高,警惕去杠杆风险

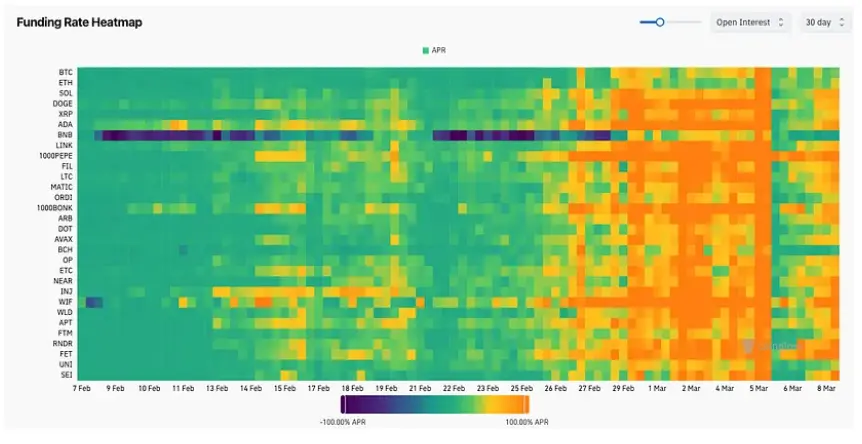

自从2月下旬以来,合约费率显著升高,在3月初达到最高峰,几乎所有山寨币的年化费率都超过了100%,这意味着市场的杠杆程度大幅上升。经过3月6日的急剧回调,合约费率有所降低,但是随后又开始恢复上升。

从合约费率热力图上可以看出,市场正在呈现局部过热的迹象。尽管目前尚未出现顶部迹象,但合约费率过高仍会减弱多头势力,需要警惕下一次去杠杆的风险。

市场正在呈现局部过热的迹象

结语

BTC长牛已然开启,资金持续进入加密货币市场,更多山寨狂潮即将到来。