Teucrium 的比特币期货 ETF 获批之后 灰度“坐不住了”

出品 | 白泽研究院

美国证券交易委员会(SEC)在本月早些时候批准了由基金发行商 Teucrium 申请的比特币期货 ETF,故 Teucrium 加入了 ProShares、Valkyrie 和 VanEck 的比特币期货 ETF 行列之中。

Teucrium 以其农业 ETF 而闻名,产品包括玉米、大豆、甘蔗等农作物的 ETF。该公司于去年 5 月申请了比特币期货 ETF,并在本月获得批准。

与几位率先申请了比特币期货 ETF 的“老大哥”不同的是,Teucrium 申请时是基于《1933年证券交易法》,而非《1940年投资公司法》。

对此,Teucrium 的发言人并不感到惊讶:“我们很高兴再次站在产品创新的前沿,也很高兴比特币打开了进入《1933年证券交易法》领域的大门。”

但反观比特币现货 ETF,本月初由 Cathie Wood 执掌的方舟投资管理公司与 ETF 产品发行商 21Share 联合提交的比特币现货 ETF 产品 Ark 21Shares 的申请,SEC 却以《1933年证券交易法》的投资者保护为因拒绝了该申请。

正因如此,两天前,灰度资产管理公司的首席执行官 Michael Sonnenshein 在接受 CNBC 的采访时重申「比特币现货 ETF 获得批准只是时间问题」,“当 SEC 批准 Teucrium 基于《1933年证券交易法》提交的比特币期货 ETF 时,以担忧比特币市场存在操控和欺诈这一论点已经无效了,如果 SEC 不能从同一个角度看待期货 ETF 和现货 ETF 这两个类似的问题,那么事实上,SEC 可能违反了《行政程序法》。”

灰度目前正在等待 SEC 于 7 月初关于将比特币信托(Grayscale Bitcoin Trust,GBTC)转换为比特币现货 ETF 的决定,如果 SEC 拒绝,Sonnenshein 暗示会起诉该监管机构。

比特币现货 ETF 与期货 ETF

2021 年 10 月,美国首支比特币期货 ETF ProShares 比特币策略基金(BITO)获批在纽交所上市,首日交易即创下历史纪录,在短短两天内就吸收了 11 亿美元的资金,如此兴奋的市场,“基金发行潮”随之而来。

在传统投资中,ETF 是一种跟踪资产的投资形式,全称为 Exchange-Traded Funds,即可以在交易所(如纽交所、纳斯达克交易所)交易的指数基金,代表了一种同时投资多种资产而无需实际持有资产的简便方法。

通常 ETF 可以大致分成两类,一类是实物型(现货)的 ETF,一类是合成型的 ETF。两者最大的区别是,是否真正持有底层资产,后者并不投资底层的实物,只是通过金融衍生品“复制”相关底层跟踪资产的表现。

比特币现货 ETF 是一种跟踪比特币价格的资产。通过投资比特币 ETF,用户仍然可以从比特币价格的上涨中获利,而无需经过获取比特币的过程,例如注册交易平台和处理加密货币钱包。

比特币期货 ETF 是一种合成型的 ETF,基于“现货结算”的比特币期货合约,因此,ETF 的价格将不同于比特币。然而,虽然期货 ETF 与现货 ETF 拥有几乎相同的好处,但由于期货 ETF 不涉及现货价格,这也就是为什么一些加密爱好者认为这并不是真正对加密货币的采用。

SEC 的评判产生矛盾

虽然美国不是世界上首个批准与比特币相关 ETF 的国家,但“批准比特币期货 ETF”却标志着加密货币在经过八年时间的攀爬中,终于登陆美国金融市场(八年前 Winklevoss 第一次向 SEC 提交比特币 ETF)。业内将之视为加密行业一个重要的分水岭。

但其实 SEC 对比特币以及加密货币的监管态度,仍旧十分慎重。

去年 11 月,SEC 在拒绝 VanEck 申请的比特币现货 ETF 时透露,拒绝并不代表他们对比特币以及其他区块链作为创新或投资的效用或价值的评估,但申请比特币现货 ETF 的交易所必须符合《1933年证券交易法》的要求,即需要向 SEC 提供“防止欺诈和市场操纵行为”和“保护投资者和共同利益”的做法。

SEC 认为比特币市场存在操纵的行为,包括:

(1)“清洗”交易(左手买,右手卖,在市场上人为制造波动)

(2) 在比特币现货市场具有影响力的人可能操纵比特币定价

(3) 黑客攻击比特币网络(51%攻击)和交易平台

(4) 恶意控制比特币网络

(5) 基于重大非公开信息进行交易,包括传播虚假和误导性信息

(6) 涉及所谓的“稳定币”Tether (USDT) 的操纵活动

(7) 比特币交易平台的欺诈和操纵

SEC 能够批准比特币期货 ETF 产品,很大程度上因为这些 ETF 是根据《1940年投资公司法》提交的。SEC 主席 Gary Gensler 去年 8 月表示,他看好 ETF 投资于根据《1940年投资公司法》的芝加哥商品交易所的比特币期货合约,理由是该合约包含在未来某个时间购买或出售比特币的协议,保护投资者免受内在波动的影响的加密货币。如果投资者认为比特币的价格会很高,那么期货合约就会很贵。

《1933年证券交易法》与《1940年投资公司法》有一个区别,那就是前者需要提交 19B-4 表格详细说明该市场如何能够抵抗价格操纵。当 SEC 也批准了 Teucrium 基于《1933年证券交易法》的比特币期货 ETF 时,仿佛与其之前的观点「 比特币市场存在操纵」相矛盾。

瞩目:灰度的信托转换

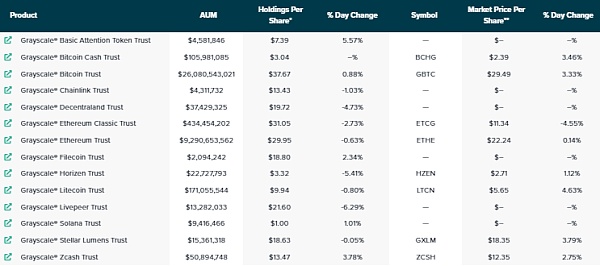

管理着超过 350 亿美元资产的灰度,目前正在致力于将比特币信托(GBTC)转换为比特币现货 ETF。该公司于去年 10 月提交申请,SEC 预计将在 240 天的审查期后(7 月初)对转换做出裁决。

当美国总统拜登发出数字资产行政命令之后,许多业内人士和资产管理公司再次对现货 ETF 进行了权衡,并提出了较为乐观的看法。“SEC 批准比特币现货 ETF 只是时间问题,而不是是否,”灰度资产管理公司的首席法律官 Craig Salm 此前评论道。

由于 SEC 仍然表现出对该类产品不让步的态度,已经有 345 名业内人士向 SEC 发表自己的意见。

总部位于芝加哥的资产管理公司 Embree Financial 拥有 85 家机构客户,管理着约 15 亿美元的资产。该公司的私人财务顾问 Andrew Farinelli 写信给 SEC:“客户的账户通常会受到充分保护,并由受信任的机构托管,在 SEC 对 ETF 的监管之下,投资本身会更安全。”

Coinbase 的首席法务官 Paul Grewal 也在 12 月写了一封信支持灰度的转换。

“我们认为投资者应该能够以 ETP 格式访问 GBTC,因为它为散户投资者提供了一种久经考验的方式,以接近反映现货比特币交易价格的价格获得比特币敞口,而无需自己持有,”Grewal 写道。

当 SEC 批准了 Teucrium 的比特币期货 ETF 后,灰度的首席执行官 Michael Sonnenshein 第一时间在社交媒体 Twitter 上表示,“如果 SEC 对比特币期货 ETF 感到满意,他们也必须对现货比特币 ETF 感到满意,而且他们不再有理由将《1940年投资公司法》作为区分因素。”

此外,他还表示,对 Teucrium 的批准加强了比特币现货 ETF 应该被批准的理由,如果 SEC 在 7 月初拒绝转换,那么这一决定会增强灰度起诉 SEC 的信心。

业内人士仍然持乐观态度

不论灰度的比特币信托能否成功转换为现货 ETF,加密货币都已经成为了传统资产管理公司目前最感兴趣的资产类型之一。

在上周加密行业瞩目的比特币大会 2022 之后,美国迈阿密紧接着举行了又一个重大会议「 ETF 会议」,有 2200 多人参加其中,其中包括近 1000 名财务顾问和投资机构。在本次会议的 124 家赞助商中,有大量加密行业公司,包括以加密货币为重点的 Grayscale、Valkyrie、Bitwise、Gemini 和 Osprey。

资产管理巨头富达(Fidelity Investments)在会议期间宣布,其在 1 月份申请的加密产业 ETF 将于 4 月 21 日推出。该 ETF 将主要投资于富达指数中包含的公司股票,包括「从事与加密货币、相关区块链技术和数字支付处理相关的活动」的企业。

富达 ETF 管理和战略主管 Greg Friedman 表示:“「加密货币」是我们客户感兴趣的热门话题,我们希望能够解决他们的需求。加密货币只是另一种资产类别。”

虽然富达在美国申请的比特币现货 ETF 遭到拒绝,但其在加拿大的子公司已经推出了该类产品。然而,Greg 在会上并没有透露自己对于比特币现货 ETF 何时会被批准的猜测,他认为 Teucrium 提交了比特币期货 ETF 是资管公司对于比特币的“认可”,“这是一个新兴行业,这是一个新的空间,他们正在做他们应该做的事情。”

已经在加拿大推出比特币现货 ETF 的资管公司 3iQ 的美国业务总裁 Chris Matta 则表示,SEC 可能正在等待对交易所进行更多监管。他预测现货比特币 ETF 将在 2023 年下半年或 2024 年上市,并补充说他预计以太坊期货 ETF 将会随之出现。

在会议期间,MicroStrategy 首席执行官 Michael Saylor 表示,虽然比特币现货 ETF 的批准可能需要一两年的时间,但他认为 Grayscale 拥有“内部轨道”并首先获得批准的概率“超过 50%”。

Osprey Funds 是一家专注于加密货币的投资公司,拥有一支管理着 1.1 亿美元资金的比特币信托(OBTC),该公司也希望与灰度一样将信托转换为 ETF。Osprey Funds 首席执行官 Greg King 在会议上表示,对于 SEC 担忧对比特币市场操控的可能性,他认为在所有比特币交易都流经受监管的美国交易所之前,这种担忧“有点无法解决”。

加密货币交易平台 Gemini 的全球业务发展主管 Dave Abner 将 Teucrium 的批准称为监管机构批准现货产品的“前身”。“在我看来,在不同的投资者保护方面迈出这一步是来自 SEC 的一个巨大信号,表明他们正准备采取下一步行动。”

有趣的是,Dave 认为 ETF 会议将在三年内成为加密货币的会议:“对于标准普尔 500 ETF,没有太多可谈的了,加密货币是有趣的东西。资金正朝着这个领域流动。”

根据专注于加密货币的资产管理公司 Bitwise 最新的 ETF 趋势调查显示,在受访的 600 名财务顾问中,有高达 94% 的顾问在 2021 年收到了客户关于加密货币的问题,已经有 12% 的顾问将客户的部分资产分配给加密货币。

Bitwise 的 Matt Hougan 在与灰度同一次采访中表示:“我们已经根据《1933年证券交易法》和《1940年投资公司法》两种法案同时获得了比特币期货 ETF。下一步是人们真正想要的,即「现货比特币 ETF 」,它为人们提供纯粹的比特币敞口。”

风险提示:

本文信息整理自 Blockworks。根据央行等部门发布的《关于进一步防范和处置虚拟货币交易炒作风险的通知》,本文内容仅用于信息分享,不对任何经营与投资行为进行推广与背书,请读者严格遵守所在地区法律法规,不参与任何非法金融行为。