深入探究模块化借贷:不仅仅是meme?

作者:Chris Powers

原文编译:Luccy,BlockBeats

编者按:

DeFi 研究员 Chris Powers 探讨了借贷领域的新趋势——模块化借贷,并举例说明了模块化借贷在应对市场挑战和提供更好服务方面的潜力。

Chris Powers 对比了传统 DeFi 借贷领军者(MakerDAO、Aave 和 Compound),以及几个主要的模块化借贷项目,包括 Morpho、Euler 和 Gearbox 等,指出 DeFi 世界中的模块化借贷普遍,强调了其对风险管理和价值流动的积极影响。

在商业和技术领域,有一个古老的观念:「商业中赚钱只有两个途径:捆绑(bundle)和解绑(unbundle)。」这不仅在传统行业中成立,因为其无需许可的本质,在加密货币和 DeFi 的世界中更为明显。在本文中,我们将探讨模块化借贷的激增趋势(以及那些已经跨入后模块化时代的开明之士),并探讨它如何颠覆 DeFi 借贷的主流。随着解绑的出现,新的市场结构形成了新的价值流动——谁会最受益?

——Chris

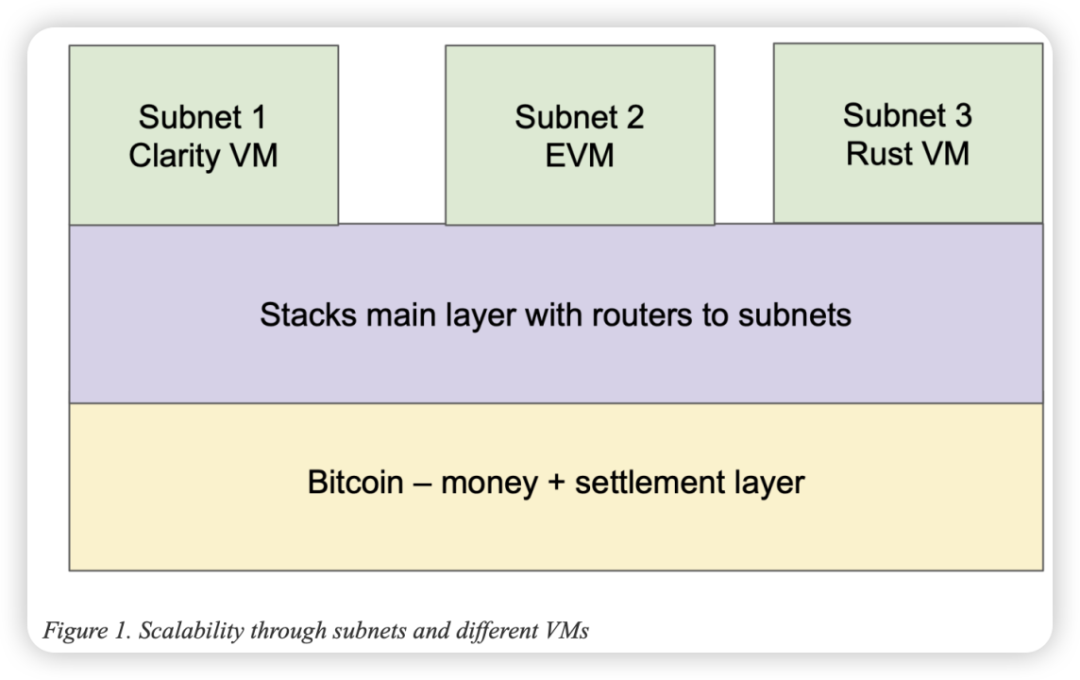

在核心基础层已经发生了一次巨大的解绑,以前以太坊在执行、结算和数据可用性方面只有一个解决方案。然而,它已经采用更为模块化的方法,为区块链的每个核心要素提供了专门的解决方案。

DeFi 借贷领域也在上演着同样的剧情。最初成功的产品是那些一应俱全的,尽管最初的三家 DeFi 借贷平台——MakerDAO、Aave 和 Compound——拥有许多活动部分,但它们都在各自核心团队设定的预定义结构下运作。然而,如今,DeFi 借贷的增长来自一批新项目,它们将借贷协议的核心功能拆分开来。

这些项目正在创建独立的市场,最小化治理,分离风险管理,放宽 oracle 责任,并消除其他单一依赖。其他项目正在创建易于使用的捆绑产品,将多个 DeFi 积木组合在一起,以提供更全面的借贷产品。

这种对解绑 DeFi 借贷的新推动已经成为模块化借贷的 meme。我们在 Dose of DeFi 非常喜欢 meme,但也看到新项目(以及它们的投资者)试图更多地炒作市场新议题,而不是因为有潜在的创新(看看 DeFi 2.0)。

我们的看法:炒作并非虚构。DeFi 借贷将经历与核心技术层相似的变革——就像以太坊一样,新的模块化协议涌现,如 Celestia,而现有的龙头企业则调整了路线图,变得更加模块化。

在短期内,主要竞争者正在开辟不同的道路。Morpho、Euler、Ajna、Credit Guild 等新的模块化借贷项目取得了成功,而 MakerDAO 则朝着更分散的 SubDAO 模式采用。此外,最近宣布的 Aave v4 也正在朝着模块化的方向发展,与以太坊的架构转变相呼应。当前开辟的这些路径可能会决定 DeFi 借贷堆栈中长期内价值的积累。

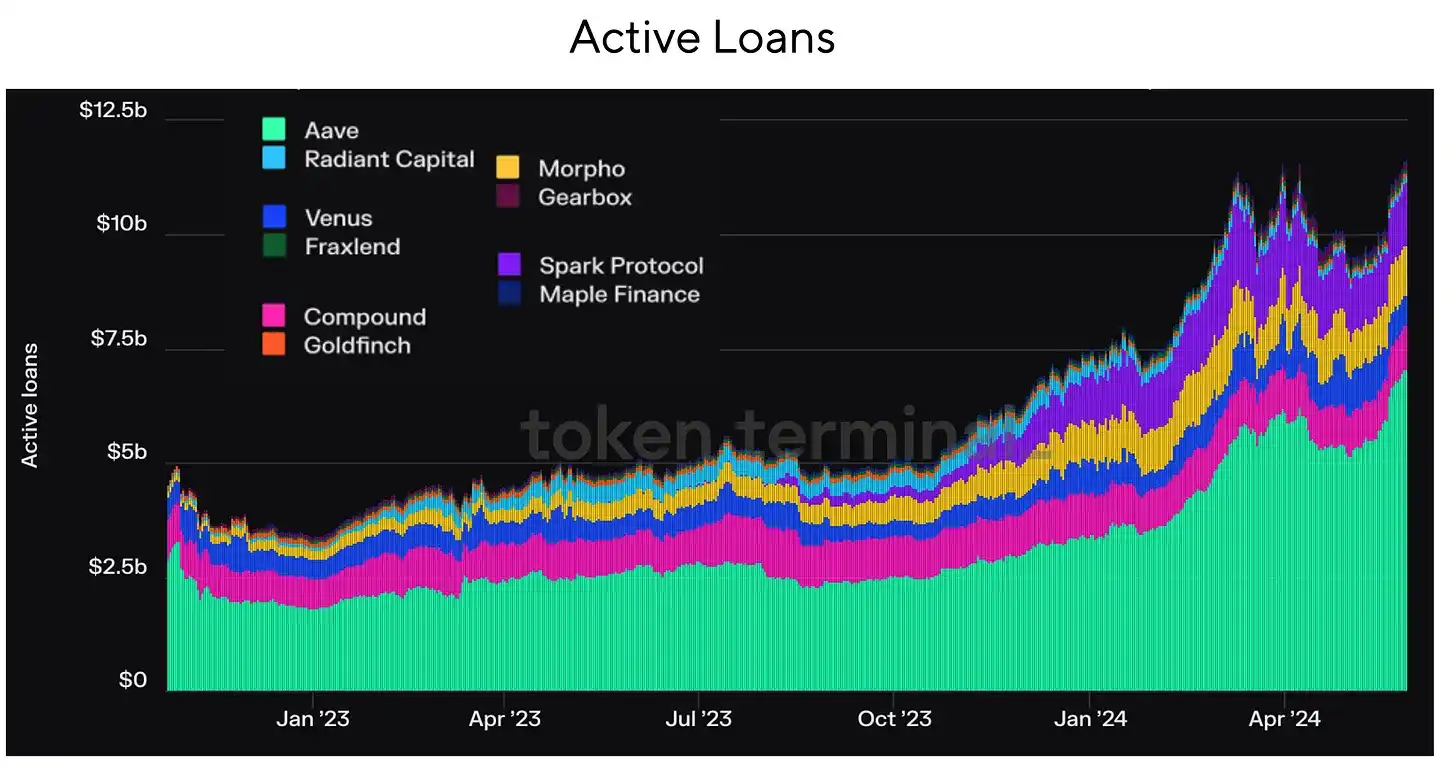

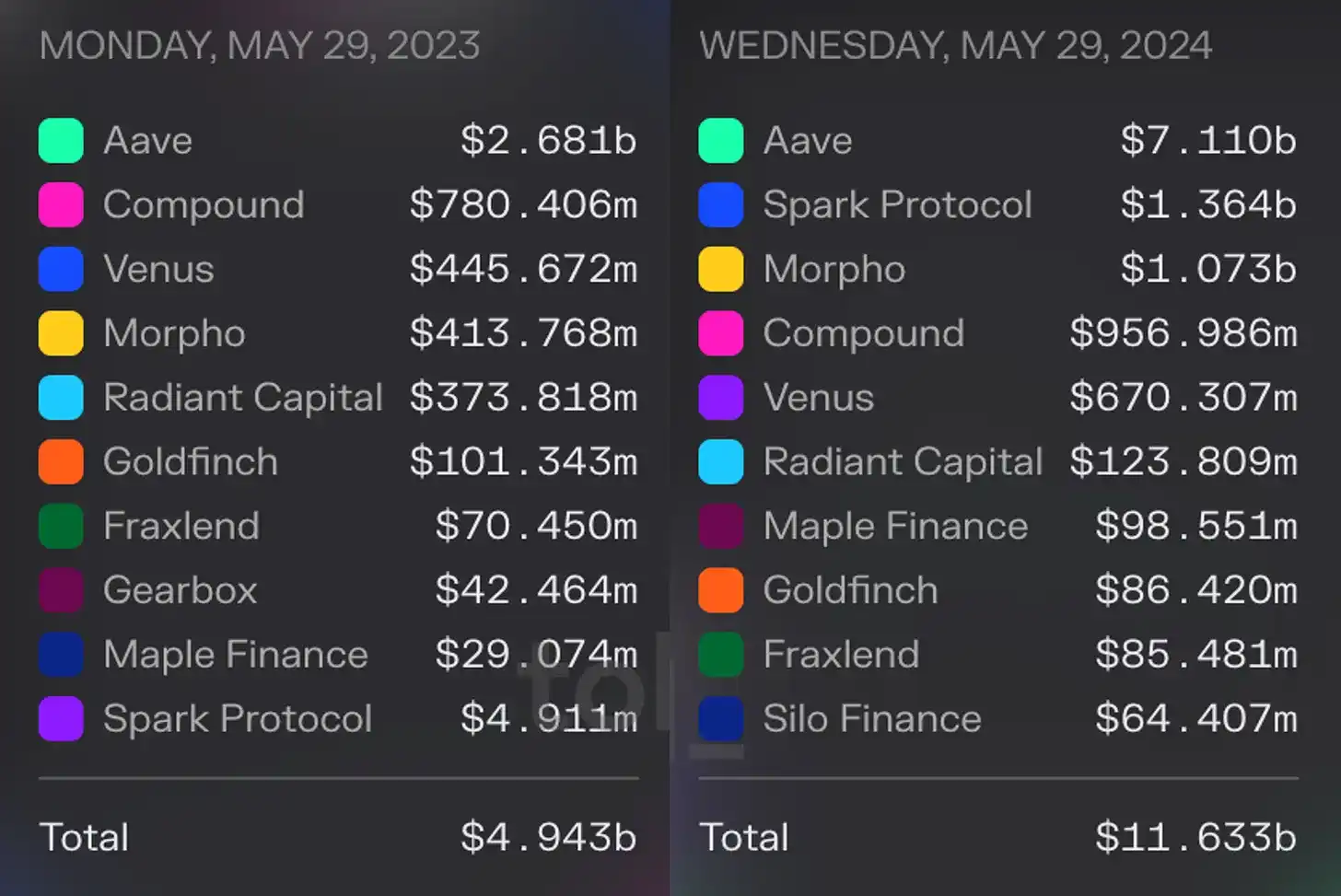

根据 Token Terminal 的数据显示,总是有关于 MakerDAO 究竟属于加密 DeFi 借贷市场份额还是稳定币市场的问题。不过,随着 Spark Protocol 的成功和 MakerDAO 的 RWA(真实世界资产)的增长,这在未来将不再是一个问题。

为什么选择模块化?

构建复杂系统通常有两种方法。一种策略是专注于最终用户体验,确保复杂性不会影响可用性。这意味着控制整个技术栈(就像苹果通过硬件和软件的集成来实现)。

另一种策略是让多个参与者构建系统的各个组件。在这种方法中,复杂系统的中心设计者专注于创建互操作性的核心标准,同时依靠市场进行创新。这可以在核心互联网协议中看到,这些协议没有变化,而基于 TCP/IP 的应用和业务推动了互联网的创新。

这个类比也可以应用于经济体,其中政府被视为基础层,类似于 TCP/IP,通过法治和社会凝聚力确保互操作性,而经济发展则发生在建立在治理层之上的私营部门。这两种方法并不总是适用,许多公司、协议和经济体都在这两者之间的某个位置运作。

拆解分析

支持模块化借贷理论的人认为,DeFi 的创新将通过在借贷堆栈的每个部分实现专业化来推动,而不仅仅是专注于最终用户体验。

一个关键原因是为了消除单一依赖。借贷协议需要进行密切的风险监控,一个小问题就可能导致灾难性损失,因此建立冗余机制是关键。单一结构的借贷协议通常会引入多个预言机来防止其中一个失效,但模块化借贷将这种对冲方法应用到借贷堆栈的每一层。

对于每个 DeFi 贷款,我们可以确定五个关键组件是必需但可以调整的:

- 贷款资产

- 抵押资产

- 预言机

- 最高贷款价值比(LTV)

- 利率模型

这些组件必须被密切监控,以确保平台的偿付能力,并防止由于价格迅速变化而导致的坏帐累积(我们还可以将清算系统添加到上述五个组件中)。

对于 Aave、Maker 和 Compound 来说,代币治理机制为所有资产和用户做出决策。最初,所有资产都被合并在一起,共享整个系统的风险。但即使是单一结构的借贷协议也迅速开始为每种资产创建独立市场,以隔离风险。

了解主要的模块化参与者

隔离市场并不是让你的借贷协议更加模块化的唯一方法。真正的创新正在那些重新构想借贷堆栈必要内容的新协议中发生。

模块化世界中最大的玩家是 Morpho、Euler 和 Gearbox:

Morpho 目前是模块化借贷的明显领导者,尽管它似乎最近对这个标签感到不适,试图变成「非模块化,非单一结构,而是聚合的」。它的总锁仓价值(TVL)为 18 亿,毫无疑问已经位居 DeFi 借贷行业的顶尖行列,但其野心是成为最大。Morpho Blue 是其主要的借贷堆栈,在这里可以无需许可地创建一个根据所需参数调优的金库。治理仅允许修改一些组件——目前是五个不同的组件——而不规定这些组件应该是什么。这个由金库所有者(通常是 DeFi 风险管理者)配置。Morpho 的另一个主要层是 MetaMorpho,试图成为被动借贷者的聚合流动性层。这是一个特别专注于最终用户体验的部分。它类似于 Uniswap 在以太坊上的 DEX,同时也有 Uniswap X 用于高效交易路由。

Euler 在 2022 年推出了其 v1 版本,产生了超过 2 亿美元的未平仓合约,但一次黑客攻击几乎耗尽了所有协议资金(尽管后来被归还)。现在,它正准备推出 v2 版本,并重新进入成熟的模块化借贷生态系统,成为主要参与者。Euler v2 有两个关键组件。一个是 Euler 金库套件(EVK),这是一个用于创建兼容 ERC4626 的金库的框架,具有额外的借贷功能,使其能够作为被动借贷池,另一个是以太坊金库连接器(EVC),这是一种 EVM 原语,主要实现多金库抵押,即多个金库可以使用一个金库提供的抵押品。v2 计划在第二或第三季度推出。

Gearbox 提供了一个以用户为中心的明确框架,即用户可以轻松设置头寸,无需过多监督,无论其技能或知识水平如何。其主要创新是「信用账户」,这是一个允许操作和白名单资产的清单,以借入的资产计价。它基本上是一个独立的借贷池,类似于 Euler 的金库,不同之处在于 Gearbox 的信用账户将用户的抵押品和借入资金放在一个地方。像 MetaMorpho 一样,Gearbox 展示了模块化世界中可以有一个专注于为最终用户捆绑的层。

解绑,然后重新捆绑

在借贷堆栈的部分进行专业化,提供了构建可能针对特定细分市场或未来增长驱动因素的替代系统的机会。采用这种方法的一些领先推动者如下:

Credit Guild 打算通过一个信任最小化的治理模型来进入已经建立的池化借贷市场。现有的参与者,如 Aave,具有非常严格的治理参数,这通常导致小额代币持有者的冷漠,因为他们的投票似乎没有多大改变。因此,控制大多数代币的诚实少数负责大多数的变化。Credit Guild 通过引入一个乐观的、基于否决权的治理框架,颠覆了这种动态,该框架规定了各种法定人数阈值和不同参数变化的延迟,同时结合了一种风险应对方法来处理不可预见的后果。

Starport 的目标是跨链发展。它实现了一个基本框架,用于整合不同类型的 EVM 兼容借贷协议。它通过以下两个核心组件来处理数据可用性和条款执行:

· Starport 合约,负责贷款发起(条款定义)和再融资(条款更新)。它为构建在 Starport 内核之上的协议存储数据,并在需要时提供这些数据。

· 保管合约,主要持有借款人在 Starport 上发起协议的抵押品,并确保债务结算和关闭按照发起协议中定义的条款进行,并存储在 Starport 合约中。

Ajna 拥有真正无许可的、无预言机的池化借贷模型,在任何层面都没有治理。池以贷方/借方提供的报价/抵押资产的特定对设立,允许用户评估资产需求并分配资本。Ajna 的无预言机设计来源于贷方能够通过指定借方每持有的报价代币应抵押的资产数量来确定借贷价格。这对长尾资产特别有吸引力,就像 Uniswap v2 对小型代币所做的那样。

打不过就加入

借贷领域吸引了大量新进者,也重新激发了最大的 DeFi 协议推出新借贷产品的动力:

Aave v4,上个月刚刚宣布,与 Euler v2 非常相似。此前,Aave 的狂热支持者 Marc「Chainsaw」Zeller 曾表示,由于 Aave v3 的模块化特性,它将成为 Aave 的最终版本。其软清算机制由 Llammalend 首创(详见下文);其统一流动性层也类似于 Euler v2 的 EVC。虽然大部分即将到来的升级并不新颖,但它们也尚未在一个高度流动的协议中广泛测试(而 Aave 已经是这样一个协议)。Aave 在每条链上赢得市场份额的成功令人难以置信。它的护城河可能不深,但很宽,给了 Aave 一个非常强的顺风。

Curve,或更通俗地称为 Llammalend,是一系列孤立的、单向的(不可借的抵押品)借贷市场,其中 crvUSD(已经铸造),Curve 的原生稳定币,被用作抵押品或债务资产。这使得它能够结合 Curve 在自动做市商(AMM)设计方面的专业知识,提供独特的借贷市场机会。Curve 在 DeFi 领域一直以独特的方式运营,但这对他们来说很有效。除了 Uniswap 这个巨头之外,Curve 在去中心化交易所(DEX)市场上也开辟了一个重要的细分市场,并通过 veCRV 模型的成功让人们重新思考他们的代币经济学。Llammalend 似乎是 Curve 故事的另一个篇章:

它最有趣的特点是其风险管理和清算逻辑,这是基于 Curve 的 LLAMMA 系统,能够实现「软清算」。

LLAMMA 被实现为一个做市合同,鼓励在孤立的借贷市场资产和外部市场之间进行套利。

就像集中流动性自动做市商(clAMM,例如 Uniswap v3),LLAMMA 在用户指定价格范围(称为区间)内均匀地存入借款人的抵押品,这些价格与预言机价格大幅偏离,以确保套利始终有激励。

通过这种方式,当抵押资产的价格下降超过区间时,系统可以自动将部分抵押资产转换为 crvUSD(软清算)。尽管这种方式会降低整体贷款健康状况,但相比完全清算要好得多,尤其是考虑到对长尾资产的明确支持。

自 2019 年以来,Curve 创始人 Michael Egorov 让过度设计的批评无效化。

Curve 和 Aave 都非常重视各自稳定币的发展。这是一个从长远来看非常有效的策略,可以带来可观的收入。两者都在效仿 MakerDAO 的做法。MakerDAO 并没有放弃 DeFi 借贷,还推出了独立品牌 Spark。尽管没有任何原生代币激励(还没有),Spark 在过去一年中表现非常出色。稳定币和巨大的货币创造能力(信用真是一种强效药)是长期的巨大机会。然而,与借贷不同,稳定币需要链上治理或链下的中心化实体。对于 Curve 和 Aave 来说,这条路线是合理的,因为它们有一些最古老和最活跃的代币治理(当然,仅次于 MakerDAO)。

我们目前无法解答的是 Compound 在做什么?它曾经是 DeFi 领域的领头羊,开启了 DeFi 夏天,并确立了收益农耕的概念。显然,监管问题限制了其核心团队和投资者的活跃性,这就是其市场份额下降的原因。不过,就像 Aave 的广泛而浅显的护城河一样,Compound 仍然有 10 亿美元的未偿贷款和广泛的治理分配。最近,有人开始在 Compound Labs 团队之外继续开发 Compound。我们不确定它应该专注于哪些市场——也许是大型蓝筹市场,特别是如果它能够获得一些监管优势。

应计价值

DeFi 借贷的前三大(Maker、Aave、Compound)都在调整策略,以应对向模块化借贷架构的转变。对加密货币抵押物进行借贷曾经是个好生意,但当你的抵押物在链上时,市场变得更加高效,利润会受到挤压。

这并不意味着在高效市场结构中就没有机会,只是没有人能垄断自己的位置并提取租金。

新的模块化市场结构为风险管理者和风险投资者等私营企业提供了更多无需许可的价值获取机会。这使得风险管理更具实际意义,并直接转化为更好的机会,因为经济损失会严重影响存储库管理员的声誉。

最近的 Gauntlet——Morpho 事件就是个很好的例子,在 ezETH 脱钩过程中发生了这一事件。

在脱钩期间,成熟的风险管理者 Gauntlet 运营了一个 ezETH 存储库,遭受了损失。然而,由于风险更明确且更孤立,其他 metamorpho 存储库的用户大多免受影响,而 Gauntlet 则需要提供事后评估并承担责任。

Gauntlet 首次启动存储库是因为它认为自己在 Morpho 上的未来前景更为有希望,可以直接收取费用,而不是向 Aave 治理提供风险管理咨询服务(后者更注重政治而非风险分析——你试试品尝或是饮用「链锯」)。

就在本周,Morpho 创始人 Paul Frambot 透露,一家规模较小的风险管理公司 Re7Capital,也是一家拥有出色研究新闻简报的公司,作为 Morpho 存储库的管理者年化上链收入达到了 50 万美元。虽然不算巨大,但这表明您可以在 DeFi 上建立金融公司(而不仅仅是狂野的收益农场)。这确实提出了一些长期的监管问题,但这在当今的加密货币世界中司空见惯。此外,这也不会阻止风险管理者成为未来模块化借贷的最大受益者之一。