WealthBee宏观月报:美国降息倒计时或开启,以太坊十周年迎现货ETF上市,市场情绪螺旋式修复

美国7月新公布的经济数据打消了市场的担忧,目前市场押注9月降息的概率为惊人的100%;美股正在按照预期进行风格切换,大盘科技股抱团瓦解,小盘股和非科技板块迎来春天;7月加密市场受情绪裹挟,但目前已经稳住;以太坊现货ETF上市交易,灰度抛压暂时对价格造成压力,但抛售速度较快,压力或不会持续过久。

7月25日,美国公布2024年二季度GDP环比折年率增长2.8%,高于预期2.0%(一季度为1.4%)。而PCE价格指数二季度增长2.6%,低于一季度的3.4%。美联储最重视的通胀指标——剔除食品和能源价格后的核心PCE价格指数增长2.9%,也低于前值的3.7%。然而,对于这份数据,市场似乎并不买账。数据公布当天,美股巨震,从高开到暴跌,后被拉起再下跌,全天多空双方激烈战斗,市场无法达成一致。

其实,有相当的投资者认为,美国相关机构给出的经济数据“并不真实“,从非农数据的修正就可见一斑——美国劳工部在月初公布本月非农数据为20.6万人(预期19万),然而却同时将4月份非农新增就业人数从16.5万人被大幅下修至10.8万人,将5月份非农新增就业人数从27.2万人大幅下修至21.8万人。修正后,4月和5月新增就业人数合计较修正前减少11.1万人。据统计,过去5个月,有4个月就业人数被下修。这种做法显然引起了市场的各种猜测甚至怀疑,认为经济数据只是美国政府操控政策的工具。

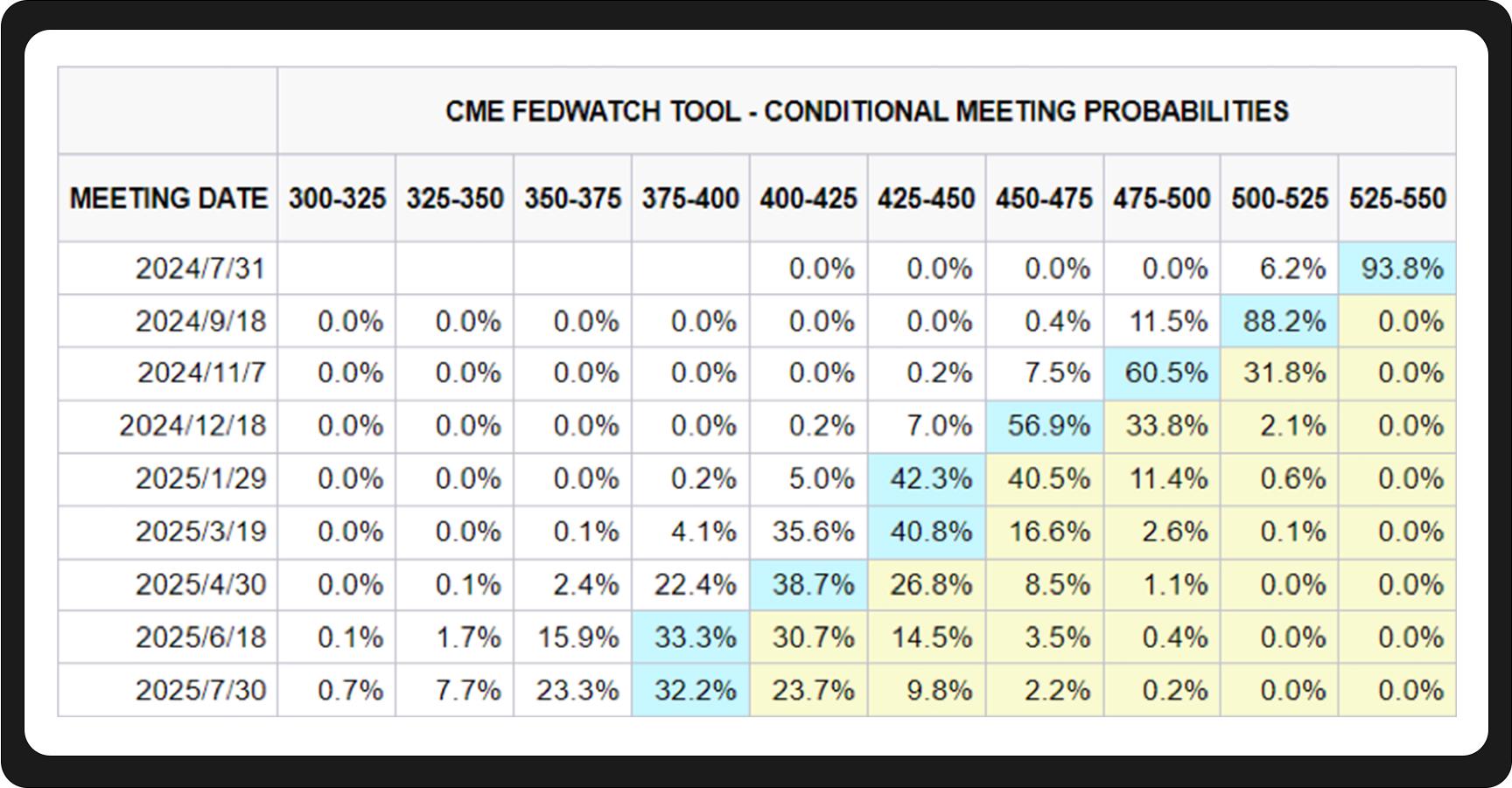

长期的加息已经对美国经济造成了不小的冲击,目前市场都在猜测很多经济数据是美联储和美国政府相关部门在 “造势”,来营造出降息的合理性。当然,效果也非常好:目前FedWatch Tool显示,9月维持目前利率水平的概率为0,换言之9月开始降息的概率是100%!

出现这种极端情况,只能说明市场已经开始对所有资产进行预期一致的定价调整。美国十年期国债利率整体进入下降通道,资金从加息周期的避险情绪开始转变,开始为降息周期中各类资产做出该有的定价。

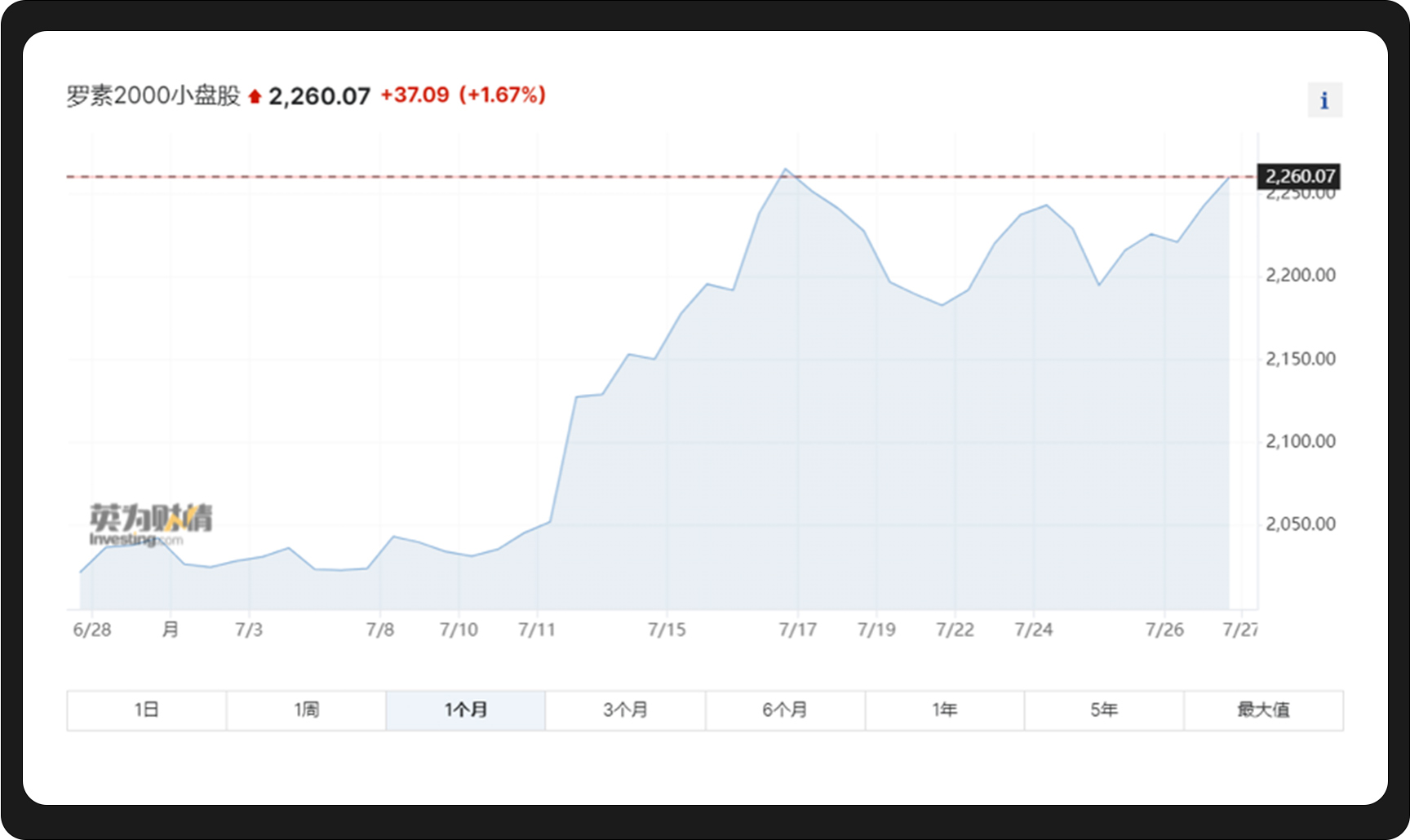

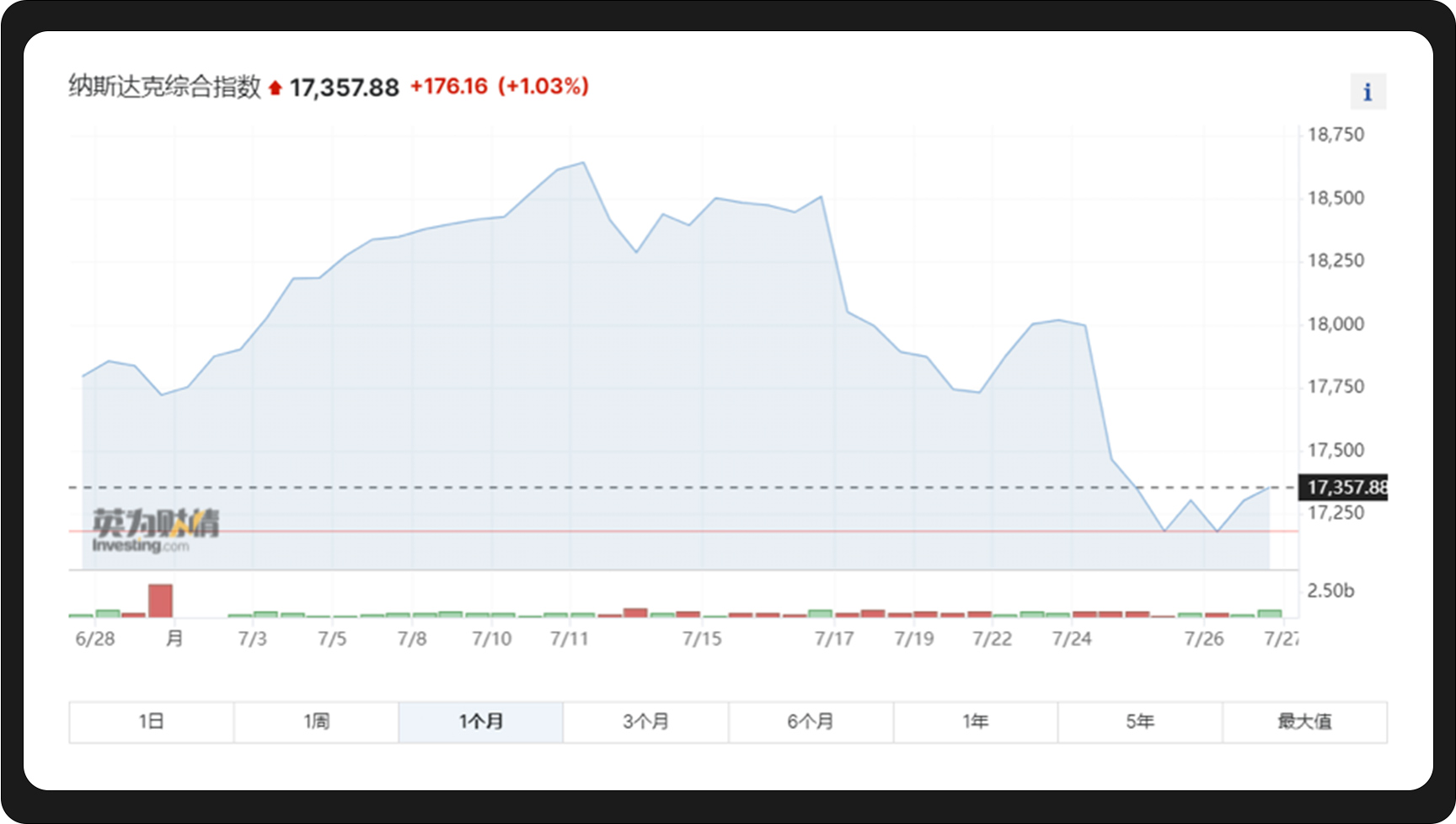

先来看一下罗素2000小盘股(RUT)与纳斯达克综指(IXIC)近一个月的走势变化图。这两个指数非常有趣:7月11日IXIC见顶之日,却是RUT腾飞之时。

先来看一下罗素2000小盘股(RUT)与纳斯达克综指(IXIC)近一个月的走势变化图。这两个指数非常有趣:7月11日IXIC见顶之日,却是RUT腾飞之时。

7月11日正是美国公布最新CPI数据的那天,市场敏锐地捕捉到了通胀缓和的信号,大家一致认为9月可以开始降息,于是资金迅速从大盘股中撤退,抱团瓦解,开始涌入小盘股。WealthBee在中指明,加息周期中资金涌向AI行业的龙头企业,而随着降息周期的到来,市场的风险偏好将会首先改变,届时美股或会迎来风格转变。降息周期中,流动性的充沛会增加市场的“投机性”。相比于大盘股,小盘股具有更高的波动性,更适合投机。因此,这种“大切小”的风格转变也是合理的。

7月11日正是美国公布最新CPI数据的那天,市场敏锐地捕捉到了通胀缓和的信号,大家一致认为9月可以开始降息,于是资金迅速从大盘股中撤退,抱团瓦解,开始涌入小盘股。WealthBee在中指明,加息周期中资金涌向AI行业的龙头企业,而随着降息周期的到来,市场的风险偏好将会首先改变,届时美股或会迎来风格转变。降息周期中,流动性的充沛会增加市场的“投机性”。相比于大盘股,小盘股具有更高的波动性,更适合投机。因此,这种“大切小”的风格转变也是合理的。

另外,目前美股的“Magnificent 7”——苹果(AAPL)、微软(MSFT)、Alphabet(GOOG)、特斯拉(TSL)、英伟达(NVDA)、亚马逊(AMZN)、Meta Platforms (META)中,特斯拉和Alphabet已经公布了第二财季的财报。特斯拉二季度营业利润为16.05亿美元,同比下降33%,市场预期为18.1亿美元;调整后每股收益为0.52美元,低于市场预期的0.6美元。Google的母公司Alphabet的财报相对好看一些,第二财季总营收为 847.42 亿美元,与上年同期的 746.04 亿美元相比增长14%;净利润为236.19亿美元,与上年同期的183.68亿美元相比增长 29%;每股摊薄收益为 1.89 美元,与上年同期的每股摊薄收益1.44美元相比实现增长。这些数据均超出市场预期,但YouTube广告和营收则未能达到预期。这两家公司整体情况并不非常理想,也加剧了市场对Magnificent 7整体盈利情况的猜疑,市场也在等8月1日苹果公司第二财季的报告。

AI叙事中,如果仅有英伟达一家公司受益,而Magnificent 7中其他6家未能有持续的表现,恐怕独木难支,叠加风格切换,美股或许会迎来更多回调。观察苹果、微软和英伟达的后续表现,如果能超预期,叠加降息带给市场的整体流动性,美股的贝塔收益或许还可以持续。

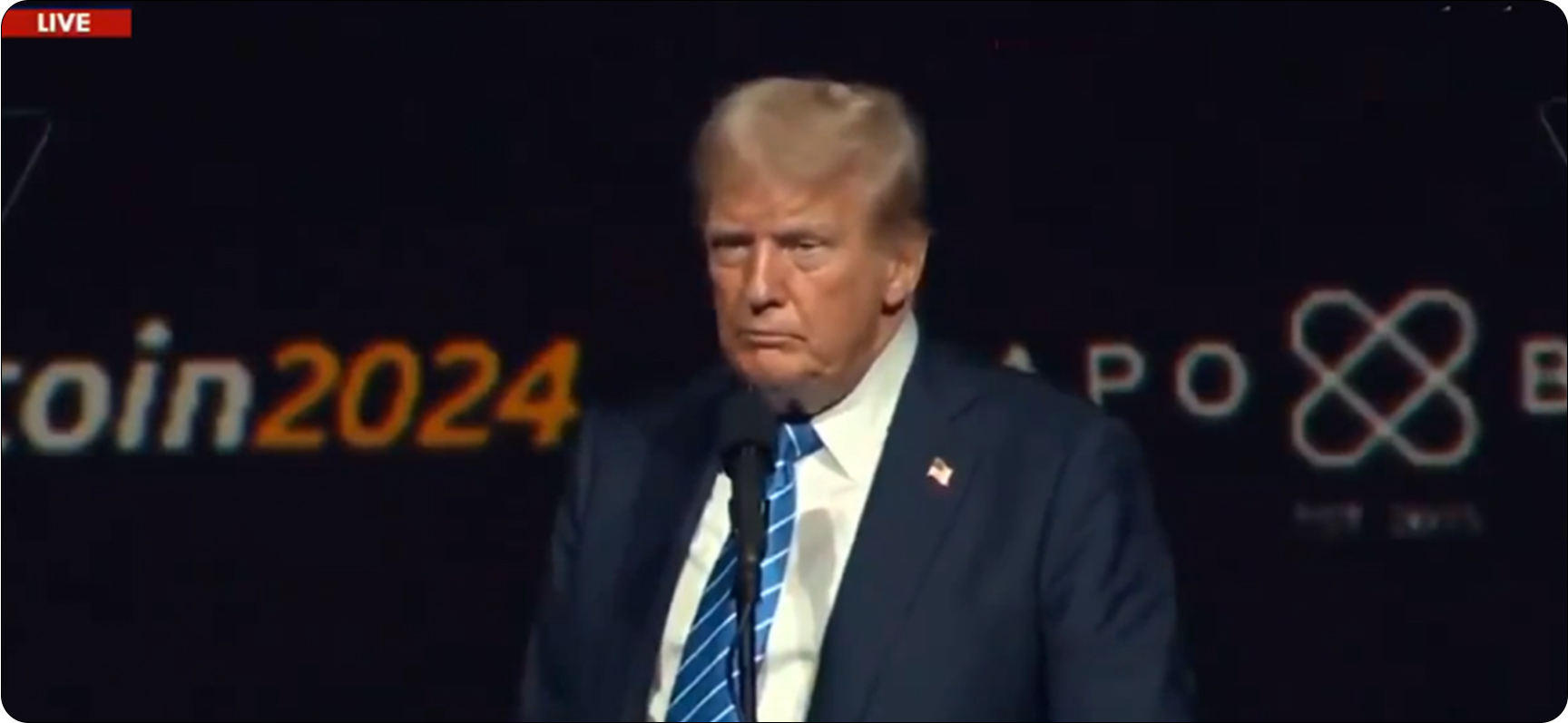

7月由于Mt.Gox案件的赔付、德国政府的抛压和特朗普在BitCoin 2024上的讲话,市场带来了巨大的波动——比特币价格最低跌破了54000美元,随后又突破7万美元,然后又在月底回落至66000美元附近。近期比特币波动率指数达到了一个较高的峰值水平,这显示市场目前正处于多空双方势均力敌的阶段。

Mt.Gox事件已经被市场早有预期,德国政府的抛压也并不是很多(日均约1000枚),理论上并不会对二级市场造成较大的冲击,因此月初的大跌更多是情绪上的抛售。

特朗普作为著名的“加密友好总统”,在7月下旬BitCoin 2024上的讲话也强调“将美国打造成世界比特币中心”,甚至说“不会抛售一枚比特币”、“美国将要建立比特币国家储备”等言论,似乎想要为市场注入新的强心剂。在他的演讲期间,比特币价格首先急剧下跌1200美元,跌破6.7万美元,随后迅速回升,最终飙升至6.9万美元的高点。但在特朗普演讲结束后,比特币价格又随后下跌,反映出市场对特朗普言论的可行性及其长期市场影响存在分歧。或许市场也高估了特朗普当选总统的概率,目前共和党的竞争对手哈里斯并不弱,身兼多重政治正确buff的她也具有较高的支持率,而哈里斯目前对加密货币的偏好仍是模糊的。

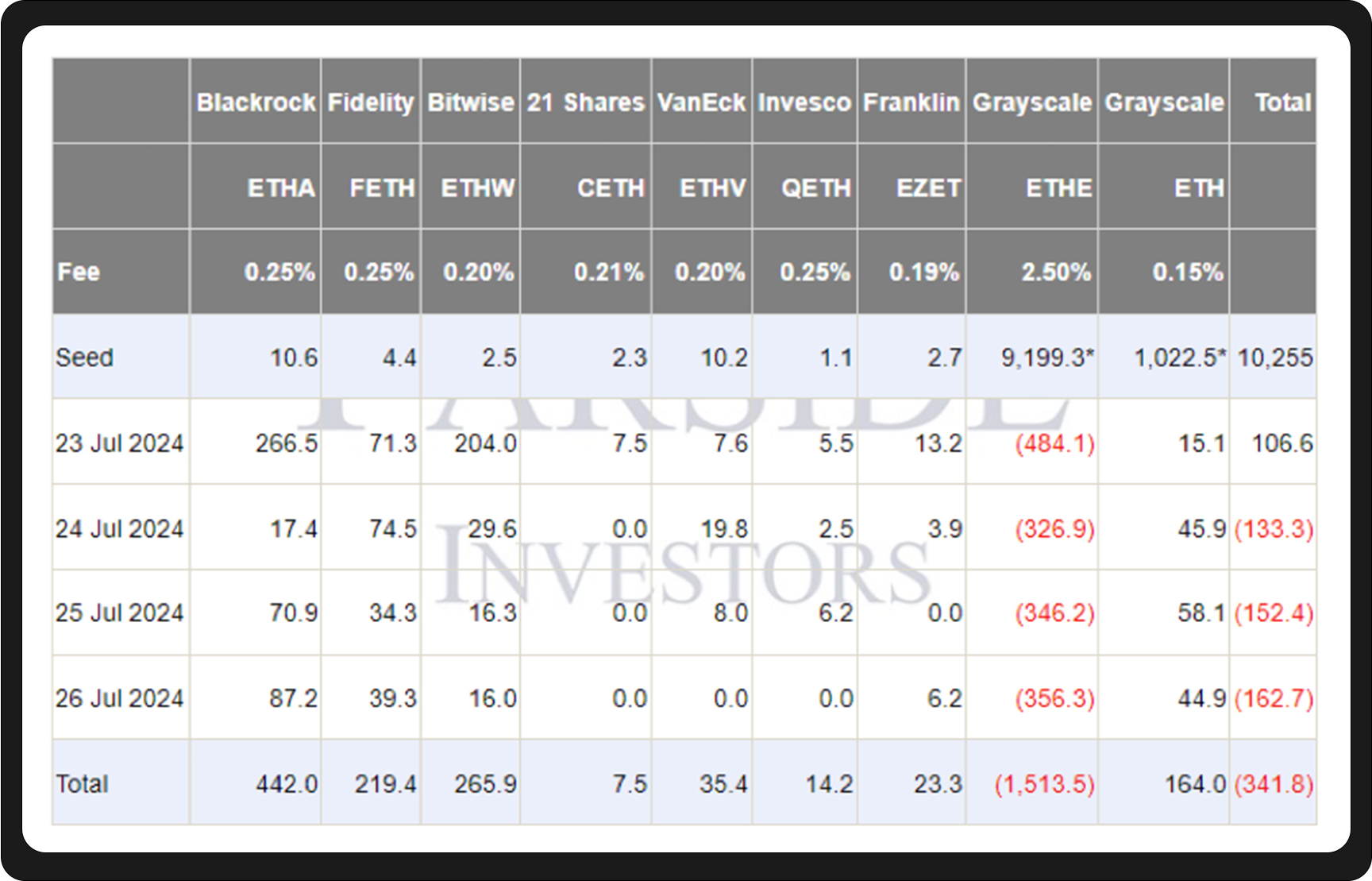

在比特币波动性引发热议的同时,以太坊市场也在本月迎来了它的里程碑时刻:美东时间7月23日,恰逢以太坊首轮公开发售十周年纪念日,以太坊现货ETF开始上市交易。然而,市场表现却相当平淡:Farside Investors数据显示,开盘首日净流入超1亿美元,但是随后的几天出现了持续的净流出。

从表格中我们可以看出,灰度的产品持续大量流出,这和之前比特币现货ETF推出时的场景如出一辙:在比特币现货ETF推出时,灰度也在大量抛售比特币。灰度将把现有的Grayscale以太坊信托ETHE转换为ETF,仍延续了此前的费率为2.5%。高昂的费率远超其他竞争对手,而这必然导致投资者的大量抛售,或落袋为安,或转去购买竞争对手的产品。

不过,这种情况无需过于担忧。目前来看,灰度ETFE的抛盘速度非常快。ETHE上市时,灰度持有约263万枚以太坊,约合90亿美元。而截止到26号,已经流出了15亿美元之多,这样的流出速度会让抛压快速减小。阵痛只是暂时的,以太坊现货ETF的推出速度已经证明了加密资产正在以超预期的速度被传统市场接纳,加密资产的未来必然是光明的。

总体来看,整个7月份的市场几乎都在由情绪主导。或许加密市场目前缺乏牛市的新叙事,外加与美股走势的脱钩,整体处在一个较为混沌的时期,因而更容易受到情绪的左右。

不过,目前来看,市场已经将情绪完全消化,呈现出螺旋式上升的修复态势,比特币价格正在朝着正确的方向前进。比特币现货ETF也在持续净流入,这反映出市场恐慌情绪并没有持续,预示后续更大行情的到来。

尽管宏观经济和传统金融市场存在不确定性,但加密资产市场显示出其独立性和韧性,有望在多元化的投资组合中扮演越来越重要的角色,为投资者提供新的增长机会。本月比特币价格走出“过山车”走势,更多是情绪裹挟,以比特币现货ETF为代表的长期趋势依旧不改。以太坊现货ETF的推出,也为市场带来新的活力和稳定性。加密市场的未来充满挑战,但也充满希望。

尽管宏观经济和传统金融市场存在不确定性,但加密资产市场显示出其独立性和韧性,有望在多元化的投资组合中扮演越来越重要的角色,为投资者提供新的增长机会。本月比特币价格走出“过山车”走势,更多是情绪裹挟,以比特币现货ETF为代表的长期趋势依旧不改。以太坊现货ETF的推出,也为市场带来新的活力和稳定性。加密市场的未来充满挑战,但也充满希望。