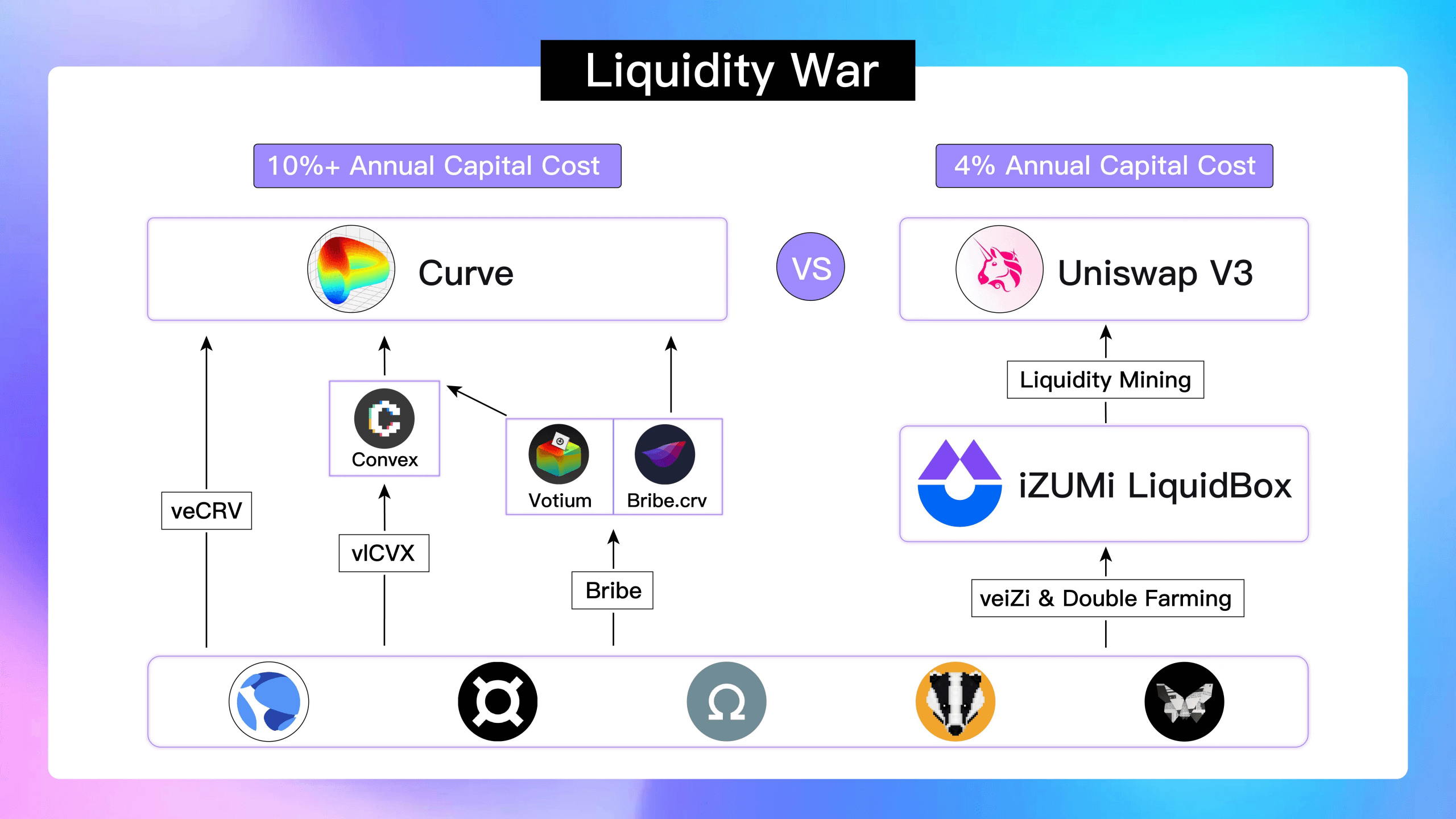

Curve War的4Pool成本分析:对比之下Uniswap V3会是UST和DAI更好的选择吗?

作者:iZUMi Research,@0xJamesXXX

前言:Terra的4 Pool提案–Curve War的终局之战?

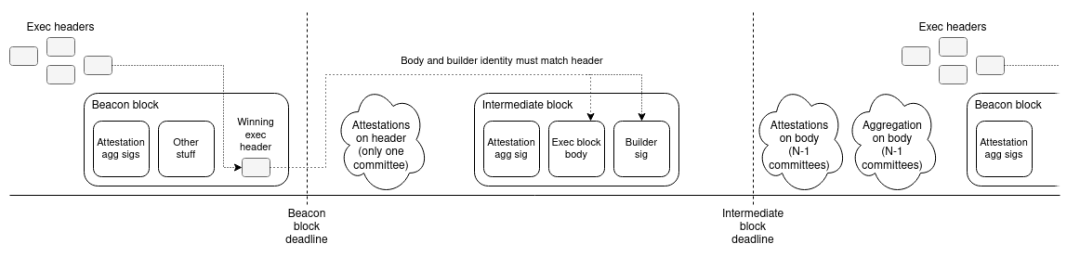

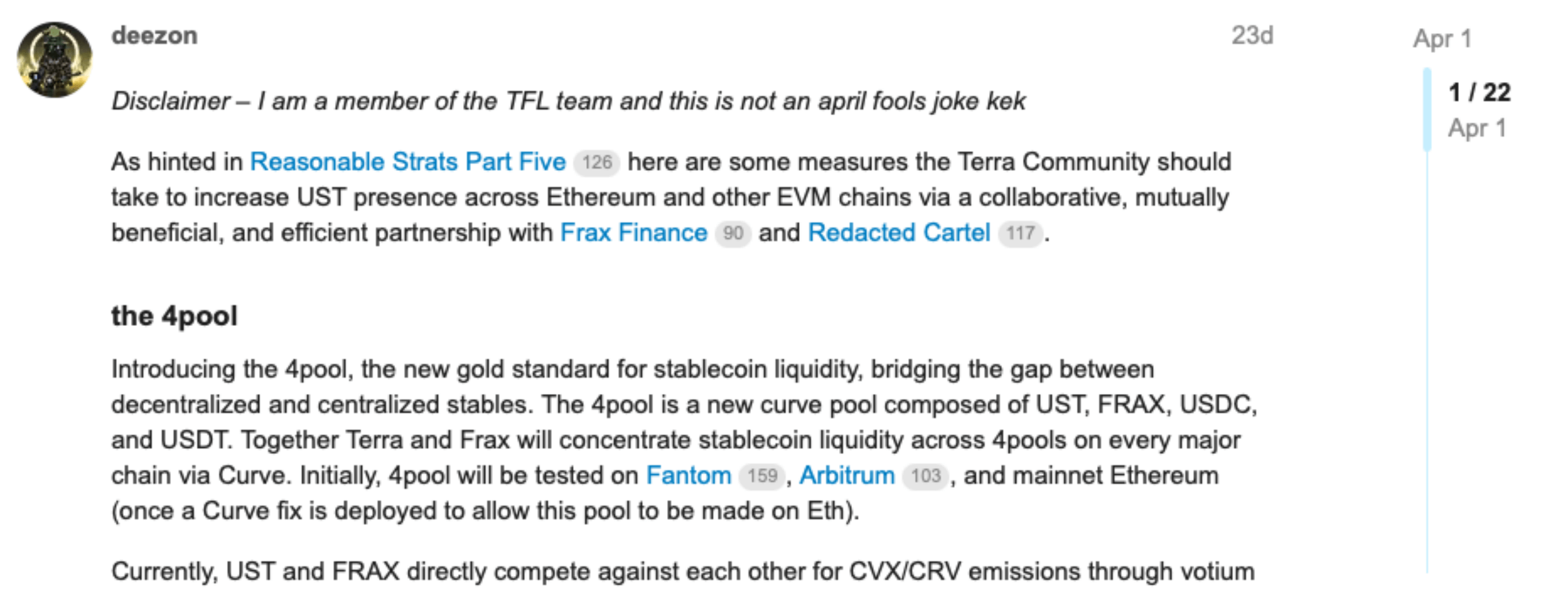

为了拓宽UST算法稳定币在以太坊以及兼容的各条公链中的使用场景,并且寻找新的方式减轻Anchor借贷协议提供20%年化收益率的高额资金成本,于2022年4月1日,在Terra Research论坛中,Terra成员Zon(@ItsAlwaysZonny)正式发起了,宣布与Frax Finance和Redacted Cartel的合作,。四方将共同合作,在稳定币交易平台Curve发起新的稳定币交易池4Pool:USDT,FRAX,USDC,UST,挑战Curve上原有最大的稳定币交易池3Crv(USDC,USDT,DAI),由此掀起了Curve Ecosystem War大战的新一波浪潮。(补充:BadgerDAO和TOKEMAK也于)

(https://agora.terra.money/t/ust-goes-interchain-the-4pool-and-redacted-cartel/5648)

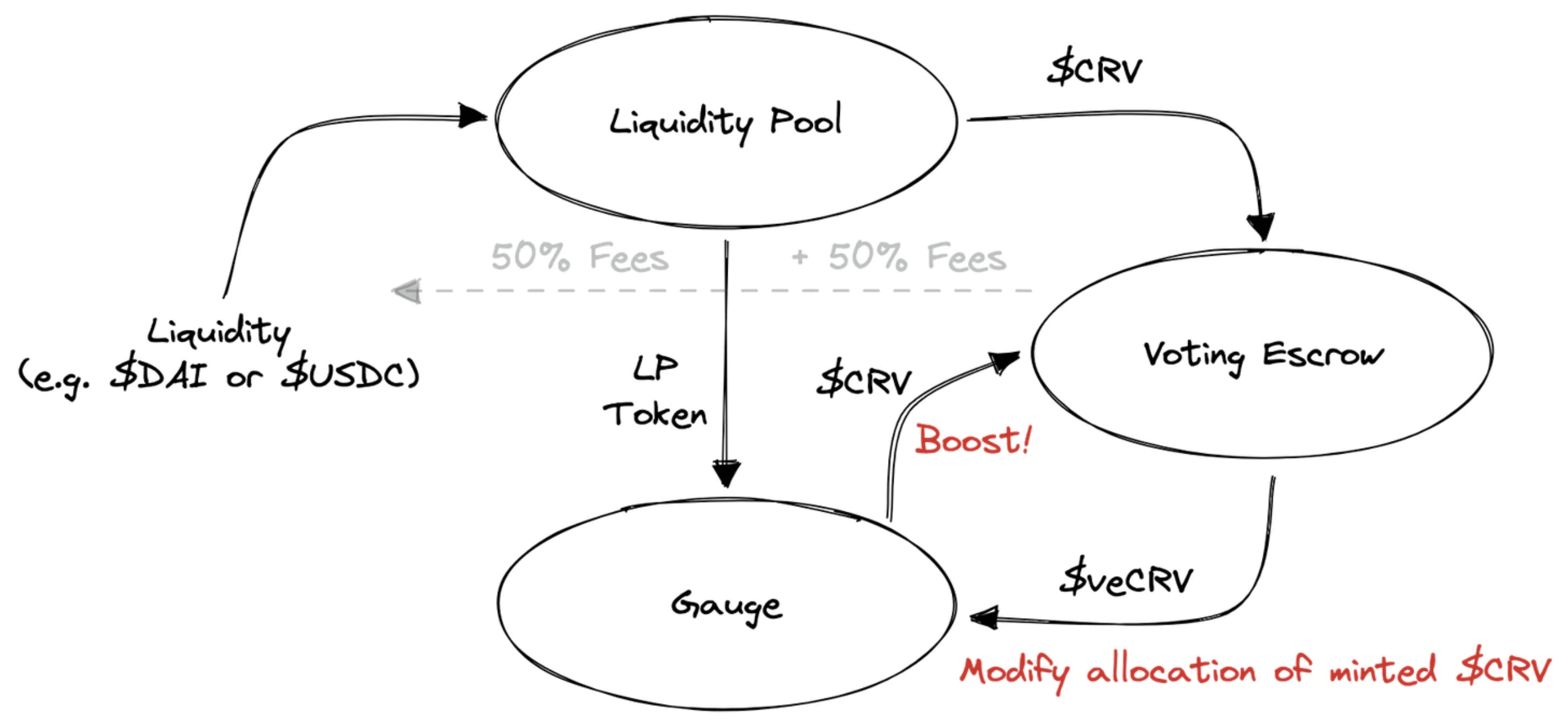

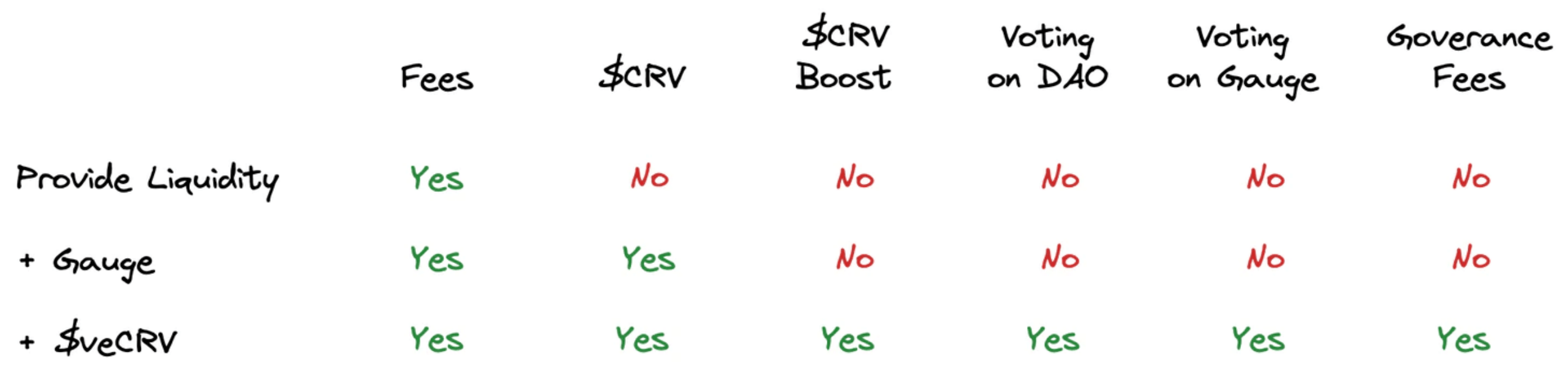

Curve作为一家专注于稳定币与挂钩资产交易的AMM去中心化交易所。基于其Stable Assets AMM算法,相比于其它DEX,Curve可以再同等流动性资金体量的状态下,提供滑点更低的交易体验,适合大宗的稳定币与挂钩资产交易。同时Curve平台提供CRV代币作为流动性挖矿奖励,以激励流动性提供者为其不同交易池提供更好的流动性深度。

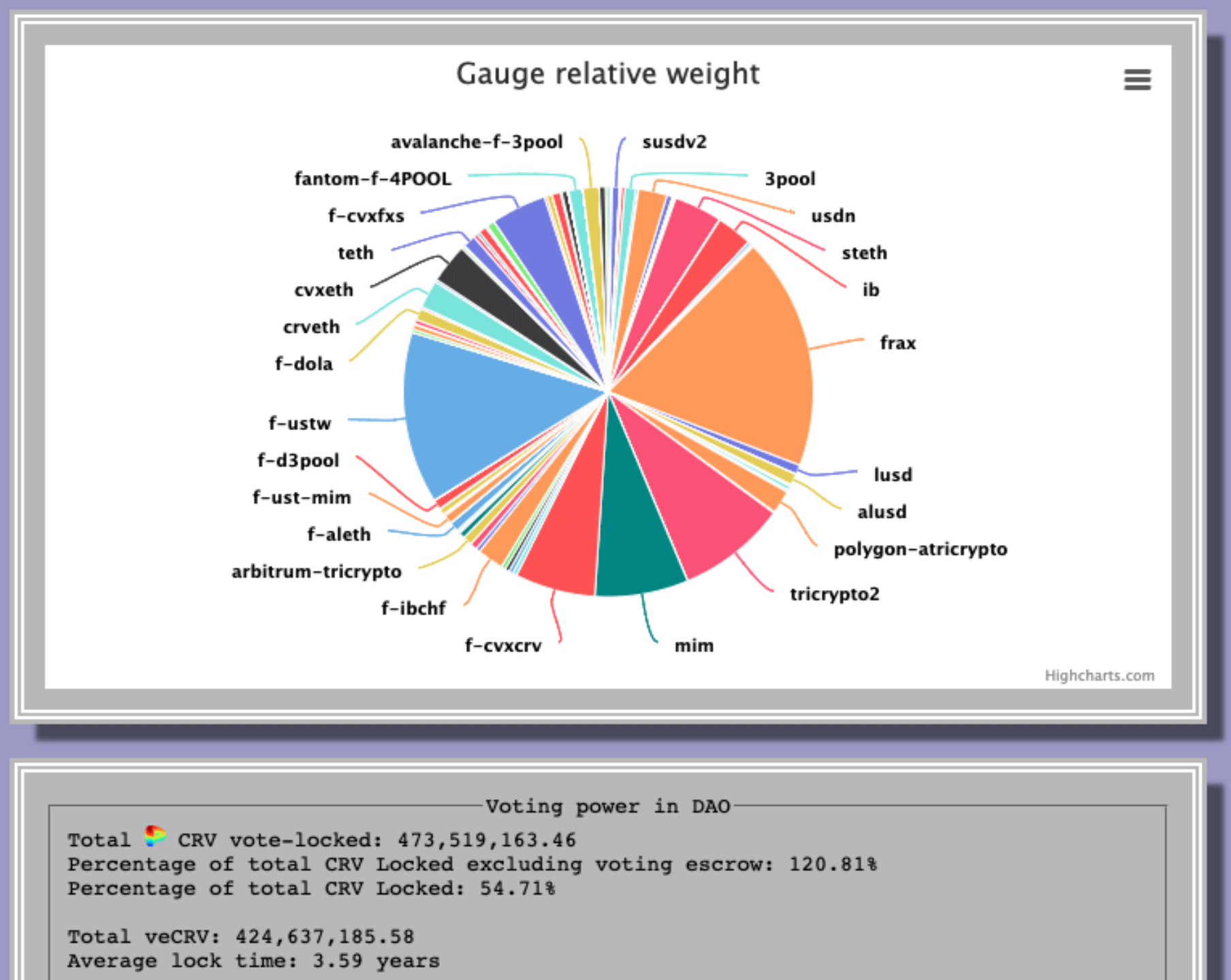

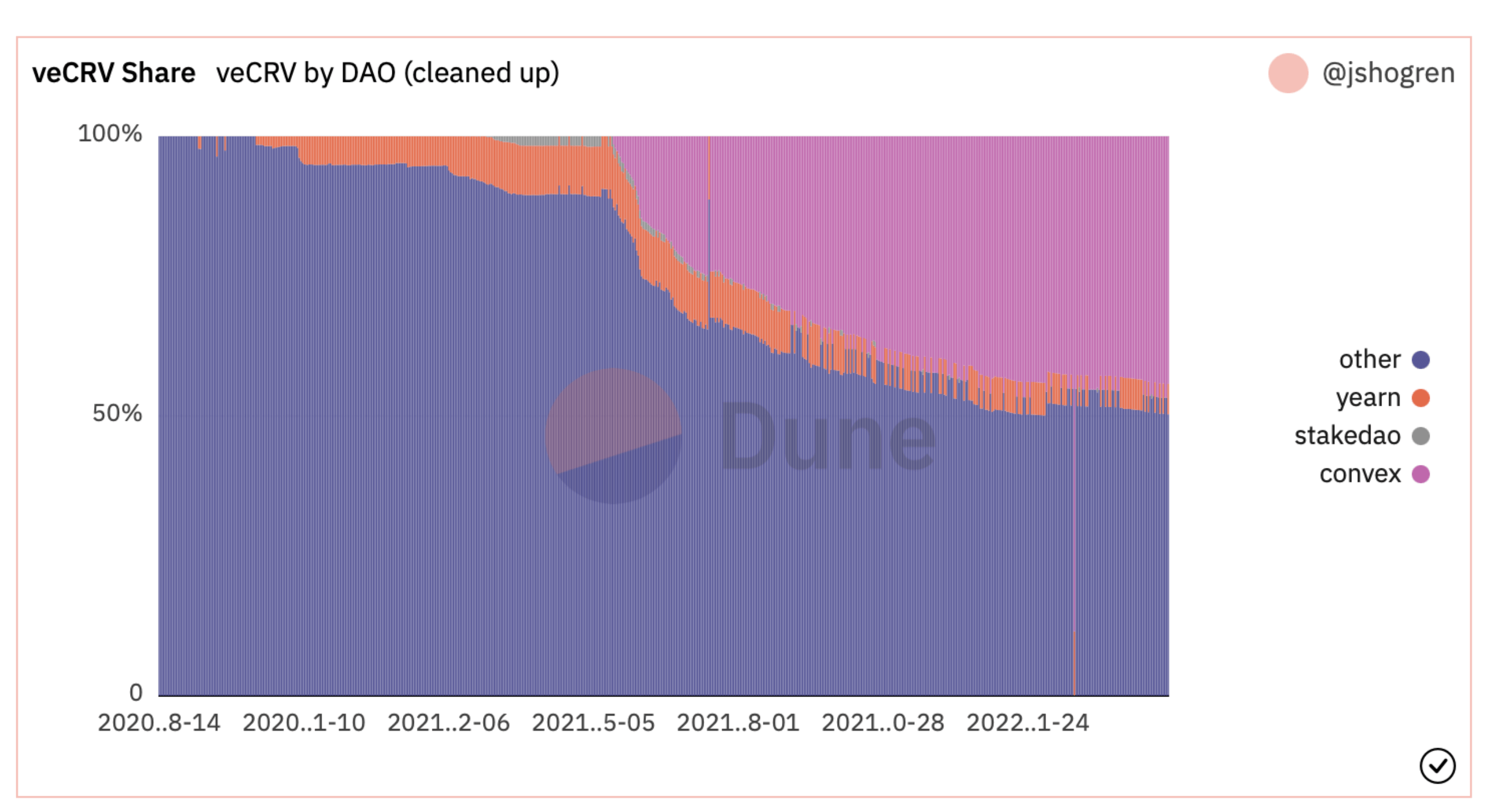

但是不同交易池的CRV代币奖励需要通过平台治理与收益代币veCRV投票来决定。veCRV则需要用户锁定CRV来获得,之后即可选择支持的交易池投票,以增加其CRV流动性挖矿奖励,达成吸引更多流动性资金的目的。因此很多稳定资产的项目方为了为自己的项目代币提供更深的交易深度并打成稳定币价的目的,选择不断积累veCRV来争夺Curve平台的流动性激励,Curve War随之而来。

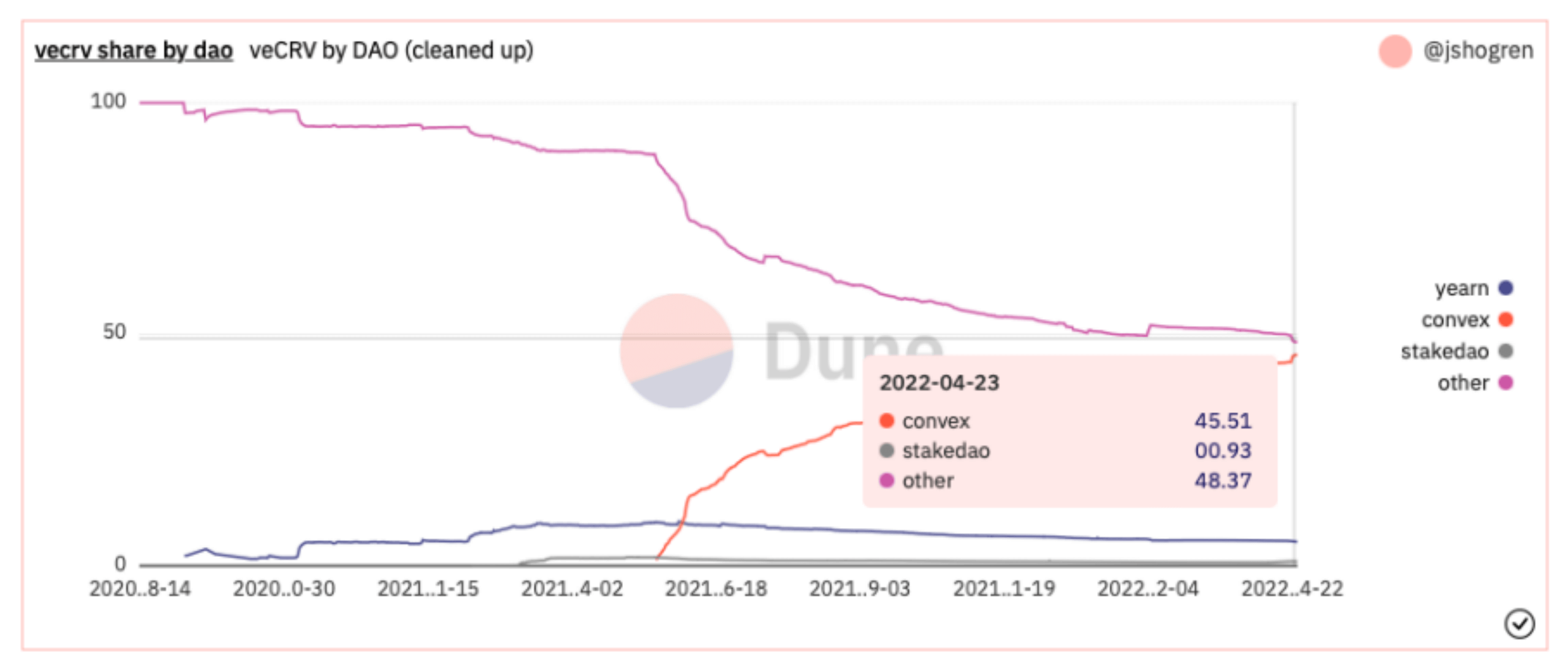

Convex是基于Curve的veTokenomics打造的生态类DeFi协议。Convex的目的很简单,尽可能的吸纳CRV代币并锁仓获得veCRV,达成影响CRV流动性激励释放的目的,同时用户会获得等额的cvxCRV代币以释放其锁仓CRV代币的流动性,并获得Convex的平台代币CVX作为额外奖励。

(https://dune.com/jshogren/veCRV-Tracking)

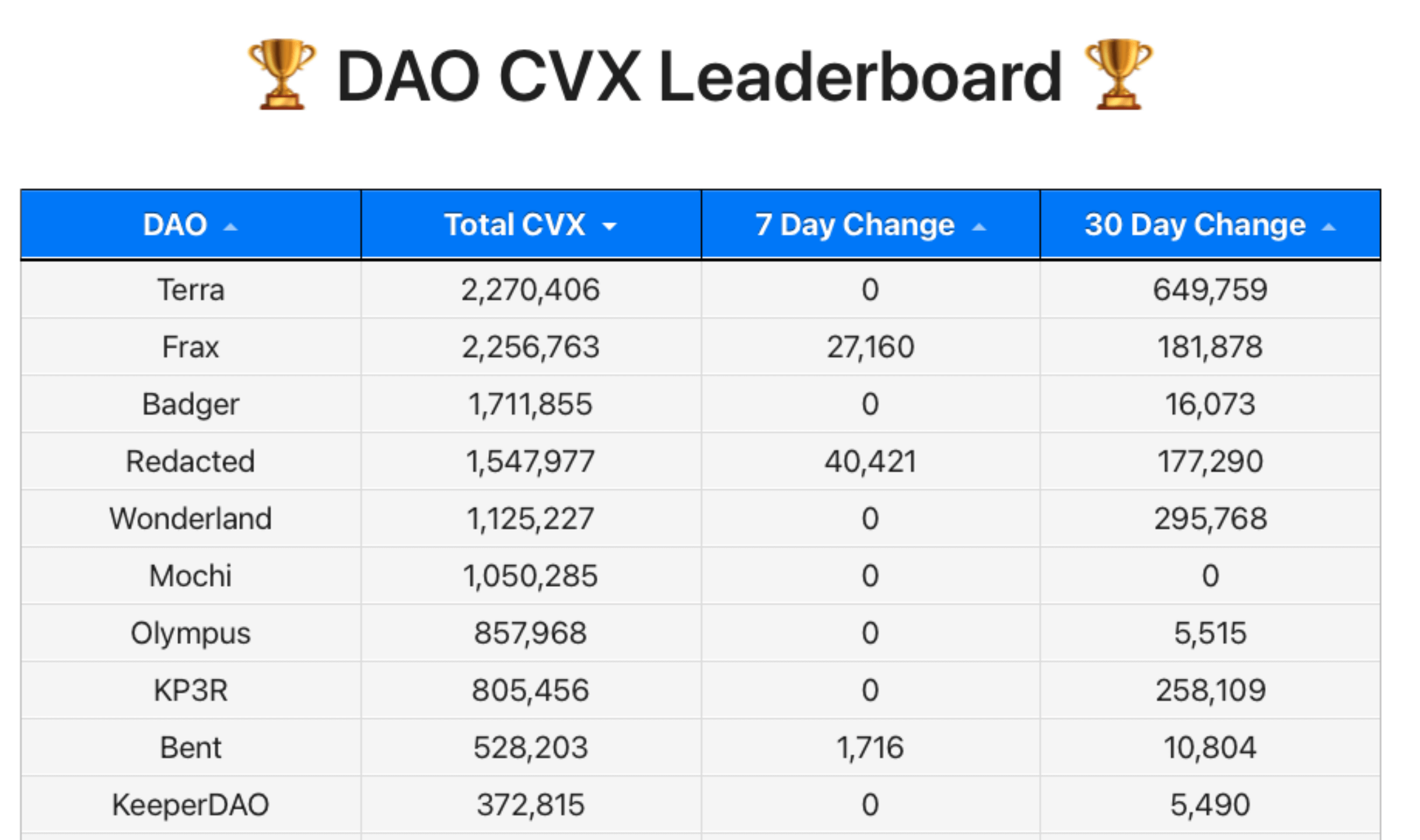

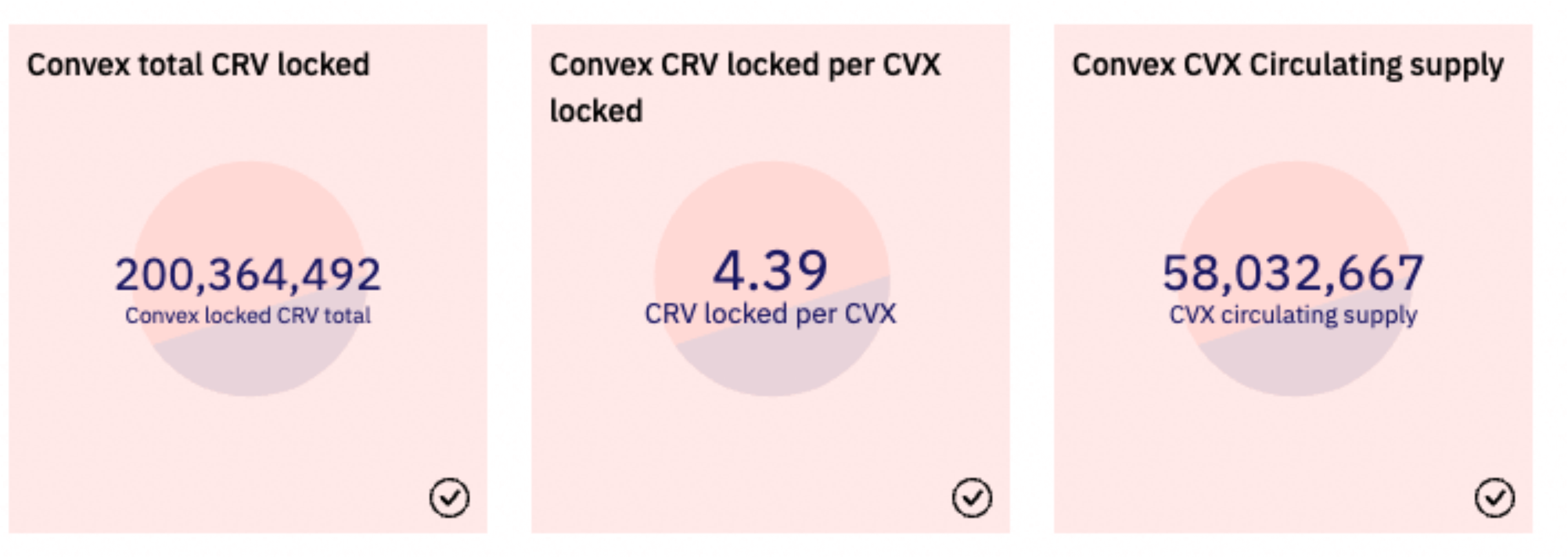

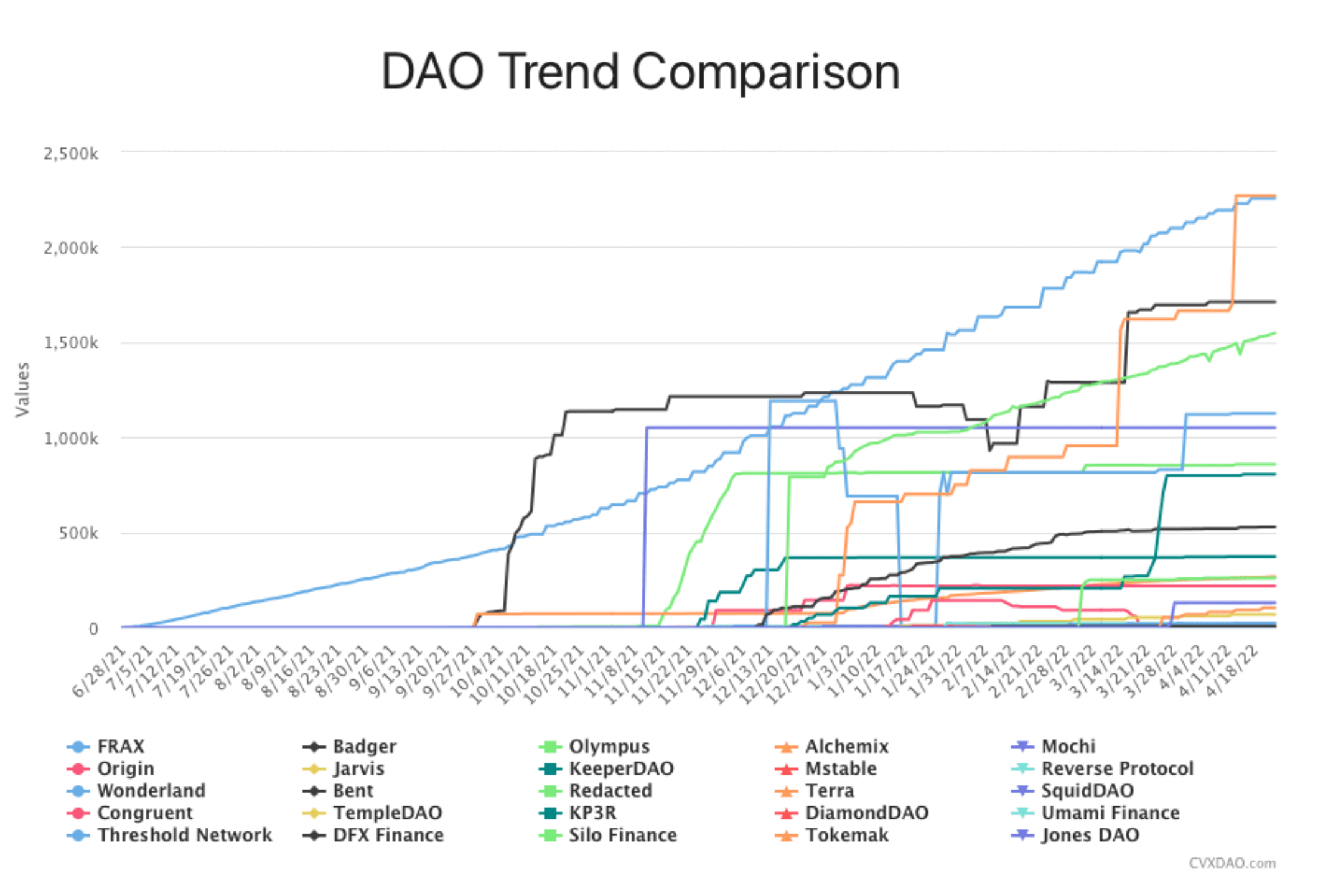

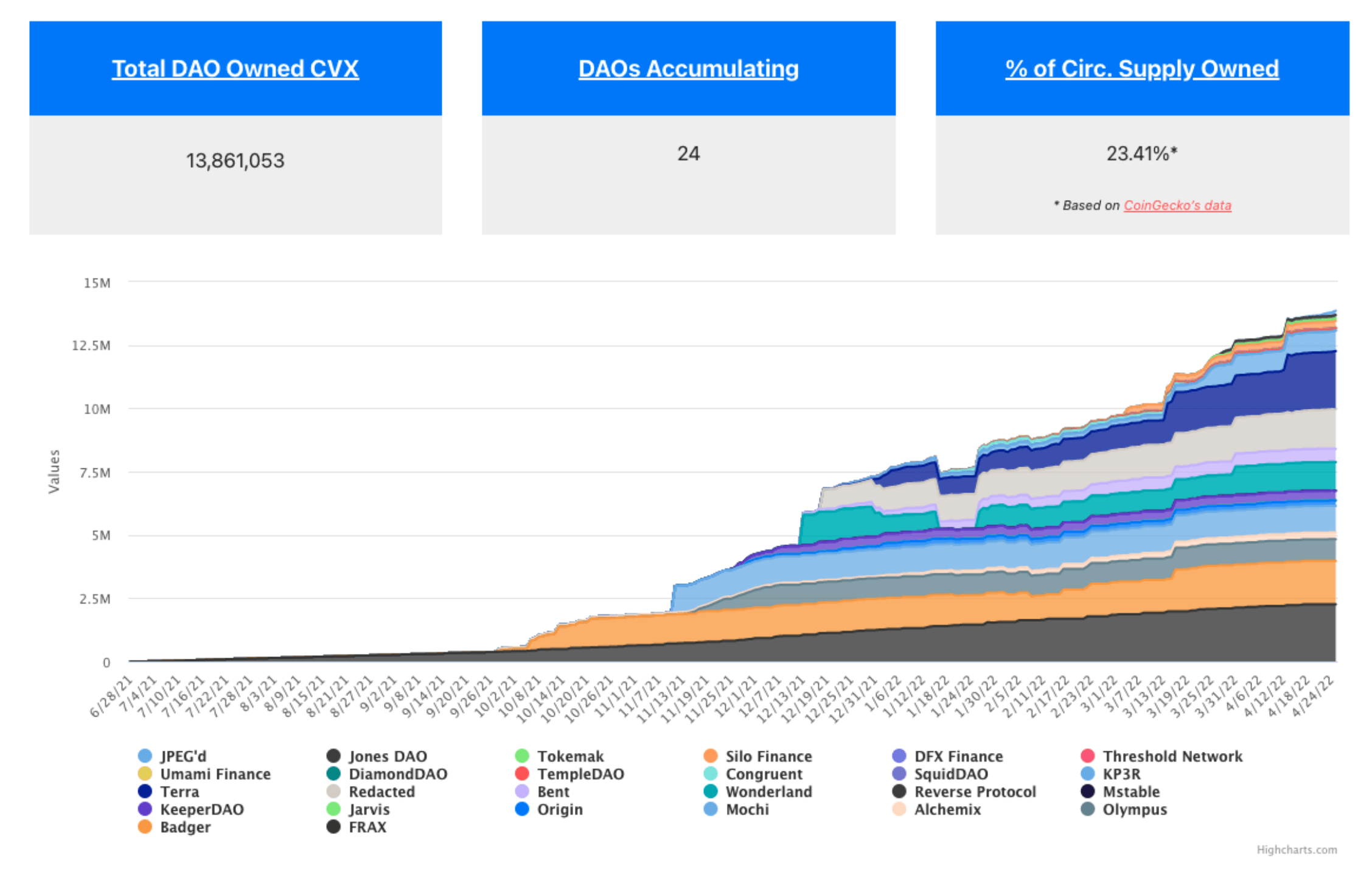

凭借着帮助用户释放veCRV流动性的问题,Convex积累了大量的veCRV,目前已达到总veCRV数量的45%。同时Convex也采用了veTokenomics,用户需要锁定CVX获得vlCVX来投票引导Convex协议获得的veCRV投票权。因此在更高一级的层面上,对Convex的控制权就等同与对Curve的控制权,因此Convex变成了Curve War的新的交战场地,不同协议都在争夺CVX的控制权,其中就包括了4Pool的发起者 Terra,Frax和Redacted。

(Top 10 CVX Holding DAO,https://daocvx.com/leaderboard/)

虽然4Pool的四个发起方目前共计掌握约6.9M个CVX代币,占据了DAO掌握的CVX代币总量(约13.7M)的50.3%,因此Terra的创始人在Twitter上也以宣告了,但是事实是其只掌控了vlCVX总量(45.9M)的15%。因此为了占据Convex的控制权,Terra和Frax选择通过Votium平台去贿赂CVX的持有者,但是也需要为此付出巨额的资金成本。

通过这篇文章,我们将会站在Curve War主要参与方Terra的角度,分析分别在Curve、Convex以及Votium三层DeFi协议平台上,为了获得CRV流动性奖励以激励其在Curve平台上的交易池流动性深度(TVL),需要付出的对应资金成本。随后我们将会分析对应的稳定币在Uniswap V3上当前的交易环境,希望可以给所有稳定资产项目方以及DeFi投资者提供一些有价值的参考信息。

Curve层面

()

站在Curve的流动性提供者的角度,当他们为Curve上的流动性池提供流动性后,会获得对应交易手续费的50%以及流动性挖矿的$CRV代币奖励。为了获得更多的收益,他们需要将CRV代币锁仓获得veCRV代币来分享剩余的50%交易手续费并且可以增加(boost)自己的$CRV奖励到最高2.5倍,同时基于Curve Gauge机制,veCRV的持有者可以投票选择支持的资金池以增加其比重,从而对应资金池的LP会获得更多的$CRV奖励。

()

因此在Curve层面,项目方如果希望加入Curve War争夺CRV流动性激励并达成增加自己项目代币对应资金池的流动性深度,那么需要他们在公开市场中购入CRV并锁仓得到veCRV从而直接参与Curve Gauge Weight的投票,增加对应资金池的预期收益,来吸引更多的流动性提供者和资金。并且根据下图中的数据,当前UST与FRAX在Curve上对应的资金池流动性提供者的主要受益来源都是$CRV平台代币的流动性挖矿奖励,其近期由交易产生的手续费受益甚至只有CRV奖励价值的2-10%。

(https://llama.airforce/#/curve/gauges/mim)

如果以Curve当前(2022.04.25)市场价格约$2.5计算,并且假设项目方在公开市场购入Curve代币时币价保持稳定,如果想要拥有与Terra同等量的veCRV投票量需要购入57.75M个CRV代币并锁仓4年,所付出的直接资金成本为约为$144.374M,吸引大约$1.3B的TVL,对应获得当前2.74-6.85%的CRV流动性挖矿年化收益,其中UST的TVL约为$650M。

(https://dao.curve.fi/minter/gauges)

Convex层面

Convex是现在最主流的DeFi项目在争夺Curve War主导权的竞争平台,因为上一部分中提及的,Curve层面的竞争最大成本在于需要把CRV锁仓四年才能获得最多的veCRV,四年后的解锁在DeFi的领域里实在是过于遥远。而Convex可以很好的解决这个问题,因为用户在把CRV抵押给Convex平台后会受到1:1生成的cvxCRV代币,其可以再市场中自由的流通,并且由于其在Curve平台上充足的流动性,cvxCRV与CRV代币的价格达成了很好的1:1锚定,所以为cvxCRV的持有者增加了一个流动性很好的退出渠道。因此Convex到目前为止积累了大量的CRV代币,其veCRV的持有量占据了veCRV总量的约45%。

()

为了争夺Convex占据的约45%的veCRV的投票引导权,CVX的持有者同样需要将CVX进行锁仓从而获得vlCVX进行投票。但是相比于veCRV更加有利于用户的地方在于,vlCVX的锁仓时间统一为16个星期,相比于veCRV最高长达4年的锁仓期为用户节省了很多时间成本,也变相的增加了CVX本身代币的流动性。

()

因此Terra和Frax等Curve War的参与方目前主要的焦点都是在对Convex控制权的争夺上。我们也可以看到各类DeFi协议方都在不断积累自己控制的CVX数量,在锁仓获得vlCVX后通过投票引导Convex控制的底层veCRV的投票。

但是假设以当前CVX市场价约$26计算,Terra和Frax控制的共计约4.56M个CVX对应的资金成本约为$118.55M。尽管二者已经牢牢占据了DAO CVX持有数量前二的位置,但是由于其控制总量只占到了CVX锁定量的约10%,还远远不足以达到控制Convex平台的目的。

()

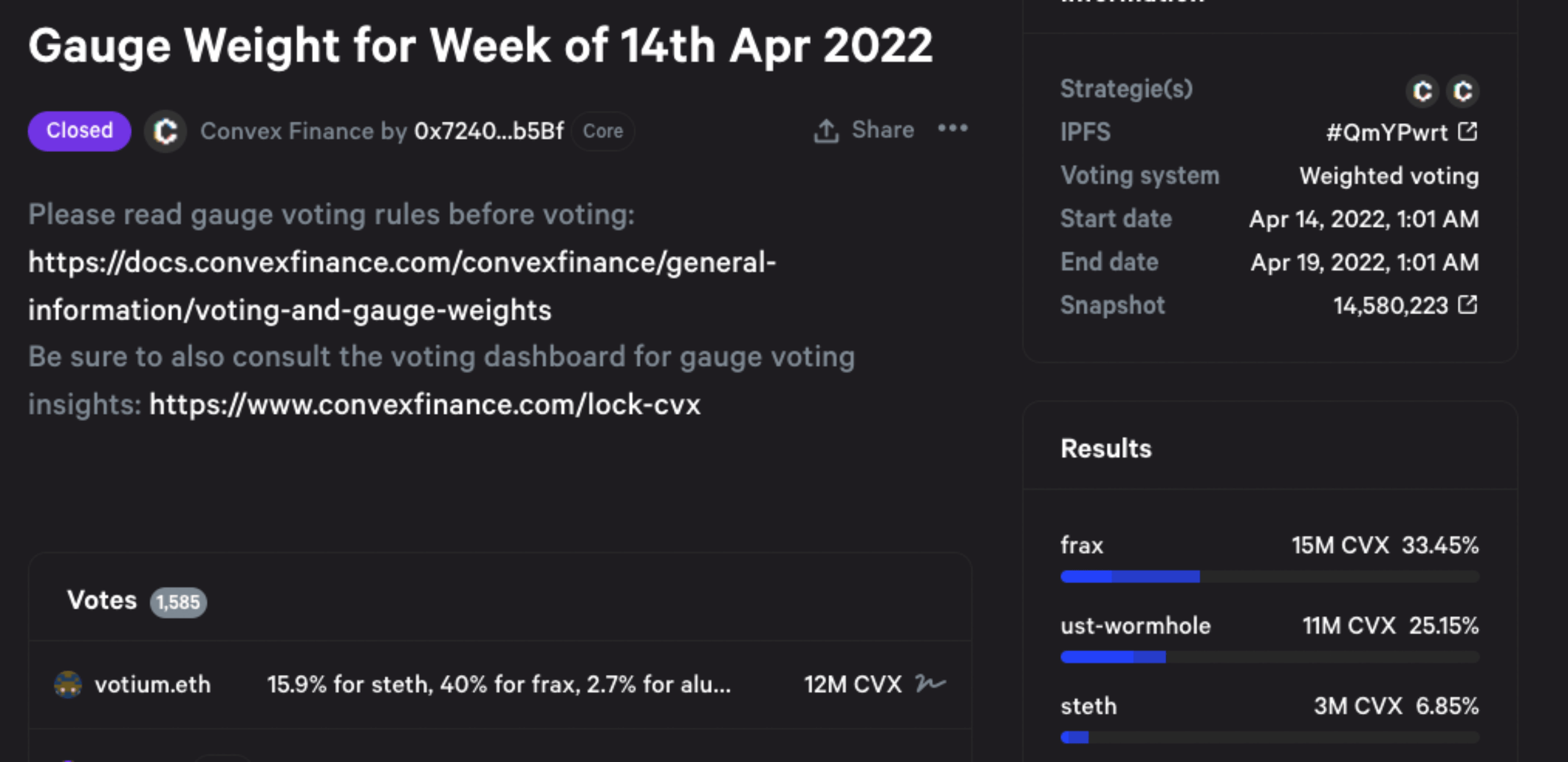

假设Terra和Frax持有的全部CVX都会被用于对4Pool的投票,那么依照其上一期vlCVX投票结果,Terra和Frax也共计获得了约58.6%的Gauge Weight投票(其中很大部分通过贿赂获得,将在下以部分进行分析)。考虑到Convex协议目前拥有的veCRV总量约为215M,因此Terra和Frax会通过Convex获得约126M veCRV的Gauge投票。因此Terra与Frax在过去的两周中获得了价值约$7.3M的CRV emission奖励,为Terra和FRAX的交易对提供了约$4B的TVL。

(https://vote.convexfinance.com/#/proposal/QmYPwrtFLnwc8ryB9ac6ChbFSm5PnP5F6AdomX7CqjpaCF)

贿赂协议层面

除了直接购入CRV和CVX代币来投票增加自己资金池激励的方式之外,项目方现在有一个更高效的方式来获得所需的投票权:基于DeFi乐高属性出现的贿赂平台——Bribe和Votium。

Bribe.crv–Curve

Bribe.crv是直接面对veCRV持有者的贿赂平台,其目前支持第三方提供贿选资金来引导veCRV的持有者对Curve DAO Proposal以及Gauge Weight的投票。

(https://bribe.crv.finance/)

但是目前其主要用例还是项目方提供代币奖励,来贿赂veCRV的持有者对其项目代币的Gauge进行投票,增加其流动性挖矿$CRV奖励的比重。同时也相当于为veCRV本身的投票权创新性的提供了流动性机制,不同的项目方需要通过竞价的方式贿赂更多的veCRV投票,为veCRV的投票权提供了高效的市场定价,也为veCRV的持有者带来了额外的收入。

veCRV的持有者只需要将投票给拥有贿赂奖励的资金池,将会自动按照其投票的比重,获得贿赂奖励。Convex协议本身也是“veCRV持有者”群体的一员,因此Convex协议也会因此获得Bribe平台上提供的贿赂奖励,并且会按照比重分发给Convex协议用户。

Votium-Convex

与Bribe直接服务于veCRV持有者(其中也包含了Convex协议)不同的是,Votium的直接服务对象是vlCVX的持有者。

(https://llama.airforce/#/votium/rounds/16)

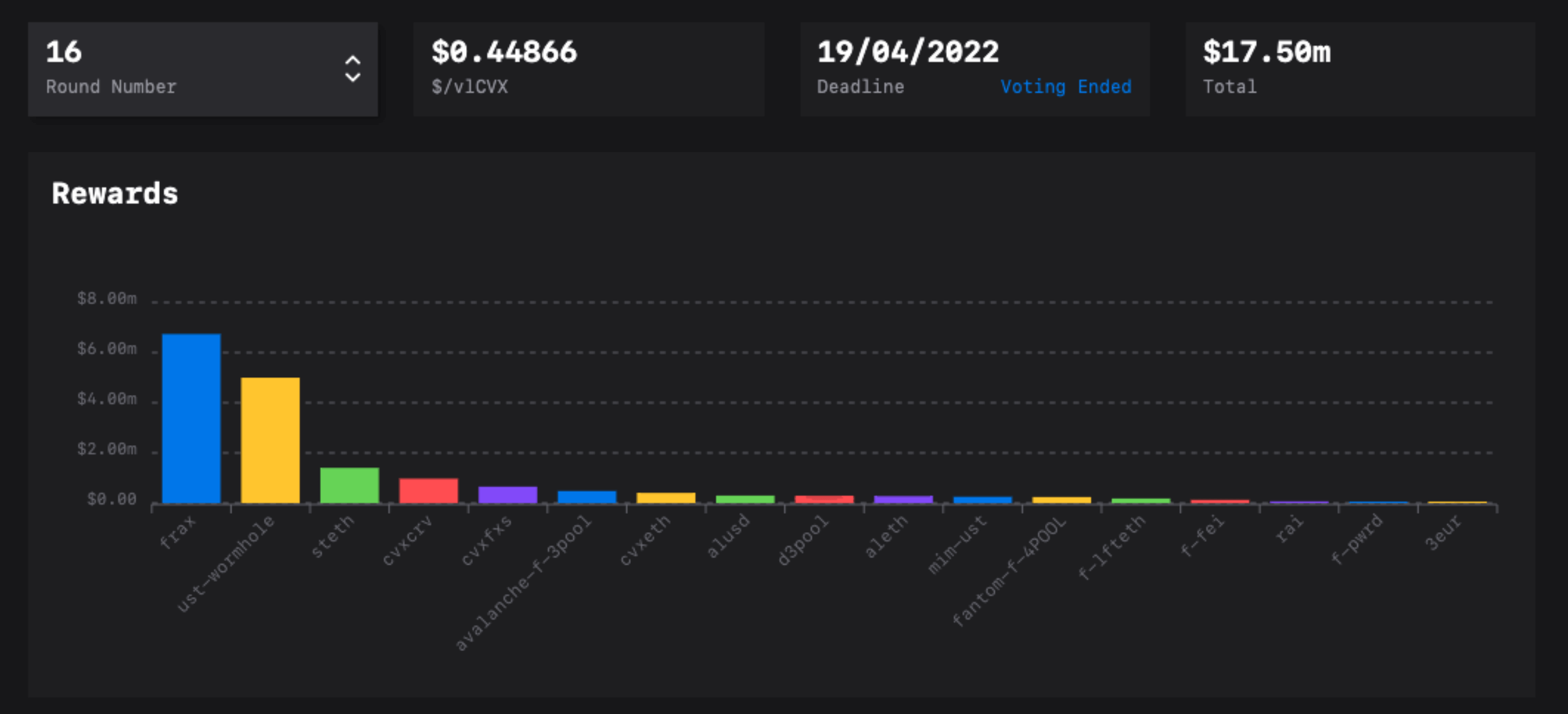

与Bribe平台逻辑类似,投票权的买方可以在Votium平台上提供贿赂奖励,以引导更多的vlCVX的投票权投入自己指定的资金池。Votium平台上的投票每两周进行一次,也就意味着每两周买方都需要提供新一轮的贿赂资金。在上一轮的投票中,FRAX与Terra共计提供了价值约$11.74M的贿赂资金,每个vlCVX代币获得了价值约$0.45的贿赂奖励。

如果贿赂的成本保持不变的话,那么Terra和Frax一年在贿赂上付出的成本就会达到$306M,对应当前Curve平台两个项目代币的TVL,其支付的贿赂年化成本就高达 13.5%,考虑到Terra和Frax已经花费了大量资金在购入CVX代币上,因此与Anchor约20%的年化利率成本相比,除了为其代币链上交易提供了更充足的流动性外,并没有有效降低依靠激励维护其代币流通量的成本。并且伴随着Convex投票权更加激烈的竞争,其贿赂成本还会逐渐增高。

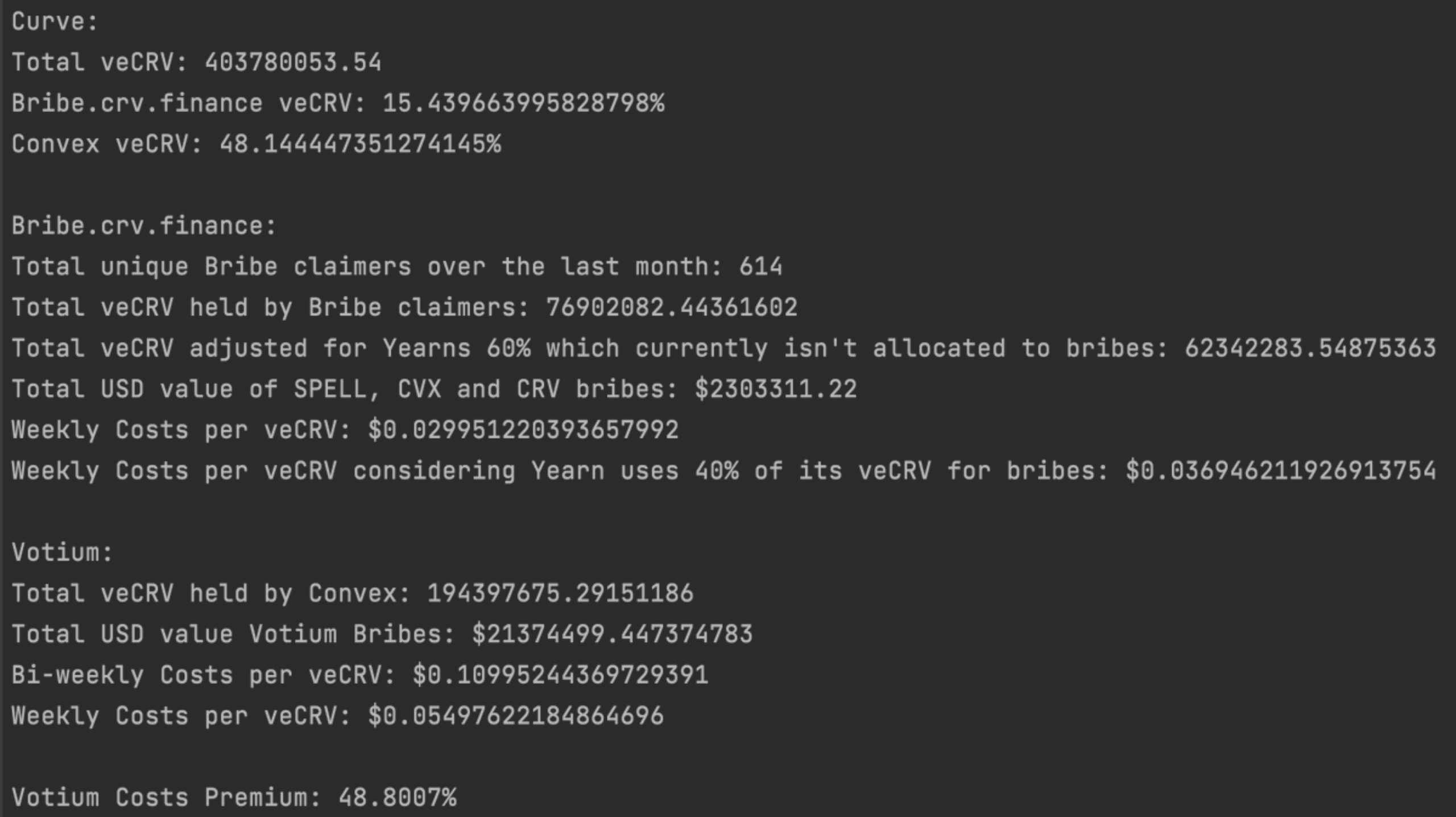

关于两个平台上贿赂成本的对比,@0xSEM对三月Bribe.crv与Votium Round15的数据进行了对比,结果是Votium上进行的贿赂的成本要高出约48%,也就意味着Votium上的行贿方如果使用Bribe.crv可以获得更高的资金效率。但是当Curve War的参与方意识到这个成本差距后,当前两个平台的贿赂成本差距已经被拉小,并且会逐渐趋于持平。

(https://twitter.com/0xSEM/status/1511835532287959040?s=20&t=8aRAGpfVL0WVY3lrUQah9A)

Uniswap V3正在终结Curve War?

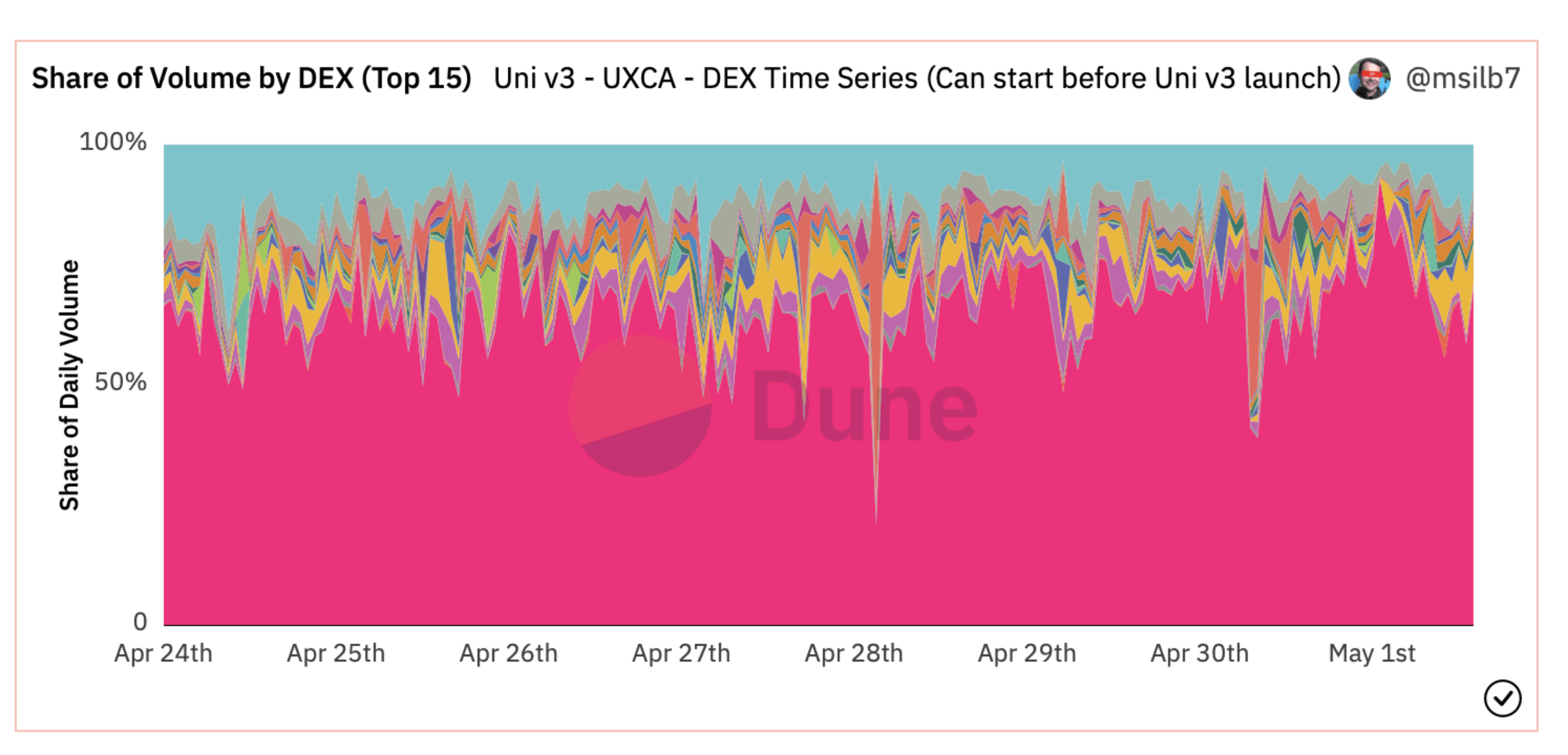

Uniswap v3于2021年5月5日正式上线,经过近一年的运行,Uniswap V3已经证明了其在链上交易量的统治地位:占据了以太坊上的交易量的约70%,如果算上Uniswap V2则占据近80%的DEX交易份额。

(图中粉色为Uniswap V3,https://dune.com/msilb7/Uniswap-v3-Competitive-Analysis)

虽然其中大部分的交易量都来自于非稳定资产,但是由于Uniswap V3集中流动性AMM的创新设计,稳定币交易对的流动性提供者可以把流动性集中提供在1的附近,比如DAI/USDC交易对流动性集中在(0.999,1.001)价值区间内,这样相比于传统的AMM极大的降低了稳定币资产在交易中产生的滑点,因此也为稳定资产的交易提供了一个Curve之外的选项。

(https://info.uniswap.org/#/pools/0x5777d92f208679db4b9778590fa3cab3ac9e2168)

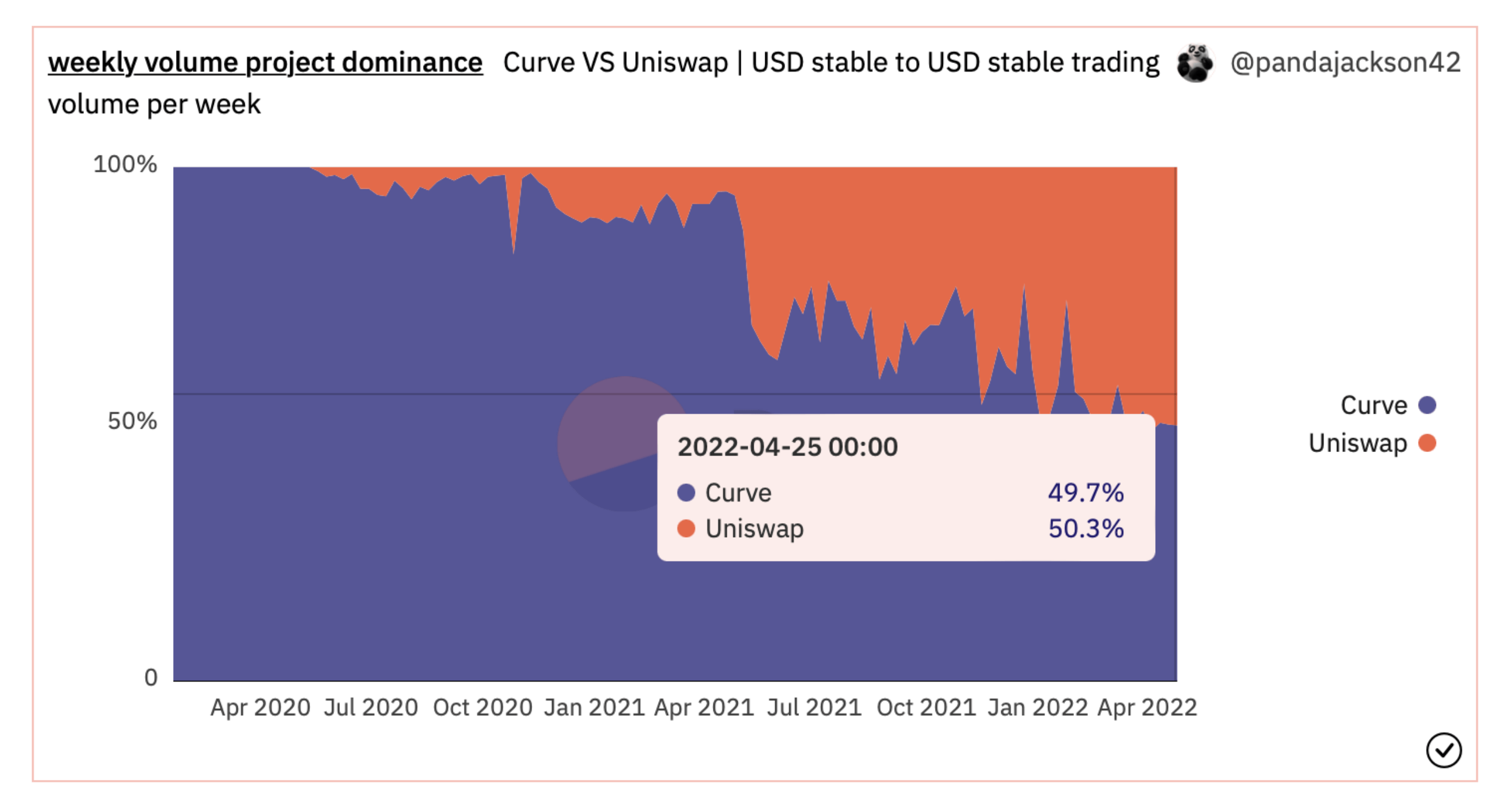

并且通过链上数据我们可以得知,Uniswap V3占据链上美元稳定币资产的交易份额一直在不断增加,并逐渐侵蚀了Curve的市场份额。到目前Uniswap V3已经超过Curve成为第一大的链上美元稳定币去中心化交易所。

(https://dune.com/pandajackson42/Curve-VS-Uniswap-or-USD-Stable-to-USD-Stable-Trading-Volume)

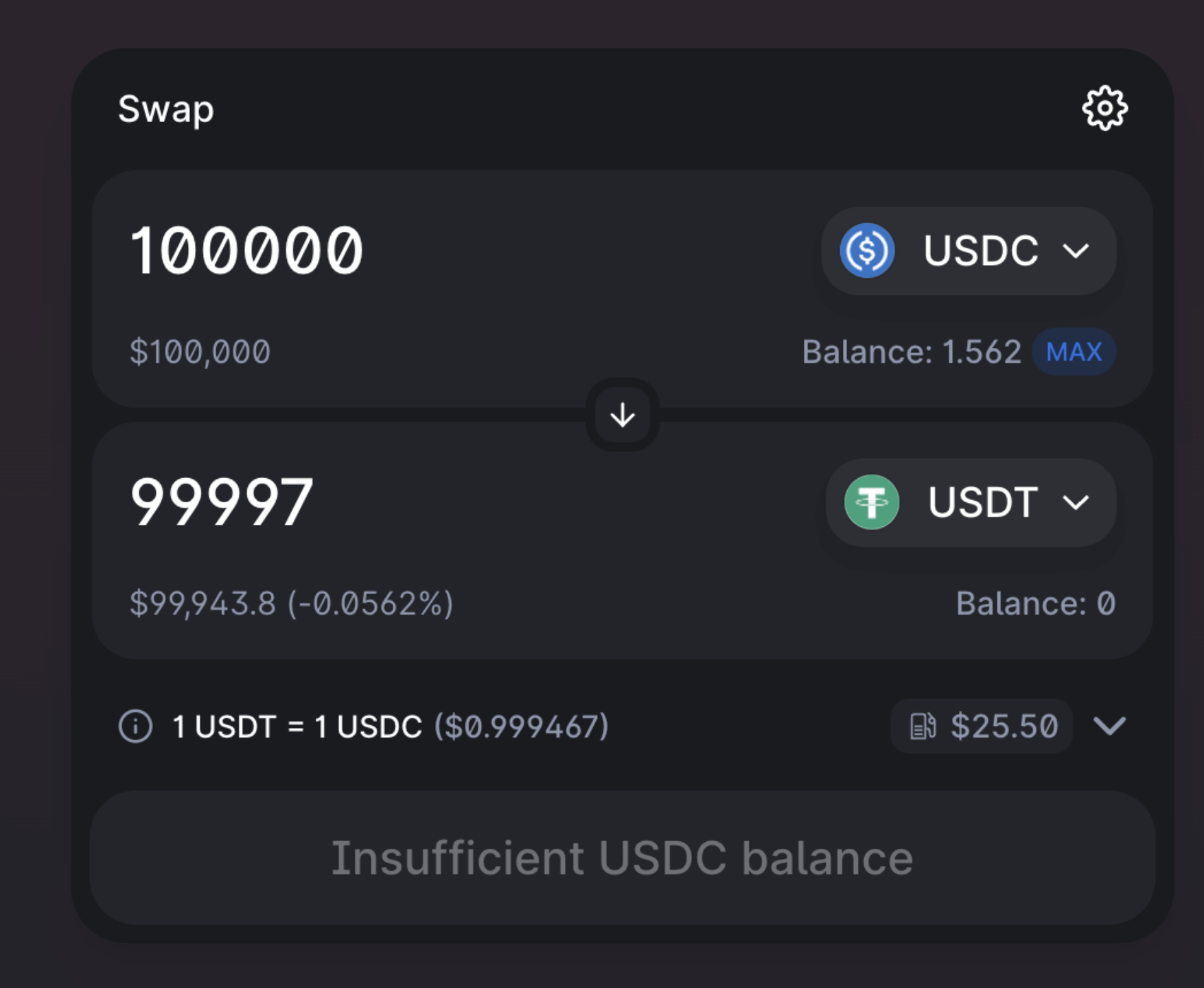

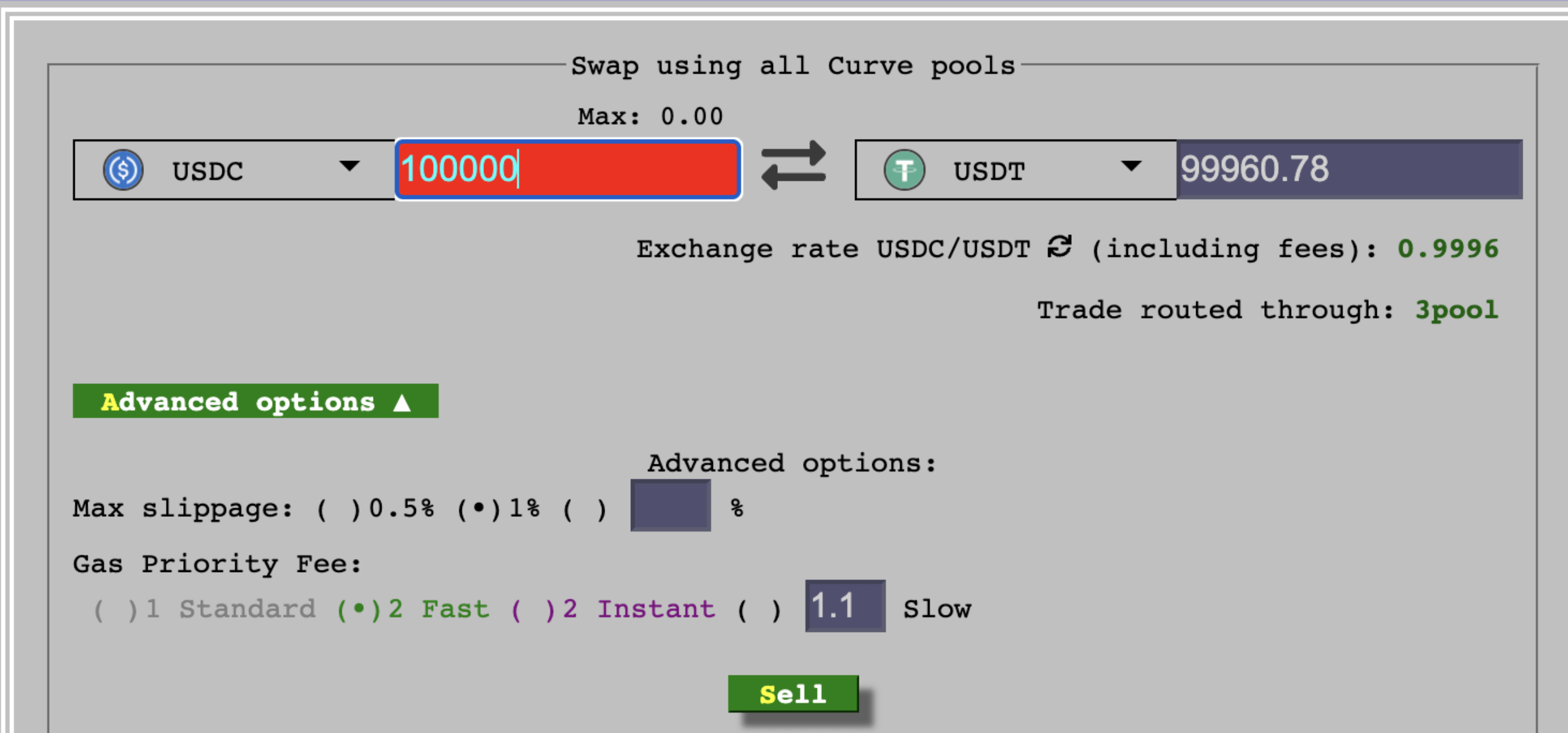

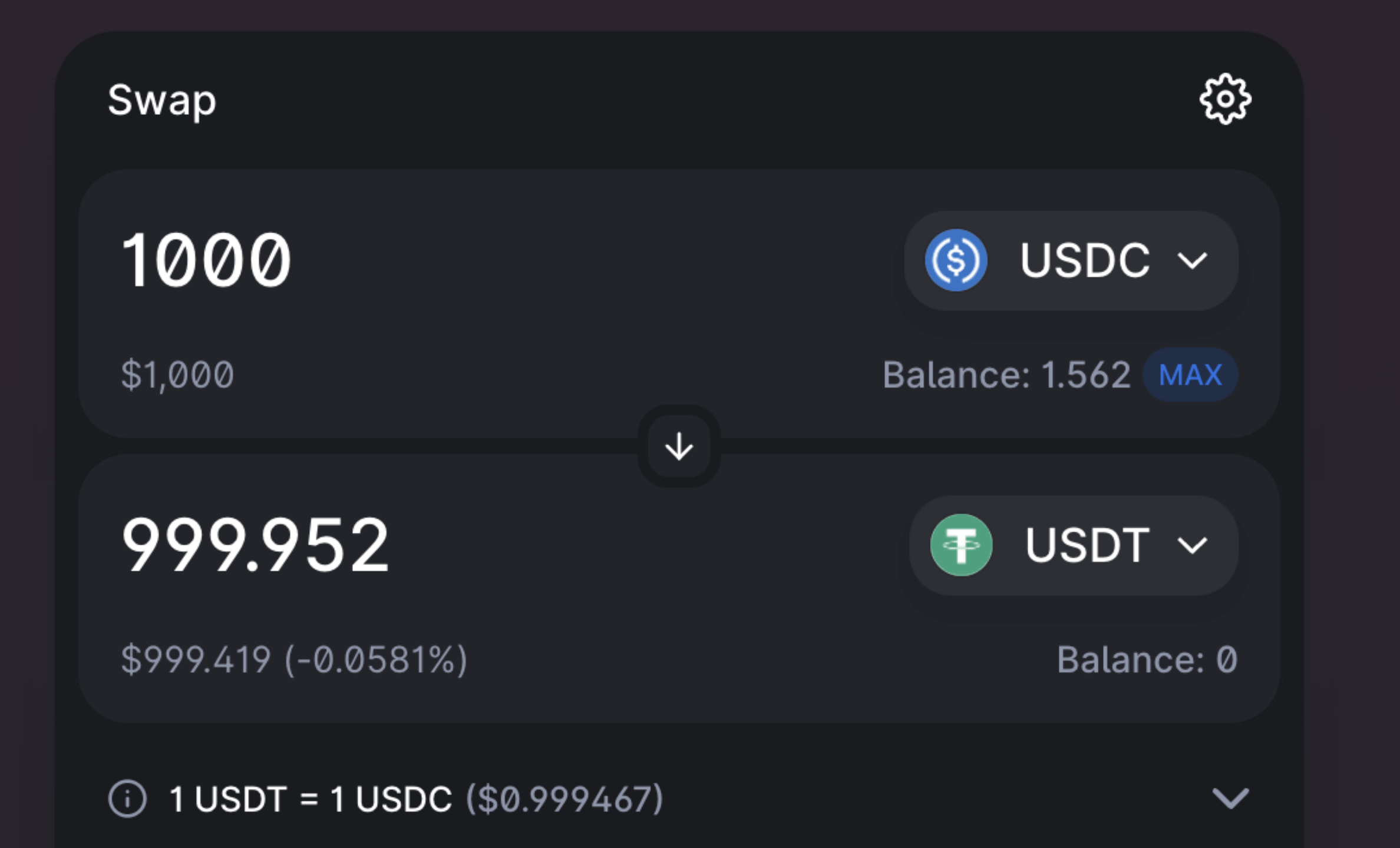

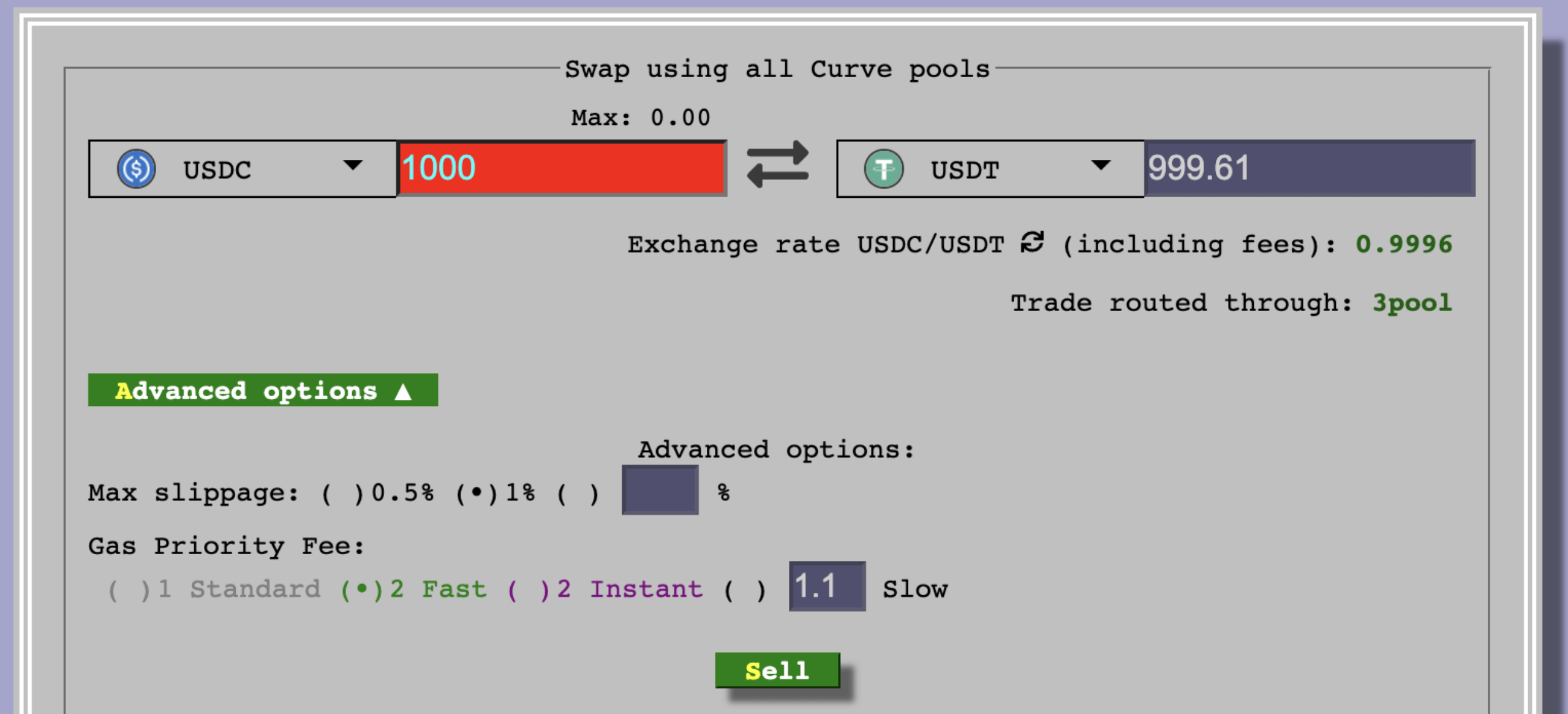

当前(2022.05.01)Curve 3-pool中USDC + USDT的TVL为$1.95B美金,Uniswap V3 USDC/USDT交易池的TVL为$217.43M美金,前者约是后者的9倍。如果我们以当前的真实交易情况做对比,以分别代表巨鲸和散户单币交易份额的100,000美金和1,000美金USDC/USDT交易为例:

从上方的截图中我们可以看到,不管交易金额的大小,Uniswap V3上的交易都会取得更好的交易结果。其中最主要的差距原因不是因为AMM机制产生的交易滑点,而是因为Uniswap V3对应交易池的手续费为0.01%,而Curve的3Pool的交易手续费为0.03%。

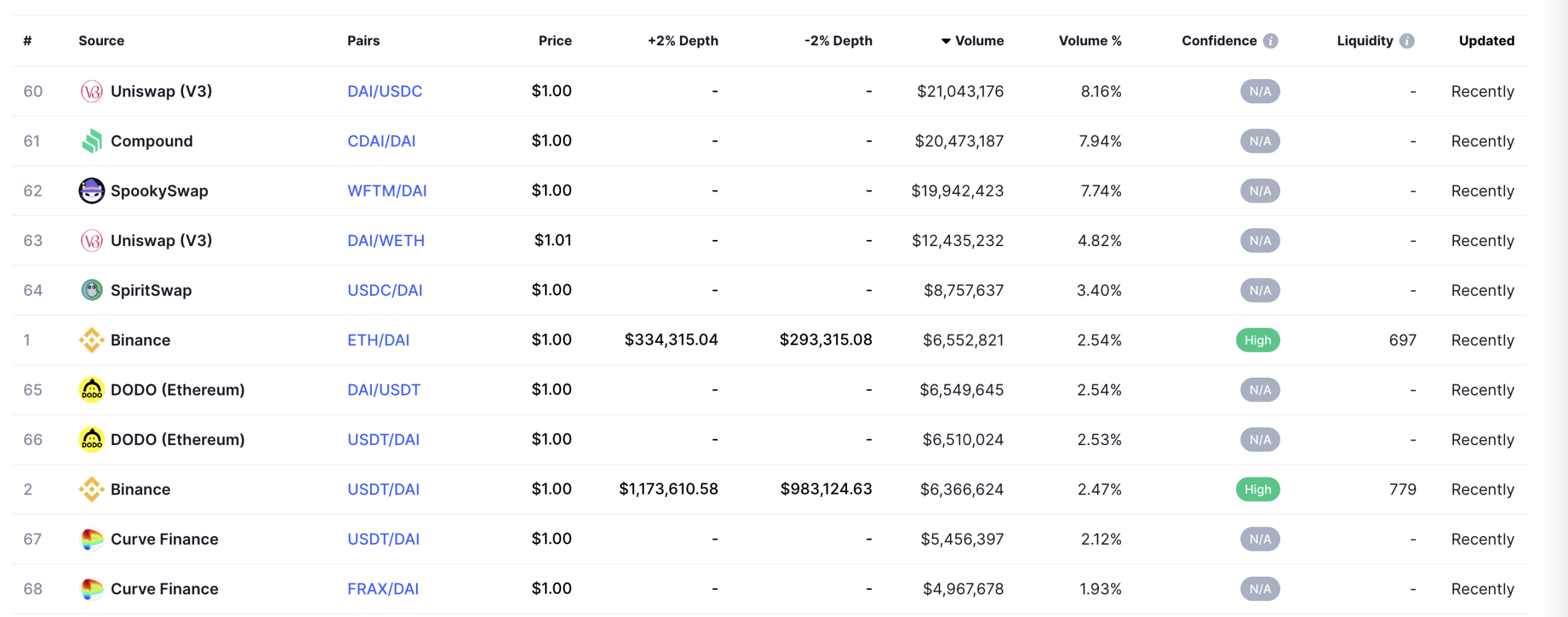

而对于4Pool提案产生最大负面影响的MakerDAO $DAI来对,Uniswap V3已经承载了其当下最大的交易量,并且Curve上DAI与美元稳定币的交易量只占据了很小的一部分(不足5%)。同时DAI与其它主流币的交易对也提供了充足的交易深度,也足以保证DAI的流动性以及在整个链上流动性市场中使用场景的支撑。

(DAI基于24交易量的交易对以及对应交易平台排名,https://coinmarketcap.com/currencies/multi-collateral-dai/markets/)

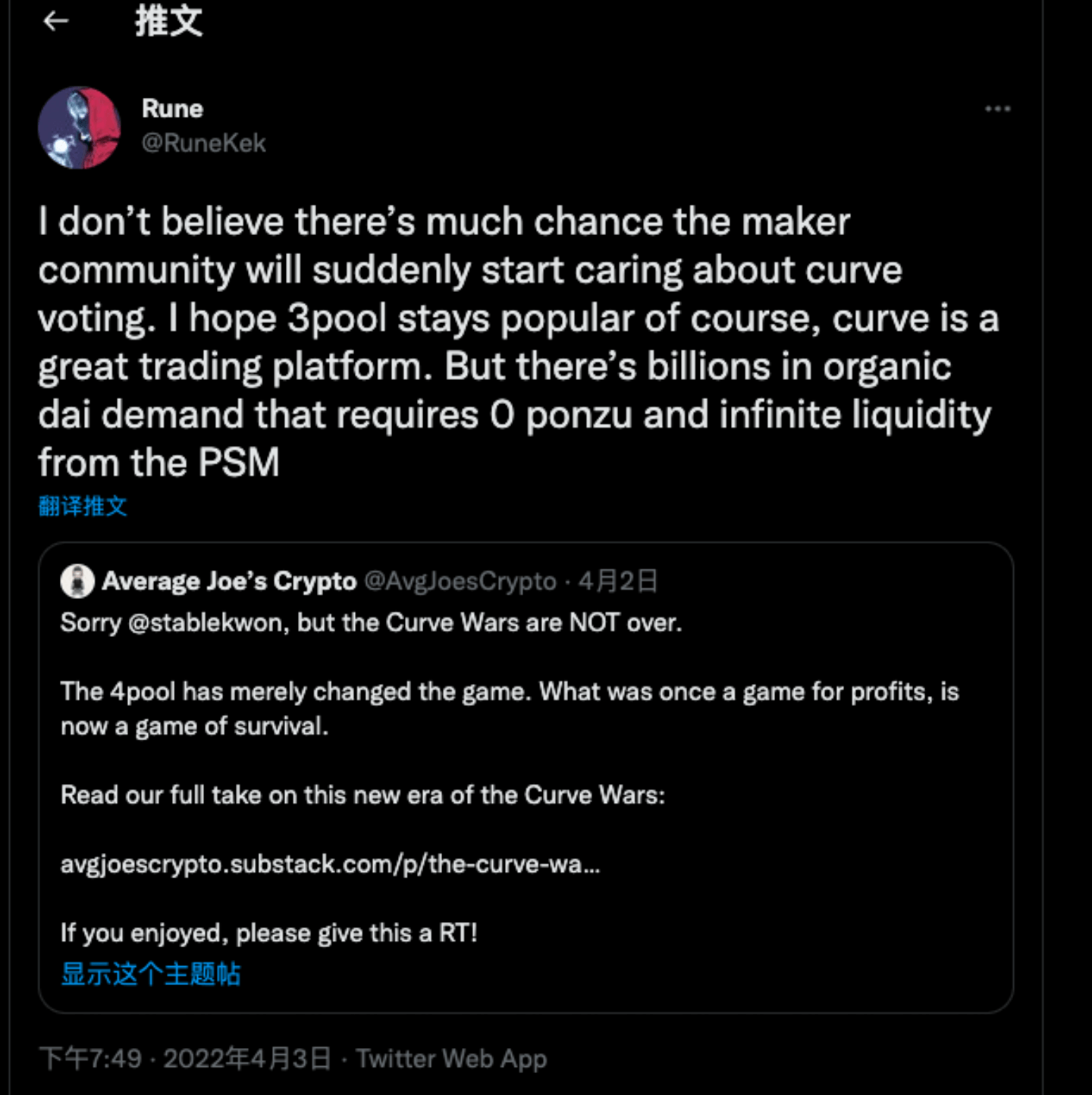

如果再考虑上MakerDAO自身的,正如MakerDAO cofounder @RuneKek所言,MakerDAO目前并不是很在意4Pool对其3Pool流动性的冲击。

()

补充:@MonetSupply于4月29日在Twitter上发布了关于MakerDAO参与Curve War的提案:MakerDAO在拟定发起另一个4pool提案:由DAI- USDC- USDP – GUSD组成的Basepool。可能会成为Terra发起的4Pool的强有力的竞争者。并且在提案B中,Maker设计将发行CRV的包装质押代币mkrCRV,并将获得的CRV代币锁仓获得veCRV从而直接入局Curve War。

(https://twitter.com/MonetSupply/status/1520094314789056514?s=20&t=dWaVozqUEtQlexi3Ahc21Q)

资本效率:Uniswap V3 > Curve

对比DEX的一个很重要的指标是其流动性资金的资本效率:Volume/TVL。我们这里用Uniswap V3的美元稳定币与Curve平台的资本效率做一下对比。Uniswap V3美元稳定币交易对的7 days volume/TVL 为1.15,而Curve的只为0.06。因此在美元稳定币上Uniswap V3拥有Curve 19倍的资本效率。因此对于LP来说,通过Uniswap V3能捕获更多的交易手续费。

目前更多的资金选择Curve平台提供流动性主要还是在于Curve和Convex平台提供的流动性挖矿奖励,UST和Frax对应的交易对APR可达9.54%和5.95%。而Uniswap V3上美元稳定币交易对,如USDC/USDT基于7天交易量预估的年化收益率为1.5%。虽然Curve上对应的3 Pool的APR也仅为1.26%,但是作为流动性提供者,通过Curve生态获取美元稳定币的低风险流动性挖矿激励是更好的投资选择。

但是如果基于Uniswap V3我们可以加上一个流动性挖矿激励模式,这个差距是否能被弥补甚至超越呢?

iZUMi‘s LiquidBox —Uniswap V3生态的Curve杀手

在Uniswap V3的集中流动性机制中,由于用户可以自定义提供流动性的价值区间,每个用户提供的流动性都具有唯一性,因此Uniswap V3提供的LP Token也转变成了NFT模式,这打破了传统的通过用户抵押ERC-20的LP Token的数量来发放流动性挖矿奖励的模式。

这一LP Token模式的转变,使得传统的流动性挖矿模式无法在Uniswap V3上进行,而流动性挖矿激励则是Curve生态相比Uniswap V3能提供更高流动性激励的主要手段。但是为了解决这个问题,iZUMi Finance推出了基于Uniswap V3的LiquidBox平台,使得用户可以通过抵押Uniswap V3 LP NFT来参与流动性挖矿活动,以获得代币奖励。

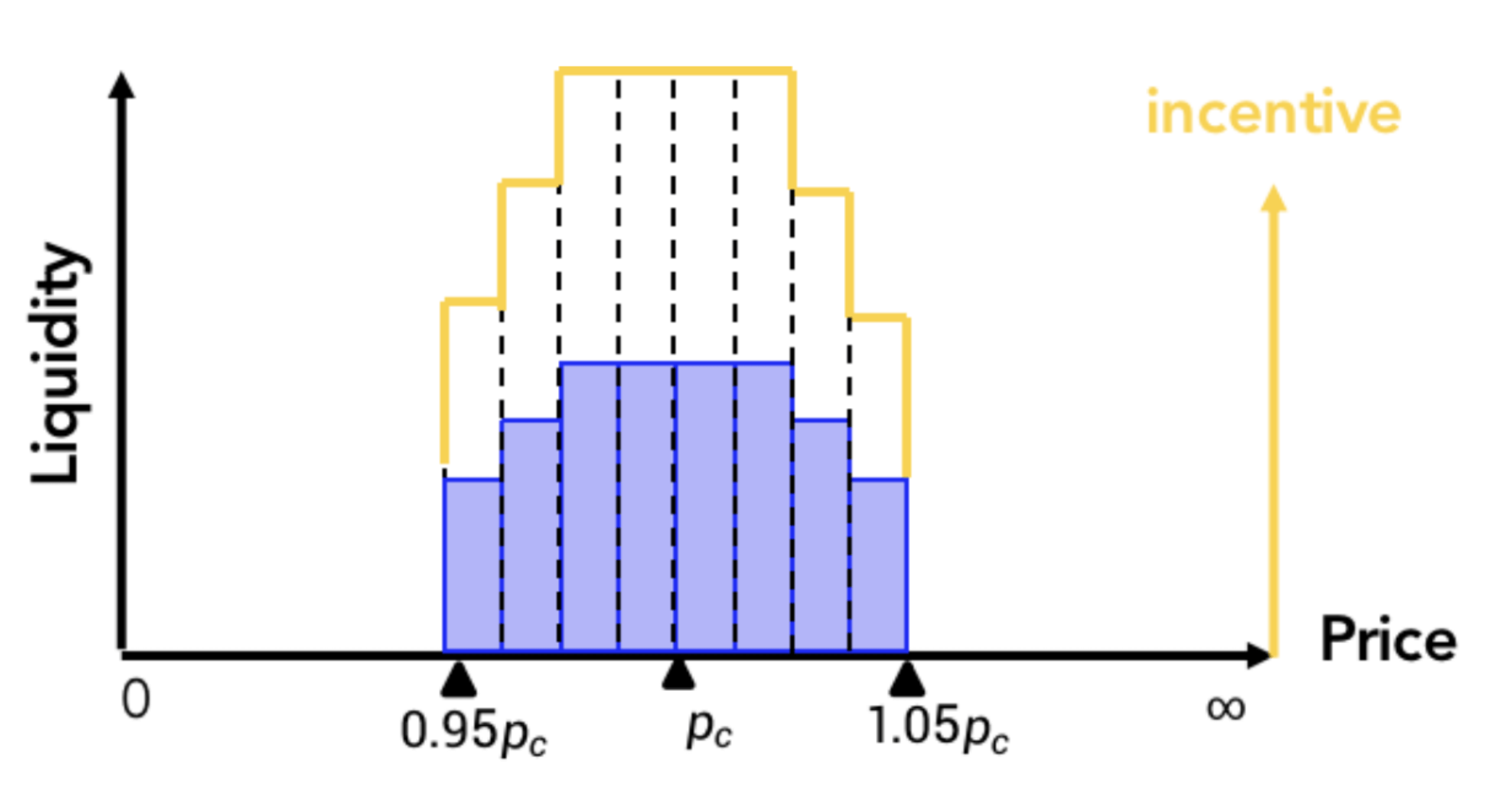

基于不同项目方对于币价波动幅度的不同需求,以及结合Uniswap V3 LP NFT的特性, iZUMi在LiquidBox平台上线了三种不同类型的可编程的流动性挖矿模型,以服务不同场景的流动性需求,其中的 “Fixed-range ”固定价格区间模型就很好的解决了稳定类资产流动性挖矿的需求。

(https://izumi-finance.medium.com/model-1-concentrated-liquidity-mining-model-with-a-fixed-reward-price-range-for-stablecoin-and-b6472f87f93d)

固定价格区间流动性挖矿模型,适用于稳定币或价格波动不大的锚定资产,支持项目方和平台自定义目标流动性做市区间。用户可以在Uniswap V3上安排指定的价格区间注入流动性,并将获得的 Uniswap V3 NFT 质押在 iZUMi 平台,之后流动性提供者在获得Uniswap V3交易续费的同时还会赚取iZi平台代币的奖励。

这样的模式不仅能适应价格稳定资产对于集中流动性的需求,还能直接使得Uniswap V3在iZUMi平台流动性挖矿的加持下直接对标Curve的CFMM算法+CRV代币激励模型。并且原本的Uniswap V3流动性提供者也可以因此获得除了在交易手续费之外的额外的流动性挖矿奖励。

iZUMi在这一模型上支持了Uniswap V3在以太坊、Polygon以及Arbitrum的USDC/USDT交易对的流动性挖矿,在Uniswap V3@Polygon USDC/USDT交易对$4.7M的流动性资金中,参与iZUMi流动性挖矿的占据了87%的份额($4.1M)。同样在Uniswap V3@Arbitrum USDC/USDT的流动性资金中,iZUMi平台中$13.3M的TVL占据了总资金池的95%($13.95M)。这么大的TVL流动性挖矿参与率已经很好的证明了其对稳定资产的持有者的吸引力,并极大的提升了对应交易对的流动性资金和交易深度。

对比当下Curve+Convex提供的约9.5%的APR收益率,以及Uniswap V3基于手续费就可以达到1.5%的流动性提供者的收益率。在此基础之上只要通过iZUMi Finance为流动性资金提供8%APR的流动性挖矿收益,其中一半由iZi平台代币挖矿提供,剩下的一半也就是项目方对应的流动性资金成本:仅为4%。

这无论是相比于依靠传统AMM的ERC-20 LP token流动性挖矿激励获得的流动性资金,还是我们前面分析的靠争夺Curve生态激励分发治理权获得的流动性资金,在成本和效率上都大大得到了改善。项目方可以通过更低的资金成本,获得更好的链上流动性,为用户提供更好的交易体验,也满足了类似Terra和Frax这一类算法稳定币项目方积累自己代币使用场景的目的,因此对于这一类稳定资产项目方来说,通过iZUMi LiquidBox平台进行流动性挖矿激励活动,将流动性迁移到Uniswap V3上的集中流动性区间内,可能是成本更低而流动性效率更高的一个选择。

总结

虽然UST和Luna本身还没有100%证明其价值支撑的可靠性,但是Terra发起的4Pool的提案可以说是整个DeFi行业在4月中最让人兴奋的事件,其对Curve War战况的冲击以及4Pool最终结果的不确定性都彰显了DeFi行业本身的高创新性以及高风险性。通过本篇研报希望帮助大家理解,以促进自己项目代币流动性为主要目的的Curve War的外部参与者,在生态不同层级项目需要付出的资金成本。以及通过Uniswap V3美元稳定币交易现状的分析,希望大家认识到Uniswap V3已经成为超过Curve的更优的交易平台,并且通过iZUMi Finance LiquidBox支持的LP NFT流动性挖矿功能,Uniswap V3已经具备所有必要条件全面超越Curve。Curve平台的核心价值功能–稳定资产交易方面一旦被竞争对手超越,那么其生态项目的价值支撑会迅速崩塌。一旦这个观点成为主流的市场认知,可预见的Curve War的结局可能也就离我们不远了。