加密货币步入主流的第一年:短期波动与长期机遇并存

作者:吴天一

随着今年比特币ETF获批,比特币突破历史新高,比特币能否突破十万美元这一自2019年伊始的话题再次被炒热。然而,在加密市场,唯波动永恒。历史新高之后,投资者等来的却是2020年后最大幅度的市场回调,加密货币总市值从 8 月 2 日的 2.44 万亿美元缩水至 8 月 6 日的 1.99 万亿美元,单日最大跌幅达8.4%。

本次回调原因复杂,首先是受到全球经济影响,日股、美股暴跌,日本央行加息,其次,美国经济出现衰退迹象,非农就业数据大幅弱于市场预期;最后,交易集团 JUMP “砸盘”、巴以地区紧张局势加剧等因素也在影响市场。

2020年减半周期中,推特分析师PlanB的S2F模型因为精准预测高点被捧上神坛,但此后该模型通过高库存流量比得出的稀缺性的原理却屡屡失效。本次回调再次验证了一个道理——比特币价格已经与宏观经济、政治因素息息相关,或许已经不再是曾经的金融“避风港”。

目前,美联储降息预期、美国大选、全球市场、地缘政治等将会成为影响未来牛市的重要因素,而当视角回归普通投资者,“互不接盘”的现象并未消散,加密市场仍在等待原生创新带来的驱动力。种种因素下,市场将继续保持波动性。

降息还是利好消息么?

虽然降息预期此前一直在刺激加密市场,但当降息真的到来时,一切好像又变得有些不一样。据CME美联储观察数据,美联储在9月24日降息的概率已上升至100%。从宏观视角来看,降息使得降低存款利率和借款成本,促使资本从银行流出,投资者也将更倾向于类似加密资产的高风险投资。

然而,自2022年下半年以来,降息预期已主导市场情绪,成为比特币价格飙升的关键催化剂之一,因此实际降息可能只引起市场温和反应。美联储暂停加息周期时往往比特币涨幅最大,但首次降息反应通常不温不火,且若降息源于经济不确定性,可能对BTC价格产生负面影响。

因此,更为关键的是降息的背景,若发生在低通胀、经济繁荣时期,对资产价格的刺激作用可能更明显;但若在经济脆弱时降息,则可能传递负面信号,导致资金从高风险资产流向更安全资产。

而目前对美国即将陷入衰退的悲观情绪正在蔓延。8 月 2 日发布的美国就业市场数据显示,失业率创下 2021 年 10 月以来的最高水平,同时就业增长低于预期。可以未来美国经济仍将疲软,降息对于加密市场的影响力将随着经济背景减弱,短期内市场还将继续波动。

自2008年以来,美国开启了以债务推动经济增长的模式,周期性的经济危机不可避免。然而,只要资本还能自由流动,从法定货币转向比特币等加密货币,仍将是财富保值的长期选择之一。

两党与加密货币

随着加密货币逐步走向美国政治舞台中心,美国大选以及两党对于加密货币的态度也成为影响市场的重要因素。同时,加密市场也迎来了自己暂时的“救世主”——唐纳德·特朗普。2019 年,其在比特币大会上表示,当选后将维持“国家战略比特币储备”、并且制定了一项“全面”的加密政策,从稳定币监管到比特币的自我保管权。

与共和党不同,民主党在拜登退选后对于加密货币的态度较为暧昧。此前Circle首席执行官表示,加密行业正在寻求哈里斯的经济政策意图和她对加密货币的立场的明确性。

虽然特朗普在遇刺后支持率暴增,比特币也重回6万美元关口。但作为主要政党提名人首次强调加密货币,则会让市场进一步卷入民主党与共和党的政治漩涡,波动程度将会加剧。

近期SEC诉Ripple案,法官判定的罚款数额远低于此前SEC的诉求,可以看到是,美国方面态度逐步改善,无论谁成为总统,两党都有更强的意愿建立清晰的监管框架,保护消费者并促进创新,而这将推动企业活动的积极性。

民主党偏左翼,强调政府作用和社会公平;共和党偏右翼,重视小企业和企业利益。政策执行阻力则主要取决于国会两院归属,若民主党控制多数席位,政策推行阻力将小;反之,则阻力大。

对于加密货币,民主党主张加强监管,共和党则更为开放。因此,若民主党获胜,加密货币市场将面临监管压力,中短期内可能不利于市场上涨,但长期看,健康受监管的市场将推动其发展并纳入主流金融市场,对加密货币市场有利。

若共和党获胜,加密货币市场在中短期内可能迎来利好,但长期看,要让主流金融市场接纳加密货币,必要的监管仍是不可或缺的。

黄金比BTC更保值吗?

加密货币首次在世界舞台亮相源自2008年塞浦路斯经济危机,期间民众大量购买比特币以对冲货币贬值。然而,目前加密市场正逐渐与全球政治、经济局势绑定。

预期内,中东的紧张局势、美国经济一系列令人失望的数据还会市场带来更多不确定性,市场仍将保持波动。此外,此前比特币ETF前期累积的资金已全部进场,很难在短期内继续带来大幅增长。

不仅如此,8月,“比特币战略储备法案”已提交国会并交由参议院银行委员会审议。Cardano 创始人 Charles Hoskinson表示,虽然战略性的比特币储备可能有利于价格走势,但美国财政部若按其想法将控制 19% 的 BTC 供应量,会对比特币构成重大的中心化风险。

在紧张局势下,资本似乎更加青睐黄金,自上周一市场大幅回调慌以来,黄金的表现一直优于比特币,并且与 SPX 和纳斯达克等更广泛的市场指数脱钩,但从数据上看,在过去十年里,在包括股票、债券、大宗商品、黄金和房地产等资产类别中,比特币过去 10 年有 8 年成为最佳资产,持有十年收益率达 18,719%。

事实上,黄金短期的亮眼只是反应了近期市场波动,但仍无法改变全球经济规律。加密市场看涨核心要素依旧坚固。首先是全球经济正处于货币宽松的开端,而全球流动性的增加在历史上一直是比特币上涨的催化剂。

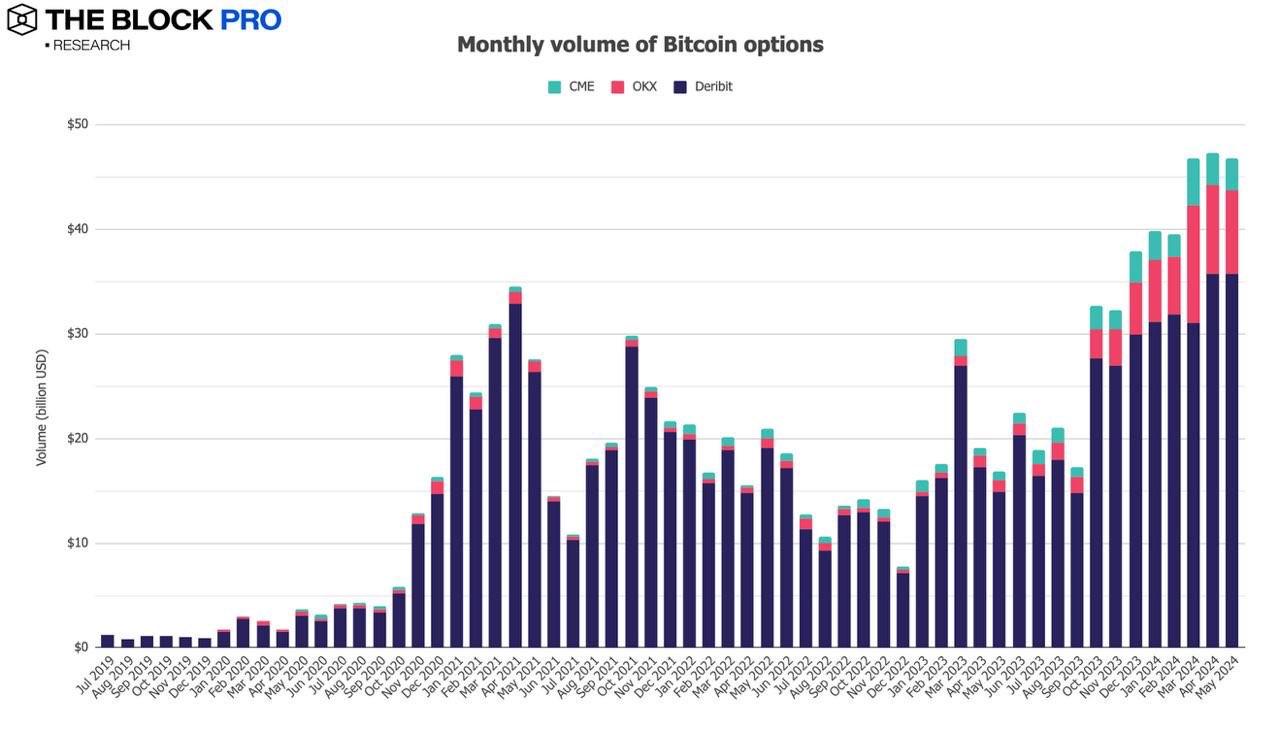

其次,现货比特币 ETF 已吸引了 170 亿美元的净流入,现货以太坊 ETF 也在克服 ETHE 流出问题,贝莱德数字资产主管罗伯特·米奇尼克表示,预计养老金、捐赠基金、主权财富基金、保险公司、其他资产管理公司和家族办公室还将带领新一波资金流入。美国证监会填充报告也显示,欧洲第二大银行 ( 按资产计算 ) 法国巴黎银行购买了贝莱德比特币现货 ETF 股票。

加密货币市场的高点和低点历来都是由一系列因素驱动的,包括高利率、技术飞跃和投资者的从众心理,而非单一事件,而就目前来说,长期看涨的因素依旧存在,“一切都在缓慢但稳步地推动买入”。

投资者如何更好地抓住机会

加密市场作为全球金融市场中的新兴市场,虽然市场走势受到越来愈多宏观因素影响,波动行情可能会持续一段时间,但作为一项刚崛起的新技术,仍充满机遇。

本轮牛市由美国比特币ETF和美元降息预期所启动,与公链和山寨币相关性不大,所以除了比特币外并没有真正有价值的、高度创新的项目或代币出现。没有充分创新的代币自然无法吸引全球用户的共识,只能通过强社区推动局部共识,所以形成了表面上“互不接盘”的现象。

同时,缺乏原生创新的市场容易受到突发事件的影响造成短期波动,但在上文所述的货币宽松政策、比特币及以太坊ETF、美国两党态度转变等影响下,市场仍长期看涨。

如果是对加密市场有一定了解的普通投资者且正在观望入场时机,长期来看,定投是不错的选择,以OKX 的定投策略为例,投资者可以在固定的时间周期,投入固定的金额买入选定币种组合的策略,在市场波动较为剧烈时,运用适当的定投策略,以同样的投资额度在低点购入更多的筹码,获得更可观的收益。该策略在一定程度上适合所有人,尤其是长线投资者,支持一键定投,随时赎回,以及币种自由组合。作为工具类产品,定投策略一定程度上避免手动挂单失败。

目前,加密货币已经成为投资配比中不可或缺的一部分,根据 Bitwise 研究发现,比特币配置对每个可能的三年期传统投资组合的整体夏普比率都有积极影响。增加 2.5% 的比特币配置将使投资组合的累计回报率提高到大约 101.6%。如果比特币 (BTC) 持有量占投资组合的 5%,则回报率升至 144.7%。

而在短期波动、长期看涨的背景下,投资者当前应合理把控风险,提升资金利用效率,等待机会。资金效率提升方法包括使用存币生币的金融工具、关注复利的交易策略、逐步建仓并选择合适的抄底策略,以及选择可靠的加密平台。

不论是加密市场还是传统金融市场,盈利的关键在于用户对市场趋势的科学分析和有风险意识的资金配置。交易工具只是辅助,其核心优势是节省时间成本。尽管市场上的交易工具日益多样化,但投资者仍需根据自身需求进行长期规划,才能有效提升资金效率并实现盈利。