深度分析2024年62个空投:88%的币价已下跌,多数在15天内崩盘

作者:, 加密做市商

编译:Felix, PANews

加密用户的留存和获取并非易事。免费的空投代币发放旨在吸引用户长期参与,但往往导致快速抛售。虽然部分空投案例成功推动了项目采用,但大部分均失败了。本文将探讨2024年空投表现及其影响因素。

要点:

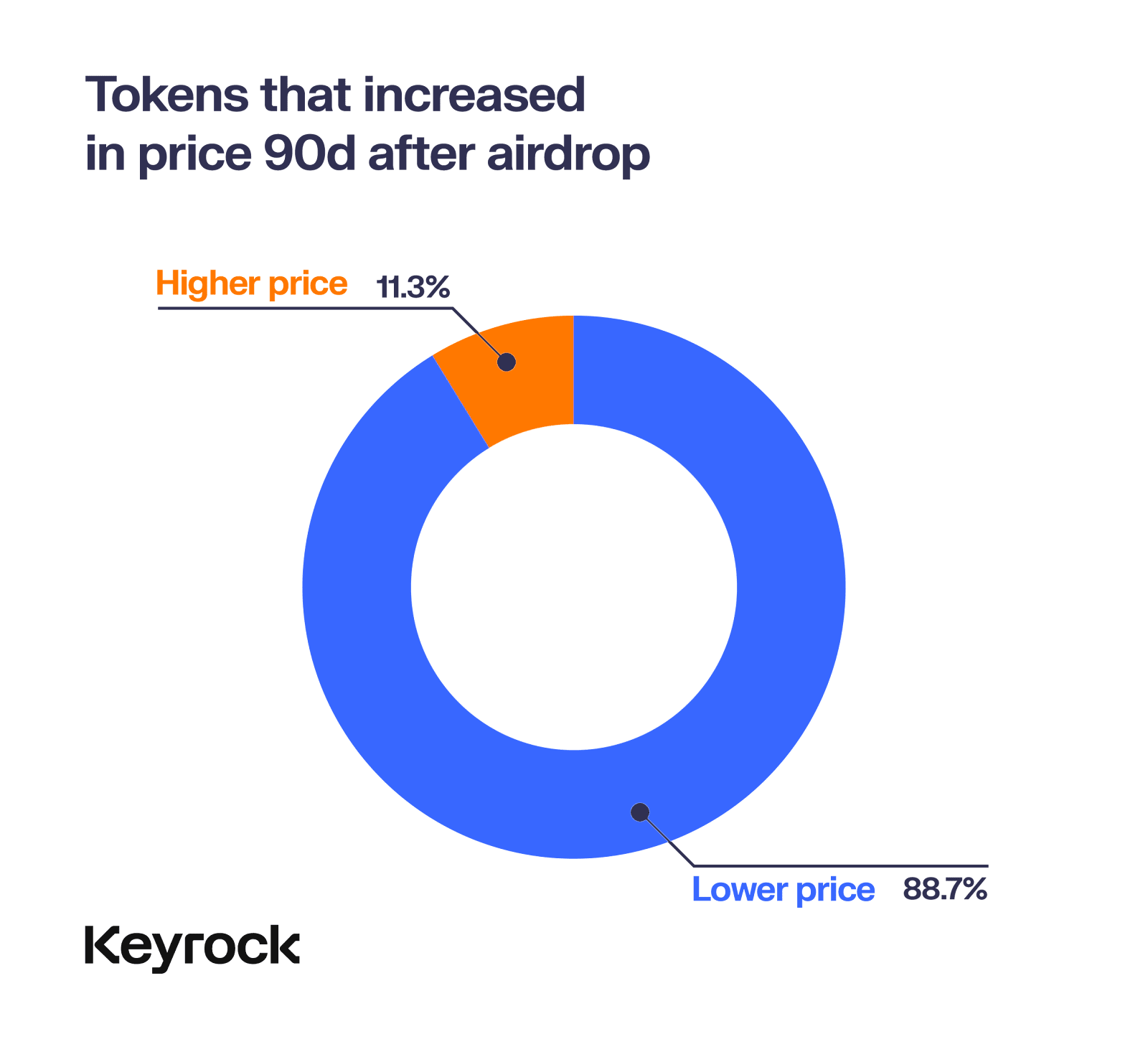

价格难以持续,大多数空投代币在15天内崩盘。2024年88%的空投代币在几个月内大幅下跌,尽管最初的价格飙升。

空投越多表现越佳。空投量占总供应量10%以上的代币,社区留存率和价格表现都更好,而空投量低于5%的代币上市后通常会被迅速抛售。

虚高的完全稀释估值(FDV)对项目伤害最大。高FDV抑制了增长和流动性,导致空投后价格大幅下跌。

流动性至关重要。由于没有足够的流动性来支持高FDV,许多代币在抛售压力下崩盘。深度流动性是空投后价格稳定的关键。

艰难的一年。加密货币在2024年举步维艰,大部分空投都受到了最严重的打击。少数成功案例的策略是:精巧的分配、强大的流动性和真实的FDV。

空投:代币分配的双刃剑

自2017年以来,空投一直是分配代币和引起早期炒作的热门策略。然而,到2024年,由于过度饱和,许多项目都难以“起飞”。虽然空投仍能带来最初的兴奋感,但大多数空投都导致短期较大的抛压,社区留存率较低,协议“死亡率”较高。尽管如此,一些杰出的项目已经成功地扭转了这一趋势,表明只要执行得当,空投仍可以带来有意义的长期成功。

本报告试图揭示2024年空投现象,通过分析6条链上的62次空投,比较了它们在几个方面的表现:价格、用户接受度和长期可持续性。虽然每个协议都有自己独特的变量,但整体数据清晰地描绘了这些空投在实现预期目标方面的有效性。

总体表现

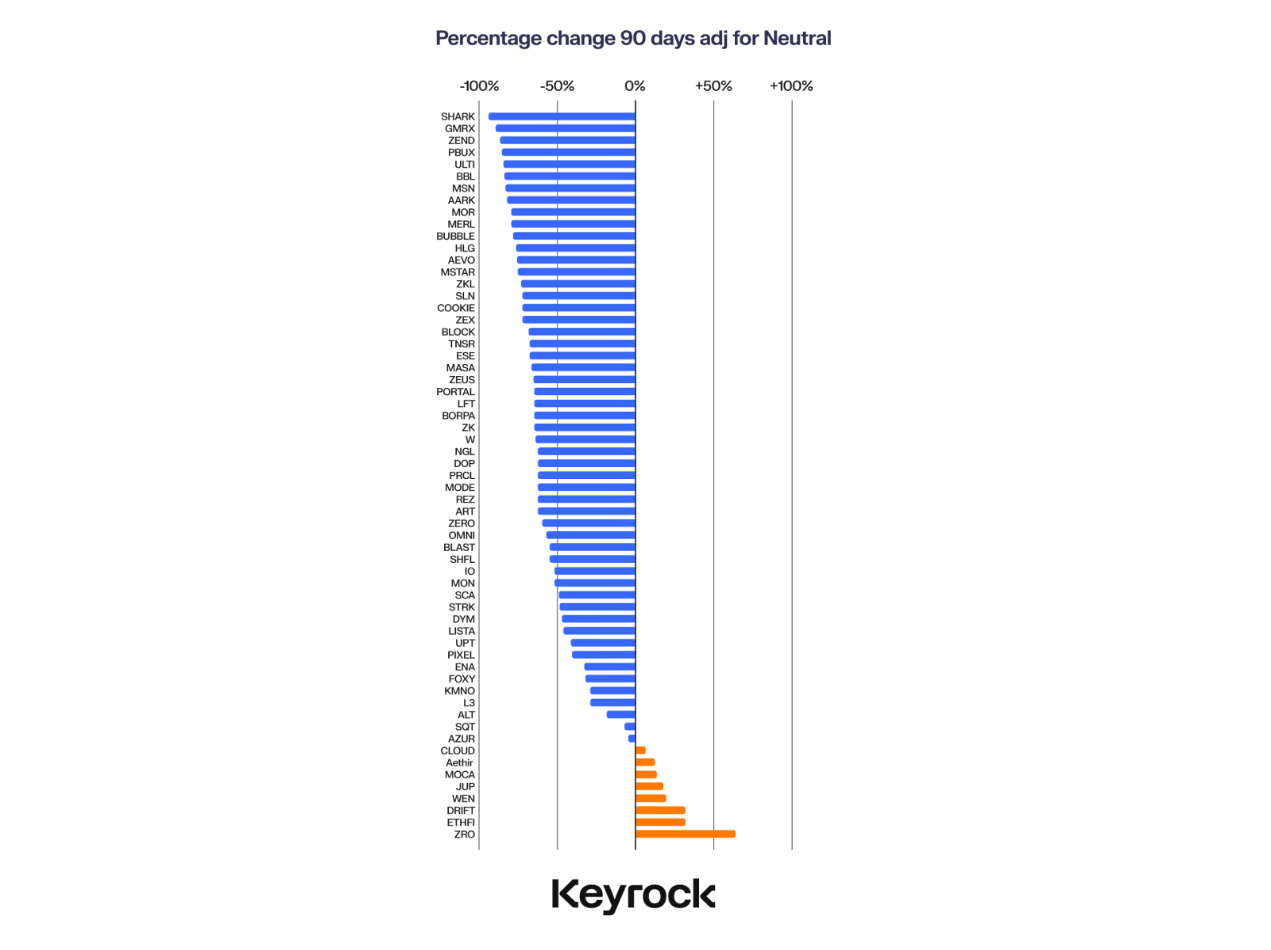

在审视2024年空投的整体表现时,大多数空投在发布后表现不佳。虽然少数代币获得了令人印象深刻的早期回报,但随着市场重新调整其价值,大多数代币面临下行压力。这种模式说明了空投模式中一个更广泛的问题:许多用户可能只是为了获得奖励,而不是长期参与协议。

所有空投都会面临一个关键问题:协议是否具有持久力?在初始奖励分发后,用户是否会继续看到平台的价值,还是他们的参与纯粹是交易性的?本文的分析基于多个时间段的数据,揭示了一个关键的见解:大多数空投代币,热度通常在前两周内迅速消退。

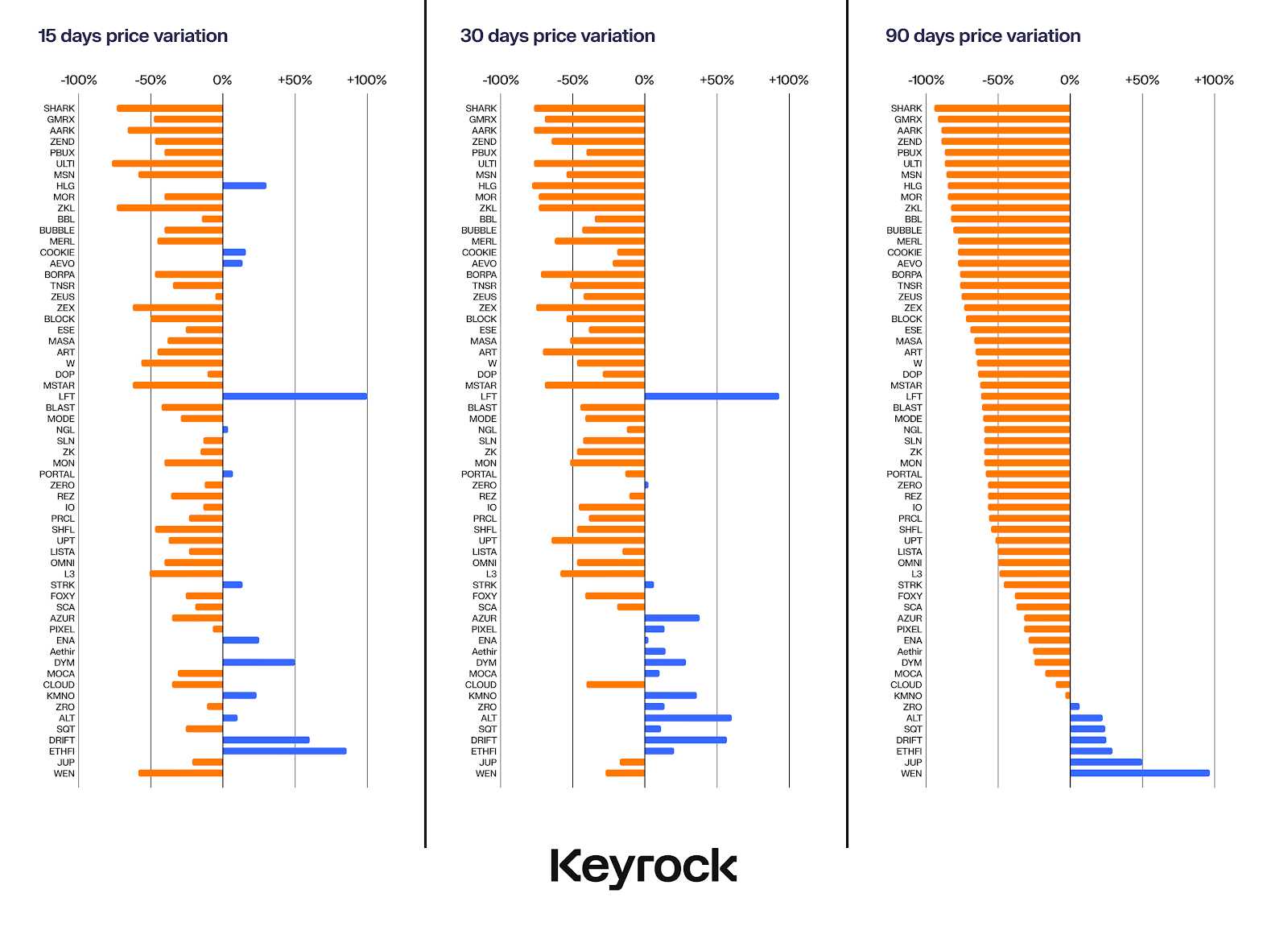

观察15、30和90天的价格走势,很明显,大多数价格变动发生在空投之后的最初几天。三个月后,很少有代币能够获得积极的结果,只有少数代币能够逆转这一趋势。话虽如此,重要的是要考虑更广泛的背景:整个加密市场在此期间表现不佳,这使情况更加复杂。

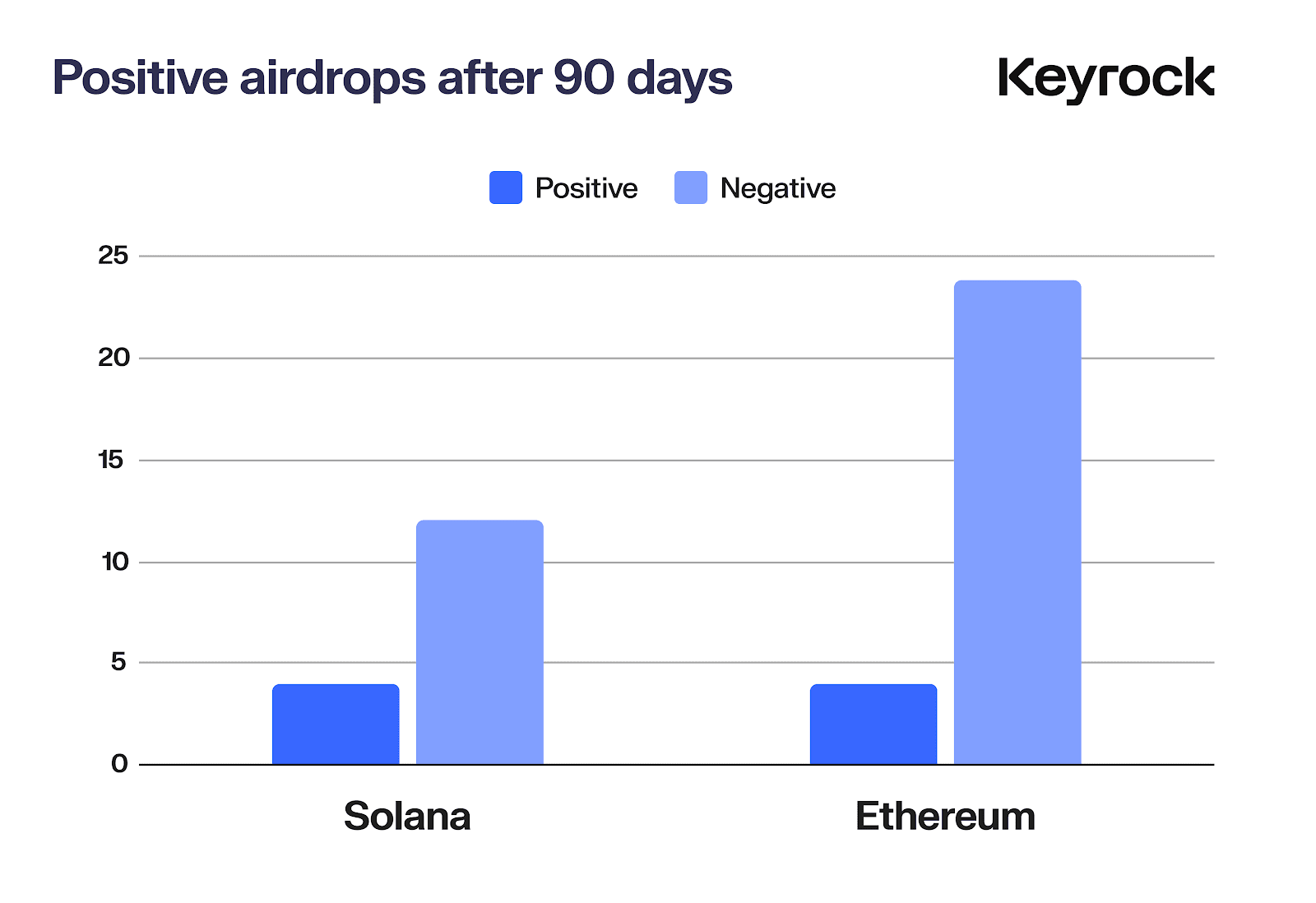

各链情况

虽然整体表现不佳,但并非所有链都是如此。在分析的62次空投中,只有8次在90天后获得了正回报:以太坊上有4次,Solana上有4次,BNB、Starknet、Arbitrum、Merlin、Blast、Mode和ZkSync没有一次。Solana的正回报率为 25%,以太坊正回报率为14.8%。

Solana链上的空投表现并不奇怪,因为在过去的两年里,该链已经成为散户聚集地,并且是以太坊主导地位的真正挑战者。而且,由于研究的许多其他链都是L2,彼此直接竞争,因此只有母链保持着部分赢家也就不足为奇了。

尽管此处没有包括Telegram的Ton网络,但值得一提的是,随着用户对该网络的热情和采用的扩大,已经有相当多成功的空投。

正常的表现

话虽如此,如果尝试将较大的链与空投分开会怎样?如果考虑到母代币的变动,这些数据会改变吗?如果将这些空投价格与其各自生态的表现进行比较时,例如将Polygon上的空投与MATIC的价格变动进行比较,或将Solana上的空投与SOL价格变动进行比较,结果仍然不容乐观。

尽管市场在2023年达到顶点后下跌,但与系统代币或山寨币相比,还不足以弥补空投代币的低迷。这些抛售虽然与更大的叙事有所关联,但却反映了市场对短期繁荣的普遍担忧。当已经被认为是“成熟”的资产正在下跌时,人们最不想要的就是未经测试或“新”的东西。

总体而言,Solana和ETH在90天内最差的情况下也只下跌了约15-20%,但这仍然表明这些空投的波动性要大得多,且只与整体叙事有关,而非与价格行为无关。

按分配方式划分的表现

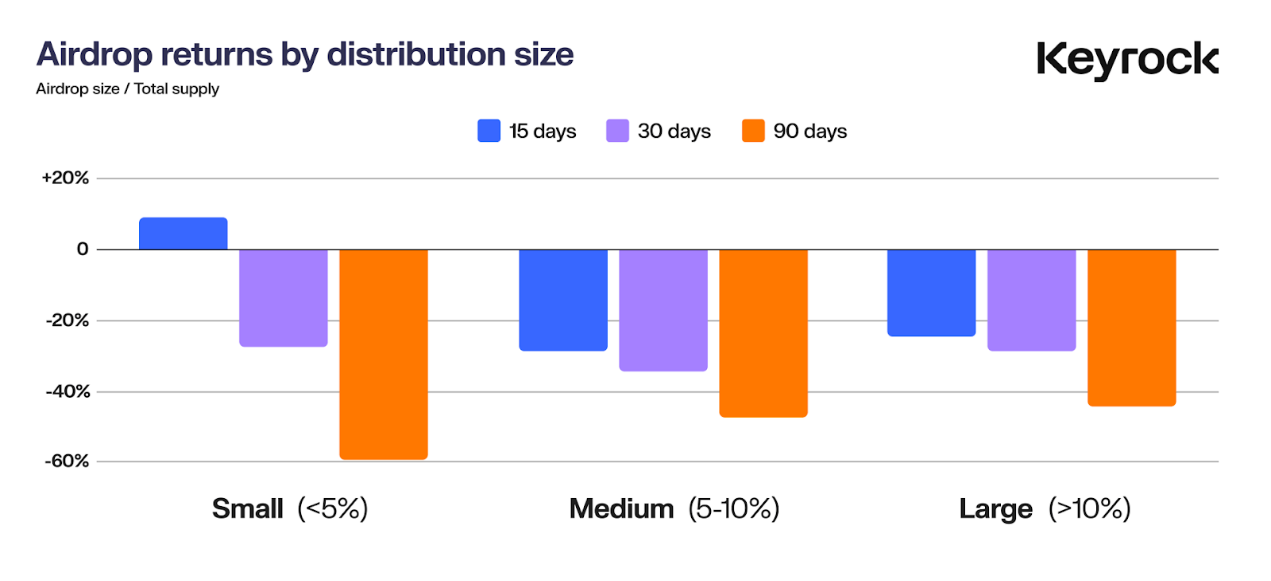

影响空投表现的另一关键因素是代币总供应量的分配。协议决定分配多少代币会显著影响价格表现。这引发了一些关键问题:慷慨大方能带来回报吗?保守一点是否更安全?为用户提供更多代币是否会带来更好的价格,还是会因为过快地发放过多代币而产生风险?

为进一步分析,将空投分为三类:

- 小规模空投:< 总供应量的5%

- 中规模空投:> 5%且≤10%

- 大规模空投:> 10%

然后在三个时间段(15 天、30天和90天)内观察了它们的表现。

在短期内(15天),小规模空投(<5%)往往表现良好,可能是因为有限的供应量产生的即时抛压较小。然而,这种最初的成功往往转瞬即逝,小规模空投的代币在三个月内就会出现大幅下跌。这可能是多种因素造成的:低供应量最初会抑制抛售,但随着时间的推移、叙事的转变或内部人士开始抛售,更广泛的社区也会效仿。

中规模空投(5-10%)的表现略好一些,平衡了供应分配和用户保留。然而,大规模空投(>10%)在较长时间内表现最佳。这些较大的分配虽然在短期抛压方面可能风险更大,但似乎培养了社区更强烈的主人翁意识。通过分发更多代币,协议可以赋予用户权力,让他们在项目的成功中获得更大的利益,从而带来更好的价格稳定性和长期表现。

这些数据最终表明,在代币分配方面不吝啬是有回报的。慷慨空投的协议往往会培养出更多的投资用户群,从而随着时间的推移带来更好的结果。

分配动态

代币分配的效果

空投规模对价格表现有直接影响。较小规模的空投减少了最初的抛压,但在几个月内往往会出现大幅抛售。另一方面,较大的分配确实会产生更多的早期波动,但会带来更强的长期表现,这表明慷慨分配会提高投资者忠诚度和激发其支持代币。

分配与市场情绪的关联

尽管社区情绪是无形的,但却是空投成功的关键因素。更大的代币分配往往被视为更公平,让用户对项目有更强烈的主人翁意识和参与感。这会产生一个正反馈循环:用户会感觉投入更多,不太可能出售代币,从而有助于长期稳定。相比之下,较小的分配最初可能会让人感觉更安全,但往往会导致短暂的热情,随后迅速抛售。

虽然很难量化所有62次空投的情绪或“氛围”,但仍是项目持久吸引力的有力指标。强烈情绪的迹象包括Discord等平台上活跃且参与度高的社区、社交媒体上的有效讨论以及对产品的真正兴趣。此外,产品的新颖性和创新性通常有助于维持积极的势头,因为它们吸引了更多忠实的用户,而不是投机取巧的空投猎人。

FDV效应

一个重要的关注领域是代币在发行时的完全稀释估值(FDV)是否对其空投后的表现产生显著影响。FDV的计算方法是将当前代币价格乘以代币总供应量,其中包括流通代币和任何锁定、归属或未来的代币。

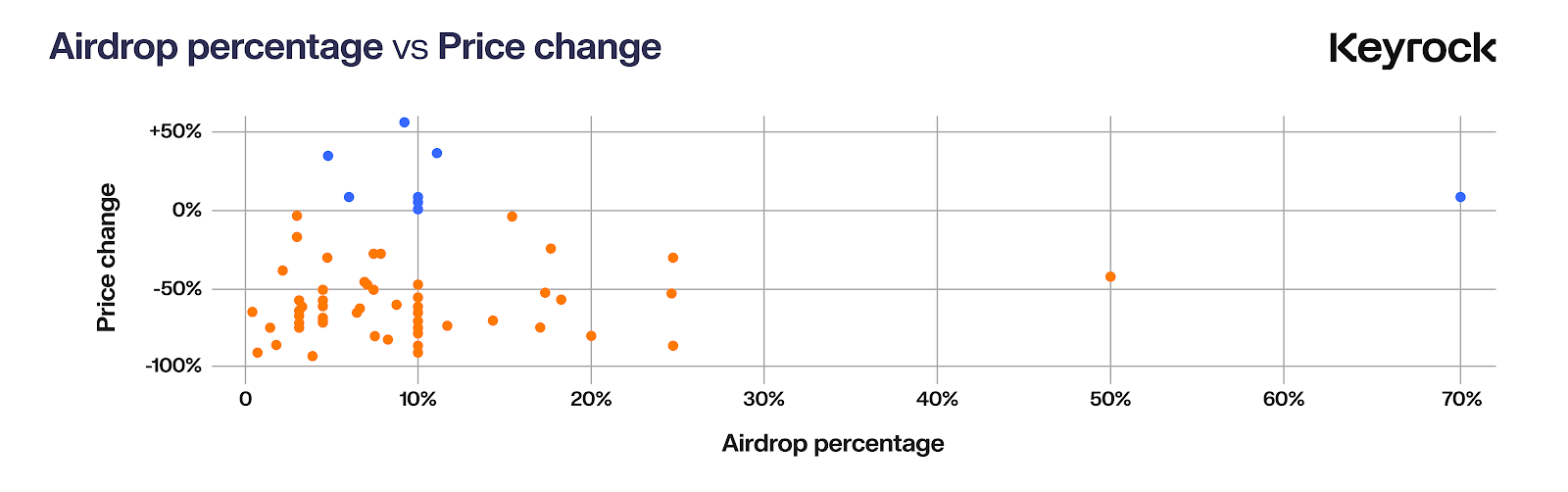

在加密领域,经常看到项目的FDV似乎与协议在发行时的实际效用或影响不成比例地高。这引发了一个关键问题:代币是否会因发行时FDV过高而受到惩罚,或者FDV的影响是否因项目而异?

本文数据涵盖了广泛的项目,从启动时FDV仅为590万美元的项目到高达190亿美元的项目,这意味着62个空投样本之间存在3,000倍的差异。

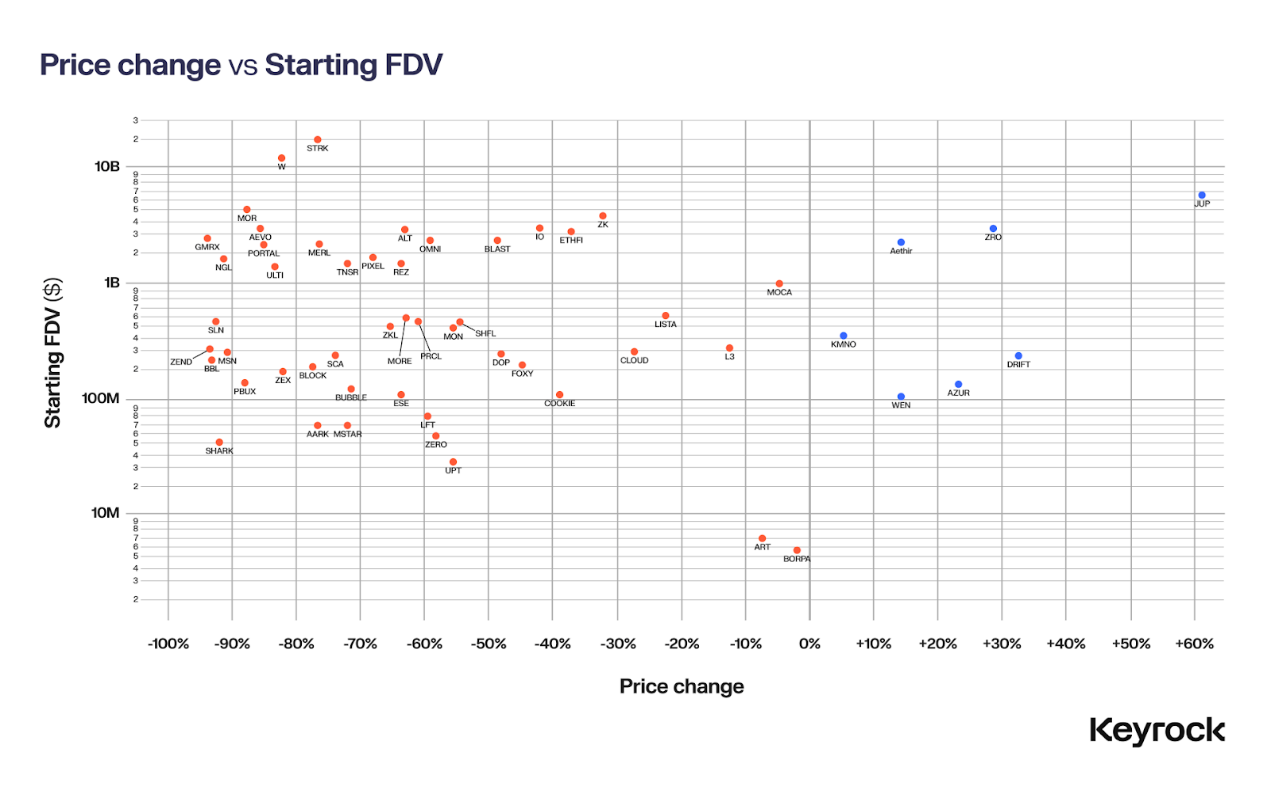

绘制这些数据时,出现了一个明显的趋势:启动时的FDV越大,价格大幅下跌的可能性就越大,无论项目类型、炒作程度或社区情绪如何。

两个主要因素在起作用。第一个是基本的市场原则:投资者被向上流动性的认知所吸引。FDV较小的代币提供了增长空间和“早期参与”的心理安慰,以未来收益的承诺吸引投资者。另一方面,FDV过高的项目往往难以维持势头,因为可预期的上行空间有限。

经济学家长期以来一直在讨论市场“增长空间”的概念。正如Robert Shiller指出的,当投资者感到回报受到限制时,“非理性繁荣”就会迅速消退。在加密领域,当代币的FDV表明增长潜力有限时,这种繁荣也会同样迅速消失。

第二个因素更具技术性:流动性。FDV较大的代币通常缺乏支持这些估值的流动性。当向社区分配大量代币时,即使是一小部分用户想要套现也会造成巨大的抛压,而另一边没有买家。

以JUP为例,其以69亿美元的FDV发行,由一系列流动性池和做市商支持,估计在发行当天该数字为2200万美元。这使得JUP的流动性与现金流量之比仅为0.03%。虽然与WEN(2%)相比,这一数字较低,但与同级别的其他代币相比,这一数字相对较高。

将其与Wormhole进行比较时,Wormhole的FDV达130亿美元。为了达到相同的0.03%流动性比率,Wormhole需要各个场所有3900万美元流动性。然而,即使包括所有可用的资金池(包括官方和非官方的以及Cex Liquidity),最佳估计也才接近600万美元。由于17%的代币分配给用户,因此不可持续的市值似乎已成定局。自推出以来,代币W已下跌83%。

如果没有足够的流动性,价格就会对抛压高度敏感。对增长潜力的心理需求和支持大型FDV所需的实际流动性,解释了为什么FDV较高的代币难以维持其价值。

数据证实了这一点。FDV较低的代币经历的价格打击远少于那些以过高估值启动的代币,后者在空投后的几个月内遭受的损失最大。

案例研究

DRIFT

去中心化期货交易平台Drift已在Solana上运行近三年。Drift的旅程充满了胜利和挑战,包括在多次黑客攻击和漏洞利用中幸存下来。然而,每一次挫折都铸就了一个更强大的协议,并发展成为一个证明了其价值远远超出空投耕作的平台。

当Drift的空投终于到来时受到了热烈欢迎,尤其是来自其长期用户群。该团队战略性地为空投分配了总代币供应量的12%,这是一个相对较高的比例,并引入了一个巧妙的奖励系统,该系统在首次分配后每六个小时启动一次。

Drift 的市值仅为5600万美元,这让很多人感到惊讶,尤其是与其他vAMM(虚拟自动做市商)相比,后者的用户更少和历史更短,但估值更高。 Drift的价值很快就体现出了其真正潜力,市值达1.63亿美元,发布后增长了2.9倍。

Drift成功的关键在于公平而周到的分配。通过奖励长期忠诚的用户,Drift有效地过滤掉了Sybil(女巫),培养了一个更真实的社区,并避免了有时会困扰此类事件的不利因素。

是什么让Drift与众不同?

悠久的历史和坚实的基础

- Drift的悠久历史使其能够奖励现有的忠实用户群。

- 凭借高质量、经过验证的产品,团队可以轻松识别和奖励真正的超级用户。

慷慨的分阶段分配

- 分配总供应量的12%(对于空投而言,这是一个相当大的比例)表明了Drift对社区的承诺。

- 分阶段的发布结构有助于最大限度地减少抛压,保持发布后的价值稳定。

- 最关键的是,空投旨在奖励实际使用,而不仅仅是积分矿工夸大的指标。

现实的估值

- Drift保守的发布估值避免了过度炒作的陷阱,保持了预期的合理性。

- 在初始流动性池中植入了足够的流动性,确保了市场平稳运行。

- 较低的FDV不仅使Drift与众不同,还引发了围绕估值过高的竞争对手的更广泛讨论。

ZEND

ZkLend(ZEND)现在正面临严重的下滑,其价值已暴跌95%,单日交易量难以超过40万美元。对于一个曾经拥有3亿美元市值的项目来说,这是一个鲜明的对比。除了这种不寻常的情况外,ZkLend的TVL现在已是其FDV的两倍多。这在加密世界中并不常见,而且不是一个好的现象。

那么,一个在Starknet(旨在扩展以太坊的zk-rollup解决方案)的炒作下大放异彩的项目,是如何陷入此岌岌可危的境地?

乘着Starknet的浪潮,却错失良机

ZkLend的概念并不特别具有开创性,其旨在成为一个各种资产的借贷平台,受益于Starknet的叙事。该协议利用了Starknet的势头,将自己定位为跨链流动性生态系统的关键参与者。

- 创建耕作网络,用户可以在不同的协议中获得奖励

- 通过奖励和跨链活动吸引流动性和用户

然而,在执行过程中,该平台吸引了“唯利是图”的用户,只关注短期奖励,而不对协议的长期健康做出任何承诺。ZkLend并没有培育一个可持续的生态系统,而是发现自己受制于奖励猎人,导致参与度短暂,留存率低。

适得其反的空投

ZkLend的空投策略加剧了其问题。由于在空投之前没有显著的产品或品牌认知度,代币分配吸引了投机者而不是真正的用户。这一关键失误导致(未能充分审查参与者):

- 大量空投猎人急于迅速套现。

- 参与者缺乏忠诚度或真正的参与度,没有长期承诺。

- 由于投机者立即抛售代币,代币价值迅速下跌。

空投非但没有获得关注和培养忠诚度,反而创造了短暂的投机热潮,并很快消失。

ZkLend的案例警示了:虽然炒作和空投可以吸引用户,但其本身并不能创造价值、效用或可持续的社区。

关键教训:

- 光靠炒作是不够的:建立真正的价值需要的不仅仅是围绕热门叙事的炒作。

- 未经审查用户的空投可能会引发投机并破坏价值。

- 新产品的高估值会带来巨大的风险,尤其是在没有经过验证的用例的情况下。

结论

如果目标是收益最大化,那么第一天就卖出通常是最好的选择,85%的空投代币在几个月内价格就会大幅下跌。Solana在2024年在空投方面的表现突出,但在根据市场情况进行调整时,整体表现并不那么糟糕。WEN和JUP等项目成为成功空投案例,表明战略方法仍然可以带来丰厚的回报。

与普遍看法相反,更大规模的空投并不总是导致抛售。有70%空投分配的代币获得了正收益,凸显了FDV管理更为重要。高FDV是一个严重的错误,限制了增长潜力。更重要的是,造成了流动性问题:虚高的FDV需要大量流动性才能维持,而这通常是无法获得的。如果没有足够的流动性,空投的代币很容易出现严重的价格下跌,因为没有足够的资本来吸收抛压。以真实的FDV和可靠的流动性提供计划而启动的项目,能够更好地应对空投后的波动。

流动性至关重要。当FDV过高时,会给流动性带来巨大压力。在流动性不足的情况下,大规模抛售压低了价格,尤其是空投,因为接受者很快就会卖出。通过保持可控的FDV并专注于流动性,项目可以创造更好的稳定性和长期增长潜力。

归根结底,空投的成功不仅仅取决于分配规模,FDV、流动性、社区参与和叙事都很重要。WEN和JUP等项目取得了适当的平衡,建立了持久的价值,而其他FDV过高、流动性较浅的项目则未能维持热度。

在快速变化的市场中,许多投资者会迅速做出决定。第一天卖出往往是最安全的选择,但对于那些着眼于长期基本面的人来说,总有一些“宝石”值得持有。

相关阅读: