UST/LUNA 到底发生了什么?这样做也许能掰回正轨

本文内容仅供参考学习,非投资建议。

,随时随地阅读更多区块链即时快讯和深度好文。

点击下图阅读专题:

撰写:Jack Melnick

编译:TechFlow intern

原文标题:疯子的审判:UST/LUNA 还回得去吗?

你可能已经注意到,最近市场上的情况一直很不稳定。这种疯狂是由特殊因素驱动的,熊市已经到来了几个月,并且这种疯狂很大程度上是由 Terra 模型的风险造成的。

随着 UST 的流通供应增长,它给 LUNA 的价格带来了向上的动力。这在看涨的市场中效果非常好,因为随着 UST 使用场景的增多,需求量变大,让持有 LUNA 的用户看到他们的代币直接创造价值。然而,在避险市场中,相同的机制可能会产生有问题的死亡循环。

让我们快速回顾一下发生在 LUNA 和 UST 身上的事情,并思考一下 Terraform Labs(TFL)团队到底需要做什么来确保这样的银行挤兑不会再次发生。

背景

1、人们倾向避险资产。宏观状况显然已经恶化了一段时间,全球不适应的利率和通货紧缩给股票和加密货币带来了持续的压力。这导致投资者从抵押不足的稳定币 (UST) 转向完全现金/现金等价物抵押的稳定币 (USDC、USDT)。

2、UST 的基础资产/负债不匹配。尽管没有抵押,UST 总是可以 1:1 兑换 1 美元的 LUNA,这一事实在代币需求之间建立了直接关系。在上涨的市场中,错配不是问题。然而,在低迷的市场中,对资产负债表的担忧变得更加明显,算法风险激增。

发生了什么?

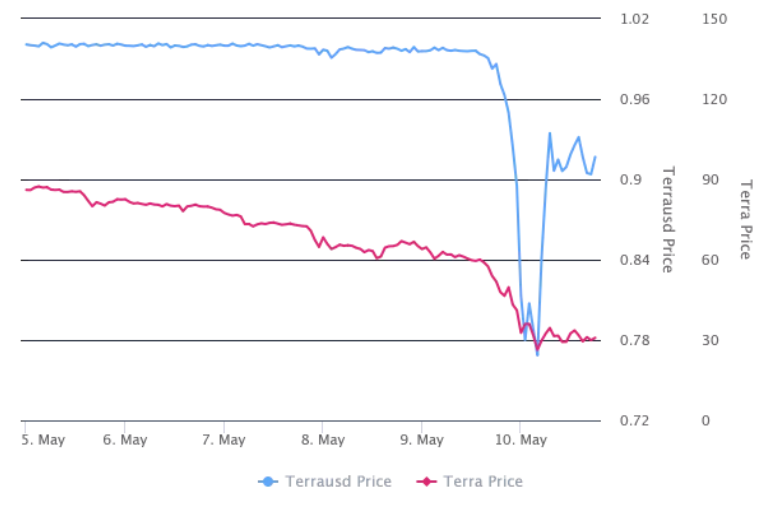

1、LFG 先是发布了一项声明,将 1.5 亿美元的 UST 流动性从 3CRV + UST 池中转移出来,为 4pool 的推出做准备。同一时间,一个匿名地址桥接并抛售了 8500 万美元的 UST。

2、此次出售导致 Curve 池变得不平衡,并对 UST 价格施加下行压力。为了帮助纠正这种脱锚,LFG 从 Curve 中移除了另外 1 亿美元的 UST 流动性。

3、但是这依然不足以使得 UST 恢复锚定,恐慌已慢慢在人群中蔓延。

4、由于协议的设计,LUNA 的价格始终与 UST 的流通量挂钩。然而在大规模的银行挤兑的环境下,LUNA 价格迅速下跌,这意味着 UST 销毁兑换成越来越多的 LUNA,从而造成潜在的死亡螺旋,还带来了区块链堵塞的副作用。

5、这一拥堵,导致了人们的恐慌进一步上涨。

6、Anchor 中的头寸主要由 LUNA 担保。LUNA 价格下降,导致 UST 被清算,这又进一步给 UST 的价格带来了压力。

7、TFL 合作伙伴向 3CRV + UST 池增加了 2.8 亿美元以上的非 UST 流动性,以试图止血。这种流动性很快就被消耗掉了,因为流出量明显高于“救助”。

8、Anchor 存款大量流出,UST 市场压力剧增。

9、这些抛锚的 UST 有两个去向:仍兑换成价值 1 美元的 LUNA,LUNA 抛压更强;转出 Terra 链抛售,加剧 UST 的脱钩。

10、UST 越少导致 LUNA 越多,LUNA 价格加速下降

11、随后 LFG 决定场外贷款 7.5 亿 BTC 来帮助 UST 恢复锚定,待市场正常化后,贷 7.5 亿 UST 回购 BTC。

12、问题是,UST 已经变得非常便宜,因此 TFL 偿还做市商的能力下降,如果 BTC 被清算卖出,将进一步拖累市场,进一步加剧死亡螺旋。

截至下午,锚定价值从 0.66 美元的低点回升至 0.90 美元。尽管如此,随着 UST 兑换成 LUNA 继续在市场上出售,LUNA 价格稳步下降。

剩下的问题

Terra 熊理论的关键点仍然是缺乏与 UST 交互的外来收益协议。稳定币旨在成为高流动性的交易工具,然而,对于 UST,流动性是杠杆化的,并且高度集中在一个平台上。一周前 Anchor 有 140 亿美元的存款,而 UST 的市值为 180 亿美元。显然,除了在 Anchor 中存款赚钱外,实际使用案例的数量有限。

这使得 UST 成为一种风险较大的资产,相对于像 USDC 和 USDT 这样的现金或现金等价物支持的其他稳定资产。UST 产生的收益在很大程度上是通过压缩 Anchor 的收益,随着投资者从追逐收益,转向规避风险,UST 的唯一吸引力变得不那么重要了。甚至在 ‘4POOL ‘问题之前,资金已经开始从 ‘Anchor ‘中流出。

那么,Terra 的解决方案是什么?

1、首先,团队必须再次建立对算法和整个模型的信心。没有它,底层的“算法”将无法工作。对 LUNA 的抛售压力只会持续到有足够资金支持挂钩之前。说到这里,有很多关于为挂钩防御筹款的讨论,这确实有助于消除这种脱锚的恐惧。

2、其次,也是最重要的,是在 Anchor 之外为 UST 创建用例。虽然这一直是 Terra 生态系统的持续目标,但它尚未实现。如果 UST 通过国库持有、用于池中,或者真正整合到 DeFi 中,那么银行挤兑就会变得更加困难。