比特币上的“DAI”?简评首个比特币原生稳定币YU

撰文:Haotian

作为首个比特币原生稳定币 YU,@yalaorg 昨晚宣布了一轮由@polychaincap和@etherealvc 领投的 $8M Seed 轮融资,正式宣告其通过稳定币撬动 BTCFi 流动性收益市场的宏大愿景,如何看待 Yala 做的事情?有点类似以太坊的「DAI 时刻」一样,Yala 意欲为 BTCFi 生态带来一次「YU 时刻」。接下来,简单谈谈我的理解:

1)没记错的话,上一次这两家同时领投的是 Eigenlayer 的种子轮。Yala 此次跟投方还包括 Galaxy、Anagram、Amber Group 等,算一次比较严肃的融资了——拿的大多是美国一线机构的钱。

2)BTCFi 的叙事大潮一直在暗潮汹涌,Yala 试图以具备高流动性和稳定性的「稳定币」作为抓手来切入,满足用户不需抛售原生 BTC 就可以获取部分流动性来参与 DeFi 生态的可能性。

其定位简单理解特别像曾经的 MakerDAO 通过构建「DAI」来为以太坊 DeFi 点燃星星之火一样,Yala 的稳定币 YU 设计理念上很像 DAI。

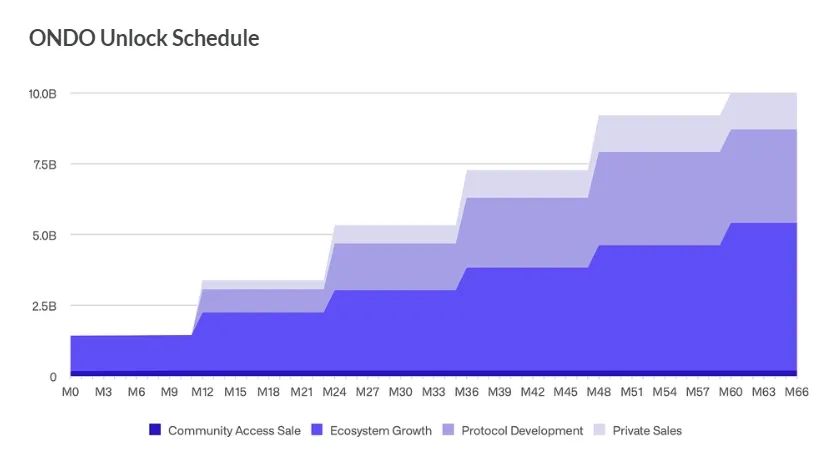

Yala 是以原生 BTC 作为抵押品,通过超额抵押来生成可流通的稳定币 YU,并通过动态质押率调节和围绕清算机制存在的套利空间来控制 YU 的供应量,最终将其价格稳定在 1 美元左右,进而成为跨 BTC 链、EVM 链以及其他多链环境的统一流动性标的;

3)具体如何做呢?以白皮书为准,我总结的大致逻辑如下:

1、Yala 采用了基于比特币主网做数据索引的机制,用户在比特币主网发送交易,可以直接在 OP_RETURN 中包含目标链和接收地址信息;

2、用户直接向特定地址 Deposit 原生 BTC 资产,Yala 的 Bridge 系统监控到这些交易,直接在目标链上铸造相应的 yBTC(1:1)。为避免数据作恶,默认会有 6 个区块的等待时间;

3、生成的 yBTC 可以抵押给 Yala 协议,超额抵押生成稳定币 YU,质押率和 DAI 一样会进行动态调整;

4、若用户想 Withdraw BTC,只需在对应链上创建一个 Burn 交易,yBTC 通过智能合约触发的销毁,会在比特币主网质押库得到响应,为了安全起见,主网等待 12 个区块,BTC 最终会返还到用户指定的比特币地址上。

不难看出,Yala 用比特币上去中心化且不可篡改的数据作为依据,并以其作为依据应用于跨链桥上来管理其他目标链上的智能合约的 Mint 代币行为,Yala 定义其为 MetaMint。这种方法利用了比特币主网的原生特性,不同于 Ordinals 直接在比特币主网发资产,这种方法更多是以比特币产生的数据索引来调度其他集成链的操作。

4)由于比特币脚本语言天然存在的局限性,这种原生 BTC 稳定币资产 Mint 行为,会预留后必要的安全区块确认时间,以此来最大限度确保安全性。YU 在面对高波动行情存在的清算风险,对系统应对清算在动态质押率方面的执行要求,对用户自身及时补仓调节的要求也都有不小的挑战。

针对此,Yala 除了超额抵押作为市场波动缓冲之外,还通过稳定费率调整、清算系统以及一系列激励市场的操作来稳定价格。

比如:用户生成 YU 需要支付稳定费,当 YU 价格低于 1 美元时,适当提高稳定费可抑制 YU 的生成,反之亦然;又比如,推出一系列围绕做市、套利、拍卖等相关的激励操作,用市场自身的能量来化解波动带来的不确定性。具体待下周 Yala 的测试网上线,便可以一探究竟。

总的来说,BTCFi 赛道讲「生息」的故事,从@babylonlabs_io的安全共识输出,到@GOATRollup 的 ZK 通用协议框架构建,再到@SolvProtocol 主打的流动性统一抽象层,包括 Yala 试图通过稳定币繁荣 DeFi 基础设施的底层逻辑,整个 BTCFi 市场越来越羽翼丰满了,值得为后续的市场多更多期待。