IOSG:为什么我们对对近年GameFi市场的防御性投资趋势呈审慎态度?

当我们回看23年中至今,拿到高额融资和表现亮眼的GameFi相关项目(目前GambleFi也归类于GameFi领域),高额融资主要集中在游戏平台和游戏Layer3等GameFi赛道的infra建设,而最亮眼的当属年初至今让无数人前仆后继的pump.fun大赌场和爆火的Not及Telegram点点点小游戏生态。本文将细剖这样的投资现象背后的防御性投资逻辑以及我们看待该投资逻辑的态度。

1. GameFi市场融资overview

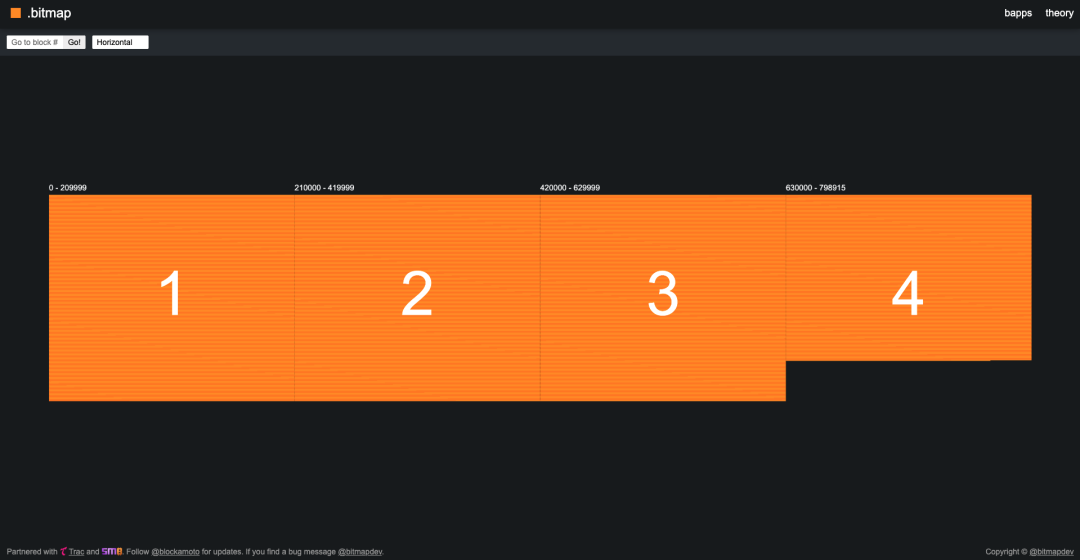

Source:InvestGame Weekly News Digest#35:Web3 Gaming Investments in 2020-2024

纵观2020到2024GameFi领域每个季度的投资Volume和项目数量,哪怕比特币在今年已经突破了21年的前高,但近一年的数据不管是在总体量还是在数量上都显得相对萎靡且保守,对比同样前高的21年Q4,总投资项目高达83个,金额共计$1,591M,平均每个项目投资额$19.2M。而今年突破前高的Q1,项目累计48个,累计投资额$221M,各项目平均投资额$4.6M,同比下降76%。从数额上看,总体投资行为呈现保守的防御姿态。

2.细剖近一年的三种市场现象,背后逻辑、转变和存疑

2.1 现象一:游戏平台从纯平台演进为拉新渠道

“游戏Infra除去强生存能力和长生命周期,逐渐演化为用户拉新的渠道也是它们如此受VC青睐的原因。”

在2023.6-2024.8月期间拿到$10m以上的34个GameFi相关项目中,9个为游戏平台,4个为游戏L3,从BSC到Solona,从Base到Polygon,甚至自己搭建的Layer 2和Layer 3,大大小小的游戏平台遍地开花。哪怕在总融资数额大幅下降的情况下,其中仍有38%的高额投资项目都集中于游戏Infra这种生存能力强,生命周期长的保活项目上。平台是不会被潮流证伪的叙事,也是低风险留在场内的防御性投资选择。

Source:PANTERA

除此之外,对于头部游戏生态,类似Pantera这样名牌重仓头部游戏平台 – Ton的生态代币的基金不止一家,Ronin同样也是多个VC的二级首选。而Ton生态系和Ronin系之所以这么受VC青睐的原因,可能会归结于平台作用的逐步演化。Telegram上承载的接近十亿用户,由Not,Catizen,仓鼠等小游戏吸引进Web3的新用户(Not用户30M,Catizen用户20M付费用户1M,仓鼠用户0.3B),或是由Ton上的生态流量在上币后流向交易所的新增用户群体,都为整个加密世界带来了新的血液。Ton从今年三月开始就宣布了超过一亿美元的生态激励以及多期的联赛奖金池,但后期链上数据现实$Ton的TVL似乎没有随着mini game的爆发而显著增长,更多的用户主要是通过交易所的预充值活动被直接转化进交易所。在Telegram上,CPC(Cost-Per-Click单一点击成本)最低成本仅需$0.015,而交易所一个新账号的或获客成本平均在$5-10,每一付费用户的获客成本甚至超过$200,平均$350。Ton上的获客成本和转化成本都远远低于交易所自身。这也侧面印证了为什么如今交易所都在争先恐后的listing各种Ton的mini game token和memecoin。

而Ronin本身的沉淀用户基础,对于单个游戏自己找寻用户来说,多了很多的获客机会,从Lumiterra,Tatsumeeko等本身质量很好的游戏陆续迁移至Ronin链上也可以看出。对游戏平台所能带来的用户增量和拉新能力,似乎成了新的青睐角度。

2.2现象二:短期项目主导市场成为新青睐,但用户留存能力存疑

“在流动性差的二级市场,许多游戏的飞轮和赚钱效应直接被强行阉割,永续博弈成为了一次性博弈。在周期大环境不好的当下,这些短期项目更贴近于VC们risk aversion的防御性投资选择,但用户的长线留存能力是否配得上Vc们的看好和预期,我们仍然存疑。”

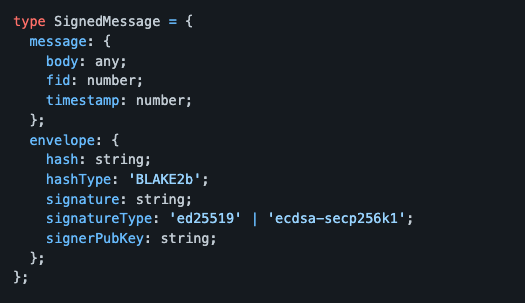

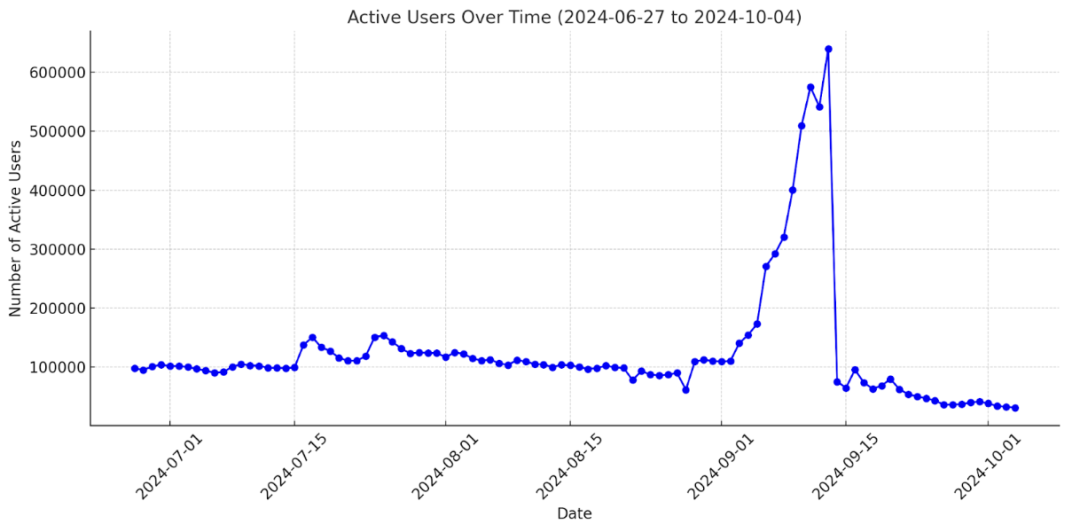

看看Not(短期项目)的经济模型

Source:CryptoQuant

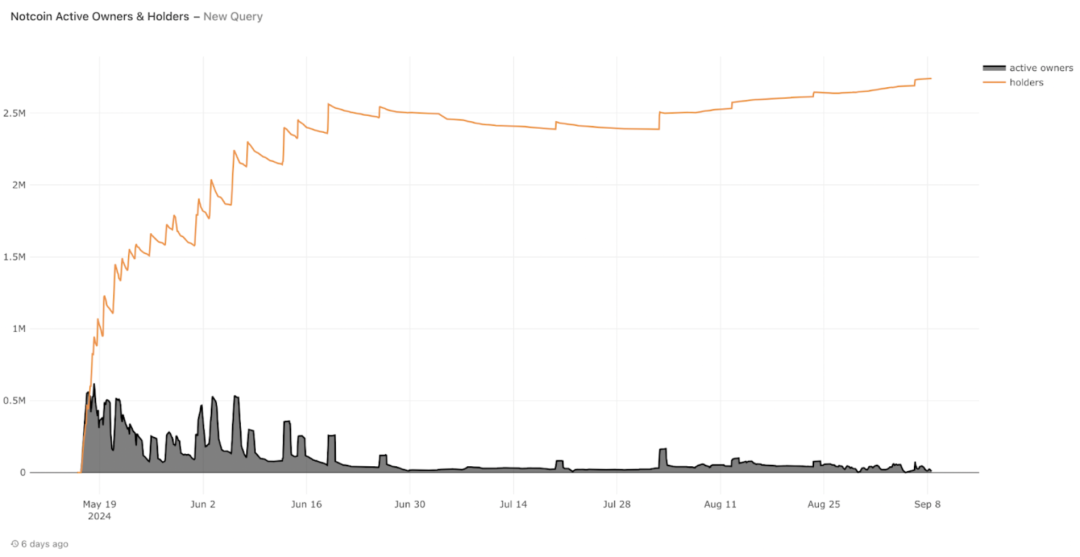

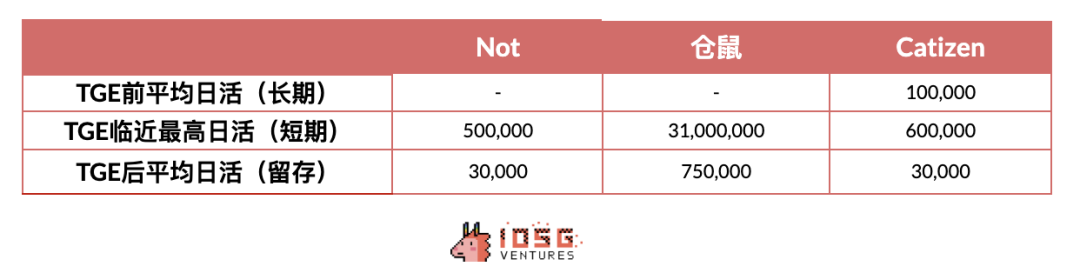

Not的活跃用户从代币上线以后一路下跌,TGE5天后从最初的50万下降至20万,到较为稳定的3万。用户下降幅度达到94%,如果以用户数据为参考,Not确实是名副其实的短期项目。近期上线币安的Dogs,仓鼠Hamster Kombat和Catizen,这些全流通的短期项目为何如此受到市场和VC们的青睐?

Source: Starli

从曾经的P2E玩游戏赚钱,简单游戏关卡的设置,自走棋的模式,Pixel的种菜砍树赚币,到Not爆火的点击即赚,这些打着GameFi Title的项目都在逐步简化甚至脱掉Game的这层壳子。而市场欣然买单时,究竟是大家的接受度在变高,还是在变得浮躁没有耐心。接受既然多数GameFi的本质就是一个用交互代替矿机跑节点来挖的矿,那何须那些冗杂的游戏步骤和建模成本,不如把原本需要开发游戏的成本全部拿来做为这场旁氏矿厂的初始蛋糕,双方都有甜头。

Not这样的经济模型与曾经的GameFi飞轮模型有着差异,全流通的一次性解锁, 没有了前期成本的投入,当用户们拿到空投代币的第一时刻即可全身而退,VC们也不再有着锁仓两三年的苦恼。从持续性的矿游模型直接阉割为更类似于memecoin全流通的短期版本。除此之外,和平台拉新赋值相同,简单变现的游戏机制吸引来了Web2的新用户参与Web3,领到空投出场变现的新用户转移到了交易所。为生态和交易所带来的用户流量,可能也是VC们如此看好该类项目的另一原因。

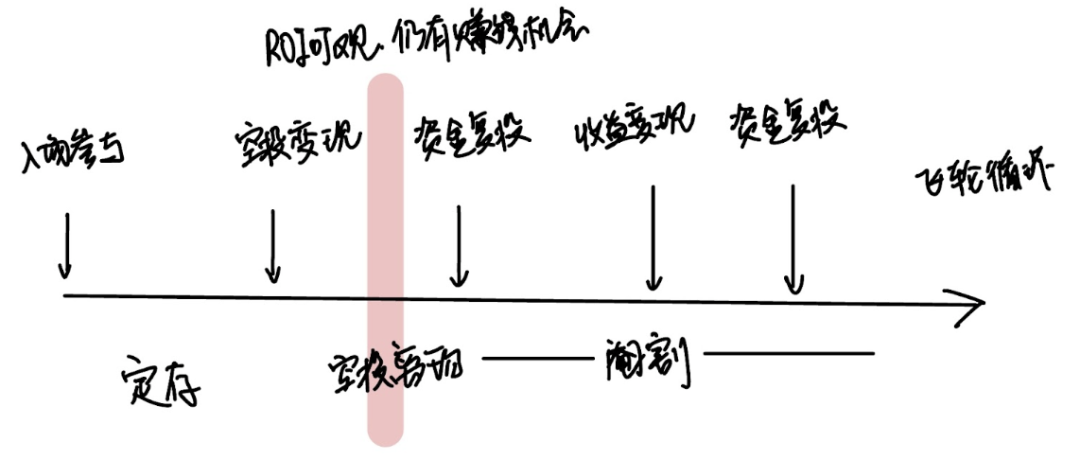

飞轮循环的本质和短期项目更切合现在市场的原因,中后期投资收益存疑

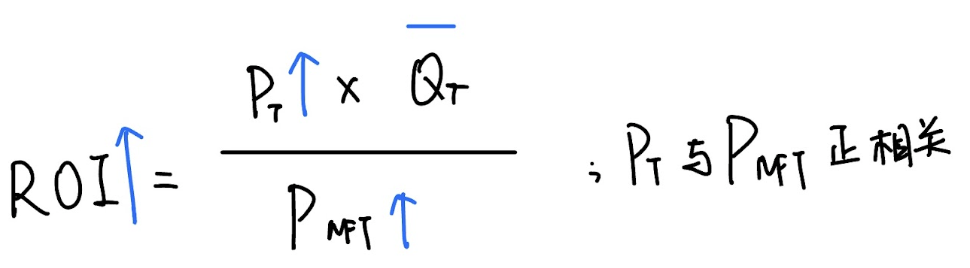

曾经的P2E(Play-To-Earn)游戏有着完整的经济循环,而这个经济循环的飞轮能否跑起来,取决于玩家是否能算出一个可接受的ROI(Return on Investment),ROI=Net Profit/Net Spend放进P2E游戏里即未来预期取得的收益(挖到的矿的价值)/NFT成本(矿机成本),所以在P2E游戏中,参与者收益计算公式为:

ROI = Value of Future rewards/Acquisition Cost of NFT

暂且忽略掉磨损和电费,计算出的ROI越大,玩家们的incentives就越强。如何让ROI尽可能的大呢,让我们拆开公式来看。

Source: Starli, IOSG Ventures

- 途径1:Value of Future Rewards increase未来取得的收益放大

Value of Future Rewards = Quantity of Future Rewards * Price of Future Rewards

V=P*Q

未来取得的收益价值=未来取得的收益数量*未来收益价格

当收益价值增大时,要么取得的收益数量增加,即代币奖励增加;要么取得的收益价格上升,即代币价格上涨。

带入到Web3的经济体中来看,基本上所有代币的产出设置都是呈现收敛趋势的弧线,,好比比特币的减半周期。随着时间的增加,代币产出会越来越少而挖矿难度会越来越高。也许更贵的矿机即更稀有的NFT的收益数量会更高,但它同样增加了额外成本。所以在不改变矿机质量时,收益数量上升是不make sense的。

那拥有更大可能性的就是未来收益的价格上升,也就是玩家所挖的币的币价一直在平稳增长。二级市场买量充足,不会出现供大于求的情况,买盘吃掉所有卖盘且仍有向上趋势。如此一来,实现ROI中分子的变大。

- 途径2:NFT成本降低

当ROI中分母变小时,ROI自然也会变大,那么即NFT作为矿机的获取成本变低。如果是以项目代币交易的NFT价格变低,要么是对于该NFT需求变小供给变多,要么是该代币作为Medium of exchange和standard of measure的价格下降,从外部引起的NFT价格下降。

需求变小自然是因为该游戏赚钱属性变弱,玩家转向其他ROI更高的游戏寻找机会。以其他法币结算如以太坊solona等,受市场影响,主流币价格下降山寨币也一定不会好过。如此看来,NFT价格和代币价格必然呈现正相关。所以分子变大和分母变小无法同时存在,他们的变大或变小是同步的甚至其中有一定比例的相互作用力。

这也就意味着最有可能实现ROI变大的方法就是预期收益的币价上涨,NFT跟着同步上涨,但上涨幅度小于或等于币价上涨幅度,ROI则能维稳或缓慢上涨,不断激励玩家。在这种情况下,旁氏入场的新资金是外力和新增量,来作为放大器,而只有在牛市当币价往上走时,才能跑起来P2E游戏的飞轮。当ROI维稳甚至缓步上涨时,玩家会拿赚到的钱不断复投滚雪球,injection exceeds withdrawal,Axie就是飞轮循环最成功的例子。

Source: Starli, IOSG Ventures

Source: Starli, IOSG Ventures

而回看本周期的游戏,似乎大多数都是上线前市场短暂fomo一阵,FG之后一夜跌入谷底,所有以空投解锁的代币全部变为抛压,套现离场后,再寻找下一个。没有后续的ROI,没有资金的复投和飞轮循环,成为了钻石手承担所有的短期。P2E听的少了,P2A悄悄火了,play to airdrop是一个很可怕的概念,这个title就好像给游戏打上了一次性的标签。撸毛的目的只是为了在上所时卖掉空投套现离场,而不是在这个游戏生态里持续寻找to earn的机会。尽管时代不同,卖币行为一致,但在现在一个二级市场弱弱的,山寨币死死的时间里,二级币价跑不起飞轮,没有强硬的做市商护盘,许多游戏的飞轮和赚钱效应直接被强行阉割,从loop去到短期,永续博弈成为了一次性博弈。以此角度回看Catizen和仓鼠TGE后的表现,也侧面佐证了本就是依照短期设计的经济模型,不需要去跑后面的飞轮就也没有什么拉盘的必要。对于此类项目,中后期的Token Funding是否是一笔收益可观的deal,我们仍然存疑。

飞轮循环需要更精致的经济模型和成本投入,而短期只需要expectation of airdrop,因为上所后任务就达成了,后续经济模型已经可以被阉割了。而airdrop expectation就是在赚一二级市场流动性差价的钱。我们可以把这些短期项目理解为,截止至复投进经济体前,它是另一种形式的定存,玩家将NFT或pass卡成本和流量作为本金投入,给于资金留存的时间成本,等到发币上所后赚取空投收益离场。

这样的项目不需要跨周期的运行时间和不确定的经济循环,不完全依赖于市场的环境和fomo情绪。短暂且绚烂的生命周期,全流通解锁的模式让VC们也不再有锁仓的烦恼,有更快的退出时间。在周期大环境不好的当下,这些短期项目更贴近于VC们risk aversion的防御性投资选择。

用户长线留存能力存疑

不管是Not,Catizen还是仓鼠以及Dogs,都为币安等交易所带来了一大波新用户增长。可实际留存在生态内或是交易所的长线用户究竟有多少。新增的用户价值是否匹配VC们对其的期待和投资。

Source:IOSG Ventures

让我们来看看Catizen,作为Ton生态上热度最大的小游戏之一,从发币前64万活跃用户降至7万只需要一天,后续的用户留存数据更显低迷。从长线用户来看,哪怕游戏内容无任何改变,在空投预期不复存在后,高达90%及以上的用户立即抽身,最终沉淀留存的仅3万人左右。这样的用户留存比是否达到了投资人的预期以及实现了拉新的目的?哪怕获取了空投的用户转向交易所带来一波即时的用户增长,在抛售空投变现后,这些用户是否会像抛弃Catizen一样。当产品本身变身变成viral campaign,以拉新为目的的短期项目,哪怕短期为生态带来了一波增量,但真正沉淀下来的用户,能否满足生态和交易所预期,对得起这笔投资呢?我们仍然存疑。

2.3现象三:顶流VC布局赌场赚抽水,但是否缺少发币预期和Value Capture

“Infra项目和二级交易与宏观市场息息相关,大盘走势强劲时,资金更愿意留在场内吃各个热点的涨幅。在二级市场没有强烈买卖欲望的环境下,靠赌场和pump.fun的pvp赚取抽水和杀率的钱成了VC们更稳妥保守的防御性选择。但获客从哪里来,平台和工具缺少发币预期,抽水跑输GameFI项目投资也同样值得考虑”

多个赌场casino项目开始冒头,占到2024GameFi相关高额融资的15%,似乎在这个快节奏的crypto世界,既然meme和pump.fun都能合理的被大家接受,那博大小的游戏也不再需要像以前一样含蓄的套上一件GameFi的外衣,堂而皇之的出现在大家眼前。

今年2月12日由Polychain Capital领投,Hack VC,Folius Ventures等跟投的Monkey Tilt为大家提供了一个有大基金背书的集合赌球网站和线上赌场。Myprize,一个于3月24日宣布Dragonfly Capital领投和a16z等大VC参投了$13Million总额的线上赌场则更为大胆,主页玩法公然出现性感荷官在线发牌和直播选项。

Source:Myprize

Pump.fun,赌场平台赚抽水和现金流的逻辑

当市场遇冷震荡不定时,大选未定,美国降息一拖再拖不断消耗市场预期时,这样的垃圾时间里,再加上今年BOME(Book of MEME) 等等神币和百倍币万倍币出现的双重刺激,人们的赌性被大大激发,更多的钱流到链上和pump.fun里,去寻找所谓的下一只“金狗”。看看pump.fun的出现时间点,也是在solona拉高后持续震荡期间。

Web3里最大的赌场是什么?这个问题也许很多人心里已有了答案。币安,OKX这些顶级交易所里的125X杠杆的perpetual futures永续合约,小所里的200X甚至300X杠杆。对比A股每天最大浮动10%,创业板浮动20%, 本就T+0及没有涨跌幅限制的Tokens叠加100倍杠杆,即只需不到1%的币价浮动就能让你输光开单的全部本金。

币价的上涨或下跌合约都能以做多或做空的方式参与其中,本质上看,超短期的合约只是在赌入场到出场这段时间内的大小,从5倍到300倍赔率自定。交易所通过收取开单手续费,持仓费用,强制平仓(爆仓)费用等等赚的盆满钵满。逻辑相同,赌场通常也是赚取抽水或是坐庄时的杀率。

如果说Infra项目和二级交易与宏观市场环境息息相关,在大环境明朗,大盘往上走时,资金更愿意留在场内吃各个热点的大额涨幅,收益可观且风险系数更低。而在市场震荡不定的当下,资金似乎流向了赌场和pvp,借助高幅杠杆来博在现下时间无法reach到的收益。高杠杆放大了涨幅,自然也放大了跌幅,在市场来回画v左右横跳的现下,交易所和平台类赚取的抽水也许会比单边行情时更加客观。

在市场震荡不定,用户赌性增强的当下,资金和热度似乎流向了赌场和pvp。赌场和工具类产品赚取的抽水成为了有需求,有增量的稳定收入,也符合了赚抽水的防御性投资逻辑。但赌场或平台类的抽水类营收,也存在在一定的问题。

缺少发币预期和价值捕获

对于像pump这样的平台类项目,哪怕成为了现象级的平台,交易流水赚的盆满钵满,也仍然缺少发币预期。无论是从Token本身出发,代币在生态内的必要性和实用性,或是在监管角度上来讲,只要不发币就不存在证券化的违规行为被SEC盯上。类似的赌场或平台都缺少真正的发币预期。

另一方面,在没有发币预期的前提下,抽水钱和赌场逻辑更多适用于横盘震荡期间,并不能预测未来热点。抽水钱依托于链上meme或gamble普类的热度和活跃,是满足需求的中间工具而不是需求本身,缺少了真正依托自身的价值捕获。最近的pump.fun在大规模卖sol变现的行为也可以看见(截止9.29日,已变卖价值约6000万美元的Solana代币,约占其总收入的一半),在缺少了发币预期和价值捕获的情况下,pump.fun在依托于$SOL繁荣的同时又对市场造成了不小的抛压。

尽管pump.fun毫无疑问会给整个Solana生态带来很多正向影响,比如增加的交易活跃度,被meme summer吸引近Solana生态的新增用户,对$SOL的稳定需求和买盘,看见$SOL涨价后追进来的购买力,meme玩家逐步演进为$SOL的长持用户和生态支持者,促进整个生态的繁荣,拉动溢价等等。但问题同样存在,取之于民却又卖之于民,一边收取$SOL作为费用又将这笔卖单砸向市场。出售总额越逼近总收入,pump.fun本身对于solana价格的影响越neutral越像稳定器,甚至有可能存在负溢价(只有卖盘没有买盘)。处于上升期的增长阶段时,pump.fun对于solana生态的正向影响效应非常强大,可能呈现几何倍数增长;但当足够成熟后处于平台期时,相对固定的抛压(抛压作为手续费收入)减去变小的正面影响,此时可能会有更大的抛压体现。

结合来说,类似的赌博平台表现肯定会落后于有真正价值捕获的GameFi项目。

除此之外,大部分VC的投资收益是抽水的分红,股权退出不现实又缺少发币预期的逻辑下,只能等下一轮并购或收购的形式退出,退出周期漫长且艰难。

3. 总结:赌场和平台或许跑输GameFi,短期项目留存变差,对过去防御性投资呈审慎态度

不管是将沉淀用户拉向新的游戏,或是依托用户基数转化新的Web3用户增量,游戏平台的主要作用和价值方向之一似乎已经演进为拉新渠道。但对于背靠此类平台依靠短期项目转化用户作为真正价值的项目,用户的长线留存率似乎还没有被时间和数据证明。赌博平台在缺少发币预期和价值捕获的情况下,在牛市里似乎会跑输真正有价值捕获和PMF的GameFi。

我们仍然对过去市场中的防御性投资呈审慎态度,也更渴望寻找到目前阶段暂未形成共识的,少人投的产品和高质量游戏,此类游戏能够因其质量,将未来愿意的买单转化为更高的留存率,更高的游戏内消费及链上活跃度。而这终将转化为代币的更高价值。