分析MicroStrategy的净资产价值(NAV)溢价与BTC Yield

作者:0xEdwardyw

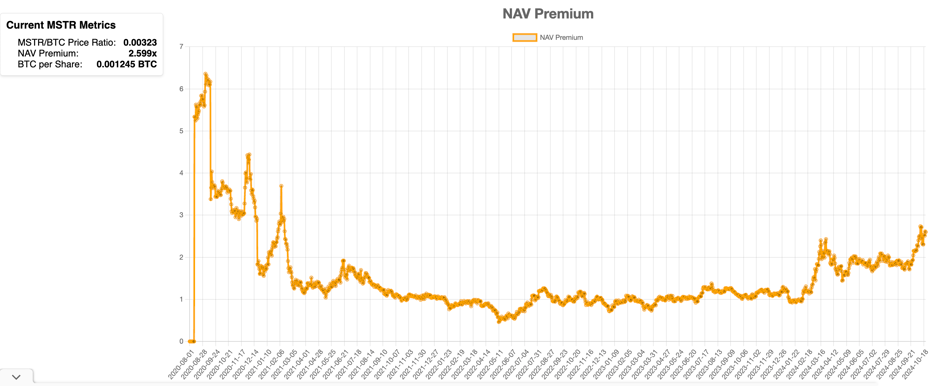

- MicroStrategy 的股票市值比其比特币持有量价值高出 2.7 倍,这一现象称为 NAV 溢价。

- 公司利用这种 NAV 溢价发行更多股票,并将募集资金用于购买比特币。尽管发行新股通常会稀释股东价值,但在此情况下,每股比特币数量反而得以增加。

- MicroStrategy 引入了「BTC Yield」概念,衡量每股比特币持有量的增长。

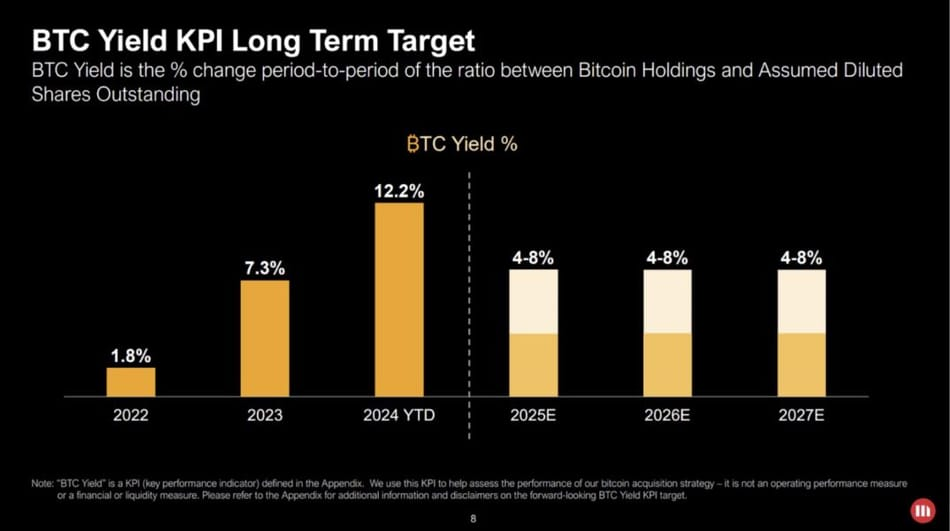

- 公司今年已实现 17% 的年初至今 BTC 收益,且预计未来 BTC 收益将保持在 4% 至 8% 之间,显示出每股比特币持有量的持续增长趋势。

MicroStrategy 与 Michael Saylor

MicroStrategy 由 Michael J. Saylor 于 1989 年创立,最初是一家专注于商业智能(BI)和分析软件的公司。公司致力于为企业提供解决方案,利用高级分析、报告和决策支持工具,帮助组织深入挖掘运营数据,以实现数据驱动的决策。

作为技术和商业智能领域的关键人物,Saylor 带领 MicroStrategy 历经 BI 行业的多次增长与创新,使其在该领域保持领先地位。然而,MicroStrategy 的历史性转折点出现在 2020 年,当公司决定将关注点转向比特币。

2020 年 8 月,MicroStrategy 宣布以 2.5 亿美元的价格首次收购 21,454 枚比特币,作为战略投资。Saylor 和管理层认为,比特币是优于现金的价值储存方式,尤其是在通胀和法币贬值风险加剧的情况下。此后,MicroStrategy 从一家单纯的软件公司转型为以比特币为财务资产的企业领军者。通过多种资本市场工具借款并投资比特币的策略,使 MicroStrategy 的股票成为市场上表现最佳的股票之一。

MicroStrategy 的净资产价值(NAV)溢价

截至 2024 年 10 月,MicroStrategy 持有约 244,800 枚比特币,平均成本约为每枚 38,585 美元,总投资约为 94.5 亿美元。这些持仓的市场价值已超过 160 亿美元,意味着其比特币投资已实现 1.6 倍以上的回报率。

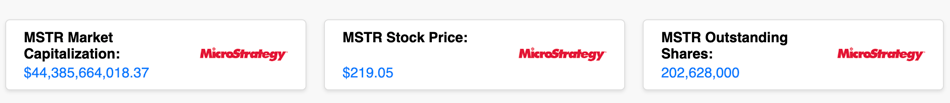

尽管资产负债表上 MicroStrategy 的比特币持仓价值超 160 亿美元,但公司股票的市值远高于此。截至 2024 年 10 月,MicroStrategy 在美国证券交易所的市值已超过 440 亿美元,约为其比特币持有价值的 2.75 倍。

净资产价值(NAV)溢价

MicroStrategy 的净资产价值(NAV)溢价是指公司市值与其比特币持有量价值的比率,这反映了投资者愿意为 MicroStrategy 股票支付的溢价,相对于其比特币资产的内在价值。

截至 2024 年 10 月下旬,MicroStrategy 的 NAV 溢价已达其比特币持有量的约 2.7 倍,标志着自 2021 年 2 月以来的最高水平。这表明投资者对 MicroStrategy 的估值显著高于其比特币资产的价值。

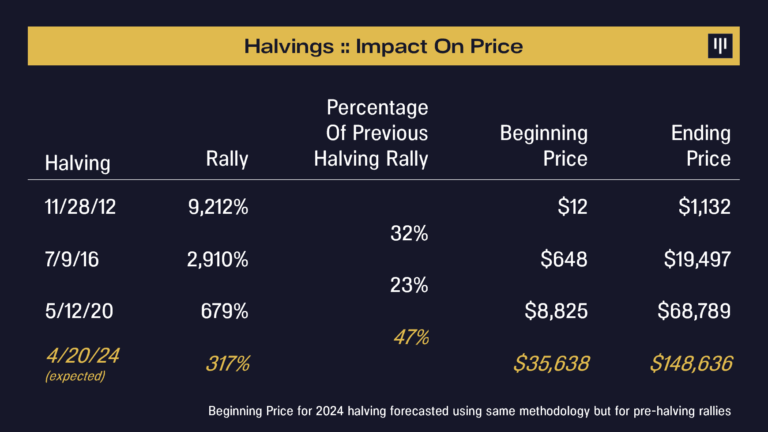

这一溢价可能有两个原因。首先,尽管 MicroStrategy 的业务重心为比特币投资,但其软件业务也带来正向现金流,2023 年约为 1200 万美元。虽然相对于庞大的比特币投资规模这一现金流较小,但为公司带来了一定业务支撑。其次,投资者对比特币价格上涨抱有乐观预期,可能在估值中反映出比特币潜在的 100% 以上增幅,因而推动公司股票相对于其比特币持有量价值出现 2.75 倍的溢价。

比特币证券化策略

证券化是一种金融工程手段,通过将资产或资产组合转化为可交易证券的方式来实现价值。在传统金融中,这通常适用于抵押贷款和借款,将资产未来的现金流「证券化」为债券、股票或其他金融产品,然后出售给投资者。投资者根据这些金融产品的基础资产表现获取回报。

在比特币的背景下,证券化意味着将比特币持有量作为基础资产。公司会发行以其比特币持有量为支持的证券(如债券、股票或可转换债务),投资者间接受到比特币表现的影响。

MicroStrategy 在其资产负债表上持有价值数十亿美元的比特币,并将其视为「永久资本」,意味着公司无意出售这些比特币。

MicroStrategy 使用其比特币持有量作为抵押品,向投资者发行可转换债券。可转换债券是一种可以在特定条件下转换为公司股票的债务类型。公司利用这些债券的募集资金购买更多比特币,从而进一步增加持仓。

除了债务工具外,MicroStrategy 还通过发行股票利用其市场 NAV 溢价(即股票市值与比特币持有量价值的差额)来筹集资金。

利用 NAV 溢价的「印钞机」策略

MicroStrategy 的股票溢价为其比特币持有价值的 2.7 倍,这意味着当公司发行新股时,投资者愿意以比其实际比特币持有价值高出 2.7 倍的价格购买这些股票。例如,一股实际对应 1 枚比特币,而市场却以 2.7 枚比特币的价值来定价。当公司发行一股新股票时,能够筹集到相当于 2.7 枚比特币的现金,并用这些资金购买 2.7 枚比特币。结果,2 股股票总共将拥有 3.7 枚比特币支持,每股的比特币持有量从 1 增加到 1.85。

以下是详细步骤:

1. 当前情况:

- 股票:1 股流通股

- 比特币持有量:1 枚比特币

- 市场估值:由于溢价,市场将该股的价值视为 2.7 枚比特币

2. 发行新股:

- 新股发行:MicroStrategy 发行 1 股新股

- 筹集资金:公司从新股发行中筹集到 2.7 枚比特币等值的现金

3. 购买更多比特币:

- 使用所得资金:公司用 2.7 枚比特币的现金购买额外 2.7 枚比特币

- 新的比特币持有量:1 + 2.7 = 3.7 枚比特币

4. 发行后股份数:

- 总股数:2 股流通股(1 股原始 + 1 股新发行)

5. 每股比特币持有量:

- 每股比特币:总比特币持有量 3.7 枚 ÷ 总股数 2 股 = 1.85 枚比特币 / 股

通过以高于每股实际比特币价值 2.7 倍的价格发行新股,MicroStrategy 有效增加了每股比特币的持有量。这一策略利用了投资者的乐观情绪和溢价估值,不仅增加了每股比特币的支持价值,也提升了现有股东的比特币资产价值。

令人惊讶的是,尽管增发新股通常会稀释股东权益,但由于溢价发行,MicroStrategy 实现了每股比特币持有量的实际增加。关键在于新股售价高于每股净资产价值(NAV),所筹资金用于购买比特币的数量超过了稀释效应,从而有效增强了每股的比特币支持价值。

最大化每股比特币与「BTC Yield」

MicroStrategy 计划通过利用其比特币持仓发行更多资本,再将资金用于购买更多比特币,从而最大化每股的比特币持有量。公司引入了「BTC Yield」概念,以衡量比特币策略为股东带来的回报。尽管称之为「BTC Yield」,但这并非传统意义上的收益(如利息或股息),而是指公司利用比特币持仓进行金融操作,通过筹集资本、增加比特币持仓,提升股票对比特币储备的相对价值,进而随时间提升股东的股票价值。

BTC Yield 反映了 MicroStrategy 比特币持有量的增长。当公司以有利条件发行股权或债务、并使用筹集的资本购买比特币时,每股比特币持有量随之提升,从而使股东价值增长。

BTC Yield 衡量的是每股比特币持有量的增长,具体为公司比特币持有量与稀释后流通股数的比例变化百分比,直观地展示了每股比特币数量随时间的变化。

截至最新报告,MicroStrategy 在 2024 年实现了 12% 的 BTC Yield(根据 Michael Saylor 最近的采访,今年以来的 BTC Yield 达到 17%)。这一数据表明,公司已提升每股比特币持有量,从而提高了股东的价值。公司预计未来三年 BTC Yield 将保持在 4% 至 8% 之间,这意味着股东的比特币实际持有量可能会继续增加。

总结

MicroStrategy 通过金融工程手段最大化每股比特币的持有量。公司利用比特币持仓,通过债券和股票发行的溢价筹集资金,不断将收益再投资于比特币。

这一策略的成功依赖于比特币的长期增值。如果比特币价格持续上涨,MicroStrategy 能够继续以溢价发行资本并再投资于比特币,进一步提升每股比特币持有量。

然而,若比特币价格停滞或大幅下跌,公司持仓价值将受损,市场或将失去对公司通过比特币投资获得回报的信心。这可能导致股票价格下跌,降低股权溢价,使公司难以在有利条件下发行新资本。