Web3律师:读懂以太坊基金会2024报告,迎接特朗普时代合规挑战

撰文:Iris、刘红林,曼昆律师事务所

2024年美国大选终于尘埃落地,备受加密行业关注与支持的特朗普也算是“熹妃回宫”,不知道当时各位的朋友圈有没有被刷爆。区别于上一届执政,本次他的重回白宫或将能为加密行业带来更有友善、利好的监管政策环境。

*图源:X.com

大选期间,诸如BTC战略储备、挖矿美国化、罢免SEC现任主席等等“怪招”频出。但要说其中,在未来几年内影响加密资产和Web3项目发展的关键法规,还得是《21世纪金融创新与科技法案》(the Financial Innovation and Technology for the 21st Century Act,FIT21)。目前,该法案已在美国众议院以279:136的结果高票通过,非常有希望在特朗普执政后迅速通过参议院并立法生效。

我们都知道,大部分Web3项目规模发展壮大后,会选择建立基金会来配合本土以及全球监管。那么,FIT21法案会给Web3项目,尤其是Web3基金会带来什么影响呢?首先,先让曼昆律师为大家梳理FIT21的核心。

FIT21法案:重新定义加密资产

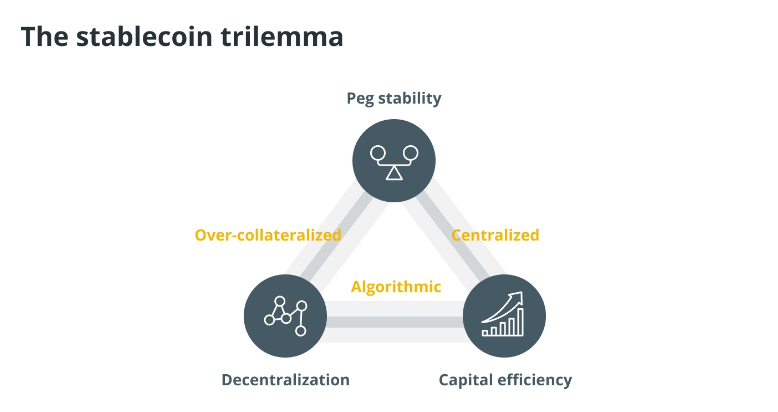

FIT21法案由共和党主导,一方面回应了长久以来加密行业对监管不确定性的担忧,一方面为加密行业勾勒出了更清晰的监管红线,同时也试图从源头上减少潜在的市场混乱。该法案最引人注目之处,便是重新定义哪些加密资产可以被视为“大宗商品”而非“证券”,这一划分直接决定了这些资产将受到何种类型的监管。

为了实现这一目的,FIT21法案设立了三大核心评判标准,帮助界定资产的性质与监管范畴:

1. 20%的代币控制红线

FIT21法案规定,若任何单一实体或关联方控制的代币比例超过20%,则该项目将被归类为证券,需遵守SEC的严格监管。这项规定的本意在于防止市场被少数大持有者操纵。

对于那些希望被认定为“大宗商品”、获得较宽松监管的项目来说,这条“20%上限”既是限制,也是一个合规指引。项目方需要设计合理的代币分布方案,让控制权在众多持有者之间分散,形成一个分布式治理的模式,而不是由少数核心团队控制。

2. 去中心化的治理结构

FIT21法案对“去中心化治理”的要求同样严格,旨在确保项目的决策机制真正实现“分散化”。这不仅仅是控制权的分散,还涉及到治理的透明度和独立性。例如,项目需要引入一种公开透明的投票机制,让代币持有者能够真正参与关键决策。通过这种方式,治理不仅是表面上的分散,而是有实质性的公众参与。

除此之外,法案还提出了治理架构的透明性标准。简单来说,项目方需要公开关键治理规则和流程,比如重大决策的执行条件或代码的触发规则,以便代币持有者能够清楚了解项目的运作方式,减少核心团队“暗箱操作”的可能性。这种透明化的治理结构,能为项目赢得更多用户信任,同时也是合规的一种有效手段。

3. 信息披露与透明度要求

FIT21法案对于信息披露的要求相对灵活,根据去中心化的程度和项目性质提供了不同的披露标准。对于那些符合去中心化要求、被归为“大宗商品”的项目,法案允许其享有相对宽松的信息披露义务,但关键财务信息、代币分配情况和社区治理提案等内容仍需定期向公众公开,以确保透明度。而对被视为证券的项目,则需像传统证券一样,定期进行全面的财务披露,以确保投资者的知情权。

同时,除了设立标准外,FIT21法案非常人性化地引入了“避风港”条款,为加密项目提供了关键的合规过渡期。对于那些尚未完全实现去中心化的项目,只要项目方承诺在指定时间内达到去中心化标准,便可以在豁免期内继续运营,不受证券监管的严格约束。这一条款赋予项目方时间去逐步完善其治理架构和社区管理,减少因合规压力而产生的短期内调整风险。这种灵活的缓冲机制,既保护了项目方的创新空间,也确保了其长远的合规方向,为加密行业的健康发展创造了稳定的政策环境。

那么,在可以预见的FIT21法案即将立法生效的背景下,Web3项目不管从代币治理还是组织架构上,应该如何进行应对呢?

曼昆律师长期以来都有推荐并协助Web3项目方设立基金会,来确保全球合规(如需支持,可添加曼昆客服:MankunLawFirm)。与此同时,还多次撰稿分享设立基金会的优势和建立方案,比如《》《》。

那么在成立基金会后,这一组织架构如何才能符合FIT21法案的去中心化标准呢?恰巧,以太坊基金会(Ethereum Fundation,EF)发布2024年度报告。曼昆律师借此进行解读。

以太坊基金会2024报告三大看点

本次以太坊基金会发布的2024年度报告,统共27页,话不多但信息非常丰富。从组织架构到国库资金,再到年度花销,以太坊基金会的这篇报告均有明确披露,这也让我们一窥全球最大的Web3基金会的架构与当前现状。

曼昆律师特别提醒:对于希望设立基金会的Web3项目方来说,这一报告正是一个合规的“样板间”。接下来,结合FIT21法案,我们将拆解以太坊基金会应对监管的合规路径,各位请“做好笔记”。

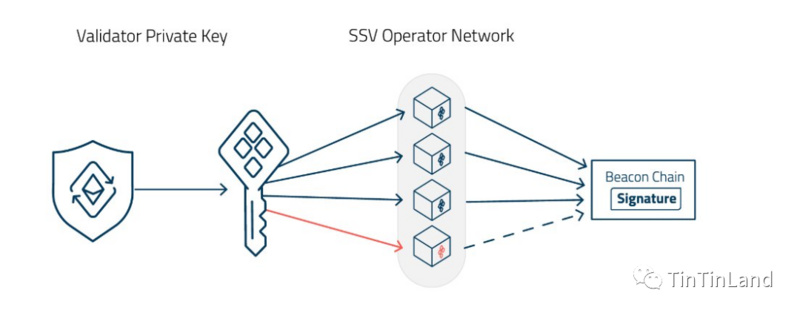

1. 去中心化治理

以太坊基金会在2024年度报告中详细披露了多个关键团队的职能与分工,包括开发团队、研究部门、生态系统支持团队和风险管理小组等。这些团队各自独立运作,互相监督,不仅在技术开发和项目支持上有清晰的分工,还在治理架构上展示了基金会对去中心化的承诺。例如,开发团队专注于核心协议的技术升级,研究部门负责未来的创新探索,而生态支持团队则推动社区教育和生态扩展。这些职能分工避免了决策权过于集中在某一个单一团队上,确保了治理的分散性。

此外,基金会还通过社区投票和开放提案的方式,将一些关键决策权下放给持币人和生态参与者,让社区真正参与到项目的未来发展中。这样一来,不仅团队的职能边界明确,治理也保持了透明化和社区化。这样的治理模式从根本上符合FIT21对去中心化的要求,降低了单一控制方操控的风险,为项目的长期健康发展提供了保障。

2. 国库资金持有

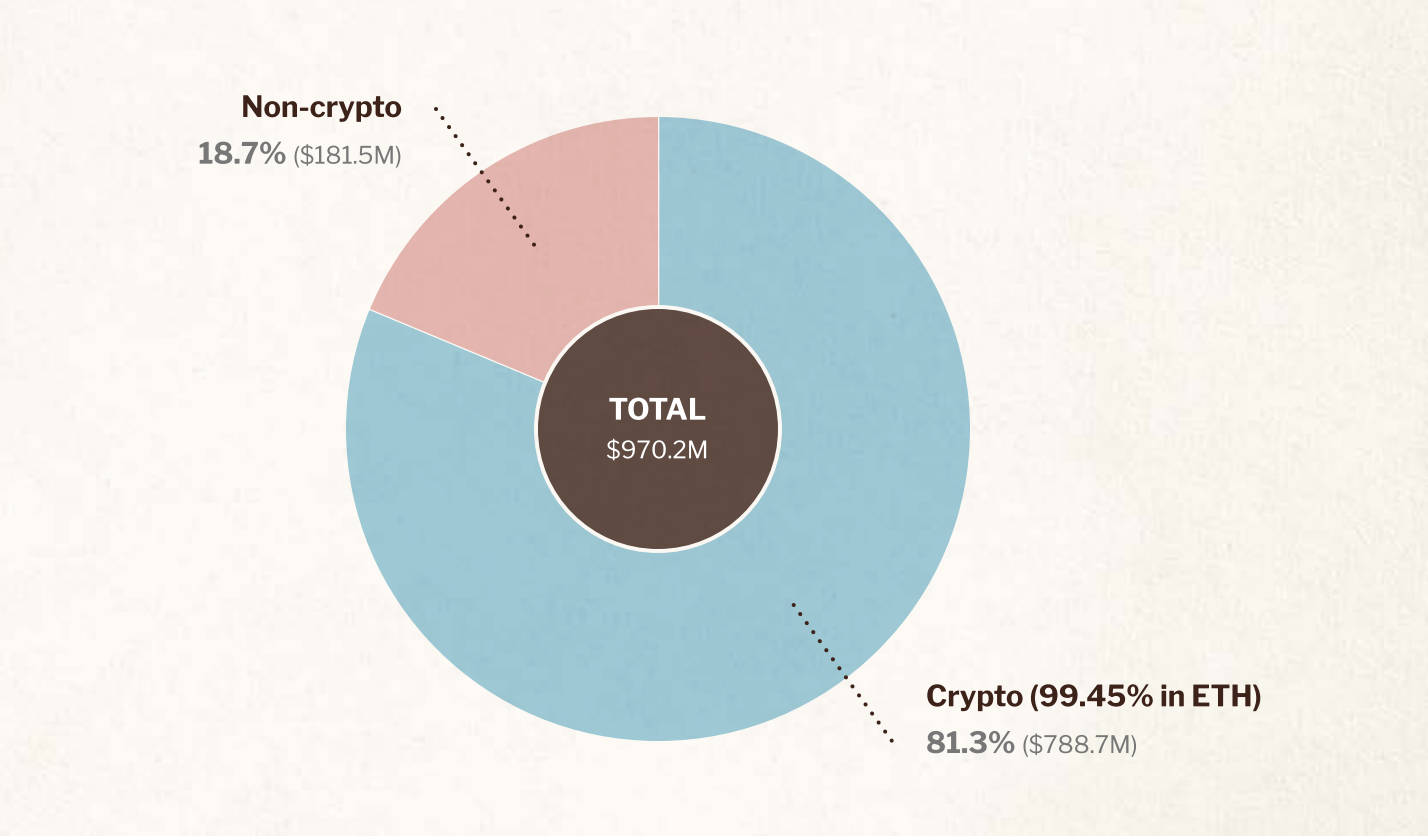

以太坊基金会的2024年度报告披露了其当前的国库资金持有情况。数据显示,以太坊基金会目前共持有$788.7M的加密资产,其中99.45%为ETH,即ETH总价值约为$784.4M。结合当前ETH市场数据来看,以太坊基金会持有的ETH总量大约在261,000枚左右,约占以太坊总供应量的0.22%。

这则数据说明,以太坊基金会的ETH持仓比例保持在相对低位,既避免了对市场的过度影响,也减轻了集中持仓的流动性压力,且远低于FIT21法案的20%红线,确保了新法之下ETH再也不用背SEC诟病成证券的问题。除了加密资产,以太坊基金会还持有约3亿美元的传统金融资产,如法币和债券等,确保其在市场波动下的抗风险能力。

这种多样化的资金管理方式不仅增加了财务稳健性,也展示了以太坊基金会对去中心化和透明度的重视。这一“轻量化持仓+多元化配置”的财务策略,也为其他Web3项目提供了一个重要参考:在推动生态发展的同时,通过合理配置确保长久资金支持,为在不断变化的监管环境中实现更具韧性的增长打下坚实基础。

3. 年度财务数据

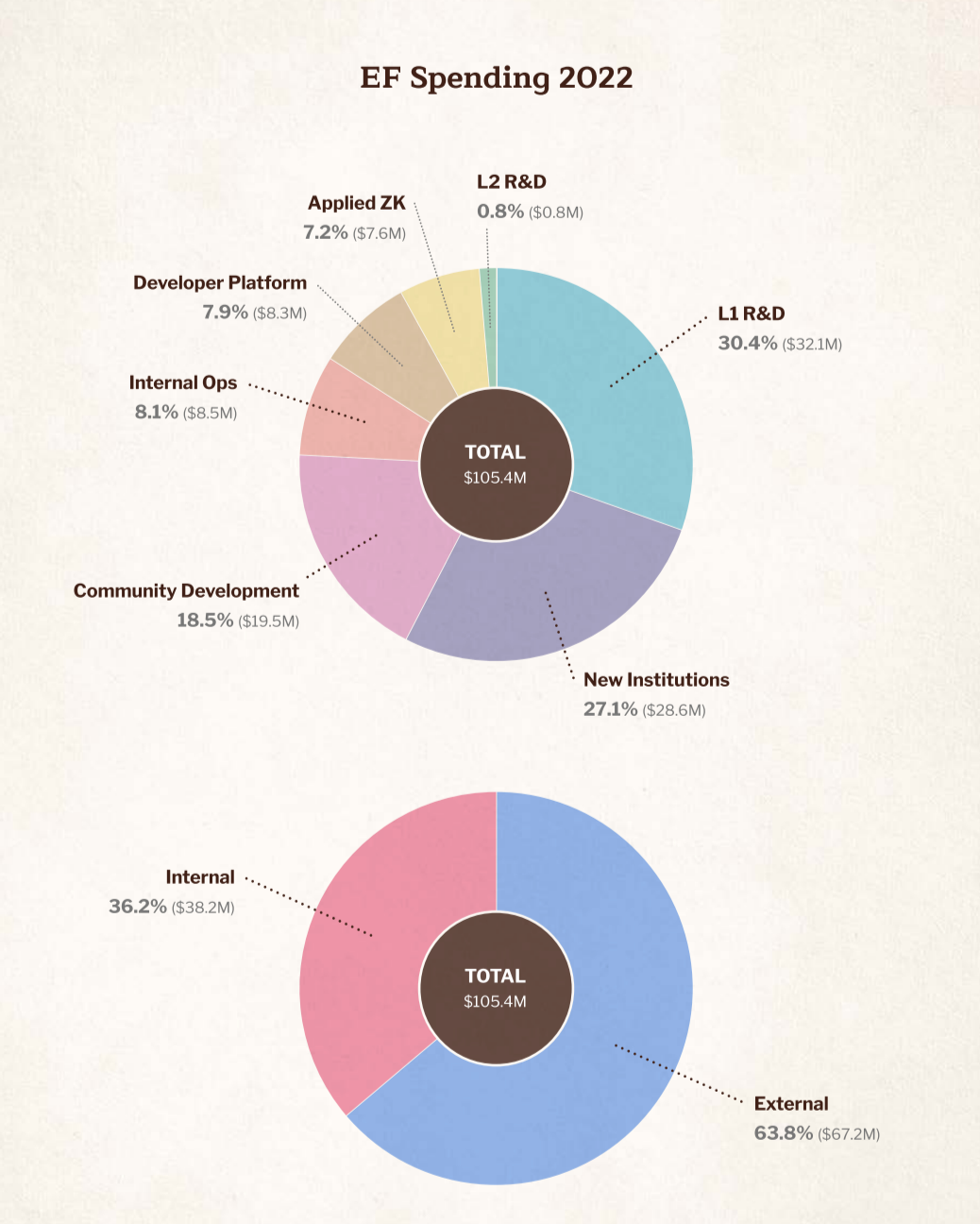

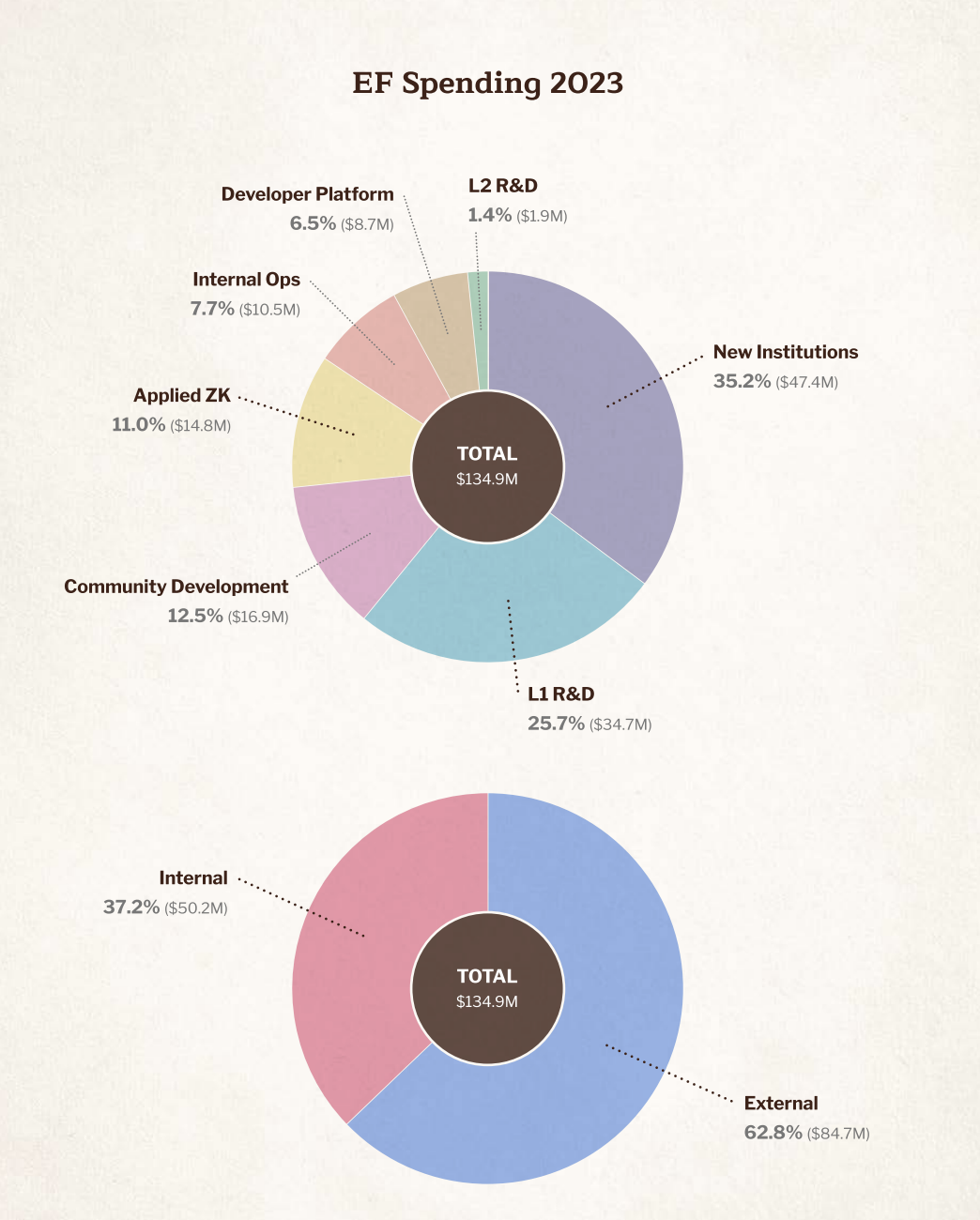

以太坊基金会的2024年度报告对过去两年的财务情况进行了详细披露,清晰展示了2022与2023年间的资金使用和管理状况。数据表明,基金会的支出主要集中在核心开发、生态资助和运营储备三大板块,涵盖了核心协议的安全升级、生态支持和风险管理等方面。

具体来看,报告显示,以太坊基金会过去一年在核心协议开发方面投入显著,包括Layer 2扩容技术、零知识证明等新兴技术的研发,以保持以太坊网络的创新性和安全性。此外,基金会加大了对生态系统的资助,支持开发者社区和各类新项目的孵化,从而推动以太坊生态的长期发展。这类资助计划涵盖了新项目孵化、教育培训和社区活动等,为以太坊网络的可持续性提供了动力。

以太坊基金会这种公开透明的资金管理策略符合FIT21法案对财务披露的要求,为Web3行业的未来发展提供了有力的合规参考。同时,这种全透明的数据披露也有助于建立起市场信任,为项目的可持续发展奠定了合规性和韧性。

曼昆律师建议

目前来看,随着特朗普的上台,FIT21法案似乎已经到了“板上钉钉”的程度。就像欧盟MiCA法案对全球加密资产监管的影响一样,FIT2法案一旦正式通过参议院并立法生效,想必将会对全球加密资产的定性同样起到至关重要的影响。因此,无论是对于想要成立基金会亦或是已经成立正在考虑合规监管的Web3项目方来说,以太坊基金会的这个“作业”都有必要抄一抄:

-

合理分配代币,确保去中心化治理落地

FIT21法案提出的20%控制红线要求许多项目在代币分配上更加审慎。因此,在项目启动初期,设计合理的代币分配方案至关重要。通过引入多方治理机制,如代币持有者投票和社区提案管理等,将决策权逐步下放给社区成员,这种透明的治理模式不仅帮助项目符合FIT21的去中心化标准,还大大提升了社区参与度,为项目打下稳固的支持基础。

-

分散资金持有,增强财务稳健性

以太坊基金会展示的多元化资金配置是一种典型的稳健策略,不仅限于持有加密资产,还涵盖了法币和债券等传统金融工具。Web3项目方也可以参考在资金管理方面的多元化,避免单一资产集中持有,尤其是波动性大的加密资产导致的市场波动风险。通过灵活配置,项目方可以在市场波动中保持足够的流动性和抗风险能力,确保财务稳定性,为项目的长期发展提供可靠支撑。

-

重视信息披露与透明度建设

在FIT21框架下,信息披露已成为影响项目合规性的关键因素之一。Web3项目在资金流向、代币分配、治理机制等方面主动进行透明披露。可以参考以太坊基金会的披露方式,定期公开项目发展进展、资金使用情况等关键信息,为社区和投资者提供可靠的参考数据。这不仅有助于合规,还能增进社区信任,减少潜在的法律和声誉风险。