2022 年区块链 VC 投资版图年度回顾:基金管理资金量增速迅猛

本文内容仅供参考学习,非投资建议。

,随时随地阅读更多区块链即时快讯和深度好文。

作者 | Hutt Capital

编译 | Gary Ma 吴说区块链

吴说区块链获作者授权发布

原始链接:

https://medium.com/@HuttCapital/hutt-capital-blockchain-vc-landscape-2022-edition-32904f40850c

介绍

Hutt Capital 很高兴发布我们的第四次区块链风险投资版图年度回顾。对于区块链风险投资领域来说,今年是特别忙碌的一年。本着行业的透明精神,我们很高兴能够公开分享汇总的数据。

本报告仅关注区块链风险投资基金,旨在了解机构有限合伙人的可投资领域,这与我们在 Hutt capital(领先的独立区块链风险投资基金的基金平台)的愿景一致。

所有数据来自 Hutt Capita l的内部跟踪系统,代表封闭式区块链风投基金当前的基金规模(或积极募集的目标规模)。

总结

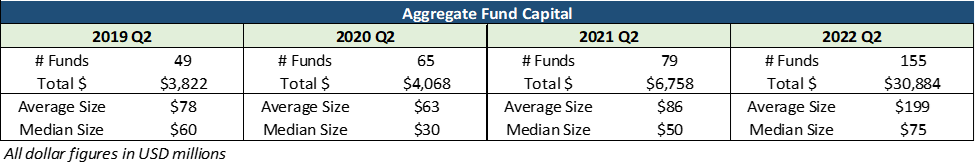

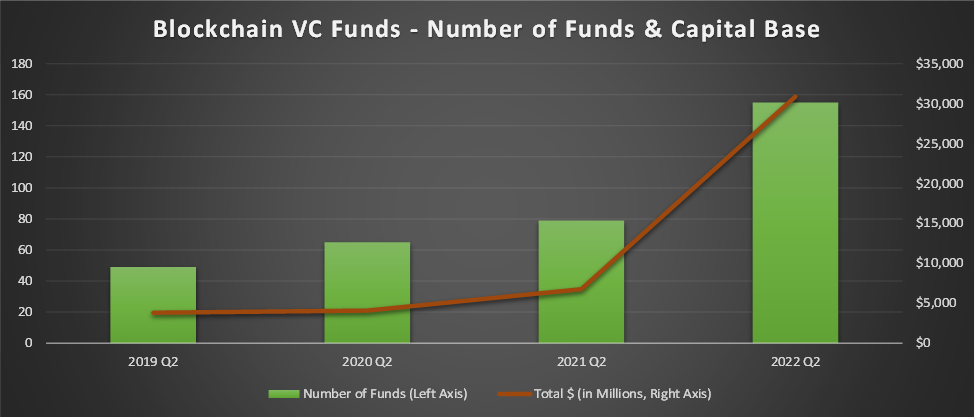

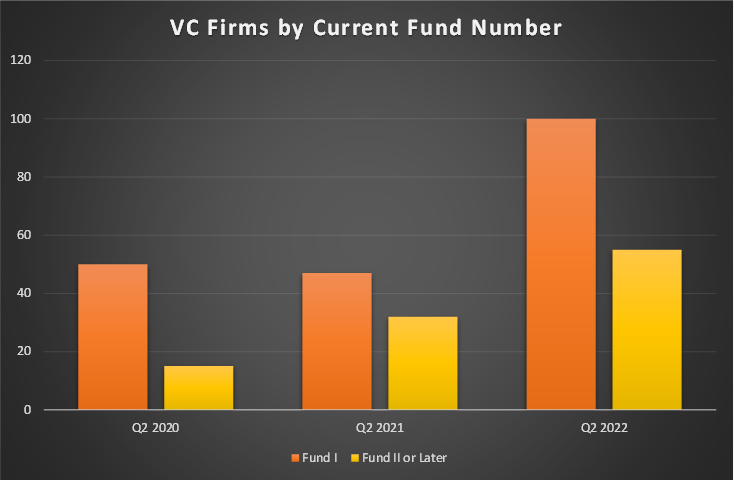

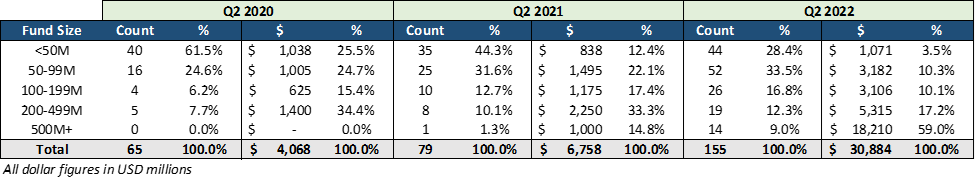

今年是区块链 VC 基金成立的创纪录一年,过去 12 个月净新增 76 只区块链 VC 基金。我们目前追踪的风险基金数量为 155 只,高于一年前的 79 只,同比增长 96%。

区块链 VC 领域增长迅速,但基金掌控的资金量增长得更快。这些区块链 VC 基金在其流动基金中有 309 亿美元的投入资本,一年前只有 68 亿美元,年增长率为 357%。风险投资不再是过去几年的家庭手工业。

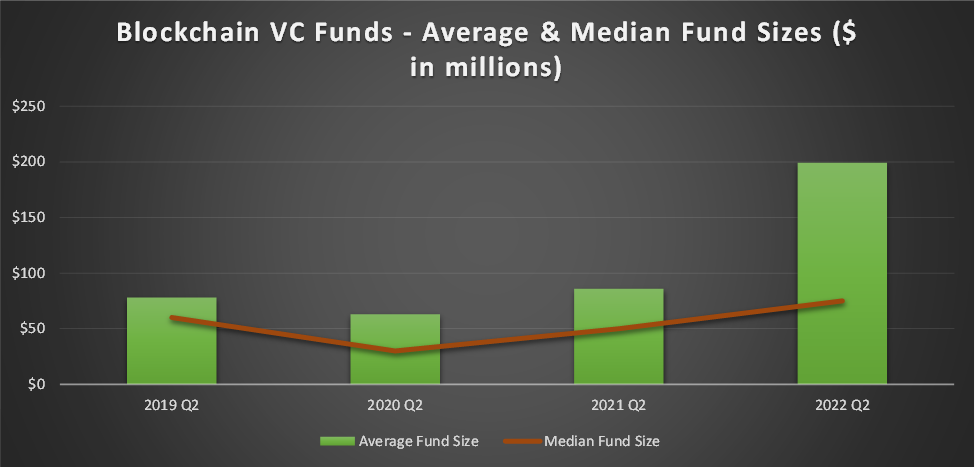

基金的平均规模较一年前增长了 132%,从 8,600 万美元增至 1.99 亿美元,表明现有基金正在迅速扩大规模。基金规模中值从 5,000 万美元增至 7,500 万美元,增幅较小,为 50%,因为少数规模最大的基金规模过大,影响了平均数字。

区块链 VC 基金融资轮

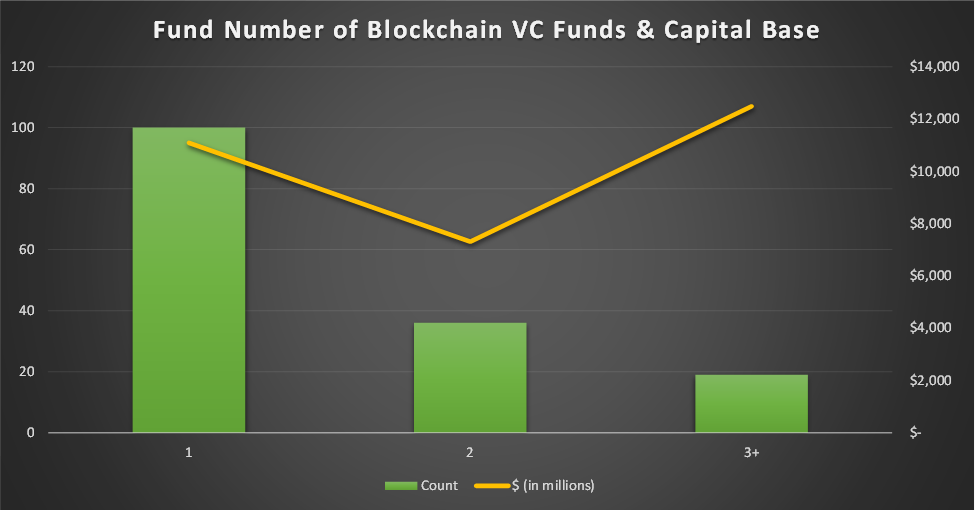

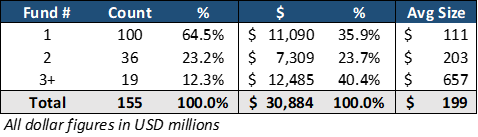

在 155 个区块链 VC 基金中,有 100 个首次融资基金,36 个是第二次融资,19 个是第三次或更多融资次数的基金。

更多的长期基金拥有最多的资本。三次以上融资的基金占整个基金的 12%,但占资本的 40%。三次融资以上的基金中有 19 只,其总资本超过 100 只首次融资基金。

如果不是像 Hivemind Capital Partners 和 Haun Ventures 这样的大型首次融资基金(据报道,这两家公司都筹集了15亿美元),这一比例将进一步倾斜。

在过去一年中,这几类基金的划分没有发生实质性变化,因为每一类基金都有强劲的增长。目前有 55 只基金是两次融资以上的基金,高于去年的 32 只,两年前只有 15 只。

区块链 VC 基金融资规模

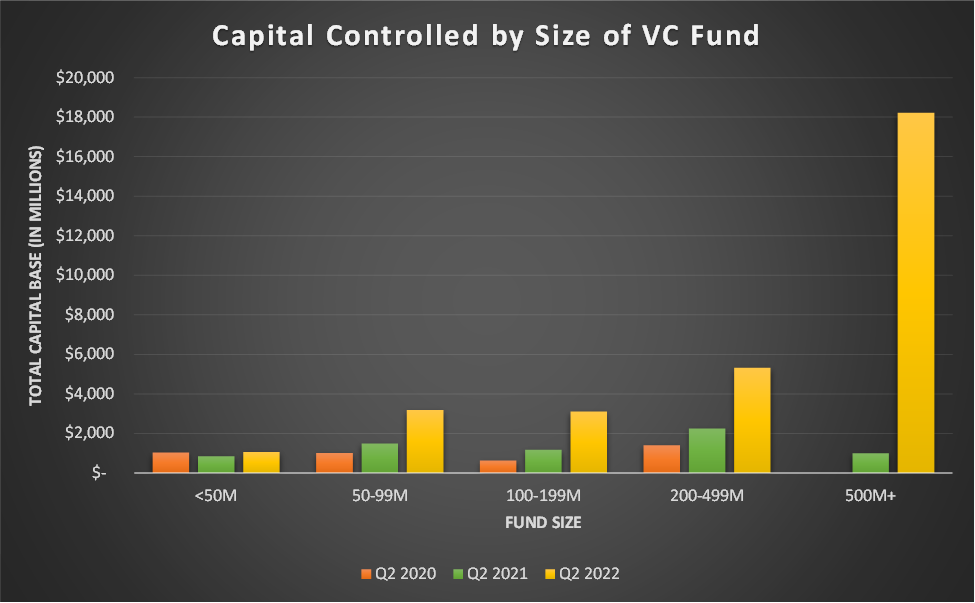

区块链 VC 基金的规模在过去一年中显著增长,大型基金控制的资本水平是前所未有的。

182 亿美元的资本,即 59% 的行业资本基础,由 14 只 5 亿美元以上的基金控制。一年前,这些基金本身拥有的资本几乎是整个行业的三倍。

这个行业比以往任何时候都更加分化。33 只平均规模为 7.13 亿美元的基金控制着 76% 的资本。其余 122 只基金控制着剩余的 24%,平均基金规模为 6,000 万美元。

尽管大型和小型基金之间存在这种分歧,但 122 只规模低于 2 亿美元的基金所控制的资本规模仍比整个基金业一年前高出9%。

除了 5,000 万美元以下的基金,所有类别的基金规模都较去年大幅增长。由于众多同行纷纷增长并进入市场,5,000 万美元以下的基金在一定程度上保持着绝缘。44 家规模在 5,000 万美元以下的基金管理着 11 亿美元,较上年同期 35 家管理着 8.38 亿美元的基金增长了 28%。

随着资金变得更容易筹集,我们看到了机会基金和增长基金的出现。这些是成长期基金,用于补充现有的早期平台,在传统风投中很常见,但现在进入了区块链领域。

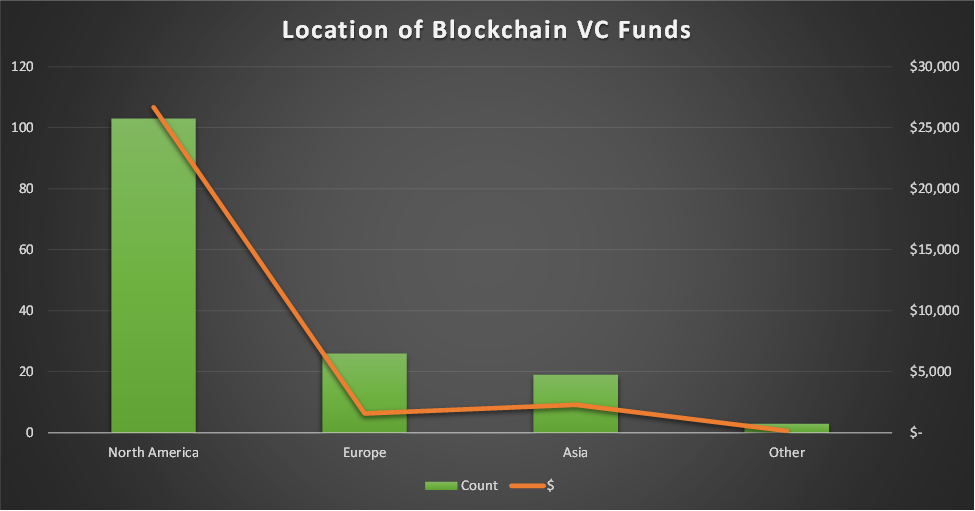

区块链 VC 基金地理分布

北美仍然是区块链 VC 基金的主要所在地,68% 的基金位于该地区,代表了该行业 87% 的资本基础。

北美也在推动大型基金趋势,平均基金规模为 2.59 亿美元,欧洲为 6100 万美元,亚洲为 1.2 亿美元。在 14 家超过 5 亿美元的基金中,只有一家位于北美以外。

对于区块链 VC 公司来说,坐标地理的重要性不如传统 VC 公司。这些基金中的许多都是全球焦点,不管它们位于哪里。因此,虽然本分析没有涵盖区块链风险投资交易数据,但我们预计,相对于区块链风险投资基金的位置,潜在的区块链风险投资交易数据将更偏向全球化分布。

额外观察

区块链 VC 投资市场在过去的 12-18 个月里有了很大的发展。

巨型基金/资产聚合器的出现

资本的供应推动了基金之间对交易的更多竞争

高质量的区块链风险投资基金已被大量超额认购,难以获得。

DAO 和公会正在抢夺传统 VC 基金的市场份额

专业基金的增加

Web3 已成为通用型 VC 基金的潮流,但专业基金占主导地位

巨型基金/资产聚合器的出现

有足够的需求投资区块链风投基金,以至于有雄心筹集大笔资金的公司可以第一次这样做。随着基金规模的不断扩大,这些参与者已经转向高端市场,现在需要在大型轮融资中开出更大的支票来配置他们的基金。这导致更多资本被配置到成长期公司和流动性代币,无论是通过直接购买还是通过国债交易。

向高端市场的进军在种子预售期和种子期开辟了一个缺口,这个缺口被新的和现有的较小的基金填补,这些基金将在早期阶段支持创始人。许多大型基金(或它们的普通合伙人)和行业战略在新的早期基金中担任有限合伙人,为它们自己的公司创造一个经过审查的交易流程。

资本的供应推动了基金之间对交易的更多竞争

该行业资本基础在一年内增长 357% 的一个影响是交易竞争变得残酷。2021 年之前,几乎所有资金的人都能参与估值较低的融资。这已经发生了改变。基金现在正基于声誉和价值主张(或在某些情况下愿意支付最高价格)展开激烈竞争。估值也因此上升。

从有限合伙人的角度来看,了解哪些公司已经建立了差异化的品牌和价值主张,以便可持续地重复历史上的成功,这是至关重要的。每只基金的过往记录看起来都很好,但产生这些记录的环境远没有今天这么有竞争力。

高质量的区块链 VC 基金已被大量超额认购,难以获得

在区块链风投基金方面,有限合伙人的投资选择比以往任何时候都多,但有限合伙人投资区块链风投基金的需求显然增长得比这些基金的资本基础还要快。每一只基金都被超额认购。有限合伙人正在争取进入,因为很多人都被拒绝了。机构正带着开出大额支票的能力进来。我们在传统 VC 中看到的访问游戏现在已经进入了加密领域。

DAO 和公会正在抢夺传统 VC 基金的市场份额

风险 DAO 和游戏公会在早期阶段(主要是预售种子期和种子期)接受风险基金的拨款。高质量的风险投资 DAO 是一个有吸引力的资本来源,因为创始人可以获得由个人成员组成的多元化网络,这些成员可以带来各种专业知识和关系。我们已经在 Seed Club Ventures 看到了这一点。如今,大多数风险投资的 DAO 都相对较小,因此在非常早期的轮融资中支付的金额较小,但我们相信,这种资金来源将随着时间的推移而增长。

游戏公会为区块链游戏初创公司提供了独特的战略资本来源,这是传统风投难以复制的。游戏公会的数量在不断增长,这些团体不断占据着早期游戏市场的份额。公会本身通常是风险投资基金,而对游戏不那么深入的风险投资基金可能更愿意间接接触一组游戏,而不是在不太熟悉的类别中挑选赢家。

专业基金的增加

我们认为,专业化正在增加,主要有两个因素:

1现在的行业太大、太宽泛,不能涵盖所有东西,不同的类别需要独特的专业知识和关系,所以基金必须确定他们在哪里有竞争优势,并力求在该领域做到最好;

2专业化是新兴基金区分自身并获得相对于现有参与者的优势的一种方式,尤其是在 DeFi、游戏、NFT 或 DAO 等较年轻的类别,我们最常看到的是专门的子行业基金。

6.Web3 已成为通用型 VC 基金的潮流,但专业基金占主导地位

通用型风险投资公司对 Web3 越来越感兴趣,许多公司指定了一个人负责这一领域,但绝大多数公司都迟到了,专门的区块链风险投资公司正在吃他们的午餐。这在最早的阶段尤其如此。主动去了解相关信息,你会看到加密货币原生基金和其他行业参与者在早期阶段的资本表上占主导地位。