比特币和美股的关联,流动性金字塔底层的抉择

本文内容仅供参考学习,非投资建议。

推荐:。

作者:李旺剑 Twitter @_liwangjian

当下,比特币和美股(标普500)的短期相关性达到前所未有的高点,两者价格K线的分形相似度甚至可以缩小到分钟级别,很多人不禁困惑,是不是比特币的底层叙事和价值主张已经发生改变?

回顾历史,比特币和标普500的长期相关性一般保持在-15至15之间,相关性均值接近零,也就是不相关,但是在2020新冠疫情爆发引发的金融市场流动性危机持续期间,两者却有了一段时间内相当高的相关性。其实这期间不仅仅是比特币,甚至债券、大宗商品和黄金都和股票之间发生了显著提高的相关性,这其实是流动性迁移导致的,在流动迁移发生期间,金融资产的相关性会大幅升高。

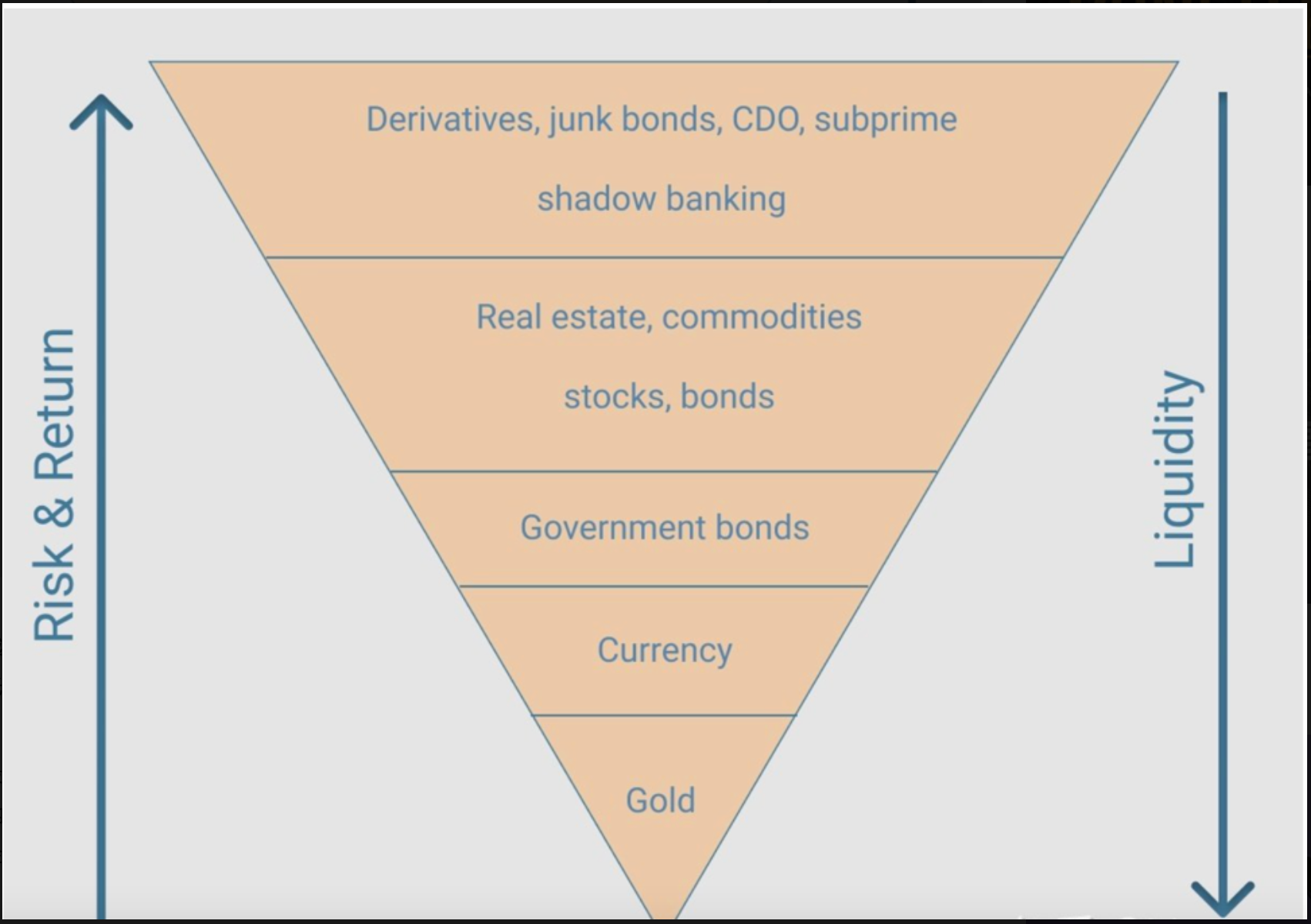

有关流动性迁移,让我们参考下exter金字塔模型,这是一个由已故的纽约联邦储备银行副主席John Exter提出的,根据风险和相应的流动性组织金融资产的模型。

模型显示, 资产越是靠近流动性金字塔上层,资产回报越高,风险越高,流动性越小。资产越是靠近流动性金字塔下层,资产回报越低,风险越低,流动性越高。金字塔的底部变窄,因为越是靠近下层的资产就越难增加供应。

当下比特币和美股的高度相关性其实就是金字塔自上而下的流动性迁移导致的,虽然美联储还没有开始缩表,但是由于通胀一直高位徘徊,短期内看不到缓解的趋势,市场对流动性紧缩(加息和缩表)的预期已经打满,这种紧缩预期加速了流动性向下迁移,投资者出售金字塔高位的风险资产(大宗商品,股票,债券,比特币),获取金字塔底部资产(法币和黄金)来保住财富和流动性。

这将导致一个负反馈的螺旋下跌,卖出风险资产——风险资产下跌——投资者被动去杠杆——风险资产进一步下跌,流动性迁移的过程就是金融资产的下跌和去杠杆的过程,这一过程中两者的相关性更是由于大量量化机器人对波动性的套利而强化。

这种相关性将持续多久我们不得而知,但是可以预见的是,不管当下金融市场的流动性危机是否持续,这种相关性将会逐步减弱。为了更好的说明这一点,我们将比特币的投资者中分成两种类型,一种是老钱,以法定货币为本位,大多是比特币的短期持有者。一种是新钱,以比特币为本位,大多是比特币长期持有者。

老钱以法币为流动性金字塔底层,遵循传统的流动性金字塔模型,将比特币定位在流动性金字塔中同属股票和债券的那一层的风险资产,这里需要注意的一点是在黄金被强制去货币化属性后,其在金字塔底部的位置已经名存实亡,法币成为事实上流动性金字塔底层。

新钱以比特币为流动性底层,遵循比特币底层叙事和价值主张的流动性金字塔模型,事实上,比特币一直是加密金融里的流动性金字塔底层(不包括USDC和USDT,因为本质而言这两者不属于加密空间的原生资产),在法币背书的稳定币出现之前,加密货币(Altcoin)盘口流动性交易对都是比特币,所以单就加密金融空间的流动性迁移而言,比特币才是唯一的最终的流动性底层。

回到传统金融的流动性金字塔上,对比特币的定位也是区别化的,那些将比特币定位在属于和债券股票同一层风险资产的老钱,正在逐步在流动性迁移的过程中释放和减少,其在比特币持有者中所占的比例越来越底,直到其流动性衰竭到对比特币的法币价格的影响不显著,也就是两者的相关性回归长期均值的时候,也就是回归到不相关。一旦这种不相关的状态回归,即使传统金融的流动性危机持续,甚至严重到爆发流动性金融危机,老钱的流动性迁移也不再对比特币构成显著影响。

从比特币的链上数据也可以看到这一点,从目前的长期持有比特币来看,持仓超过一年的BTC占比持续刷新有史以来的最高值,目前已经超过65.5%。虽然这些逐渐转化的长期持有者不一定都是以比特币为流动性金字塔底层的新钱,但是可以预见老钱的流动性衰竭是显著的,随着比特币价格大幅下跌带来的高换手率,老钱持有的比特币将进一步向新钱转移,这也应证了一句话,资产的每一次熊市下跌,都有助于他找到真正的主人。而比特币的主人就是以比特币为流动性金字塔底层资产的强手holder。

再回到流动性金字塔模型上,作为金融资产的风险分层模型,资产通过自上而下层层增加安全性从而提高流动性,其对底层资产的核心诉求就是绝对的安全,比特币作为当今世界最安全的资产,未来将完全有可能从风险资产层向下跃迁到底部流动性层,流动型金字塔的底层也只有在绝对安全的资产的支撑下,才有可能稳定支撑整个金融体系这种头重脚轻的倒金字塔流动性构造。在黄金被强制去货币后,以法币这种软通货作为流动性金字塔底层的构造模式无疑将面临极端奔溃的风险。

流动性金字塔底层资产有两个核心的安全诉求:一是没有信用风险(不依赖对手方),二是没有贬值风险(保住财富)。

当前的法币根本无法满足这两个条件中的任意一个,法币是信用货币,基于中央银行的资产负债表扩展发行,如果你的财富是别人资产负债表上的负债的时候,你只能祈祷这个发行债务的实体不会倒闭或者单向冻结你的资产,但是从本次俄乌冲突看,这种风险是不可避免的,即使是主权国家级别持有的信用资产,也可以因为地缘政治问题而被发行方冻结。

另外一方面,中央银行公开的目标就是通胀,通货膨胀的本义是货币的增发,因为通货就是货币,而不是商品价格的上涨,前者是因,后者是果,现代经济学用结果替代原因的命名方式着实有掩耳盗铃之嫌。通胀的结果就是货币贬值,让我们用通胀的本义也就是货币增发的程度来看下法币贬值的风险程度,即使以当今世界最硬的法币资产美元来看,其广义货币最近30年的年均增速也达到6%-7%的区间,单看这个数字可能并不显著,让我们从复利的角度来计算下,这个年均增速就意味着你持有的货币将每隔10-12年贬值一半,以人的有生之年储蓄时间长达50年计算,你储蓄一生的贬值幅度将达到97%。

当然你可以辩解,你不会持有现金,你会选择将现金投入货币市场基金、债券或者股票,但是这属于投资不是储蓄,投资的本质是你要承担更大的风险,投资的收益都是来源于风险溢价,即使你通过投资跑赢了通胀,你也承担了本可以通过储蓄带来收益的时候完全没有的额外风险。这就是当代社会价值存储的囧境,由于缺少可以抗通胀的可储蓄货币带来的稳定价值储存手段,人们只能通过变相将金融投资储蓄化来承担额外的不必要的风险。

事实上,比特币作为流动性金字塔的底层资产的叙事和诉求,未来还将因为外部世界的不确定性增加而进一步增强,其实在部分因为高通胀而导致法币奔溃的国家,比如委内瑞拉等,比特币已经成为事实上的流动性金字塔底层资产,普通人民唯有选择登陆比特币作为财富储存的救生船,另外随着当今世界跨境资本流动管控的日益严厉,主权国家税收和通胀的加剧,地缘政治的威胁的爆发,都为比特币进入流动性金字塔的底层资产提供了强大的驱动力。

未来可期,比特币将不负holder。