谁在为Synthetix负重前行?

原文发布于Mirror:

作者:0xTodd

我有一个感受,很多DeFi之所以能够施展魔法,都是因为有人在背后“负重前行”。最近SNX表现和数据都很不错。其实,对于SNX来说也是一样的,一定也有人SNX在背后负重前行,只是这批人到底是谁呢?

SNX近期走势

大家都知道,在传统交易所中,滑点都是天然存在的。

假设,你买1个BTC,只花20,000 USD;

但你假如要买10,000个,你的平均成本绝不止20K😂,因为你会把BTC拉涨。

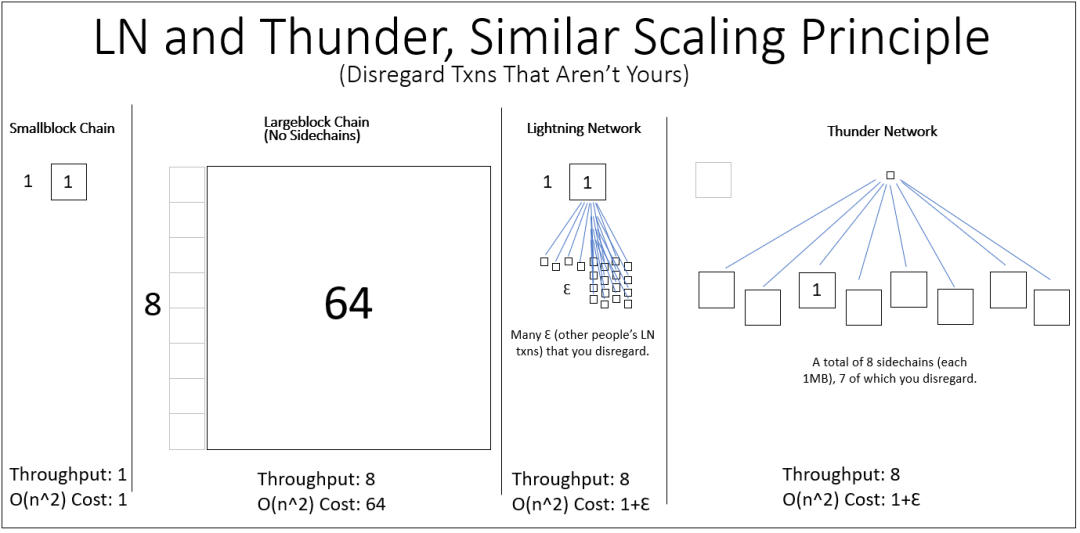

Synth Exchange

现在,SNX却能让滑点取消掉。什么意思,意思是就算你要买2100万个比特币,只要你付得起sUSD,也是给你按照市价成交。然而,财富不会凭空产生,那么到底是谁在负重前行呢?

要从SNX的机制说起:

一个基础机制,抵押生成稳定币;

两个特别机制,分别是“0滑点交易”和“全局债务”。

基础机制是,你抵押 $SNX 可以mint出 $sUSD ,这些sUSD可以当1美金花(这也取决于Curve sUSD池的深度),但它也是你的负债。到这里为止,和MakerDAO可以mint出 $DAI 差不多。

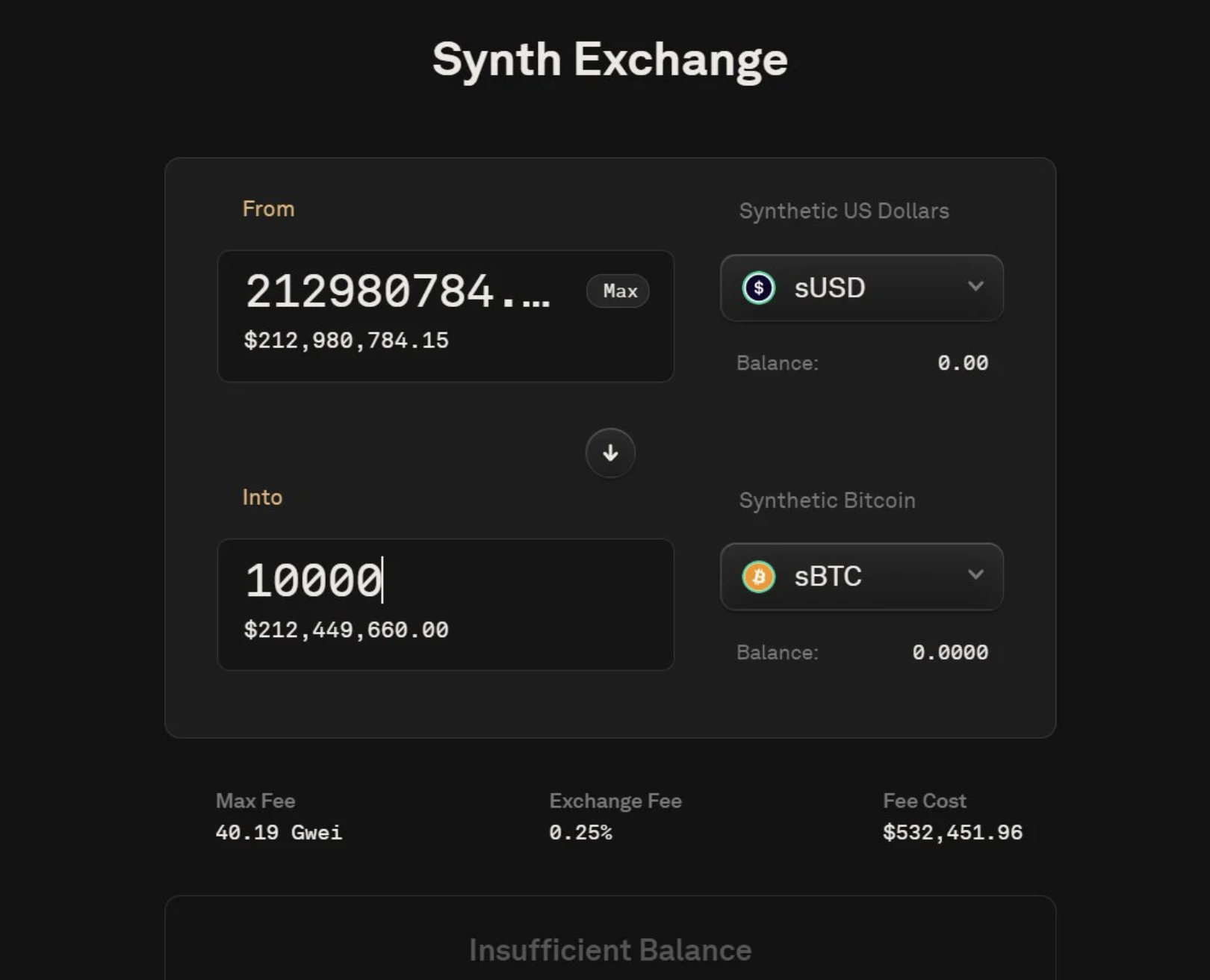

不一样的是。SNX还有sBTC,sETH,甚至之前还有过股票、石油。这些资产全部不是借出来的,而是0滑点交易出来的,当然这个交易所只能用sUSD作为入场券。

synths

所以,假如现在BTC是2w美金,那么你用sUSD可以无限买入sBTC,没有滑点,全部按照2w成交,这就是“0滑点交易”。

但是,事实上,sBTC背后并没有BTC抵押物,它是怎么和BTC锚住价格的呢?答案是,你持有的sBTC也可以永远按照市价卖出,也同样没有滑点。

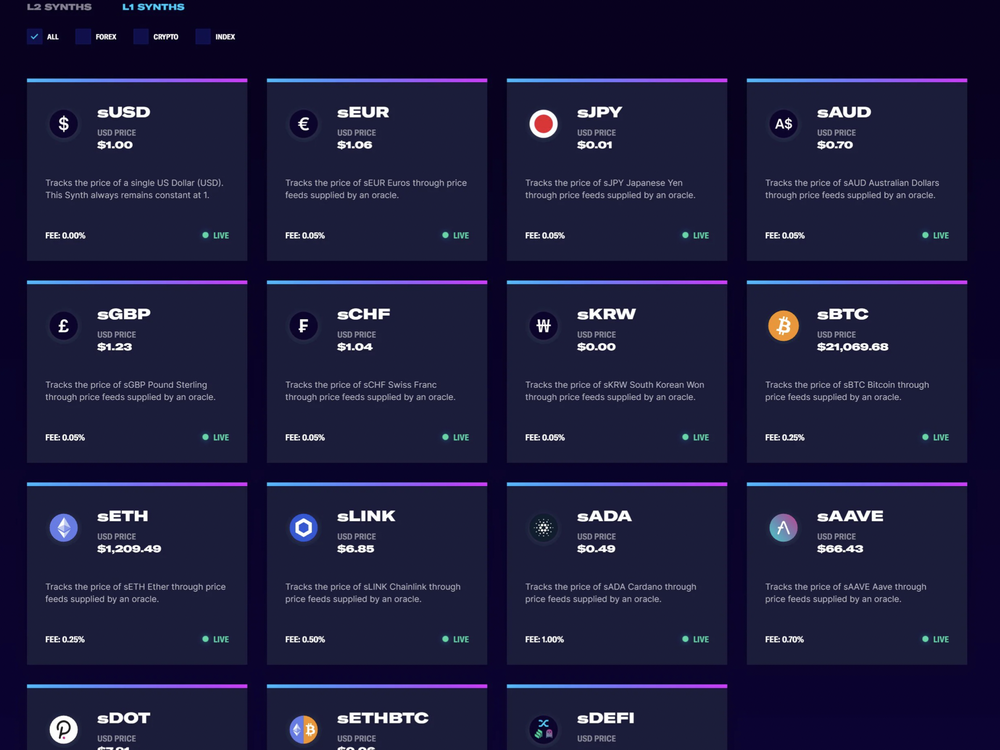

坦率来讲,我就算在Binance和Coinbase同时操作,市价出售100个BTC,也可以轻松砸出个大窟窿,何况DeFi呢?

这个时候,有一定基础的朋友可能会问:不对呀,假如有人在20K价格买入大量BTC,然后在69K全部卖出,那么赚到的钱是谁来承担呢?好问题,这会引出第二个机制叫全局债务。

假如这个系统里只有2个人,我和你。咱俩都存了SNX,分别借出了10万枚sUSD。

→你借出了sUSD,却持币不动。

→我借出sUSD之后买了大量比特币,并在最高点卖出,我获利40万sUSD。

那这个时候,你惊讶的发现,你欠系统的钱变成了30万sUSD,而不仅仅是当时借走的10万。

原因简单,是你替我的盈利背债了。

这就是全局债务。每个SNX抵押者都是共进退的。系统总共欠别人多钱,都是全局所有人一起按比例偿还的。

换句话说,你借了sUSD,如果系统中有人通过交易赚到了钱,那你的负债会变多😭。当然,如果说系统中有人亏了很多钱,你欠的债也会因此变少🥳。

再换句话说,如果你的sUSD是和系统借出的,那么你需要疯狂交易,然后力争跑赢系统内的其他人。什么意思呢,就好比是一场交易大赛,头部玩家赚到的钱——(几乎)全部是尾部玩家提供的。它意味着:即使尾部玩家也做到正盈利,只要盈利没有相对其他人更多,自己反而就变成了“奖品”。

所以说0滑点交易,负重前行的人就很清晰了——Stake SNX去借sUSD的人。然而,如果只是说到这,那这篇文章完全没必要了。

知其然,还要知其所以然。

那么为什么有人愿意负重前行呢?答案是也简单,因为Stake SNX借出sUSD,你能挖走手续费+SNX通胀奖励。最近一度涨到了300%+年化,放在现在还蛮高的。

关注我久的朋友都会下意识问下一个问题,这300% APR哪来的?

纵观全场,也要有人为这300%负重前行吧?我认为它是内卷,卷来的。

重点来了,怎么卷来的呢?

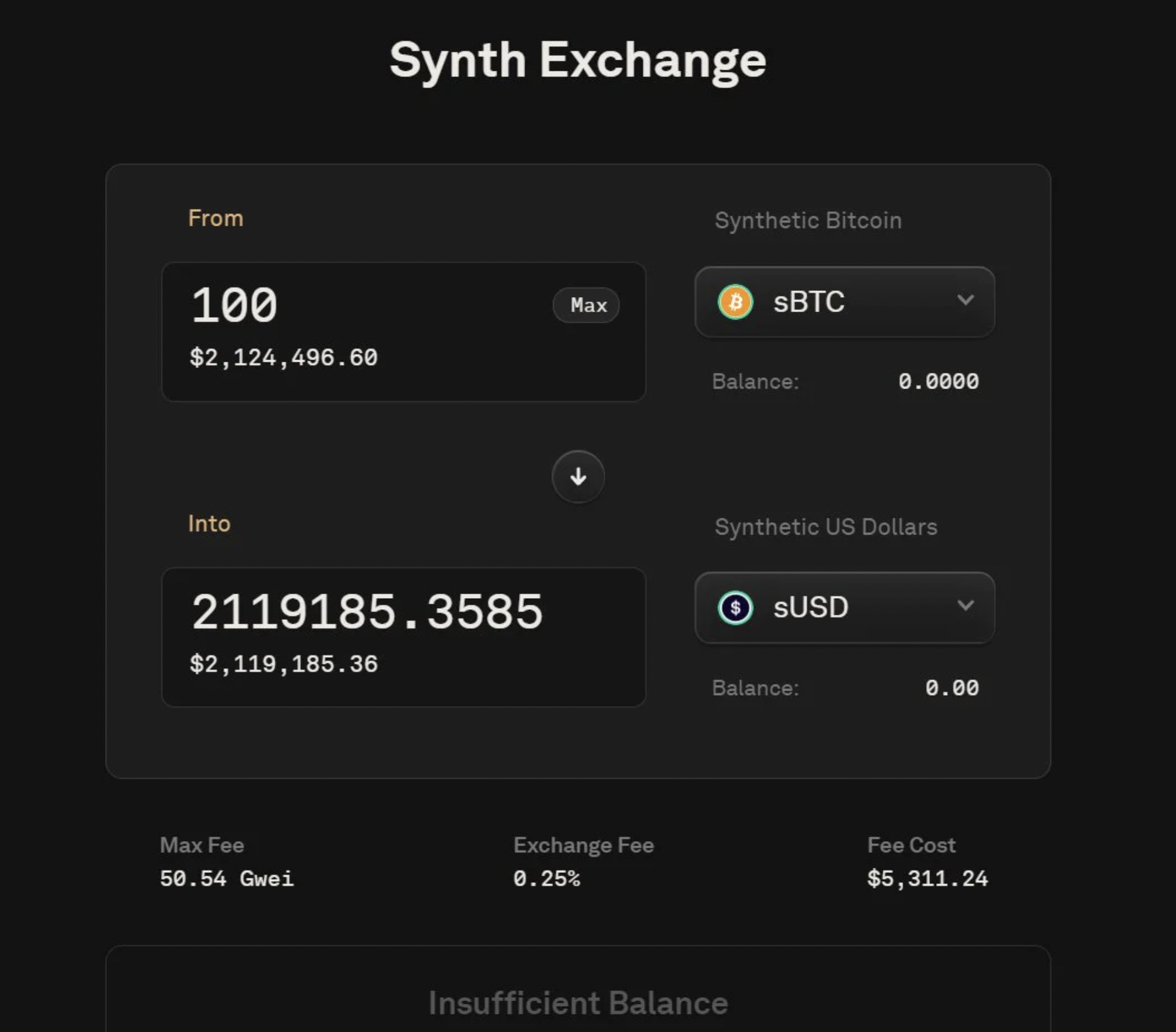

SNX最近更新之后,1inch已经接入。大额交易,例如200w美金的ETH卖单,本来要走Uni V3,但是那会造成很大的滑点,同时,SNX滑点却是0。

因此,只要某时刻,存在:

SNX中等费率(0.3%+Curve)+0滑点>Uni低费率(0.05%)+有滑点

那么,1inch路由器就会走SNX+Curve。

用户的ETH先通过Curve换成了sETH,接着sETH通过0滑点交易换成了sUSD,最后sUSD又通过Curve换成了USDC。

完全跳过了Uniswap!

本来是Uniswap V3 LP要赚的钱,现在因为SNX费率更低,所以在1inch等这些路由的运作下,大额交易的手续费直接被SNX赚走了,而不是Uniswap。

这其实是项目从Ponzi模型转为落地的一个好案例(回头加入我的ponzi方法论里)。等于说,它通过一个近乎自杀的方式(用LP的钱补贴0滑点交易),但是却把其他人的业务给卷了过来,接着又通过手续费赚了回来。

这样“负重前行”的人,就变成了Uni V3上那些ETH-USDC或者WBTC-USDC的LP了。本来做V3的LP的无常就非常恐怖,全靠着那些手续费过日子呢。如今,这些手续费的蛋糕又被SNX分走一块,Uni LP的日子其实更苦了。

当然了,说实话,Uniswap其实也是上一届内卷比赛的获胜者。它推出的0.05%的波动池和0.01%的稳定池,实际上也分别卷了V2系的DEX、长期万5费率的Curve,以及广大的CEX们。

CEX真的要居安思危啊,如果没记错,很多CEX现在可能还是千2费率。说实话,在现在的GAS费率之下,如果说资金稍微大一些,十万美金,可能使用DeFi都能轻松跑赢CEX的手续费了。因此,负重前行的人,除了Uni V3 LP之外,还多了一个交易所老板。

说到这,有的朋友可能会失笑了——交易所老板只有赚多赚少,怎么轮得到他们亏呢?那说明最终的负重前行的又是谁呢?话就说到这里,说多了都是泪。

市场上的交易手续费蛋糕就这么大,而且随着crypto二级市场交易冷清,甚至还在逐渐缩小。任何现金流都不是从天而降,或者说护城河永远存在的。随着DeFi创新的继续,它的体验会越来越好。而如果CEX一直固步自封,没有持续的创新,那么也会变得危险。

最后,我始终看好DeFi的发展,虽然它有很多不成熟的地方,充斥着各种魔法。但我仍然相信,在这样的狂热创新土壤之上,会种植出传统环境下无法生长出的禁果,尽管大多数是有毒的,但你不知道什么时候,它就变成了新的圣杯😼。

新的圣杯