上半年基金持仓分析:DOT蝉联第一,大公链和头部DeFi最受追捧

撰文:Kaushik Guduru,Messari 分析师

编译:iambabywhale.eth

原文标题:Messari 上半年基金持仓分析:DOT 再度折桂,公链和 DeFi 最受追捧

主要观点:

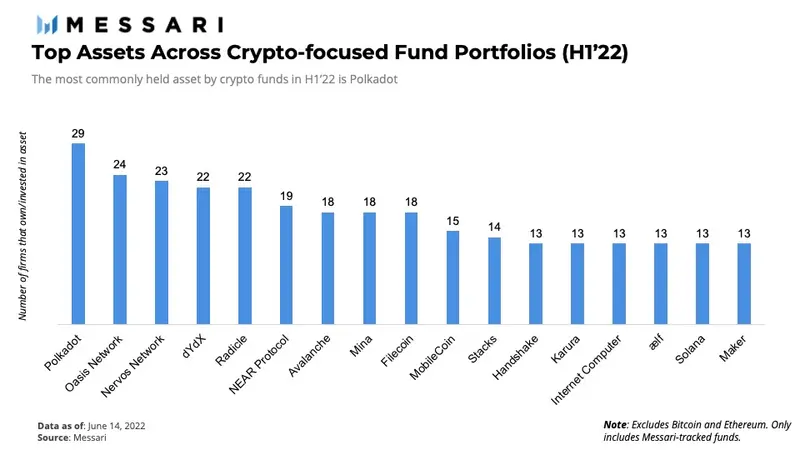

DOT 再度成为首选资产,Messari 跟踪的基金中有 35% 有 DOT 持仓;

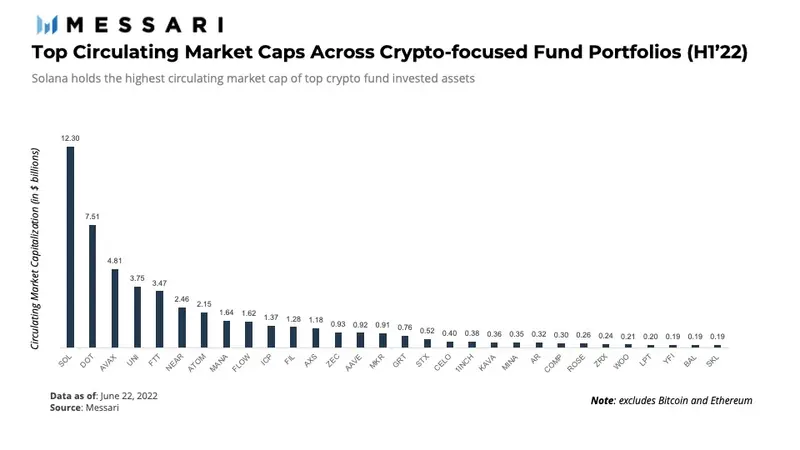

SOL 超越 LUNA 成为基金持仓中市值最高的资产。总体而言,由于近期价格波动,大多数资产的市值至少下降了 50%;

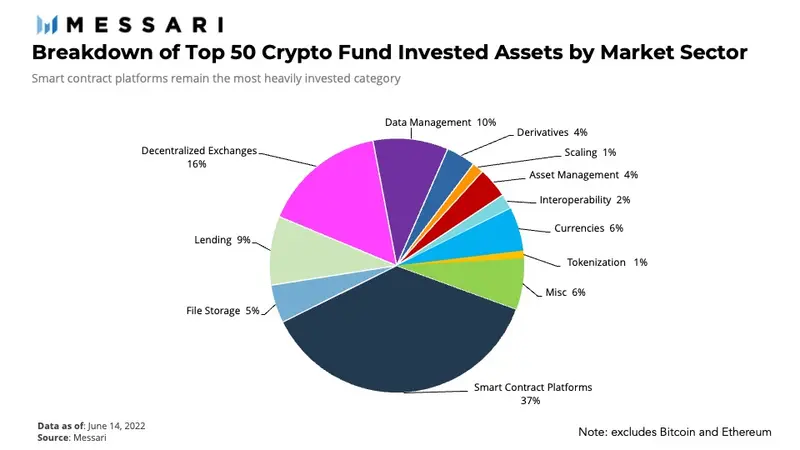

持仓前三名均为智能合约平台,智能合约平台也是上半年获得投资最多的板块。

2022 年上半年,加密货币领域一片混乱。负面情绪已使得价格跌至 2020 年 12 月以来的新低。尽管市场出现波动,但新的机构投资者仍迅速进入市场。对冲基金、风险投资(VC)基金、高净值人士和 DAO 继续在加密货币的各个领域寻找最佳投资机会。

Messari 通常每季度分析和编译顶级风险投资公司和对冲基金在加密领域的流动性和非流动性投资组合,但今年我们结合了第一季度和第二季度的分析。基于在不久的将来发行代币的潜力,选择非流动性投资进行此分析。我们使用 Dove Metrics、Crunchbase 和公共投资组合等资源来编译这些数据。由于假设大部分基金持有比特币和以太坊,我们在分析中忽略了他们。

基金投资分析2021 Q4 分析回顾

Messari 上次进行此类分析还是在 2021 年 3 月对 57 家机构的分析,持有的基金最多的 5 种资产为:DOT、ROSE、NEAR、LUNA、DYDX。

随着新玩家不断进入加密领域,自 2021 年第四季度以来,分析对象已从 57 支基金增长到 82 支,资产从 603 种增长到 678 种。

2022 上半年投资分析

在对所有投资组合进行全面分析后,拥有最多基金持仓的资产依然是 Polkadot(DOT),82 支基金中有 29 支持有,这意味着我们追踪的基金中 35% 都押注波卡智能合约平台的成功。在 2021 年强劲的开发者增(比以太坊更快的初始生态系统增长)和最近发布的链间消息传递格式(XCM)之后,波卡继续将自己定位为智能合约领域的领导者。同时,随着项目竞相在 2022 年的平行链拍卖中获得席位,持有 DOT 的基金将继续显示其影响力。

第二个最广泛持有的资产是 Oasis Network(ROSE)。排名第三的是前五名中的新人 Nervos Network(CKB),排名飙升 12 位。通过主要协议更新以及互操作性和隐私功能的进展,Nervos 在 2022 年制定了有力的目标。值得注意的是,前三名都是智能合约平台,这表明该行业在加密领域继续占据主导地位。

并列第四受欢迎的资产是 dYdX (DYDX) 和 Radicle ( RAD )。Radicle 在上次报告中排名 20 名开外,此次其排名大幅跃升。dYdX 是上半年最受欢迎的 DeFi 项目之一,而 Radicle 是数据管理领域最受欢迎的资产。第五受欢迎的资产是新兴的智能合约平台 NEAR Protocol(NEAR),排名从第三位下降至第五位。

在上次的分析中,Terra(LUNA)是第四大最受欢迎的资产。根据我们的分析,Terra 在技术上是第 12 大最受欢迎的资产,但由于大多数投资于 Terra 的资金在资产崩盘期间退出,因此将其排除在分析之外。此外,在此前的分析中,Terra 还拥有最高的流通市值。显然,今时已不同往日。

在前 30 大投资资产中,流通市值最高的现在属于 Solana(SOL)。在上次的分析中,Solana 的市值排名第二,仅次于 Terra。Solana 作为智能合约领域领导者的角色是显而易见的,因为它的市值几乎是其中第二名 Polkadot 的两倍。SKALE Network ( SKL ) 拥有前 30 名资产中流通市值最低的资产,而 FTX Token ( FTT ) 拥有前五名资产中流通市值最低的资产。Avalanche 自第四季度以来已跌破 Polkadot,而 Uniswap ( UNI ) 和 FTT 均已超过 Cosmos(ATOM)和 NEAR。此外,与上次分析相比,由于近期价格波动,大多数资产的市值至少下降了 50%。

与 2021 年 Q4 类似,资金明显转向智能合约平台和去中心化交易平台。在前 50 名资产中,智能合约平台仍然是投资最多的类别。随着基金和项目都希望扩大规模并建立智能合约替代方案,智能合约平台的狂热继续升温。显然,本季度前五名投资资产中有四项都是智能合约平台。Oasis Network、NEAR Protocol、Nervos Network 和 Mina 等项目都在努力在智能合约领域发展,但它们如何与以太坊、Cosmos、Polkadot 和 Solana 等行业领导者相抗衡还有待观察。

尽管大多数赛道仅小幅增长、小幅下降或持平,但所有赛道的投资都在继续增加。随着数据管理和文件存储等行业继续通过 Filecoin(FIL)和 RAD 等资产吸引人们的兴趣,Web3 基础设施一直处于投资的最前沿。其他项目类别则非常广泛,包括游戏、AR/VR 平台、域名协议和去中心化社交网络。这些赛道展示了加密行业刚刚开始研究的各种领域。

这种行业细分仅涵盖前 50 名风险投资资产。在前 50 名之外,对游戏、元宇宙和 NFT 基础设施的投资大量涌现。Framework Ventures 最近推出了 4 亿美元的基金来支持 Web3 游戏,a16z 推出了 6 亿美元的游戏基金。同时,像 Sfermion 这样的一些投资公司只专注于投资 NFT 生态系统。此类投资扩大了基金持有非传统加密资产的机会。投资于游戏的资金最终可能会拥有原生 NFT 或数字土地以及代币。一些基金已经开始探索在其投资组合中直接持有 BAYC 等蓝筹 NFT 的想法。监控风险投资领域的早期趋势有助于为投资者提供对未来新市场趋势的展望。

最后,由于最近发生的事件,重要的是要承认 Three Arrows Capital 投资组合的风险。众所周知,在大盘低迷之后,Three Arrows Capital 面临偿付能力问题。为了获得流动性以偿还债权人,Three Arrows Capital 的投资组合资产面临被其交易对手出售或收回的风险。随着围绕 Three Arrows Capital 情况的更多消息传出,继续监控该基金已确认的持仓量将变得很重要。此外,如果其他基金面临类似的流动性问题,他们的投资也将面临更严格的审查。

对于跟随加密基金进行投资的思考

在一个宣扬权力下放和金融机会的行业中,始终重要的是要记住,与您的日常投资者相比,机构环境的运作方式非常不同。尽管如此,加密市场的美妙之处在于任何个人都可以跟随公共基金的投资组合。与没有散户竞争的情况下运营的传统风险投资环境相比,这有助于创造一个更公平的竞争环境。

然而,增加的可访问性并没有消除任何这些资产背后的风险因素。这些基金具有缓解风险的策略,普通投资者在没有大量资本的情况下不可能拥有或无法使用这些策略。由于私募估值和不同的退出策略,这些基金可以更早地获得资产,因此具有更大的潜在利润空间。无论是在牛市还是熊市,这些基金都有能力应对动荡,而且在许多情况下仍然可以获利。然而,熊市的礼物是许多资产价格甚至低于一些基金在牛市期间进入的价格。

尽管如此,加密市场仍然是开放和公开的。现在,日常投资者比以往任何时候都面临着更多的机会和更低的进入加密货币的门槛。加密货币中机构参与者的存在是不可避免的,而且几乎是必要的,但与传统金融世界不同,加密货币仍然有足够的空间让日常投资者参与并取得成功。