从相亲相爱到彼此“伤害”,CZ和SBF是如何走到今天的?

作者: Julian丨Web3 World

原文标题及链接:

7月7日,加密社区惊讶的发现,加密交易所币安的创始人赵长鹏(CZ)与FTX创始人Sam Bankman-Fried(SBF)居然在推特上互相嘲讽起来了。

直接起因是 CZ 发推嘲讽SBF并质疑FTX可能没钱了。CZ表示,3AC 欠 Voyager 数亿美元导致 Voyager 破产了,(FTX旗下)Alameda 投资了 Voyager 并从 Voyager 贷走了 3.77 亿美元,为何FTX 不还钱救助破产的Voyager,而是无效的给了 3AC 1 亿美元救助?

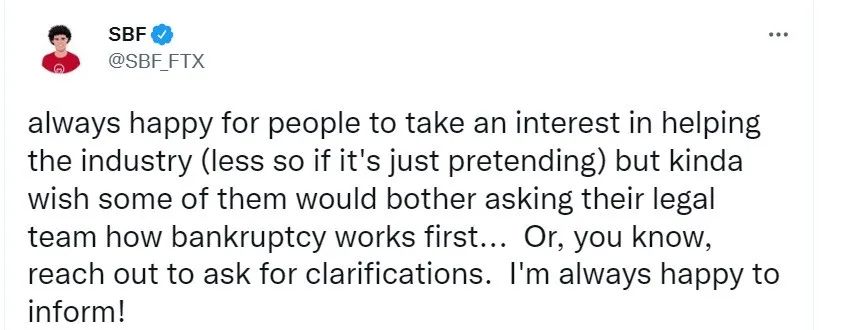

对于质疑,SBF则嘲笑CZ是假装在救助行业,并且不懂破产有关的法律知识。

全球最大的两个加密交易所创始人为何在推特上互相嘲讽?曾经对FTX进行过战略投资的币安,为何开始怼起来了?

其实币安与FTX的关系非常微妙,其变化大致可分为三个阶段:

1、战略合作的盟友期

2、仍是朋友的分手期

3、二虎相争的摩擦期

本文将按照这三个阶段展开分析币安与FTX的关系,为何会从盟友到朋友再到起冲突?币安与FTX发生的冲突根源在哪里?

蜜月期:FTX 市值2年增长180倍

FTX 启动于2019年第二季度,成立时FTX 团队股权估值1亿美金,平台币估值1亿美金。在 2019年12月20日,币安宣布已对FTX进行战略投资。也就是说FTX 启动不到半年估值就达到了10亿美金。

币安表示,除了对FTX的股权投资以外,币安还长期持有FTX代币(FTT),帮助FTX生态的持续发展,使其保持与币安生态的发展并驾齐驱。

彼时衍生品市场被BitMex 与OKEx等牢牢占据大头。靠山寨币现货起家的币安,才刚推出合约业务。币安希望通过投资FTX的方式加大生态布局,帮助币安在衍生品市场实现后来居上。双方也是在这时度过了一段和谐的蜜月期。

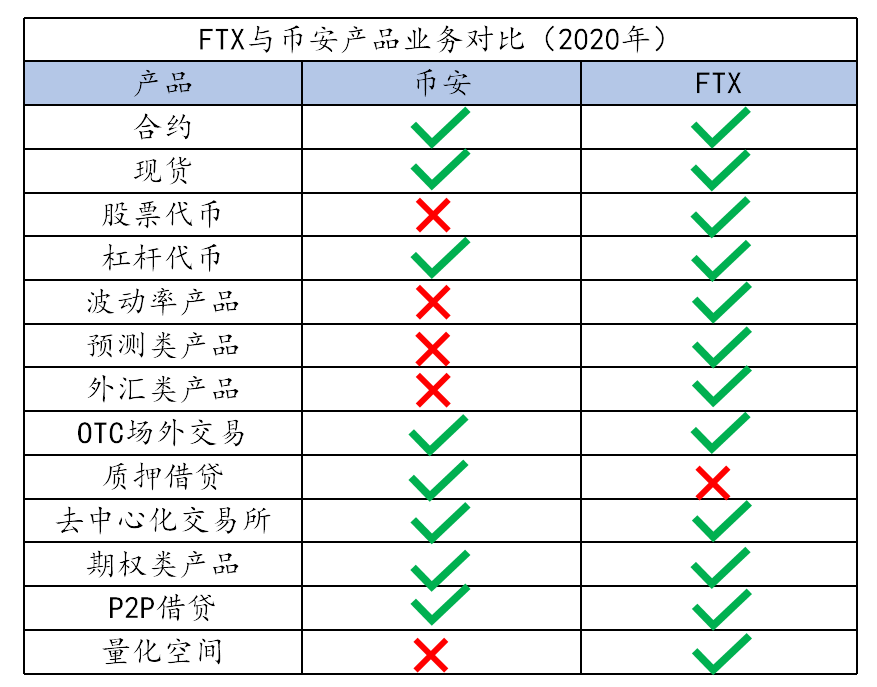

FTX也不负币安所望,在衍生品产品与创新上大放异彩。FTX在极低手续费的用户体验下,推出了以现货、合约、杠杆代币等为核心的盈利产品。

同时 FTX 推出了以Move波动率产品、另类vix(波动率指数)产品,通过对传统的金融产品进行映射的方法来吸引圈内用户;同时推出股权通证、pre ipo产品、预测市场类产品,来吸引圈外用户。

与火币、OKEx、币安等大多数创始人是技术出身的华人交易所不同,FTX创始人和大部分团队成员都是Trader交易员出身(SBF甚至不会写代码)。

FTX团队主被动的做市能力与交易能力彼时在币圈可谓降维打击,当时只有BitMex 等少数团队有此专业的Trader能力与背景。这也支撑了FTX 的金融产品设计、合约市场流动性冷启动、平台币与市值管理项目操盘、OTC做市等多个核心业务,是FTX成功的基石与原点,并迎来了第二次爆发。

到了2020年12月,SBF透露,FTX 最新的估值已经达到 35 亿美元,当年 FTX 的利润将达到 7 千万美元。成立不到1年半估值就从1亿美元涨到35亿美元。

再到了2021年7月,FTX以180亿美元完成了9亿美元B轮融资,FTX成立约2年估值从1亿美元涨到180亿美元。而CZ 也在那时表示,币安已从FTX的股权投资中完全退出,“退出是正常投资周期的一部分,是在良好条件下完成的,我们仍然是朋友。”

如果按币安10亿美金估值投入180亿美元估值退出来算,币安投资FTX回报达到了十倍。这也一定程度上可以印证关于币安投资FTX赚了约16亿美元的说法。

分手期:以后还是朋友

币安与FTX的分手期,严格意义上来并不能按2021年7月双方官宣结束来算。在这之前早有微妙的变化与缝隙。产生变化的原因,正是双方业务扩张产生了直接竞争。

一方面,币安从一个以山寨币现货发家的交易所,开始“闪电扩张”成为一个集现货(主流+山寨)、Trade做市、衍生品(正反永续/交割合约+杠杆代币+期权)、法币OTC、生态业务(公链+投资项目等)为一体的庞然大物。

另一方面,FTX也依托其专业的Trade做市能力获利巨大,并在衍生品业务上逐渐超越BitMEX交易所,在现货与OTC业务上也位于前列,在生态业务上重仓头部公链Solana并广泛布局多个头部DeFi项目,成为仅次于币安的横跨 CeFi-DeFi 的顶级交易所。

尽管2021年7月前后这段时间,币安与FTX没有产生直接冲突,但双方业务早已高度重合,并直接产生竞争。

2019第二季度,FTX以衍生品交易所定位成立;2019第三季度,币安合约上线,此后先后上了正反永续/交割合约、期权等业务。

FTX(的前身是 Alameda)是做美元OTC起家,FTX 一直是最大的离岸美元和港币OTC入金通道之一。2019年10月币安也推出OTC业务,虽然覆盖全球170个国家和地区,但其主要业务仍为人民币与离岸美元OTC入金。

2019年8月,FTX率先推出杠杆代币,此后几个月币安也推出杠杆代币。

2020年4月,币安宣布4亿美元收购加密货币数据网站CoinMarketCap;同年8月 FTX 宣布1.5亿美金现金收购加密资产管理工具 Blockfolio。

2020年9月,币安宣布推出BSC公链,此后一年多BNB最高上涨超过30倍。2021年1月,FTX及其盟友以私募价数十倍的价格,从Solana 大部分 SAFT 投资者、员工、服务商、社区以及基金会手里,场外完成收购了总量近八成的SOL代币,坐庄了公链Solana,在此后一年SOL继续上涨了最高120多倍。

2021年7月币安与FTX双方结束投资关系,开始逐渐进入竞争摩擦期。

变路人:二虎相争的摩擦期

币安与FTX的摩擦一方面来自于双方对现货、衍生品等核心业务的市场占有率的冲突;另一方面则来自2020年 DeFi Summer 爆发以来,双方对生态布局的竞争;但更高的维度则来源于二者战略与文化的竞争。

显然,Trader出身的基因决定了SBF 带有强烈的靠交易打开局面的风格,风险偏好程度极高。有评论认为,FTX更像一个大号的3AC,常年高杠杆运行资金,会做出风险极高的战略选择。

而华人工程师出身的CZ则深谙人性,同样的风险偏好程度极高,币安却敢于以不合规与赌场方式进行竞争与扩张,而不是加杠杆。这也是大多数中国加密项目方的经营逻辑。

在文化上, SBF是典型的学霸+亲民的双重人设,可以说具有高精尖且不作恶的完美人设,是数字货币美国梦的代表人物。比如面对SOL 与FTT初期持续的私募抛压与焦灼行情, SBF以近乎赌博梭哈的心态选择将筹码全部收回,并且始终保持高控盘度,最终形成了独立于大盘且长期稳定上涨的走势,所有投资人全部赚钱的情况下,将价格做得更高。正是因为做到了所有早期投资人全部赚钱,这也让 SBF标榜的 “利他”人设至今屹立不倒。

CZ则是典型企业家+极客的双重人设,具有敢想敢干且精明过人的华裔胆魄,是从加密世界崛起的超级新贵富豪。比如BNB发行初期,币安对早期私募筹码进行了漫长的洗盘,BNB一度破发。许多早期投资人与用户被洗下车,币安甚至还与红衫资本等部分早期投资人闹出纠纷,回收部分早期投资者的筹码。后来币安又修改白皮书,BNB销毁从二级市场回购改成团队回购。后来BNB市值进入前十,但早期的币安与CZ一直留下缺乏契约精神的过于精明印象。

币安与FTX作为行业的老大与老二,两者已从业务、生态乃至文化战略展开了全方位的竞争。不过加密行业发展到今天,币安与FTX都已有发展成为“大而不倒”的势态,CZ与SBF也成为加密行业非常重要的领军人物。但无论如何争吵,只有永远的利益,我们相信加密行业仍将在各方共同利益驱动下继续前行。