三箭资本大败局:数家债主对簿公堂,敲响金融风控警钟

作者:秦晓峰;编辑:郝方舟

原文标题:三箭资本败局全复盘:对加密市场影响已接近尾声

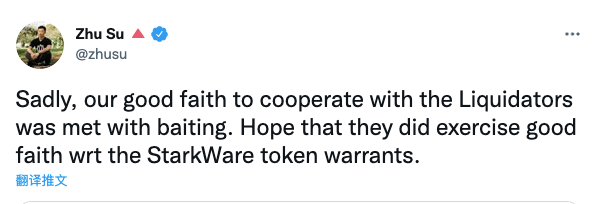

7 月 12 日,噤声近一个月的三箭资本创始人 Zhu Su 再次发推:“遗憾的是,我们与清算人合作的诚意被错误诱导。希望他们(清算人)在 StarkWare 代币认股权证中履行善意。”

在该推文(已限制用户评论)中,Zhu Su 还附带了两张电子邮件截图,显示自己希望按照流程清算,但债权人兼清算人 Russell 假意提供帮助并商定清算方案,实则套取内部信息,并将协调过程中的资料递交给法院,使得清算过程受阻。

三箭资本方律师还表示,债权人未能兑现 StarkWare 股权收购承诺导致公司蒙受损失,产生了系列不利影响。

Zhu Su 的“现身”,可以说是对近期彻底失联传闻的回应。

7 月 8 日,金融咨询公司 Teneo 在向美国纽约南区破产法院递交的文件中称,三箭创始人 Zhu Su 和 Kyle Davies 拒不配合清算,并且下落不明,二人可能会试图将公司资产转移至外部账户(逃避债务)。两位创始人失联的消息,也得到了三箭方律师的确认,加之此时距 Zhu Su 最后一次(6 月 15 日)现身社交平台已经过去近一个月,关于 Zhu Su 的传闻讨论愈演愈烈。

但除了这条自我解释、“甩锅”清算人的推文,三箭方再无新的回应,两位创始人均未出席 7 月 12 日在纽约举行的法庭听证会。

最终美国法院了冻结三箭在美剩余资产,并指定 Teneo 公司作为破产清算人享有处置相关资产的权利。最新的消息是,由 Teneo 公司主持的三箭债权人的第一次会议将于 7 月 18 日举行,具体议程尚不清楚,但后续进展会在指定官网(https://3acliquidation.com/)公示。

Luna 暴跌加速了熊市,随后数家 CeFi 机构如多米诺骨牌般接连暴雷倒下令人唏嘘不已。不过一个多月以来,Celsius 持续在各 DeFi 协议还贷逾 8 亿美元、陆续赎回抵押品,BlockFi 也拿到多轮贷款并确认将被 FTX 收购,其它一些中小机构也都有所进展……唯有“始作俑者”三箭,相关小道消息层出不穷,凑成一出悬疑大戏。

作为昔日管理着数百亿美元资产的顶级基金,三箭负债规模究竟有多大,债权人是哪些,账上还有几多资产?债权人起诉三箭,能否拿回部分债款?双方博弈的难点有哪些?三箭债务危机对加密金融市场的影响是否已接近尾声?Odaily星球日报综合各方消息,将尝试解答上述问题。

三箭和他的债主们

“我们正在与有关方面进行沟通,并致力于将问题解决。” 6 月 15 日,三箭资本创始人 Zhu Su 在留下这条推文后便消失了。彼时,三箭被传身陷流动性危机,资不抵债,引发市场恐慌,Zhu Su 的推文无疑验证了部分猜测。

溃败的根源在于,三箭误判形势,通过循环抵押借贷、加杠杆的方式持续做多比特币等加密资产,随着行情下行,巨额保证金以及抵押品被相继清算,并且此前投资的 LUNA 也亏损数亿美元,直接导致流动性枯竭,进而引发市场螺旋下跌,比特币最低跌破 1.8 万美元。Odaily星球日报曾撰文分析三箭溃败,推荐阅读《三箭资本大败局:ETH第一Holder身陷流动性危机》。

关于三箭债务具体规模,市场并没有清晰的认知,特别是一些债权人害怕引起用户恐慌挤兑,更是不敢主动曝光自己所知,甚至要撇清与三箭的关系。

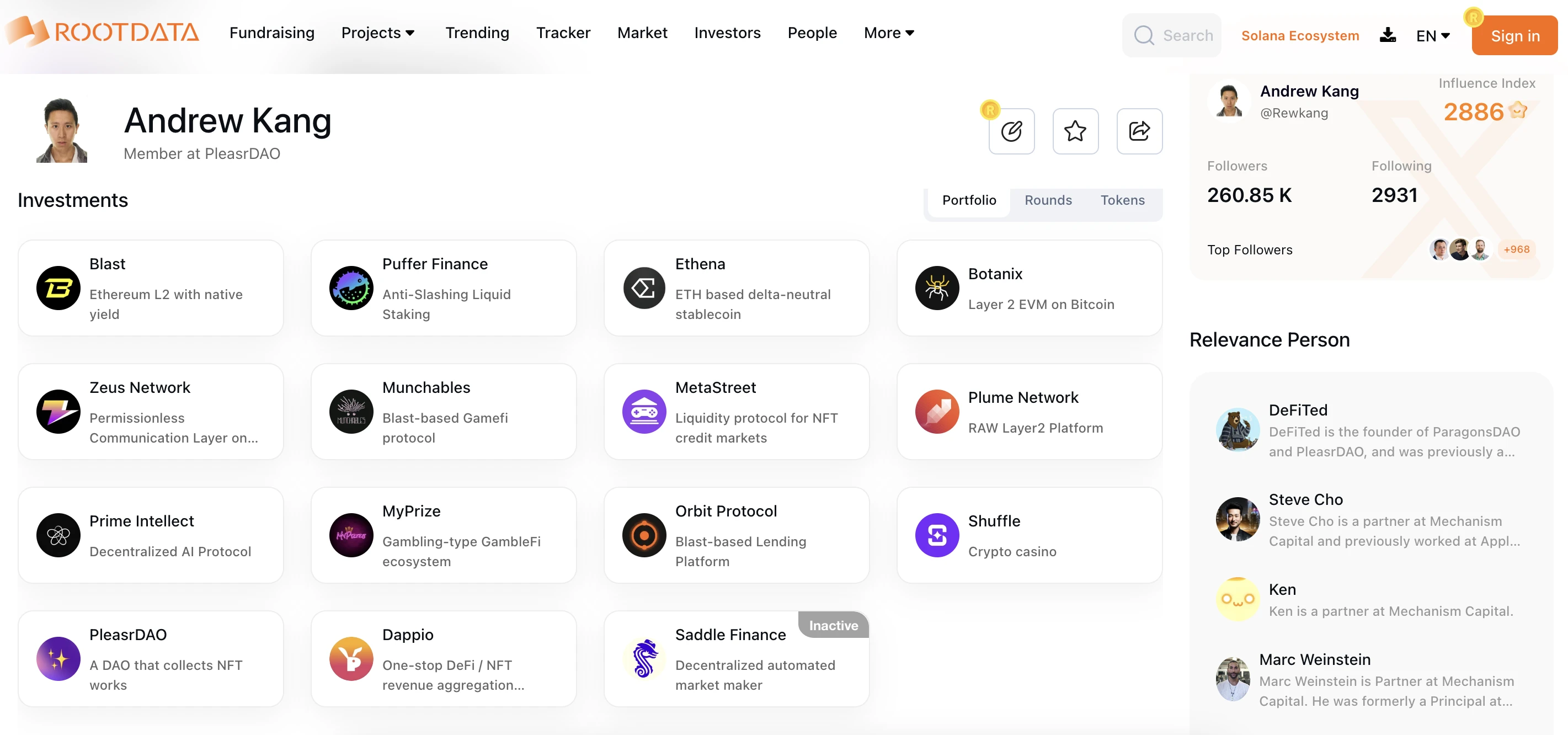

而过去一个月,随着市场情绪趋稳,一系列事件逐渐得到解决,三箭的债权人也相继浮出水面:Voyager Digital、BlockFi、Deribit、Blockchain.com、Genesis、DeFiance Capital、TureFi 以及多个三箭投资的 DeFi 协议。

债务最高的,当属加密经纪商 Voyager Digital。该公司向三箭借出 15,250 个比特币和 3.5 亿 USDC 的无抵押借款,BTC 若按 2 万美元计算,总价值约 6.55 亿美元。消息传出当日,Voyager Digital 股价暴跌超过 60%,至今累计跌幅达到 86%。

由于资金流枯竭,Voyager Digital 一方面将每日提款限额从 2.5 万美元降至 1 万美元,且限制每日提款次数;另一方面寻求 Alameda 短期债务支持,获得了 2 亿美元和 1.5 万枚 BTC 循环信贷额度,但仍未能挽救将倾的大厦。7 月 6 日,Voyager Digital 宣布暂停所有客户交易、存取款及忠诚度奖励,并正式启动破产重组流程、申请破产保护,计划后续通过三箭还款、分配新股票和平台剩余代币偿还用户资产。

但客户最终能拿回多少加密货币,依然是一个未知数。

从昔日北美最具发展潜力的加密经济商,沦落至破产清算,Voyager Digital 的遭遇令人不甚唏嘘。另外一家加密借贷平台 BlockFi,同样因为三箭债务面临被低价收购的局面。

根据 Morgan Creek 投资者电话会议泄露的录音,BlockFi 曾向三箭提供了约 10 亿美元的贷款,抵押品是三分之二的比特币和三分之一的 GBTC,超额抵押率为 30%;随着 BTC 价格下行,BlockFi 清算了三箭的抵押品,具体损失未知。而在三箭破产后,BlockFi 也积极对外寻求融资,但几方给出最新的估值远低于 BlockFi 去年的 50 亿美元估值。最终 BlockFi 选择了 FTX US(2.4 亿美元收购选择权+4 亿美元的循环信贷额度),计划 2023 年秋季完成收购。

三箭的债主,还有几家交易平台以及加密做市商。其中,加密货币交易平台 Blockchain.com 因向三箭资本提供贷款而面临 2.7 亿美元的损失,该公司公告称其流动性充足,客户并没有受到影响。

加密货币做市商和贷款公司 Genesis 损失同样超过上亿美元,不过其母公司 Digital Currency Group(DCG)财力雄厚,承担了部分债务,从而确保其继续维持运营。

加密衍生品平台 Deribit 明确表示,三箭作为其母公司股东,在公司的少数账号上确实存在负债,但这不会影响其运营,Deribit 财务健康,愿意承担损失。

交易机构亏损的原因在于,当行情下行时跌破清算线时,这些机构并没有立即清算三箭的保证金,而是给予其时间进行补仓(业内常见做法),但最终三箭跳票,造成亏损。

另外,三箭还被曝挪用客户资金。8 BlocksCapita 交易主管 Danny 表示,在使用一个三箭交易账户进行交易时,被三箭从账户中拿走大约 100 万。

根据匿名人士 3AnonCompany 爆料,从 2018 年创立之初三箭就推出 10% – 15% 收益率的结构化信贷产品,“贷方包括小型交易平台、个人和公司,三箭在和对手方交易的时候总是熟练地挪用客户的钱,就像是在用自己的钱一样”。一些三箭投资项目也会将投资款交还给三箭做理财,其中包括 Kyber Network、加密储蓄应用 Finblox 等等,但这些资金目前也下落不明。

三箭的债主还有:机构借贷平台 TureFi,200 万美元,原计划于 8 月还款;Web3 风险投资公司 DeFiance Capital,具体债务未知;三箭资本的场外交易(OTC)部门 TPS Capital 也发文称是三箭资本的债务人之一。

根据 Terra 研究员 FatMan 的说法,三箭总债务约为 20 亿美元,现有资产约为 4 亿美元,负债 16 亿美元;匿名人士 3AnonCompany 在推特发文表示,三箭目前有总额超 20 亿美元的未偿债务,但只有 2 亿的流动资产(因为流动性差,而难以评估实际可偿还的数字)。

多地起诉VS破产保护

6 月 24 日,Voyager Digital 向三箭资本发出违约通知,但没有收到任何反馈,也给债权人的心里蒙上一层阴影。虽然不少债权人已经在第一时间试图清算三箭资产,依然未能及时弥补损失。

随着三箭债务缺口越来越大,债权人们坐不住了,开始在多地起诉,试图获得优先赔偿。DeFiance Capital 表示,正在考虑对三箭资本采取法律行动,或采取仲裁、诉讼或破产程序修正案等形式,要求三箭资本作为债权人偿还。

Blockchain.com 和 Deribit 率先成为首批维权起诉人,他们在英属维尔京群岛(BVI)提起诉讼,申请清算三箭资本所有资产。“我们认为三箭资本欺骗了加密行业,并打算在法律的最大范围内让他们承担责任,我们已经申请立即清算三箭资本全球所有的资产。”(注:三箭总部位于新加坡,但在英属维尔京群岛注册成立,根据属地管辖原则被起诉。)

7 月 1 日,BVI 法院周一下令清算三箭所有资产,并指定全球咨询公司 Teneo Restructuring 管理 3AC 的破产事宜——Teneo 主要侧重于保护被清算公司的资产,以及确定其债权人是谁。Teneo 随后任命两名合伙人 Russell Crumpler 和 Christopher Farmer 作为联合清算人,并建立一个网站,债权人可以通过该网站向三箭提出索赔,相关事项也会在网站同步。

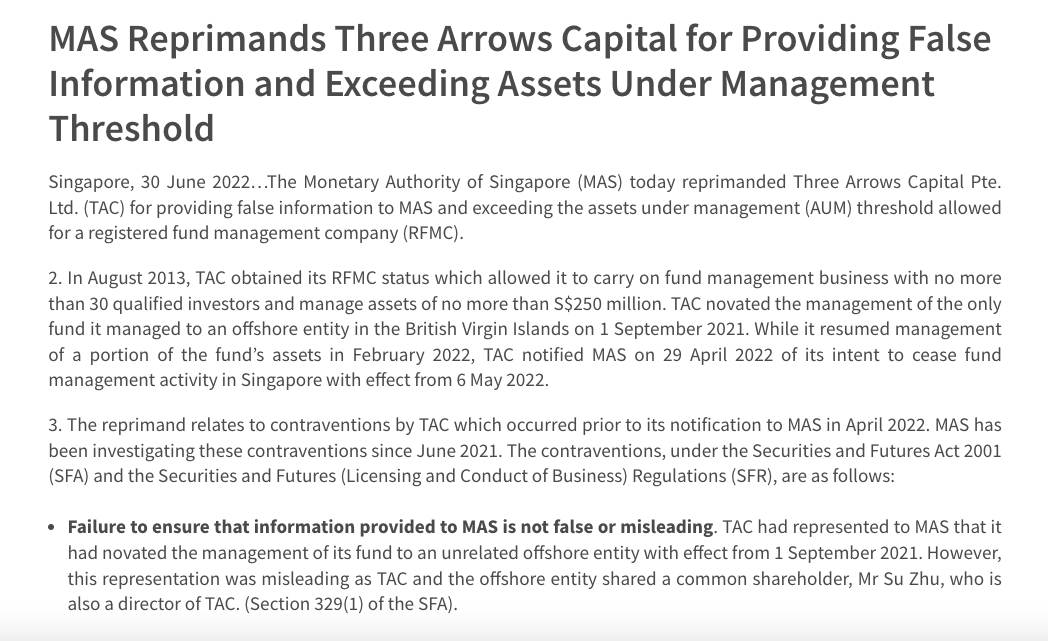

与此同时,三箭总部所在地新加坡金管局(MAS)也对其发出警告,将调查其违规行为。(https://www.mas.gov.sg/regulation/enforcement/enforcement-actions/2022/mas-reprimands-three-arrows-capital-for-providing-false-information-and-exceeding-assets-under-management-threshold)官方公告称,三箭资本提供虚假信息,其资产管理规模(AUM)超过注册基金管理公司限制。具体而言,三箭自 2021 年 9 月 1 日起,已将其基金的管理权移交给一个不相关的离岸实体,未通知金管局董事和股权的变更;此外,三箭长期违反 AUM 阈值,超过了其允许的 2.5 亿新元的 RFMC 资产管理规模。“MAS 正在评估其是否进一步违反 MAS 的规定。”

MAS 公告

三箭方面也采取了应对举措。为了避免牢狱之灾,Zhu Su 与新加坡一家专门负责白领犯罪案件的律师事务所 Advocatus Law LLP 合作,由该公司创始人之一的 Christopher

作为首席律师负责三箭债务起诉问题。走马上任但资历深厚的 Christopher,根据美国破产法第 15 章(简称 Chapter 15)向纽约法院申请破产,以保护三箭在美国的资产。

需要着重说明一点的是,美国破产清算通常有以下几种:Chapter 7,直接清算破产,公司会马上进入清算环节;Chapter 11,公司可以和债权人进行关于重组的谈判;而三箭申请的 Chapter 15 通常是针对外国个人或实体的次级破产程序,此前瑞幸咖啡就曾用过这招——破产的主要过程是在外国公司的母国(三箭的总部新加坡)进行,在清算完成之前,三箭在美国的资产不能被其他债权人获得。

三箭的目的显然瞒不过债权人,为了防止三箭自身转移资产,联合债权人们向纽约南区破产法院提起诉讼,要求冻结三箭资本在美剩余资产。根据债权人提交的文件,三箭的两位创始人并不配合清算流程,在电话会议中也拒绝沟通,交由律师出面;拜访过三箭集团新加坡办事处的债权人律师发现,该办事处已被废弃;Zhu Su 和 Kyle Davies 下落不明,他们可能会试图将公司的资产转移到外部账户,这一风险很高。

为此,纽约法院召开债权人紧急听证会,两位创始人均未出席,最终法院授予了债权人临时救济(Provisional relief),以防止三箭转移、处置美国境内的资产,并指定 Teneo 公司作为破产清算人享有处置相关资产的权利(注:根据「临时救济」,外国代表有权向三箭创始人发出传票,要求其出示文件和证词)。

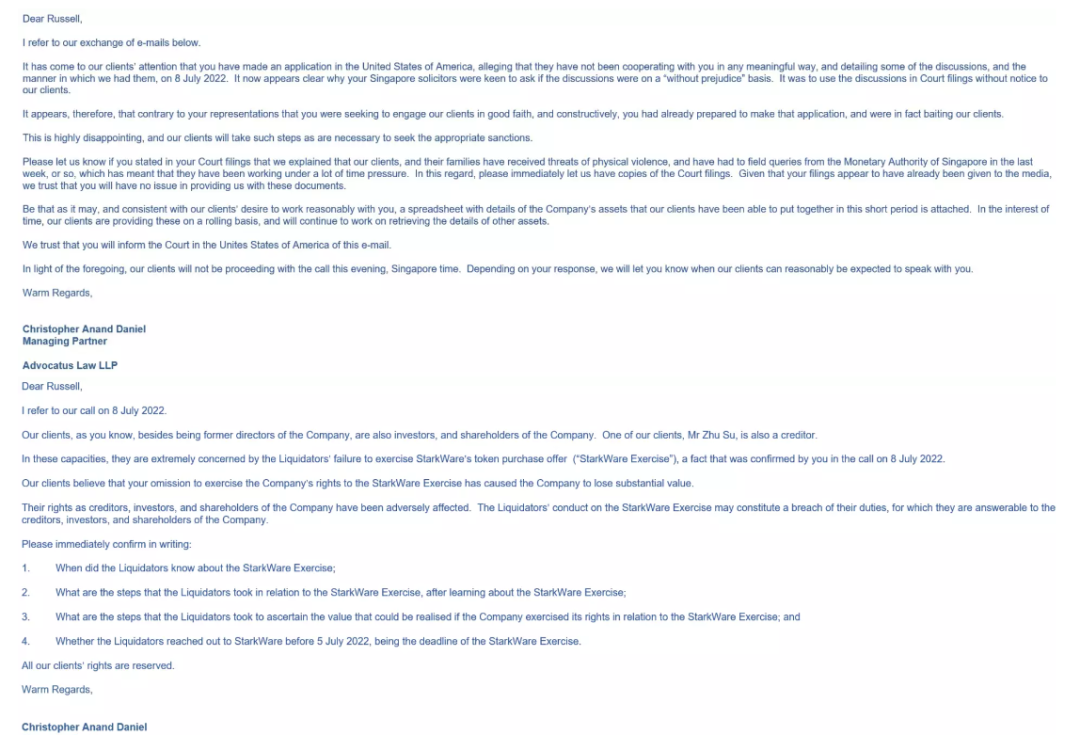

针对债权人所称的「下落不明」,Zhu Su 进行了反击,并晒出了己方代理律师与债务清算人(Teneo 公司)的:

第一份邮件显示,Zhu Su 之所以「消失」是因为其与家人受到的“人身暴力威胁”,并且在面对 MAS 询问时“一直在承受很大的压力”,但是债务清算人并没有把这一情况如实反映给法庭;

第二封邮件显示,清算人并没有执行商定的 StarkWare 代币认股权证条约,这“导致 [3AC] 损失了可观的价值”。三箭在 2021 年 3 月参与了 StarkWare 的 7500 万美元 B 轮融资,该认股权证已于 7 月 5 日到期,由于清算人未兑现 StarkWare Token 收购要约,现在 Starkware Token 没有了。

Zhu Su 晒出的两封邮件

孰是孰非,双方各执一词,目前没有定论。最新消息是,三箭资本债权人的第一次会议将于 7 月 18 日举行,此次会议将由 Teneo 公司主持,会议的具体议程尚不清楚,但最新消息将会同步在专门的网站(https://3acliquidation.com/)。

清算难点在哪里?

虽然债权人获得了各地法院的支持,但这次的三箭破产清算,注定无法让债权人满意。

不同于传统金融世界的破产清算,加密金融有其特殊之处,主要在于链上资产的追缴。

如果没有创始人的合作,清算人无法全面了解三箭所有的加密资产,其链上钱包中剩余的一些可转移 Token 无法被扣押,甚至创始人或其他各方有可能将其秘密转移。目前,三箭公司旗下的 NFT 基金 Starry Night 的 NFT 已被转移到一个新的钱包中,原因不明。

对债权人来说,为数不多能够扣押的资产包括:

一是 GBTC 资产。目前 GBTC 市价为每股 13.13 美元,市场公允价值为 18.98 美元,折价超过 30%;根据 2021 年年初的公告,三箭持有 GBTC 份额超过 10%,目前具体比例未知。一旦这部分资产被清算偿还债务,势必进一步打压 GBTC 的价格。

二是交易所或托管账户资产。根据美国破产法院授予的权利,债权人可以向美国地区加密交易平台发出传票,要求配合清算。但是,考虑到此前 BitMex、Blockchain.com、FTX 等机构已经清算了三箭大部分抵押品,这部分剩余资产规模可能并不是很大,对市场影响也较小。

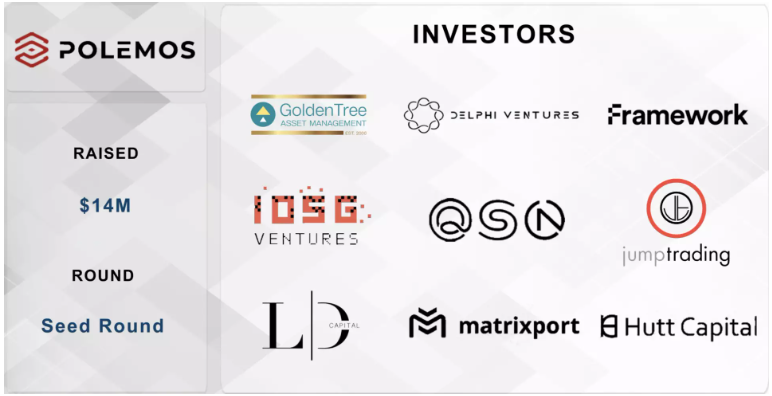

三是投资股权/Token。三箭此前曾投资几十个初创公司,合约中依然有一些没有解锁的 Token,此外还有一些没有发币的项目股权,这些都可以作为清算资产,只不过流动性并不高。另外也有一些投资机构(例如 TPS Capital)发文撇清与三箭的关系,这也增加了债权人追款难度。

除了加密资产,三箭和 Zhu Su 个人的实体资产也不容忽略。

新加坡的登记记录(https://twitter.com/FatManTerra/status/1542814136886771712)显示,三箭资本控制着 5 处高端房产,包括三处 GCB(新加坡优质洋房)、一处店屋和一处联排别墅,其他资产包括一批高端汽车和一艘游艇(注:GCB 是新加坡最顶尖的私人住宅房地产类别,整个新加坡只有约 2800 栋)。

Zhu Su 在新加坡的洋房

其中,Zhu Su 女儿名下价值 4880 万美元的房产,由信托基金持有,其妻名下有一栋在建新房(价值 2850 万美元),游艇是去年购买的,价值 5000 万美元,仅仅支付了首付。研究员 FatMan(https://twitter.com/FatManTerra/status/1542490257186226180)发推称,一名消息人士证实,Zhu Su 正紧急试图出售其女名下的豪宅,他要求将这笔资金转移到迪拜的一个银行账户,并未打算用出售所得资金偿还债权人。

Zhu Su 名下其他实体资产,目前不得而知,需要债权人在全球各地法院发起起诉进行调查。目前,Teneo 公司已经转站东亚,向新加坡高等法院申请临时救济,允许 Teneo 管理三箭在新加坡的资产,并传唤联合创始人 Zhu Su 和 Kyle Davies。如果法院批准,三箭以及 Zhu Su 在新加坡的资产将被冻结,无法转移。

写在最后

仅仅两个月,三箭资本就从管理上百亿规模资产、呼风唤雨的行业顶级基金,沦为了负债数十亿、人人喊打的被告,不禁让人感叹:昔日的巨富实则是高杠杆、循环借贷后堆砌的虚假形象。

而三箭的溃败也绝非个例,一众中心化加密机构在这次危机中都暴露了早已埋下的弊端:反复使用杠杆、无抵押信用贷、多角债、挪用用户资产,各类不透明的违规操作层出不穷。

此类案件频发,必将加速加密货币监管与审查。如今,这轮暴力洗牌的后果已在市场逐步兑现并接近尾声,行情近日有所企稳,我们也期待着加密金融市场的涅槃重生。