盘点7个DeFi代币模型:从0到1,是他们带来了那个狂热的“DeFi之夏”

原文:

编译:Lynn

在代币经济中,从无到有的创新艰难重重。

然而,偶尔会出现一个创新的代币,足以改变行业的发展轨迹。

上一个 DeFi 牛市中就有几个这样的例子。

首先,Coingeck 的 DeFi 板块是分叉的、高度通货膨胀和“无价值”治理代币的坟墓。

在那里列出的 430 种 DeFi 代币中,只有 80 种的日交易量超过了 100 万美元。

熊市是残酷的。

但,灰烬中,凤凰涅槃重生。

新的代币经济的原创性将推动行业发展,并能启动新的牛市。

在一个精妙的“从无到有”的代币的早期时期就发现它,起初会让你感到困惑。

但如果你采取行动,它可以带来可观的经济收益。

在本篇中,我想回顾一下上一轮牛市中最具创新性的代币。

上一轮牛市的创新为下一轮牛市的到来提供了经验教训,并教会人们如何识别新兴的机会。

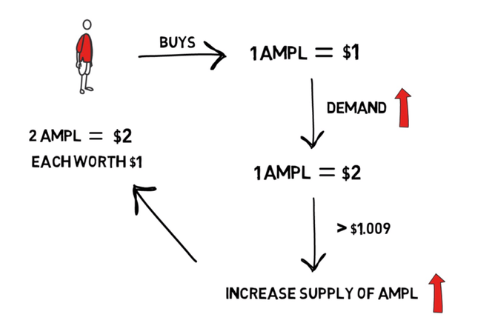

1.@AmpleforthOrg 的 $AMPL 弹性供应代币,其流通供应量每天都会经过算法调整。

它有一个目标价格:2019 年以 CPI 体现的美元购买力。

如果对 AMPL 的需求增加,并且价格高于目标价格,那么该协议就会按比例向你的以太坊地址’空投’新的 AMPL 代币,以恢复目标价格。

所谓‘rebase’就像魔术一样:你的代币余额在钱包里发生变化。

感到迷惑?

感到迷惑就对了!

$AMPL 玩的是人类的心理学和交易的博弈论。

你应该在回调前卖出吗?还是在它之后、当人们出售他们新“空投”的代币时买入更好?

你来选择。

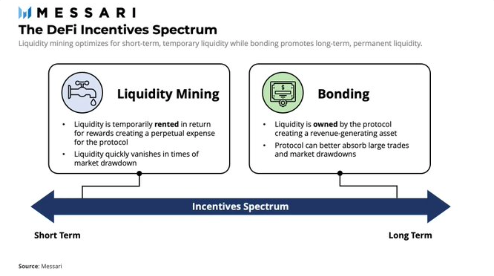

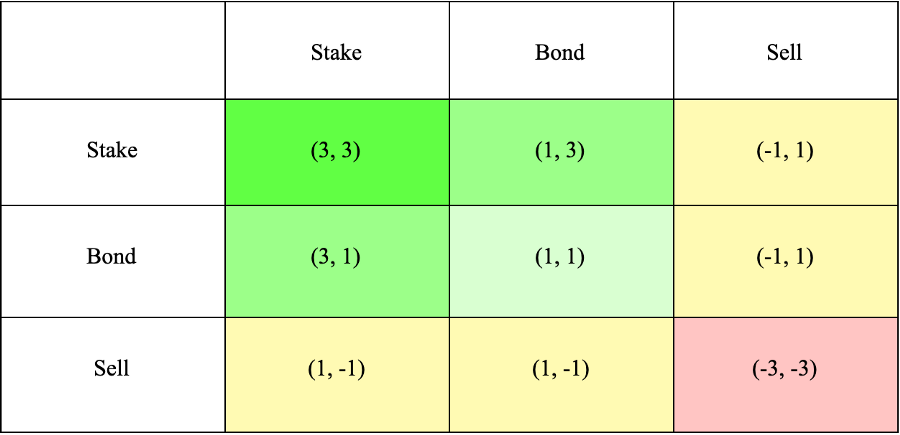

2.@OlympusDAO 的 $OHM 正肩负着成为 DeFi 储备货币的使命。

Olympus 颠覆了流动性挖掘游戏,通过’粘合’以折扣价出售 OHM 来换取流动性供应或单一资产代币。

这样,Olympus 就拥有了自己的流动性,而不是只能租借。

拥有自己的流动资金被认为是革命性的,以至于创造了一个 DeFi 2.0 术语。

此外,Olympus 的绑定和再zhi ya游戏理论成为加密货币 Twitter 上流行的(3,3)备忘录。

OHM 的创新吸引了几十个分叉,其中有几个仍然做得相当好。

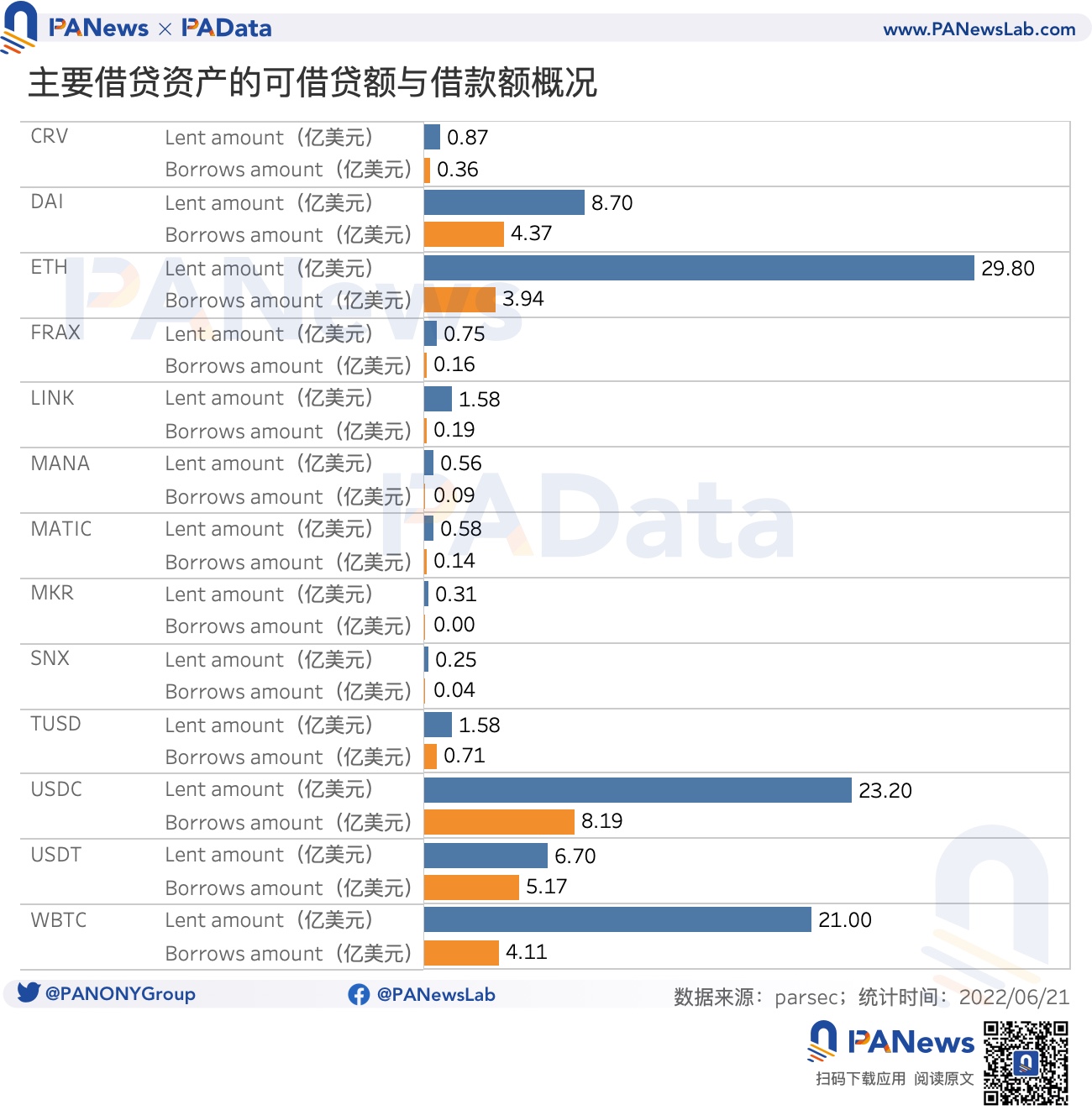

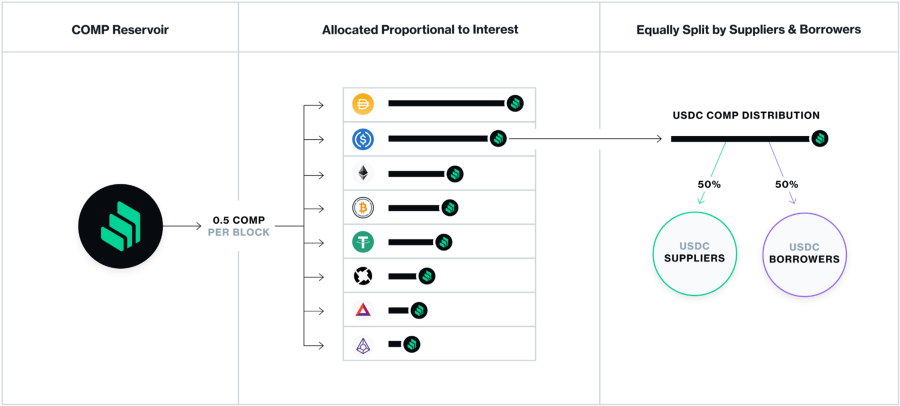

3.@compoundfinance 的 $COMP

很难找到 COMP 代币本身有什么特别革命性的东西。

COMP 的真正创新来自于它的分配方式:流动性挖掘。

每个在 Compound Finance 上借出或借入资产的人都收到免费的 COMP 代币。

在推出后的一周内,Compound 的 TVL 从 9000 万美元上涨到 6 亿美元。

COMP 代币成为当时交易量最大的 DeFi 代币。

虽然不是第一个推出 LM 的项目,但 Compound 的成功可能开启了 DeFi 的夏天。

由于 $COMP,我们有了 Yield Farming.

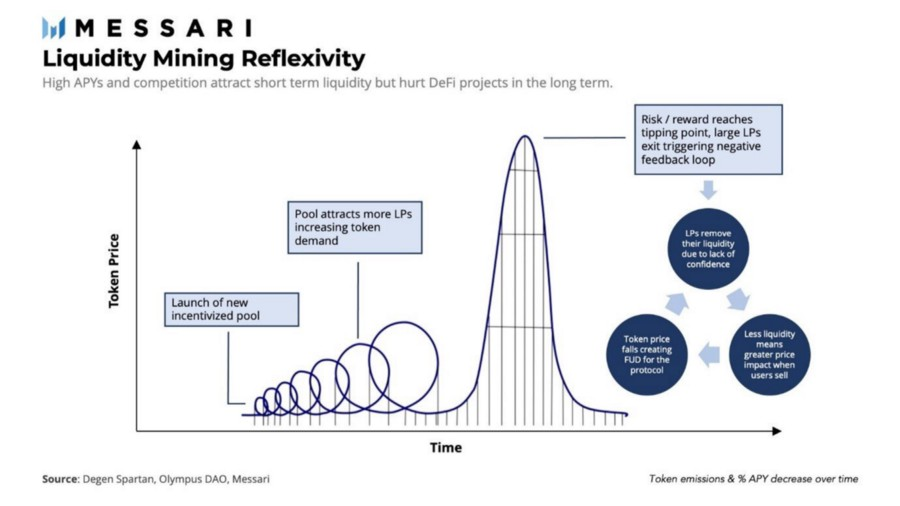

4.@CurveFinance 的 $CRV veTokenomics 改变了流动性挖掘的博弈论。

耕种 COMP 收益率的最佳做法是定期认领和出售 COMP 以获得复合收益。

但 Curve 农民需要锁定 CRV 长达 4 年,以实现收益率最大化。

结果是:Curve 的锁定和归属为发展协议、采用和收入争取了时间。

成功意味着 CRV 的价值主张应该有足够的吸引力,所以在解锁之后,CRV 根本就不会被出售。

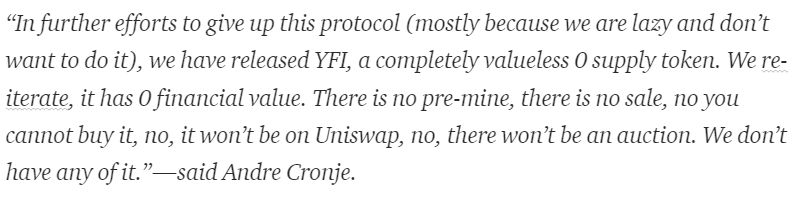

5.@iearnfinance 的 $YFI 在 DeFi 掀起了’公平启动’和‘无价值治理代币’的潮流。

没有 VC 代币销售,就没有团队或咨询分配。

100% 的 YFI 直接全部发行给社区。

希望能将用户和开发者的激励机制统一起来,让用户关心参与协议的建设。

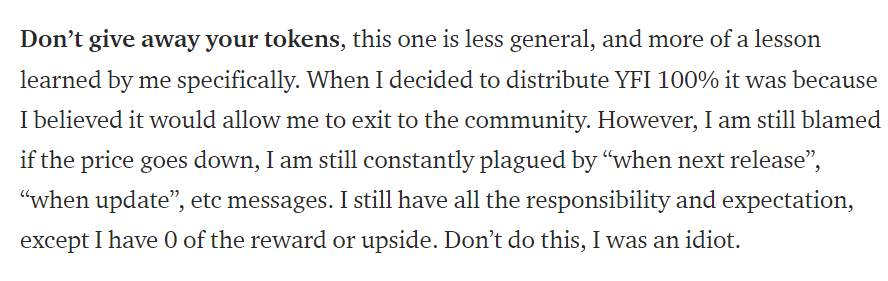

后来 Andre Cronje 承认,赠送代币是一个错误。

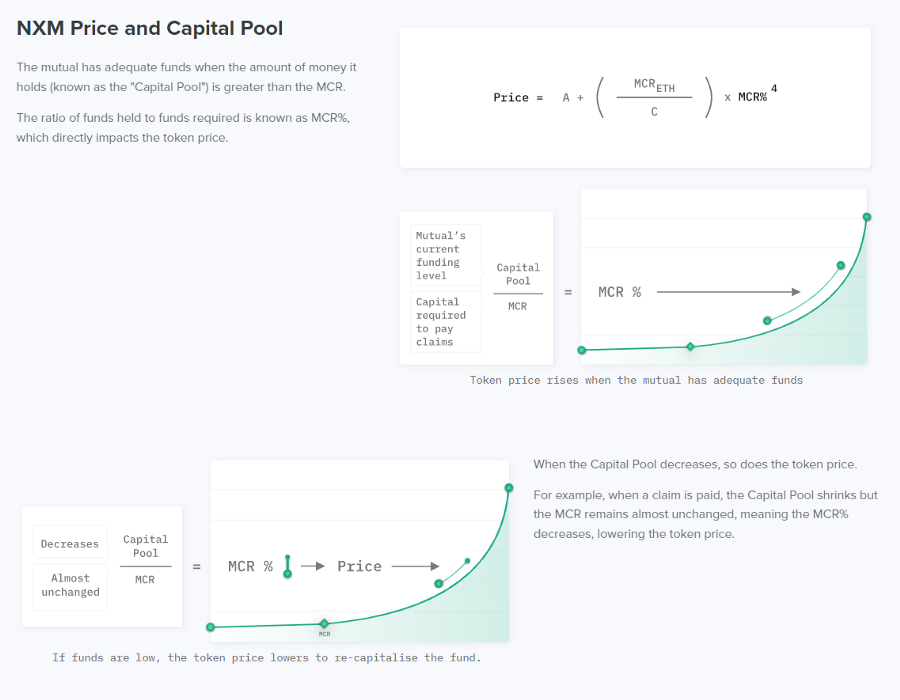

6.选择 @NexusMutual 的$NXM 是有争议的。

Nexus mutual 是链上保险协议,NXM 代币相当于代币化会员。

成员将 ETH 贡献到池子里,当保险赔付时,所有成员互相分担风险。

然而,这种会员代币不能在 Uniswap 或任何其他交易所进行交易。

有争议的部分?所有成员都需要通过 KYC 才能购买。

如果 DeFi 的监管环境恶化,可能会有更多协议选择 KYC 代币模式。

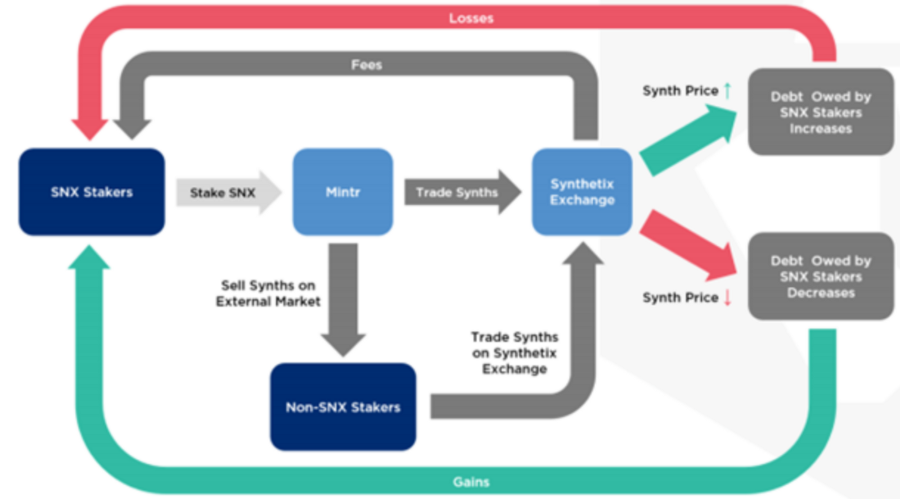

7.@synthetix_io 的 $SNX 被用来作为抵押品,铸造合成稳定币 sUSD.

这一创新设法使 sUSD 与美元挂钩,而 sUSD 则由高度波动的 SNX 抵押品支持。

这是如何做到的?

$SNX 的持有者被激励,去质押 SNX 并铸造 sUSD,并始终保持抵押率(C-Ratio)在 400%.

每周,质押者都会收到额外的 SNX 奖励和协议费,但只有当 C 比率 在 400% 或以上时,才能领取奖励。

更重要的是,SNX 造币商在铸造 sUSD 的时候会产生一个“债务”。

更重要的是,SNX 造币商在铸造 sUSD 的时候会产生一个“债务”。

当 sUSD 被用来交易其他合成资产,其价格上升或下降时,共享的债务也会发生变化。

这意味着,SNX 造币商承担了系统中整体债务的风险。

这些是我认为最具创新性的代币。

我们可以加上 Maker 的 $DAI,因为它发明了第一个成功的过度抵押的稳定币。

或者分数算法稳定币 $Frax.