GMX生态版图初现:GLP和GMX可能衍生成DeFi的基础

10月5日,已有一段时间没上线新项目的币安宣布将上线GMX,此前,PANews此前多次介绍过GMX的产品和经济模型,并其在熊市下逆势增长的原因。

GMX的机制得到了市场的认可,在没有GMX代币激励的情况下,GLP依靠交易手续费收入的APR还能维持在30%左右,这推动Arbitrum上GLP的发行量在过去一个月(截至9月30日)上升37.9%至4.14亿,折合约3.66亿美元的流动性。

根据Defi Llama的统计,在没有计算质押的GMX代币的情况下,GMX的TVL占据Arbitrum TVL的38.65%,资金量在Arbitrum生态中处于龙头地位,围绕GLP和GMX也诞生了一系列项目,GMX已经有了初步的生态应用,本文将进行简单介绍。

Vesta Finance:

Vesta是建立在Arbitrum上的一个超额抵押借贷协议,用户可以抵押支持的资产,借入协议发行的稳定币VST,抵押率需要保持在110%以上。它的机制和Liquity类似,不会按时间收取稳定费,依靠用户向稳定池中存入的稳定币VST来吸收抵押不足的债务。

目前Vesta的GLP Vault中一共铸造了444万VST,Vesta返还给GLP质押者的ETH APR为19.05%。

借出的VST还可以用于流动性挖矿,例如在Curve上提供VST/FRAX的流动性,根据质押时间的不同,可以获得9.12~27.36%的APR。

Moremoney

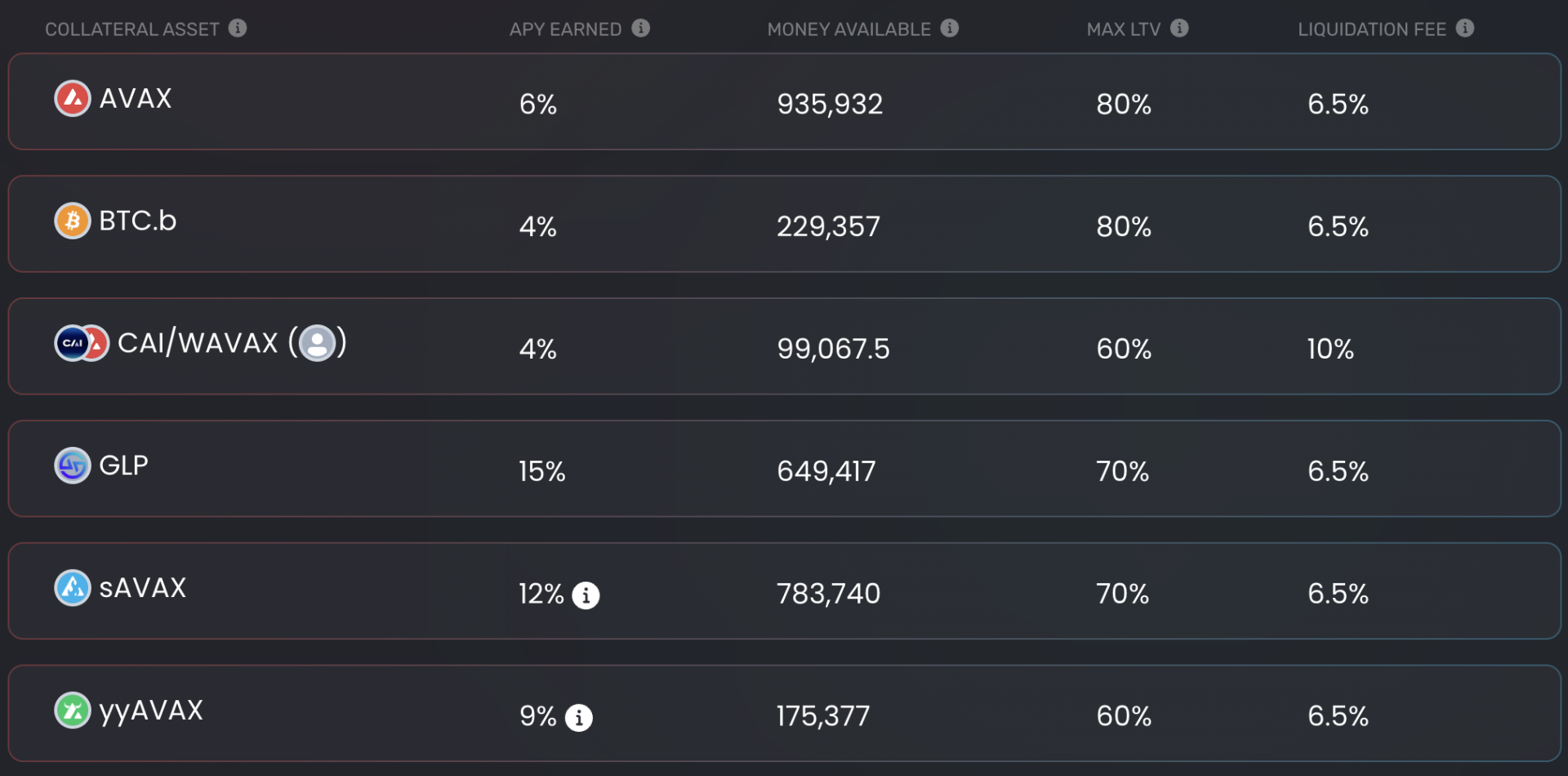

Avalanche上的超额抵押协议,可以抵押资产借入协议发行的稳定币MONEY。它支持的抵押品要么本身是生息资产(如GLP),要么可以存入其它DeFi项目或Staking合约中获得利息,收益会进行复投。

如用户抵押AVAX借入MONEY,协议通过AVAX获得更多的AVAX,借款人的AVAX抵押品数量随着时间增加。

Moremoney官网显示给GLP存款用户的APR只有15%,MONEY可以在官网用于质押挖矿。

DeCommas

DeCommas是一个跨链交易自动化层,拥有一套支持DeFi和Web3的工具,它属于3Commas平台的衍生产品。

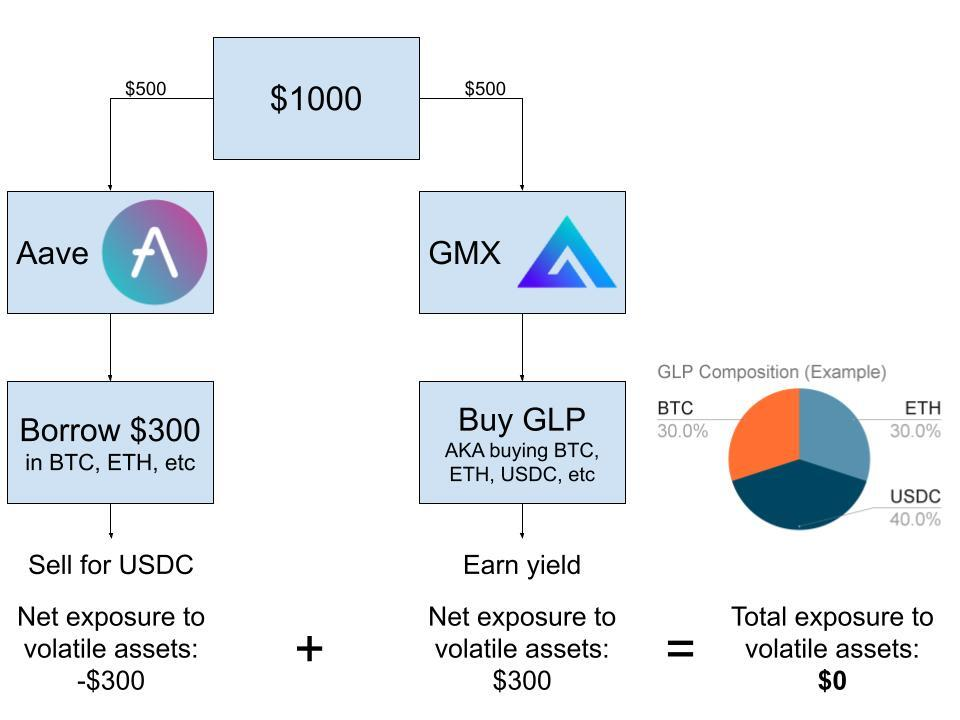

DeCommas根据GLP研发了一套delta中性策略。因为GLP中包含一篮子的资产,其中有大约50%的稳定币,风险资产主要为ETH和BTC。若那么用户以1000 USDC的稳定币参与,其中50%兑换成GLP,可获得GMX的手续费分红。这也意味着持有了大约250美元的风险资产,其中主要是ETH和BTC。

另外500 USDC存入Aave作为抵押品,借出对应的大约250美元的风险资产,再将这些风险资产出售为稳定币。若ETH和BTC下跌,虽然买入的GLP价值下降,但对冲操作可以弥补损失。

目前DeCommas的GLP delta中性策略还未上线,根据团队在2022年3月1日到2022年8月27日间进行的回测,APR为10-15%。

Umami Finance

Umami创建了DeFi收益Vaults,帮助USDC、ETH、BTC等资产获得可持续的收益率。它提倡真实收益,Vault的收益也来自链上的真实收益。

此前,Umami推出了USDC Vault,用户以USDC参与,Umami用资金购买GLP,获得交易手续费收入。对于GLP中的风险资产ETH和BTC,Umami在Tracer(Mycelium)上做空对应的头寸来对冲风险,以达到delta中性。

但在实际执行过程中,在Mycelium上套期保值的成本高于预期,后续GLP价格的急剧下跌导致了Umami对冲机器人无法处理的情况。最终USDC存款用户出现亏损,Umami对用户进行了补偿,并暂停了USDC Vault。按照路线图,Umami将在今年第四季度推出v2 Vault。

PlutusDAO

Plutus是一个治理聚合器,其目标是通过捕获DPX、JONES等治理代币,从而在Dopex和Jones的生态系统中积累治理权力。这些资产的投票权将由PLS代币进行控制,类似于Convex对Curve的治理控制,不过Plutus建立在Arbitrum上。

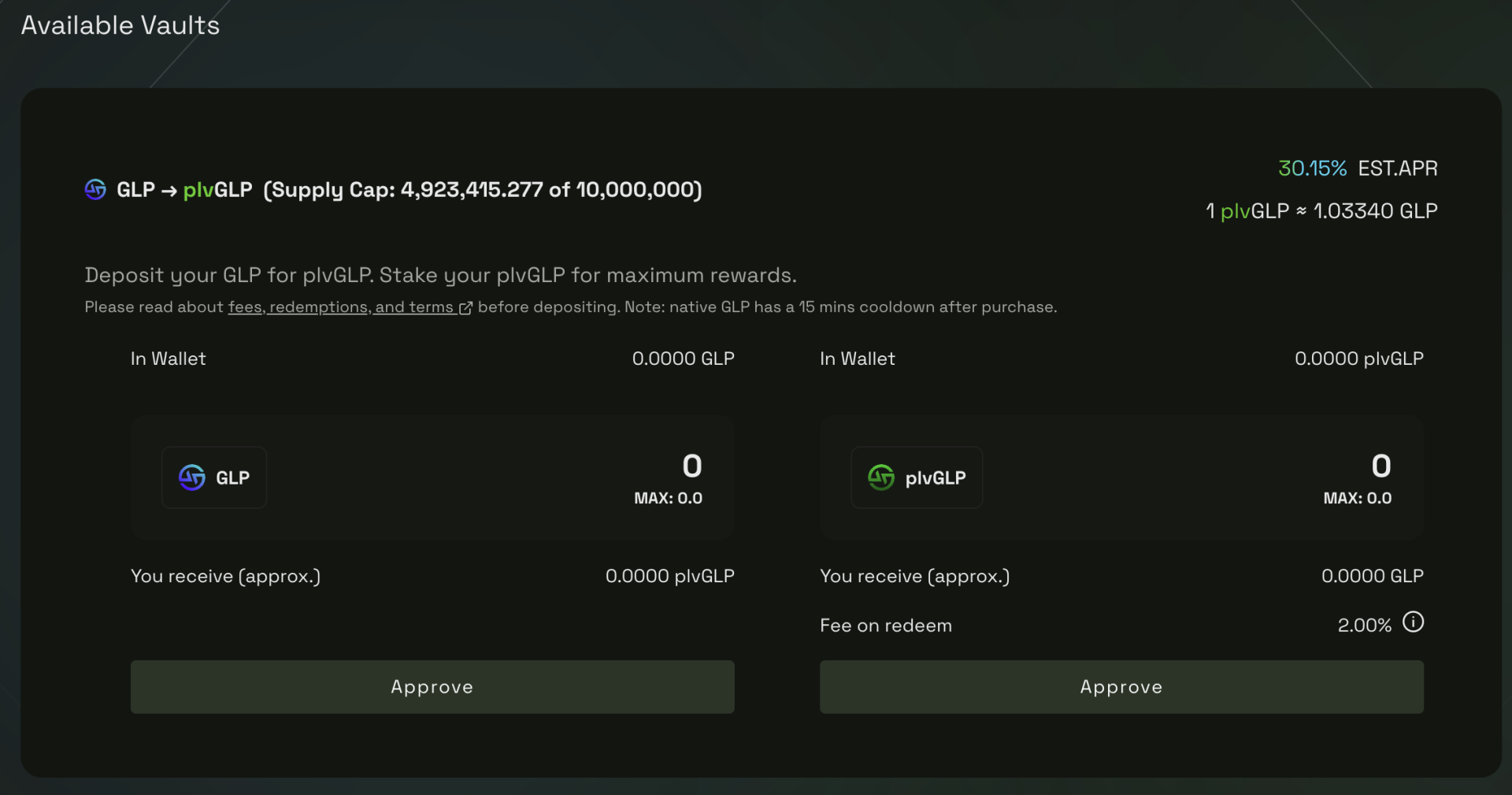

PlutusDAO也为GLP设置了GLP Vault,用户可以质押GLP,获得plvGLP。Vault会自动收集ETH奖励,定期复投,且也会给予PlutusDAO的治理代币奖励。理想情况下,PlutusDAO通过GLP逐渐积累esGMX,而esGMX同样可以获得ETH手续费,这样plvGLP的持有者就可以获得更多的ETH奖励。

但是现在GLP的ETH APR高于20%就不能再获得esGMX,PlutusDAO的Vault也会收取ETH奖励的10%,且GLP退出时需支付2%的赎回费。若非GLP的长期持有者,且足够信任PlutusDAO,那么将GLP存入PlutusDAO可能不那么合适。

Rage Trade

Rage Trade使用Layer Zero来聚集不同链上的流动性,可以将Curve、GMX、Sushi等的流动性聚集在一起,用于ETH的杠杆交易。

流动性提供者用Curve、GMX等的LP代币提供参与,Rage Trade将至少80%(初识时为100%)的LP代币保留在原始项目中,Vault通过vAMM提供围绕当前价格的集中流动性,并每日平衡盈亏、更新交易范围。若ETH价格波动过大,将进行重置流动性操作。

现在,Rage Trade的80-20策略仅支持Curve的tricrypto(包含WBTC、ETH、USDT各1/3),TVL为165万美元。

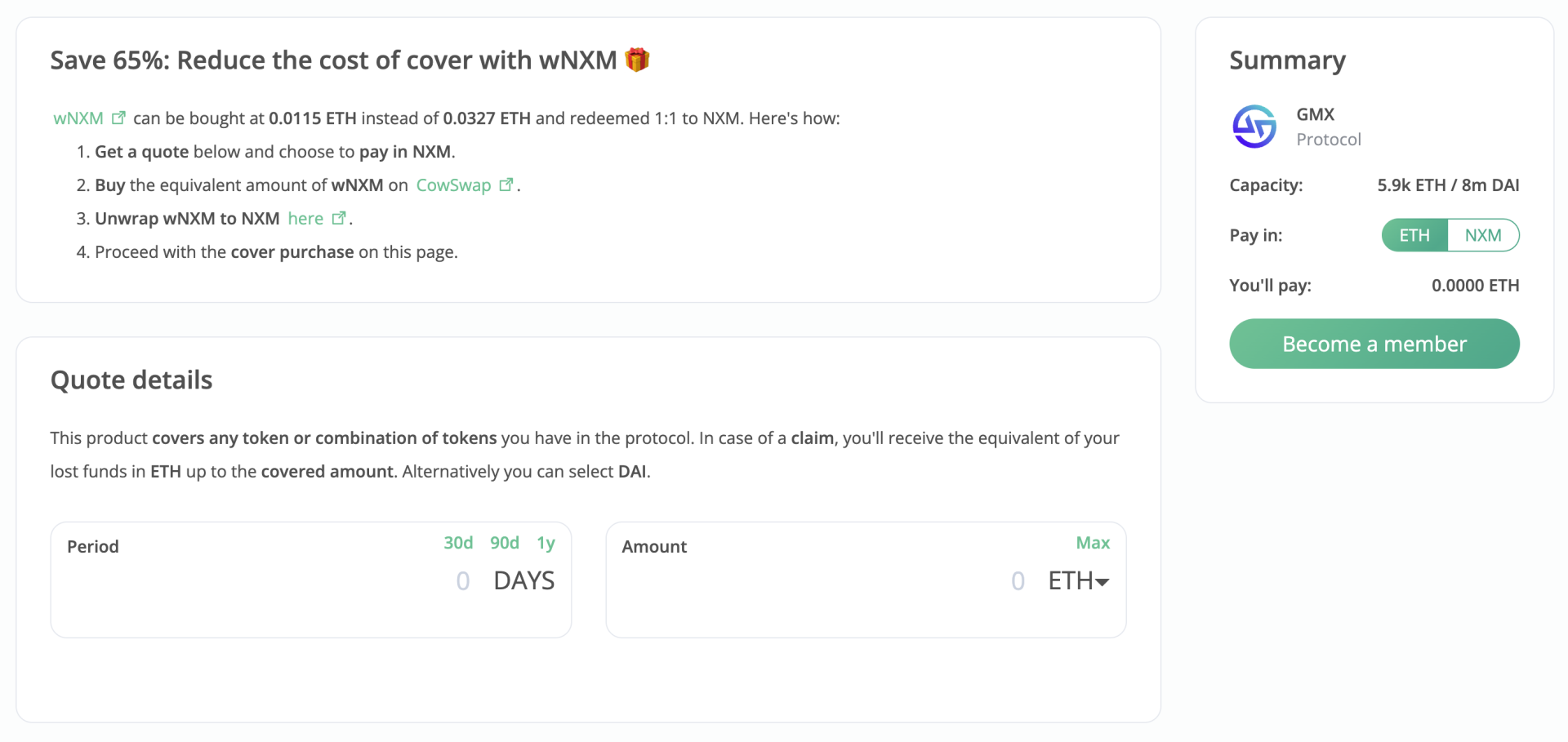

Nexus Mutual

Nexus Mutual作为一个头部的去中心化保险项目,也允许GMX的参与者进行投保,为GMX开通了800万美元的Vault,年化保费仅2.6%。

GLP的持有者可以进行投保,若发生了合约bug、经济攻击、治理攻击,Nexus Mutual将进行赔偿。

但使用Nexus Mutual需要先成为会员,并完成KYC/AML。

其它

Yeti Finance

Yeti Finance与Moremoney类似,也是Avalanche上的一个跨保证金借贷协议,允许用户存入资产,超额抵押借入协议的稳定币YUSD。

Yeti Finance可以允许存入生息资产,所获得的收益将自动复合到抵押品中,当用户赎回时,即可获得更多数量的资产。

Yeti Finance称已完成GLP的集成,并正在进行审计。

HedgeFarm

HedgeFarm构建了一种固定比例投资组合保险(CPPI)。CPII有两个资产类别:风险资产和安全资产,各占一定比例。例如持有一部分国债和一部分股票的CPPI,既相对稳定,又能够在股票上涨中获利。

HedgeFarm的策略也是如此,其中安全资产占80%,存放于Stargate中获得收益;风险资产占20%,10%用于在GMX上进行算法交易,10%作为支持交易的流动性。

根据HedgeFarm的测算,USDC的APY为18.3%,亏损5%即促发止损。

Degis

Degis建立在Avalanche之上,也能提供保险服务,将为GMX推出保险服务。

Yield Yak

Yield Yak等收益聚合器支持GLP,收益将自动进行复投。

1inch

1inch等去中心化聚合交易所也集成了GMX的流动性,GMX的现货交易中,大约有10%来源于1inch。

小结

围绕GLP和GMX已衍生出对应的借贷、交易、delta中性策略、保险等服务,常用的收益聚合器、去中心化聚合交易所等也已集成GMX。GLP和GMX可能衍生成为Arbitrum和Avalanche上DeFi项目的基础,后续GMX还可能扩展到其它网络中。

需要注意,GLP中的交易手续费奖励发放给持有者,将GLP存放在其它项目的合约中也意味着丧失直接从GMX中直接获得收益的机会,用户需要考虑其它项目是否会给到足够的奖励。截至9月30日,GMX中GLP的APR为23.62%的ETH;Avalanche上GLP APR为16.68%的AVAX和3.53的esGMX。