BitMEX创始人:经济压力下,非美央行的印钞政策仍能推动BTC上涨

原文编译:

人类现在正在两线作战。抗疫战争,以及美欧与中俄之间的大战。当前财政和货币政策的出发点就是试图减轻这两个冲突的经济影响。

考虑到所有的政客——无论是否当选——都专注于短视的政策,他们通常默认通过印钞来解决几乎所有的问题。很少有问题是印钞无法解决的,这通常使印钞成为最简单、最快捷的解决方案;它可以立即完成,无需太多讨论或深思熟虑。另一种选择——我们全球经济的长期重组——将给某些利益相关者带来巨大的痛苦,并且需要就我们文明的真实状况进行诚实的对话。这两个要求对我们短视的政治朋友来说都是行不通的,所以无论你的政府是是什么主义,他们都不可避免地转向「印钱主义」来掩盖任何和所有问题。

众所周知,当你用免费的钱刺激需求时,价格就会上涨,这叫通货膨胀。世界上每个国家都在经历某种商品、食品和/或能源的通货膨胀。当后两个通货膨胀子集迅速增加时,曾经温顺的平民会醒来并要求采取行动。为了喂饱哭闹的孩子,你愿意做什么?

世界主要中央银行——美联储(Fed)、中国人民银行(PBOC)、日本银行(BOJ)、欧洲中央银行(ECB)和英格兰银行(BOE)——都提供了援助。他们都担心随之而来的通货膨胀,并从那时起承诺(有时还会采取行动)消除法定流动性并收紧货币。

受创最严重的市场是主权债务市场,债券市场的崩盘几乎是有记录以来人类金融史上最严重的一次。

与此同时,未宣布的第三次世界大战正在加剧,最近对关键天然气管道的袭击成为头条新闻。这种情况正在给全球经济带来压力,撤出信贷的金融影响是显而易见的。主要央行已经开始背弃其对抗通胀的承诺,而下一场疫情——收益率曲线 (YCC) 病毒——正在迅速蔓延。在足够长的时间范围内,所有中央银行都会屈服。

BOE——最近恢复到量化宽松 (QE) 以拯救其金融系统,该系统很快将转变为 YCC——稍后将详细介绍。

BOJ——继续他们的 YCC 政策,以拯救他们的银行系统,并允许政府以可承受的利率借款。

ECB——继续印钱购买欧盟弱势成员国的债券,但已承诺很快开始量化紧缩(QT)——稍后也会详细介绍。

PBOC——重启印钞机,为银行系统提供流动性,以支撑下跌的住宅房地产市场。

Fed——继续加息,并通过 QT 缩减资产负债表。

80% 的重要央行已经放弃,并正在从事某种形式的印钞活动。只有美联储在金融市场的血腥屠杀面前坚定不移,决心看穿其平息通胀的绝望努力,而通胀至少是它的部分责任——这是几十年来可怕的经济政策的高潮,伴随着世界大战的到来。

在所有类型的印钞中,对法定货币的价值——乃至社会——最具灾难性的是 YCC。这是因为它本质上要求中央银行试图固定数万亿美元债券市场的价格。参与 YCC 的中央银行实质上是在承诺无限扩大其资产负债表,以使特定的利率指标不会超过中央银行设定的上限。市场总是获胜,通过对整个人类文明造成毁灭性的通货膨胀而获胜。

日本央行的 YCC 政策是历史最长的。英国央行实际上刚刚加入了他们的行列,而我本周论文的主题是欧洲央行也不甘落后。欧洲央行向 YCC 采取行动将意味着大多数(60%)主要央行将参与这项可怕的政策。我可以说这个数字实际上是 80%,因为中国人民银行是在中国金融体系内运作的。中国人经常以一定数量的经济活动为目标,并将提供达到这一数字所需的任何数量的信贷。

英国央行突然逆转——从一家决心通过提高利率和 QT 来抑制通胀的银行到在短短几个交易日内无限量购买英国债券。这一切都建立在美联储最终屈服于 YCC 并加入其同胞的行列中。

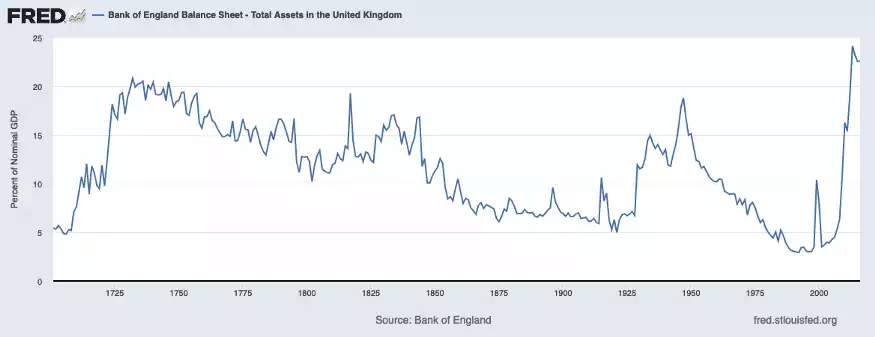

在应对疫情时,英国央行做了所有优秀央行在面临危机时都会做的事:印钞票。为了让你对历史有一点了解,这里有一个图表,显示了英国央行自 18 世纪成立以来总资产占 GDP 的百分比。

在过去的三个世纪里,英国经历了一些糟糕的事情。疫情、帝国战争、内战、世界大战等。但即使考虑到所有这些,您也可以看到,央行最近的一轮印钞是有史以来最具侵略性的!

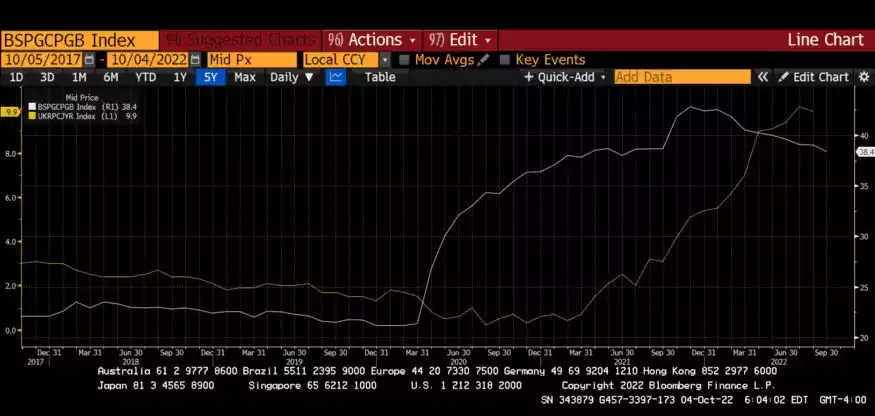

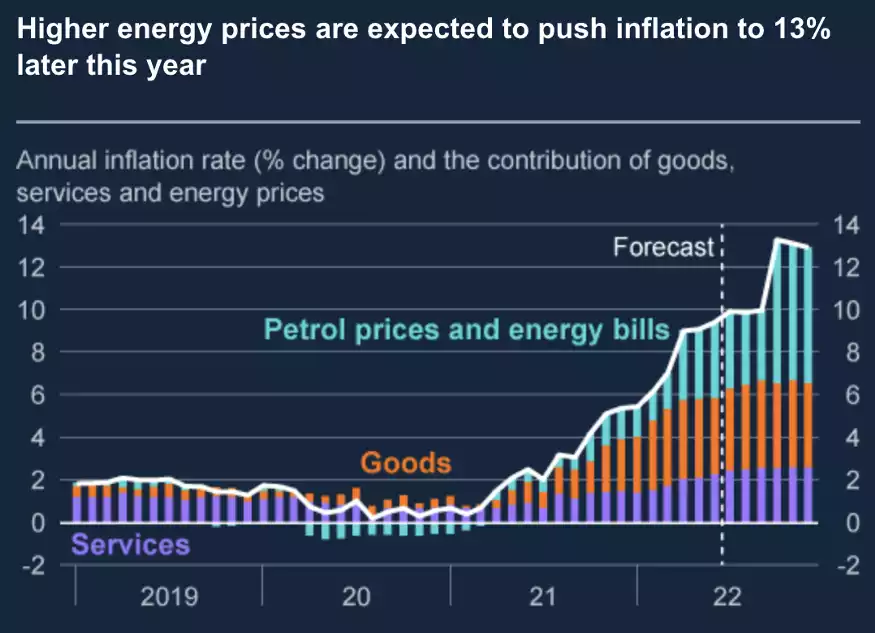

回到现在,这里是通货膨胀对银行历史上最激进的货币宽松政策的反应——有点滞后。英国央行比其同行更早地认识到,必须对其印钞引发的失控通胀采取一些措施。该银行甚至在其 2022 年 8 月的报告中预测,通胀率将在年底前升至 13% 以上的高位,然后在 2023 年和 2024 年大幅缩减。

为了改善这种情况,英国央行是第一个开始缩减资产负债表并提高政策利率的主要央行。

英国央行的第一次加息是在 2021 年 12 月。

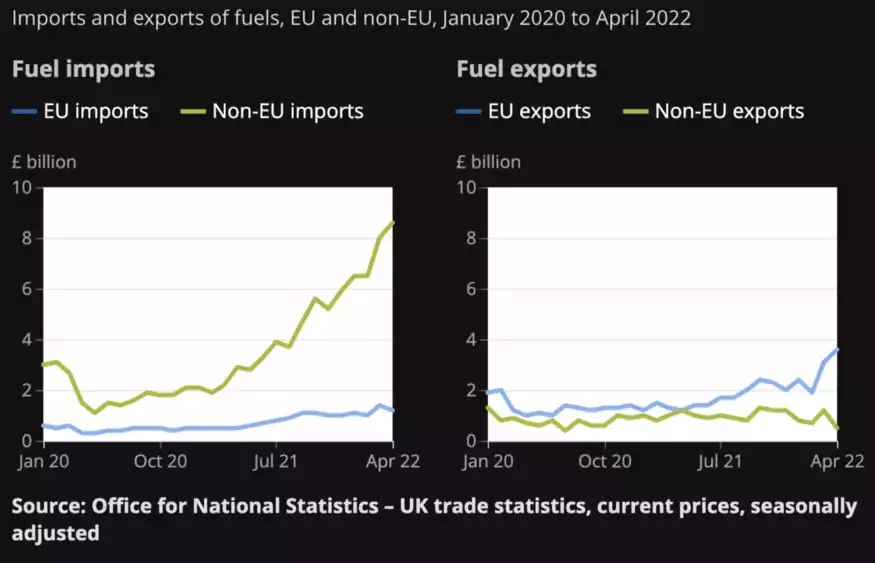

英国政策制定者和他们在发达国家的大多数兄弟一样,相信能源童话。也就是说,发达国家可以在 2050 年之前完全使用能量密度较低的风能和太阳能。英国在北海有煤炭、石油,还有可能被困的页岩油——但这些独立的能源来源已经被搁置一旁,英国的能源进口账单越来越大。

第三次世界大战目前是一场经济战争,导致能源市场出现分裂,这已经并将继续高度通货膨胀。一个既追求其历史上最激进的印钞又必须进口能源的国家根本无法逃脱通货膨胀的魔爪。

上图清楚地表明,能源膨胀是造成平民整体痛苦的重要原因。

英国正遭受双重打击:不仅英国央行必须从系统中取消信贷以减少需求,而且由于第三次世界大战的通胀因素,能源价格也必须上涨。这不是经济增长的秘诀。

Boris Johnson 上周公布了一项新预算,其中包含刺激经济的措施。对于富人,她降低了企业和个人的税率。对于穷人,她打算发放代金券以支付增加的能源费用。

于是,债市一发不可收拾。

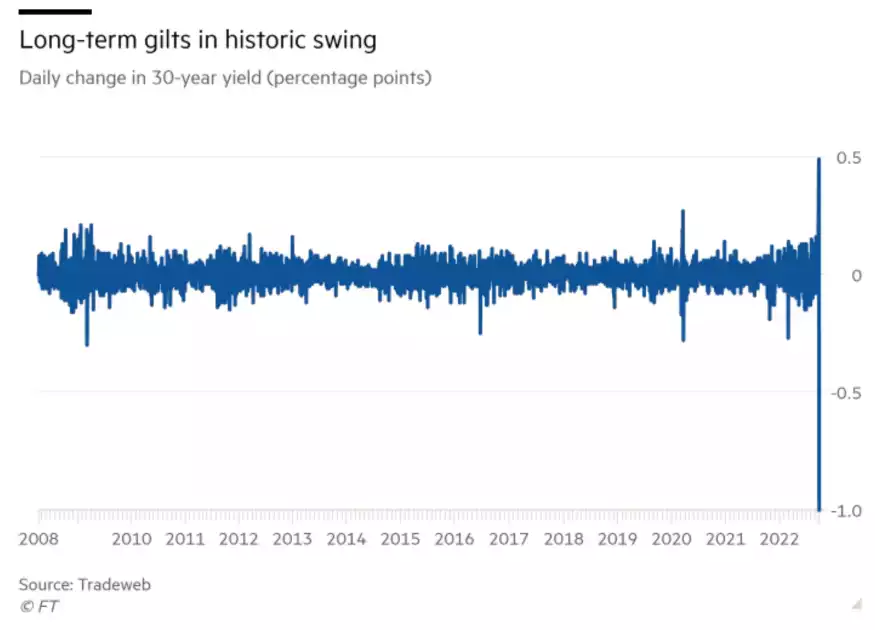

这是一张 30 年期国债收益率图表。如您所见,在 Truss 宣布她的预算后的几天里,收益率飙升至历史最高水平。请记住——金边债券市场是世界上持续时间最长的债券市场,所以我们谈论的是几百年的历史。

在这件事发生之前,据称英国央行致力于对抗通胀。值得称赞的是,他们实际上是在提高短期利率并缩小资产负债表的规模。但是,收益率的迅速上升有可能在一夜之间摧毁整个高杠杆的英国金融体系——迫使它们改变方向。

因此,为了避免金融灾难,英国央行立即开始无限量购买长期金边债券,以压低价格。

上图是当前运行的 30 年金边债券。9 月 28 日,在央行重新打开印钞机后,该债券上涨了 30%。百分之三十他妈的!对于发达市场的主权债券来说,这是前所未闻的日常举措。

向民众分发好东西以帮助他们对抗当前可怕的经济形势的政治需求首先进入了金融现实。鉴于——与所有现代经济体一样——英国金融体系以债务为基础且杠杆率很高,央行做了它应该做的事情:保护金融体系免受资产价格通缩的影响。请记住这一点:尽管现在很糟糕,但通货膨胀并不是他们的第一要务。在几个小时内,他们放弃了近一年的审慎货币政策以拯救金融体系。而在这个过程中,他们迎来了终局之战(YCC)。

现在让我们继续讨论欧盟和欧洲央行。欧洲央行正在努力与通胀作战,但由于许多与英国央行相同的原因,它也将很快屈服于 YCC 病毒。

从经济上讲,欧盟中唯一重要的两个国家是法国和德国。现代欧洲历史的全部目标一直是阻止德国和俄罗斯联手。从地缘政治的角度来看,德国人的制造能力与廉价的俄罗斯商品相结合,可能会成为改变游戏规则的力量。

法国为压制德国而采取该策略,而德国人只是因为对二战的愧疚才同意这样做。美国与法国有共同利益,也随时准备阻止德国和俄罗斯建立任何真正的联盟。一个软弱的欧盟非常符合美国的政治利益,美国必须不惜一切代价阻止欧亚大陆的统一。

与生活中的一切一样,解开德国的能源政策是了解德国经济为什么从根本上搞砸的最佳方式,以及为什么这意味着整个欧盟的厄运。德国——欧盟唯一的真正经济引擎——由于缺乏负担得起的能源而变得无能为力,结果,欧盟即将陷入萧条。在这种经济萎靡不振的情况下,「工会」面临分裂的严重风险。为了让欧洲央行保持欧盟的完整,它可能不得不放弃任何缩减资产负债表的计划,并迅速转向彻底的 YCC,以拯救欧盟这个邪恶的政治联盟。

值得称赞的是,法国——很少有地缘政治事情值得称赞——实际上做了明智的事情并全力投入核能。大约 70% 的发电是核能发电。因此,他们的制造基地可以承受俄罗斯天然气流动的停止。另一方面,德国不能。

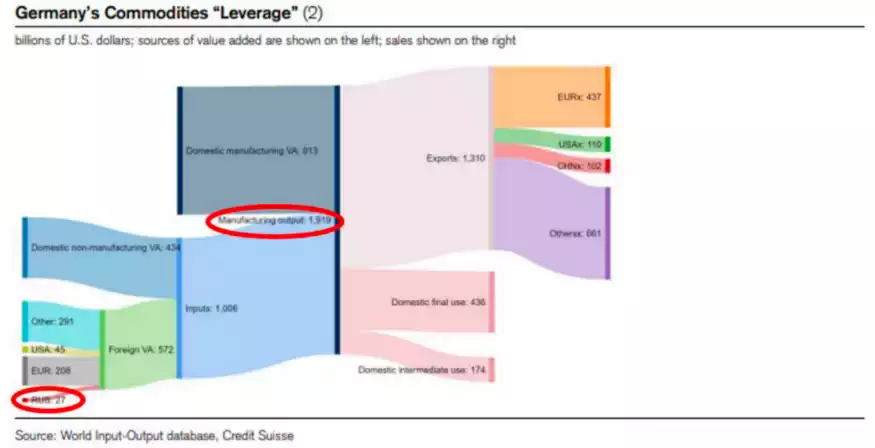

下图详细说明了德国在廉价俄罗斯天然气被从工业经济中移除时是多么糟糕。

价值 270 亿美元的俄罗斯天然气为德国近 2 万亿美元的经济产出提供动力——有效能源杠杆率接近 75 倍。德国公众压倒性地允许绿党在过去几十年中破坏任何建立运作良好的核能生态系统的努力。因此,与法国不同,北溪管道的破坏让德国几乎别无选择,只能通过超级油轮进口昂贵的美国和卡塔尔液化天然气 (LNG)。

主流媒体吹捧美国人向欧洲输送廉价天然气的无限能力。但是,天然气之所以便宜,只是因为美国不是西方世界的摇摆生产国。如果发生这种情况——这将导致美国国内的天然气价格上涨——民众将鼓动停止进口,这样他们就不会为家里供暖支付更多费用。

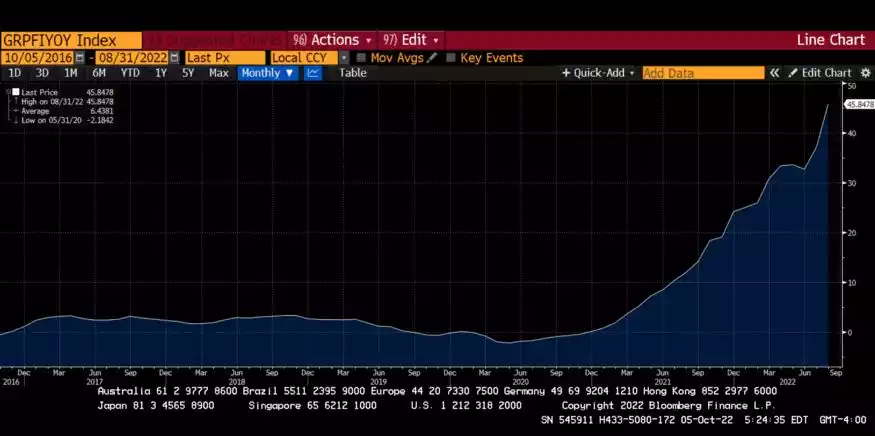

在这种情况下,德国商品的价格会高得多(如果它们可以生产的话)。我们已经可以看到德国生产者价格上涨的影响,根据 8 月份的数据,德国生产者价格同比上涨了 46%。因此,德国经常账户正迅速趋向于零,随后不久将进入负值区域。

德国生产者价格指数同比变化百分比

德国经常账户

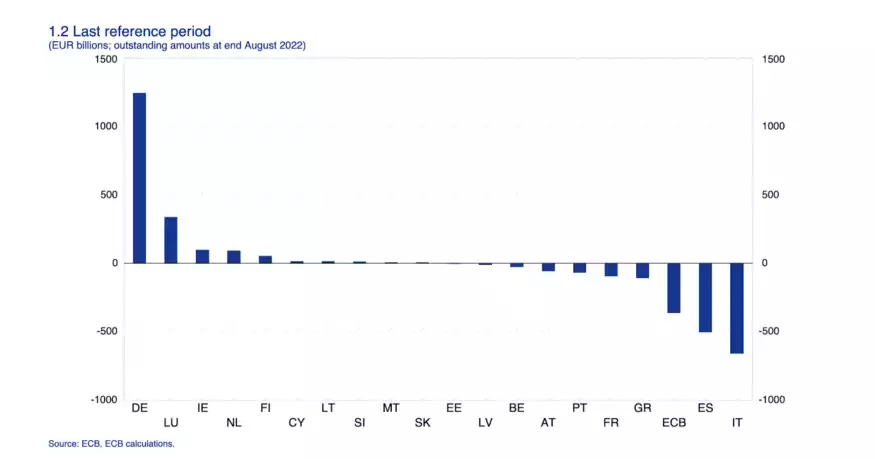

这很重要的原因是一个叫做 TARGET2 的奇怪结构。TARGET2 是欧元体系拥有和运营的实时总结算 (RTGS) 系统。中央银行和商业银行可以向 TARGET2 提交欧元支付指令,在那里它们以中央银行货币(即在中央银行账户中持有的货币)进行处理和结算。

上图是欧盟内部成员之间的贷方和借方图表。这就是 TARGET2。因为德国是欧洲的强国,并且与其他成员国有贸易顺差,所以它是「欠」的钱。

欧盟国家通常欠德国的所有债务将突然转而欠美国、中国、韩国、日本等外国生产商。而且由于这些国家不是为了政治而结成一个不经济的联盟,他们将需要像美元这样的「硬」法定货币,而不是欧元。

对于一个受过凯恩斯经济学教育的政治家来说,当你买不起商品的市场价格时,有一个非常简单的解决方案。作为政府,您可以发行债务并强制生产继续。债务用于弥补企业负担能力与国际能源市场价格之间的成本差异。

由于对魏玛共和国恶性通货膨胀的制度记忆,德国人在货币政策方面非常保守。唯一阻止欧洲央行进一步挥霍的就是德国央行。但如果没有廉价能源,德国将不得不尝试通过打印来解决问题。就像其他所有国家一样,他们将发行更多债券来支付财政转移支付。

随着外滩供应量的增加,价格将下降。这对整个欧盟来说都是一个问题,因为如果没有德国的货币纪律,欧元很早就成为一种垃圾货币,类似于任何其他进口能源和食品的新兴市场,其劳动力在全球市场上没有竞争力。

所有其他欧盟国家的债券都是相对德国国债定价的。事实上,欧洲央行的印钞操作是专门为了将疲弱的欧盟成员国债券与德国国债的利差保持在合理水平。如果德国国债下跌,所有人都会下跌。

与英国类似,推动德国国债抛售的很可能是寻求连任的德国政界人士。他们将承诺为工业和个人提供好处,以减轻俄罗斯缺乏廉价天然气对经济的影响。就像在英国长期金边债券市场一样,长期德国国债也会被连累。随着德国国债收益率飙升,欧洲央行将面临一大批杠杆率极高的金融机构,如果它们以更高的德国国债收益率计价固定收益衍生品账目,它们将立即破产。

随着德国经济自爆,30 年期德国国债市场已经开始受到关注。看看从 2021 年开始的产量迅速上升吧。

30 年期德国国债

全球 80% 的主要央行要么正在实施量化宽松,要么正在迈向完全的 YCC,这足以克服鲍威尔在可替代风险资产价格方面的强硬态度吗?

黄金和加密 Token 是可替代的全球风险资产。无论你在纽约、伦敦、法兰克福、东京还是上海,一根金条就是一根金条,对中本聪来说也是如此。

随着更多的欧元、日元、人民币和英镑被印刷出来,在某一时刻,人们将开始把他们的储蓄从这些货币转移到美元或其他价值储存方式。这意味着,只要美联储继续加息和收缩资产负债表,美元就会继续走强。但是,黄金/欧元和比特币/日元也可能出现强劲的买盘。

鉴于黄金和加密 Token 市场的规模远小于将印刷的数万亿法定货币,以非美元货币计算,这些资产将会升值。现在,因为我们关心的是全球价格,或美元价格,从贸易的角度,这些流动只在一个特定的实例中起作用。如果 BTC/欧元价格的升值速度快于欧元/美元的下跌速度,那么套利就存在。下面是它的工作原理:

一位以美元为基础的投资者注意到以欧元计价的 BTC 的高价。

该投资者借入美元,然后将其出售而不是购买 BTC。

然后他们卖出 BTC 与买入欧元。

然后他们卖出欧元,买入美元。

投资者偿还美元贷款,剩下的就是他们的利润。

这种三角外汇仲裁将推动 BTC 的全球 / 美元价格与 BTC 的欧元、日元、人民币和英镑价格上涨保持一致。

随着非美联储中央银行对印钞任务的认真对待,即使美联储继续 QT——我认为他们在 2023 年初能够做到的时间不会更长——像黄金这样的小型价值储存资产比特币仍有可能上涨。

此过程不会立即进行。我讨论的经济和政治强制功能不会在一夜之间发生。但是,从英国央行的例子中可以清楚地看出,一旦政客们启动了安抚选民所需的政策,债券市场将一无所获。数十年来糟糕的能源政策决策没有立即解决方案。因此,印钞将是唯一的政治权宜之计。

一旦债券市场看到即将发生的事情,随着越来越多的刺激性预算,收益率将会上升,过度杠杆化的以法定债务为基础的金融体系将迅速崩溃——随后同样迅速出现货币救助。

美国在食物、燃料和人员方面自给自足。中国、欧洲、日本和英国就没那么幸运了。因此,美联储能够优先考虑国内对通胀的政治担忧,而不是为世界提供源源不断的美元。美元的持续流动使世界其他地区可以印制他们的货币,并且仍然可以以美元计价购买能源。这是一个相对的游戏,如果最强的玩家走自己的路,其他人都会受苦。